KESt-Befreiungserklärung nur bei Vorliegen eines Betriebes gewerblicher Art (BgA) einer Körperschaft öffentlichen Rechts (KÖR)

European Case Law Identifier: ECLI:AT:BFG:2016:RV.7100302.2013

Beachte:

Revision eingebracht. Beim VwGH anhängig zur Zahl Ro 2016/13/0024. Mit Erk. v. 23.9.2017 als unbegründet abgewiesen.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch die Vorsitzende V und die weiteren Senatsmitglieder R, Elisabeth Isabella Krejci und Mag. Michael Schiller in der Beschwerde des Bf., Adresse1, 2xxx H. gegen die Bescheide des Finanzamtes Wien 1/23 vom 24. September 2012, betreffend Festsetzung der Kapitalertragsteuer für den Zeitraum 1-12/2008 sowie 1-12/2009 in der Sitzung am 20. Mai 2016 nach Durchführung einer mündlichen Verhandlung zu Recht erkannt:

Die Beschwerde wird als unbegründet abgewiesen.

Die angefochtenen Bescheide bleiben unverändert.

Eine Revision an den Verwaltungsgerichtshof ist nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) ist zulässig.

Entscheidungsgründe

Die beschwerdeführende Partei (im Folgenden mit Bf. bezeichnet) ist als kirchliches Stift eine Körperschaft öffentlichen Rechts, das im Rahmen seines Forstbetriebes Gelder in Investmentfonds in festverzinslichen inländischen Wertpapieren veranlagte.

1. abgabenbehördliche Prüfung für die Jahre 2008-2009:

Im Zuge einer abgabenbehördlichen Prüfung für die Jahre 2008 und 2009 wurde in Tz. 8 der Niederschrift über die Schlussbesprechung festgestellt, dass nach Auffassung des BMF ab 1. Jänner 2008 für Zinserträge aus Investmentfonds aus festverzinslichen inländischen Wertpapieren iZm dem Forstbetrieb keine Kapitalertragsteuer abgeführt und eine KESt-Befreiungserklärung nicht zulässig sei. Für diese Zinseinkünfte sei daher eine Kapitalertragssteuerpflicht gegeben.

Im 1. Halbjahr 2010 sei die Entnahme dieser Wertpapiere aus dem Forstbetrieb erfolgt, weshalb mit 24. und 27. Juni 2010 auch Widerrufserklärungen gemäß § 94 Z 5 EStG 1988 gegenüber den genannten Kreditinstituten abgegeben worden seien.

Die Rechtsansicht des steuerlichen Vertreters der Bf. stütze sich auf die Literaturmeinung (Oberhuber in Quantschnigg/Renner/Schellmann/Stöger, Die Körperschaftsteuer – KStG 1988, Rz 11 zu § 2), derzufolge es sich bei einem Forstbetrieb um einen Betrieb handle, für den gemäß § 94 Z 5 EStG eine Befreiungserklärung abgegeben werden könne, wodurch kein Steuerabzug erfolge und daher keine Steuerpflicht für im Betriebsvermögen des Forstbetriebes erzielte Kapitalerträge bestehe. Das BMF folge dieser Rechtsansicht in Rz. 7732 der ESt-Richtlinien 2000 für Zeiträume ab 1. Jänner 2008 nicht (mehr).

Inländische Körperschaften öffentlichen Rechts seien gemäß § 1 Abs. 3 Z 2 KStG mit ihren Einkünften iSd § 21 Abs. 2 und 3 leg.cit. beschränkt steuerpflichtig, wo sich die Steuerpflicht gemäß § 21 Abs. 2 KStG auf Einkünfte erstrecke, bei denen die Steuer durch Steuerabzug erhoben werde.

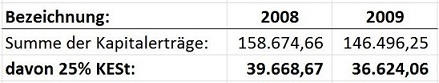

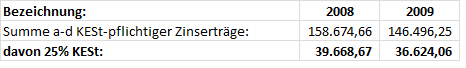

Da nach den Feststellungen der BP die gegenständlichen Fonds inländische festverzinsliche Wertpapiere beinhalten und die veranlagten Gelder in den Jahren 2008 und 2009 in der Forstverwaltung die Befreiungserklärungen hinsichtlich der Kapitalertragsteuer nicht widerrufen worden seien (Anmerkung: bisher keine Abfuhr der KESt), werden die Zinserträge daraus im Zuge der BP mit 25% wie folgt der Kapitalertragsteuer unterzogen (Rechtsmeinung des BMF):

Die Kapitalerträge wie Gewinnanteile aus Wertpapierfonds und die daraus resultierende Kapitalertragsteuer für die Jahre 2008 und 2009 seien wie folgt ermittelt worden:

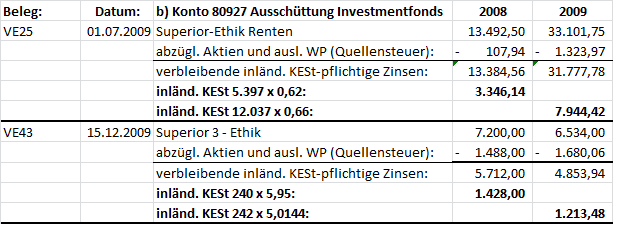

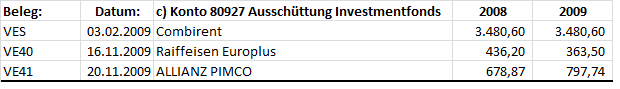

b) Konto 80927 – Ausschüttung Investmentfonds 2008 und 2009:

Konto 80927 – Ausschüttung Investmentfonds 2008 und 2009:

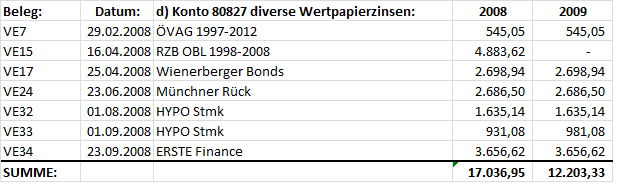

d) Konto 80827 – diverse Wertpapierzinsen 2008:

Zusammenfassung der Konten a-d in den Jahren 2008 und 2009:

In der mit 14. Mai 2012 datierten Sachverhaltsdarstellung und steuerrechtlichen Beurteilung sei seitens der Bf. der folgende Sachverhalt offengelegt worden:

Die im Rahmen des Forstbetriebes der Bf. über die Jahre erzielten Liquiditätsüberschüsse seien in Wertpapiere veranlagt worden, die bei Bank1 und Bank2 auf Depot-Nr. Depot1 bzw. 61096905 angelegt worden seien.

Da es sich bei den auf den genannten Depots verwahrten Wertpapieren um notwendiges Betriebsvermögen des Forstbetriebes handle, seien bis inklusive 2009 die Erträgnisse aus diesen Wertpapieren dem Forstbetrieb zugeordnet worden. Im Jahre 2010 sei die Entnahme aus dem Forstbetrieb erfolgt, weshalb auch eine Widerrufserklärung gemäß § 94 Z 5 EStG 1988 gegenüber den vorstehenden Kreditinstituten abgegeben worden sei.

Ein von einer KÖR unterhaltener Forstbetrieb sei gemäß § 2 Abs. 1 letzter Teilstrich KStG 1988 kein Betrieb gewerblicher Art. Er zähle auch nicht als Hoheitsbetrieb, weil es sich zweifellos um eine nachhaltige privatwirtschaftliche Tätigkeit von wirtschaftlichem Gewicht handle. Als KÖR unterliege die Bf. mit ihren Einkünften, bei denen die Steuer durch den Steuerabzug erhoben werde, der beschränkten Steuerpflicht iSd § 1 Abs. 3 Z 2 KStG 1988.

Die Bestimmung des § 94 Z 5 EStG 1988 regle eine Ausnahme von der Abzugspflicht für Kapitalerträge, wenn der Empfänger erkläre, dass die Kapitalerträge als Betriebseinnahmen eines inländischen Betriebes, ausgenommen eines Hoheitsbetriebes zu erfassen seien (Befreiungserklärung). Da der Forstbetrieb ein inländischer Betrieb sei, der weder Betrieb gewerblicher Art noch Hoheitsbetrieb sei, sei gegenüber den genannten Kreditinstituten eine Befreiungserklärung abgegeben worden, weshalb die im Forstbetrieb erzielten Kapitalerträge keinem Steuerabzug unterlegen seien. Entsprechend dem aus dem Einkommensteuersystem abgeleiteten Subsidiaritätsprinzip komme es mangels Steuerbarkeit der aus dem notwendigen Betriebsvermögen erzielten Wertpapiererträge zu einem gänzlichen Entfall von Ertragssteuern (s. Oberhuber in Quantschnigg/Renner/Schellmann/Stöger, Die Körperschaftsteuer – KStG 1988, Rz 11 zu § 2).

2. Bescheide betr. Festsetzung der KESt für 1-12/2008 und 1-12/2009:

Das Finanzamt folgte den Feststellungen der Betriebsprüfung und setzte mit Bescheiden betreffend die Festsetzung der Kapitalertragsteuer vom 24. September 2012 die Kapitalertragsteuer für die Zeiträume 1-12/2008 sowie 1-12/2009 in Höhe von EUR 39.668,67 (2008) bzw. EUR 36.624,06 (2009) fest.

3. Beschwerde vom 30. Oktober 2012:

Gegen die Bescheide betreffend Festsetzung der Kapitalertragsteuer für die Zeiträume 1-12/2008 sowie 1-12/2009 erhob die Bf. mit Eingabe vom 30. Oktober 2012 das Rechtsmittel der Beschwerde (vormals Berufung) und beantragte, für die Jahre 2008 und 2009 jeweils keine Kapitalertragsteuer festzusetzen.

Zur Begründung werde auf die mit 14. Mai 2012 im Rahmen der stattgefundenen Betriebsprüfung persönlich überreichte Sachverhaltsdarstellung mitsamt steuerrechtlicher Beurteilung verwiesen, die diesem Schreiben als Anlage beigeschlossen werde.

Für den Fall einer negativen Berufungsvorentscheidung werde gemäß § 276 Abs. 2 BAO der Antrag auf Entscheidung über die Beschwerde durch die Abgabenbehörde zweiter Instanz gestellt. Für den Fall, dass die Abgabenbehörde zweiter Instanz entscheide, werde gemäß § 282 Abs. 1 Z 1 BAO eine Entscheidung durch den gesamten Berufungssenat sowie gemäß § 284 Abs. 1 Z 1 BAO auf Durchführung einer mündlichen Verhandlung gestellt.

4. Stellungnahme der BP vom 12. November 2012:

Nach der Stellungnahme der BP vom 12. November 2012 habe im Zuge der abgabenbehördlichen Prüfung eine Zuordnung der Gewinnanteile aus Wertpapierfonds zum Forstbetrieb belegmäßig nicht festgestellt werden können. Es sei lediglich im Zuge der BP auf das Schreiben vom 14. Mai 2012 Bezug genommen, der darin beschriebene Sachverhalt festgestellt und eine rechtliche Beurteilung getroffen worden. Auf den Depotauszügen und Ertragsgutschriften würden sich Vermerke des Depotinhabers bzw. des Berechtigten finden wie zB "Kammeramt z.Hd. P.A." bzw. "Bf.-Zentralverwaltung". Eine Entwicklung des Depots basierend auf den Überschüssen der Forstverwaltung sei ebenfalls nicht vorgelegt worden.

Nach dem Aktenvermerk des Finanzamtes vom 23. Jänner 2013 werde seitens der Bf. auf die Erstattung einer Gegenäußerung verzichtet. Da eine reine Rechtsfrage strittig sei, habe die Bf. mit dem Finanzamt vereinbart, die Beschwerde (vormals: Berufung) direkt dem Unabhängigen Finanzsenat als Abgabenbehörde zweiter Instanz zur Entscheidung vorzulegen.

Diese Beschwerde wurde ohne Erlassung einer Berufungsvorentscheidung der Abgabenbehörde zweiter Instanz zur Entscheidung vorgelegt.

5. mündliche Senatsverhandlung mit 20. Mai 2016:

In der mit 20. Mai 2016 anberaumten mündlichen Verhandlung verweist der steuerliche Vertreter der Bf. im Wesentlichen auf seine Ausführungen in seiner Beschwerde und auf die Sachverhaltsfeststellungen im Rahmen der Betriebsprüfung. Des weiteren werde auf das Erkenntnis des Bundesfinanzgerichtes vom 22.12.2015, GZ. RV/4100971/2015, verwiesen. Insbesondere auf die Ausführungen auf Seite 4ff. Der Sukkus daraus stelle sich so dar, dass im Hinblick darauf, dass ein land- und forstwirtschaftlicher Betrieb einer Körperschaft öffentlichem Recht nicht zu erfassen sei, dies auch für die Erträge aus festverzinslichen Wertpapieren gelte. In diesem Zusammenhang werde auf die Bestimmung des § 21 Abs 2 Z 3 sechster Teilstrich KStG hingewiesen.

Über die Beschwerde wurde erwogen:

Folgender unstrittiger Sachverhalt ergibt sich aus dem übereinstimmenden Vorbringen und dem Akteninhalt:

Die Bf. erzielt in den Jahren 2008 und 2009 als Körperschaft öffentlichen Rechts im Rahmen des von vor ihr betriebenen Forstbetriebes, der keinen Betrieb gewerblicher Art (BgA) einer Körperschaft öffentlichen Rechts (KÖR) begründet, aus der Veranlagung von Einkünften aus dem forstwirtschaftlichen Betrieb Zinserträge aus Investmentfonds aus festverzinslichen inländischen Wertpapieren, für die kein Kapitalertragsteuerabzug vorgenommen wurde.

Den Gegenstand des vorliegenden Rechtsstreites bildet die Frage, ob für Zinserträge aus Investmentfonds aus festverzinslichen inländischen Wertpapieren, mit denen Überschüsse aus dem Forstbetrieb veranlagt wurden, eine Kapitalertragsteuer-Befreiungserklärung abgegeben werden kann.

Nach Auffassung der Bf. handle es sich beim Forstbetrieb um einen Betrieb, für den gemäß § 94 Z 5 EStG eine KESt-Befreiungserklärung abgegeben werden könne, sodass kein Steuerabzug und keine Steuerpflicht für im Betriebsvermögen des Forstbetriebes erzielte Kapitalerträge bestehe. Nach Auffassung des Finanzamtes könne nur für einen Betrieb gewerblicher Art ("BgA") einer Körperschaft öffentlichen Rechts eine KESt-Befreiungserklärung abgegeben werden.

zur Steuerpflicht beschränkt steuerpflichtiger KÖR:

Nach § 1 Abs. 3 Z 2 KStG 1988 sind inländische Körperschaften öffentlichen Rechts mit ihren Einkünften im Sinne des § 21 Abs. 2 und 3 KStG beschränkt steuerpflichtig.

Nach § 21 Abs. 2 KStG 1988 erstreckt sich bei beschränkt Steuerpflichtigen im Sinne des § 1 Abs. 3 Z 2 und 3 die Steuerpflicht auf Einkünfte, bei denen die Steuer durch Steuerabzug erhoben wird. Dies gilt nach § 21 Abs. 2 Z 3 sechster Teilstrich KStG 1988 nicht für Kapitalerträge aus Geldeinlagen und sonstigen Forderungen bei Kreditinstituten sowie aus Forderungswertpapieren, die einem von der unbeschränkten Steuerpflicht befreiten Steuerpflichtigen im Rahmen eines ebenfalls steuerbefreiten Betriebes (zB § 45 Abs. 2 der Bundesabgabenordnung) nachweislich zuzurechnen sind.

Nach § 24 Abs. 2 KStG 1988 gilt bei beschränkt Steuerpflichtigen die Körperschaftsteuer für Einkünfte, die dem Steuerabzug unterliegen, durch den Steuerabzug als abgegolten, außer es ergibt sich aus den Vorschriften des Einkommensteuergesetzes 1988, dass eine Veranlagung zu erfolgen hat.

Nach § 93 Abs. 1 EStG 1988 wird bei inländischen Kapitalerträgen (Abs. 2) sowie bei im Inland bezogenen Kapitalerträgen aus Forderungswertpapieren (Abs. 3) die Einkommensteuer durch Abzug vom Kapitalertrag erhoben (Kapitalertragsteuer).

In Abs. 3 leg.cit. werden die Kapitalerträge aus Forderungswertpapieren definiert. Diese Kapitalerträge sind im Inland bezogen, wenn sich die kuponauszahlende Stelle (§ 95 Abs. 3 Z 2) im Inland befindet.

Nach § 94 Z 5 EStG 1988 hat der zum Abzug Verpflichtete (§ 95 Abs. 3) bei Kapitalerträgen im Sinne des § 93 Abs. 2 Z 3 und Abs. 3, deren Empfänger keine natürliche Person ist, unter folgenden Voraussetzungen keine Kapitalertragsteuer abzuziehen:

a) Der Empfänger erklärt dem zum Abzug Verpflichteten bei Nachweis seiner Identität schriftlich, dass die Zinserträge als Betriebseinnahmen eines in- oder ausländischen Betriebes, ausgenommen eines Hoheitsbetriebes (§ 2 Abs. 5 des Körperschaftsteuergesetzes 1988) zu erfassen sind (Befreiungserklärung).

b) Der Empfänger leitet eine Gleichschrift der Befreiungserklärung unter Angabe seiner Steuernummer im Wege des zum Abzug Verpflichteten dem zuständigen Finanzamt zu.

c) Bei Kapitalerträgen gemäß § 93 Abs. 3 sind das Wertpapier und der Kupon auf dem Depot eines Kreditinstitutes hinterlegt.

Der Empfänger hat dem zum Abzug Verpflichteten und dem zuständigen Finanzamt im Wege des zum Abzug Verpflichteten unverzüglich alle Umstände mitzuteilen, die dazu führen, dass die Kapitalerträge nicht mehr zu den Einnahmen eines in- oder ausländischen Betriebes gehören (Widerrufserklärung). Die Befreiung beginnt mit dem Vorliegen sämtlicher unter lit. a bis c angeführter Umstände und endet mit dem Wegfallen der Voraussetzung der lit. c, der Abgabe der Widerrufserklärung oder mit der Zustellung eines Bescheides, in dem festgestellt wird, dass die Befreiungserklärung unrichtig ist.

Gemäß § 95 Abs. 1 EStG 1988 beträgt die Kapitalertragsteuer 25%.

Nach § 95 Abs. 2 EStG ist der Schuldner der Kapitalertragsteuer der Empfänger der Kapitalerträge. Die Kapitalertragsteuer ist durch Abzug einzubehalten. Der zum Abzug Verpflichtete (Abs. 3) haftet dem Bund für die Einbehaltung und Abfuhr der Kapitalertragsteuer.

Nach § 95 Abs. 5 EStG 1988 ist dem Empfänger der Kapitalertragsteuer die Kapitalertragsteuer ausnahmsweise vorzuschreiben, wenn

- der zum Abzug Verpflichtete die Kapitalerträge nicht vorschriftsmäßig gekürzt hat oder

- der Empfänger weiß, dass der Schuldner die einbehaltene Kapitalertragsteuer nicht vorschriftsmäßig abgeführt hat und dies dem Finanzamt nicht unverzüglich mitteilt.

Körperschaften öffentlichen Rechts (KÖR) nehmen im Steuerrecht eine besondere Stellung ein. Sie unterliegen der unbeschränkten Steuerpflicht nur dann, wenn sie im Rahmen eines sogenannten Betriebes gewerblicher Art (BgA) iSd § 2 Abs. 1 KStG 1988 tätig werden. Außerhalb des BgA unterliegen KÖR gemäß § 1 Abs. 3 Z 2 KStG 1988 iVm § 21 Abs. 2 KStG 1988 nur der beschränkten Steuerpflicht zweiter Art mit jenen Einkünften, bei denen die Steuer durch Steuerabzug erhoben wird. Diese beschränkte Steuerpflicht erfasst primär Kapitaleinkünfte (insb. Zinsen und Dividenden), die der Kapitalertragsteuer (KESt) iHv 25% unterliegen (vgl. UFS 18.2.2013, GZ. RV/0318-F/08).

Im Rahmen des § 21 Abs. 2 und 3 ist die Körperschaftsteuer gemäß § 24 Abs. 2 durch den KESt-Abzug abgegolten (Endbesteuerung), eine Veranlagung ist nicht erforderlich, sofern ein KESt-Abzug erfolgt (vgl. Blasina/Modaressy/Schelmann/Stöger/Vock, Die Körperschaftsteuer (KStG 1988), § 21, Rz. 180).

Die Besteuerungsgrundsätze des § 21 Abs. 2 KStG sind auch für die Beurteilung von Einkünften aus in- und ausländischen Investmentfonds heranzuziehen. Zeichnet eine beschränkt steuerpflichtige KÖR einen Anteil an einem in- oder ausländischen Investmentfonds, so ist der Investmentfonds für steuerliche Zwecke transparent zu behandeln und auf die dahinter stehenden Kapitalerträge abzustellen (vgl. Lang/Schuch/Staringer, a.a.O., § 21, Rz. 109).

Inländische Zinserträge aus Bankeinlagen (§ 93 Abs. 2 Z 3 EStG) und Forderungswertpapieren (§ 93 Abs. 3 EStG) sowie vergleichbare ausländische Zinserträge unterliegen auf Ebene des inländischen Investmentfonds im Zeitpunkt der tatsächlichen oder fingierten Ausschüttung dem KESt-Abzug nach § 93 Abs. 4 EStG. Mit der KESt-Pflicht nach § 94 Abs. 3 Z 4 EStG wird zeitgleich die beschränkte Steuerpflicht iSd § 21 Abs. 2 KStG begründet und die Körperschaftsteuer gilt mit dem erfolgten Steuerabzug als abgegolten. Beschränkt steuerpflichtige KÖR iSd § 1 Abs. 3 Z 2 KStG müssen daher mit ihren über einen inländischen Investmentfonds bezogenen Zinseinkünften nicht veranlagt werden (vgl. Lang/Schuch/Staringer, a.a.O., § 21, Rz. 112).

Der KESt-Abzug in Höhe von 25% ist vom Bruttobetrag der Kapitalerträge vorzunehmen. Aufwendungen (Depotgebühren, Fremdkapitalzinsen), die im Zusammenhang mit den Kapitalerträgen angefallen sind, können nicht abgezogen werden (vgl. Lang/Schuch/Staringer, KStG § 21 Rz. 83).

Da im vorliegenden Fall die in Rede stehenden festverzinslichen inländischen Wertpapiere dem Forstbetrieb und damit keinem Betrieb gewerblicher Art einer KÖR zuzurechnen waren, wurde mit dem Kapitalertragsteuerabzug die Körperschaftsteuer abgegolten. Eine Veranlagung war somit nicht erforderlich (vgl. VwGH 15.6.2005, Zl. 2001/13/0130).

zur Abgabe einer Kapitalertragsteuer-Befreiungserklärung:

Nach § 2 Abs. 1 KStG 1988 ist Betrieb gewerblicher Art einer Körperschaft öffentlichen Rechts jede Einrichtung, die

- wirtschaftlich selbständig ist und

- ausschließlich oder überwiegend einer nachhaltigen privatwirtschaftlichen Tätigkeit von wirtschaftlichem Gewicht und

- zur Erzielung von Einnahmen oder im Falle des Fehlens der Beteiligung am allgemeinen wirtschaftlichen Verkehr von anderen wirtschaftlichen Vorteilen und

- nicht der Land- und Forstwirtschaft (§ 21 des Einkommensteuergesetzes 1988)

dient. Die Absicht, Gewinn zu erzielen, ist nicht erforderlich. Die Tätigkeit der Einrichtung gilt stets als Gewerbebetrieb.

§ 2 Abs. 1 KStG 1988 enthält eine eigenständige Begriffsbestimmung für den Begriff des BgA. Voraussetzung für die Existenz eines BgA ist die kumulative Erfüllung aller in § 2 Abs. 1 KStG 1988 genannten Merkmale (vgl. Sutter in Lang/Schuch/Staringer, KStG, § 2, Rz. 26). Mit dem Begriff des BgA der KÖR werden die körperschaftsteuerlich relevanten Tätigkeiten von den steuerlich unbeachtlichen Tätigkeiten von Körperschaften öffentlichen Rechts abgegrenzt (vgl. Naucke, Die Besteuerung von Grundstücksveräußerungen inländischer Körperschaften öffentlichen Rechts, ÖStZ 2015, S. 221ff).

Nach dem Wortlaut des § 2 Abs. 1 vierter Teilstrich KStG 1988 ist ein Betrieb gewerblicher Art eine Einrichtung, die nicht der Land- und Forstwirtschaft dient. Land- und forstwirtschaftliche Betriebe von KÖR sind durch die Ausklammerung in § 2 Abs. 1 KStG weder Betrieb gewerblicher Art, noch Hoheitsbetrieb (vgl. VwGH 28.6.2007, Zl. 2006/16/0199). Ob Land- und Forstwirtschaft vorliegt, ist nach einkommensteuerlichen Grundsätzen zu beurteilen.

Die Einbeziehung der Einkünfte aus Land- und Forstwirtschaft gemäß § 21 EStG 1988 in einen Betrieb gewerblicher Art einer KÖR ist somit ausdrücklich ausgeschlossen (vgl. Lang/Schuch/Staringer, KStG, § 2 Rz. 76). Gewinne aus der Land- und Forstwirtschaft, begründen somit ex lege keinen BgA und unterliegen damit nicht der subjektiven (Körperschaft)Steuerpflicht (vgl. Achatz/Kirchmayr, KÖSt-Kommentar, § 2 Rz. 24).

Einkünfte, die eine KÖR aus land- und forstwirtschaftlichen Betrieben bezieht, sind daher bei ihr nicht steuerbar (vgl. Quantschnigg/Renner/Schellmann/Stöger, KStG, § 2, Rz. 34). Mangels Steuerbarkeit der Einkünfte aus Land- und Forstwirtschaft kommt es zu einem gänzlichen Entfall der Ertragsteuern (vgl. Naucke, a.a.O., ÖStZ 2015, S. 221ff).

Die Abgabe einer Kapitalertragsteuer-Befreiungserklärung gemäß § 94 Z 5 lit. a EStG 1988 hat aber zur Voraussetzung, dass der Kapitalertrag im Rahmen eines inländischen oder ausländischen Betriebes steuerlich erfasst wird. Wesentliche Voraussetzung für die Möglichkeit der Einreichung einer KESt-Befreiungserklärung ist, dass die Kapitalanlagen dem Betriebsvermögen der Körperschaft zuzurechnen sind. Das gilt für notwendiges als auch für gewillkürtes Betriebsvermögen (vgl. Marschner in Jakom, EStG, § 94 Rz. 52f). Bei KÖR ist ein Betrieb im steuerlichen Sinne nur dann gegeben, wenn dieser auch eine steuerpflichtige oder steuerbefreite Einkunftsquelle darstellt (vgl. Kirchmayr in Doralt/Kirchmayr/Zorn, EStG, § 94 Tz 98).

Unter "Betrieb" ist nach dem Wortlaut zumindest ein Betrieb gewerblicher Art (BgA) zu verstehen. Da land- und forstwirtschaftliche Betätigungen ex lege keinen BgA begründen und Einnahmen daraus nicht steuerbar sind, werden land- und forstwirtschaftliche Betriebe von KÖR als steuerlich unbeachtliche Tätigkeiten für Zwecke der Erhebung der Körperschaftsteuer nicht erfasst (vgl. Achatz/Kirchmayr, a.a.O., § 2, Rz. 11).

Mangels Steuerbarkeit der aus dem Forstbetrieb erzielten Einkünfte kommt auch eine Kapitalertragseuer-Befreiungserklärung für die dem Forstbetrieb dienenden Wertpapiere nicht in Betracht (vgl. Doralt, EStG 1988, § 94 EStG. Rz. 98).

Soweit sich im vorliegenden Fall die Bf. auf die vom BMF seinerzeit erteilte Einzelauskunft sowie auf den bis 31.12.1997 in Geltung befindlichen Erlass des BMF beruft, so ist dem zunächst entgegen zu halten, dass Erlässe und Einzelauskünfte des BMF für das Bundesfinanzgericht keine Wirkung entfalten. Wie oben ausführlich dargelegt, sind land- und forstwirtschaftliche Betriebe gemäß § 2 Abs. 1 KStG 1988 nicht Gegenstand der Körperschaftsteuer und unterliegen mit ihren Einkünften nicht der Körperschaftsteuer, da hier eine steuerlich unbeachtliche Tätigkeit vorliegt.

So sich der steuerliche Vertreter der Bf. in der mündlichen Verhandlung auf das BFG-Erkenntnis vom 22.12.2015, GZ. RV/4100971/2015, darauf beruft, wonach unter Verweis auf § 21 Abs. 2 Z 3 sechster Teilstrich KStG 1988 ein land- und forstwirtschaftlicher Betrieb einer KÖR und damit auch Erträge aus festverzinslichen Wertpapieren nicht zu erfassen seien, so ist dem zu entgegnen:

Mit der Bestimmung des § 21 Abs. 2 Z 3 sechster Teilstrich KStG 1988 wurde die bisher nur aufgrund des § 94 Z 5 EStG 1988 ermöglichte KESt-Freistellung durch Abgabe einer Befreiungserklärung durch eine von der unbeschränkten Steuerpflicht befreite Körperschaft für einen steuerbefreiten Betrieb ausdrücklich verankert (vgl. 1187 der Beilagen XXII. GP, Regierungsvorlage). Mit § 21 Abs. 2 Z 3 sechster Teilstrich KStG 1988 wurde somit bloß eine sachliche Befreiung für steuerbefreite Betriebe von Körperschaften iSd § 1 Abs. 3 Z 2 und 3 KStG geschaffen (vgl. Prillinger in Lang/Schuch/Staringer, KStG, § 21, Tz. 16).

Im Zuge des Budgetbegleitgesetz 2007, BGBl I Nr. 24/2007, wurde hinsichtlich der Befreiungsbestimmung des § 21 Abs. 2 Z 3 sechster Teilstrich klargestellt, dass sie nicht nur Betriebe iSd § 45 Abs. 2 BAO erfasst, sondern generell auf steuerbefreite Betriebe von Körperschaften iSd § 1 Abs. 3 Z 2 und 3 KStG Anwendung findet (vgl. Prillinger in Lang/Schuch/Staringer, KStG, § 21, Tz. 17).

Demgemäß ist § 21 Abs. 2 Z 3 KStG 1988 auf land- und forstwirtschaftliche Betriebe einer KÖR nicht anwendbar, da hier keine Abgabenbefreiung, sondern eine steuerlich unbeachtliche Tätigkeit vorliegt, deren Einkünfte nicht steuerbar sind (vgl. Achatz in Achatz/Kirchmayr, KStG, § 21, Tz. 387). In diesem Zusammenhang ist ein substanzieller Unterschied zwischen "Nichtbesteuerung" iSe "Nichtsteuerbarkeit" und "Steuerbegünstigung" iSe "Steuerbefreiung" zu sehen.

Es war somit spruchgemäß zu entscheiden.

Zulässigkeit einer Revision:

Eine Revision an den Verwaltungsgerichtshof ist zulässig. Zu der Rechtsfrage, dass für Zinserträge aus festverzinslichen inländischen Wertpapieren, die aus einem Forstbetrieb stammen, keine Kapitalertragsteuer-Befreiungserklärung abgegeben werden kann, da land- und forstwirtschaftliche Betriebe einer KÖR kein Subjekt der Körperschaftsteuer sind, existiert keine höchstgerichtliche Rechtsprechung des Verwaltungsgerichtshofes.

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 21 Abs. 2 KStG 1988, Körperschaftsteuergesetz 1988, BGBl. Nr. 401/1988 |