Keine Begünstigung einer Erschwernis- und Gefahrenzulage nach § 68 Abs. 1 EStG 1988 für Biomedizinische Laboranalytikerin.

European Case Law Identifier: ECLI:AT:BFG:2022:RV.4100154.2017

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht erkennt durch die Richterin Mag. Heidemarie Winkler über die Beschwerde der ***Bf1***, ***Bf1-Adr***, vom 6. Juli 2016 gegen den Bescheid des Finanzamtes Klagenfurt, nunmehr Finanzamt Österreich, vom 9. Juni 2016 betreffend Einkommensteuer (Arbeitnehmerveranlagung) 2015 Steuernummer ***BF1StNr1***, zu Recht:

I. Die Beschwerde wird gemäß § 279 BAO als unbegründet abgewiesen.

II. Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) nicht zulässig.

Entscheidungsgründe

I. Verfahrensgang

Gegen den Erstbescheid vom 9.6.2016 brachte die Beschwerdeführerin (BF) mit Schreiben vom 6.7.2016 Beschwerde bei der Abgabenbehörde ein, begründet wie folgt:

"Sehr geehrte Damen und Herren, ich teile Ihnen mit, dass ich gegen den im Betreff genannten Einkommensteuerbescheid Beschwerde einlege. Begründung: die von mir im Zuge der Arbeitnehmerveranlagung 2015 eingebrachte Beilage betreffend die Korrektur von zu Unrecht besteuerten Zulagen wurde von Ihnen nicht gewürdigt bzw. bearbeitet. Ich ersuche um nachträgliche Bearbeitung dieser Beilage und gegebenenfalls um Korrektur meines Einkommensteuerbescheides."

Am 14.7.2016 übermittelte die BF folgende Stellungnahme:

"Sehr geehrte Damen und Herren, bezugnehmend auf mein Telefonat mit Fr. ***1*** übermittle ich Ihnen als Ergänzung nachstehende Stellungnahme:

In meiner Beschwerde wird von mir die Steuerfreistellung einer Erschwerniszulage begehrt. Meine Gehaltsabrechnung beinhaltet auch noch eine Gefahrenzulage und eine Aufwandsentschädigung, welche aber von meiner Beschwerde nicht erfasst sind, da diese steuerlich korrekt behandelt werden. Die Erschwerniszulage (Vergütung nach § 112 GehG) ist, wie bereits in der Beilage zur Arbeitnehmerveranlagung beantragt, deshalb steuerfrei zu belassen, da es sich dabei dem wirtschaftlichen Gehalt nach um eine Gefahrenzulage handelt (siehe dazu § 21 BAO). Ich bin seit den 80er-Jahren Vertragsbedienstete im Krankenpflegedienst, zuerst im Gesundheitsministerium und dann seit Ausgliederung (im Jahr 2002) in die ***8*** als biomedizinische Analytikerin im med.-techn. Dienst tätig. Mitarbeiterinnen im K/k-Schema (Beamte und Vertragsbedienstete des Krankenpflegedienstes) sind erhöhter Infektionsgefahr ausgesetzt, da sie mit Patientenproben welche primär das gesamte Erregerpotential enthalten können, in der Probenanlage und Weiterverarbeitung incl. Keimidentifizierung zu tun haben. Es ist primär nicht feststellbar welcher Stufe (Risikogruppe 2, 3 oder 4) die enthalten Erreger in den Proben zuzuordnen sind (z. B. im Vorjahr Patient mit EBOLA Verdacht in Salzburg). Siehe dazu auch die Vorgaben in den Technischen Regeln für Biologische Arbeitsstoffe (z.B: Technische Regeln für biologische Arbeitsstoffe: TRBA 100 Ausgabe Oktober 2013, weiters TRBA 250, 464, 466, 462 und 500). Diese Regelwerke sind in mikrobiologischen Labors in Anwendung (Akkreditierungserfordernis). Die angeführten Regelungen gelten in entsprechenden Arbeitsbereichen auch in der ***8*** . Neben den mikrobiologischen sind auch die chemischen Gefährdungspotenziale in den jeweiligen QM-Dokumenten abgebildet."

Als Beilage wurde der Entgeltnachweis für den Monat Juli 2016 übermittelt.

Am 3.10.2016 wandte sich die belangte Behörde mit folgendem Auskunftsersuchen/Vorhalt an die BF:

"Zur Klärung des Sachverhaltes wird um Beantwortung offener Fragen bzw. Vorlage geeigneter Unterlagen und Nachweise gebeten:

- Nachreichung der von Ihnen in der Beschwerde angeführten Beilage;

- Darlegung und Nachweis, welche Bezüge ab welchem Zeitpunkt zu Unrecht versteuert worden sind (monatliche Gehaltsabrechnungen für das Beschwerdejahr 2015);

- Sie führen in Ihrer ergänzenden Stellungnahme vom 14.07.2016 an, dass es sich bei der steuerpflichtigen Erschwerniszulage eigentlich um eine steuerfreie Gefahrenzulage handelt. Auf Ihrer übermittelten Lohnabrechnung für Juli 2016 ist eine (zusätzliche?) steuerfreie Gefahrenzulage ausgewiesen. Bitte um genaue Darlegung, wofür Sie die It. Lohnzettel ausgewiesene (steuerfreie) Gefahrenzulage erhalten und wofür die Erschwerniszulage bezahlt wird."

Am 10.11.2016 antwortete die BF darauf wie folgt:

"Sehr geehrte Fr. ***1***, bezugnehmend auf ihr Ersuchen um Ergänzung vom 3.10.2016 beantworte ich nachstehend gerne die offenen Fragen und übermittle gleichzeitig die von Ihnen geforderten Unterlagen und Nachweise:

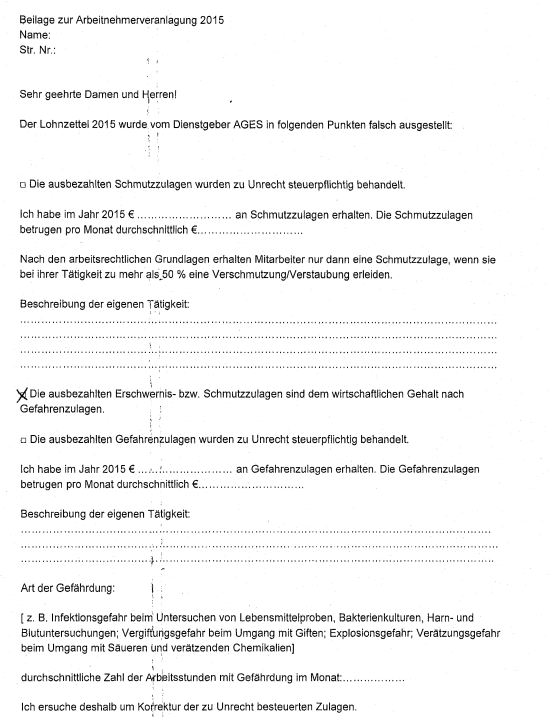

1) Nachreichung der in der Beschwerde angeführten Beilage --> liegt bei

2) Darlegung und Nachweis, welche Bezüge ab welchem Zeitpunkt zu Unrecht versteuert wurden: Bei dem zu Unrecht versteuerten Bezugsteil handelt es sich um die Erschwerniszulage mit der Bezugskennzahl 4127 (siehe Gehaltszettel). Diese wurde rückwirkend ab 1.1.2015 versteuert. Bis zu diesem Zeitpunkt gelangte diese Zulage - wie im gesamten Bundesdienst seit eh und je gehandhabt - steuerfrei zur Auszahlung. Bei tausenden Vertragsbediensteten im öffentlichen Dienst wird diese Zulage nach wie vor steuerfrei ausbezahlt, lediglich im verhältnismäßig kleinen Bereich der ***8*** kam es zu dieser Umstellung.

3) Zur Frage der zusätzlich ausgewiesenen Gefahrenzulage: Wie auf sämtlichen Gehaltsabrechnungen ersichtlich, handelt es sich bei der "zusätzlichen" Gefahrenzulage mit der Bezugskennzahl 4205, in Verbindung mit der Aufwandsentschädigung (Bezugskennzahl 4050) um eine sogenannte Abgeltung für dauerhafte Infektionsgefährdung. Wie bereits in der Beilage zu Punkt 1) angeführt, handelt es sich bei der Erschwerniszulage dem wirtschaftlichen Gehalt nach ebenso um eine Gefahrenzulage (siehe dazu § 21 BAO). Aufgrund meiner Tätigkeiten als Biomedizinische Analytikerin im Bereich der Mikrobiologie ist diese Infektionsgefährdung überwiegend und dauerhaft vorhanden, weshalb mir auch seit Beginn meines Dienstverhältnisses diese Zulagen steuerfrei ausbezahlt wurden. Die Begründung für die Auszahlung beider Zulagen ergibt sich demnach durch das Gefährdungspotenzial aus dem mir zugewiesenen Arbeitsplatz. Ich bin seit Beginn meines Dienstverhältnisses als Vertragsbedienstete im Krankenpflegedienst, zuerst im Gesundheitsministerium und dann seit Ausgliederung (im Jahr 2002) in die ***8*** als biomedizinische Analytikerin im med.-techn. Dienst tätig. Mitarbeiterinnen im K/k-Schema (Beamte und Vertragsbedienstete des Krankenpflegedienstes) sind erhöhter Infektionsgefahr ausgesetzt, da sie mit Patientenproben, welche primär das gesamte Erregerpotential enthalten können, in der Probenanlage und Weiterverarbeitung incl. Keimidentifizierung zu tun haben. Es ist primär nicht feststellbar welcher Stufe (Risikogruppe 2, 3 oder 4) die enthalten Erreger in den Proben zuzuordnen sind (z. B. im Vorjahr Patient mit EBOLA Verdacht in Salzburg). Siehe dazu auch die Vorgaben in den Technischen Regeln für Biologische Arbeitsstoffe (z.B: Technische Regeln für biologische Arbeitsstoffe: TRBA 100 Ausgabe Oktober 2013, weiters TRBA 250, 464, 466, 462 und 500). Diese Regelwerke sind in mikrobiologischen Labors in Anwendung (Akkreditierungserfordernis). Die angeführten Regelungen gelten in entsprechenden Arbeitsbereichen auch in der ***8*** . Neben den mikrobiologischen sind auch die chemischen Gefährdungspotenziale in den jeweiligen QM-Dokumenten abgebildet."

Beigelegt wurde diesem Schreiben die Gehaltsabrechnungen für 01-12/2015 sowie folgendes Dokument:

Aus dem Entgeltnachweis 06/2015 ist ersichtlich, dass eine geänderte Besteuerung der Erschwerniszulage erfolgte:

[...]

Am 15.12.2016 stellte die belangte Behörde eine interne Anfrage an den Fachbereich:

"Sehr geehrter Herr ***4***, Frau ***2*** (Vers.Nr. ***3***) ist Arbeitnehmerin des obigen Arbeitgebers und beantragt bei uns im Rahmen ihrer ANV für 2015 die steuerfreie Behandlung einer Erschwerniszulage. Sie begründet dies damit, dass es sich dabei dem wirtschaftlichen Gehalt nach um eine Gefahrenzulage handle und diese seitens der GPLA rückwirkend ab 1.1.2015 zu Unrecht versteuert worden sei. Der AG hat die nachgeforderte Lohnsteuer bei ihr regressiert. lch nehme an, dass es einen guten Grund dafür gab, warum die GPLA diese Zulage nachversteuert hat. Können Sie mir bitte eine diesbezügliche Info und allenfalls die entsprechende Bescheidbegründung zukommen lassen? Wissen Sie, ob die anderen betroffenen AN die Nachversteuerung auch IRd ANV beeinsprucht haben?"

Am 20.12.2016 langte dazu folgende Antwort des Fachbereiches ein:

"[..] Ich darf als GPLA-Prüfer des Betriebsstätten-Finanzamtes kurz zu der Problematik Stellung nehmen und Ihnen dazu Unterlagen [§ 90 Auskunft] übermitteln. Die Fa. ***8*** richtete im Dezember 2014 an das Finanzamt der Betriebsstätte ein Auskunftsersuchen. Gegenstand der Anfrage war die steuerlich begünstigte Behandlung von Schmutz-, Erschwernis- und Gefahrenzulagen (SEG) im Sinne des § 68 Abs 1 EStG 1988. Um eine rechtlich richtige Beurteilung der ausbezahlten Zulagen vornehmen zu können, wurde ein Lokalaugenschein vor Ort anberaumt. Ergebnis nach einer Besprechung mit den dafür Verantwortlichen: Erschwernis- und Schmutzzulagen (mit Ausnahme der in der Pathologie beschäftigten Dienstnehmer) sind ab 1.1.2015 steuerpflichtig abzurechnen. Die Erfordernisse für eine Behandlung gem. § 68 Abs 1 EStG 1988 waren nicht gegeben. Die gewährten Gefahrenzulagen können bei Erfüllung der Voraussetzungen (überwiegend im Lohnzahlungszeitraum - mehr als 50%) steuerfrei im Sinne des § 68 Abs 1 EStG 1988 abgerechnet werden. Zu diesem Sachverhalt erging durch das ho. Finanzamt eine Auskunftserteilung nach § 90 EStG 1988 (siehe Beilage). Die von der Dienstnehmerin aufgestellte Behauptung, "Die ausbezahlten Erschwernis- bzw. Schmutzzulagen sind dem wirtschaftlichen Gehalt nach Gefahrenzulagen, geht ins Leere. Dies wurde nach nochmaliger Rücksprache mit dem Abrechnungsverantwortlichen abgeklärt. Die Art der Gewährung der Zulagen richtet sich nach strenger Vereinbarung, im gegebenen Falle nach dem Vertragsbedienstetengesetz. Da die Lohnverrechnung ordnungsgemäß unter Berücksichtigung der gesetzlichen Bestimmungen erfolgt ist und somit auch der Lohnzettel (L16) für das Kalenderjahr 2015 seine Richtigkeit hat, wäre eine steuerfreie Behandlung im Rahmen der Arbeitnehmerveranlagung zu verneinen. Die Lohnsteuer betreffend das KJ 2015 wurde nicht durch den AG regressiert, sondern ordnungsgemäß einbehalten."

Mit Beschwerdevorentscheidung (BVE) vom 23.2.2017 wies das Finanzamt die Beschwerde mit folgender Begründung als unbegründet ab:

"Unter Schmutz,- Erschwernis und Gefahrenzulagen gemäß § 68 Abs. 1 EStG 1988 sind jene Teile des Arbeitslohns zu verstehen, die dem Arbeitnehmer deshalb gewährt werden, weil die von ihm zu leistenden Arbeiten überwiegend unter Umständen geleistet werden, die - in erheblichem Maß zwangsläufig eine Verschmutzung des Arbeitnehmers und seiner Kleidung bewirken, - im Vergleich zu den allgemein üblichen Arbeitsbedingungen einer außerordentliche Erschwernis darstellen, oder - durch die schädlichen Einwirkungen von gesundheitsgefährdenden Stoffen oder Strahlen, von Hitze, Kälte oder Nässe, von Gasen, Dämpfe, Säuren, Laugen, Staub oder Erschütterungen oder infolge einer Sturz- oder anderen Gefahr zwangsläufig eine Gefährdung von Leben, Gesundheit oder körperlicher Sicherheit des Arbeitnehmers mit sich bringen. Mit Verweis auf das Ergebnis des vom Finanzamt der Betriebsstätte über Anfrage des Arbeitgebers durchgeführten Ermittlungsverfahrens (Beurteilung aufgrund der vom Arbeitgeber vorgelegten Tätigkeitsbeschreibungen bzw. Befragung der betreffenden Dienstnehmer) bzw. erfolgten rechtlichen Würdigung des Sachverhaltes sind bei Mitarbeitern der Firma ***8*** ausbezahlte Erschwernis- und Schmutzzulagen (mit Ausnahme der in der Pathologie beschäftigten Dienstnehmer) ab 01.01.2015 steuerpflichtig. ... Nach Rechtsansicht des Betriebsstättenfinanzamtes finden sich im gegenständlichen Fall nicht die vom Gesetzgeber geforderten Voraussetzungen, damit die Erschwerniszulage begünstigt gemäß § 68 Abs. 1 EStG 1988 behandelt werden kann. Eine steuerbegünstigte Gewährung einer Erschwerniszulage setzt voraus, dass Arbeiten überwiegend (zu mehr als 50% der Arbeitszeit) unter Umständen geleistet werden, die im Vergleich zu den allgemein üblichen Arbeitsbedingungen eine außerordentliche Erschwernis darstellen (vgl. VwGH v. 5.10.1993 ZI.93/14/0101, VwGH v. 21.01.1987, ZI. 85/13/0213, etc.) ... Das ho. Finanzamt (Wohnsitzfinanzamt) schließt sich der angeführten Rechtsansicht des Betriebsstättenfinanzamtes an. Die in der Beschwerde aufgestellte Behauptung, die "ausbezahlte Erschwerniszulage sei dem wirtschaftlichen Gehalt nach eine Gefahrenzulage", geht ins Leere (die Art der Gewährung der Zulagen richtet sich nach strenger Vereinbarung bzw. im gegenständlichen Fall nach dem Vertragsbedienstetengesetz). Da die Lohnverrechnung ordnungsgemäß unter Berücksichtigung der gesetzlichen Bestimmungen erfolgt ist (die Lohnsteuer wurde ordnungsgemäß einbehalten) und auch der übermittelte Lohnzettel für das Jahr 2015 seine Richtigkeit hat, ist eine steuerfreie Behandlung im Rahmen der Arbeitnehmerveranlagung zu verneinen."

Dagegen brachte die BF fristgerecht am 13.3.2017 einen Vorlageantrag ein und führte darin aus:

"Mit Beschwerdevorentscheidung vom 23.02.2017 zum Einkommensteuerbescheid 2015 vom 09.06.2016 wurde meine Beschwerde vom 06.07.2016 als unbegründet abgewiesen. In meiner Beschwerde wird von mir die Steuerfreistellung einer Erschwerniszulage begehrt. Meine Gehaltsabrechnung beinhaltet auch noch eine Gefahrenzulage und eine Aufwandsentschädigung, welche aber von meiner Beschwerde nicht erfasst sind, da diese steuerlich korrekt behandelt werden. Die Erschwerniszulage (Vergütung nach § 112 GehG) ist, wie bereits in der Beilage zur Arbeitnehmerveranlagung beantragt, deshalb steuerfrei zu belassen, da es sich dabei dem wirtschaftlichen Gehalt nach um eine Gefahrenzulage handelt (siehe dazu § 21 BAO). Die Gefahr besteht in der Tatsache, dass ich erhöhter Infektionsgefahr durch Patientenproben (zB. Stuhl, Blut, Sputum, Harn etc.) ausgesetzt bin, welche primär das gesamte Erregerpotenzial enthalten können. Ich bin dieser Gefahr überwiegend in meiner Tätigkeit ausgesetzt. Weiters verweise ich auf die Ausführungen in meiner Beschwerde sowie die an das Finanzamt übermittelten Stellungnahmen und beantrage, diese dem Bundesfinanzgericht zur Entscheidung vorzulegen. Aussetzung der Einhebung gemäß § 212a BAO: Ich beantrage die Aussetzung der Einhebung in Höhe des strittigen Betrages."

Mit Vorlagebericht vom 19.4.2017 legte die belangte Behörde die Beschwerde dem Bundesfinanzgericht (BFG) zur Entscheidung vor und beantragte darin die Abweisung der Beschwerde:

"Unter Schmutz,- Erschwernis und Gefahrenzulagen gemäß § 68 Abs. 1 EStG 1988 sind jene Teile des Arbeitslohns zu verstehen, die dem Arbeitnehmer deshalb gewährt werden, weil die von ihm zu leistenden Arbeiten überwiegend unter Umständen geleistet werden, die - in erheblichem Maß zwangsläufig eine Verschmutzung des Arbeitnehmers und seiner Kleidung bewirken, - im Vergleich zu den allgemein üblichen Arbeitsbedingungen einer außerordentliche Erschwernis darstellen, oder - durch die schädlichen Einwirkungen von gesundheitsgefährdenden Stoffen oder Strahlen, von Hitze, Kälte oder Nässe, von Gasen, Dämpfe, Säuren, Laugen, Staub oder Erschütterungen oder infolge einer Sturz- oder anderen Gefahr zwangsläufig eine Gefährdung von Leben, Gesundheit oder körperlicher Sicherheit des Arbeitnehmers mit sich bringen. Das Finanzamt Wien 1/23 (Betriebstättenfinanzamt) hat auf Anfrage der ***8*** und nach Durchführung eines Ermittlungsverfahrens (Beurteilung aufgrund der vom Arbeitgeber vorgelegten Tätigkeitsbeschreibungen bzw. Befragung der betreffenden Dienstnehmer) die von der ***8*** ausbezahlten Erschwernis- und Schmutzzulagen (mit Ausnahme der in der Pathologie beschäftigten Dienstnehmer) ab 01.01.2015 als steuerpflichtig beurteilt. Nach Rechtsansicht des Betriebsstättenfinanzamtes finden sich im gegenständlichen Fall nicht die vom Gesetzgeber geforderten Voraussetzungen, damit die Erschwerniszulage begünstigt gemäß § 68 Abs. 1 EStG 1988 behandelt werden kann. Eine steuerbegünstigte Gewährung einer Erschwerniszulage setzt voraus, dass Arbeiten überwiegend (zu mehr als 50% der Arbeitszeit) unter Umständen geleistet werden, die im Vergleich zu den allgemein üblichen Arbeitsbedingungen eine außerordentliche Erschwernis darstellen (vgl. VwGH vom 5.10.1993 Zl. 93/14/0101, VwGH vom 21.01.1987, Zl. 85/13/0213, etc.). Das Finanzamt Klagenfurt schließt sich der angeführten Rechtsansicht des Betriebsstättenfinanzamtes an. Die in der Beschwerde aufgestellte Behauptung, die "ausbezahlte Erschwerniszulage sei dem wirtschaftlichen Gehalt nach eine Gefahrenzulage", geht sohin ins Leere (die Art der Gewährung der Zulagen richtet sich nach strenger Vereinbarung bzw. im gegenständlichen Fall nach dem Vertragsbedienstetengesetz). Da die Lohnverrechnung ordnungsgemäß unter Berücksichtigung der gesetzlichen Bestimmungen erfolge (die Lohnsteuer wurde ordnungsgemäß einbehalten) und auch der übermittelte Lohnzettel für das Jahr 2015 seine Richtigkeit hat, ist eine steuerfreie Behandlung im Rahmen der Arbeitnehmerveranlagung zu verneinen. Es wird daher beantragt, die Beschwerde als unbegründet abzuweisen."

Am 14.9.2017 stellte die BF den Antrag auf Durchführung einer mündlichen Verhandlung vor dem BFG.

II. Das Bundesfinanzgericht hat erwogen:

1. Sachverhalt

Die BF ist seit Jahren Vertragsbedienstete im Krankenpflegedienst, zuerst im Gesundheitsministerium, dann seit der Ausgliederung in die ***8*** (***8***) im Jahr 2002 als Biomedizinische Analytikerin im Bereich med.-techn. Dienst, tätig. Ihr Aufgabengebiet erstreckt sich auf die Analayse von Patientenproben (Stuhl, Blut, Sputum, Harn); dabei werden Proben angelegt, weiterverarbeitet und Keime identifiziert.

Die Tätigkeit der BF stellt im Vergleich zu den allgemein üblichen Arbeitsbedingungen innerhalb ihrer Berufssparte keine außerordentliche Erschwernis dar.

Die BF erhielt im beschwerdegegenständlichen Zeitraum eine Erschwerniszulage von monatlich 178,80 € (Jänner und Februar) bzw. 182,00 € (März bis Dezember) ausbezahlt. Von Jänner bis Mai 2015 wurde diese steuerfrei ausbezahlt. In den vorgelegten Entgeltnachweisen ist zudem eine Aufwandsentschädigung von monatlich 13,10 € und eine Gefahrenzulage von monatlich € 38,22 (bzw. ab März 2015: € 38,91) enthalten.

Diese Zulagenabrechnung erfolgte entsprechend einer erteilten Auskunft des zuständigen Betriebsfinanzamtes (vgl. § 90 EStG 1988) zu einer von der Arbeitgeberin gestellten sachverhaltsbezogenen Anfrage bezüglich der steuerlichen Behandlung der an ihre Arbeitnehmer ausbezahlten Schmutz-, Erschwernis- und Gefahrenzulagen.

Nach Abklärung der Problematik der steuerlichen Behandlung der ausbezahlten Schmutz-, Erschwernis- oder Gefahrenzulagen zwischen der Österreichischen ***8*** mit dem zuständigen Finanzamt wurden die bis dahin in den Entgeltsnachweisen Jänner bis Mai 2015 als steuerfreie Bezüge behandelte Erschwerniszulage in der Folge als steuerpflichtig abgerechnet.

2. Beweiswürdigung

Die 2015 an die BF ausbezahlten (SEG-)Zulagen ergeben sich aus den vorgelegten Gehaltszetteln.

Die Feststellungen hinsichtlich der Tätigkeit stützen sich auf die Angaben in der Beschwerde, dem Vorlageantrag und der Vorhaltsbeantwortung vom 10.11.2016.

Zur Klärung der Problematik der Gewährung einer steuerfreien Schmutz-, Erschwernis- oder Gefahrenzulage ihrer Dienstnehmer richtete die Arbeitgeberin am 22.12.2014 ein Auskunftsersuchen an das (für den Lohnsteuerabzug zuständige) Betriebsfinanzamt. Gegenstand dieser Anfragegemäß § 90 EStG 1988 war die steuerlich begünstigte Behandlung von Schmutz-, Erschwernis- und Gefahrenzulage (SEG) iSd § 68 EStG 1988.

Um eine rechtlich richtige Beurteilung der ausbezahlten Zulagen vornehmen zu können, wurde vom ersuchten Finanzamt ein Lokalaugenschein vor Ort der Wiener Niederlassung mit anschließender Gesprächsrunde durchgeführt. Dazu wurden auch Tätigkeitsbeschreibungen des Arbeitgebers sowie die Ergebnisse der Befragung von Dienstnehmern herangezogen. Nachfolgende Beurteilung erging sodann:

"Aufgrund der Tätigkeiten und Tätigkeitsbeschreibungen entspricht es der Rechtsansicht des hierortigen Finanzamtes, die Gefahrenzulage unter der Begünstigung des § 68 Abs. 1 EStG 1988 zu subsumieren. Voraussetzung dafür ist aber, dass überwiegend im Lohnzahlungszeitraum solche Tätigkeiten, die die Gesundheit, die körperliche Sicherheit oder das Leben der Arbeitnehmer gefährden, erbracht werden.

Es empfiehlt sich in regelmäßigen Abständen, etwas alle zwei bis drei Jahre zu überprüfen, ob sich die Tätigkeiten und somit die Gefährdung durch technische bzw. wissenschaftliche Weiterentwicklungen verändert haben.

Sollte deine Gefahrenzulage auch für etwaige Schreibtätigkeiten gewährt werden bzw. sollten Schreibtätigkeiten neben den einzelnen gefährlichen Tätigkeiten überwiegend im Lohnzahlungszeitrau, also zu mehr als 50% Arbeitszeit) geleistet werden, sin die Voraussetzungen für eine steuerbegünstigte Behandlung der Zulagen im Sinne des § 68 Abs. 1 ESTG 1988 nicht gegeben. […]

Nach ho Rechtsansicht finden sich im gegenständlichen Fall nicht die vom Gesetzgeber geforderten Voraussetzungen, damit die Erschwerniszulage begünstigt gem. § 68 Abs. 1 EStG 1988 behandelt werden kann. Eine steuerbegünstigte Gewährung eine Erschwerniszulage setzt voraus, dass Arbeiten überwiegend (zu mehr als 50% Arbeitszeit) unter Umständen geleistet werden, die im Vergleich zu den allgemein üblichen Arbeitsbedingungen eine außerordentliche Erschwernis darstellen. [….]

Abschließend wird darauf hingewiesen, dass während des Urlaubs im Gegensatz zum Krankenstand eine SEG-Zulage nicht steuerbegünstigt gem. § 68 Abs. 1 EStG 1988 behandelt werden kann. Es bestehen dabei aber keine Bedenken die Zulage während eines Kalendermonats steuerpflichtig zu behandeln. "

Seitens der BF wurde im Hinblick auf die außerordentliche Erschwernis ihrer Tätigkeit nicht bekanntgegeben bzw. nachgewiesen, um welche Arbeiten es sich im Einzelnen gehandelt habe und wann bzw. in welchem Umfang diese geleistet worden seien.

3. Rechtliche Beurteilung

3.1. Zu Spruchpunkt I. (Abweisung)

Gemäß § 68 Abs. 1 EStG 1988 sind Schmutz-, Erschwernis- und Gefahrenzulagen, sowie Zuschläge für Sonntags-, Feiertags- und Nachtarbeit und mit diesen Arbeiten zusammenhängende Überstundenzuschläge insgesamt bis € 360 monatlich steuerfrei.

Soweit Zulagen und Zuschläge durch die Abs. 1 und 2 nicht erfasst werden, sind sie nach dem Tarif zu versteuern (Abs. 3 leg. cit.).

§ 68 Abs. 5 EStG 1988 lautet:

"Unter Schmutz-, Erschwernis- und Gefahrenzulagen sind jene Teile des Arbeitslohnes zu verstehen, die dem Arbeitnehmer deshalb gewährt werden, weil die von ihm zu leistenden Arbeiten überwiegend unter Umständen erfolgen, die

• in erheblichem Maß zwangsläufig eine Verschmutzung des Arbeitnehmers und seiner Kleidungbewirken,

• im Vergleich zu den allgemein üblichen Arbeitsbedingungen eine außerordentliche Erschwernisdarstellen, oder

• infolge der schädlichen Einwirkungen von gesundheitsgefährdenden Stoffen oder Strahlen, von Hitze, Kälte oder Nässe, von Gasen, Dämpfen, Säuren, Laugen, Staub oder Erschütterungen oder infolge einer Sturz- oder anderen Gefahr zwangsläufig eine Gefährdung von Leben, Gesundheit oder körperlicher Sicherheit des Arbeitnehmers mit sich bringen.

Diese Zulagen sind nur begünstigt, soweit sie

1. auf Grund gesetzlicher Vorschriften,

2. auf Grund von Gebietskörperschaften erlassener Dienstordnungen,

3. auf Grund aufsichtsbehördlich genehmigter Dienst(Besoldungs)ordnungen der Körperschaften des öffentlichen Rechts,

4. auf Grund der vom Österreichischen Gewerkschaftsbund für seine Bediensteten festgelegten Arbeitsordnung,

5. auf Grund von Kollektivverträgen oder Betriebsvereinbarungen, die auf Grund besonderer kollektivvertraglicher Ermächtigungen abgeschlossen worden sind,

6. auf Grund von Betriebsvereinbarungen, die wegen des Fehlens eines kollektivvertragsfähigen Vertragsteiles (§ 4 des Arbeitsverfassungsgesetzes, BGBl. Nr. 22/1974) auf der Arbeitgeberseite zwischen einem einzelnen Arbeitgeber und dem kollektivvertragsfähigen Vertragsteil auf der Arbeitnehmerseite abgeschlossen wurden,

7. innerbetrieblich für alle Arbeitnehmer oder bestimmte Gruppen von Arbeitnehmern gewährt werden (Abs. 5 leg. cit.)."

§ 112 Abs. 1 GehG 1956 lautet (auszugsweise):

"Den Beamten des Krankenpflegedienstes gebührt für die mit ihrer Dienstleistung verbundenen Belastungen eine monatliche Vergütung. Die Vergütung beträgt: (..)"

Strittig ist, ob die der BF im Jahr 2015 gewährte (als Erschwerniszulage bezeichnete) Vergütung nach § 112 GehG unter der Steuerbegünstigung des § 68 Abs. 1 EStG1988 zu subsumieren ist oder nicht.

Es ist der BF insoweit zuzustimmen, dass das Arbeiten mit potenziell infektiösen Materialien eine Gefährdung der Gesundheit bzw. des Lebens mit sich bringt (vgl. UFS 18.4.2011, RV/1685-W/04). Für ihre Tätigkeit erhält sie eine (steuerfreie) Gefahrenzulage, die diese typische Berufsgefahr abgilt (vgl. VwGH 19.3.1985, 84/14/0180). Darüber hinausgehend beantragt sie eine Steuerfreistellung der Erschwerniszulage, da es sich bei dieser dem wirtschaftlichen Gehalt nach um eine Gefahrenzulage handle.

Die Steuerbefreiung für Gefahrenzulagen oder Erschwerniszulagen hat jedoch zur Voraussetzung, dass die zu leistenden Arbeiten - worunter nur die vom Arbeitnehmer auf Grund des Dienstverhältnisses schlechthin zu erbringende Arbeitsleistung verstanden werden kann - überwiegend unter Umständen ausgeführt werden, die zwangsläufig eine Gefährdung von Leben, Gesundheit oder körperlicher Sicherheit des Arbeitnehmers mit sich bringen oder die Arbeiten eine außerordentliche Erschwernis darstellen. (vgl. VwGH vom 25. Mai 2004, 2000/15/0052, VwGH vom 10. Mai 1994, 91/14/0057, und VwGH vom 30. Jänner 1991, 90/13/0102). Von Arbeiten unter außerordentlicher Erschwernis kann nur dann gesprochen werden, wenn sie sich entweder selbst als außerordentlich schwierig erweisen, unter außerordentlich schwierigen Bedingungen auszuführen oder besonders dringlich sind (VwGH 28.9.2011, 2007/13/0138; Jakom/Lenneis EStG, 2018, § 68 Rz 7). Der Vergleich zu den allgemein üblichen Arbeitsbedingungen muss innerhalb der jeweiligen Berufsgruppe gezogen werden (vgl. VwGH 30.1.2014, 2011/15/0040).

Die Frage der Gefährdung von Leben, Gesundheit oder körperliche Sicherheit oder die der außerordentlichen Erschwernis ist also nicht allein anhand jener Arbeiten zu untersuchen, mit denen diese Gefährdung oder Erschwernis verbunden sind. Vielmehr ist bezogen auf die gesamten vom Arbeitnehmer zu leistenden Arbeiten innerhalb eines Lohnzahlungszeitraumes im Sinne des § 77 EStG 1988 zu prüfen, ob sie überwiegend eine solche Gefahrenlage oder Erschwernis bewirken. Es müssen also in zeitlicher Hinsicht die Tätigkeiten, die mit einer Gefährdung oder Erschwernis verbunden sind, überwiegen (VwGH 31.3.2011, 2008/15/0322). Die Möglichkeit der Gefahr oder Erschwernis kann somit nicht berücksichtigt werden, wenn die damit verbundene Tätigkeit nur einen geringen Teil der Arbeitszeit, für die eine Zulage zusteht, ausmacht (VwGH 24.6.2004, 2000/15/0066).

Es muss vom Steuerpflichtigen nachgewiesen werden, um welche Arbeiten es sich im Einzelnen gehandelt hat und wann sie geleistet wurden (VwGH 27.6.2018, Ra 2016/15/0061).

Die BF hat weder im Verwaltungsverfahren noch im verwaltungsgerichtlichen Verfahren behauptet oder vorgebracht, die von ihr zu verrichtenden Arbeiten seien unter einer außerordentlichen Erschwernis erfolgt. Es wurde stets darauf hingewiesen, die strittige Zulage stelle ihrem wirtschaftlichen Gehalt nach eine Gefahrenzulage dar. Auch aus ihrem restlichen Vorbringen und den Feststellungen des Finanzamtes der Betriebsstätte ließen sich keine Hinweise dafür entnehmen, dass die von der BF in verrichteten Arbeiten im Vergleich zu den allgemeinen Arbeitsbedingungen eine außerordentliche Erschwernis dargestellt hätten.

Festgestellt wird, dass in der BVE sowie im Vorlageantrag der belangten Behörde explizit auf das Erfordernis der außerordentliche Erschwernis hingewiesen wurde. Da die Feststellungen der BVE als Vorhalt gelten, wäre es Sache der BF gewesen, sich im Vorlageantrag mit dem Ergebnis dieser (in der BVE auch inhaltlich mitgeteilten) Ermittlungen auseinander zu setzen und die daraus gewonnenen Feststellungen zu widerlegen (Hinweis E 16. Dezember 1994, 93/17/0110; E 11. Dezember 1987, 85/17/0019). Demnach hat die BVE nach der Judikatur des VwGH Vorhaltecharakter (VwGH 28.5.2008, 2006/15/0125, 18.01.1993, 93/16/0120, 10.03.1994, 92/15/0164). Die BF hat aber den Vorlageantrag ohne weitergehende Begründung gestellt und ist den Feststellungen der belangten Behörde nicht entgegengetreten.

Die BF hat zwar vorgebracht, sie habe bei ihren Untersuchungen mit Blutproben oder anderen Körperausscheidungen zu tun. Es ist der BF auch zuzustimmen, dass das Arbeiten mit potenziell infektiösen Materialien eine Gefährdung der Gesundheit bzw. des Lebens mit sich bringen können (UFS 18.4.2011, RV/1685-W/04) oder bei Arbeitnehmern, die mit fremden Blut oder Harn in Kontakt kommen können, eine entsprechende Zulage steuerbegünstigt gewährt werden kann, jedoch führten diese Ausführungen nicht zum Erfolg der Beschwerde.

Nach ständiger Rechtsprechung des Verwaltungsgerichtshofes ist für die Anerkennung einer steuerlichen Begünstigung ein Nachweis erforderlich, um welche Arbeiten es sich im Einzelnen gehandelt hat und wann diese geleistet worden sind. Die dem BFG vorliegenden Unterlagen und die Ausführungen der BF vermochten diesen Nachweis nicht zu erbringen.

Im Übrigen wird auf das ho ergangene Erkenntnis des Bundesfinanzgerichtes zu RV/2100708/2017 (betreffend Einkommensteuererklärung 2016 und derselben Thematik) verwiesen. Auch in vergleichbaren Beschwerdefällen (Mitarbeiter der ***8***/Labortätigkeit) wurden die Begehren auf steuerliche Begünstigung der als Erschwerniszulage bezeichneten Vergütung als unbegründet abgewiesen (zum Beispiel BFG 19.4.2018, RV/5100591/2017; BFG 16.5.2018, RV/5100325/2017, BFG vom 16.07.2019, RV/2100579/2018, BFG vom 25.05.2021, RV/2100786/2018, BFG 25.05.2021, RV/2100790/2019). Ergänzend festzuhalten ist noch, dass der Umstand, dass ein für die BF einschlägiges Gesetz eine Vergütung für die mit der Dienstleistung verbundenen besonderen Belastungen vorsieht, nicht als Erfüllung der Voraussetzungen des § 68 Abs. 5 EStG 1988 angesehen werden kann. Die lohngestaltende Regelung kann in typisierender Betrachtung auf eine allgemein gegebene Gefahrengeneigtheit abstellen. § 68 Abs. 1 in Verbindungmit Abs. 5 EStG 1988 stellt hingegen darauf ab, dass tatsächlich nach den konkreten Verhältnissen des Einzelfalls eine Berufsgefahr (überwiegend) besteht (VwGH 31.3.2011,2008/15/0322).

Da die Ermittlungen des Finanzamtes nach durchgeführtem Lokalaugenschein und Rücksprache mit der Arbeitgeberin der BF ergeben haben, dass die Erschwernis- und Schmutzzulagen grundsätzlich ab 1.1.2015 nicht mehr steuerbegünstigt zu behandeln sind und die Arbeitgeberin sich an diese Feststellungen bei der Lohnverrechnung gehalten hat, fehlt es an den Voraussetzungen für die von der BF begehrten Begünstigung, weshalb die belangte Behörde diese zurecht verwehrt hat. Betreffend die strittige Vergütung sind daher die in § 68 EStG 1988 geforderten Voraussetzungen für die Gewährung der Steuerfreiheit nicht gegeben.

Die BF hat in einem separaten Schreiben vom 14.9.2017 einen Antrag auf mündliche Verhandlung gestellt. Nach § 274 Abs. 1 Z 1 und 2 BAO hat über die Beschwerde eine mündliche Verhandlung nur dann stattzufinden, wenn sie entweder in der Beschwerde oder im Vorlageantrag (§ 264 BAO) beantragt wird. Der Antrag auf mündliche Verhandlung ist demnach verspätet eingebracht worden. Gründe, die die Abhaltung einer mündlichen Verhandlung - nach Ansicht der erkennenden Richterin - erforderlich machen (§ 274 Abs. 1 Z 2 BAO), liegen nicht vor (vgl. BFG vom 20.04.2018, RV/5101487/2017 zur selben Rechtsfrage). Eine mündliche Verhandlung findet demnach nicht statt.

Zuständigkeitsänderung

Durch den Beschluss des Geschäftsverteilungsausschusses vom 30.7.2020 wurde der gegenständliche Fall der unbesetzten Gerichtsabteilung 5006 abgenommen und zum Stichtag 1.10.2020 der Gerichtsabteilung 1078 neu zugeteilt.

Finanzamt Österreich

§ 323b Abs. 1 bis 3 BAO lautet i. d. F. BGBl. I Nr. 99/2020 (2. FORG):

§ 323b. (1) Das Finanzamt Österreich und das Finanzamt für Großbetriebe treten für ihren jeweiligen Zuständigkeitsbereich am 1. Jänner 2021 an die Stelle des jeweils am 31. Dezember 2020 zuständig gewesenen Finanzamtes. Das Zollamt Österreich tritt am 1. Jänner 2021 an die Stelle der am 31. Dezember 2020 zuständig gewesenen Zollämter.

(2) Die am 31. Dezember 2020 bei einem Finanzamt oder Zollamt anhängigen Verfahren werden von der jeweils am 1. Jänner 2021 zuständigen Abgabenbehörde in dem zu diesem Zeitpunkt befindlichen Verfahrensstand fortgeführt.

(3) Eine vor dem 1. Jänner 2021 von der zuständigen Abgabenbehörde des Bundes genehmigte Erledigung, die erst nach dem 31. Dezember 2020 wirksam wird, gilt als Erledigung der im Zeitpunkt des Wirksamwerdens für die jeweilige Angelegenheit zuständigen Abgabenbehörde.

Die gegenständliche Entscheidung ergeht daher an das Finanzamt Österreich.

3.2. Zu Spruchpunkt II. (Revision)

Gegen ein Erkenntnis des Bundesfinanzgerichtes ist die Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Das Bundesfinanzgericht ist von der Rechtsprechung des Verwaltungsgerichtshofes nicht abgewichen, sondern hat sich auf diese sowie auf den klaren und eindeutigen Wortlaut der einschlägigen Bestimmungen und auf die ständige Rechtsprechung des Verwaltungsgerichtshofes gestützt.

Da die rechtliche Beurteilung der Voraussetzungen für die Steuerfreiheit von Gefahrenzulagen im Sinne der zitierten Judikatur des Verwaltungsgerichtshofs erfolgte, war die Unzulässigkeit der ordentlichen Revision auszusprechen.

Wien, am 23. Juni 2022

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 68 Abs. 1 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Verweise: | BFG 25.05.2021, RV/2100790/2019 |