26. Bundesgesetz, mit dem das Einkommensteuergesetz 1988 geändert wird - Steuerreformgesetz 2009 (StRefG 2009)

Der Nationalrat hat beschlossen:

Änderung des Einkommensteuergesetzes 1988

Das Einkommensteuergesetz 1988, BGBl. Nr. 400/1988, zuletzt geändert durch das Bundesgesetz BGBl. I Nr. 140/2008, wird wie folgt geändert:

1. In § 1 Abs. 4 wird der Betrag „10.000“ durch den Betrag „11 000“ ersetzt.

2. § 2 Abs. 2 lautet:

„(2) Einkommen ist der Gesamtbetrag der Einkünfte aus den im Abs. 3 aufgezählten Einkunftsarten nach Ausgleich mit Verlusten, die sich aus einzelnen Einkunftsarten ergeben, und nach Abzug der Sonderausgaben (§ 18) und außergewöhnlichen Belastungen (§§ 34 und 35) sowie der Freibeträge nach den §§ 104, 105 und 106a.“

3. In § 3 Abs. 1 Z 3 lit. c tritt an die Stelle der Bezeichnung „§ 4 Abs. 4 Z 5“ die Bezeichnung „§ 4a Z 1“.

4. In § 3 Abs. 1 Z 3 lit. d tritt an die Stelle der Bezeichnung „§ 4 Abs. 4 Z 5 lit. b“ die Bezeichnung „§ 4a Z 1 lit. b“.

5. § 3 Abs. 1 Z 13 lautet:

- „13. a) Der geldwerte Vorteil aus der Benützung von Einrichtungen und Anlagen, die der Arbeitgeber allen Arbeitnehmern oder bestimmten Gruppen seiner Arbeitnehmer zur Verfügung stellt (zB Erholungs- und Kurheime, Kindergärten, Betriebsbibliotheken, Sportanlagen).

- b) Zuschüsse des Arbeitgebers für die Betreuung von Kindern bis höchstens 500 Euro pro Kind und Kalenderjahr, die der Arbeitgeber allen Arbeitnehmern oder bestimmten Gruppen seiner Arbeitnehmer gewährt, wenn folgende Voraussetzungen vorliegen:

- Die Betreuung betrifft ein Kind im Sinne des § 106 Abs. 1, für das dem Arbeitnehmer selbst der Kinderabsetzbetrag (§ 33 Abs. 3) für mehr als sechs Monate im Kalenderjahr zusteht.

- Das Kind hat zu Beginn des Kalenderjahres das zehnte Lebensjahr noch nicht vollendet.

- Die Betreuung erfolgt in einer öffentlichen institutionellen Kinderbetreuungseinrichtung oder in einer privaten institutionellen Kinderbetreuungseinrichtung, die den landesgesetzlichen Vorschriften über Kinderbetreuungseinrichtungen entspricht, oder durch eine pädagogisch qualifizierte Person, ausgenommen haushaltszugehörige Angehörige.

- Der Zuschuss wird direkt an die Betreuungsperson, direkt an die Kinderbetreuungseinrichtung oder in Form von Gutscheinen geleistet, die nur bei institutionellen Kinderbetreuungseinrichtungen eingelöst werden können.

- Der Arbeitnehmer erklärt dem Arbeitgeber unter Anführung der Versicherungsnummer (§ 31 ASVG) oder der Kennnummer der Europäischen Krankenversicherungskarte (§ 31a ASVG) des Kindes, dass die Voraussetzungen für einen Zuschuss vorliegen und er selbst von keinem anderen Arbeitgeber einen Zuschuss für dieses Kind erhält.“

6. In § 4 Abs. 4 entfallen die Z 5 und 6.

7. Nach § 4 wird folgender § 4a samt Überschrift eingefügt:

„Zuwendungen aus dem Betriebsvermögen

§ 4a. Als Betriebsausgaben gelten auch:

- 1. Zuwendungen aus dem Betriebsvermögen zur Durchführung von

- Forschungsaufgaben oder

- der Erwachsenenbildung dienenden Lehraufgaben, welche die wissenschaftliche oder künstlerische Lehre betreffen und dem Universitätsgesetz 2002 entsprechen,

sowie damit verbundenen wissenschaftlichen Publikationen und Dokumentationen an folgende Einrichtungen:

- a) Universitäten, Kunsthochschulen und die Akademie der bildenden Künste, deren Fakultäten, Institute und besondere Einrichtungen;

- b) durch Bundes- oder Landesgesetz errichtete Fonds, die mit Aufgaben der Forschungsförderung betraut sind;

- c) die Österreichische Akademie der Wissenschaften;

- d) juristisch unselbständige Einrichtungen von Gebietskörperschaften, die im Wesentlichen mit Forschungs- oder Lehraufgaben der genannten Art für die österreichische Wissenschaft oder Wirtschaft und damit verbundenen wissenschaftlichen Publikationen oder Dokumentationen befasst sind;

- e) juristische Personen, die im Wesentlichen mit Forschungs- oder Lehraufgaben der genannten Art für die österreichische Wissenschaft oder Wirtschaft und damit verbundenen wissenschaftlichen Publikationen oder Dokumentationen befasst sind. Weitere Voraussetzung ist, dass an diesen juristischen Personen entweder eine Gebietskörperschaft zumindest mehrheitlich beteiligt ist oder die juristische Person als Körperschaft im Sinne der §§ 34 ff der Bundesabgabenordnung ausschließlich wissenschaftliche Zwecke verfolgt.

Die Voraussetzungen der lit. d und e sind von der jeweiligen Einrichtung durch einen unter dem Vorbehalt des jederzeitigen Widerrufs erteilten Bescheid des Finanzamtes Wien 1/23 nachzuweisen. Sämtliche Einrichtungen, für die ein solcher Bescheid ausgestellt wurde, sind zumindest einmal jährlich in elektronisch geeigneter Form auf der Homepage des Bundesministeriums für Finanzen zu veröffentlichen.

Der gemeine Wert der Zuwendungen ist insoweit abzugsfähig, als er zusammen mit dem gemeinen Wert von Zuwendungen im Sinne der Z 2 insgesamt 10% des Gewinnes des unmittelbar vorangegangenen Wirtschaftsjahres nicht übersteigt. Der Restbuchwert ist nicht zusätzlich als Betriebsausgabe und der Teilwert nicht als Betriebseinnahme anzusetzen. Stille Reserven, die nach § 12 auf das zugewendete Wirtschaftsgut übertragen wurden, sind nachzuversteuern. Soweit der gemeine Wert die angeführte Höchstgrenze übersteigt, kann er nach Maßgabe des § 18 Abs. 1 Z 7 als Sonderausgabe abgesetzt werden.

- 2. Zuwendungen aus dem Betriebsvermögen an

- a) die Österreichische Nationalbibliothek, die Diplomatische Akademie, das Österreichische Archäologische Institut und das Institut für Österreichische Geschichtsforschung zur Durchführung der diesen Einrichtungen gesetzlich obliegenden Aufgaben;

- b) Museen

- c) das Bundesdenkmalamt;

- d) Dachverbände von Körperschaften, Personenvereinigungen und Vermögensmassen, die die Voraussetzungen der §§ 34 ff der Bundesabgabenordnung erfüllen und deren ausschließlicher Zweck die Förderung des Behindertensportes ist.

- von Körperschaften des öffentlichen Rechts;

- von anderen Rechtsträgern, wenn diese Museen eine den Museen von Körperschaften des öffentlichen Rechts vergleichbaren öffentlichen Zugang haben und Sammlungsgegenstände zur Schau stellen, die in geschichtlicher, künstlerischer oder sonstiger kultureller Hinsicht von gesamtösterreichischer Bedeutung sind. Über Aufforderung der Abgabenbehörden ist das Vorliegen der Voraussetzungen durch eine vom Bundesminister für Bildung, Wissenschaft und Kultur ausgestellte Bescheinigung nachzuweisen;

Die letzten vier Sätze der Z 1 sind anzuwenden.

- 3. Zuwendungen aus dem Betriebsvermögen zu begünstigten Zwecken (Spenden) von:

- a) Geld oder Sachen an

- b) Geld an

- Körperschaften im Sinne des § 1 Abs. 2 Z 1 und 2 des Körperschaftsteuergesetzes 1988 oder

- Körperschaften des öffentlichen Rechts oder

- vergleichbare ausländische Körperschaften eines Mitgliedstaates der Europäischen Union oder eines Staates des Europäischen Wirtschaftsraumes,

die zum Zeitpunkt der Zuwendung in der dafür vorgesehenen Liste des Finanzamtes Wien 1/23 (Z 4) eingetragen sind.

- Körperschaften im Sinne des § 1 Abs. 2 Z 1 und 2 des Körperschaftsteuergesetzes 1988 oder

- vergleichbare ausländische Körperschaften eines Mitgliedstaates der Europäischen Union oder eines Staates des Europäischen Wirtschaftsraumes,

deren ausschließlicher Zweck - abgesehen von der Mittelverwendung im Sinne des 7. Teilstriches der Z 4 lit. b - das Sammeln von Spenden ist und die zum Zeitpunkt der Zuwendung in der dafür vorgesehenen Liste des Finanzamtes Wien 1/23 (Z 4) eingetragen sind.

Begünstigte Zwecke sind:

- mildtätige Zwecke im Sinne des § 37 der Bundesabgabenordnung, die im Wesentlichen in einem Mitgliedstaat der Europäischen Union oder einem Staat des Europäischen Wirtschaftsraumes verfolgt werden,

- die Bekämpfung von Armut und Not in Entwicklungsländern durch Förderung der wirtschaftlichen und sozialen Entwicklung, welche zu einem Prozess des nachhaltigen Wirtschaftens und des wirtschaftlichen Wachstums, verbunden mit strukturellem und sozialem Wandel führen soll, oder

- die Hilfestellung in nationalen und internationalen Katastrophenfällen (insbesondere Hochwasser-, Erdrutsch-, Vermurungs- und Lawinenschäden).

Nicht abzugsfähig sind:

- Mitgliedsbeiträge in Höhe der satzungsgemäß von ordentlichen Mitgliedern zu entrichtenden Beiträge, die an eine der Körperschaften im Sinne der lit. a und b bezahlt werden,

- Zuwendungen an Körperschaften, deren Finanzierung zu einem erheblichen Teil aus Mitteln von zweckgebundenen bundesgesetzlich geregelten Abgaben erfolgt und

- Zuwendungen, für welche die Versicherungsnummer (§ 31 ASVG) oder persönliche Kennnummer der Europäischen Krankenversicherungskarte (§ 31a ASVG) gemäß § 18 Abs. 1 Z 8 bekannt gegeben wurde.

Geldzuwendungen und der gemeine Wert von Sachzuwendungen sind insoweit abzugsfähig, als sie insgesamt 10% des Gewinnes des unmittelbar vorangegangenen Wirtschaftsjahres nicht übersteigen. Die letzten drei Sätze der Z 1 sind anzuwenden.

- 4. Voraussetzung für die Aufnahme in die in Z 3 jeweils genannte Liste ist

- a) für Körperschaften im Sinne der Z 3 lit. a:

- b) für Körperschaften im Sinne der Z 3 lit. b:

- Die Körperschaft dient ausschließlich Zwecken nach Maßgabe der §§ 34 ff der Bundesabgabenordnung.

- Die Körperschaft oder deren Vorgängerorganisation (Organisationsfeld mit eigenem Rechnungskreis) dient seit mindestens drei Jahren ununterbrochen im Wesentlichen unmittelbar begünstigten Zwecken gemäß Z 3.

- Die Körperschaft unterhält, abgesehen von völlig untergeordneten Nebentätigkeiten, ausschließlich solche wirtschaftliche Tätigkeiten, die unter § 45 Abs. 1, § 45 Abs. 2 oder § 47 der Bundesabgabenordnung fallen oder für welche die Begünstigungen gemäß § 45a der Bundesabgabenordnung bestehen bleiben.

- Die in Zusammenhang mit der Verwendung der Spenden stehenden Verwaltungskosten der Körperschaft übersteigen 10% der Spendeneinnahmen nicht.

- Die Sammlung von Geld für begünstigte Zwecke gemäß Z 3 ist, abgesehen von der Mittelverwendung im Sinne des 7. Teilstriches, als ausschließlicher Zweck in der Rechtsgrundlage (wie Satzung, Gesellschaftsvertrag) verankert.

- Das mangelnde Gewinnstreben ist in der Rechtsgrundlage verankert.

- Die tatsächliche Geschäftsführung entspricht den Vorgaben der Rechtsgrundlage und die Körperschaft entfaltet eine betriebliche Tätigkeit nur in untergeordnetem Ausmaß.

- Die Rechtsgrundlage stellt sicher, dass an Mitglieder oder Gesellschafter oder diesen nahestehenden Personen keinerlei Vermögensvorteile zugewendet werden und dass gesammelte Spendenmittel ausschließlich für begünstigte Zwecke gemäß Z 3 verwendet werden. Dies gilt auch für den Fall der Auflösung der Körperschaft oder des Wegfalls des begünstigten Zweckes.

- Die Rechtsgrundlage stellt sicher, dass jede Änderung der Rechtsgrundlage, insbesondere des Zweckes der Körperschaft, sowie die Beendigung ihrer Tätigkeit dem Finanzamt Wien 1/23 unverzüglich bekannt gegeben werden.

- Die Körperschaft oder deren Vorgängerorganisation (Organisationsfeld mit eigenem Rechnungskreis) dient seit mindestens drei Jahren ununterbrochen der Sammlung von Geld für begünstigte Zwecke gemäß Z 3.

- Die Mittelverwendung erfolgt entweder durch Weitergabe an Körperschaften im Sinne der Z 3 lit. a oder in Durchführung von Aktionen ausschließlich zu begünstigten Zwecken gemäß Z 3, wobei dazu andere Rechtsträger nach Maßgabe des § 40 Abs. 1 der Bundesabgabenordnung herangezogen werden können. Im letztgenannten Fall ist die ausschließliche Verwendung der Mittel zu begünstigten Zwecken gemäß Z 3 durch die Spenden sammelnde Körperschaft sicherzustellen.

- Die Körperschaft veröffentlicht jene Organisationen und Zwecke, denen die gesammelten Spenden zukommen.

- Die in Zusammenhang mit der Verwendung der Spenden stehenden Verwaltungskosten der Körperschaft übersteigen 10% der Spendeneinnahmen nicht.

Das Vorliegen der Voraussetzungen im Sinne der lit. a oder b ist von einem Wirtschaftsprüfer jährlich im Rahmen einer den Anforderungen der §§ 268 ff des Unternehmensgesetzbuches entsprechenden Prüfung des Rechnungs- oder Jahresabschlusses zu bestätigen.

Diese Bestätigung ist dem Finanzamt Wien 1/23 jährlich innerhalb von neun Monaten nach dem Abschlussstichtag gemeinsam mit einer aktuellen Fassung der Rechtsgrundlage (wie Satzung, Gesellschaftsvertrag) vorzulegen. Das Finanzamt Wien 1/23 hat die Erfüllung der formalen gesetzlichen Voraussetzungen mit Bescheid zu bestätigen, die Körperschaft unter einer Steuernummer zu erfassen und sämtliche Körperschaften, die diesen Voraussetzungen entsprechen, zumindest einmal jährlich in elektronisch geeigneter Form auf der Homepage des Bundesministeriums für Finanzen zu veröffentlichen.

Wird die Aufnahme in eine Liste erstmalig beantragt, sind die aktuelle Rechtsgrundlage, die Bestätigungen des Wirtschaftsprüfers für die vorangegangen drei Wirtschaftsjahre und die Daten, unter der die Körperschaft im Zentralen Vereinsregister oder im Firmenbuch erfasst ist, dem Finanzamt zu übermitteln.“

8. § 10 wird wie folgt geändert:

a) Die Überschrift lautet:

„Gewinnfreibetrag“

b) Abs. 1 bis Abs. 3 lauten:

„(1) Bei natürlichen Personen kann bei der Gewinnermittlung eines Betriebes ein Gewinnfreibetrag bis zu 13% des Gewinnes, insgesamt jedoch höchstens 100 000 Euro im Veranlagungsjahr, nach Maßgabe der folgenden Bestimmungen gewinnmindernd geltend gemacht werden:

- 1. Bemessungsgrundlage ist der Gewinn, ausgenommen Veräußerungsgewinne (§ 24).

- 2. Der Gewinnfreibetrag steht dem Steuerpflichtigen für jedes Kalenderjahr einmal bis zu einer Bemessungsgrundlage von 30 000 Euro zu (Grundfreibetrag). Erzielt der Steuerpflichtige Einkünfte aus mehreren Betrieben, ist der Grundfreibetrag nach Wahl des Steuerpflichtigen zuzuordnen. Wird vom Wahlrecht nicht Gebrauch gemacht, ist der Grundfreibetrag im Verhältnis der Gewinne zuzuordnen.

- 3. Übersteigt die Bemessungsgrundlage den Betrag von 30 000 Euro, kann ein investitionsbedingter Gewinnfreibetrag geltend gemacht werden, soweit

- der Gewinn die Bemessungsgrundlage des zugeordneten Grundfreibetrages übersteigt und

- der investitionsbedingte Gewinnfreibetrag durch Anschaffungs- oder Herstellungskosten begünstigter Wirtschaftsgüter gemäß Abs. 3 gedeckt ist.

Der investitionsbedingte Gewinnfreibetrag kann für das Wirtschaftsjahr der Anschaffung oder Herstellung begünstigter Wirtschaftsgüter (Abs. 3) geltend gemacht werden. Er ist mit den Anschaffungs- oder Herstellungskosten begrenzt. Die Absetzung für Abnutzung wird dadurch nicht berührt.

- 4. Wird der Gewinn nach § 17 oder einer darauf gestützten Pauschalierungsverordnung ermittelt, steht nur der Grundfreibetrag nach Z 2 zu. Ein investitionsbedingter Gewinnfreibetrag kann nicht geltend gemacht werden.

(2) Bei Gesellschaften, bei denen die Gesellschafter als Mitunternehmer anzusehen sind, können nur die Gesellschafter den Gewinnfreibetrag im Sinne des Abs. 1 in Anspruch nehmen. Sowohl der Grundfreibetrag als auch der investitionsbedingte Gewinnfreibetrag, höchstens jedoch 100 000 Euro (Abs. 1), sind bei den Mitunternehmern mit einem der Gewinnbeteiligung entsprechenden Teilbetrag anzusetzen. Hält der Mitunternehmer die Beteiligung im Betriebsvermögen eines Betriebes, kann der Gewinnfreibetrag nur bei Ermittlung des Gewinnes dieses Betriebes berücksichtigt werden.

(3) Begünstigte Wirtschaftsgüter im Sinne des Abs. 1 Z 3 sind:

- 1. Nicht unter Abs. 4 fallende abnutzbare körperliche Wirtschaftsgüter des Anlagevermögens mit einer betriebsgewöhnlichen Nutzungsdauer von mindestens vier Jahren, die inländischen Betrieben oder inländischen Betriebsstätten zuzurechnen sind, wenn der Betrieb oder die Betriebsstätte der Erzielung von Einkünften im Sinne des § 2 Abs. 3 Z 1 bis 3 dient. Dabei gelten Wirtschaftsgüter, die auf Grund einer entgeltlichen Überlassung überwiegend außerhalb eines Mitgliedstaates der Europäischen Union oder eines Staates des Europäischen Wirtschaftsraumes eingesetzt werden, nicht einem inländischen Betrieb oder einer inländischen Betriebsstätte als zugerechnet.

- 2. Wertpapiere gemäß § 14 Abs. 7 Z 4, die dem Anlagevermögen eines inländischen Betriebes oder einer inländischen Betriebsstätte ab dem Anschaffungszeitpunkt mindestens vier Jahre gewidmet werden, vorbehaltlich Abs. 5 Z 2 und Z 3.“

c) In Abs. 4 wird der Begriff „Freibetrag für investierte Gewinne“ durch den Begriff „investitionsbedingter Gewinnfreibetrag“ ersetzt.

d) In Abs. 4 entfällt der erste Teilstrich.

e) In Abs. 5 lautet der erste Satz:

„(5) Scheiden Wirtschaftsgüter, für die der investitionsbedingte Gewinnfreibetrag geltend gemacht worden ist, vor Ablauf der Frist von vier Jahren aus dem Betriebsvermögen aus oder werden sie ins Ausland - ausgenommen im Falle der entgeltlichen Überlassung in einen Mitgliedstaat der Europäischen Union oder in einen Staat des Europäischen Wirtschaftsraumes - verbracht, gilt Folgendes:“

f) In Abs. 5 wird jeweils der Begriff „Freibetrag für investierte Gewinne“ durch den Begriff „investitionsbedingte Gewinnfreibetrag“ ersetzt und wird in der Z 2 folgender Satz angefügt:

„Wirtschaftsgüter, die der Ersatzbeschaffung dienen, sind als solche im Verzeichnis gemäß Abs. 7 Z 2 auszuweisen.“

g) In Abs. 5 wird folgende Z 3 angefügt:

- „3. Werden Wertpapiere, für die ein investitionsbedingter Gewinnfreibetrag in Anspruch genommen wurde, vorzeitig getilgt, können zur Vermeidung einer Nachversteuerung anstelle begünstigter körperlicher Wirtschaftsgüter innerhalb von zwei Monaten nach der vorzeitigen Tilgung auch Wertpapiere gemäß § 14 Abs. 7 Z 4 angeschafft werden (Wertpapierersatzbeschaffung). In den ersatzbeschafften Wertpapieren setzt sich der Lauf der Frist gemäß Abs. 3 hinsichtlich der vorzeitig getilgten Wertpapiere unverändert fort. Soweit Wertpapiere der Ersatzbeschaffung dienen, kann ein investitionsbedingter Gewinnfreibetrag nicht in Anspruch genommen werden. Wertpapiere, die der Ersatzbeschaffung dienen, sind im Verzeichnis gemäß Abs. 7 Z 2 als solche auszuweisen.“

h) Im Abs. 6 entfällt die Wortfolge „Falle des Wechsels der Gewinnermittlungsart oder im“ und wird der Begriff „Freibetrag für investierte Gewinne“ durch den Begriff „investitionsbedingte Gewinnfreibetrag“ ersetzt.

i) Abs. 7 lautet:

„(7) Voraussetzungen für die Geltendmachung des investitionsbedingten Gewinnfreibetrages (Abs. 1 Z 3) sind:

- 1. Der investitionsbedingte Gewinnfreibetrag wird in der Einkommensteuererklärung oder Feststellungserklärung an der dafür vorgesehenen Stelle ausgewiesen. Der Ausweis hat getrennt zu erfolgen für

- jenen Teil des investitionsbedingten Gewinnfreibetrages, der durch körperliche Anlagegüter gedeckt ist, und

- jenen Teil des investitionsbedingten Gewinnfreibetrages, der durch Wertpapiere gedeckt ist.

- 2. Wirtschaftsgüter, die der Deckung eines investitionsbedingten Gewinnfreibetrages dienen, sind in einem Verzeichnis auszuweisen. In diesem Verzeichnis ist für jeden Betrieb jeweils getrennt für körperliche Anlagegüter gemäß Abs. 3 Z 1 und Wertpapiere gemäß Abs. 3 Z 2 auszuweisen, in welchem Umfang die Anschaffungs- oder Herstellungskosten zur Deckung des investitionsbedingten Gewinnfreibetrages beitragen. Das Verzeichnis ist der Abgabenbehörde auf Verlangen vorzulegen. Die Antragstellung oder eine Berichtigung des Verzeichnisses ist bis zur Rechtskraft des betreffenden Einkommensteuerbescheides oder Feststellungsbescheides möglich.“

9. § 18 Abs. 1 Z 5 lautet:

- „5. Beiträge an gesetzlich anerkannte Kirchen und Religionsgesellschaften, höchstens jedoch 200 Euro jährlich.“

10. In § 18 Abs. 1 Z 7 treten an die Stelle der Bezeichnungen „§ 4 Abs. 4 Z 5 und 6“ die Bezeichnungen „§ 4a Z 1 und 2“ und wird folgende Z 8 angefügt:

- „8. Geldzuwendungen an begünstigte Körperschaften im Sinne des § 4a Z 3 und 4 nach Maßgabe folgender Bestimmungen:

- a) Voraussetzung für die Abzugsfähigkeit ist:

- b) Nicht abzugsfähig sind Zuwendungen, denen eine Gegenleistung gegenüber steht, auch wenn der Wert der Gegenleistung den Wert der Zuwendung nicht erreicht. Ebenso sind Mitgliedsbeiträge in Höhe der satzungsgemäß von ordentlichen Mitgliedern zu entrichtenden Beiträge, die an eine der begünstigten Körperschaften bezahlt werden, nicht abzugsfähig.

- c) Diese Zuwendungen sind nur insoweit als Sonderausgaben abzugsfähig, als sie insgesamt 10% des sich nach Verlustausgleich ergebenden Gesamtbetrages der Einkünfte des unmittelbar vorangegangenen Kalenderjahres nicht übersteigen.“

- Der Steuerpflichtige gibt der begünstigten Körperschaft seine Versicherungsnummer (§ 31 ASVG) oder seine persönliche Kennnummer der Europäischen Krankenversicherungskarte (§ 31a ASVG) bekannt.

- Die empfangende Körperschaft ist zum Zeitpunkt der Zuwendung in einer Spendenliste im Sinne des § 4a Z 4 eingetragen.

- Die Körperschaft übermittelt der Abgabenbehörde bis Ende Februar des folgenden Kalenderjahres die Höhe der im Kalenderjahr geleisteten Zuwendung unter Zuordnung der ihr bekannt gegebenen Versicherungsnummer (§ 31 ASVG) oder persönlichen Kennnummer der Europäischen Krankenversicherungskarte (§ 31a ASVG) des Spenders elektronisch. Die übermittelten Daten sind im Falle von Änderungen innerhalb von zwei Wochen ab Bekanntwerden des Änderungsgrundes zu berichtigen. Der Bundesminister für Finanzen kann durch Verordnung die Art der elektronischen Übermittlung näher regeln. In der Verordnung kann vorgesehen werden, dass sich die Körperschaft einer bestimmten geeigneten öffentlich-rechtlichen oder privatrechtlichen Übermittlungsstelle zu bedienen hat. Die Körperschaft darf die Sozialversicherungsnummer ausschließlich zur Übermittlung an die Abgabenbehörde verwenden.

11. § 33 wird wie folgt geändert:

a) Abs. 1 lautet:

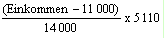

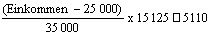

„(1) Die Einkommensteuer beträgt jährlich bis zu einem Einkommen von 11 000 Euro 0 Euro. Für Einkommensteile über 60 000 Euro beträgt der Steuersatz 50%.

Bei einem Einkommen von mehr als 11 000 Euro ist die Einkommensteuer wie folgt zu berechnen:

b) In § 33 Abs. 2 entfällt der zweite Satz.

c) Abs. 3 und 4 lauten:

„(3) Steuerpflichtigen, denen auf Grund des Familienlastenausgleichsgesetzes 1967 Familienbeihilfe gewährt wird, steht im Wege der gemeinsamen Auszahlung mit der Familienbeihilfe ein Kinderabsetzbetrag von monatlich 58,40 Euro für jedes Kind zu. Für Kinder, die sich ständig im Ausland aufhalten, steht kein Kinderabsetzbetrag zu. Wurden Kinderabsetzbeträge zu Unrecht bezogen, ist § 26 des Familienlastenausgleichsgesetzes 1967 anzuwenden.

(4) Darüber hinaus stehen folgende Absetzbeträge zu:

- 1. Alleinverdienenden steht ein Alleinverdienerabsetzbetrag zu. Dieser beträgt jährlich

- ohne Kind 364 Euro,

- bei einem Kind (§ 106 Abs. 1) 494 Euro,

- bei zwei Kindern (§ 106 Abs. 1) 669 Euro.

Dieser Betrag erhöht sich für das dritte und jedes weitere Kind (§ 106 Abs. 1) um jeweils 220 Euro jährlich. Alleinverdienende sind Steuerpflichtige, die mehr als sechs Monate im Kalenderjahr verheiratet sind und von ihren unbeschränkt steuerpflichtigen Ehegatten nicht dauernd getrennt leben. Für Steuerpflichtige im Sinne des § 1 Abs. 4 ist die unbeschränkte Steuerpflicht des Ehegatten nicht erforderlich. Alleinverdienende sind auch Steuerpflichtige mit mindestens einem Kind (§ 106 Abs. 1), die mehr als sechs Monate mit einer unbeschränkt steuerpflichtigen Person in einer anderen Partnerschaft leben. Voraussetzung ist, dass der (Ehe)Partner (§ 106 Abs. 3) bei mindestens einem Kind (§ 106 Abs. 1) Einkünfte von höchstens 6 000 Euro jährlich, sonst Einkünfte von höchstens 2 200 Euro jährlich erzielt. Die nach § 3 Abs. 1 Z 4 lit. a, weiters nach § 3 Abs. 1 Z 10 und 11 und auf Grund zwischenstaatlicher oder anderer völkerrechtlicher Vereinbarungen steuerfreien Einkünfte sind in diese Grenzen mit einzubeziehen. Andere steuerfreie Einkünfte sind nicht zu berücksichtigen. Der Alleinverdienerabsetzbetrag steht nur einem der (Ehe)Partner zu. Erfüllen beide (Ehe)Partner die Voraussetzungen im Sinne der vorstehenden Sätze, hat jener (Ehe)Partner Anspruch auf den Alleinverdienerabsetzbetrag, der die höheren Einkünfte im Sinne der Z 1 erzielt. Haben beide (Ehe)Partner keine oder gleich hohe Einkünfte im Sinne der Z 1, steht der Absetzbetrag dem weiblichen (Ehe)Partner zu, ausgenommen der Haushalt wird überwiegend vom männlichen (Ehe)Partner geführt.

- 2. Alleinerziehenden steht ein Alleinerzieherabsetzbetrag zu. Dieser beträgt jährlich

- bei einem Kind (§ 106 Abs. 1) 494 Euro,

- bei zwei Kindern (§ 106 Abs. 1) 669 Euro.

Dieser Betrag erhöht sich für das dritte und jedes weitere Kind (§ 106 Abs. 1) um jeweils 220 Euro jährlich. Alleinerziehende sind Steuerpflichtige, die mit mindestens einem Kind (§ 106 Abs. 1) mehr als sechs Monate im Kalenderjahr nicht in einer Gemeinschaft mit einem (Ehe)Partner leben.

- 3. Steuerpflichtigen, die für ein Kind, das nicht ihrem Haushalt zugehört (§ 2 Abs. 5 Familienlastenausgleichsgesetz 1967) und für das weder ihnen noch ihrem jeweils von ihnen nicht dauernd getrennt lebenden (Ehe)Partner Familienbeihilfe gewährt wird, den gesetzlichen Unterhalt leisten, steht ein Unterhaltsabsetzbetrag von 29,20 Euro monatlich zu. Leisten sie für mehr als ein nicht haushaltszugehöriges Kind den gesetzlichen Unterhalt, so steht für das zweite Kind ein Absetzbetrag von 43,80 Euro und für jedes weitere Kind ein Absetzbetrag von jeweils 58,40 Euro monatlich zu. Erfüllen mehrere Personen in Bezug auf ein Kind die Voraussetzungen für den Unterhaltsabsetzbetrag, so steht der Absetzbetrag nur einmal zu.“

12. § 34 wird wie folgt geändert:

a) In Abs. 6 wird nach dem zweiten Teilstrich folgender Teilstrich eingefügt:

- Aufwendungen für die Kinderbetreuung im Sinne des Abs. 9.“

b) In Abs. 7 Z 1 wird die Zitierung „gemäß § 33 Abs. 4 Z 3 lit. a und c“ durch die Zitierung „gemäß § 33 Abs. 3“ ersetzt und in Z 2 wird die Zitierung „gemäß § 33 Abs. 4 Z 3 lit. b“ durch die Zitierung „gemäß § 33 Abs. 4 Z 3“ ersetzt.

c) Nach Abs. 8 wird folgender Abs. 9 eingefügt:

„(9) Aufwendungen für die Betreuung von Kindern bis höchstens 2 300 Euro pro Kind und Kalenderjahr gelten unter folgenden Voraussetzungen als außergewöhnliche Belastung:

- 1. Die Betreuung betrifft

- ein Kind im Sinne des § 106 Abs. 1 oder

- ein Kind im Sinne das § 106 Abs. 2, das sich nicht ständig im Ausland aufhält.

- 2. Das Kind hat zu Beginn des Kalenderjahres das zehnte Lebensjahr noch nicht vollendet.

- 3. Die Betreuung erfolgt in einer öffentlichen institutionellen Kinderbetreuungseinrichtung oder in einer privaten institutionellen Kinderbetreuungseinrichtung, die den landesgesetzlichen Vorschriften über Kinderbetreuungseinrichtungen entspricht, oder durch eine pädagogisch qualifizierte Person, ausgenommen haushaltszugehörige Angehörige.

- 4. Der Steuerpflichtige gibt in der Einkommensteuererklärung die Betreuungskosten unter Zuordnung zu der Versicherungsnummer (§ 31 ASVG) oder der Kennnummer der Europäischen Krankenversicherungskarte (§ 31a ASVG) des Kindes an.

Steuerfreie Zuschüsse, die gemäß § 3 Abs. 1 Z 13 lit. b von Arbeitgebern geleistet werden, kürzen den Höchstbetrag von 2 300 Euro pro Kind und Kalenderjahr nicht. Soweit Betreuungskosten durch Zuschüsse gemäß § 3 Abs. 1 Z 13 lit. b abgedeckt sind, steht dem Steuerpflichtigen keine außergewöhnliche Belastung zu.“

13. In § 41 Abs. 1 wird als Z 7 angefügt:

- „7. der Arbeitnehmer eine unrichtige Erklärung gemäß § 3 Abs. 1 Z 13 lit. b 5. Teilstrich abgegeben hat.“

14. § 41 Abs. 4 lautet:

„(4) Bei der Ermittlung der Einkünfte aus nichtselbständiger Arbeit bleiben Bezüge, die nach § 67 Abs. 1 oder § 68 steuerfrei bleiben oder mit dem festen Satz des § 67 oder mit den Pauschsätzen des § 69 Abs. 1 zu versteuern waren, außer Ansatz. Die Steuer, die auf sonstige Bezüge gemäß § 67 Abs. 1 und 2 entfällt, ist aber neu zu berechnen, wenn das Jahressechstel 2 100 Euro übersteigt. Die Bemessungsgrundlage sind die sonstigen Bezüge gemäß § 67 Abs. 1 und 2 abzüglich der darauf entfallenden Beiträge gemäß § 62 Z 3, 4 und 5. Die Steuer beträgt 6% der 620 Euro übersteigenden Bemessungsgrundlage, jedoch höchstens 30% der 2 000 Euro übersteigenden Bemessungsgrundlage. Ungeachtet des vorläufigen Steuerabzugs gemäß § 69 Abs. 2 und 3 gilt ein Siebentel dieser Bezüge als ein Bezug, der mit dem festen Steuersatz des § 67 Abs. 1 zu versteuern war und von dem 6% Lohnsteuer einbehalten wurde. Ein Siebentel der Bezüge gemäß § 69 Abs. 5 und 7 gilt als Bezug, der mit dem festen Steuersatz des § 67 Abs. 1 zu versteuern ist.“

15. In § 42 Abs. 1 lautet Z 3:

- „3. wenn das Einkommen, in dem keine lohnsteuerpflichtigen Einkünfte enthalten sind, mehr als 11 000 Euro betragen hat; liegen die Voraussetzungen des § 41 Abs. 1 Z 1, 2, 5, 6 oder 7 vor, so besteht Erklärungspflicht dann, wenn das zu veranlagende Einkommen mehr als 12 000 Euro betragen hat, oder“

16. In § 67 Abs. 1 tritt jeweils an die Stelle des Betrages „2.000“ der Betrag „2 100“.

17. § 77 Abs. 4 lautet:

„(4) Der Arbeitgeber kann bei Arbeitnehmern, die im Kalenderjahr ständig von diesem Arbeitgeber Arbeitslohn (§ 25) erhalten haben, in dem Monat, in dem der letzte sonstige Bezug für das Kalenderjahr ausgezahlt wird, die Lohnsteuer für die im Kalenderjahr zugeflossenen sonstigen Bezüge gemäß § 67 Abs. 1 und 2 neu berechnen, wenn das Jahressechstel 2 100 Euro übersteigt. Die Bemessungsgrundlage sind die sonstigen Bezüge gemäß § 67 Abs. 1 und 2 abzüglich der darauf entfallenden Beiträge gemäß § 62 Z 3, 4 und 5. Die Steuer beträgt 6% der 620 Euro übersteigenden Bemessungsgrundlage, jedoch höchstens 30% der 2 000 Euro übersteigenden Bemessungsgrundlage.“

18. In § 94 Z 6 lit. e tritt an die Stelle der Bezeichnung „§ 4 Abs. 4 Z 5 oder 6“ die Bezeichnung „§ 4a“.

19. In § 97 Abs. 4 Z 2 lautet der zweite Satz:

„Der Kinderabsetzbetrag ist dabei mit 58,40 Euro monatlich anzusetzen.“

20. In § 102 Abs. 3 wird der Betrag „8.000“ durch den Betrag „9 000“ ersetzt.

21. In § 106 Abs. 1 wird die Zitierung „nach § 33 Abs. 4 Z 3 lit. a“ durch die Zitierung „nach § 33 Abs. 3“ ersetzt und in Abs. 2 wird die Zitierung „nach § 33 Abs. 4 Z 3 lit. b“ durch die Zitierung „nach § 33 Abs. 4 Z 3“ ersetzt.

22. Nach § 106 wird folgender § 106a samt Überschrift eingefügt:

„Kinderfreibetrag

§ 106a. (1) Für ein Kind im Sinne des § 106 Abs. 1 steht ein Kinderfreibetrag zu. Dieser beträgt 220 Euro jährlich, sofern nicht ein Kinderfreibetrag nach Abs. 2 geltend gemacht wird oder nach Abs. 3 zusteht.

(2) Wird für dasselbe Kind im Sinne des § 106 Abs. 1 von einem anderen Steuerpflichtigen ebenfalls ein Kinderfreibetrag geltend gemacht, beträgt der Kinderfreibetrag 132 Euro jährlich pro Steuerpflichtigem.

(3) Für ein Kind im Sinne des § 106 Abs. 2 steht ein Kinderfreibetrag in Höhe von 132 Euro jährlich zu, wenn sich das Kind nicht ständig im Ausland aufhält.

(4) Steht für ein Kind ein Kinderfreibetrag gemäß Abs. 3 zu, darf für dasselbe Kind ein Kinderfreibetrag gemäß Abs. 2 nur von jenem Steuerpflichtigen geltend gemacht werden, der mehr als sechs Monate im Kalenderjahr Anspruch auf einen Kinderabsetzbetrag nach § 33 Abs. 3 hat.

(5) Der Kinderfreibetrag wird im Rahmen der Veranlagung zur Einkommensteuer berücksichtigt. In der Steuererklärung ist die Versicherungsnummer (§ 31 ASVG) oder die persönliche Kennnummer der Europäischen Krankenversicherungskarte (§ 31a ASVG) jedes Kindes, für das ein Kinderfreibetrag geltend gemacht wird, anzuführen.“

23. In § 109 wird die Zitierung „gemäß § 33 Abs. 4 Z 3 lit. a“ durch die Zitierung „gemäß § 33 Abs. 3“ ersetzt.

24. In § 124b wird nach Z 148 folgende Z 149 bis 158 angefügt:

- „149. § 1 Abs. 4, § 2 Abs. 2, § 41 Abs. 1 Z 7 und Abs. 4, § 42 Abs. 1 Z 3, § 97 Abs. 4 Z 2, § 102 Abs. 3 und § 106a, jeweils in der Fassung des Bundesgesetzes BGBl. I Nr. 26/2009, sind erstmals bei der Veranlagung für das Kalenderjahr 2009 anzuwenden.

- 150. § 3 Abs. 1 Z 13, § 67 Abs. 1 und § 77 Abs. 4, jeweils in der Fassung des Bundesgesetzes BGBl. I Nr. 26/2009, sind erstmalig für Lohnzahlungszeiträume, die nach dem 31. Dezember 2008 enden, anzuwenden.

- 151. § 3 Abs. 1 Z 15 lit. c ist letztmalig auf Optionen anzuwenden, die vor dem 1. April 2009 eingeräumt werden.

- 152. § 4a Z 3 und Z 4 sowie § 18 Abs. 1 Z 8, jeweils in der Fassung des Bundesgesetzes BGBl. I Nr. 26/2009, sind erstmalig auf Zuwendungen anzuwenden, die im Kalenderjahr 2009 getätigt werden.

Zur Aufnahme in die in § 4a Z 4 genannten Listen für das Jahr 2009 haben Körperschaften im Sinne des § 4a Z 3, die selbst bereits seit drei Jahren bestehen und die die Voraussetzungen im Übrigen erfüllen, oder aus einer Vorgängerorganisation (Organisationsfeld mit eigenem Rechnungskreis), die diese Voraussetzungen erfüllt hat, hervorgegangen sind, zur Wahrung der rückwirkenden Spendenabzugsfähigkeit bis 15. Juni 2009 dem Finanzamt Wien 1/23 die Bestätigungen des Wirtschaftsprüfers über das Vorliegen der in § 4a Z 4 genannten Voraussetzungen zu den Abschlussstichtagen der Jahre 2006 und 2007 gemeinsam mit einer aktuellen Fassung der Rechtsgrundlage (wie Satzung, Gesellschaftsvertrag) vorzulegen. Ab dem Abschlussstichtag des Jahres 2008 gilt § 4a Z 4, sodass eine Spendenabzugsfähigkeit erst mit Eintragung in der jeweiligen Liste gegeben ist. Das Finanzamt Wien 1/23 hat die Listen für 2009 erstmalig bis 31. Juli 2009 zu veröffentlichen. Diese bis 31. Juli 2009 veröffentlichten Listen gelten für Zuwendungen ab dem 1. Jänner 2009.

Die in § 18 Abs. 1 Z 8 genannte Datenübermittlung hat erstmals für das Jahr 2011 bis zum 28. Februar 2012 zu erfolgen. Der Sonderausgabenabzug von Zuwendungen im Jahr 2009 und 2010 ist vom Spender oder der Spenderin durch einen Beleg nachzuweisen, der auf Verlangen der Abgabenbehörde vorzulegen ist. Dieser Beleg hat jedenfalls zu enthalten:

- Name der empfangenden Körperschaft,

- Name und Anschrift des Zuwendenden,

- Betrag der Zuwendung.

Für Zwecke der Evaluierung der Abzugsfähigkeit von Zuwendungen gemäß § 4a Z 3 und 4 sowie § 18 Abs. 1 Z 8 ist ein Prüfungsbeirat beim Bundesministerium für Finanzen einzurichten.

- 153. § 10 in der Fassung des Bundesgesetzes BGBl. I Nr. 26/2009 ist erstmals bei der Veranlagung für das Kalenderjahr 2010 anzuwenden. Für Herstellungskosten von Gebäuden oder Herstellungsaufwendungen eines Mieters oder eines sonstigen Nutzungsberechtigten auf ein Gebäude kann ein investitionsbedingter Gewinnfreibetrag nur geltend gemacht werden, wenn mit der tatsächlichen Bauausführung nach dem 31. Dezember 2008 begonnen worden ist.

- 154. § 11a Abs. 1 und 2 sind letztmals bei der Veranlagung für das Kalenderjahr 2009 anzuwenden. Abweichend von § 11a Abs. 3 bis 6 kann bei der Veranlagung für das Kalenderjahr 2009 eine Nachversteuerung nach Maßgabe folgender Bestimmungen vorgenommen werden:

- Es werden sämtliche bis zur Veranlagung für das Kalenderjahr 2008 begünstigt versteuerten Beträge, die noch nicht nachversteuert worden sind, mit einem Steuersatz von 10% nachversteuert.

- Erfolgt eine Nachversteuerung nach Teilstrich 1, sind § 11a Abs. 1 und 2 bei der Veranlagung für das Kalenderjahr 2009 und § 11a Abs. 3 bis 6 bei der Veranlagung für das Kalenderjahr 2010 und folgende Jahre nicht mehr anzuwenden.

- 155. § 33 Abs. 1 und 4, jeweils in der Fassung des Bundesgesetzes BGBl. I Nr. 26/2009, sind anzuwenden, wenn

- die Einkommensteuer veranlagt wird, erstmalig bei der Veranlagung für das Kalenderjahr 2009,

- die Einkommensteuer (Lohnsteuer) durch Abzug eingehoben wird oder durch Veranlagung festgesetzt wird, erstmalig für Lohnzahlungszeiträume, die nach dem 31. Dezember 2008 enden. Für Lohnzahlungszeiträume, die nach dem 31. Dezember 2008 enden, ist dieser Lohnzahlungszeitraum im Sinne des § 77 Abs. 3, sofern die technischen und organisatorischen Möglichkeiten gegeben sind und ein aufrechtes Dienstverhältnis bei diesem Arbeitgeber vorliegt, ehe baldigst jedoch bis spätestens 30.6.2009 aufzurollen.

- 156. § 18 Abs. 1 Z 5, in der Fassung des Bundesgesetzes BGBl. I Nr. 26/2009, ist erstmalig auf Beiträge anzuwenden, die im Kalenderjahr 2009 geleistet werden.

- 157. § 33 Abs. 2 und 3, § 34 Abs. 6, Abs. 7 Z 1, Z 2 und Abs. 9, § 106 Abs. 1 und 2 und § 109, jeweils in der Fassung des Bundesgesetzes BGBl I Nr. 26/2009, gelten ab 1. Jänner 2009.

- 158. § 94 Z 6 lit. e in der Fassung des Bundesgesetzes BGBl. I Nr. 26/2009 ist erstmals auf Zuwendungen nach dem 31. Dezember 2008 anzuwenden.“

Fischer

Faymann

Lizenziert vom RIS (ris.bka.gv.at - CC BY 4.0 DEED)