374. Verordnung der Finanzmarktaufsichtsbehörde (FMA) zur Durchführung des Bankwesengesetzes hinsichtlich der Solvabilität von Kreditinstituten (Solvabilitätsverordnung- SolvaV)

Aufgrund der § 21d Abs. 6, § 21f Abs. 4, § 22 Abs. 7, § 22a Abs. 5 Z 5, § 22a Abs. 7, § 22b Abs. 10 und 11, § 22d Abs. 5, § 22e Abs. 5 und 6, § 22f Abs. 2, § 22g Abs. 9, § 22h Abs. 7, § 22j Abs. 2, § 22k Abs. 4 und 9, § 22l Abs. 4, § 22n Abs. 5, § 22o Abs. 5 und § 22p Abs. 5 des Bankwesengesetzes - BWG -, BGBl. Nr. 532/1993, zuletzt geändert durch das Bundesgesetz BGBl. I Nr. 141/2006, wird mit Zustimmung des Bundesministers für Finanzen verordnet:

Inhaltsverzeichnis

§ 1 Zweck

§ 2 Begriffsbestimmungen

§ 3 Allgemeine Bestimmung

§ 4 Forderungen an Zentralstaaten oder Zentralbanken

§ 5 Forderungen an regionale Gebietskörperschaften und gesetzlich anerkannte

Religionsgemeinschaften

§ 6 Forderungen an öffentliche Stellen, Verwaltungseinrichtungen und Unternehmen ohne

Erwerbscharakter

§ 7 Forderungen an multilaterale Entwicklungsbanken

§ 8 Forderungen an internationale Organisationen

§ 9 Forderungen an Institute

§ 10 Gewichtszuordnung bei Forderungen an Institute

§ 11 Forderungen an Unternehmen

§ 12 Retail-Forderungen

§ 13 Durch Immobilien besicherte Forderungen

§ 14 Wohnhypothekarkredite

§ 15 Gewerbliche Hypothekarkredite

§ 16 Überfällige Forderungen

§ 17 Forderungen mit hohem Risiko

§ 18 Forderungen in Form von gedeckten Schuldverschreibungen

§ 19 Zusätzliche Anforderungen bei mit Immobilien gedeckten Schuldverschreibungen

§ 20 Gewichtung von Forderungen in Form von gedeckten Schuldverschreibungen

§ 21 Kurzfristige Forderungen an Kreditinstitute und Unternehmen

§ 22 Forderungen in Form von Investmentfondsanteilen

§ 23 Forderungen in Form von Investmentfondsanteilen mit Rating

§ 24 Durchschnittliches Gewicht bei Forderungen in Form von Investmentfondsanteilen

§ 25 Sonstige Positionen

§ 26 Treuhandvermögen und Schuldverschreibungen aus eigener Emission

§ 27 Forderungsverkäufe, Rückkaufsvereinbarungen und Outright-Terminkäufe

§ 28 Kreditabsicherungen für einen Forderungskorb

§ 29 Nutzung der Ratings von Rating-Agenturen

§ 30 Allgemeine Nutzungsbestimmungen

§ 31 Verwendung mehrerer Ratings

§ 32 Emittenten- und Emissionsratings

§ 33 Kurzfrist-Ratings für Forderungen

§ 34 Kurzfrist-Ratings für Fazilitäten

§ 35 Forderungen in der Landeswährung und in ausländischer Währung

§ 36 Allgemeine Bestimmung

§ 37 Ratingsysteme

§ 38 Aufbau der Ratingsysteme

§ 39 Zuordnung von Forderungen

§ 40 Integrität des Zuordnungsprozesses

§ 41 Verwendung von Modellen

§ 42 Dokumentation von Ratingsystemen

§ 43 Erworbene Modelle

§ 44 Datenverwaltung

§ 45 Krisentests

§ 46 Ausfallsqualifikation des Schuldners

§ 47 Allgemeine Anforderungen an eigene Schätzungen

§ 48 Anforderungen an PD-Schätzungen für Forderungen an Zentralstaaten und

Zentralbanken, Institute und Unternehmen

§ 49 Anforderungen an PD-Schätzungen für Retail-Forderungen

§ 50 Anforderungen für eigene LGD-Schätzungen

§ 51 Anforderungen an LGD-Schätzungen für Forderungen an Zentralstaaten und

Zentralbanken, Institute und Unternehmen

§ 52 Anforderungen an LGD-Schätzungen für Retail-Forderungen

§ 53 Anforderungen für die Schätzung von Umrechnungsfaktoren

§ 54 Anforderungen an Schätzungen der Umrechnungsfaktoren für Forderungen an

Zentralstaaten und Zentralbanken, Institute und Unternehmen

§ 55 Anforderungen an Schätzungen der Umrechnungsfaktoren für Retail-Forderungen

§ 56 Anforderungen an die Berücksichtigung von persönlichen Sicherheiten in der

Parameterschätzung

§ 57 Zusätzliche Anforderungen an die Schätzung der Wirkung von Kreditderivaten

§ 58 Anforderungen an angekaufte Forderungen

§ 59 Validierung der internen Schätzungen

§ 60 Quantitative Anforderungen bei internen Modellen für Beteiligungspositionen

§ 61 Qualitative Anforderungen bei internen Modellen für Beteiligungspositionen

§ 62 Validierung und Dokumentation interner Modelle für Beteiligungspositionen

§ 63 Verantwortung der Geschäftsleiter und Anforderungen an die Kreditrisikokontrolle

§ 64 Aufgaben der internen Revision

§ 65 Bestimmung des Forderungswerts

§ 66 Forderungswert von Beteiligungspositionen

§ 67 Forderungswert sonstiger Aktiva

§ 68 PD-Schätzungen für Forderungen an Zentralstaaten und Zentralbanken, Institute und

Unternehmen

§ 69 LGD-Schätzungen für Forderungen an Zentralstaaten und Zentralbanken, Institute und

Unternehmen

§ 70 Restlaufzeit für Forderungen an Zentralstaaten und Zentralbanken, Institute und

Unternehmen

§ 71 PD- und LGD-Schätzungen für Retail-Forderungen

§ 72 Beteiligungspositionen nach der PD/LGD-Methode

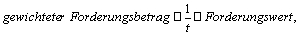

§ 73 Gewichteter Forderungsbetrag und erwarteter Verlustbetrag

§ 74 Forderungen an Zentralstaaten und Zentralbanken, Institute und Unternehmen

§ 75 Retail-Forderungen

§ 76 Ausgefallene Forderungen

§ 77 Beteiligungspositionen

§ 78 Sonstige Aktiva

§ 79 Forderungen in Form von Investmentfondsanteilen

§ 80 Verwässerungsrisiko

§ 81 Erwartete Verlustbeträge

§ 82 Behandlung von erwarteten Verlustbeträgen

§ 83 Besicherungen

§ 84 Netting von Bilanzpositionen

§ 85 Netting-Rahmenvereinbarungen, die Pensionsgeschäfte, Wertpapier- und

Warenleihgeschäfte und andere Kapitalmarkttransaktionen betreffen

§ 86 Methodenabhängige Anerkennungsfähigkeit von dinglichen Sicherheiten

§ 87 Finanzielle Sicherheiten

§ 88 Schuldverschreibungen von Instituten ohne Rating

§ 89 Investmentfondsanteile

§ 90 Zusätzliche finanzielle Sicherheiten bei Verwendung der umfassenden Methode

§ 91 Zusätzliche Anerkennungsfähigkeit für die Berechnungen nach dem auf internen

Ratings basierenden Ansatz

§ 92 Immobiliensicherheiten

§ 93 Forderungen

§ 94 Sonstige Sachsicherheiten

§ 95 Andere Arten von Besicherungen

§ 96 Sicherungsgeber

§ 97 Double Default

§ 98 Kreditderivate

§ 99 Interne Sicherungsgeschäfte

§ 100 Netting

§ 101 Netting-Rahmenvereinbarungen

§ 102 Finanzielle Sicherheiten

§ 103 Immobiliensicherheiten

§ 104 Bewertung der Immobiliensicherheit

§ 105 Forderungen

§ 106 Wert der Forderungen

§ 107 Sonstige Sachsicherheiten

§ 108 Wert der sonstigen Sachsicherheiten

§ 109 Andere Arten von Besicherungen

§ 110 Leasing

§ 111 Anforderungen an alle persönlichen Sicherheiten

§ 112 Operationelle Anforderungen

§ 113 Rückbürgschaften von Staaten und anderen öffentlichen Stellen

§ 114 Zusätzliche Anforderungen für persönliche Sicherheiten, die keine Kreditderivate sind

§ 115 Zum Zweck der Kreditrisikominderung verwendbare Bürgschaftsprogramme

§ 116 Zusätzliche Anforderungen für Kreditderivate

§ 117 Inkongruenzen

§ 118 Double Default

§ 119 Allgemeines

§ 120 Barmittel, Wertpapiere und Waren im Rahmen eines Pensionsgeschäfts, Wertpapier-

oder Warenleihgeschäfts

§ 121 Credit Linked Notes

§ 122 Netting von Bilanzpositionen

§ 123 Netting-Rahmenvereinbarungen, die Pensionsgeschäfte, Wertpapier- und

Warenleihgeschäfte oder andere Kapitalmarkttransaktionen betreffen

§ 124 Nettoposition von Waren und Wertpapieren

§ 125 Volatilitätsanpassung

§ 126 Volatilitätsanpassung für das Wechselkursrisiko

§ 127 Angepasster Forderungswert

§ 128 Internes Modell

§ 129 Finanzielle Sicherheiten

§ 130 Einfache Methode zur Berücksichtigung finanzieller Sicherheiten

§ 131 Umfassende Methode zur Berücksichtigung finanzieller Sicherheiten

§ 132 Volatilitätsanpassung des Werts der finanziellen Sicherheit

§ 133 Heraufskalierung der Volatilitätsanpassung

§ 134 Standardisierte Volatilitätsanpassung

§ 135 Auf eigenen Schätzungen beruhende Volatilitätsanpassungen

§ 136 Quantitative Anforderungen an eigene Volatilitätsanpassungen

§ 137 Qualitative Anforderungen an eigene Volatilitätsanpassungen

§ 138 Verzicht auf eine Volatilitätsanpassung

§ 139 Gewichtete Forderungsbeträge und erwartete Verlustbeträge bei finanziellen

Sicherheiten

§ 140 Sonstige im Rahmen des auf internen Ratings basierenden Ansatzes zum Zweck der

Kreditrisikominderung verwendbare Besicherungen

§ 141 Alternative Bewertung von Wohnimmobiliensicherheiten

§ 142 Gewichtete Forderungsbeträge und erwartete Verlustbeträge bei gemischten

Sicherheitenpools

§ 143 Einlagen bei Drittinstituten

§ 144 Verpfändete Lebensversicherungen

§ 145 Sicherheiten gemäß § 95 Z 3

§ 146 Bewertung von persönlichen Sicherheiten

§ 147 Persönliche Sicherheiten in anderer Währung

§ 148 Gewichtete Forderungsbeträge und erwartete Verlustbeträge bei

Verbriefungstransaktionen

§ 149 Gewichtete Forderungsbeträge und erwartete Verlustbeträge im Kreditrisiko-

Standardansatz

§ 150 Gewichtete Forderungsbeträge und erwartete Verlustbeträge im auf internen Ratings

basierenden Ansatz

§ 151 Laufzeitinkongruenzen

§ 152 Laufzeitinkongruenzen bei finanziellen Sicherheiten

§ 153 Laufzeitinkongruenzen bei persönlicher Sicherheitsleistung

§ 154 Absicherung für Forderungskörbe

§ 155 Kombinierte Kreditrisikominderung beim Standardansatz

§ 156 Effektive Übertragung von Forderungen im Rahmen einer traditionellen Verbriefung

§ 157 Effektive Übertragung des Kreditrisikos im Rahmen einer synthetischen Verbriefung

§ 158 Ermittlung des gewichteten Forderungsbetrages von synthetisch verbrieften

Forderungsportfolios gemäß § 22d Abs. 2 BWG

§ 159 Behandlung der Laufzeitinkongruenzen bei synthetischen Verbriefungen

§ 160 Ermittlung des gewichteten Forderungsbetrages - Allgemeine Grundsätze

§ 161 Ermittlung der gewichteten Forderungsbeträge im Rahmen des Kreditrisiko-

Standardansatzes

§ 162 Behandlung von Verbriefungspositionen in einer Second-Loss-Tranche oder in einer

besser gestellten Tranche in einem ABCP-Programm im Rahmen des

Standardansatzes

§ 163 Behandlung von Liquiditätsfazilitäten ohne Rating im Rahmen des Standardansatzes

§ 164 Reduzierung der gewichteten Forderungsbeträge im Rahmen des Standardansatzes

§ 165 Berechnung des gewichteten Forderungsbetrags im Rahmen des auf internen Ratings

basierenden Ansatzes

§ 166 Ratingbasierter Ansatz

§ 167 Verwendung abgeleiteter Ratings im Rahmen des auf internen Ratings basierenden

Ansatzes

§ 168 Interner Bemessungsansatz für Positionen in ABCP-Programmen im Rahmen des auf

internen Ratings basierenden Ansatzes

§ 169 Aufsichtlicher Formelansatz

§ 170 Liquiditätsfazilitäten im Rahmen des auf internen Ratings basierenden Ansatzes

§ 171 Anerkennung der Kreditrisikominderung auf Verbriefungspositionen im Rahmen des

auf internen Ratings basierenden Ansatzes

§ 172 Berechnung des Mindesteigenmittelerfordernisses für Verbriefungspositionen mit

Kreditrisikominderung im ratingbasierten Ansatz

§ 173 Berechnung des Mindesteigenmittelerfordernisses für Verbriefungspositionen mit

Kreditrisikominderung im aufsichtlichen Formelansatz

§ 174 Reduktion der gewichteten Forderungsbeträge im Rahmen des auf internen Ratings

basierenden Ansatzes

§ 175 Berechnung der zusätzlichen gewichteten Forderungsbeträge von

Verbriefungspositionen revolvierender Forderungen mit vorzeitiger Tilgungsklausel im

Kreditrisiko-Standardansatz

§ 176 Berechnung der zusätzlichen gewichteten Forderungsbeträge von Verbriefungs-

positionen revolvierender Forderungen mit vorzeitiger Tilgungsklausel im auf internen

Ratings basierenden Ansatz

§ 177 Verbriefungen mit Klausel über die vorzeitige Rückzahlung, denen nicht

zweckgebundene, fristlos und vorbehaltlos kündbare Retail-Kreditrahmen zugrunde

liegen

§ 178 Umrechnungsfaktor für andere Verbriefungen mit Klausel über die vorzeitige

Rückzahlung

§ 179 Maximales Mindesteigenmittelerfordernis für Verbriefungspositionen revolvierender

Forderungen

§ 180 Anforderungen an Ratings

§ 181 Verwendung von Ratings

§ 182 Mindesteigenmittelerfordernis

§ 183 Maßgeblicher Indikator

§ 184 Grundlage des maßgeblichen Indikators

§ 185 Mindesteigenmittelerfordernis

§ 186 Geschäftsfelder

§ 187 Grundsätze für die Zuordnung der Geschäftsfelder

§ 188 Fortgeschrittener Messansatz

§ 189 Quantitative Anforderungen

§ 190 Interne Daten

§ 191 Externe Daten

§ 192 Szenario-Analyse

§ 193 Geschäftsumfeld und interne Kontrollfaktoren

§ 194 Anrechnung von Versicherungen und anderer Risikomindernder Techniken

§ 195 Handelsabsicht

§ 196 Zuordnung zum Handelsbuch

§ 197 Interne Sicherungsgeschäfte

§ 198 Bewertung zu Marktpreisen

§ 199 Bewertung zu Modellpreisen

§ 200 Unabhängige Preisüberprüfung

§ 201 Bewertungsanpassungen oder Reserven

§ 202 Systeme und Kontrollen

§ 203 Aufrechnung von Positionen und Währungsumrechnung

§ 204 Behandlung von Derivaten

§ 205 Positionsrisiko von Pensionsgeschäften und Wertpapierleihen

§ 206 Allgemeines und spezifisches Positionsrisiko

§ 207 Spezifisches Positionsrisiko in zinsbezogenen Instrumenten

§ 208 Allgemeines Positionsrisiko in zinsbezogenen Instrumenten

§ 209 Spezifisches und allgemeines Positionsrisiko in Substanzwerten

§ 210 Allgemeines und spezifisches Positionsrisiko in Aktienindex-Terminkontrakten

§ 211 Investmentfondsanteile im Handelsbuch

§ 212 Spezifisches Positionsrisiko von durch Kreditderivate abgesicherten

Handelsbuchpositionen

§ 213 Übernahmegarantien

§ 214 Abwicklungsrisiko

§ 215 Vorleistungen

§ 216 Kontrahentenausfallrisiko

§ 217 Erwartete Verlustbeträge bei Kontrahentenausfallrisiko

§ 218 Allgemeines

§ 219 Gammarisiko

§ 220 Vegarisiko

§ 221 Szenario-Matrix-Methode

§ 222 Mindesteigenmittelerfordernis für das Warenpositionsrisiko

§ 223 Mindesteigenmittelerfordernis für das Fremdwährungsrisiko

§ 224 Allgemeines

§ 225 Qualitative Standards

§ 226 Marktrisikofaktoren

§ 227 Quantitative Standards

§ 228 Methoden für die Durchführung von Rückvergleichen

§ 229 Methoden für die Festlegung des Multiplikators

§ 230 Methoden für die Durchführung von Krisentests

§ 231 Kombination von Modellen und Standardverfahren

§ 232 Kriterien zur Zulassung von Modellen zur Berechnung des

Mindesteigenmittelerfordernisses für das spezifische Positionsrisiko und des

zusätzlichen Ausfallsrisikos

§ 233 Anwendungsspezifikation

§ 234 Marktbewertungsmethode

§ 235 Ursprungsrisikomethode

§ 236 Standardmethode

§ 237 Zahlungskomponente

§ 238 Zuordnung zu Risikopositionen

§ 239 Höhe der Risikoposition

§ 240 Hedging-Satz

§ 241 Multiplikator für das Kontrahentenausfallrisiko

§ 242 Forderungswert

§ 243 Interne Verfahren

§ 244 Internes Modell

§ 245 Forderungswert

§ 246 Eigene Schätzungen des Skalierungsfaktors

§ 247 Korrelation von Markt- und Kreditrisikofaktoren

§ 248 Netting-Satz mit Nachschussvereinbarung

§ 249 Organisationseinheit zur Kontrahentenausfallrisikosteuerung

§ 250 Kontrahentenausfallrisikosteuerung

§ 251 Krisentests

§ 252 Interne Revision

§ 253 Einbindung des Modells in das Risikomanagementsystem

§ 254 Stabilität des Modells

§ 255 Modellvalidierung

§ 256 Vertragliches Netting

§ 257 Arten von Netting-Vereinbarungen und Bedingungen für die Anwendung

§ 258 Berücksichtigung von Netting-Vereinbarungen

§ 259 Netting-Vereinbarungen: Zukünftiges potentielles Kreditrisiko

§ 260 Netting-Vereinbarungen: Netto-Brutto-Quotient

§ 261 Netting-Vereinbarungen bei Standardmethode und internen Modellen

§ 262 Übergangsbestimmungen

§ 263 Verweise

§ 264 Außer-Kraft-Treten

§ 265 In-Kraft-Treten

1. Teil

Allgemeine Bestimmungen

Zweck

§ 1. Diese Verordnung dient der Umsetzung der Richtlinie 2006/48/EG des Europäischen Parlaments und des Rates über die Aufnahme und Ausübung der Tätigkeit der Kreditinstitute (ABl. Nr. L 177 vom 30.6.2006, S. 1) und der Richtlinie 2006/49/EG des Europäischen Parlaments und des Rates über die angemessene Eigenkapitalausstattung von Wertpapierfirmen und Kreditinstituten (ABl. Nr. L 177 vom 30.6.2006, S. 201) in das österreichische Recht, insoweit diese nicht bereits im Bankwesengesetz - BWG, BGBl. Nr. 532/1993, zuletzt geändert durch das Bundesgesetz BGBl. I Nr. 141/2006, oder anderen Verordnungen der FMA vorgenommen wurde. Sie regelt die Berechnung des Mindesteigenmittelerfordernisses an Kreditinstitute gemäß § 22 Abs. 1 BWG.

Begriffsbestimmungen

§ 2. (1) Im Sinne dieser Verordnung sind:

- 1. Zentrale Gegenpartei: eine Einheit, die bei Verträgen zwischen Kontrahenten innerhalb eines oder mehrerer Finanzmärkte zwischengeschaltet wird, so dass sie der Käufer für jeden Verkauf und der Verkäufer für jeden Kauf wird;

- 2. Geschäfte mit langer Abwicklungsfrist: Geschäfte, bei denen ein Kontrahent sich dazu verpflichtet, zu einem Termin, der laut Vertrag mehr als fünf Geschäftstage nach dem Geschäftsabschluss liegt, ein Wertpapier, eine Ware oder einen Betrag in Fremdwährung gegen Bargeld, andere Finanzinstrumente oder Waren zu liefern.

(2) Für die Zwecke der §§ 156 bis 179 (Verbriefungspositionen) sind:

- 1. Kirb: 8 vH der gewichteten Forderungsbeträge, die gemäß dem auf internen Ratings basierenden Ansatz in Bezug auf die verbrieften Forderungen berechnet würden, wenn diese nicht verbrieft wären, zuzüglich des Betrags der erwarteten Verluste, die mit diesen Forderungen einhergehen und gemäß diesen Bestimmungen berechnet werden;

- 2. Rückführungsoption: vertragliche Option für den Originator, der zufolge er die Verbriefungspositionen zurückkaufen oder aufheben kann, bevor alle zugrunde liegenden Forderungen zurückgezahlt wurden, falls der Restbetrag der noch ausstehenden Forderungen unter einen bestimmten Grenzwert fällt;

- 3. Zinsüberschuss: Zins- sowie andere Provisionseinnahmen, die bezüglich der verbrieften Forderungen vereinnahmt werden, abzüglich der zu zahlenden Kosten und Gebühren;

- 4. Liquiditätsfazilität: Verbriefungsposition, die sich aus einer vertraglichen Vereinbarung ergibt, mit der die Finanzierung zur zeitgerechten Weiterleitung der Zahlungen an die Investoren gewährleistet werden soll;

- 5. Forderungsgedecktes Geldmarktpapier-Programm (ABCP-Programm): Verbriefungsprogramm, wobei die emittierten Wertpapiere in erster Linie die Form von Geldmarktpapieren mit einer ursprünglichen Laufzeit von einem Jahr oder weniger haben.

(3) Für die Zwecke der §§ 233 bis 261 (Kontrahentenausfallrisiko von Derivaten, Pensionsgeschäften, Wertpapier- und Warenleihgeschäften, Geschäften mit langer Abwicklungsfrist und Lombardgeschäften) sind:

- 1. Derivate: Derivate gemäß Anlage 2 zu § 22 BWG und für Kreditinstitute, die § 22q BWG anwenden, alle OTC-Instrumente des Handelsbuchs;

- 2. Netting-Satz: eine Gruppe von Geschäften mit einem einzigen Kontrahenten, die einer rechtlich durchsetzbaren bilateralen Netting-Vereinbarung unterliegen und für die das Netting gemäß den §§ 256 bis 261 und den §§ 22g bis 22h BWG anerkannt wird.

2. Teil

Kreditrisiko

1. Hauptstück

Kreditrisiko-Standardansatz

1. Abschnitt

Allgemeine Bestimmung

§ 3. Kreditinstitute, die den Kreditrisiko-Standardansatz gemäß § 22a BWG verwenden, haben zur Ermittlung des Mindesteigenmittelerfordernisses die in diesem Hauptstück festgelegten Bestimmungen betreffend

- 1. die Gewichte und deren Zuordnungskriterien zu den Forderungsklassen gemäß § 22a Abs. 4 BWG und

- 2. die Nutzung der Ratings von anerkannten Rating-Agenturen oder Exportversicherungsagenturen zur Bestimmung des Gewichts

einzuhalten.

2. Abschnitt

Gewichte

Forderungen an Zentralstaaten oder Zentralbanken

§ 4. (1) Forderungen an Zentralstaaten und Zentralbanken gemäß § 22a Abs. 4 Z 1 BWG ist ein Gewicht von 100 vH zuzuordnen.

(2) Forderungen gemäß § 22a Abs. 4 Z 1 BWG, für die ein Rating einer anerkannten Rating-Agentur vorliegt, ist ein Gewicht gemäß folgender Tabelle zuzuordnen, wobei die Zuordnung der Ratings zu den Bonitätsstufen gemäß § 21b Abs. 6 BWG zu erfolgen hat:

Bonitätsstufe | 1 | 2 | 3 | 4 | 5 | 6 |

Gewicht | 0 vH | 20 vH | 50 vH | 100 vH | 100 vH | 150 vH |

(3) Forderungen an die Europäische Zentralbank ist ein Gewicht von 0 vH zuzuordnen.

(4) Forderungen an

- 1. den Bund, die Oesterreichische Nationalbank oder

- 2. einen Mitgliedstaat oder dessen Zentralbank

MEIP

0

1

2

3

4

5

6

7

Gewicht

0 vH

0 vH

20 vH

50 vH

100 vH

100 vH

100 vH

150 vH

ist ein Gewicht von 0 vH zuzuordnen, wenn die Forderungen auf die nationale Währung des jeweiligen Mitgliedstaats oder der Zentralbank lauten und in dieser Währung refinanziert sind.

(5) Sehen die zuständigen Behörden eines Drittlandes, dessen aufsichtliche und regulatorische Vorschriften jenen der Gemeinschaft mindestens gleichwertig sind, für Forderungen an ihren Zentralstaat und ihre Zentralbank, die auf die nationale Währung dieses Drittlandes lauten und in dieser Währung refinanziert sind, ein niedrigeres Gewicht vor als nach Abs. 1 und 2, so können die Kreditinstitute diese Forderungen auf dieselbe Weise gewichten.

(6) Forderungen gemäß § 22a Abs. 4 Z 1 BWG, für die das Rating einer Exportversicherungsagentur gemäß § 22a Abs. 12 BWG anerkannt wird, ist ein Gewicht gemäß folgender Tabelle zuzuordnen, das sich von der dem Rating zugeordneten Mindestprämie für Exportversicherungen (MEIP) ableitet.

Forderungen an regionale Gebietskörperschaften und gesetzlich anerkannte Religionsgemeinschaften

§ 5. (1) Forderungen an regionale Gebietskörperschaften gemäß § 22a Abs. 4 Z 2 BWG ist dasselbe Gewicht wie Forderungen an Institute zuzuordnen.

(2) Forderungen an Länder und Gemeinden ist dasselbe Gewicht wie Forderungen an den Bund zuzuordnen.

(3) Forderungen an regionale Gebietskörperschaften in anderen Mitgliedstaaten ist dasselbe Gewicht wie Forderungen an den entsprechenden Zentralstaaten zuzuordnen, wenn

- 1. das Kreditrisiko dieser Gebietskörperschaft dem des Zentralstaates entspricht oder geringer ist;

- 2. die Gebietskörperschaft über eigenständige Steuererhebungsrechte verfügt und

- 3. besondere Vorkehrungen getroffen wurden, um das Ausfallsrisiko zu reduzieren.

(4) Werden Forderungen an regionale Gebietskörperschaften in einem Drittstaat auf dieselbe Weise wie Forderungen an ihren Zentralstaat behandelt, und sind dessen aufsichtliche und regulatorische Vorschriften jenen der Europäischen Gemeinschaft mindestens gleichwertig, können Kreditinstitute Forderungen an diese Gebietskörperschaften auf dieselbe Weise behandeln.

(5) Forderungen an gesetzlich anerkannte Religionsgemeinschaften sind wie Forderungen an regionale Gebietskörperschaften zu behandeln. Abs. 2 und 3 sind dabei nicht anzuwenden.

Forderungen an öffentliche Stellen, Verwaltungseinrichtungen und Unternehmen ohne Erwerbscharakter

§ 6. (1) Forderungen an öffentliche Stellen, Verwaltungseinrichtungen und Unternehmen ohne Erwerbscharakter ist ein Gewicht von 100 vH zuzuordnen.

(2) Forderungen an öffentliche Stellen und Unternehmen ohne Erwerbscharakter gemäß § 22a Abs. 4 Z 3 BWG mit Sitz im Inland sind wie Forderungen an Institute zu behandeln, wobei § 10 Abs. 4 außer Anwendung bleibt.

(3) Forderungen an öffentliche Stellen mit Sitz im Inland kann ein Gewicht von 0 vH zugeordnet werden, wenn der Bund eine angemessene Garantie für diese Forderung gestellt hat.

(4) Werden Forderungen an öffentliche Stellen mit Sitz in einem anderen Mitgliedstaat mit Erlaubnis der zuständigen Behörde wie Forderungen an Institute oder an den entsprechenden Zentralstaat behandelt, können Kreditinstitute Forderungen an diese öffentlichen Stellen auf dieselbe Weise behandeln.

(5) Behandeln die zuständigen Behörden eines Drittlandes Forderungen an öffentliche Stellen dieses Drittlandes auf dieselbe Weise wie Forderungen an Institute, können Kreditinstitute Forderungen an diese öffentlichen Stellen auf dieselbe Weise behandeln, wenn die aufsichtlichen und regulatorischen Vorschriften des Drittlandes jenen der Europäischen Gemeinschaft mindestens gleichwertig sind.

Forderungen an multilaterale Entwicklungsbanken

§ 7. (1) Forderungen an multilaterale Entwicklungsbanken gemäß § 22a Abs. 4 Z 4 BWG, sowie Forderungen an die Interamerikanische Investitionsgesellschaft, die Schwarzmeer-Handels- und Entwicklungsbank sowie die Zentralamerikanische Bank für wirtschaftliche Integration, für die ein Rating einer anerkannten Rating-Agentur vorliegt, ist ein Gewicht gemäß folgender Tabelle zuzuordnen, wobei die Zuordnung der Ratings zu den Bonitätsstufen gemäß § 21b Abs. 6 BWG zu erfolgen hat:

Bonitätsstufe | 1 | 2 | 3 | 4 | 5 | 6 |

Gewicht | 20 vH | 50 vH | 50 vH | 100 vH | 100 vH | 150 vH |

(2) Liegt für eine Forderung gemäß Abs. 1 kein Rating einer anerkannten Rating-Agentur vor, ist der Forderung ein Gewicht von 50 vH zuzuordnen.

(3) Forderungen an folgende multilaterale Entwicklungsbanken ist ein Gewicht von 0 vH zuzuordnen:

- 1. Die Internationale Bank für Wiederaufbau und Entwicklung;

- 2. die Internationale Finanz-Corporation;

- 3. die Interamerikanische Entwicklungsbank;

- 4. die Asiatische Entwicklungsbank;

- 5. die Afrikanische Entwicklungsbank;

- 6. der Rat der Europäischen Entwicklungsbank;

- 7. die Nordische Investitionsbank;

- 8. die Karibische Entwicklungsbank;

- 9. die Europäische Bank für Wiederaufbau und Entwicklung;

- 10. die Europäische Investitionsbank;

- 11. der Europäische Investitionsfonds, wobei dem nicht eingezahlten Kapital des Europäischen Investitionsfonds ein Gewicht von 20 vH zuzuordnen ist und

- 12. die Multilaterale Investitions-Garantie-Agentur.

Forderungen an internationale Organisationen

§ 8. Forderungen an internationale Organisationen gemäß § 22a Abs. 5 Z 1 BWG ist ein Gewicht von 0 vH zuzuordnen.

Forderungen an Institute

§ 9. (1) Forderungen an Institute gemäß § 22a Abs. 4 Z 6 BWG ist ein Gewicht gemäß § 10 zuzuordnen, das auf der Bonitätsstufe des Sitzstaates basiert.

(2) Forderungen an Finanzinstitute gemäß Art. 4 Z 5 der RL 2006/48/EG mit Sitz in einem anderen Mitgliedstaat oder einem Drittland sind in derselben Weise wie Forderungen an Institute zu gewichten, wenn diese Finanzinstitute

- 1. von den für die Zulassung und Beaufsichtigung von Kreditinstituten zuständigen Behörden zugelassen wurden und von diesen beaufsichtigt werden und

- 2. gleichwertigen aufsichtsrechtlichen Auflagen unterliegen wie Kreditinstitute.

(3) Forderungen an Institute ohne Rating darf kein niedrigeres Gewicht zugeordnet werden als Forderungen an deren Zentralstaat.

Gewichtszuordnung bei Forderungen an Institute

§ 10. (1) Forderungen an Institute ist ein Gewicht entsprechend der Bonitätsstufe des Sitzstaates gemäß folgender Tabelle zuzuordnen:

Bonitätsstufe des Sitzstaates | 1 | 2 | 3 | 4 | 5 | 6 |

Gewicht | 20 vH | 50 vH | 100 vH | 100 vH | 100 vH | 150 vH |

(2) Forderungen an Institute mit Sitz in einem Staat, für den kein zentralstaatliches Rating vorliegt, ist ein Gewicht von 100 vH zuzuordnen.

(3) Forderungen an Institute mit einer ursprünglichen Laufzeit von drei Monaten oder weniger ist ein Gewicht von 20 vH zuzuordnen.

(4) Forderungen an Institute mit einer Restlaufzeit von drei Monaten oder weniger, die auf die jeweilige Landeswährung lauten und in dieser Währung refinanziert sind, ist ein Gewicht zuzuordnen, das eine Bonitätsstufe schlechter ist als jene des jeweiligen Zentralstaates gemäß § 4 Abs. 4 und 5.

(5) Anlagen in Aktien oder sonstigen als Eigenmittelbestandteile anerkannten Wertpapieren, die von Instituten emittiert werden, ist ein Gewicht von 100 vH zuzuordnen, sofern sie nicht von den Eigenmitteln gemäß § 23 Abs. 13 BWG abgezogen werden.

(6) Forderungen an Institute in Form von Mindestreserven, die vom Kreditinstitut aufgrund von Auflagen der Europäischen Zentralbank oder der Oesterreichischen Nationalbank zu halten sind, kann ein Gewicht zugeordnet werden, das auf Forderungen an den Bund angewendet wird, wenn

- 1. die Reserven gemäß der Verordnung (EG) Nr. 1745/2003 der Europäischen Zentralbank vom 12. September 2003 oder einer später an ihre Stelle getretenen Verordnung oder gemäß nationalen Anforderungen, die jener Verordnung in allen sachlichen Aspekten gleichwertig sind, unterhalten werden und

- 2. die Reserven im Falle der Insolvenz des Instituts, bei dem die Reserven gehalten werden, rechtzeitig in vollem Umfang an das Kreditinstitut zurückgezahlt werden und nicht zur Deckung anderer Verbindlichkeiten des Instituts zur Verfügung stehen.

(7) Der gemäß § 25 Abs. 13 gehaltenen Liquiditätsreserve ist ein Gewicht von 0 vH zuzuordnen.

Forderungen an Unternehmen

§ 11. (1) Forderungen an Unternehmen gemäß § 22a Abs. 4 Z 7 BWG, für die ein Rating einer anerkannten Rating-Agentur vorliegt, ist ein Gewicht gemäß folgender Tabelle zuzuordnen, wobei die Zuordnung der Ratings zu den Bonitätsstufen gemäß § 21b Abs. 6 BWG zu erfolgen hat:

Bonitätsstufe | 1 | 2 | 3 | 4 | 5 | 6 |

Gewicht | 20 vH | 50 vH | 100 vH | 100 vH | 150 vH | 150 vH |

(2) Forderungen an Unternehmen, für die kein Rating gemäß Abs. 1 vorliegt, ist ein Gewicht von 100 vH zuzuordnen. Ist das Gewicht des Zentralstaats, in dessen Hoheitsgebiet der Sitz des Unternehmens ist, höher als 100 vH, ist das höhere Gewicht anzuwenden.

Retail-Forderungen

§ 12. Retail-Forderungen gemäß § 22a Abs. 4 Z 8 BWG ist ein Gewicht von 75 vH zuzuordnen.

Durch Immobilien besicherte Forderungen

§ 13. Forderungen oder Teilen von Forderungen gemäß § 22a Abs. 4 Z 9 BWG, die vollständig durch Immobilien besichert sind, ist ein Gewicht von 100 vH zuzuordnen.

Wohnhypothekarkredite

§ 14. (1) Forderungen und Teilen von Forderungen, die durch Hypotheken auf Wohnimmobilien vollständig abgesichert sind und die vom Eigentümer gegenwärtig oder künftig selbst genutzt oder vermietet werden, ist ein Gewicht von 35 vH zuzuordnen, wenn

- 1. der Wert der Immobilie nicht wesentlich von der Bonität des Schuldners abhängt; diese Anforderung schließt auch Situationen ein, in denen ausschließlich makroökonomische Faktoren sowohl den Wert der Immobilie als auch die Leistungsfähigkeit des Kreditnehmers beeinflussen;

- 2. das Kreditnehmerrisiko nicht wesentlich von der Ertragskraft der zugrunde liegenden Immobilie oder des Projekts abhängt, sondern vielmehr von der Fähigkeit des Kreditnehmers zur Rückzahlung der Verbindlichkeiten aus anderen Quellen; als solches ist die Rückzahlung nicht wesentlich von Cash Flows abhängig, die aus der zugrunde liegenden Immobilie generiert werden;

- 3. die Mindestanforderungen gemäß § 103 und die Bewertungsvorschriften gemäß § 104 erfüllt sind und

- 4. der Wert der Immobilie den Forderungswert mit einem erheblichen Unterschiedsbetrag übersteigt.

(2) Unter den Voraussetzungen gemäß Abs. 1 Z 1 bis 4 ist das Gewicht gemäß Abs. 1 auch Forderungen aus Immobilien-Leasinggeschäften zuzuordnen, die Wohnimmobilien betreffen und bei denen diese Wohnimmobilien während der gesamten Laufzeit des Leasingvertrages im Eigentum des Leasinggebers bleiben.

(3) Bei Forderungen, die durch Hypotheken auf Wohnimmobilien, die im Inland liegen, vollständig besichert sind, sowie bei Forderungen aus Immobilien-Leasinggeschäften, die im Inland gelegene Wohnimmobilien betreffen, muss für die Zwecke des Abs. 1 die Voraussetzung nach Abs. 1 Z 2 nicht erfüllt sein.

(4) Forderungen, die durch Hypotheken auf Wohnimmobilien im Hoheitsgebiet eines anderen Mitgliedstaates vollständig besichert sind, sowie Forderungen aus Immobilien-Leasinggeschäften, die in einem anderen Mitgliedstaat gelegene Wohnimmobilien betreffen, können ohne Vorliegen der Voraussetzung nach Abs. 1 Z 2 mit 35 vH gewichtet werden, wenn die zuständigen Behörden in dem betreffenden Mitgliedstaat von der Einhaltung dieser Voraussetzung absehen.

Gewerbliche Hypothekarkredite

§ 15. (1) Bei Forderungen oder Teilen von Forderungen, die durch Hypotheken auf im Inland liegende Büro- oder andere Gewerbeimmobilien (gewerbliche Immobilien) vollständig besichert sind, kann unter den Voraussetzungen gemäß § 14 Abs. 1 Z 1 und 3 dem Teil der Forderung ein Gewicht von 50 vH zugeordnet werden, der 50 vH des Marktwerts der Immobilie oder 60 vH des Beleihungswerts der Immobilie, wenn dieser Wert niedriger ist, nicht übersteigt. Dem die Obergrenze übersteigenden Teil der Forderung ist ein Gewicht von 100 vH zuzuordnen.

(2) Sofern die Voraussetzungen in § 14 Abs. 1 Z 1 und 3 erfüllt sind und die Forderung des Kreditinstituts durch dessen Eigentum an der Immobilie vollständig besichert ist, ist auf Forderungen aus Immobilien-Leasinggeschäften, die gewerbliche Immobilien im Inland betreffen und bei denen diese gewerblichen Immobilien während der gesamten Laufzeit des Leasingvertrages im Eigentum des Kreditinstituts, das der Leasinggeber ist, verbleiben, das Gewicht gemäß Abs. 1 anzuwenden.

(3) Forderungen gemäß Abs. 1, die durch Hypotheken auf gewerbliche Immobilien in einem anderen Mitgliedstaat vollständig abgesichert sind, oder Forderungen gemäß Abs. 2, die gewerbliche Immobilien in einem anderen Mitgliedsstaat betreffen, können mit 50 vH gewichtet werden, wenn und insoweit in dem betreffenden Mitgliedstaat eine solche Behandlung zulässig ist.

(4) Forderungen, die durch Hypotheken auf gewerbliche Immobilien im Hoheitsgebiet eines anderen Mitgliedstaates vollständig abgesichert, sowie Forderungen aus Immobilien-Leasinggeschäften, die in einem anderen Mitgliedstaat gelegene gewerbliche Immobilien betreffen, können auch ohne Vorliegen der Voraussetzung nach § 14 Abs. 1 Z 2 mit 50 vH gewichtet werden, wenn die zuständigen Behörden in dem betreffenden Mitgliedstaat von der Einhaltung dieser Voraussetzung absehen.

Überfällige Forderungen

§ 16. (1) Dem unbesicherten Teil einer wesentlichen überfälligen Forderung gemäß § 22a Abs. 4 Z 10 BWG ist folgendes Gewicht zuzuordnen:

- 1. 100 vH, falls die Wertberichtigungen mindestens 20 vH des Werts des unbesicherten Teils der Forderung vor Abzug von Wertberichtigungen betragen oder die Forderung durch Besicherungen gemäß § 22h Abs. 1 BWG vollständig besichert ist, die spezifischen Mindestanforderungen gemäß den §§ 100 bis 118 nicht erfüllt sind, das Kreditinstitut durch strenge operationelle Auflagen die ausreichende Qualität der Besicherung sicher gestellt hat und die Wertberichtigungen mindestens 15 vH der Forderung vor Abzug der Wertberichtigungen betragen;

- 2. in allen anderen Fällen 150 vH.

(2) Eine Verbindlichkeit gilt jedenfalls dann als wesentlich im Sinne von § 22a Abs. 4 Z 10 BWG, wenn unter Zugrundelegung der gesamten fälligen Forderungen und Kreditrahmen die Summe aller überfälligen Kreditraten inklusive offener Spesen und Zinsen und Überschreitungen von Überziehungsrahmen des Kunden größer ist als 2,5 vH der Summe aller dem Kunden bekannt gegebenen Überziehungsrahmen bereinigt um Währungsschwankungen und der Betrag von 250 Euro überschritten wurde.

(3) Zur Bestimmung des besicherten Teils einer überfälligen Forderung können dieselben Besicherungen verwendet werden wie für die Zwecke der Kreditrisikominderung.

(4) Bei überfälligen Forderungen, die durch Wohnimmobilien besichert sind, ist jenen Forderungen, die mit 35 vH gewichtet werden, ein Gewicht von 50 vH zuzuordnen, wenn die Wertberichtigungen mindestens 20 vH dieser Forderungen vor Abzug von Wertberichtigungen ergeben, und ansonsten ein Gewicht von 100 vH nach Abzug von Wertberichtigungen. Überfälligen Forderungen, die durch gewerbliche Immobilien besichert sind, ist ein Gewicht von 100 vH zuzuordnen.

Forderungen mit hohem Risiko

§ 17. (1) Forderungen mit hohem Kreditrisiko gemäß § 22a Abs. 5 Z 4 BWG sowie Forderungen in Form von Investmentfondsanteilen mit hohem Risiko sind mit einem Gewicht von 150 vH zu versehen.

(2) Nicht überfälligen Forderungen, die gemäß den §§ 4 bis 28 und Abs. 1 ein Gewicht von 150 vH erhalten und für die Wertberichtigungen festgestellt wurden, können folgende Gewichte zugeordnet werden:

- 1. 100 vH, wenn die Wertberichtigungen mindestens 20 vH des Forderungswerts vor Abzug von Wertberichtigungen betragen, und

- 2. 50 vH, wenn die Wertberichtigungen mindestens 50 vH des Forderungswerts vor Abzug von Wertberichtigungen betragen.

Forderungen in Form von gedeckten Schuldverschreibungen

§ 18. (1) Gedeckte Schuldverschreibungen sind Schuldverschreibungen gemäß § 20 Abs. 3 Z 7 Investmentfondsgesetz - InvFG 1993, BGBl. Nr. 532, die mit einer der folgenden Forderungen besichert sind:

- 1. Forderungen, die gegenüber

- a) dem Bund oder Zentralregierungen der Mitgliedstaaten;

- b) Ländern, Gemeinden oder öffentlichen Stellen sowie Regionalregierungen oder örtlichen Gebietskörperschaften oder öffentlichen Stellen in den Mitgliedstaaten;

- c) Zentralregierungen und Zentralbanken von Drittländern, multilateralen Entwicklungsbanken oder internationalen Organisationen der Bonitätsstufe 1 im Kreditrisiko-Standardansatz oder zumindest der Bonitätsstufe 2 im Kreditrisiko-Standardansatz zuzuordnen sind und die Forderungen 20 vH des Nominalbetrags der ausstehenden gedeckten Schuldverschreibungen des Ausgabeinstituts nicht übersteigen; oder

- d) Regionalregierungen oder örtlichen Gebietskörperschaften in Drittländern oder sonstigen öffentlichen Stellen, sofern sie gemäß § 5 Abs. 4 oder § 6 Abs. 5 wie Forderungen an Institute oder Zentralstaaten und Zentralbanken gewichtet werden und der Bonitätsstufe 1 zuzuordnen sind oder zumindest der Bonitätsstufe 2 im Kreditrisiko-Standardansatz zuzuordnen sind und die Forderungen 20 vH des Nominalbetrags der ausstehenden gedeckten Schuldverschreibungen des Ausgabeinstituts nicht übersteigen

bestehen oder für die diese haften.

- 2. Forderungen an Institute, die der Bonitätsstufe 1 im Kreditrisiko-Standardansatz zugeordnet werden, soweit die Gesamtforderung 15 vH des Nominalbetrags der ausstehenden gedeckten Schuldverschreibungen des emittierenden Kreditinstituts nicht übersteigt; Forderungen, die durch die Übermittlung und Verwaltung von Zahlungen der Schuldner oder des Verwertungserlöses von durch Immobilien gesicherten Krediten an die Inhaber gedeckter Schuldverschreibungen entstehen, sind bei dieser Obergrenze nicht zu berücksichtigen;

- 3. kurzfristige Forderungen an Institute mit einer Laufzeit von bis zu 100 Tagen, die zumindest der Bonitätsstufe 2 im Kreditrisikostandardansatz zugeordnet werden;

- 4. Hypotheken auf Wohnimmobilien bis zur Höhe von 80 vH des Werts der als Sicherheit gestellten Immobilien oder bis zum Wert des Darlehensbetrags der Hypotheken einschließlich aller vorrangigen Grundpfandrechte, wenn dieser Wert niederer ist;

- 5. Hypotheken auf gewerbliche Immobilien bis zur Höhe von 60 vH des Werts der als Sicherheit gestellten Immobilien oder bis zum Wert des Darlehensbetrags der Hypotheken einschließlich aller vorrangigen Grundpfandrechte, wenn dieser Wert niedriger ist, und

- 6. Pfandrechte auf Schiffe, sofern der Gesamtbetrag dieser Pfandrechte einschließlich aller höherrangigen Pfandrechte 60 vH des Werts der verpfändeten Schiffe nicht übersteigt.

(2) Für die Zwecke des Abs. 1 bezieht sich die Besicherung auch auf Fälle, in denen die unter Abs. 1 Z 1 bis 6 beschriebenen Vermögenswerte nach den geltenden Rechtsvorschriften ausschließlich für den Schutz der Schuldverschreibungsinhaber vor Verlusten bestimmt sind.

Zusätzliche Anforderungen bei mit Immobilien gedeckten Schuldverschreibungen

§ 19. Kreditinstitute haben bei der Besicherung gedeckter Schuldverschreibungen mit Immobilien die Mindestanforderungen gemäß § 103 und die Bewertungsvorschriften gemäß § 104 zu erfüllen.

Gewichtung von Forderungen in Form von gedeckten Schuldverschreibungen

§ 20. Die Gewichtung gedeckter Schuldverschreibungen richtet sich nach dem Gewicht, das für höherrangige ungedeckte Forderungen an das betreffende emittierende Kreditinstitut gilt. Dabei sind die Gewichte gemäß folgender Tabelle zu bestimmen:

Gewicht der Forderung an das Institut | 20 vH | 50 vH | 100 vH | 150 vH |

Gewicht der gedeckten Schuldverschreibungen | 10 vH | 20 vH | 50 vH | 100 vH |

Kurzfristige Forderungen an Kreditinstitute und Unternehmen

§ 21. Kurzfristigen Forderungen an Kreditinstitute, für deren Zentralstaat ein entsprechendes Rating einer anerkannten Rating-Agentur vorliegt, und Unternehmen gemäß § 22a Abs. 4 Z 14 BWG, für die ein entsprechendes Rating einer anerkannten Rating-Agentur vorliegt, ist ein Gewicht gemäß folgender Tabelle zuzuordnen, wobei die Zuordnung der Ratings zu den Bonitätsstufen gemäß § 21b Abs. 6 BWG zu erfolgen hat:

Bonitätsstufe | 1 | 2 | 3 | 4 | 5 | 6 |

Gewicht | 20 vH | 50 vH | 100 vH | 150 vH | 150 vH | 150 vH |

Forderungen in Form von Investmentfondsanteilen

§ 22. Forderungen in Form von Investmentfondsanteilen gemäß § 22a Abs. 4 Z 15 BWG ist ein Gewicht von 100 vH zuzuordnen.

Forderungen in Form von Investmentfondsanteilen mit Rating

§ 23. Forderungen in Form von Investmentfondsanteilen, für die ein Rating einer anerkannten Rating-Agentur vorliegt, ist ein Gewicht gemäß folgender Tabelle zuzuordnen, wobei die Zuordnung der Ratings zu den Bonitätsstufen gemäß § 21b Abs. 6 BWG zu erfolgen hat:

Bonitätsstufe | 1 | 2 | 3 | 4 | 5 | 6 |

Gewicht | 20 vH | 50 vH | 100 vH | 100 vH | 150 vH | 150 vH |

Durchschnittliches Gewicht bei Forderungen in Form von Investmentfondsanteilen

§ 24. (1) Bei Erfüllung der Voraussetzungen in Abs. 2 können Kreditinstitute auf Basis der zugrunde liegenden Forderungen eines Investmentfonds für diesen ein durchschnittliches Gewicht nach Maßgabe dieses Hauptstücks berechnen, wenn dem Kreditinstitut die Forderungen des Investmentfonds bekannt sind oder bei der Ermittlung des Gewichtes folgende Annahmen zugrunde gelegt werden:

- 1. Ein Investmentfonds investiert in die Risikokategorien mit dem höchsten Mindesteigenmittelerfordernis, bis die für ihn geltende jeweilige Höchstgrenze erreicht ist und

- 2. in absteigender Folge in die jeweils nächst höheren Risikokategorien, bis die Höchstgrenze für die Gesamtinvestitionen ausgeschöpft ist.

(2) Voraussetzungen für die Anwendung von Abs. 1 sind:

- 1. Der Investmentfonds wird von einem Kreditinstitut gemäß § 1 Abs. 1 Z 13 oder einer Gesellschaft in einem Mitgliedstaat verwaltet, die der Aufsicht unterliegt oder der Investmentfonds wird von einer Gesellschaft mit Sitz in einem Drittstaat verwaltet, die einer staatlichen Aufsicht unterliegt, welche der im Gemeinschaftsrecht vorgesehenen Aufsicht gleichwertig ist, und die Zusammenarbeit zwischen den zuständigen Behörden ist hinreichend gesichert;

- 2. der Prospekt oder die gleichwertigen Unterlagen des Investmentfonds enthalten Angaben über

- a) die Kategorien von Vermögensgegenständen, in die der Investmentfonds investieren darf, sowie

- b) die relativen Grenzen und die Methodik zur Berechnung etwaiger Anlagehöchstgrenzen und

- 3. der Investmentfonds berichtet mindestens einmal jährlich über seine Geschäftstätigkeit, so dass eine Beurteilung seiner Forderungen und Verbindlichkeiten sowie Einkünfte und Geschäfte im Berichtszeitraum möglich ist.

Sonstige Positionen

§ 25. (1) Kreditinstitute haben sonstigen Posten gemäß § 22a Abs. 4 Z 16 BWG folgende Gewichte zuzuordnen:

- 1. 0 vH für

- a) Kassenbestand in Euro und in Valuten in frei konvertierbarer Fremdwährung, gemünzte Edelmetalle, soweit sie inländische oder ausländische gesetzliche Zahlungsmittel sind; und

- b) Gold, das vom Kreditinstitut selbst oder in Gemeinschaftsverwaltung gehalten wird, soweit es durch entsprechende Goldverbindlichkeiten gedeckt ist;

- c) Aktivposten, die von den eigenen Eigenmitteln abzuziehen sind;

- 2. 20 vH für im Einzug befindliche Werte und

- 3. 100 vH für

- a) Sachanlagen und

- b) Rechnungsabgrenzungsposten, für die das Kreditinstitut den Vertragspartner nicht bestimmen kann.

(2) Den Beständen an Aktien und anderen Beteiligungen ist ein Gewicht von mindestens 100 vH zuzuordnen, sofern sie nicht von den Eigenmitteln abgezogen werden oder unter § 17 Abs. 1 fallen.

Treuhandvermögen und Schuldverschreibungen aus eigener Emission

§ 26. Treuhandvermögen, soweit das Kreditinstitut nur das Gestionsrisiko trägt, sowie Schuldverschreibungen aus eigener Emission ist ein Gewicht von 0 vH zuzuordnen.

Forderungsverkäufe, Rückkaufsvereinbarungen und Outright-Terminkäufe

§ 27. Bei Forderungsverkäufen, Rückkaufsvereinbarungen und Outright-Terminkäufen ist das Gewicht der betreffenden Vermögensgegenstände anzuwenden.

Kreditabsicherungen für einen Forderungskorb

§ 28. (1) Stellt ein Kreditinstitut eine Kreditabsicherung für einen Forderungskorb in der Weise, dass der n-te bei diesen Forderungen auftretende Ausfall die Zahlung auslöst und dieses Kreditereignis auch den Vertrag beendet, dann sind die Gewichte gemäß den §§ 22c bis 22f BWG hinsichtlich Verbriefungspositionen anzuwenden, wenn für die Besicherung ein Rating einer anerkannten Rating-Agentur vorliegt.

(2) Liegt für die Besicherung kein Rating einer anerkannten Rating-Agentur vor, ist der gewichtete Forderungsbetrag wie folgt zu ermitteln:

- 1. Die Gewichte der im Korb enthaltenen Forderungen werden bis höchstens 1 250 vH aggregiert und mit dem durch das Derivat abgesicherten Nominalbetrag multipliziert; bei der Aggregation sind die n-1 Forderungen auszunehmen und

- 2. die aus der Aggregation auszunehmenden n-1 Forderungen werden auf der Basis bestimmt, dass jede dieser Forderungen einen niedrigeren gewichteten Forderungsbetrag ergibt als den gewichteten Forderungsbetrag jeder in die Aggregation eingehenden Forderung.

3. Abschnitt

Nutzung der Ratings von Rating-Agenturen

§ 29. Kreditinstitute, die für die Ermittlung der unter dem Kreditrisiko-Standardansatz anzuwendenden Gewichte Ratings von einer oder mehreren anerkannten Rating-Agenturen heranziehen, haben bei der Nutzung dieser Ratings die Bestimmungen dieses Abschnitts zu befolgen.

Allgemeine Nutzungsbestimmungen

§ 30. (1) Werden die von einer anerkannten Rating-Agentur ausgegebenen Ratings herangezogen, sind diese kontinuierlich und im Zeitverlauf konsequent anzuwenden.

(2) Werden Ratings einer anerkannten Rating-Agentur herangezogen, die für eine bestimmte Forderungsklasse ausgegeben wurden, sind diese Ratings durchgängig auf sämtliche Forderungen anzuwenden, die zu dieser Forderungsklasse gehören.

(3) Kreditinstitute können Ratings einer anerkannten Rating-Agentur nur heranziehen, wenn sie sowohl die Kapital- als auch die Zinsforderungen abdecken.

Verwendung mehrerer Ratings

§ 31. (1) Zieht ein Kreditinstitut gemäß § 30 Ratings einer anerkannten Rating-Agentur heran und liegt dem Kreditinstitut für eine Forderung ein einziges Rating einer anerkannten Rating-Agentur vor, so ist dieses Rating zur Bestimmung des auf diese Forderung anzuwendenden Gewichts heranzuziehen.

(2) Liegen für eine Forderung zwei Ratings anerkannter Rating-Agenturen vor, die unterschiedlichen Gewichten entsprechen, ist die Forderung dem höheren Gewicht zuzuordnen.

(3) Liegen für eine Forderung mehr als zwei Ratings anerkannter Rating-Agenturen vor, sind die beiden Ratings heranzuziehen, die zu den niedrigsten Gewichten führen. Dabei gilt Folgendes:

- 1. Sind die beiden niedrigsten Gewichte unterschiedlich, so ist das höhere Gewicht von beiden anzuwenden und

- 2. sind die beiden niedrigsten Gewichte identisch, ist dieses Gewicht zu verwenden.

Emittenten- und Emissionsratings

§ 32. (1) Liegt für ein bestimmtes Emissionsprogramm oder eine bestimmte Fazilität, zu dem oder zu der die zu gewichtende Forderung gehört, ein Rating vor, so ist dieses Rating für die Bestimmung des auf diese Forderung anzuwendenden Gewichts zu verwenden.

(2) Wenn für die Forderung kein direkt anwendbares Rating gemäß Abs. 1 vorliegt, jedoch ein Rating für ein bestimmtes Emissionsprogramm oder eine bestimmte Fazilität, zu dem oder zu der diese Forderung nicht gehört, oder wenn ein allgemeines Rating für den Emittenten vorliegt, ist dieses Rating zu verwenden, wenn es zu einem

- 1. höheren Gewicht führt als für eine Forderung ohne Rating oder

- 2. niedrigeren Gewicht führt und die fragliche Forderung gleichrangig oder höherrangig ist als das Emissionsprogramm, die Fazilität oder die vorrangigen unbesicherten Forderungen dieses Emittenten.

(3) Die Anwendung der Bestimmungen über Forderungen in Form von gedeckten Schuldverschreibungen gemäß den §§ 18 bis 20 bleiben unberührt.

(4) Die Ratings für Emittenten aus einer Unternehmensgruppe dürfen nicht als Ratings für andere Emittenten in derselben Unternehmensgruppe herangezogen werden.

Kurzfrist-Ratings für Forderungen

§ 33. (1) Kurzfrist-Ratings dürfen nur für kurzfristige Forderungen und für außerbilanzmäßige Geschäfte gegenüber Instituten und Unternehmen herangezogen werden.

(2) Kurzfrist-Ratings dürfen nur für die von diesem Kurzfrist-Rating erfasste Forderung verwendet werden. Gewichte für andere Forderungen dürfen daraus nicht abgeleitet werden.

Kurzfrist-Ratings für Fazilitäten

§ 34. (1) Erhält eine Fazilität, für die ein Kurzfrist-Rating vorliegt, ein Gewicht von 150 vH, so ist dieses ungeachtet des § 33 auf alle nicht gerateten, unbesicherten lang- und kurzfristigen Forderungen an diesen Schuldner anzuwenden.

(2) Erhält eine Fazilität, für die ein Kurzfrist-Rating vorliegt, ein Gewicht von 50 vH, so ist ungeachtet des § 33 auf alle nicht gerateten, kurzfristigen Forderungen ein Gewicht von mindestens 100 vH anzuwenden.

Forderungen in der Landeswährung und in ausländischer Währung

§ 35. Ein Rating für eine Forderung, die auf die Landeswährung des Schuldners lautet, darf nicht zur Gewichtung einer auf eine ausländische Währung lautenden Forderung an denselben Schuldner herangezogen werden.

2. Hauptstück

Auf internen Ratings basierender Ansatz

1. Abschnitt

Allgemeine Bestimmung

§ 36. Kreditinstitute, die den auf internen Ratings basierenden Ansatz verwenden, haben bei der Berechnung der gewichteten Forderungsbeträge und der erwarteten Verlustbeträge für die Forderungsklassen gemäß § 22b Abs. 2 BWG und für das Verwässerungsrisiko bei angekauften Forderungen die in diesem Hauptstück festgelegten Mindestanforderungen, die Vorgaben für die Bestimmung des Forderungswertes und des erwarteten Verlustbetrags sowie für die Risikoparameter Ausfallswahrscheinlichkeit, Verlustquote bei Ausfall und effektive Restlaufzeit einzuhalten.

2. Abschnitt

Mindestanforderungen

Ratingsysteme

§ 37. Die vom Kreditinstitut eingesetzten Systeme zur Steuerung und Beurteilung des Kreditrisikos haben solide zu sein, die Systemintegrität zu gewährleisten und jedenfalls die folgenden Anforderungen zu erfüllen:

- 1. Die verwendeten Ratingsysteme gewährleisten eine aussagekräftige Beurteilung von schuldner- und geschäftsspezifischen Merkmalen, eine aussagekräftige Risikodifferenzierung sowie präzise und konsistente quantitative Risikoschätzungen;

- 2. die internen Ratingeinstufungen und die eigenen Schätzungen der Risikoparameter, die zur Anwendung kommen, spielen eine wesentliche Rolle im Kreditrisikomanagement, im Entscheidungsprozess, bei der Kreditvergabeentscheidung, den Verfahren zur Beurteilung der Eigenkapitalausstattung gemäß § 39a BWG und dem Risikomanagementsystem gemäß § 39 BWG;

- 3. alle Daten, die für die zuverlässige Kreditrisikomessung und das Kreditrisikomanagement von Bedeutung sind, werden gesammelt und gespeichert und

- 4. die Ratingsysteme und deren Aufbau werden dokumentiert und validiert.

Aufbau der Ratingsysteme

§ 38. (1) Ein Ratingsystem umfasst alle Methoden, Prozesse, Kontrollen, Datenerhebungs- und Datenverarbeitungssysteme, die zur Beurteilung von Kreditrisiken, zur Zuordnung von Forderungen zu Ratingklassen oder Pools sowie zur Quantifizierung von Ausfall- und Verlustschätzungen für bestimmte Forderungsarten dienen. Bei der Verwendung von Ratingsystemen hat das Kreditinstitut folgende Anforderungen zu erfüllen:

- 1. Wendet das Kreditinstitut mehrere unterschiedliche Ratingsysteme an, so hat es die Kriterien für die Zuordnung eines Schuldners oder einer Transaktion zu einem Ratingsystem zu dokumentieren und in einer Weise anzuwenden, die das jeweilige Risikoprofil von Schuldner oder Transaktion angemessen widerspiegelt und

- 2. die Zuordnungskriterien und -verfahren sind in regelmäßigen Abständen daraufhin zu prüfen, ob sie für das jeweilige Portfolio und die aktuellen externen Bedingungen noch angemessen sind.

(2) Kreditinstitute, die direkte Schätzungen der Risikoparameter verwenden, können diese als Ratingstufen auf einer kontinuierlichen Ratingskala betrachten.

(3) Ein Ratingsystem für Forderungen gemäß § 22b Abs. 2 Z 1 bis 3 BWG hat zusätzlich folgende Anforderungen zu erfüllen:

- 1. Sowohl den Risikomerkmalen des Schuldners als auch denen des Geschäfts ist Rechnung zu tragen;

- 2. es hat eine Schuldner-Ratingskala, die ausschließlich die Quantifizierung des Ausfallsrisikos des Schuldners widerspiegelt, zu beinhalten; eine Schuldnerklasse ist die Einstufung in der Schuldner-Ratingskala des Ratingsystems auf der Grundlage einer spezifizierten und abgegrenzten Menge von Ratingkriterien, aus denen die Schätzungen der Ausfallwahrscheinlichkeit abgeleitet werden, und die nachfolgenden Anforderungen erfüllt:

- a) die Schuldner-Ratingskala hat mindestens sieben Klassen für nicht ausgefallene Schuldner und eine Klasse für im Ausfall befindliche Schuldner zu umfassen;

- b) das Verhältnis der verschiedenen Schuldnerklassen zueinander ist zu dokumentieren, indem jeweils die Höhe des Ausfallrisikos angegeben ist, das der entsprechenden Ratingklasse entspricht, und die Kriterien, anhand derer die Höhe des Ausfallrisikos abgegrenzt ist und

- c) sind Portfolios des Kreditinstituts auf ein bestimmtes Marktsegment und eine bestimmte Bandbreite des Ausfallrisikos konzentriert, so ist innerhalb dieser Bandbreite eine ausreichende Anzahl von Schuldnerklassen zu bilden, um eine übermäßige Konzentration von Schuldnern in bestimmten Klassen zu vermeiden; bei erheblichen Konzentrationen in einer Schuldnerklasse ist durch empirische Nachweise zu belegen, dass diese Schuldnerklasse eine hinreichend enge PD-Bandbreite umfasst und das Ausfallsrisiko aller Schuldner dieser Klasse innerhalb dieser Bandbreite liegt und

- 3. bei der Verwendung eigener LGD-Schätzungen hat ein Ratingsystem eine Fazilitäts-Ratingskala zu umfassen, die ausschließlich die LGD-bezogenen Transaktionsmerkmale widerspiegelt; eine Fazilitätsklasse ist eine Einstufung in der Fazilitäts-Ratingskala des Ratingsystems auf Grundlage einer spezifizierten und abgegrenzten Menge von Ratingkriterien, aus denen eigene Schätzungen der LGD abgeleitet werden; Fazilitätsklassen haben folgende Anforderungen zu erfüllen:

- a) einzelne Fazilitätsklassen werden definiert, wobei die Definition sowohl eine Beschreibung der Art und Weise der Zuordnung der Forderung zu der Klasse zu umfassen hat als auch eine Beschreibung der Kriterien, anhand derer die Höhe des Risikos über die Klassen hinweg abgegrenzt wird und

- b) bei erheblichen Konzentrationen in einer Fazilitätsklasse ist durch empirische Nachweise zu belegen, dass diese Fazilitätsklasse eine hinreichend enge LGD-Bandbreite umfasst und das Risiko aller Forderungen dieser Klasse innerhalb dieser Bandbreite liegt.

(4) Bei der Berechnung der gewichteten Forderungsbeträge von Spezialfinanzierungen gemäß § 74 Abs. 3 ist Abs. 3 mit der Maßgabe anzuwenden, dass die Schuldner-Ratingskala nicht ausschließlich die Quantifizierung des bei diesen Forderungen bestehenden Schuldnerausfallrisikos widerspiegelt und mindestens vier Klassen für nicht ausgefallene Schuldner und mindestens eine Klasse für im Ausfall befindliche Schuldner vorgesehen sind.

(5) Ein Ratingsystem für Forderungen gemäß § 22b Abs. 2 Z 4 BWG hat folgende zusätzliche Anforderungen zu erfüllen:

- 1. Es werden sowohl das Schuldner- als auch das Transaktionsrisiko widergespiegelt und alle relevanten Schuldner- und Geschäftsmerkmale erfasst;

- 2. der Grad der Risikodifferenzierung hat zu gewährleisten, dass die Anzahl der Forderungen in einer bestimmten Klasse oder einem bestimmten Forderungspool ausreicht, um eine aussagekräftige Quantifizierung und Validierung der Verlusteigenschaften auf Ebene der Klasse oder des Pools zu ermöglichen; übermäßige Konzentrationen von Forderungen und Schuldnern in den Klassen oder Pools sind zu vermeiden;

- 3. das Verfahren zur Zuordnung von Forderungen zu Klassen oder Pools ermöglicht eine aussagekräftige Differenzierung der Risiken, führt zu einer Zusammenfassung hinreichend gleichartiger Forderungen und ermöglicht eine genaue und konsistente Schätzung der Verlusteigenschaften auf der Ebene der Klasse oder des Pools; bei angekauften Forderungen spiegelt die Zusammenfassung dieser Forderungen die Kreditvergabepraxis des Verkäufers und die Heterogenität seiner Kundenstruktur wider und

- 4. bei der Zuordnung von Forderungen zu Klassen oder Pools sind die folgenden Risikobestimmungsfaktoren zu berücksichtigen:

- a) Die Risikomerkmale des Schuldners;

- b) die Risikomerkmale des Geschäfts, einschließlich Produkt- und Besicherungsarten; und

- c) den Verzugsstatus, wenn dieser bei der betreffenden Forderung ein wesentlicher Risikobestimmungsfaktor ist.

Zuordnung von Forderungen

§ 39. (1) Kreditinstitute haben über genau festgelegte Definitionen, Prozesse und Kriterien für die Zuordnung von Forderungen zu den Klassen oder Pools eines Ratingsystems zu verfügen, die gewährleisten, dass

- 1. die verwendeten Klassen oder Pools hinreichend detailliert sind, so dass die für die Zuordnung der Ratings zuständigen Personen in der Lage sind, Schuldner oder Fazilitäten, die vergleichbare Risiken darstellen, in über Geschäftssparten, Abteilungen und Regionen hinweg konsistenter Weise derselben Klasse oder demselben Pool zuzuordnen;

- 2. der Ratingprozess nachvollziehbar dokumentiert ist, so dass die Zuordnung der Forderungen für Dritte nachvollziehbar und auf ihre Angemessenheit hin beurteilbar ist und

- 3. die verwendeten Kriterien mit den internen Kreditvergaberichtlinien und den internen Vorschriften für den Umgang mit problembehafteten Schuldner und Fazilitäten übereinstimmen.

(2) Kreditinstitute haben bei der Zuordnung von Schuldnern und Fazilitäten zu einer Klasse oder einem Pool alle relevanten Informationen zu berücksichtigen. Die Informationen haben aktuell zu sein und müssen es dem Kreditinstitut ermöglichen, hinsichtlich der künftigen Entwicklung der Forderung eine Prognose abzugeben. Je weniger Informationen dem Kreditinstitut zur Verfügung stehen, desto vorsichtiger ist bei der Zuordnung von Forderungen zu Schuldner- oder Fazilitätsklassen und -pools vorzugehen. Zieht ein Kreditinstitut ein externes Rating als erstes Indiz für die Zuweisung eines internen Ratings heran, so stellt es sicher, dass auch andere einschlägige Informationen berücksichtigt werden.

(3) Bei der Zuordnung von Forderungen gemäß § 22b Abs. 2 Z 1 bis 3 BWG haben Kreditinstitute außerdem

- 1. jeden Schuldner im Kreditvergabeprozess einer Schuldnerklasse zuzuordnen;

- 2. bei der Verwendung eigener Schätzungen von LGD und Umrechnungsfaktoren jede Forderung einer Fazilitätsklasse zuzuordnen;

- 3. bei Spezialfinanzierungen, für die der gewichtete Forderungsbetrag gemäß § 74 Abs. 3 berechnet wird, jede einzelne Forderung einer Klasse gemäß § 38 Abs. 4 zuzuordnen;

- 4. jede natürliche oder juristische Person sowie Personengesellschaft, gegenüber der das Kreditinstitut eine Forderung hält, einzeln zu raten, wobei angemessene Vorschriften für die Behandlung einzelner Schuldner und Gruppen verbundener Kunden vorhanden sind und

- 5. Forderungen an denselben Schuldner derselben Schuldnerklasse zuzuordnen; Ausnahmefälle, in denen unterschiedliche Forderungen an denselben Schuldner unterschiedliche Ratings nach sich ziehen können, sind:

- a) bei Vorliegen eines Transferrisikos, wenn die Forderungen auf die Landeswährung oder eine ausländische Währung lauten;

- b) die Berücksichtigung einer persönlichen Sicherheit in Form einer Anpassung des Schuldner-Ratings;

- c) Fälle, in denen Verbraucherschutzbestimmungen, das Bankgeheimnis, Datenschutzbestimmungen oder andere Rechtsvorschriften den Austausch von Kundendaten verbieten; und

- d) bei Spezialfinanzierungen für einzelne Transaktionen.

(4) Kreditinstitute haben im Rahmen des Kreditgenehmigungsprozesses jede Forderung gemäß § 22b Abs. 2 Z 4 BWG einer Klasse oder einem Pool zuzuordnen.

(5) Kreditinstitute haben bei der Abänderung von Ratingergebnissen zu dokumentieren, in welchen Fällen die Eingaben und Ergebnisse des Zuordnungsprozesses zu Klassen und Pools durch menschliches Urteil verändert werden dürfen und von wem derartige Änderungen zu genehmigen sind. Das Kreditinstitut hat die Abänderungen und die dafür Verantwortlichen zu dokumentieren. Die Kreditinstitute analysieren und bewerten bezüglich aller verantwortlichen Mitarbeiter die Entwicklung der Forderungen, deren Rating abgeändert wurde.

Integrität des Zuordnungsprozesses

§ 40. (1) Bei Forderungen gemäß § 22b Abs. 2 Z 1 bis 3 BWG haben Kreditinstitute folgende Anforderungen zu erfüllen:

- 1. Eine unabhängige Stelle innerhalb des Kreditinstituts, die kein unmittelbares Interesse an der Kreditgewährung hat, hat die Zuordnung der Forderungen zu den Ratingklassen und deren regelmäßige Überprüfung durchzuführen oder zu genehmigen;

- 2. die Zuordnungen der Ratings haben mindestens einmal jährlich aktualisiert zu werden, wobei Schuldner mit hohem Risiko und problembehaftete Forderungen in kürzeren Intervallen zu überprüfen sind und die Rating-Zuordnung zu aktualisieren ist, sobald wesentliche Informationen über den Schuldner oder die Forderung bekannt werden und

- 3. es bestehen wirksame Verfahren zur Beschaffung und laufenden Aktualisierung von maßgeblichen Informationen über Schuldnermerkmale, die sich auf die PD auswirken, und über Geschäftsmerkmale, die sich auf die LGD und Umrechnungsfaktoren auswirken.

(2) Bei Forderungen gemäß § 22b Abs. 2 Z 4 BWG sind folgende Anforderungen zu erfüllen:

- 1. Die Schuldner- und Fazilitätsratings sind mindestens einmal jährlich zu aktualisieren und die Verlusteigenschaften und der Verzugsstatus der einzelnen Risikopools zu überprüfen und

- 2. mindestens einmal jährlich ist anhand einer repräsentativen Stichprobe der Status der einzelnen Forderungen innerhalb jedes Pools zu überprüfen und gegebenenfalls die Zuordnung zu aktualisieren.

Verwendung von Modellen

§ 41. Kreditinstitute, die Modelle oder andere automatische Verfahren für die Zuordnung von Forderungen zu Schuldner- oder Fazilitätsklassen verwenden, haben folgende Anforderungen zu erfüllen:

- 1. Das Modell besitzt nachweislich eine gute Vorhersagekraft und das Mindesteigenmittelerfordernis wird durch die Verwendung nicht verzerrt;

- 2. die in das Modell eingehenden Variablen bilden eine sachlich gerechtfertigte und effektive Grundlage für die Modellvorhersagen;

- 3. das Modell beinhaltet keine wesentlichen Verzerrungen;

- 4. es bestehen Verfahren zur Überprüfung der in das Modell eingehenden Daten, die eine Bewertung der Genauigkeit, Vollständigkeit und Angemessenheit der Daten umfassen;

- 5. die für die Entwicklung des Modells herangezogenen Daten sind für die aktuelle Schuldner- und Forderungsstruktur des Kreditinstituts repräsentativ;

- 6. das Modell ist jährlich zu validieren, wobei dies eine Überwachung der Prognosegüte und Stabilität des Modells, eine Überprüfung der Modellspezifikation und eine Gegenüberstellung der Modellergebnisse mit den tatsächlichen Ergebnissen zu umfassen hat;

- 7. das Modell ist durch alle zusätzlichen relevanten Informationen, insbesondere qualitative Faktoren, zu ergänzen, die von dem Modell nicht erfasst werden; die Regeln, wie diese Informationen mit den Modellergebnissen kombiniert werden, sind zu dokumentieren und

- 8. das Modell ist zu überwachen, um die modellgestützten Rating-Zuordnungen zu überprüfen, durch Modellschwächen bedingte Fehler aufzudecken und zu begrenzen sowie sicherzustellen, dass die Modelle ordnungsgemäß verwendet werden.

Dokumentation von Ratingsystemen

§ 42. Kreditinstitute haben hinsichtlich der Ratingsysteme zu dokumentieren:

- 1. Den Aufbau und die Funktionsweise der eingesetzten Ratingsysteme, wobei die Dokumentation Aufschluss über die Einhaltung der Mindestanforderungen gemäß den §§ 37 bis 64 und eine Beschreibung zu folgenden Bereichen zu enthalten hat:

- a) die Portfoliodifferenzierung;

- b) die Ratingkriterien;

- c) die Verantwortlichkeiten der für das Rating von Schuldnern und Forderungen zuständigen Stellen und

- d) die Intervalle für die Aktualisierung der Rating-Zuordnungen und die Überwachung des Ratingprozesses durch das höhere Management;

- 2. die durch Analysen belegten Gründe für die Wahl der Ratingkriterien;

- 3. alle größeren Veränderungen des Ratingprozesses, insbesondere die seit der letzten Überprüfung durch die FMA vorgenommenen Änderungen am Ratingprozess;

- 4. die Organisation der Zuordnung der Ratings einschließlich des Zuordnungsverfahrens und der internen Überwachungsstrukturen;

- 5. die intern verwendeten Ausfall- und Verlustdefinitionen einschließlich des Nachweises der Übereinstimmung dieser Definitionen mit § 22b Abs. 5 Z 2 BWG und

- 6. die Methodik der verwendeten statistischen Modelle, wobei die Dokumentation zu umfassen hat:

- a) eine detaillierte Beschreibung der Theorie, der Annahmen und der mathematischen und empirischen Basis für die Zuordnung von Ausfallschätzungen zu den Ratingklassen, den einzelnen Schuldnern, Krediten oder Pools sowie der Datenquellen, die für die Schätzung des Modells herangezogen werden;

- b) einen umfassenden und strikten statistischen Prozess einschließlich Out-of-Time- und Out-of-Sample Tests für die Validierung des Modells und

- c) Hinweise auf sämtliche Umstände, unter denen das Modell nicht effizient arbeitet.

Erworbene Modelle

§ 43. Kreditinstitute, die ein Modell einsetzen, das auf von Dritten entwickelten Ansätzen aufbaut, haben sämtliche Anforderungen an Ratingsysteme nachweislich selbst zu erfüllen und die Dokumentation zu erstellen.

Datenverwaltung

§ 44. (1) Kreditinstitute haben für Forderungen gemäß § 22b Abs. 2 Z 1 bis 3 BWG die nachfolgenden Daten bezüglich ihrer internen Ratings zu erfassen und zu speichern:

- 1. Die lückenlose Ratinghistorie der Schuldner und der für die Zwecke der Kreditrisikominderung zulässigen Sicherungsgeber;

- 2. die Vergabedaten der Ratings;

- 3. die zur Herleitung der Ratings herangezogenen Kerndaten und Methoden;

- 4. den Namen der für die Zuordnung der Ratings verantwortlichen Person;

- 5. die ausgefallenen Schuldner und Forderungen;

- 6. den Zeitpunkt und die Umstände derartiger Ausfälle und

- 7. die Daten über die PD und tatsächlichen Ausfallquoten bei den Ratingklassen sowie die Wanderungsbewegungen zwischen den Ratingklassen.

(2) Kreditinstitute, die keine eigenen Schätzungen für LGD und Umrechnungsfaktoren verwenden, haben ergänzend zu Abs. 1 Daten über die Vergleiche der tatsächlichen LGD mit den Werten gemäß § 69 und der tatsächlichen Umrechnungsfaktoren mit den Werten gemäß § 65 Abs. 9 zu erfassen und zu speichern.

(3) Kreditinstitute, die eigene Schätzungen für LGD und Umrechnungsfaktoren verwenden, haben ergänzend zu Abs. 1 die nachfolgenden Daten zu sammeln und zu speichern:

- 1. Die lückenlosen Datenhistorien des zu jeder einzelnen Ratingskala gehörenden Fazilitätsratings sowie LGD- und Umrechnungsfaktorschätzungen;

- 2. das Datum, an dem die Ratings zugeordnet und die Schätzungen durchgeführt wurden;

- 3. die zur Herleitung der Fazilitätsratings sowie der LGD- und Umrechnungsfaktorschätzungen herangezogenen Kerndaten und Methoden;

- 4. den Namen der Person, von der das Fazilitätsrating vergeben wurde, und der Person, von der die Schätzungen der Verlustquoten und des Umrechnungsfaktors erstellt wurden;

- 5. die Daten über die geschätzten und tatsächlichen LGD und Umrechnungsfaktoren für jede einzelne ausgefallene Forderung;

- 6. die Daten über die LGD der Forderung vor und nach der Bewertung von persönlichen Sicherheiten, wenn das Kreditinstitut die Kreditrisikominderung dieser Besicherungen bei der LGD berücksichtigt und

- 7. die Daten über die Verlustkomponenten bei jeder einzelnen ausgefallenen Forderung.

(4) Kreditinstitute haben für Forderungen gemäß § 22b Abs. 2 Z 4 BWG die nachfolgenden Daten bezüglich ihrer internen Ratings zu erfassen und zu speichern:

- 1. Die bei der Zuordnung von Forderungen zu Klassen oder Pools verwendeten Daten;

- 2. die Daten über die geschätzten PD, LGD und Umrechnungsfaktoren für Ratingklassen oder Forderungspools;

- 3. die ausgefallenen Schuldner und Forderungen;

- 4. bei ausgefallenen Forderungen die Daten über die Klassen oder Pools, denen die Forderungen während des Jahres vor dem Ausfall zugeordnet waren, und über die tatsächlichen Werte der LGD und des Umrechnungsfaktors und

- 5. die Daten über die LGD bei qualifiziert revolvierenden Retail-Forderungen.

(5) Kreditinstitute haben nach Maßgabe der §§ 26 und 26a BWG alle Daten bezüglich ihrer internen Ratings zu erfassen und zu speichern.

Krisentests

§ 45. (1) Kreditinstitute haben über geeignete Krisentests zur Beurteilung der Angemessenheit ihrer Eigenmittelausstattung im Hinblick auf die Erfüllung des Mindesteigenmittelerfordernisses gemäß § 22 Abs. 1 BWG zu verfügen. Die Krisentests haben auch möglicherweise eintretende Ereignisse und künftige Veränderungen der ökonomischen Rahmenbedingungen mit einzuschließen, die sich nachteilig auf die Werthaltigkeit der Forderungen auswirken könnten, wobei auch die Fähigkeit des Kreditinstituts zu bewerten ist, derartigen negativen Einflüssen standzuhalten.

(2) Kreditinstitute haben regelmäßig Krisentests durchzuführen, um den Einfluss bestimmter Bedingungen auf das Mindesteigenmittelerfordernis für das Kreditrisiko gemäß § 22 Abs. 1 Z 1 BWG abzuschätzen. Der Krisentest hat aussagekräftig und angemessen vorsichtig zu sein und zumindest den Einfluss leichter Rezessionsszenarien zu berücksichtigen. Kreditinstitute haben die in den Krisentest-Szenarios erfolgenden Migrationsbewegungen zwischen den Ratings zu bewerten. Die im Rahmen der Krisentests untersuchten Portfolios haben die überwiegende Mehrheit aller Forderungen des Kreditinstituts zu umfassen. Kreditinstitute, die zur Ermittlung der gewichteten Forderungsbeträge § 74 Abs. 1 Z 5 anwenden, haben die Auswirkungen einer Bonitätsverschlechterung von Sicherungsgebern, insbesondere die Auswirkungen der Tatsache, dass Sicherungsgeber die Anforderungen für den Zweck der Kreditrisikominderung nicht mehr erfüllen, zu berücksichtigen.

Ausfallsqualifikation des Schuldners

§ 46. (1) Die Überfälligkeit gemäß § 22b Abs. 5 Z 2 lit. a BWG beginnt bei Überziehungen mit dem Tag, an dem der Schuldner ein ihm bekannt gegebenes Limit überschritten hat, ihm ein geringeres Limit als die aktuelle Inanspruchnahme zur Kenntnis gebracht wurde oder er einen nicht genehmigten Kredit in Anspruch genommen hat. Die Überfälligkeit von Forderungen aus Kreditkartengeschäften beginnt mit dem frühesten Fälligkeitstag.

(2) Eine Verbindlichkeit gilt dann als wesentlich im Sinne von § 22b Abs. 5 Z 2 lit. a BWG, wenn unter Zugrundelegung der gesamten fälligen Forderungen und Kreditrahmen die Summe aller überfälligen Kreditraten inklusive offener Spesen und Zinsen und Überschreitungen von Überziehungsrahmen des Kunden größer ist als 2,5 vH der Summe aller dem Kunden bekannt gegebenen Überziehungsrahmen bereinigt um Währungsschwankungen und ein Gesamtbetrag in Höhe von 250 Euro überschritten wurde.

(3) Kreditinstitute haben bei der Verwendung externer Daten, die mit der Ausfalldefinition gemäß § 22b Abs. 5 Z 2 BWG selbst nicht übereinstimmen, entsprechende Anpassungen vorzunehmen, um eine weitgehende Übereinstimmung mit dieser Ausfalldefinition herzustellen.

(4) Liegt bei einer als ausgefallen eingestuften Forderung keines der Kriterien gemäß § 22b Abs. 5 Z 2 BWG mehr vor, so hat das Kreditinstitut den Schuldner oder die Fazilität in der gleichen Weise wie eine nicht ausgefallene Forderung zu beurteilen. Liegt zu einem späteren Zeitpunkt ein Kriterium gemäß § 22b Abs. 5 Z 2 BWG erneut vor, ist ein erneuter Ausfall anzunehmen.

(5) Kreditinstitute können für Forderungen an Schuldner mit Sitz in einem anderen Mitgliedstaat anstelle § 22b Abs. 5 Z 2 lit. a BWG jene Zahl an Verzugstagen anwenden, die von der zuständigen Behörde festgelegt wurde.

Allgemeine Anforderungen an eigene Schätzungen

§ 47. (1) Kreditinstitute haben die institutseigenen Schätzungen der Risikoparameter PD, LGD, Umrechnungsfaktor und des erwarteten Verlustes unter Verwendung sämtlicher einschlägigen Daten, Informationen und Methoden vorzunehmen. Insbesondere haben die institutseigenen Schätzungen

- 1. sowohl auf historischen Erfahrungen als auch auf empirischen Ergebnissen zu beruhen;

- 2. nicht ausschließlich auf wertenden Annahmen zu basieren;

- 3. plausibel und einleuchtend zu sein und auf den wesentlichen Bestimmungsfaktoren der jeweiligen Risikoparameter zu fußen und

- 4. umso vorsichtiger zu sein, je weniger Daten zur Verfügung stehen.

(2) Kreditinstitute habe in der Lage zu sein, Verlust-Erfahrungswerte bezogen auf Ausfallhäufigkeit, LGD, Umrechnungsfaktor und Verlust bei Verwendung von Schätzungen des erwarteten Verlustes nach den Faktoren aufzuschlüsseln, die die Hauptbestimmungsfaktoren der jeweiligen Risikoparameter darstellen. Die Schätzungen haben die langfristigen Erfahrungen repräsentativ wiederzugeben.

(3) Kreditinstitute haben alle Veränderungen in der Kreditvergabepraxis oder im Prozess der Sicherheitenverwertung innerhalb der Beobachtungszeiträume gemäß §§ 48 Z 8, 49 Z 4, 51, 52, 54 und 55 zu berücksichtigen. Die Schätzungen haben die Auswirkungen von technischem Fortschritt, neuen Daten und sonstigen Informationen zu berücksichtigen, sobald sie verfügbar sind. Kreditinstitute haben ihre Schätzungen zu prüfen, sobald neue Informationen verfügbar sind, zumindest jedoch einmal jährlich.

(4) Die Gesamtheit der Forderungen, die den für die Schätzungen herangezogenen Daten zugrunde liegen, sowie die zum Zeitpunkt der Datenerhebung geltenden Kreditvergaberichtlinien und sonstigen relevanten Merkmale haben mit der aktuellen Kreditstruktur sowie den aktuellen Forderungen und Standards des Kreditinstituts vergleichbar zu sein. Die wirtschaftlichen Rahmenbedingungen und das Marktumfeld aus der Zeit, auf die sich die Daten beziehen, haben auch auf die gegenwärtigen und absehbaren Verhältnisse zuzutreffen. Die Zahl der in die Stichprobe einbezogenen Forderungen und der genutzte Erhebungszeitraum haben so bemessen zu sein, dass die Schätzung genau und solide ist.

(5) Bei angekauften Forderungen hat das ankaufende Kreditinstitut bei seinen Schätzungen alle einschlägigen Informationen zu berücksichtigen, die ihm in Bezug auf die Qualität der zugrunde liegenden Forderungen zur Verfügung stehen, einschließlich der vom Verkäufer oder aus externen Quellen stammenden Daten für vergleichbare Pools. Die vom Verkäufer gestellten Informationen sind zu bewerten.

(6) Kreditinstitute haben den Schätzungen eine Sicherheitsspanne zuzuschlagen, die in Beziehung zur erwarteten Fehlerspannweite steht. Sind die Methoden und Daten weniger zufrieden stellend und die erwartete Fehlerspannweite größer, ist die Sicherheitsspanne entsprechend zu erhöhen.

(7) Verwendet das Kreditinstitut unterschiedliche Schätzungen für die Berechnung der gewichteten Forderungsbeträge und für interne Zwecke, so hat es dies zu dokumentieren und die Angemessenheit der Schätzungen nachzuweisen.

(8) Kreditinstitute können auf institutsübergreifende Datenpools zurückgreifen, wenn

- 1. die Ratingsysteme und -kriterien der anderen Kreditinstitute im Pool mit den eigenen vergleichbar sind;

- 2. der Pool für das Portfolio, für das die gepoolten Daten verwendet werden, repräsentativ ist und

- 3. es die gepoolten Daten über längere Zeit konsistent für seine Schätzungen verwendet.

(9) Kreditinstitute, die auf institutsübergreifende Datenpools zurückgreifen, bleiben für die Integrität ihrer Ratingsysteme verantwortlich und haben nachzuweisen, dass institutsintern ausreichende Kenntnisse über die eingesetzten Ratingsysteme verfügbar sind und der Ratingprozess effektiv überwacht und geprüft wird.

Anforderungen an PD-Schätzungen für Forderungen an Zentralstaaten und Zentralbanken, Institute und Unternehmen

§ 48. Bei Forderungen gemäß § 22b Abs. 2 Z 1 bis 3 BWG haben Kreditinstitute folgende Anforderungen an die PD-Schätzungen zu erfüllen:

- 1. Die PD für die einzelnen Schuldnerklassen sind anhand der langfristigen Durchschnitte der jährlichen Ausfallquoten zu schätzen;

- 2. bei angekauften Unternehmensforderungen kann der erwartete Verlust für die einzelnen Schuldnerklassen anhand der langfristigen Durchschnitte der jährlichen tatsächlichen Ausfallquoten geschätzt werden;

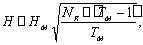

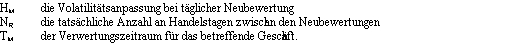

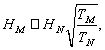

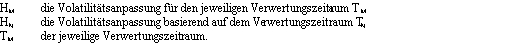

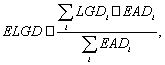

- 3. werden Schätzungen der langfristigen Durchschnitts-PD und -LGD für angekaufte Unternehmensforderungen aus einer Schätzung des erwarteten Verlusts und einer angemessenen Schätzung der PD oder LGD abgeleitet, so ist die Schätzung der Gesamtverluste nach den in dieser Bestimmung und in § 50 festgelegten Anforderungen für die Schätzung der PD und der LGD durchzuführen und hat das Ergebnis im Einklang mit der LGD-Definition gemäß § 50 Z 1 zu stehen;