4.6.1. Gruppeninterne Zusammenschlüsse

4.6.1.1. Inländische Zusammenschlüsse

Der Zusammenschluss zweier Gruppenmitglieder oder des Gruppenträgers mit einem Gruppenmitglied zu einer neuen Personengesellschaft ändert nichts am Bestand der Unternehmensgruppe. Soweit ein Betrieb oder Teilbetrieb übertragen wird, tritt an seine Stelle der Mitunternehmeranteil an der übernehmenden Personengesellschaft. Soweit eine beteiligte Körperschaft die Beteiligung an einem Gruppenmitglied überträgt, tritt an die Stelle einer unmittelbaren Beteiligung eine mittelbare. Bleibt dadurch die ausreichende finanzielle Verbindung erhalten, ergibt sich keine unmittelbare Änderung. Sinkt die finanzielle Verbindung über die Personengesellschaft auf 50% oder weniger, bleibt die Gruppenzugehörigkeit der Beteiligungskörperschaft erhalten, sofern bei einem an beiden an der Personengesellschaft beteiligten Gruppenmitgliedern beteiligten übergeordneten Gruppenmitglied bzw. Gruppenträger mittelbar eine ausreichende finanzielle Verbindung vorliegt.Hat die an der übertragenden Körperschaft beteiligte Körperschaft die Beteiligung vor dem 1. März 2014 angeschafft und wurde die übertragende Körperschaft spätestens für ein Wirtschaftsjahr dieser Körperschaft in die Unternehmensgruppe einbezogen, das im Kalenderjahr 2015 endet, konnte diese eine anschaffungsbedingte Firmenwertabschreibung vornehmen. Mit der Übertragung des gesamten Betriebes kommt es in einem solchen Fall zum Ende der Firmenwertabschreibung, mit der Übertragung eines Teilbetriebes zur Verminderung. Die Firmenwertabschreibung kann jedoch fortgesetzt werden, wenn es sich um einen Zusammenschluss mit einem vermögensrechtlich nicht beteiligten Arbeitsgesellschafter handelt, dh. wenn die übertragende Körperschaft weiterhin zu 100% am übertragenen (Teil-)Betrieb substanzbeteiligt ist.

Hat die die Beteiligung übertragende Körperschaft eine anschaffungsbedingte Firmenwertabschreibung vorgenommen, endet diese mangels einer unmittelbar gehaltenen Beteiligung nach dem Zusammenschluss.

Beispiele:

1. Gruppenmitglied A und Gruppenmitglied B (Wirtschaftsjahr 1.4. bis 31.3.) schließen sich zum 31.12.01 zu einer AB-OG zusammen, wobei A einen Teilbetrieb und B die 100-prozentige Beteiligung an der Beteiligungskörperschaft C (Wirtschaftsjahr 1.7. bis 30.6.), welche vor dem 1. März 2014 angeschafft sowie in die Unternehmensgruppe einbezogen wurde, überträgt. Auf Grund des Verkehrswertzusammenschlusses ergibt sich ein Beteiligungsverhältnis von 60% für A und 40% für B. Gruppenmitglied A ist mit 1.1.02 mittelbar mit 60% an C und damit ausreichend beteiligt. Der Wechsel der finanziellen Verbindung von B zu C auf A zu C mitten im Wirtschaftsjahr von C ändert im Hinblick auf § 9 Abs. 5 KStG 1988 nichts an der unverändert gegebenen Gruppenzugehörigkeit von C.

Der zu 100% an A und B beteiligte Gruppenträger (Wirtschaftsjahr 1.11. bis 31.10.) hat beide Beteiligungen vor dem 1. März 2014 angeschafft und in die Unternehmensgruppe einbezogen. Der Gruppenträger hat daher auf beide Beteiligungen eine Firmenwertabschreibung vorgenommen. Die Bemessungsgrundlage hinsichtlich der A-Beteiligung beträgt 30.000, der Gruppenträger kann bei der Gewinnermittlung des zum 31.10.01 endenden Wirtschaftsjahres letztmalig 200 absetzen, ab dem Folgejahr ist durch den Wegfall des Teilbetriebes, der zB 45% des Gesamtwertes beträgt, nur mehr 110 (55% von 200). Die Firmenwertabschreibung bezüglich der B-Beteiligung ändert sich nicht.

Die von B vorgenommene Firmenwertabschreibung endet zusammenschlussbedingt. B kann das letzte Fünfzehntel zu Lasten des mit 31.3.01 endenden Wirtschaftsjahres geltend machen.

2. Gruppenträger F ist zu 60% an Gruppenmitglied G und zu 75% an Gruppenmitglied H beteiligt. G und H schließen sich zur GH-OG zusammen, wobei G einen Teilbetrieb samt der zugehörigen 100%-Beteiligung am Gruppenmitglied J und H die 70%-Beteiligung am Gruppenmitglied K übertragen. An der übernehmenden GH-OG sind G mit 55% und H mit 45% beteiligt. G ist nunmehr mittelbar zu 55% an J und zu 38,5% an K beteiligt, H zu 45% an J und 31,5% an K. An der Unternehmensgruppe ändert sich nichts, da die ausreichende finanzielle Verbindung zu J und K nach § 9 Abs. 4 dritter Teilstrich KStG 1988 auch mittelbar über die Beteiligungen von Gruppenmitgliedern bestehen kann und G die Stimmrechtsmehrheit hinsichtlich der Beteiligung an der GH-OG besitzt. Das Einkommen von J ist unverändert G, das Einkommen von K ist nunmehr dem Gruppenträger F zuzurechnen.

Sollten G und H vor dem Zusammenschluss Firmenwertabschreibungen auf die Beteiligung an J und K vorgenommen haben, enden diese durch den Zusammenschluss auf Grund der mittelbaren Beteiligung.

Beispiel:

Gruppenmitglied A und Gruppenmitglied B (Wirtschaftsjahr 1.4. bis 31.3.) sind zu 60% und 40% am der AB-OG beteiligt, die die 100%-Beteiligung an der Beteiligungskörperschaft E hält. Gruppenmitglied D überträgt die 100-prozentige Beteiligung an der Beteiligungskörperschaft F gegen Gewährung einer 25-prozentigen Beteiligung auf die OG. Nach dem Zusammenschluss sind daher an der AB-OG A zu 45%, B zu 30% und D zu 25% beteiligt. A, B und D sind demnach in diesem Verhältnis am Gruppenmitglied E und F beteiligt. Keines der drei Gruppenmitglieder besitzt die Mehrheit der Stimmrechte an der OG. Damit scheiden E und F mit Beginn des dem Zusammenschlussstichtag folgenden Tages aus der Unternehmensgruppe aus, sofern bei einem übergeordneten Gruppenmitglied bzw. dem Gruppenträger eine mittelbare finanzielle Verbindung vorliegt.

4.6.1.2. Grenzüberschreitende Zusammenschlüsse

Schließt sich ein inländisches Gruppenmitglied mit einem ausländischen Gruppenmitglied zu einer ausländischen Personengesellschaft zusammen, bleibt bei diesem Export-Zusammenschluss in der Regel das inländische Vermögen im Inland und das ausländische Vermögen im Ausland. Die Ergebnisse inländischer (Teil)Betriebe sind quotal dem inländischen Gruppenmitglied zuzurechnen und werden quotal im Rahmen der beschränkten Körperschaftsteuerpflicht des ausländischen Gruppenmitglieds erfasst, sodass eine Einbeziehung zur Ermittlung des ausländischen Verlustes unterbleibt. Gehen zusammenschlussbedingt Beteiligungen an einem inländischen Gruppenmitglied auf die ausländische Personengesellschaft über, ändert sich nichts an der Unternehmensgruppe, wenn das beteiligte inländische Gruppenmitglied über die Personengesellschaft die ausreichenden finanziellen Verbindungen hält.Zu den Auswirkungen des Zusammenschlusses auf eine Firmenwertabschreibung siehe Rz 1493.

Die Vermögensvereinigung aus- und inländischer Gruppenmitglieder in einer inländischen Personengesellschaft ändert an der Unternehmensgruppe in der Regel nichts. Die Ausführungen in Rz 1493b gelten entsprechend. Wird das ausländische Gruppenmitglied über die übernehmende Personengesellschaft ausreichend an einem in- oder ausländischen Gruppenmitglied beteiligt, scheidet das betreffende Gruppenmitglied aus der Unternehmensgruppe aus.4.6.1.3. Ausländische Zusammenschlüsse

Der Zusammenschluss ausländischer Gruppenmitglieder zu einer ausländischen Personengesellschaft ändert nichts an deren Gruppenzugehörigkeit, solange nicht Beteiligungen an anderen inländischen Gruppenmitgliedern übertragen werden und eine ausreichende finanzielle Verbindung über die Personengesellschaft entsteht und das betreffende Gruppenmitglied ausscheidet.4.6.2. Zusammenschlüsse mit Gruppenfremden

4.6.2.1. Inländische Zusammenschlüsse

Der Zusammenschluss eines inländischen Gruppenmitglieds mit einem Gruppenfremden hat für die Unternehmensgruppe zunächst nur insoweit Bedeutung, als der Gewinn oder Verlust aus dem übertragenen (Teil)Betrieb durch einen Gewinn- oder Verlustanteil am Einkommen der Mitunternehmerschaft ersetzt wird. Wird die Beteiligung an einem Gruppenmitglied übertragen, ist die neue Beteiligung an der Personengesellschaft und die Durchrechnung dafür maßgebend, ob die ausreichende finanzielle Verbindung zu dem betreffenden Gruppenmitglied weiterhin besteht.Beispiel:

Das Gruppenmitglied A schließt sich mit dem Einzelunternehmer B dadurch zu einer OG zusammen, dass B seinen Betrieb und A die 100%-Beteiligung an der Beteiligungskörperschaft C und die 75%-Beteiligung an der Beteiligungskörperschaft D überträgt. Voraussetzung für die fortgesetzte Gruppenzugehörigkeit von C und D ist einerseits, dass A nach dem Zusammenschluss in der OG die Stimmrechtsmehrheit (idR gekoppelt mit der Beteiligungsmehrheit) erlangt, und andererseits durchgerechnet weiterhin ausreichend mit C und D finanziell verbunden ist. Sollte A an der Personengesellschaft mit 70% beteiligt sein, ändert sich nichts an der Gruppenzugehörigkeit, sollte A mit 60% beteiligt sein, scheidet D aus der Unternehmensgruppe aus.

Gleiches gilt für die Beteiligung eines Gruppenfremden an einer für die Unternehmensgruppe bedeutsamen Personengesellschaft.

Beispiel:

An der TZ-OG sind das Gruppenmitglied T zu 70% und das Gruppenmitglied Z zu 30% beteiligt. Die OG hält unter anderem die 100%-Beteiligung an der Beteiligungskörperschaft X und die 70%-Beteiligung an der ausländischen Beteiligungskörperschaft Y. Die gruppenfremde A-GmbH tritt der OG als neuer Gesellschafter bei und überträgt einen Teilbetrieb einschließlich einer 80%-Beteiligung an der B-GmbH. Nach dem Kapitalkontenzusammenschluss auf Basis fixer Kapitalkonten (Rz 1310) sind T mit 64%, Z mit 27% und A mit 9% beteiligt. Die Gruppenzugehörigkeit von X ist weiterhin gegeben, Y hingegen scheidet dann aus der Unternehmensgruppe aus, wenn auch über eine übergeordnete beteiligte Körperschaft keine mittelbare finanzielle Verbindung vorliegt. Scheidet Y aus, sind offene nicht nachverrechnete Verluste zum Zusammenschlussstichtag nachzuversteuern. Die von der OG übernommene B-Beteiligung vermittelt T eine ausreichende finanzielle Verbindung. B kann mittels eines Ergänzungsantrages ab dem Jahr in die Unternehmensgruppe aufgenommen werden, ab dem die OG ganzjährig an B beteiligt ist.

4.6.2.2. Grenzüberschreitende Zusammenschlüsse

Der Exportzusammenschluss eines inländischen Gruppenmitglieds mit einem ausländischen Gruppenfremden zu einer in- oder ausländischen Personengesellschaft ist für die Gruppenzugehörigkeit nicht von Bedeutung, solange nicht Beteiligungen an Gruppenmitgliedern übertragen werden und die ausreichende finanzielle Verbindung verloren geht.Gleiches gilt für den Importzusammenschluss eines ausländischen Gruppenmitglieds mit einem inländischen Gruppenfremden zu einer in- oder ausländischen Personengesellschaft.

4.7. Zusammenschluss und atypisch stille Beteiligung

4.7.1. Grundsätzliches

Beteiligt sich jemand am Unternehmen eines anderen als stiller Gesellschafter (§ 179 UGB) mit einer Vermögenseinlage und erstreckt sich die Beteiligung auch auf die stillen Reserven und den Geschäfts- oder Firmenwert des Unternehmens, liegt eine atypisch stille Gesellschaft mit betrieblichen Einkünften und steuerrechtlich eine stille Mitunternehmerschaft vor. Die stillen Gesellschafter erzielen Einkünfte gemäß § 2 Abs. 3 Z 1 bis 3 EStG 1988 und sind steuerrechtlich wie Gesamthandeigentümer am Gesellschaftsvermögen zu betrachten (siehe EStR 2000 Rz 5815 ff). Das UmgrStG normiert keine Spezialtatbestände für atypisch stille Gesellschaften.Die Gründung einer atypischen stillen Gesellschaft stellt bei Vorliegen der Anwendungsvoraussetzungen des § 23 UmgrStG einen Zusammenschluss im Sinne des Art. IV UmgrStG dar, unabhängig davon, worin die Vermögenseinlage des stillen Gesellschafters besteht, da der Inhaber der Unternehmens steuerlich seinen Betrieb auf die entstehende Mitunternehmerschaft gegen Gewährung von Gesellschafterrechten überträgt. Ein Anwendungsfall des Art. IV UmgrStG kann auch dann vorliegen, wenn der Inhaber des Unternehmens keinen Betrieb unterhält (vor allem bei einer vermögensverwaltenden Kapitalgesellschaft) und die Vermögenseinlage des stillen Gesellschafters begünstigtem Vermögen im Sinne des § 23 Abs. 2 UmgrStG darstellt. In den Anwendungsbereich des Art. IV UmgrStG fallen auch Veränderungen einer bestehenden atypisch stillen Mitunternehmerschaft (Eintritt neuer Gesellschafter, Erhöhung der Beteiligungen) oder der Zusammenschluss zweier atypisch stiller Mitunternehmerschaften.

Das Einhalten aller Regelungen des Art. IV UmgrStG und der damit verbundene Zusammenschluss zu einer Mitunternehmerschaft schließt nicht aus, dass die Vermögensübertragung in besonders gelagerten Fällen nicht als Übertragung im Sinne des § 23 UmgrStG zu werten ist. So kann die zusätzliche Beteiligung des Gesellschafters einer GmbH als atypisch stiller Gesellschafter unter Umständen als eigenkapitalersetzende Gesellschaftereinlage gewertet werden (VwGH 19.3.1986, 83/13/0109, siehe Rz 1289).Zur Anerkennung einer atypisch stillen Gesellschaft durch Beteiligung der Gesellschafter einer GmbH siehe VwGH 1.9.2015, 2012/15/0234.

Zur Übertragung des Betriebes einer GmbH auf eine mit ihren Gesellschaftern gegründete KG siehe KStR 2013 Rz 797.

Reine Innengesellschaften können weder Unternehmer im Sinne des UStG 1994 noch Arbeitgeber sein. Diese Funktionen kommen dem nach außen in Erscheinung tretendem Geschäftsherrn zu. Umsatzsteuerrechtlich (siehe Rz 1447 ff) und für die Lohnabgaben (siehe Rz 1467 ff) ergeben sich durch einen Zusammenschluss zu einer atypisch stillen Gesellschaft keine Auswirkungen.4.7.2. Beendigung einer (atypisch) stillen Gesellschaft durch Zusammenschluss des Geschäftsherrn

Fällt im Fall einer atypisch stillen Mitunternehmerschaft als Folge eines Zusammenschlusses der Geschäftsinhaber (Inhaber des Unternehmens) weg, führt dies ipso jure zur Beendigung der stillen Gesellschaft, es sei denn, es wäre im Gesellschaftsvertrag über die stille Gesellschaft anderes ausdrücklich vereinbart worden (Fortsetzungsklausel bei wesentlichen Veränderungen des Inhabers des Unternehmens, vgl. VwGH 28.11.2001, 97/13/0078). Die Fortsetzungsklausel ist spätestens zum Zeitpunkt des Abschlusses des Zusammenschlussvertrages zu vereinbaren, andernfalls gehen die stillen Gesellschaften mit der Protokollierung oder mangels Protokollierung mit der Übertragung der Verfügungsmacht auf die Mitunternehmerschaft unter, sofern nicht ein anderer Zeitpunkt vereinbart wurde. Der atypisch stille Gesellschafter hat dann idR einen Abfindungsanspruch, der sich am Verkehrswert des übertragenden Unternehmens orientiert. Die Abfindung kann gegebenenfalls die Voraussetzungen für eine Realteilung im Sinne des Art. V UmgrStG erfüllen.4.7.3. Beitritt mehrerer atypisch stiller Gesellschafter

Beteiligen sich mehrere Personen als atypische stille Gesellschafter an einem Unternehmen im Sinne des UGB, wird zur Vermeidung mehrfacher Zusammenschlüsse ein und derselbe Stichtag vereinbart und eine gemeinsame Meldung vorgesehen werden müssen. Es ist zulässig, für künftige Mitunternehmer einen Treuhänder auftreten zu lassen, selbst wenn die Treugeber im Zeitpunkt der Fassung des Umgründungsplanes noch nicht namentlich bekannt sind. Innerhalb der neunmonatigen Rückwirkungsfrist müssen die künftigen Mitunternehmer ihre Beitrittserklärungen abgeben und muss die entsprechende Meldung beim zuständigen FA erfolgt sein (siehe Rz 1879 ff).Beispiel:

Rückwirkend auf den 31.12.01 soll unter Anwendung der neunmonatigen Rückwirkungsfrist im Sinne des Art. IV UmgrStG zuerst eine KG gegründet werden, der in einem zweiten Schritt zum selben Stichtag atypisch stille Gesellschafter beitreten. Umgründungssteuerrechtlich wird mit diesem Beitritt zur KG eine Mitunternehmerschaft gegründet.

Für die allenfalls noch nicht namentlich bekannten atypisch stillen Gesellschafter kann ein Treuhänder die an den Umgründungen beteiligten atypisch stillen Gesellschafter bei der Fassung des Umgründungsplanes vertreten. Bis zum 30.09.02 haben die atypisch Stillen ihre Beitrittserklärung abgegeben und die Einlage zu leisten und muss die Meldung beim zuständigen FA erfolgt sein.

4.7.4. Formwechselnde Umwandlung

Eine formwechselnde Umwandlung einer Mitunternehmerschaft mit strukturändernder Wirkung dadurch, dass ein atypisch stiller Gesellschafter Hauptgesellschafter oder ein Hauptgesellschafter atypisch stiller Gesellschafter wird, fällt unter Art. IV UmgrStG, löst aber keine ertragsteuerlichen Konsequenzen aus. Siehe Rz 1300.Beispiel 1:

A ist am Unternehmen des rechnungslegungspflichtigen Einzelunternehmers B atypisch still beteiligt. A und B vereinbaren die Gründung der AB-KG, in der ohne Änderung der bisherigen Beteiligungsverhältnisse A Kommanditist und B Komplementär werden soll.

Beispiel 2:

Der bisherige Kommanditist wechselt unter Beibehaltung seiner Rechtsstellung im Innenverhältnis in die Stellung eines atypisch stillen Gesellschafters. Das FA ist durch Vorlage des Vertrages über die atypisch stille Gesellschaft zu verständigen. Besteht die Identität der zuvor als KG und nunmehr als atypisch stille Gesellschaft geführten Mitunternehmerschaft weiter, wird sie unter derselben Steuernummer weitergeführt.

4.8. Zusammenschluss und begünstigte Besteuerung für nicht entnommene Gewinne

Hat der übertragende Einzelunternehmer oder Mitunternehmer die begünstigte Besteuerung für nicht entnommene Gewinne gemäß § 11a EStG 1988 in Anspruch genommen, ist im Falle des Zusammenschlusses mit Buchwertfortführung für Zwecke einer allfälligen Nachversteuerung auf die Gewinne, Entnahmen und Einlagen in der Folgeära der neuen oder veränderten Mitunternehmerstellung abzustellen.Rückwirkende Entnahmen und Einlagen gemäß dem nach § 24 Abs. 1 Z 1 UmgrStG maßgebenden § 16 Abs. 5 UmgrStG gelten als am Zusammenschlussstichtag getätigt und wirken sich bei der Einkommensermittlung des Übertragenden im Zusammenschlussjahr auf § 11a EStG 1988 aus.- Tatsächliche Entnahmen (§ 16 Abs. 5 Z 1 UmgrStG) und in den zu übertragenden Teilbetrieb aus dem verbleibenden verschobene Vermögensteile (§ 16 Abs. 5 Z 4 UmgrStG) können daher zu einer eigenkapitalabfallbedingten (letzten) Nachversteuerung führen.

- Rückwirkende Einlagen (§ 16 Abs. 5 Z 1 UmgrStG) und in den verbleibenden aus dem zu übertragenden Teilbetrieb verschobene Vermögensteile (§ 16 Abs. 5 Z 4 UmgrStG) bewirken einen Anstieg des Eigenkapitals zum Zusammenschlussstichtag. Soweit sie getätigt werden, um einen positiven Verkehrswert darstellen zu können, sind als betriebsnotwendig anzusehen.

Soweit Entnahmen und Einlagen nach dem Zusammenschlussstichtag nicht rückbezogen werden, sind sie in dem dem Zusammenschlussstichtag folgenden Jahr zu berücksichtigen. Eine gebildete Passivpost für vorbehaltene Entnahmen hat im Bereich des Art. IV UmgrStG keine Wirkung, sie verändert das Zusammenschlusskapital nicht und führt erst bei Tilgung zu einer Entnahme. Zurückbehaltenes Anlagevermögen und zurückbehaltene Verbindlichkeiten (§ 16 Abs. 5 Z 3 UmgrStG) führen im Gegensatz zu Einbringungen nicht zu einer rückwirkenden Entnahme oder Einlage, da sie die Eigenschaft von Sonderbetriebsvermögen annehmen (VwGH 19.5.2005, 2000/15/0179).

4.9. Auswirkung abgabenbehördlicher Feststellungen auf Zusammenschlüsse

Die Feststellungen im Rahmen abgabenbehördlicher Überprüfungen eines vollzogenen Zusammenschlusses können zu nachträglichen Änderungen des Buchwertes und damit unter Umständen auch des Verkehrswertes des übertragenen Vermögens führen.Die Änderungen können auf bilanzsteuerrechtliche Berichtigungen aus der Zeit bis zum Zusammenschlussstichtag zurückzuführen sein und beeinflussen daher den dem Zusammenschluss zu Grunde gelegten Jahres- bzw. Zwischenabschluss, die darauf aufbauende Zusammenschlussbilanz und wirken sich auf die steuerlichen Verhältnisse bei der übernehmenden Mitunternehmerschaft aus. Die Änderungen können auch auf fehlerhafte Maßnahmen im Zuge des Zusammenschlusses zurückzuführen sein.

Zur Adressierung von aufgrund der Feststellungen neu erlassenen Bescheiden siehe Rz 1453b f.

Im Rahmen von Betriebsprüfungen werden die Auswirkungen dieser Feststellungen in der auf den Zusammenschlussstichtag projizierten Prüferbilanz festgehalten. Betriebsvermögenserhöhungen bzw. - verminderungen führen zu geänderten Buchwerten im Jahres- bzw. Zwischenabschluss:- Einstellung der steuerlich maßgebenden Aktiv- bzw. Passivwerte

- Übernahme der Aktiv- und Passivwerte in die Zusammenschlussbilanz, soweit sie nicht entnommen oder zurückbehalten wurden

- Erhöhung bzw. Verminderung des Zusammenschlusskapitals

- Berichtigung der Buchwerte der übernehmenden Mitunternehmerschaft.

Es ist weiters zu prüfen, ob und wieweit sich durch die Feststellungen Auswirkungen je nach vorgenommener Zusammenschlussmethode ergeben:

- Beim Verkehrswertzusammenschluss ist die Quotenverschiebung bzw. ein veränderter Verkehrswert berichtigt darzustellen und sind die Ergänzungsbilanzen entsprechend anzupassen. Beim Kapitalkontenzusammenschluss ist der Gewinn- oder Liquidationsvorab entsprechend anzupassen oder ein ergänzender zu vereinbaren.

- Eine Verminderung des Betriebsvermögens löst vergleichbare Folgen in den Bilanzen und bei der übernehmenden Mitunternehmerschaft aus. Auf Grund der Wertänderungen kann sich auch hier die Frage nach der Beseitigung einer nachträglich eintretenden Äquivalenzverletzung stellen.

- Weiters kann sich die Frage nach dem Vorliegen eines positiven Verkehrswertes oder des Vorliegens eines zusammenschlussfähigen Vermögens (vor allem Teilbetrieb) ergeben. Im Hinblick auf die Tatsache einer rechtlich abgeschlossenen Umgründung ist eine nachträgliche Veränderung tatsächlicher Verhältnisse oder tatsächlich vorgenommener rückwirkender Korrekturen nicht möglich bzw. nicht rückwirkend steuerwirksam. Liegt der positive Verkehrswert bzw. die Vermögensqualität nicht mehr vor, ist Art. IV UmgrStG nicht anwendbar.

- Zur Fristverletzung siehe Rz 1340 ff.

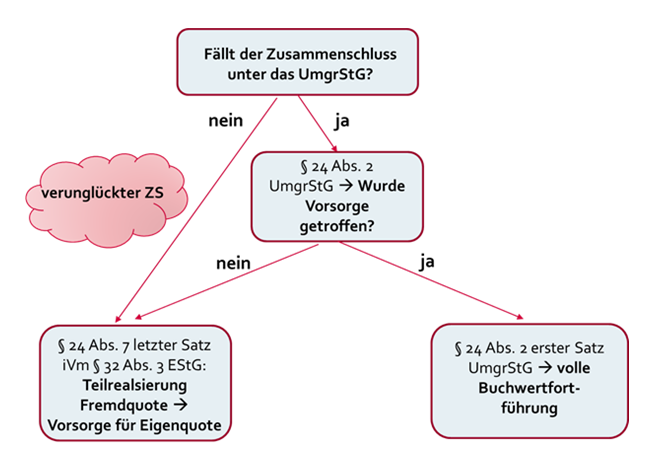

4.10. Rechtsfolgen eines nicht unter Art. IV UmgrStG fallenden Zusammenschlusses

Fällt die gesellschaftsvertragliche Übertragung von (Teil-)Betrieben oder Mitunternehmeranteilen nicht unter Art. IV UmgrStG, weil eine Anwendungsvoraussetzung des Art. IV UmgrStG verletzt ist ("verunglückter Zusammenschluss"; zB bei realer Überschuldung), ist ein steuerwirksamer Veräußerungsgewinn auf den umgründungssteuerrechtlich maßgebenden Stichtag zu ermitteln (§ 24 Abs. 7 EStG 1988; siehe EStR 2000 Rz 5719Dabei kommt es bei Zusammenschlüssen mit Stichtagen- nach dem 30.6.2023 zu einer Teilrealisierung im Hinblick der auf die "Fremdquote" entfallenden stillen Reserven (einschließlich eines allfälligen Firmenwertes) aufgrund der in § 24 Abs. 7 letzter Satz EStG 1988 angeordneten sinngemäßen Anwendung des § 32 Abs. 3 EStG 1988 (siehe Rz 1508a);

- vor dem 1.7.2023 zu einer Realisierung sämtlicher stiller Reserven (einschließlich eines allfälligen Firmenwertes) im übertragenen Vermögen.

Der Veräußerungsgewinn ist rückwirkend zum gewählten Zusammenschlussstichtag zu ermitteln, wenn der Zusammenschluss bei der jeweils zuständigen Behörde (Firmenbuchgericht oder FA) innerhalb der Neunmonatsfrist (an-)gemeldet wird; andernfalls ist der Tag des Abschlusses des Zusammenschlussvertrages maßgebend.

Diese Rückwirkung ist für Personen, die mit einer Geldeinlage oder sonstigen Wirtschaftsgütern (nicht begünstigtes Vermögen, zB Grundstück) beitreten, nicht anwendbar.

Zusammenschlüsse nach dem 30.6.2023:Bei der übernehmenden Mitunternehmerschaft führt der Übertragungsvorgang zu einer anteiligen Anschaffung ("Fremdquote") und zu einer anteiligen Buchwertfortführung ("Eigenquote"): Im Hinblick auf die "Fremdquote" ist von einem entgeltlichen Betriebs- oder Mitunternehmeranteilserwerb auszugehen; die übernehmende Mitunternehmerschaft hat insoweit in ihrer Eröffnungsbilanz die Teilwerte der übernommenen Wirtschaftsgüter (einschließlich Firmenwert) anzusetzen. Im Hinblick auf die "Eigenquote", soweit also das Vermögen dem Übertragenden weiterhin zuzurechnen ist, sind die bisherigen Buchwerte fortzuführen (vgl. § 24 Abs. 7 letzter Satz EStG 1988).

Zusammenschlüsse vor dem 1.7.2023:

Bei der übernehmenden Mitunternehmerschaft ist von einem entgeltlichen Betriebs- oder Mitunternehmeranteilserwerb auszugehen. Sie hat in ihrer Eröffnungsbilanz die Teilwerte der übernommenen Wirtschaftsgüter (einschließlich Firmenwert) anzusetzen ("Vollrealisierung"; vgl. VwGH 3.3.2022, Ra 2020/15/0024, Rz 19) und von den Anschaffungskosten abnutzbarer Wirtschaftsgüter Abschreibungen nach den Grundsätzen der § 7 EStG 1988 und § 8 EStG 1988 vorzunehmen. Hinsichtlich der mit einer Geldeinlage oder sonstigen Wirtschaftsgütern Beitretenden bleibt es beim Einlagetatbestand (siehe Rz 1417).

Ein entgeltlicher Betriebs- oder Mitunternehmeranteilserwerb ist nicht anzunehmen, wenn die errichtete Personengesellschaft in besonders gelagerten Fällen steuerlich nicht anerkannt wird (Rz 1289). In diesem Fall ist unverändert das Unternehmen des Übertragenden steuerlich zu erfassen.

Auf einen nicht unter Art. IV UmgrStG fallenden Zusammenschluss sind die übrigen Wirkungen des UmgrStG nicht anwendbar (Umsatzsteuer, Verkehrsteuern).Die anwendbaren Rechtsgrundlagen und Rechtsfolgen für einen- Zusammenschluss im Sinne des UmgrStG ohne Vorsorge gemäß § 24 Abs. 2 UmgrStG (siehe Rz 1427 ff) sowie

- Zusammenschluss außerhalb des UmgrStG infolge der Verletzung einer Anwendungsvoraussetzung des Art. IV UmgrStG (verunglückter Zusammenschluss; siehe Rz 1506)

für Stichtage nach dem 30.6.2023 (Rechtslage idF AbgÄG 2023) lassen sich überblicksartig wie folgt darstellen:

Zusammenfassendes Beispiel zur Rechtslage idF AbgÄG 2023:

An der BC-KG sind B und C zu je 50% beteiligt. A möchte sich zu einem Drittel an der BC-KG beteiligen und dafür sein Grundstück (die Anschaffungskosten betragen 90; der gemeine Wert entspricht dem Verkehrswert und beträgt 120) in die Mitunternehmerschaft BC-KG (Buchwert beträgt 150; der gemeine Wert entspricht dem Verkehrswert und beträgt 240) einlegen.

Es liegt grundsätzlich ein Zusammenschluss im Sinne Art. IV UmgrStG vor, weil es ausreichend ist, wenn ein Zusammenschlusspartner begünstigtes Vermögen überträgt. Die Einlage von nicht begünstigtem Vermögen durch A (Grundstück) kann ebenfalls rückwirkend erfolgen, ansonsten erfolgt die Beurteilung aber nach allgemeinem Ertragsteuerrecht.

- Die Übertragung des Grundstücks durch A ist nach § 32 Abs. 3 EStG 1988 zu beurteilen; daraus ergibt sich Folgendes:

- A hat sein Grundstück zu 2/3 an B und C veräußert (Fremdquote). Dem Veräußerungserlös in Höhe von 80 (2/3 von 120 als gemeiner Wert des hingegebenen Wirtschaftsgutes) sind Anschaffungskosten von 60 (2/3 von Anschaffungskosten von 90) gegenüberzustellen. Dies führt bei A zu Einkünften aus privater Grundstücksveräußerung in Höhe von 20 (80 - 60, das sind 2/3 von den stillen Reserven in Höhe von 30).

- Hinsichtlich 1/3 liegt eine Einlage gemäß § 6 Z 5 EStG 1988 vor (Eigenquote). Hinsichtlich der auf die Eigenquote entfallenden stillen Reserven in Höhe von 10 (1/3 von 30) muss A, insoweit diese auf B und C entfallen würden, im Rahmen der Gewinnermittlung Vorsorge treffen, dass diese weiterhin durch ihn zu versteuern sind (also für 2/3 von 10, das sind 6,66).

.

- Hinsichtlich der Übertragung des Betriebs der BC-KG ist zu unterscheiden:

- Werden die Anwendungsvoraussetzungen des Art. IV UmgrStG erfüllt, kann die Übertragung zu Buchwerten erfolgen. Dies setzt gemäß § 24 Abs. 2 UmgrStG eine Vorsorge gegen eine endgültige Verschiebung von Steuerlasten (hinsichtlich 30 = 1/3 von 90) voraus.

- Wird keine Vorsorge getroffen, kommt kraft Verweises in § 24 Abs. 2 UmgrStG die Regelung des § 24 Abs. 7 EStG 1988 zur Anwendung, die wiederum auf § 32 Abs. 3 EStG 1988 verweist. Dies führt zu einer Realisierung der stillen Reserven im übertragenen Vermögen hinsichtlich der auf A übergehenden Quote ("Fremdquote") in Höhe von 30 (= 1/3 von 90).

- Hinsichtlich der weiterhin auf die Quoten von B und C entfallenden stillen Reserven ("Eigenquote") in Höhe von 60 (= 2/3 von 90) ist sicherzustellen, dass diese, insoweit sie sonst auf A entfallen würden, auch weiterhin bei B und C besteuert werden (20).

Dieselben ertragsteuerlichen Rechtsfolgen treten ein, wenn der Zusammenschluss wegen Verletzung einer Anwendungsvoraussetzung nicht unter Art. IV UmgrStG fällt (§ 24 Abs. 7 iVm § 32 Abs. 3 EStG 1988).