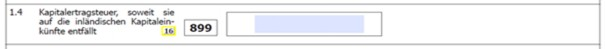

Erfolgte bereits ein KESt-Abzug durch eine inländische depotführende Stelle für den konkreten Fonds, ist die bereits für die erklärten Einkünfte abgeführte KESt des jeweiligen Kalenderjahres in der Kennzahl 899 anzugeben. Die KESt, die für inländische Dividenden, die dem Fonds zugeflossen sind, von der ausschüttenden Gesellschaft abgeführt worden sind, darf in dieser Kennzahl nicht eingetragen werden.

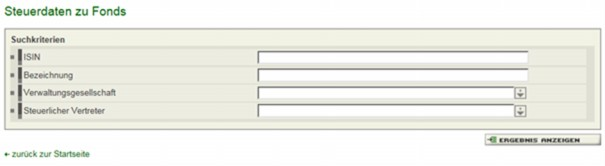

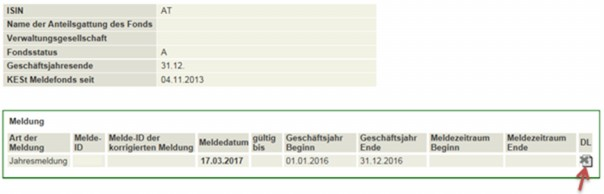

Die von der Meldestelle gemäß § 12 KMG veröffentlichen Steuerdaten für Meldefonds können dazu unter https://www.profitweb.at/ kostenlos abgerufen werden.Nach Angabe der ISIN des betroffenen Fonds, können die steuerlichen Daten unter dem Punkt "Steuerdaten" im EXCEL-Dateiformat bezogen werden.In weiterer Folge sind für Zwecke der Einkommensteuererklärung folgende Fallkonstellationen zu unterscheiden:- Erklärung von Erträgen aus thesaurierenden Meldefonds:

Erfolgen keine Ausschüttungen, sind ausschließlich ausschüttungsgleiche Erträge in der Erklärung zu erfassen. Diese sind im EXCEL der Steuerdaten unter Punkt 4 (4. Steuerpflichtige Einkünfte) angeführt. Da jedoch für inländische Dividenden die KESt bereits von der ausschüttenden Gesellschaft einbehalten wurde (indirekte Endbesteuerung), sind diese aus den steuerpflichtigen Einkünften auszuscheiden. Daher ist der für Privatanleger (PA; im Zweifel sind die Werte "mit Option" heranzuziehen) als steuerpflichtige Einkünfte angeführte Betrag um den unter Punkt "9.1 Inlandsdividenden (steuerfrei gemäß §10 KStG)" angeführten Betrag zu kürzen. Der so gekürzte Betrag (4 minus 9.1) ist in der Kennzahl 937 (bei ausländischem Depot) bzw. der Kennzahl 936 (bei inländischem Depot) anzugeben.

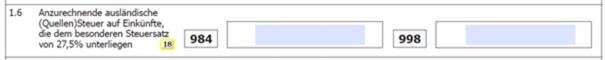

Zur Anrechnung ausländischer Quellensteuern, können die Kennzahlen 984 bzw. 998 ausgefüllt werden. Anrechenbare ausländische Quellensteuern können durch Addition der Punkte 8.1.1. bis 8.1.6. der Steuerdaten ermittelt werden.

Für die Einkommensteuererklärung ist grundsätzlich jene Meldung heranzuziehen, die im jeweiligen Kalenderjahr, für das die Einkommensteuererklärung vorgenommen wird, veröffentlicht wurde.

- Erklärung für ausschüttende Meldefonds:

Bei ausschüttenden Meldefonds erfolgt die Ermittlung der ausschüttungsgleichen Erträge analog zur Erklärung bei thesaurierenden Meldefonds, wobei immer die Jahresmeldung (die etwaige Ausschüttungsmeldungen schon berücksichtigen muss) heranzuziehen ist. Hinsichtlich der Ausschüttungen ist zwischen gemeldeten und nicht gemeldeten Ausschüttungen zu unterscheiden:

- Erklärung von rechtzeitig gemeldeten Ausschüttungen

Liegt für eine zugeflossene Ausschüttung eine dazugehörige gesonderte rechtzeitige Meldung von Steuerdaten vor, ist für diese Ausschüttung wiederum der in der Ausschüttungsmeldung unter Punkt 4 (4. Steuerpflichtige Einkünfte) für Privatanleger (PA) als steuerpflichtige Einkünfte angeführte Betrag um den unter Punkt 9.1 Inlandsdividenden (steuerfrei gemäß §10 KStG) für Privatanleger angeführten Betrag zu kürzen. Das Ergebnis dieser Subtraktion ist in der Kennzahl 897 (bei ausländischem Depot) bzw. der Kennzahl 898 (bei inländischem Depot) anzugeben.

Wird die Ausschüttung im Zuge der Jahresmeldung gemeldet, bestehen keine Bedenken, die in den Steuerdaten nicht gesondert angeführten ausgeschütteten Einkünfte und die ausschüttungsgleichen Erträge in Summe in der Kennzahl 937 (bei ausländischem Depot) bzw. der Kennzahl 936 (bei inländischem Depot) anzuführen.

- Erklärung von nichtgemeldeten Ausschüttungen

Für nichtgemeldete Ausschüttungen liegt keine zur Ausschüttung gehörende Meldung von Steuerdaten vor; das bedeutet, dass für die jeweilige Ausschüttung keine Daten auf https://www.profitweb.at/ aufscheinen. In diesem Fall sind alle erhaltenen Erträge in voller Höhe als Ausschüttungen in den Kennzahlen 897 bzw. 898 anzugeben. Die Ausschüttungen sind in der Einkommensteuererklärung für jenes Kalenderjahr zu erfassen, in dem diese zufließen. Dies gilt auch, wenn die Jahresmeldung für diesen Fonds erst im nächsten Kalenderjahr veröffentlicht wird, wodurch allfällige ausschüttungsgleiche Erträge erst im folgenden Kalenderjahr zu erklären sind.

Die Höhe der ausschüttungsgleichen Erträge ist aus der Jahresmeldung zu entnehmen (siehe dazu Erklärung für ausschüttende Meldefonds). Wird keine Jahresmeldung abgegeben, wird der Fonds zum Nichtmeldefonds und es kommt die Pauschalbesteuerung zur Anwendung (siehe dazu Rz 163).

Es wird darauf hingewiesen, dass sich die in den steuerlichen Daten ausgewiesenen Beträge jeweils auf einen Fondsanteil beziehen. Aus diesem Grund sind diese Beträge mit der Anzahl der im konkreten Einzelfall zum Zuflusszeitpunkt der Einkünfte gehaltenen Fondsanteile zu multiplizieren.Wurden Anteile an dem Investmentfonds neu erworben, sind alle ab dem Erwerb tatsächlich zugeflossenen Ausschüttungen bzw. alle steuerpflichtigen Erträge, die in Meldungen ausgewiesen sind, die nach dem Erwerb der Anteile veröffentlicht werden, bei diesem Steuerpflichtigen zu erfassen und zu erklären.- Veräußerung der Anteilscheine

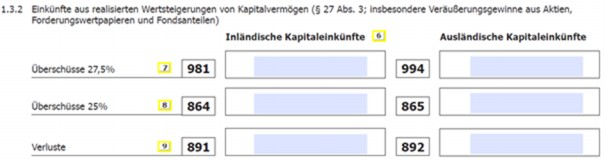

Werden Anteile an einem Investmentfonds, der auf einem ausländischen Depot gehalten wird, veräußert, sind Veräußerungsgewinne in der KZ 994 und Verluste in der KZ 892 einzugeben. Sollen Einkünfte aus der Anteilsveräußerung an einem Investmentfonds, der auf einem inländischen Depot gehalten wird, freiwillig veranlagt werden (zB für Zwecke des Verlustausgleichs), sind die Kennzahlen 981 bzw. 891 auszufüllen. Auch in diesem Fall wäre die konkret für den jeweiligen Realisierungsvorgang durch eine inländische depotführende Stelle abgeführte KESt in der Kennzahl 899 anzugeben.

Für die Anschaffungskosten gilt Folgendes:

- Die für sämtliche Meldungen des Fonds jeweils unter Punkt 6.1 der veröffentlichen Steuerdaten ausgewiesenen Beträge erhöhen die Anschaffungskosten.

- Die sämtliche Meldungen des Fonds jeweils unter Punkt 6.2. der veröffentlichen Steuerdaten ausgewiesenen Beträge vermindern die Anschaffungskosten.

Die auf diese Weise laufend adaptierten Anschaffungskosten sind im Fall der Realisierung (zB bei Veräußerung) von dem Veräußerungserlös abzuziehen. Diese Differenz stellt den Gewinn (Überschuss) bzw. Verlust dar, der in der jeweiligen Kennzahl anzuführen ist. Dieser Unterschiedsbetrag zwischen dem Veräußerungserlös und den (modifizierten) Anschaffungskosten stellt damit die Bemessungsgrundlage dar, auf die der besondere Steuersatz iHv 27,5% anzuwenden ist. Ist der Unterschiedsbetrag negativ, kann dieser Verlust im Rahmen der Beschränkungen des § 27 Abs. 8 EStG 1988 mit anderen sondersteuersatzbesteuerten positiven Erträgen aus Kapitalvermögen ausgeglichen werden.