6.1.3.2.1. Umfang der Steuerbefreiung

Die Steuerbefreiung nach § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 setzt voraus, dass die sonstigen Leistungen ihrem Gegenstand nach zur tatsächlichen Durchführung einer Ausfuhr oder Durchfuhr beitragen, und dass diese unmittelbar an den Versender (zB den liefernden Unternehmer) oder den Empfänger der Gegenstände, auf die sich diese Bestimmung bezieht, erbracht werden (vgl. EuGH 29.6.2017, Rs C-288/16 , "L.Č." IK).Diese Steuerbefreiung kommt nur für solche sonstigen Leistungen in Betracht, die unmittelbar im Zusammenhang mit der Warenbewegung selbst stehen (vgl. VwGH 22.3.2010, 2007/15/0310). Ab 1.1.2019 gilt als zusätzliche Voraussetzung, dass diese Leistungen unmittelbar an den Versender oder den Empfänger der Waren erbracht werden (vgl. EuGH 29.6.2017, Rs C-288/16 , "L.Č." IK).

Bis 31.12.2018 kann diese Steuerbefreiung auch dann angewendet werden, wenn diese Leistungen an Subunternehmer wie zB Unterfrachtführer erbracht werden.

Insbesondere kommt diese Steuerbefreiung für folgende sonstige Leistungen in Betracht:

- für grenzüberschreitende Güterbeförderungen und Beförderungen im internationalen Eisenbahnfrachtverkehr ins Drittlandsgebiet; steuerbefreit ist die Beförderung vom Gemeinschaftsgebiet ins Drittland, nicht jedoch die Beförderung von einem Drittland in ein anderes Drittland;

- für Vor- und Nachläufe zu solchen grenzüberschreitenden Güterbeförderungen, zB Beförderungen durch Rollfuhrunternehmer vom Absender zum Flughafen, Binnenhafen oder Bahnhof;

- für den Umschlag und die Lagerung von Gegenständen vor ihrer Ausfuhr oder während ihrer Durchfuhr;

- für die handelsüblichen Nebenleistungen, die bei Güterbeförderungen aus dem Inland in das Drittlandsgebiet oder durch das Inland oder bei den oben bezeichneten Leistungen vorkommen, zB Wiegen, Messen oder Probeziehen;

- für die Besorgung der oben angeführten Leistungen;

- für die Beschaffung von Genehmigungen, die sich unmittelbar auf den Ausfuhrgegenstand beziehen, zB Ausfuhrbewilligungen.

Es ist unbeachtlich, ob es sich um eine Beförderung, einen Umschlag oder eine Lagerung oder um eine handelsübliche Nebenleistung zu diesen Leistungen handelt.

Verrechnet der Transportunternehmer die Kosten für an ihn ausgegebene CARNET TIR (mit diesem übernimmt ein bürgender Verband die Haftung für bestimmte Abgaben bzw. Zölle, die dem Transportunternehmer vorgeschrieben werden) seinem Auftraggeber weiter, so handelt es sich dabei nicht um eine eigene Leistung des Unternehmers an den Auftraggeber, sondern um einen Teil des Entgelts, das der Transportunternehmer für seine Transportleistung erhält.Folgende sonstige Leistungen sind nicht als Leistungen anzusehen, die sich unmittelbar auf Gegenstände der Ausfuhr oder der Durchfuhr beziehen:- Vermittlungsleistungen in Zusammenhang mit der Ausfuhr oder der Durchfuhr von Gegenständen. Diese Leistungen können jedoch nach § 6 Abs. 1 Z 5 UStG 1994 steuerfrei sein;

- Leistungen, die sich im Rahmen einer Ausfuhr oder einer Durchfuhr von Gegenständen nicht auf diese Gegenstände, sondern auf die Beförderungsmittel beziehen, zB die Leistung eines Gutachters, die sich auf einen verunglückten LKW - und nicht auf seine Ladung - bezieht, oder die Überlassung eines Liegeplatzes in einem Binnenhafen. Für Leistungen, die für den unmittelbaren Bedarf von Seeschiffen oder Luftfahrzeugen, einschließlich ihrer Ausrüstungsgegenstände und ihrer Ladungen, bestimmt sind, kann jedoch die Steuerbefreiung nach § 6 Abs. 1 Z 2 in Verbindung mit § 9 Abs. 1 Z 4 oder Abs. 2 Z 4 UStG 1994 in Betracht kommen.

- Eine Transportbegleitung bezieht sich nicht unmittelbar auf den Ausfuhrgegenstand, sondern auf die Beförderung.

- Bei der Beschaffung von Genehmigungen ist zu unterscheiden, ob sie sich auf den Ausfuhrgegenstand beziehen (zB Ausfuhrbewilligung) oder nicht (zB Transportbewilligung).

- die Vortransporte aufgrund eines Auftrags bewirkt worden sind, der auch die Ausführung der nachfolgenden grenzüberschreitenden Beförderung zum Gegenstand hat,

- im Luftfrachtbrief (bzw. im Sammelladungsverkehr im Hausluftfrachtbrief) - oder

- in der Rechnung an den Auftraggeber, wenn die Rechnung die Nummer des Luftfrachtbriefs - oder im Sammelladungsverkehr die Nummer des Hausluftfrachtbriefs - enthält.

Vortransporte als örtliche Rollgebühren oder Vortransportkosten abgerechnet worden sind und die Kosten der Vortransporte wie folgt ausgewiesen worden sind:

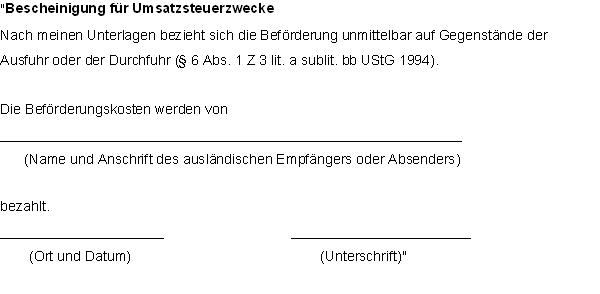

Der in der vorbezeichneten Bescheinigung angegebene ausländische Empfänger oder Absender muss der im Frachtbrief angegebene Empfänger oder Absender sein.

Eine grenzüberschreitende Beförderung zwischen dem Inland und einem Drittland liegt auch vor, wenn die Güterbeförderung vom Inland über einen anderen Mitgliedstaat in ein Drittland durchgeführt wird. Befördert in diesem Fall ein Unternehmer die Güter auf einer Teilstrecke vom Inland in das übrige Gemeinschaftsgebiet, kann diese Leistung ab 1.1.2019 nur mehr dann nach § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 steuerfrei sein, wenn diese Beförderungsleistung unmittelbar an den Versender oder Empfänger (= Lieferer oder Abnehmer iSd § 3 Abs. 8 UStG 1994) der Güter erbracht wird (vgl. EuGH 29.6.2017, Rs C-288/16 , "L.Č." IK). Der Unternehmer hat die Ausfuhr der Güter nachzuweisen (vgl. § 6 Abs. 1 Z 3 letzter Satz in Verbindung mit § 18 Abs. 8 UStG 1994). Wird der Nachweis nicht erbracht oder ab 1.1.2019 die Beförderungsleistung nicht unmittelbar an den Versender oder Empfänger ausgeführt, ist die Leistung nicht nach § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 befreit.Beispiel 1:

Der österreichische Unternehmer U (= Versender) beauftragt den österreichischen Frachtführer F, Güter von Innsbruck nach Bern (Schweiz) zu befördern. F beauftragt den österreichischen Unterfrachtführer F1 mit der Beförderung von Innsbruck nach Bozen (Italien) und den italienischen Unterfrachtführer F2 mit der Beförderung von Bozen nach Bern. Dabei können F und F2 die Ausfuhr in die Schweiz , F1 nicht.

Lösung bis 31.12.2018:

Die Beförderungsleistung des F an § 3a Abs. 6 UStG 1994 am Empfängerort (Österreich) steuerbar und gemäß § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 von der Umsatzsteuer befreit.

Die Beförderungsleistung des Unterfrachtführers F1 an den Frachtführer F ist § 3a Abs. 6 UStG 1994 am Empfängerort (Österreich) steuerbar, jedoch nicht steuerfrei nach § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994, da F1 keinen Nachweis erbringen kann, dass die Ausfuhr in einen Drittstaat erfolgte.

Die Beförderungsleistung des Unterfrachtführers F2 an den Frachtführer F ist ebenfalls gemäß § 3a Abs. 6 UStG 1994 am Empfängerort (Österreich) steuerbar und nach § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 steuerfrei, wenn er die Ausfuhr durch Belege nachweist.

Lösung ab 1.1.2019:

Die Beförderungsleistung des F an U von Innsbruck nach Bern ist gemäß § 3a Abs. 6 UStG 1994 am Empfängerort (Österreich) steuerbar und gemäß § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 steuerfrei.

Die Beförderungsleistung des Unterfrachtführers F1 an den Frachtführer F von Innsbruck nach Bozen ist gemäß § 3a Abs. 6 UStG 1994 am Empfängerort in Österreich steuerbar. Sie ist zwar Teil einer grenzüberschreitenden Güterbeförderung in die Schweiz, jedoch selbst bei Nachweis der Ausfuhr der Güter in die Schweiz nicht nach § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 befreit. Dies deshalb, weil die Beförderungsleistung nicht unmittelbar an den Unternehmer U erbracht wird. Gleiches gilt für die Beförderungsleistung des Unterfrachtführers F2, bei dem es zusätzlich zum Übergang der Steuerschuld auf F kommen kann.

Beispiel 2:

Wie Beispiel 1, jedoch weist F1 die Ausfuhr der Güter in die Schweiz nach.

Lösung bis 31.12.2018:

Die Beförderungsleistung des F an U von Innsbruck nach Bern ist gemäß § 3a Abs. 6 UStG 1994 in Österreich steuerbar und gemäß § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 steuerfrei.

Die Beförderungsleistung des Unterfrachtführers F1 an den Frachtführer F von Innsbruck nach Bozen ist gemäß § 3a Abs. 6 UStG 1994 § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 in Österreich von der Umsatzsteuer befreit. Gleiches gilt für die Beförderungsleistung des Unterfrachtführers F2.

Lösung ab 1.1.2019:

Wie Beispiel 1.

Beziehen sich die Leistungen auf Seetransportbehälter ausländischer Auftraggeber, so kann der Unternehmer den Nachweis der Ausfuhr oder Wiederausfuhr aus Vereinfachungsgründen dadurch erbringen, dass er Folgendes aufzeichnet:- Den Namen und die Anschrift des ausländischen Auftraggebers und des Verwenders, wenn dieser nicht Auftraggeber ist, und

- das Kennzeichen des Seetransportbehälters.

6.1.3.2.2. Ausnahmen von der Steuerbefreiung

Die Steuerbefreiung nach § 6 Abs. 1 Z 3 lit. a bis c UStG 1994 ist ausgeschlossen für die in § 6 Abs. 1 Z 8, 9 lit. c und Z 13 UStG 1994 bezeichneten Umsätze. Dadurch wird bei Umsätzen des Geld- und Kapitalverkehrs und bei Versicherungsumsätzen eine Steuerbefreiung mit Vorsteuerabzug in anderen als in den in § 12 Abs. 3 lit. a UStG 1994 bezeichneten Fällen vermieden. Die Regelung hat jedoch nur Bedeutung für umsatzsteuerrechtlich selbständige Leistungen. Eine selbständige Leistung liegt zB bei der Besorgung der Versicherung von zu befördernden Gegenständen nicht vor, wenn die Versicherung durch denjenigen Unternehmer besorgt wird, der auch die Beförderung der versicherten Gegenstände durchführt oder besorgt. Die Besorgung der Versicherung stellt hier vielmehr eine unselbständige Nebenleistung zu der Beförderung oder der Besorgung der Beförderung als Hauptleistung dar. Der Vorsteuerabzug beurteilt sich deshalb in diesen Fällen nach der Hauptleistung der Beförderung oder der Besorgung der Beförderung.Von der Steuerbefreiung nach § 6 Abs. 1 Z 3 lit. a bis c UStG 1994 sind ferner Bearbeitungen oder Verarbeitungen von Gegenständen einschließlich Werkleistungen im Sinne des § 3a Abs. 3 UStG 1994 ausgeschlossen. Diese Leistungen können jedoch zB unter den Voraussetzungen des § 6 Abs. 1 Z 1 in Verbindung mit § 8 UStG 1994 steuerfrei sein.Um eine Doppelbesteuerung zu vermeiden, kann in jenen Fällen, in denen ein Gegenstand vor der Einfuhr im Ausland be- oder verarbeitet wird, von einer Besteuerung der Be- oder Verarbeitungsleistung im Inland Abstand genommen werden, wenn die Kosten für diese Leistung in der Bemessungsgrundlage für die EUSt enthalten sind (vgl. Rz 707).