Beachte:

Diese Info wird durch die Info des BMF vom 25. August 2015, BMF-010216/0009-VI/6/2015, ersetzt.

1. Erkenntnis des VwGH vom 26.11.2014, 2011/13/0008

Der VwGH ist im Erkenntnis vom 26.11.2014, 2011/13/0008 zum Ergebnis gelangt, "dass eine nach § 19 KStG 1988 in Liquidation befindliche Kapitalgesellschaft nicht als Gruppenträger im Sinne des § 9 KStG 1988 in Betracht kommt." Das Höchstgericht stützt dieses Auslegungsergebnis darauf, dass durch die Verwendung des Begriffes "Einkommen" in § 9 Abs. 6 Z 1 KStG 1988 klargestellt werden sollte, dass das Einkommen von unbeschränkt steuerpflichtigen Gruppenmitgliedern nach § 7 Abs. 2 KStG 1988 zu ermitteln sei und demnach das Regime der Gruppenbesteuerung nach der Gesetzessystematik auf die operativen Einkünfte werbender Körperschaften im Sinne des § 7 KStG 1988 ausgerichtet sei. Bei Zurechnung der Ergebnisse der Gruppenmitglieder an den Gruppenträger würden nach Ansicht des VwGH im Ergebnis operative Einkünfte werbender Körperschaften im Abwicklungseinkommen erfasst, wodurch der Sinn und Zweck des § 19 KStG 1988 (der dort vorgesehenen Glättung der Gewinne und Verluste aus der Liquidation im Abwicklungszeitraum) konterkariert würde. Auch käme es dadurch zu sachlich nicht gerechtfertigten Ergebnissen, dass die Gruppenmitglieder von den steuerlichen Erleichterungen des in Liquidation befindlichen Gruppenträgers (etwa in Form eines Verlustrücktrages) profitieren würden. Eine Vermischung der Besteuerungsregime des § 9 KStG 1988 und des § 19 KStG 1988 auf Ebene des Gruppenträgers würde daher nach Ansicht des VwGH dem Sinn und Zweck sowohl der Gruppenbesteuerung als auch der Liquidationsbesteuerung widersprechen (VwGH 26.11.2014, 2011/13/0008).

2. Bisherige Rechtsansicht des BMF

Das BMF vertrat schon bisher in den KStR 2013 die Rechtsansicht, dass weder Körperschaften in Liquidation in die Unternehmensgruppe aufgenommen werden können noch eine Gruppenbildung mit einer in Liquidation befindlichen Körperschaft als Gruppenträger möglich war (vgl. KStR 2013 Rz 1061), weil die Mindestdauer nicht erfüllt werden kann.

Demnach führte der Eintritt des Gruppenträgers oder eines Gruppenmitglieds in die Liquidation nach der bisherigen Rechtsansicht nicht generell mit Liquidationsbeginn zur Beendigung der Unternehmensgruppe bzw. zum Ausscheiden des betreffenden Gruppenmitglieds aus der Unternehmensgruppe, sondern lediglich dann, wenn schon bei Liquidationsbeginn feststand, dass die Mindestdauer nicht erfüllt wird (vgl. KStR 2013 Rz 1593). Die Mindestdauer war nach KStR 2013 Rz 1593 nur dann erfüllt, wenn seit dem Hinzutreten eines Gruppenmitglieds zur Gruppe bereits zwei volle Wirtschaftsjahre vor der Liquidation vergangen waren und der folgende Liquidationszeitraum zumindest volle zwölf Monate umfasste. Bei Liquidation des Gruppenträges nach Ablauf der Mindestdauer war nach der bisherigen Rechtsansicht die Unternehmensgruppe spätestens mit Löschung des Gruppenträgers im Firmenbuch beendet (vgl. KStR 2013 Rz 1593).

3. Änderung der Rechtsansicht des BMF aufgrund der Rechtsprechung des VwGH

3.1. Der Eintritt eines Gruppenträgers in die Liquidationsbesteuerung führt zur Beendigung einer bereits bestehenden Unternehmensgruppe, weil nach dem VwGH eine nach § 19 KStG 1988 in Liquidation befindliche Kapitalgesellschaft nicht als Gruppenträger iSd § 9 KStG 1988 in Frage kommt. Um zu verhindern, dass es zu einer Vermischung der Besteuerungsregime des § 9 KStG 1988 und des § 19 KStG 1988 auf Ebene des Gruppenträgers kommt, muss folglich die Unternehmensgruppe bereits mit Ablauf des letzten Wirtschaftsjahres des Gruppenträgers vor Beginn des besonderen Liquidationsbesteuerungszeitraumes gemäß § 19 Abs. 2 KStG 1988 enden. Dieser Zeitraum beginnt gemäß § 19 Abs. 5 KStG 1988 mit dem Ende des der Auflösung der Körperschaft vorangegangenen Wirtschaftsjahres.

Beispiel:

Der Gruppenträger GT ist zu 100% an den Gruppenmitgliedern GM1 und GM2 beteiligt. GT und GM1 haben den 31.12. als Bilanzstichtag, GM2 den 30.6. Es besteht eine Unternehmensgruppe seit dem Jahr X0. Am 15.10.X5 wird die Auflösung von GT beschlossen; dessen Liquidationszeitraum beginnt folglich am 1.1.X5.

Aufgrund des Eintritts des Gruppenträgers GT in die Liquidation kommt es mit Ablauf des per 31.12.X4 endenden Wirtschaftsjahres von GT zur Beendigung der Unternehmensgruppe. Die letztmalige Gruppenveranlagung hat daher für das Jahr X4 zu erfolgen. Im Gruppeneinkommen X4 sind folglich die Einkommen des GT und GM1 für deren per 31.12.X4 endende Wirtschaftsjahre sowie das Einkommen von GM2 für dessen per 30.6.X4 endendes Wirtschaftsjahr zu erfassen.

3.2. Auch der Eintritt eines Gruppenmitglieds in die Liquidation führt zum Ausscheiden jener Gruppenmitglieder aus der Unternehmensgruppe, mit denen das in die Liquidation eintretende Gruppenmitglied als beteiligte Körperschaft iSd § 9 Abs. 4 KStG 1988 finanziell verbunden ist. Nach dem VwGH erscheint nämlich lediglich eine Einbeziehung von operativen Einkünften der Gruppenmitglieder in das Ergebnis der Unternehmensgruppe zulässig zu sein, da die Gruppensteuerung auf die operativen Einkünfte von Körperschaften ausgerichtet sei. Würde der Eintritt eines in Liquidation tretenden Gruppenmitglieds nicht zum Ausscheiden der Gruppenmitglieder aus der Unternehmensgruppe führen, für die das Gruppenmitglied in Liquidation eine finanzielle Verbindung vermittelt, käme es aufgrund der stufenweisen Ergebniszurechnung zur Erfassung operativer Einkünfte werbender Körperschaften im Abwicklungseinkommen dieses Gruppenmitglieds und damit wiederum zur Vermischung der Besteuerungsregime des § 9 KStG 1988 und § 19 KStG 1988 auf Ebene des in Liquidation tretenden Gruppenmitglieds.

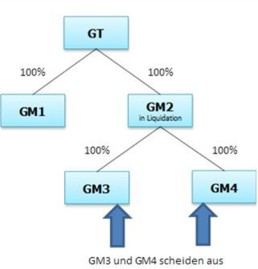

Beispiel:

Der Gruppenträger GT ist zu 100% an den Gruppenmitgliedern GM1 und GM2 beteiligt. GM2 ist zu 100% an den Gruppenmitgliedern GM3 und GM4 beteiligt. GT und sämtliche Gruppenmitglieder haben als Bilanzstichtag den 31.12. Es besteht eine Unternehmensgruppe seit dem Jahr X0. Am 15.10.X5 wird die Auflösung von GM2 beschlossen; dessen Liquidationszeitraum beginnt folglich am 1.1.X5.

Aufgrund des Eintritts von GM2 in die Liquidation kommt es mit Ablauf des per 31.12.X4 endenden Wirtschaftsjahres zum Ausscheiden von GM3 und GM4, an denen GM2 iSd § 9 Abs. 4 KStG 1988 finanziell verbunden ist aus der Unternehmensgruppe. Die Unternehmensgruppe besteht daher ab dem Wirtschaftsjahr X5 lediglich aus GT, GM1 und GM2.

3.3. Die geänderte Rechtsansicht des BMF wird bei der nächsten Wartung in die KStR 2013 eingearbeitet.

3.4. Diese Sichtweise soll auf den Eintritt von Gruppenträgern oder Gruppenmitgliedern in die Liquidation nur dann zur Anwendung kommen, wenn diese einen Auflösungstatbestand gemäß § 19 Abs. 1 KStG 1988 nach dem 26.11.2014 (Ergehen des VwGH-Erkenntnisses 2011/13/0008) verwirklicht haben.

3.5. Es bestehen keine Bedenken, für vor diesem Zeitpunkt verwirklichte Auflösungstatbestände entsprechend der bisherigen Rechtsansicht in KStR 2013 Rz 1593 vorzugehen.

3.6. Da sich der Verwaltungsgerichtshof nicht zu Gruppenmitgliedern in Liquidation geäußert hat und für das individuell ermittelte Ergebnis solcher Gruppenmitglieder (ohne zugerechnete Ergebnisse) keine Ausdehnung der Begünstigungen des § 19 KStG 1988 auf Einkünfte im Sinne des § 9 KStG 1988 erfolgt, bleibt hinsichtlich der Gruppenmitglieder in Liquidation die bisherige Rechtsansicht des BMF weiter aufrecht. Sie scheiden daher mit Eintritt der Liquidation nicht aus der Unternehmensgruppe aus.

Bundesministerium für Finanzen, 3. Juli 2015

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 7 KStG 1988, Körperschaftsteuergesetz 1988, BGBl. Nr. 401/1988 |

Schlagworte: | Liquidation, Kapitalgesellschaft, Gruppenträger, Höchstgericht, Einkommen, Gruppenmitglieder, Gesetzessystematik, Körperschaften, Abwicklungseinkommen, Gewinne, Verluste, Besteuerungsregime |

Verweise: | KStR 2013, Körperschaftsteuerrichtlinien 2013 Rz 1593 |