Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 27 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | KESt-Erlass, KESt-neu-Erlass, Kapitalvermögen |

Verweise: | EStR 2000, Einkommensteuerrichtlinien 2000 |

1.2.2. Einkünfte aus realisierten Wertsteigerungen

1.2.2.1. Allgemeines und Aufbau

Unter dem Oberbegriff "Einkünfte aus realisierten Wertsteigerungen von Kapitalvermögen" werden grundsätzlich sämtliche positive wie negative Einkünfte aus der tatsächlichen und fiktiven Veräußerung, der Einlösung und der sonstigen Abschichtung erfasst ("Substanzgewinne", "Substanzverluste").

Betroffen sind abstrakt sämtliche Wirtschaftsgüter, deren Erträge Einkünfte aus der Überlassung von Kapital im Sinne des § 27 Abs. 2 EStG 1988 sind. Damit unterliegen insbesondere Aktien, GmbH-Anteile, Wertpapiere, die ein Forderungsrecht verbriefen, sowie nicht verbriefte Forderungen und auch Abschichtungsgewinne bei der echten stillen Gesellschaft § 27 Abs. 3 und 6 EStG 1988. Entscheidend ist nicht, ob ein Wirtschaftsgut beim konkreten Steuerpflichtigen Einkünfte aus der Überlassung von Kapital erwirtschaftet (hat), sondern lediglich, ob es aufgrund seiner Ausgestaltung darauf ausgerichtet ist, solche Einkünfte zu erwirtschaften. Daher fallen zB auch Konvertierungsgewinne von Darlehen unter § 27 Abs. 3 EStG 1988.

Während § 27 Abs. 3 EStG 1988 den Grundtatbestand regelt, enthält § 27 Abs. 6 EStG 1988 Ergänzungstatbestände:

- Gemäß § 27 Abs. 6 Z 1 lit. a EStG 1988 werden die Entnahme oder das sonstige Ausscheiden aus dem Depot grundsätzlich als Realisierung behandelt. Eine Depotübertragung soll hingegen immer dann von diesem Grundsatz ausgenommen sein, wenn die Besteuerungsmöglichkeit hinsichtlich der sich in dem Depot befindlichen Wertpapiere weiterhin gesichert ist (näher dazu Abschnitt 1.2.2.4.). Für den Fall des Verlusts des Besteuerungsrechts hinsichtlich der übertragenen Wirtschaftsgüter sind in der lit. b vorrangig anzuwendende Sonderbestimmungen vorgesehen.

- § 27 Abs. 6 Z 1 lit. b EStG 1988 enthält den Tatbestand der "Wegzugsbesteuerung"; die entsprechenden Regelungen wurden aus § 31 EStG 1988 in der Fassung vor dem BBG 2011 übernommen. Zu beachten ist, dass nach dem AbgÄG 2011 auch Stückzinsen, anteilige Kapitalerträge bzw. Zinserträge, die auf den Zeitraum vom letzten Zufließen gemäß § 19 bis zur Meldung gemäß § 95 Abs. 3 Z 2 EStG 1988 entfallen, im Wege der Wegzugsbesteuerung zu erfassen sind und diese durch die Bank erfolgt, wenn die Voraussetzungen für den Kapitalertragsteuerabzug vorliegen (näher dazu Abschnitt 1.2.2.5.).

- Die Veräußerung von Dividendenscheinen, Zinsscheinen und sonstigen Ansprüchen, wenn die dazugehörigen Aktien, Schuldverschreibungen und sonstigen Anteile nicht mitveräußert werden, wurde aus § 27 Abs. 2 Z 2 EStG 1988 idF vor dem BBG 2011 in § 27 Abs. 6 Z 3 EStG 1988 übernommen und wird daher als Einkünfte aus realisierten Wertsteigerungen erfasst.

- § 27 Abs. 6 Z 4 EStG 1988 enthält die ausdrückliche Anordnung, dass anlässlich der Veräußerung zugeflossene Stückzinsen im Rahmen der realisierten Wertsteigerung von Kapitalvermögen besteuert werden (vgl. Abschnitt 1.1.1.2.).

1.2.2.2. Veräußerung und Einlösung

Nach dem BBG 2011 ist die Veräußerung von Wirtschaftsgütern, deren Erträge Einkünfte aus der Überlassung von Kapital sind, generell - dh. unabhängig von der Behaltedauer und Beteiligungshöhe - steuerpflichtig. Betroffen ist allerdings nur Neuvermögen (siehe Abschnitt 1.1.1.3.).

Zum Begriff der "Veräußerung" siehe EStR 2000 Rz 6620. Bemessungsgrundlage im Falle der Veräußerung ist gemäß § 27a Abs. 3 Z 2 lit. a EStG 1988 der Unterschiedsbetrag zwischen dem Veräußerungserlös und den Anschaffungskosten. Werden Stückzinsen mitveräußert bzw. erworben, erhöhen diese jeweils den Veräußerungserlös bzw. die Anschaffungskosten. Zu beachten ist, dass für nicht in einem Betriebsvermögen gehaltene Wirtschaftsgüter und Derivate die Anschaffungskosten ohne Anschaffungsnebenkosten anzusetzen sind und auch nicht als Werbungskosten abgezogen werden dürfen (siehe Abschnitt 1.1.3.).

Unter "Einlösung" wird üblicherweise die Einlösung samt Auszahlung eines Wertpapieres durch den Emittenten, insbesondere von Nullkuponanleihen, verstanden. Dabei liegen stets Einkünfte aus realisierten Wertsteigerungen vor (siehe Abschnitt 1.2.1.6.4.2.).

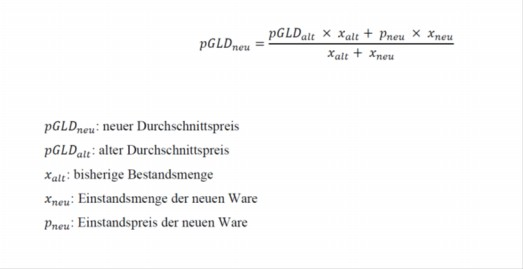

Werden Wirtschaftsgüter und Derivate iSd § 27 Abs. 3 und 4 EStG 1988 mit derselben Wertpapierkennnummer bzw. ISIN in zeitlicher Aufeinanderfolge erworben und im selben Depot verwahrt, sind diese gemäß § 27a Abs. 4 Z 3 EStG 1988 mit dem gleitenden Durchschnittspreis (und - den allgemeinen steuerlichen Grundsätzen entsprechend - stets in Euro) zu bewerten:

Liegen diese Voraussetzungen nicht vor (etwa bei inhaltlich ident ausgestalteten Optionen ohne ISIN, kann im Fall eines entsprechenden Realisationstatbestandes der Steuerpflichtige bestimmen, welches Wirtschaftsgut verkauft wurde. Nicht in den gleitenden Durchschnittspreis gehen ein:

- Altvermögen; liegt Alt- und Neuvermögen vor, kann der Steuerpflichtige im Veräußerungsfall eine Zuordnung treffen (siehe Abschnitt 1.1.1.3.)

- Wirtschaftsgüter und Derivate iSd § 27 Abs. 3 und 4 EStG 1988, deren Anschaffungskosten gemäß § 93 Abs. 4 EStG 1988 pauschal angesetzt wurden (siehe Abschnitt 2.5.1.1.; diese sind auch von der Abgeltungswirkung gemäß § 97 EStG 1988 ausgeschlossen).

Wurden dagegen die Anschaffungskosten von im Übergangszeitraum angeschafften Wirtschaftsgütern und Derivaten aufgrund § 124b Z 185 lit. a EStG 1988 iVm der dazu ergangenen Wertpapier-Anschaffungskosten-VO vom gemeinen Wert am 1. April 2012 abgeleitet, gehen diese in den gleitenden Durchschnittspreis ein (vgl. § 3 2. TS Anschaffungskosten-VO). War eine Ableitung am 1. April 2012 mangels eines Kurswertes nicht möglich, kann auch kein Einbezug in die Durchschnittspreise erfolgen. Aufgrund des Verweises im § 27a Abs. 6 EStG 1988 gilt die Bewertungsbestimmung des § 27a Abs. 4 Z 3 EStG 1988 auch für den gesamten betrieblichen Bereich.

1.2.2.3. Sonstige Abschichtung

Unter "sonstige Abschichtung" wird die Abschichtung eines stillen Gesellschafters verstanden.

Ist die stille Einlage wertgesichert, so erhöht dies den Abschichtungserlös. Erfolgt die Abschichtung zu einem geringeren Betrag als dem Einlagenstand, dann liegt ein Verlust am Vermögensstamm vor, der aufgrund § 27 Abs. 8 Z 2 EStG 1988 nicht mehr ausgeglichen werden kann.

Beispiel:

Einlage Jahr 01 | 50.000 |

Verlustanteil Jahr 01 | 30.000 |

Nachschuss Jahr 02 | 10.000 |

Gewinnanteile Jahre 02 bis 04 | 40.000 |

Abschichtungserlös | 70.000 |

Der Einlagenstand beträgt im Jahr 04 60.000, der steuerpflichtige Abschichtungsüberschuss daher 10.000.

Ist die Einlage durch Verluste unter den ursprünglichen Stand der Einlage gesunken, so ist der Abschichtungsüberschuss zunächst um diese Wartetastenverluste zu kürzen; nur die verbleibende Differenz ist steuerpflichtig.

Beispiel:

Einlage Jahr 01 | 500.000 |

Verlustanteil Jahr 01 | 300.000 |

Gewinnanteile Jahre 02 bis 04 | 200.000 |

Abschichtungserlös | 550.000 |

Der Einlagestand beträgt vor der Abschichtung 400.000, der Wartetastenverlust 100.000. Der Abschichtungsüberschuss von 150.000 wird zunächst mit dem Wartetastenverlust von 100.000 verrechnet. Die Differenz in Höhe 50.000 ist gemäß § 27 Abs. 3 EStG 1988 steuerpflichtig.

Übersteigen die Wartetastenverluste den Abschichtungsüberschuss, können diese im Ergebnis weder ausgeglichen noch vorgetragen werden.

Anmerkungen:

In EStR 2000 eingearbeitet.

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 27 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | KESt-Erlass, KESt-neu-Erlass, Kapitalvermögen |

Verweise: | EStR 2000, Einkommensteuerrichtlinien 2000 |