Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 3 Abs. 1 Z 15 lit. a EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Bundeslohnsteuertagung |

Verweise: | EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Einkommensteuer

§ 3 Abs. 1 Z 15 lit. a EStG 1988 (Rz 81 ff LStR 2002)

Gewährung einer Zukunftsvorsorge gegen Lohnverzicht

Ein Arbeitgeber bietet allen Mitarbeitern die Einräumung einer Zukunftsicherungsmaßnahme in Form einer Lebensversicherung an, wenn die Arbeitnehmer auf den entsprechenden Lohn (300 € pro Jahr) verzichten. Ein Teil der Arbeitnehmer nimmt das Angebot an.

Ist diese Zukunftsicherungsmaßnahme steuerfrei im Sinne des § 3 Abs. 1 Z 15 lit. a EStG 1988?

Gemäß Rz 81 LStR 2002 kommt die Steuerbefreiung - bei Zutreffen aller anderen Voraussetzungen - auch dann zum Tragen, wenn der Arbeitgeber bestehende Bezugsansprüche des Arbeitnehmers durch Maßnahmen zur Zukunftsicherung abgilt. Das Gruppenmerkmal ist erfüllt, weil der Vorgang allen Arbeitnehmern angeboten wird. Wenn nur ein Teil dieses Angebot annimmt, ist dies für die Steuerbefreiung nicht schädlich. Hinsichtlich der Qualität der Zukunftsicherungsmaßnahme wird auf Rz 81 LStR 2002 und die Regierungsvorlage zum Budgetbegleitgesetz 2003 verwiesen.

§ 15 EStG 1988 (Rz 188 ff LStR 2002)

Sachbezug Kfz-Abstellplatz

Gemeinden stellen für ihre Arbeitnehmer Sondergenehmigungen aus, die zur gebührenfreien Benutzung von Parkplätzen (auf öffentlichen Verkehrsflächen) in parkraumbewirtschafteten Bereichen berechtigen. Es handelt sich dabei nicht um die Berechtigung, einen Abstell- oder Garagenplatz des Arbeitgebers zu benützen.

Ist die Bewertung in Höhe des Sachbezugswertes für den arbeitgebereigenen Kfz-Abstell- oder Garagenplatz vorzunehmen oder ist ein anderer Wert anzusetzen?

Die eingeräumte Gebührenbefreiung ist für den gesamten parkraumbewirtschafteten Bereich gültig, und zwar auch außerhalb der Dienstzeit. Es liegt ein Sachbezug im Ausmaß einer Jahresparkkarte vor. Der entsprechende Wert der Jahresparkkarte ist für die Bewertung des Sachbezuges heranzuziehen. Es ist ein Zwölftel des Wertes der Jahresparkkarte als monatlicher Sachbezug hinzuzurechnen.

Fahrtkosten (Rz 291, 729a LStR 2002)

Von einem Steuerpflichtigen (Teleworker) werden Kilometergelder für die Fahrt zwischen seiner Wohnung (Arbeitsstätte) und dem Firmensitz verrechnet. Der Firmensitz wird regelmäßig ein- bis zweimal in der Woche zwecks der dort stattfindenden Besprechungen aufgesucht.

Steht für diese Fahrten das amtliche Kilometergeld zu oder handelt es sich dabei um Fahrten zwischen Wohnung und (weiterer) Arbeitsstätte, welche durch den Verkehrsabsetzbetrag abgegolten sind?

Bei einem Teleworker, der seine Arbeit ausschließlich von zu Hause aus verrichtet und beim Arbeitgeber über keinen Arbeitsplatz verfügt, ist nur die Wohnung eine Arbeitsstätte. Fahrten zum Firmensitz zwecks dort stattfindender Besprechungen (Abholung von Unterlagen) sind Dienstreisen. Die Verrechnung von Kilometergeldern ist möglich (siehe auch Rz 729a LStR 2002).

Wird der Teleworker im Innendienst am Firmensitz tätig (zB Abschlussarbeiten, Telefondienst), liegen Fahrten zwischen Wohnung und Arbeitsstätte vor; Kilometergeld steht nicht zu (siehe auch Rz 284 LStR 2002). Das Pendlerpauschale steht dann zu, wenn der Teleworker überwiegend im Lohnzahlungszeitraum Fahrten zur Arbeitsstätte beim Arbeitgeber unternimmt.

Fahrtkosten - Nachweisführung (Rz 289, 290, 371 LStR 2002)

Der Nachweis dienstlich gefahrener Kilometer muss nicht zwingend anhand eines Fahrtenbuches geführt werden (Ausnahme: Lückenlose Aufzeichnung sämtlicher Fahrten gemäß § 4 Abs. 3 der Verordnung über die bundeseinheitliche Bewertung bestimmter Sachbezüge ab 2002, BGBl. II Nr. 416/2001).

Welche Aufzeichnungen - außer einem Fahrtenbuch - kommen zur Nachweisführung in Betracht?

Die vom Abgabepflichtigen geführten Nachweise müssen die Kontrolle sowohl des beruflichen Zwecks als auch der tatsächlich zurückgelegten Fahrtstrecke erlauben. Dies erfordert, dass in den entsprechenden Aufzeichnungen zumindest das Datum, die Dauer, der Beginn und das Ende, das Ziel und der Zweck jeder einzelnen Fahrt festzuhalten sind (siehe VwGH 21.10.1993, 92/15/0001). Belege und Unterlagen, die diese Merkmale enthalten, können daher auch zur Nachweisführung geeignet sein (zB Reisekostenabrechnungen für den Arbeitgeber, Kursprogramm oder Kursbesuchsbestätigung bei Aus- und Fortbildungsveranstaltungen). Die Anforderungen an die Qualität der Aufzeichnungen steigen mit der Anzahl der dienstlich zurückgelegten Kilometer.

Familienheimfahrten - Kein Familienwohnsitz am Arbeitsort (Rz 345 LStR 2002)

Zahlreiche Familien haben den Familienwohnsitz in Gebieten mit einem geringen Arbeitsplatzangebot. Ein (Ehe)Partner geht einer Beschäftigung in einem Ballungszentrum nach und hat eine Schlafstelle (kleine Wohnung) am Arbeitsort, der andere (Ehe)Partner wohnt ganzjährig am Familienwohnsitz, erzielt keine Einkünfte und widmet sich der Kindererziehung. Die Kinder besuchen die Schule am Familienwohnsitz.

Stehen Werbungskosten für die doppelte Haushaltsführung zu, obwohl diese nicht nur vorübergehend vorliegt, aber auf Grund der erheblichen wirtschaftlichen Nachteile ein Wohnsitzwechsel nicht zugemutet werden kann?

Im gegenständlichen Fall ist die Wohnung am Arbeitsort (im Ballungszentrum) als Familienwohnsitz nicht geeignet. Die Kinder besuchen die Schule am Familienwohnsitz, der (Ehe)Partner widmet sich der Kindererziehung und erzielt keine Einkünfte. Der Familienwohnsitz stellt den Mittelpunkt der Lebensinteressen dar und ist kein "Wochenenddomizil" oder "Zweitwohnsitz". Die Wohnsitzverlegung von strukturschwachen Regionen in ein Ballungszentrum ist mit erheblichen wirtschaftlichen Nachteilen verbunden und daher nicht zumutbar. Ein Werbungskostenabzug auf Grund der doppelten Haushaltsführung ist für die Dauer des Vorliegens der Voraussetzungen möglich. Rz 345 LStR 2002 wird ergänzt.

Familienheimfahrten - Firmenunterkunft (Rz 354 LStR 2002)

Von einem Steuerpflichtigen werden Familienheimfahrten an den Familienwohnsitz in der Slowakei geltend gemacht. Die Gattin ist nicht berufstätig. Am Beschäftigungsort wohnt der Antragsteller in einer Firmenunterkunft.

Stehen Werbungskosten für Familienheimfahrten auf Grund des Fehlens einer familiengerechten Unterkunft am Dienstort zu? Muss eine Verpflichtung durch den Arbeitgeber zur Benützung dieser Firmenunterkunft bestehen?

Aufwendungen für Familienheimfahrten stehen unabhängig davon zu, ob der Arbeitnehmer das Firmenquartier freiwillig oder über Auftrag des Arbeitgebers benützt. Die allgemeinen Aussagen zu Familienheimfahrten (Rz 354 ff LStR 2002) sind zu beachten.

Ausbildungs-/Fortbildungskosten (Rz 358 f LStR 2002)

Die Steuerpflichtige ist Lehrerin und betreut sowohl eine Aufbauklasse, die auf Integration von behinderten Kindern ausgerichtet ist, als auch schwer erziehbare Kinder. Beantragt werden die Kosten für einen Kurs "Mal- und Gestaltungstherapie".

Stellen diese Aufwendungen steuerlich abzugsfähige Aus- bzw. Fortbildungskosten dar?

Aufwendungen einer - sonderpädagogisch tätigen - Lehrerin für einen Kurs "Mal- und Gestaltungstherapie" sind als Werbungskosten abzugsfähig, da der Seminarinhalt für diese Lehrerin berufsspezifische therapeutische Kenntnisse vermittelt.

Aus- bzw. Fortbildungskosten (Rz 358 LStR 2002)

Der Antragsteller ist bis Februar 2001 bei einer Firma tätig, danach arbeitslos und ab 2.3.2001 bei einer anderen Firma als Leiter für Finanz-, Rechnungswesen und Controlling beschäftigt. Im Jänner besucht er einen eintägigen Interviewskills-Workshop (Kosten 26.316 S), von Jänner bis März besucht er einen Coaching-Lehrgang (Kosten 28.320 S).

Beim Interviewskills-Workshop handelte es sich um eine Einzelsession, bei der der spezielle Schwerpunkt auf der Vorbereitung für zukünftige Job-Interviews lag (Roleplays, Video-Feedback, Feedback zur Gesprächsführung sowie Gesprächsführungsunterlagen). Laut Auskunft des Steuerpflichtigen handelte es sich um ein Intensivtraining, um bei der Suche nach einem neuen Job bei den Bewerbungsgesprächen bestehen zu können (Erarbeitung Lebenslauf, Training für Bewerbungsgespräche).

Coaching-Ausbildung: Die Ausbildung zum Coach beinhaltete verschiedene Kommunikationsmodelle wie NLP (Ziele für sich und andere zu formulieren, guten Kontakt und Vertrauen aufzubauen, Lösungen für Probleme und Konflikte zu finden, die eigenen Wünsche und Vorhaben kreativ und erfolgreich zu verwirklichen) und DISG-Persönlichkeitsmodell (man erfährt, wie man sich selbst und andere besser verstehen und unterstützen kann, wie man Teams und Einzelpersonen auf ihrem Weg zum Erfolg zielgerichtet begleitet). Die bei dieser Ausbildung erworbenen Fähigkeiten sind laut Steuerpflichtigem wesentlich für zukünftige Führungsaufgaben.

Stellen die Kosten für den Interviewskills-Workshop sowie die Coaching-Ausbildung abzugsfähige Fortbildungskosten dar?

Werden ein Interviewskills-Workshop oder eine Coaching-Ausbildung - anders als ein allgemeines Karriereberatungsprogramm (Rz 230a LStR 2002) - im Zusammenhang mit einer oder mehreren bestimmten in Aussicht genommenen Einkunftsquelle(n) besucht, sind die dafür getätigten Aufwendungen (vorweggenommene) Werbungskosten.

Umschulungskosten (Rz 358 LStR 2002)

Ein Steuerpflichtiger bezieht derzeit Einkünfte aus nichtselbständiger Tätigkeit als Informatiker. Er besucht daneben Kurse für die Ausbildung zum Ernährungsberater, welche einen Zeitraum von drei bis vier Jahren umfassen. Eine Förderung vom AMS bzw. einer anderen Stelle erhält er nicht.

Sind die Kosten für diese Ausbildung unter dem Titel Umschulungsmaßnahme als Werbungskosten abzugsfähig?

Laut Rz 358 LStR 2002 liegt eine Umschulungsmaßnahme vor; die Ausgaben stellen ab dem Jahr 2003 Werbungskosten dar.

Studienreise eines Hochschulprofessors (Rz 389 LStR 2002)

Ein Hochschulprofessor (Lehrer) veranstaltet für seine StudentInnen (SchülerInnen) eine Studienreise, die im Zusammenhang mit dem Lehrstoff steht. Er stellt das Veranstaltungsprogramm zusammen und ist selbst auch Reiseführer.

Fall A:

Der Hochschulprofessor (Lehrer) wird im Rahmen seines Lehrauftrages (seiner Lehrverpflichtung) tätig.

Sind die Aufwendungen, die er für sich zu tragen hat (Fahrtkosten, Unterkunft, Tagesgelder, Eintritte usw.), Werbungskosten?

Unabhängig vom Veranstaltungsprogramm liegen beim Hochschulprofessor (Lehrer) Werbungskosten vor, weil er in Ausübung seines Berufes (seiner Einkunftserzielung) tätig wird. Ebenso ist die Begleitung bei Schulveranstaltungen (zB Schikurse, Schullandwochen) durch Lehrkräfte zu beurteilen.

Fall B:

Der Hochschulprofessor (Lehrer) wird nicht im Rahmen seines Lehrauftrages (Lehrverpflichtung) tätig, sondern veranstaltet die Reise "freiwillig".

Sind die Kosten, die er für sich zu tragen hat (Fahrtkosten, Unterkunft, Tagesgelder, Eintritte usw.), dennoch Werbungskosten im Rahmen seiner nichtselbständigen Tätigkeit als Hochschulprofessor (Lehrer)?

Wird der Hochschulprofessor (Lehrer) außerhalb seiner Lehrverpflichtung tätig, liegen Werbungskosten nur dann vor, wenn die Reise für den Hochschulprofessor (Lehrer) eine Studienreise im Sinne der Rz 389 LStR 2002 darstellt. Der Umstand, dass der Hochschulprofessor (Lehrer) die Reise organisiert und als Reiseführer tätig wird, führt für sich allein nicht zu Werbungskosten, weil dies freiwillig erfolgt und nicht in unmittelbarem Zusammenhang mit der Einkünfteerzielung steht.

§ 16 Abs. 1 Z 6 EStG 1988 (Rz 259 LStR 2002)

Pendlerpauschale

ÖBB-Bedienstete haben ihren Arbeitsplatz teilweise in etwa 70 km Entfernung vom Wohnort. Wegen ungünstiger Arbeitszeiten und Verkehrsverbindungen ist die Benützung öffentlicher Verkehrsmittel nicht möglich. Am Arbeitsplatz steht eine Schlafstelle zur Verfügung (Dreibettzimmer), die während zu leistender Doppelnachtschichten auch regelmäßig benützt wird. Vom Arbeitgeber wurde ursprünglich das große Pendlerpauschale berücksichtigt, aber unter Hinweis auf die Schlafstelle wieder nachversteuert. Den Bediensteten wurde geraten, das Pendlerpauschale im Zuge der Arbeitnehmerveranlagung wieder zu beantragen, weil die gesetzlichen Voraussetzungen für den Anspruch vorliegen würden. Eine Schlafstelle wäre nämlich dem Anspruch auf Pendlerpauschale nicht abträglich.

Nach Rz 259 LStR 2002 ist im Falle des Bestehens mehrerer Wohnsitze die Entfernung zum nächstgelegenen Wohnsitz maßgebend. Bei Vorliegen einer Schlafstelle ist der Arbeitsweg von dieser aus zu berechnen. Nach der Rechtsprechung des VwGH begründet aber eine Schlafstelle in einem Raum, den der Arbeitnehmer mit anderen teilen muss, keinen Wohnsitz.

Wie ist der vorliegende Fall hinsichtlich Familienheimfahrten und Pendlerpauschale zu beurteilen?

Wird die Schlafstelle in der vorliegenden Form (keine Wohnung) vom Arbeitnehmer in Anspruch genommen, begründet sie die Voraussetzung für Familienheimfahrten (der Arbeitnehmer nächtigt während der Arbeitstage an dieser Schlafstelle, die anschließenden Fahrten zum Familienwohnsitz sind Familienheimfahrten).

Nimmt der Arbeitnehmer die Schlafstelle nicht in Anspruch, sondern wird die Wegstrecke zwischen Wohnort (Familienwohnsitz) und Arbeitsstätte im Lohnzahlungszeitraum überwiegend zurückgelegt, steht das Pendlerpauschale zu.

Nimmt der Arbeitnehmer die Schlafstelle in Anspruch und ist die Arbeitsstätte von der Schlafstelle beispielsweise 5 km entfernt und die Verwendung eines Massenbeförderungsmittels nicht möglich, dann steht für die Strecke Schlafstelle - Arbeitsstätte das große Pendlerpauschale zu.

Wohnraumschaffung - Eigenheim (Rz 509 LStR 2002)

Vom Steuerpflichtigen werden Aufwendungen zur Schaffung von Wohnraum geltend gemacht. Gemäß dem Einreichplan und der Baubewilligung wird ein Wohnhaus mit drei Wohnungen errichtet. Laut Angaben des Steuerpflichtigen werden diese Wohneinheiten tatsächlich als zwei Wohnungen (Haushalte) genutzt, dh. die in der Mitte gelegene Wohnung wird gemeinsam mit dem Bruder des Antragstellers verwendet.

Liegen begünstigte Aufwendungen zur Schaffung von Wohnraum gemäß § 18 EStG 1988 vor?

Nein, es liegen keine Sonderausgaben vor, da ein Wohnhaus mit mehr als zwei Wohnungen errichtet wurde. Die spätere gemeinsame Verwendung der dritten Wohnung ändert nichts am Umstand, dass ein Wohnhaus mit mehr als zwei Wohnungen vorliegt.

Pensionsnachzahlung

Ein Steuerpflichtiger erhält im Jahr 2001 eine Pensionsnachzahlung für den Zeitraum vom 1.10.2000 bis zum 31.12.2000 in Höhe von 44.334,60 S brutto, nach Abzug der Krankenversicherung und Lohnsteuer einen Nettobetrag von 38.930,10 S. Die Zuerkennung erfolgte mit Bescheid vom 4.1.2001. Am 23. 1.2001 wird dem Steuerpflichtigen mitgeteilt, dass auf Grund von Ruhensbestimmungen ein Überbezug an Pension für den Zeitraum vom 1.10.2000 bis 31.12.2000 in der Höhe von 38.825,70 S besteht und dieser Betrag innerhalb von vier Wochen an die Pensionsversicherungsanstalt zurückzuzahlen ist.

Am 17.2.2001 wird ein Lohnzettel über den mit Bescheid vom 4.1.2001 zuerkannten Pensionsbezug übermittelt. Dieser Pensionsbezug wurde auf Grund des Pflichtveranlagungstatbestandes nach § 41 Abs. 1 Z 2 EStG 1988 bei der Veranlagung für das Jahr 2000 zur Besteuerung herangezogen.

Bei der Veranlagung 2001 beantragt der Steuerpflichtige die Berücksichtigung der im Januar 2001 an die Pensionsversicherungsanstalt zurückgezahlten Pensionsüberbezüge für das Jahr 2000 (§ 16 Abs. 2 EStG 1988).

Kann bei Rückzahlung einer (bescheidmäßig zuerkannten) Pensionsleistung für abgelaufene Kalenderjahre wie beim Zufluss das Einkommen jenes Kalenderjahres berichtigt werden, für das die Rückzahlung erfolgte oder ist der zurückgezahlte Betrag im Jahr der Rückzahlung als Werbungskosten zu berücksichtigen?

Bei Rückzahlung einer Pensionsleistung (bei Vorliegen einer bescheidmäßig zuerkannten Pension) für ein abgelaufenes Kalenderjahr ist - analog der Regelung beim Zufluss (§ 19 Abs. 1 EStG 1988) - das Einkommen jenes Kalenderjahres zu berichtigen, für das die Rückzahlung geleistet wurde. Im gegenständlichen Fall vermindert die Rückzahlung für das Jahr 2000 (gezahlt im Jahr 2001) das Einkommen des Jahres 2000.

§ 25 Abs. 1 Z 4 lit. c EStG 1988 (Rz 688a LStR 2002)

Bezüge aus Nebentätigkeiten im Sinne des § 37 BDG - Einkünfte aus nichtselbständiger Arbeit

Ein pensionierter Richter nimmt gelegentlich - auf Grund seiner ehemaligen Funktion - an Verhandlungen vor Ort teil und erhält dafür jeweils eine entsprechende finanzielle Abgeltung vom Bund.

Ab 1.1.2001 werden Bezüge von öffentlich-rechtlichen Bediensteten (Beamten) des Bundes aus Nebentätigkeiten im Sinne des § 37 des Beamten-Dienstrechtsgesetzes 1979 gemäß § 25 Abs. 1 Z 4 lit. c EStG 1988 in die Einkünfte aus nichtselbständiger Arbeit einbezogen. Sind diese gelegentlichen Einkünfte des Richters als solche im Rahmen einer Nebentätigkeit eines Beamten zu werten (obwohl keine Aktivbezüge mehr vorliegen) und gemäß § 25 Abs. 1 Z 4 lit. c EStG 1988 gemeinsam mit den Pensionsbezügen des Richters zu versteuern, oder stellen die Einkünfte aus der Nebentätigkeit solche aus selbständiger Arbeit dar (analog bspw. zu Provisionseinkünften für Versicherungsabschlüsse eines pensionierten Versicherungsvertreters).

Die Einkünfte des Richters sind solche im Rahmen der Nebentätigkeit eines Beamten und daher gemäß § 25 Abs. 1 Z 4 lit. c EStG 1988 gemeinsam mit den Pensionsbezügen des Richters zu versteuern.

§ 26 Z 7 lit. a EStG 1988 (Rz 756 LStR 2002)

Beiträge an Pensionskassen

Ein größeres Unternehmen bezahlt auf Grund einer Einzelvereinbarung für einen Abteilungsleiter mit Prokura jährlich einen Betrag von 2.800 € (zusätzlich zu seinem Monatsgehalt) an eine Pensionskasse, wobei die Bestimmungen des § 26 Z 7 lit. a EStG 1988 angewendet werden (Arbeitgeberbeiträge).

Nach § 26 Z 7 lit. a EStG 1988 sind Beiträge, die der Arbeitgeber für seine Arbeitnehmer an Pensionskassen im Sinne des Pensionskassengesetzes (PKG) bezahlt, als "Leistungen des Arbeitgebers, die nicht unter die Einkünfte aus nichtselbständiger Arbeit fallen" anzusehen.

Das PKG verweist nun seinerseits auf Bestimmungen des Betriebspensionsgesetzes (BPG). Im Übrigen wird im § 4 Abs. 4 Z 2 lit. a EStG 1988 für die Anerkennung von Betriebsausgaben des Arbeitgebers u.a. verlangt, dass der Pensionskassenvertrag dem BPG entsprechen muss. Im § 18 BPG wird das Gleichbehandlungsgebot geregelt. Leistungszusagen müssen daher den Arbeitnehmern eine ausgewogene, willkürliche und sachfremde Differenzierung ausschließende Beteiligung am Pensionskassensystem ermöglichen. Diese Voraussetzungen würde eine Einzelvereinbarung keinesfalls erfüllen.

§ 26 Z 7 lit. a EStG 1988 verweist für die Anerkennung von (begünstigten) Arbeitgeberbeiträgen (nur) auf das PKG. Auch nach Rz 756 LStR 2002 ist keine weitere Voraussetzung erforderlich.

Sind die laut Einzelvereinbarung gezahlten Arbeitgeberbeiträge an die Pensionskasse nach § 26 Z 7 lit. a EStG 1988 zu behandeln?

Die vorliegenden Arbeitgeberbeiträge sind solche gemäß § 26 Z 7 lit. a EStG 1988; die Nichterfüllung des Gleichbehandlungsgebotes schlägt nicht auf diese Bestimmung durch. Die Zitierung "im Sinne des PKG" bezieht sich nur auf die Pensionskasse als solche.

Gewährung des Unterhaltsabsetzbetrages (Rz 797 ff LStR 2002)

Die Höhe einer Unterhaltsleistung ist in einem Vergleich, der vor mehreren Jahren abgeschlossen wurde, festgehalten. Auf Grund der VfGH-Erkenntnisse vom 27.6.2001, B 1285/00, und vom 19.6.2002, G 7/02, sowie des OGH-Urteils vom 28.11.2002, 3Ob141/02k, zahlt ein Unterhaltspflichtiger einen - gegenüber dem Vergleich - geringeren Unterhalt aus, der der Berechnung des OGH entspricht.

Steht der Unterhaltsabsetzbetrag ungekürzt zu, obwohl nicht die im Vergleich ausgewiesene Unterhaltsleistung bezahlt wird?

Nach den Rz 797 ff LStR 2002 steht der volle Unterhaltsabsetzbetrag für ein Kalenderjahr dann zu, wenn für dieses Kalenderjahr der volle Unterhalt tatsächlich geleistet wurde. Wird das Ausmaß des vorgesehenen Unterhalts durch die tatsächlichen Zahlungen nicht erreicht, so ist der Absetzbetrag nur für Monate zu gewähren, für die rechnerisch die volle Unterhaltszahlung ermittelt werden kann.

Primär ist für die Höhe der Unterhaltsverpflichtung der in einem Gerichtsurteil oder einem gerichtlichen, behördlichen oder außerbehördlichen Vergleich festgelegte Betrag maßgebend. Ist der zu leistende gesetzliche Unterhalt jedoch im Hinblick auf die VfGH- und OGH-Rechtsprechung geringer als der festgelegte Betrag, dann steht der Unterhaltsabsetzbetrag ungekürzt zu. Der Steuerpflichtige hat über Verlangen die Richtigkeit seiner Berechnung darzulegen. Rz 802 LStR 2002 wird geändert.

Pflegeheimkosten (Rz 887 LStR 2002)

Vom Steuerpflichtigen werden Pflegeheimkosten für den Zeitraum Juli bis Dezember 2001 beantragt. Pflegegeld wurde ganzjährig bezogen, Pflegekosten für den Zeitraum Jänner bis Juni 2001 (für die Pflege im Haushalt des Steuerpflichtigen) wurden nicht geltend gemacht.

Ist von den beantragten Pflegeheimkosten für den Zeitraum Juli bis Dezember 2001 das gesamte Pflegegeld in Abzug zu bringen oder nur der Teil, der auf den Zeitraum des Pflegeheimaufwandes (Juli bis Dezember 2001) entfällt?

Pflegegeld wird für den pflegebedingten Mehraufwand gewährt, der sowohl für die Pflege und Betreuung zu Hause als auch in einem Pflegeheim entsteht. Es wird unterstellt, dass für die Pflege und Betreuung zu Hause Ausgaben und Aufwendungen in Höhe des Pflegegeldes anfallen. Es ist daher im vorliegenden Fall der Aufwand für das Pflegeheim für den Zeitraum Juli bis Dezember 2001 um das Pflegegeld für diese Monate zu kürzen, der Pflegegeldbezug für Jänner bis Juni deckt den Aufwand im Haushalt des Steuerpflichtigen ab und kürzt nicht die Kosten des Pflegeheimes im zweiten Halbjahr.

§ 41 Abs. 1 Z 2 EStG 198 (Rz 909 LStR 2002)

Besteuerung von Ersatzleistungen - Pflichtveranlagungen

Werden Ersatzleistungen für nicht verbrauchten Urlaub in einem Kalendermonat neben laufenden Bezügen gezahlt, sind sie gemeinsam mit diesen auch nach dem Monatstarif zu versteuern. In diesem Fall ist am Lohnzettel als Zeitpunkt der Beendigung des Dienstverhältnisses nicht der Tag der Beendigung, sondern der letzte Tag des Kalendermonats anzuführen.

Hat der Arbeitnehmer zwischen dem Tag der Beendigung bzw. dem Ende des Entgeltanspruchs und dem letzten Tag des Kalendermonats jedoch wieder ein neues Dienstverhältnis angetreten, führt dies zu einer Aufforderung zur Erklärungsabgabe, weil Bezüge für überschneidende Zeiträume vorliegen.

Liegt überhaupt ein Tatbestand für eine Pflichtveranlagung nach § 41 Abs. 1 Z 2 EStG 1988 vor?

Eine Pflichtveranlagung gemäß § 41 Abs. 1 Z 2 EStG 1988 ist durchzuführen, wenn im Kalenderjahr zumindest zeitweise gleichzeitig zwei oder mehrere lohnsteuerpflichtige Einkünfte bezogen worden sind, die beim Lohnsteuerabzug gesondert versteuert wurden. Ersatzleistungen werden dem Kalendermonat (Lohnzahlungszeitraum) der Auszahlung zugerechnet. Bezieht der Arbeitnehmer im selben Kalendermonat (Lohnzahlungszeitraum) Bezüge von einem anderen Arbeitgeber, liegen "zeitweise gleichzeitig zwei lohnsteuerpflichtige Einkünfte" im Sinne des § 41 Abs. 1 Z 2 EStG 1988 vor, sodass ein Pflichtveranlagungstatbestand gegeben ist.

§ 47 EStG 1988 (Rz 766 VereinsR 2001)

Nebenberufliche Sportler, Künstler und Trainer

Für nebenberufliche Sportler, Künstler, Schiedsrichter existieren für die Lohnsteuer andere Vorschriften als für die Sozialversicherung.

Bei der Sozialversicherung sind derart Tätige nicht beitragspflichtig, wenn die Bezüge (neben Aufwandsentschädigungen) 537,78 € monatlich nicht übersteigen (VO zu § 49 Abs. 7 ASVG iVm VO BGBl II Nr. 41/1998).

Laut VereinsR 2001 liegen nichtselbständige Einkünfte (gemäß § 25 iVm § 47 EStG 1988) vor, wenn die Bezüge (neben Aufwandsentschädigungen) 309,38 € (= SV-Geringfügigkeitsgrenze für 2003 gemäß § 5 Abs. 2 ASVG) monatlich überschreiten.

Gemäß § 4 Abs. 2 ASVG gilt jedenfalls auch als Dienstnehmer, wer nach § 47 Abs. 1 und Abs. 2 EStG 1988 lohnsteuerpflichtig ist.

Das bedeutet, dass jene nebenberuflichen Sportler, welche weniger als 537,78 € aber mehr als 309,38 € beziehen, jedenfalls Einkünfte nach § 25 EStG 1988 haben und lohnsteuerpflichtig sind, aber nicht sv-pflichtig.

Aus dieser Sicht ergibt sich eine Unstimmigkeit zwischen § 49 Abs. 7 ASVG iVm VO BGBl II Nr. 41/1998 und den Bestimmungen des § 4 Abs. 2 ASVG.

Wie soll man die unterschiedlichen Bestimmungen bei einer gemeinsamen Prüfung lohnabhängiger Abgaben (GPLA) berücksichtigen?

Der Wert der VereinsR 2001 dient lediglich der Feststellung, ob die Bezüge den nichtselbständigen Einkünften zuzuordnen sind. In der Verordnung zu § 49 Abs. 7 ASVG wird ein pauschaler Aufwandsersatz festgelegt. Es handelt sich dabei um Entgelte, die entweder an Dienstnehmer oder an freie Dienstnehmer bezahlt werden. In der Verwaltungspraxis ergibt sich durch eine Angleichung keine Erleichterung in der Abrechnung.

§ 67 Abs. 3 und Abs. 8 EStG 1988 (Rz 1084 LStR 2002)

Treueprämien bei Austritt

Ein Arbeitgeber bezahlt an Arbeitnehmer, die nach mehr als 25 Jahren wegen Erreichens der Altersgrenze oder wegen Dienst- oder Berufsunfähigkeit in den Ruhestand treten bzw. aus dem Dienst ausscheiden, in Anerkennung ihrer langjährigen guten Dienstleistungen eine Treueprämie. Das Ausmaß der Treueprämie beträgt bei einer Dienstzeit von:

25 Jahren | 100% | |

30 Jahren | 200% | |

35 Jahren | 300% des letzten Monatsbezuges. |

Jubiläumszuwendungen, die den betreffenden Bediensteten anlässlich einer 25-jährigen bzw. 40-jährigen Dienstzeit im Ausmaß von jeweils 50% des Monatsbezuges zuerkannt wurden, verringern die Treueprämie um diesen Betrag. Bei den betroffenen Dienstnehmern handelt es sich nicht um Beamte, sondern um ASVG-Versicherte.

Ist § 67 Abs. 3 EStG 1988 bzw. § 67 Abs. 6 EStG 1988 anzuwenden oder liegt ein nichtbegünstigtes Jubiläumsgeld vor?

Nach dem vorliegenden Sachverhalt besteht die "Treueprämie" wirtschaftlich betrachtet aus zwei Komponenten: Einerseits wird ein Jubiläumsgeld ausbezahlt, andererseits besteht ein (weiterer) Anspruch bei Ausscheiden aus dem Dienstverhältnis. Es besteht eine klare Trennung zwischen dem Jubiläumsgeld (50% eines Monatsbezuges) und dem Anspruch bei Beendigung des Dienstverhältnisses. Dieser Anspruch hat den Charakter einer Abfertigung (§ 67 Abs. 3 EStG 1988: "....., deren Höhe sich nach einem von der Dauer des Dienstverhältnisses abhängigen Mehrfachen des laufenden Arbeitlohnes bestimmt").

Eine Umwandlung eines Jubiläumsgeldes in eine Zahlung bei Beendigung des Dienstverhältnisses liegt nicht vor. Die diesbezügliche Aussage aus dem Lohnsteuerprotokoll 2002 trifft daher auf diesen Sachverhalt nicht zu.

Die angeführte Zahlung bei Beendigung des Dienstverhältnisses ist in einer Dienstordnung einer Gebietskörperschaft geregelt, sodass § 67 Abs. 3 EStG 1988 zur Anwendung kommt.

§ 67 Abs. 6 EStG 1988 (Rz 1084, 1085, 1086 LStR 2002)

Freiwillige Abfertigung

Unternehmer A verkauft seinen Betrieb an Unternehmer B. Alle Arbeitnehmer werden gem. AVRAG mit den gesamten Abfertigungsansprüchen übernommen. Der Urlaubsanspruch wird nicht abgerechnet, sondern übernommen. Die Arbeitnehmer werden bei der Sozialversicherung beim Unternehmer A abgemeldet und beim Unternehmer B angemeldet. Unternehmer A zahlt allen seinen Arbeitnehmern eine freiwillige Abfertigung.

Kann diese freiwillige Abfertigung gem. § 67 Abs. 6 EStG 1988 versteuert werden?

Die Begünstigung des § 67 Abs. 6 EStG 1988 erstreckt sich nur auf Bezüge, die mit der Auflösung des Dienstverhältnisses im ursächlichen Zusammenhang stehen und aus diesem Grund anfallen. Da die Übernahme der gesetzlichen Abfertigungs- und der Urlaubsansprüche nach dem AVRAG erfolgte und somit das Dienstverhältnis nicht aufgelöst wurde, kann die Begünstigung des § 67 Abs. 6 EStG 1988 auf die freiwillige Abfertigung nicht angewendet werden (kein Anwendungsfall der Rz 1072, letzter Satz LStR 2002).

§ 67 Abs. 7 EStG 1988 (Rz 1091 ff LStR 2002)

Prämien für Verbesserungsvorschläge; steuerbegünstigte Behandlung bei Auszahlung der Prämie an alle Teammitarbeiter

Die im Rahmen einer Teamorganisation arbeitenden Mitarbeiter eines metallverarbeitenden Industrieunternehmens sind befugt, eigenverantwortlich Verbesserungspotentiale in einem Themenspeicher aufzulisten, zur Problemlösungsfindung auszuwählen und selbständig eine konkrete und realisierbare Lösung zu erarbeiten und vorzuschlagen.

Dem Lösungsvorschlag muss eine Wirtschaftlichkeitsrechnung (Kosten-Nutzen-Rechnung) zugrunde liegen und er muss zur Genehmigung durch den Vorgesetzten eingereicht werden. Wenn der Lösungsvorschlag realisierbar ist und zur Umsetzung freigegeben ist, wird er vom Team realisiert. Erst dann, wenn der Lösungsvorschlag umgesetzt ist, kann er auch zur Prämierung eingereicht werden. Wenn umgesetzte Lösungen der eigenen Tätigkeit zuzuordnen sind, wenn sie lediglich die Motivation von Mitarbeitern erhöhen ohne gleichzeitig die Kosten für das Unternehmen zu senken oder wenn sie offensichtliche Fehler oder die Verletzung von verbindlichen Regeln beseitigen, gibt es keine Prämie. Wenn die umgesetzte Lösung zwar einen Nutzen für das Unternehmen bringt, dieser jedoch nicht quantifiziert werden kann, ist eine Standardprämierung pro Teammitglied, welches die Lösung erarbeitet und realisiert hat, möglich.

Wenn die umgesetzte Lösung zu einem nachweisbaren wirtschaftlichen Nutzen für das Unternehmen führt, wird an jene Teammitglieder, die die Lösung erarbeitet und realisiert haben, eine Prämie von insgesamt 10% des erzielbaren und nachzuweisenden Jahresnutzens ausgeschüttet.

Voraussetzung ist, dass die Erarbeitung und Realisierung der Lösung nicht dem Tätigkeitsbereich der Teammitglieder zuzuordnen ist.

Alle wesentlichen Schritte dieses Entscheidungsprozesses werden vom jeweiligen Vorgesetzten bzw. den überwachenden Stellen (zB Controlling, Personalabteilung) geprüft.

Der arbeitsrechtliche Anspruch auf Gewährung von Prämien für Verbesserungsvorschläge leitet sich aus der Betriebsvereinbarung über Gewährung von Prämien für umgesetzte Verbesserungsvorschläge im Rahmen von Teamarbeit und KVP (Kontinuierlicher Verbesserungsprozess) ab.

Können Prämien für Verbesserungsvorschläge, wenn sie nicht nur an den Arbeitnehmer, welcher die Idee für die Verbesserung hatte, sondern an alle Teammitglieder, welche an der Realisierung des Vorschlages mitgearbeitet haben, ausbezahlt werden, steuerbegünstigt im Sinne des § 67 Abs. 7 EStG 1988 behandelt werden, soweit die übrigen rechtlichen Voraussetzungen lückenlos erfüllt sind?

Prämien für Verbesserungsvorschläge, welche an alle Teammitglieder, welche nachweislich an der Umsetzung des Verbesserungsvorschlages mitgearbeitet haben, ausbezahlt werden, sind grundsätzlich bis zu einem Ausmaß von einem um 15 % erhöhten "zusätzlichen" Jahressechstel begünstigt mit dem Steuersatz des § 67 Abs. 1 EStG 1988 zu versteuern, soweit sie

- auf Grund lohngestaltender Vorschriften im Sinne des § 68 Abs. 5 Z 1 bis 7 EStG 1988, die Regelungen enthalten, welche die Höhe einer Prämie für Verbesserungsvorschläge zumindest bestimmbar festlegen, und

- Sonderleistungen darstellen, die über die Dienstpflichten des Vorschlagenden hinausgehen und keine Selbstverständlichkeiten zum Inhalt haben, und

- durch den Arbeitgeber eine Beurteilung vorgenommen wird, welchen Wert der Vorschlag eines Arbeitnehmers für seinen Betrieb besitzt (siehe auch Lohnsteuerprotokoll 1996).

§ 67 Abs. 8 lit. a EStG 1988 (Rz 1102b LStR 2002)

Versteuerung der in einer Vergleichssumme enthaltenen Abfertigung

Bei einem Arbeitnehmer besteht keine Anwartschaft gegenüber einer Mitarbeitervorsorgekasse (MVK). In der Vergleichssumme ist auch eine gesetzliche Abfertigung enthalten.

Wie ist diese zu versteuern?

Gemäß Rz 1103 LStR 2002 sind Vergleichssummen sind nur dann auf die bei Rz 1101a und Rz 1102 LStR 2002 angeführten Komponenten aufzuteilen, wenn eindeutig erkennbar ist, in welchem Ausmaß die Vergleichssumme auf einen derartigen Betrag entfällt. Liegt diese Voraussetzung vor, kann eine gesetzliche bzw. kollektivvertragliche Abfertigung weiterhin nach den Bestimmungen des § 67 Abs. 3 und Abs. 6 EStG 1988 versteuert werden.

Ausfertigung des L 16 im Zusammenhang mit Vergleichszahlungen für Zeiträume, für die eine Anwartschaft gegenüber einer Mitarbeitervorsorgekasse (MVK) besteht

Fallen Vergleichssummen gemäß § 67 Abs. 8 lit. a EStG 1988 bei oder nach Beendigung des Dienstverhältnisses an und werden sie für Zeiträume ausbezahlt, für die eine Anwartschaft gegenüber einer MVK besteht, sind sie bis zu einem Betrag von 7.500 € mit dem festen Steuersatz von 6% zu versteuern. Dieser Betrag berührt nicht die Sechstelregelung gemäß § 67 Abs. 2 EStG 1988. Vergleichszahlungen, die den Betrag von 7.500 € übersteigen, bleiben im Ausmaß eines Fünftels des 7.500 € übersteigenden Betrages steuerfrei. Verbleibt der Arbeitnehmer zur Gänze im "alten" Abfertigungssystem, kommt die begünstigte Besteuerung mit 6% nicht zur Anwendung. Die "Fünftelregelung" ist in diesem Fall für die gesamte Vergleichszahlung anzuwenden.

Diese Begünstigung besteht unabhängig davon, ob dem Arbeitnehmer eine freiwillige Abfertigung gemäß § 67 Abs. 6 erster Satz EStG 1988 (Rz 1087b) zusteht.

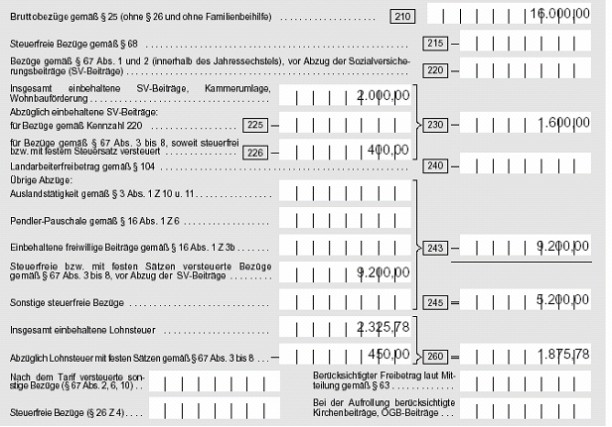

Beispiel laut Rz 1102b LStR 2002:

Eine Vergleichszahlung betrifft Bezüge des Jahres 2000. Die Auszahlung erfolgt auf Grund eines Vergleiches im Juli 2003.

a) Arbeitnehmer ist im alten Abfertigungssystem: Der letzte Satz des § 67 Abs. 8 lit. a EStG 1988 ist nicht anwendbar.

b) Arbeitnehmer ist zum 1.1.2003 in das neue System übergetreten, die alten Ansprüche wurden ganz oder teilweise eingefroren: Der letzte Satz des § 67 Abs. 8 lit. a EStG 1988 ist nicht anwendbar.

c) Arbeitnehmer ist zum 1.1.2003 in das neue System übergetreten, die alten Ansprüche wurden in das neue System übertragen (Vollübertragung): 7.500 € können mit 6% versteuert werden:

Vergleichssumme | 17.000 € |

Hievon § 26 EStG 1988 (Reisekosten) | 1.000 € |

16.000 € | |

Darauf entfallende SV | 2.000 € |

14.000 € | |

Hievon zu 6% | 7.500 € |

6.500 € | |

Hievon ein Fünftel steuerfrei | 1.300 € |

Steuerpflichtig zum Tarif | 5.200 € |

Wie wird dieses Beispiel im L 16 umgesetzt?

Erläuterung:

Kennzahl 210:

Vergleichssumme | 17.000,00 | |

- Reisekosten (§ 26 EStG 1988) | 1.000,00 | 16.000,00 |

Sozialversicherung gesamt (geschätzt) | 2.000,00 |

Kennzahl 226:

1/5 der Sozialversicherung | 400,00 | |

Kennzahl 230: | 1.600,00 |

Kennzahl 243:

Steuerfreie bzw. mit dem festen Steuersatz

versteuerte Bezüge gemäß § 67 Abs. 3 - 8

vor Abzug der Sozialversicherung

Mit festem Steuersatz versteuert | 7.500,00 |

Vergleichssumme (ohne Reisekosten) | 16.000,00 | ||

Abzüglich | 7.500,00 | ||

abzüglich SV | 2.000,00 | ||

1/5 von | 6.500,00 | 1.300,00 | |

zuzüglich 1/5 der Sozialversicherung | 400,00 | 9.200,00 |

Lohnsteuer:

6% von 7.500,00 | 450,00 | ||

Lohnsteuer nach Tarif | 1.875,78 | ||

Lohnsteuer gesamt | 2.325,78 | ||

abzüglich LSt fester Satz | 450,00 | ||

Kennzahl 260: | 1875,78 |

Zweifelsfragen zur Vorgangsweise bei der Versteuerung von Vergleichs- und Urteilszahlungen sowie Zahlungen bei Kündigungsanfechtungen (Rz 1103 LStR 2002)

Fall A:

Es wird Klage beim Arbeits- und Sozialgericht eingebracht. Auf Grund dieser Mahnklage wird ein Zahlungsbefehl erlassen. Der Arbeitgeber bezahlt auf Grund des Zahlungsbefehls (sämtliche) offenen Ansprüche des Arbeitnehmers.

Wie sind diese Zahlungen zu versteuern?

Diese Zahlungen stellen eine Nachzahlung dar und sind gemäß § 67 Abs. 8 lit. c EStG 1988 zu versteuern (Aufrollung, sofern im selben Kalenderjahr geleistet), § 67 Abs. 8 lit. a EStG 1988 kommt nicht zur Anwendung.

Fall B:

Der Arbeitgeber widerspricht dem Zahlungsbefehl und es kommt zu einem Verfahren. Dieses Verfahren endet mit Vergleich oder Urteil.

Wie ist diese Vergleichs- bzw. Urteilssumme zu versteuern, wenn sie

a) auf einmal bezahlt wird? b) in Raten bezahlt wird?

In beiden Fällen sind diese Zahlungen gemäß § 67 Abs. 8 lit. a EStG 1988 zu versteuern. Bei monatlicher Ratenzahlung sind die einzelnen Zahlungen gemäß dem Zuflussprinzip jeweils im Kalendermonat der Zahlung zu versteuern.

Fall C:

Der Arbeitnehmer ficht die Kündigung wegen Sozialwidrigkeit an. Das Dienstverhältnis ist durch die Kündigung beendet.

Der Arbeitnehmer dringt mit seiner Klage durch. Die Kündigung wird - mit Urteil - rückwirkend außer Kraft gesetzt. Der Arbeitgeber hat die offenen Forderungen nachzuzahlen, der Arbeitnehmer im Gegenzug die erhaltenen Zahlungen für seine Beendigungsansprüche - zB Abfertigung - zurückzuzahlen.

Wie sind diese Zahlungen des Arbeitgebers zu versteuern?

Diese Zahlungen stellen eine Nachzahlung dar und sind gemäß § 67 Abs. 8 lit. c EStG 1988 zu versteuern (Aufrollung, sofern im selben Kalenderjahr geleistet), § 67 Abs. 8 lit. a EStG 1988 kommt nicht zur Anwendung. Ebenso ist bei Zahlungen gemäß § 61 ASGG (vorläufige Rechtswirkung des Urteils erster Instanz) vorzugehen.

Fall D:

Der Arbeitnehmer ficht die Kündigung wegen Sozialwidrigkeit an. Arbeitgeber und Arbeitnehmer schließen einen Vergleich.

a) Es wird vereinbart, dass die Kündigung aufrecht bleibt und der Arbeitnehmer erhält für den Verzicht auf die Kündigungsanfechtung eine bestimmte Summe.

Wie ist diese Zahlung zu versteuern?

In diesem Fall ist die Versteuerung gemäß § 67 Abs. 8 lit. a EStG 1988 vorzunehmen.

b) Es wird vereinbart, dass die ursprüngliche Kündigung aufgehoben wird und das Dienstverhältnis zu einem späteren Termin einvernehmlich beendet wird. Die offenen Löhne/Gehälter werden vom Arbeitgeber nachbezahlt.

Wie sind diese Zahlungen zu versteuern?

Diese Zahlungen stellen eine Nachzahlung dar und sind gemäß § 67 Abs. 8 lit. c EStG 1988 zu versteuern (Aufrollung, sofern im selben Kalenderjahr geleistet), § 67 Abs. 8 lit. a EStG 1988 kommt nicht zur Anwendung.

c) Der Arbeitgeber zieht die Kündigung zurück, der Arbeitnehmer die Klage (Vergleichsinhalt). Der Arbeitgeber zahlt die Löhne/Gehälter nach.

Wie sind diese Zahlungen zu versteuern?

Diese Zahlungen stellen eine Nachzahlung dar und sind gemäß § 67 Abs. 8 lit. c EStG 1988 zu versteuern (Aufrollung, sofern im selben Kalenderjahr geleistet); § 67 Abs. 8 lit. a EStG 1988 kommt nicht zur Anwendung.

Zweifelsfragen zur Versteuerung von Zahlungen für den Verzicht auf Arbeitsleistungen für künftige Lohnzahlungszeiträume

Das Dienstverhältnis wird (einvernehmlich oder durch Kündigung) beendet. Der Beendigungstermin liegt in der Zukunft. Der Arbeitnehmer wird bis zum Ende des Arbeitsverhältnisses vom Dienst freigestellt (mit oder ohne Anrechnung des Urlaubes).

Wie ist die Versteuerung vorzunehmen, wenn

a) die Zahlung in einem Einmalbetrag besteht

b) die Zahlungen jedes Monat erfolgen und am Ende des Dienstverhältnisses die Endabrechnung erfolgt.

Im Fall a) ist die Zahlung (inklusive der darin enthaltenen sonstigen Bezüge wie anteiliges Urlaubs- und Weihnachtsgeld) gemäß § 67 Abs. 8 lit. b EStG zu versteuern.

Im Fall b) sind die Zahlungen wie laufender Arbeitslohn im jeweiligen Kalendermonat des Zuflusses zu versteuern, sonstige Bezüge sind gemäß § 67 Abs. 1 und 2 EStG 1988 zu erfassen.

§ 69 Abs. 1 EStG 1988 (Rz 1230 LStR 2002)

Lohnzettel für vorübergehend beschäftigte Arbeitnehmer

Gemäß Rz 1230 LStR 2002 ist ein Lohnzettel auch bei Bezügen gemäß § 69 Abs. 1 EStG 1988 zu übermitteln, da für Lohnzahlungszeiträume ab 1.1.2003 der Lohnzettel mit dem Beitragsgrundlagennachweis verbunden ist. Bei Ausstellung eines Lohnzettels für Bezüge gemäß § 69 Abs. 1 EStG 1988 ist folgendermaßen vorzugehen: Die in den Bruttobezügen unter Kennzahl 210 ausgewiesenen Bezüge gemäß § 69 Abs. 1 EStG 1988 sind unter Kennzahl 243 wieder abzuziehen, sodass die steuerpflichtigen Bezüge bei der Kennzahl 245 Null betragen. Innerhalb der Kennzahl 243 sind diese Bezüge in jenes Betragsfeld einzutragen, dem das Textfeld "Sonstige steuerfreie Bezüge" vorangestellt ist. Die hiefür einbehaltene Steuer ist im Betragsfeld "Abzüglich Lohnsteuer mit festen Sätzen gemäß § 67 Abs. 3 bis Abs. 8 EStG 1988" einzutragen. Eine "Anrechenbare Lohnsteuer" (Kennzahl 260) darf bei Bezügen gemäß § 69 Abs. 1 EStG 1988 nicht ausgewiesen werden.

Diese Vorgangsweise führt in der Praxis zu Problemen. Kann der steuerliche Teil des Lohnzettels in diesen Fälle entfallen?

Bezüge gemäß § 69 Abs. 1 EStG 1988 bleiben bei der Veranlagung außer Ansatz, sodass ein Lohnzettel für Zwecke der Veranlagung nicht erforderlich ist. Ein Beitragsgrundlagennachweis ist allerdings erforderlich. Bei Bezügen gemäß § 69 Abs. 1 EStG 1988 ist zukünftig nur der Beitragsgrundlagennachweis, nicht jedoch der lohnsteuerliche Teil auszufüllen. Rz 1230 LStR 2002 wird geändert.

Der Ort der Geschäftsleitung eines Unternehmens ist in Wien, der Produktionsstandort ist in Gänserndorf, dort ist die überwiegende Anzahl der Arbeitnehmer beschäftigt. Gemäß § 81 Abs. 3 EStG 1988 ist bei mehreren Betriebsstätten im Sinne des Abs. 1 oder 2 die wirtschaftlich bedeutendste Betriebsstätte für Zwecke des Steuerabzuges vom Arbeitslohn maßgebend. Ist im gegenständlichen Fall das Finanzamt in Wien oder das Finanzamt Gänserndorf zuständig.

Betriebsstätte im Sinne des § 81 Abs. 1 EStG 1988 ist für Zwecke des Steuerabzuges vom Arbeitslohn der Betrieb oder Teil des Betriebes des Arbeitgebers, in dem die Berechnung des Arbeitslohnes und der Lohnsteuer vorgenommen wird. Zu klären ist daher vorerst, wo die Berechnung des Arbeitslohnes und der Lohnsteuer im vorliegenden Fall erfolgt. Erfolgt die Berechnung nur in Wien oder nur in Gänserndorf, ist im Fall 1 das Wiener Finanzamt, im Fall 2 das Finanzamt Gänserndorf zuständig. § 81 Abs. 3 EStG 1988 kommt in diesen Fällen nicht zum Tragen. Erfolgt die Berechnung des Arbeitslohnes und der Lohnsteuer in beiden Betriebsstätten (die Lohnverrechnung erfolgt getrennt in beiden Betriebsstätten), dann stellt sich die Frage nach der wirtschaftlich bedeutendsten. Diesfalls kann davon ausgegangen werden, dass die Produktionsstätte in Gänserndorf, bei der die überwiegende Anzahl der Arbeitnehmer tätig wird, auch die wirtschaftlich bedeutendste Betriebsstätte ist.

BMVG, Übertragungsbetrag und Überzahlungen im L 16 (Rz 1224 LStR 2002)

In den Rz 1224 LStR 2002 heißt es "Zusätzlich sind die Bemessungsgrundlage für den Beitrag an die Mitarbeitervorsorgekasse (MVK) sowie der eingezahlte Beitrag inklusive Übertragungsbetrag und allfälliger Überzahlungen anzugeben..."

Welches Feld soll im Formular L16 bzw. bei elektronischer Übermittlung für den Übertragungsbetrag und die "Überzahlung" verwendet werden?

Bei der "Bemessungsgrundlage" ist nur die Bemessungsgrundlage für die laufenden Beiträge an die MVK einzutragen. Unter "Eingezahlter Betrag an MV" sind sowohl die laufenden MVK-Beiträge als auch die Übertragungsbeträge zu erfassen.

§ 97 Abs. 1 und Abs. 2 EStG 1988 (Rz 7820 ff EStR 2000)

Anrechnung der KESt

Einkünfte aus nichtselbständiger Arbeit im Jahr 2001 (Arbeitnehmerabsetzbetrag steht zu)

Lohnzettel 1 - KZ 245: 97.889 S

Lohnzettel 2 - KZ 245: 27.397 S

keine anrechenbare Lohnsteuer einbehalten

Werbungskosten KZ 277: 15.917 S

endbesteuerte Kapitalerträge KZ 366: 16.151 S

einbehaltene KESt KZ 364: 3.615 S

Sonderausgaben KZ 455: 24.000 S (wirksam 6.000 S)

Fragestellung:

Wie wird die Einkommensteuer(-gutschrift) berechnet?

Im vorliegenden Fall ergibt sich nach Abzug aller Absetzbeträge eine Einkommensteuer von -405 S. Gemäß § 33 Abs. 8 EStG 1988 ist die Negativsteuer aber mit den ins Minus führenden Absetzbeträgen (also mit -405 S) begrenzt, eine Aufstockung auf -1.500 S ist nicht gesetzeskonform. Nach Abzug der KESt von -3.615 S ergibt sich somit eine Gutschrift von -4.020 S.

Darstellung der Steuerberechnung für das Jahr 2001 (alle Beträge in Schilling):

Einkünfte:

Summe KZ 245 | 125.286,00 |

Werbungskosten, die der Arbeitgeber nicht berücksichtigen konnte | -15.917,00 |

Einkünfte aus nichtselbständiger Arbeit | 109.369,00 |

Einkünfte aus Kapitalvermögen | 16.151,00 |

Gesamtbetrag der Einkünfte | 125.520,00 |

Sonderausgaben ( § 18 EStG 1988) | -6.000,00 |

Einkommen | 119.520,00 |

Die Einkommensteuer beträgt:

0% für die ersten 50.000 | 0,00 |

21% für die nächsten 50.000 | 10.500,00 |

31% für die restlichen 19.500 | 6.045,00 |

Steuer vor Abzug der Absetzbeträge | 16.545,00 |

Allgemeiner Steuerabsetzbetrag | -12.200,00 | |

Verkehrsabsetzbetrag | -4.000,00 | |

Arbeitnehmerabsetzbetrag | -750,00 | |

Summe Absetzbeträge | -16.950,00 | -16.950,00 |

Tarifsteuer nach Abzug der Absetzbeträge | -405,00 |

Einkommensteuer (Gutschrift nach § 33 Abs. 8 EStG) | -405,00 |

Einkommensteuer | -405,00 |

Kapitalertragsteuer | -3.615,00 |

Festgesetzte Einkommensteuer | -4.020,00 |

Gutschrift | 4.020,00 |

Mitteilung von Bausparkassen

Im gegenständlichen Fall wird eine Provisionszahlung (für den Abschluss von Bausparkassenverträgen) von der Bausparkasse an den Arbeitgeber des Vermittlers - eine Bank - geleistet. Die Bank als Arbeitgeber bezieht diese Provisionen in die Lohnverrechnung mit ein, führt den Lohnsteuerabzug durch und berücksichtigt die Einkünfte und die einbehaltene Lohnsteuer im Lohnzettel. Angeblich stellen Bausparkassen über Provisionen, die sie an Bausparkassenvertreter im Wege der Bank, bei der diese Vertreter als Arbeitnehmer tätig sind, auszahlen, Mitteilungen gemäß § 109a EStG 1988 aus.

Der Lohnsteuerabzug erfolgt im gegenständlichen Fall offensichtlich zu Recht, weil die Provisionen im Rahmen der nichtselbständigen Tätigkeit erworben und vom Arbeitgeber des Provisionsempfängers an diesen ausgezahlt werden. Eine Mitteilung gemäß § 109a EStG 1988 ist in den in Rz 964 und 965 LStR 2002 angeführten Fällen nicht auszustellen, weil lohnsteuerabzugspflichtige Einkünfte aus nichtselbständiger Arbeit vorliegen und diese in den Einkünften laut Lohnzettel enthalten sind.

Liegen hingegen selbständige Einkünfte oder auch Arbeitslohn von dritter Seite vor (in beiden Fällen werden die Provisionen unmittelbar an den Vertreter ausgezahlt, ohne dass ein damit in Verbindung stehender Arbeitgeber davon Kenntnis erlangt - siehe auch Rz 966 LStR 2002) ist eine Mitteilung gemäß § 109a EStG 1988 auszustellen.

Familienlastenausgleichsgesetz

Übernommene Sozialversicherung

Grundsätzlich stellen vom Arbeitgeber übernommene Arbeitnehmerbeiträge zur gesetzlichen Sozialversicherung einen Vorteil aus dem Dienstverhältnis dar und sind der Steuerbemessungsgrundlage sowie der Bemessungsgrundlage für DB, DZ und Kommunalsteuer hinzuzurechnen. Da die SV-Beiträge als Werbungskosten die Lohnsteuerbemessungsgrundlage vermindern, bleibt dieser Vorgang lohnsteuerlich ohne Folgen. DB, DZ und Kommunalsteuer sind jedoch zu entrichten.

Kommt es im Zuge einer Lohnabgabenprüfung zur Vorschreibung von Arbeitnehmerbeiträgen zur gesetzlichen Sozialversicherung, so trägt diese üblicherweise der Arbeitgeber.

Gehören die vom Arbeitgeber im Zuge einer Lohnabgabenprüfung für den Arbeitnehmer übernommenen SV-Beiträge zur Bemessungsgrundlage für DB, DZ und Kommunalsteuer? Wenn ja, zu welchem Zeitpunkt?

Die vom Arbeitgeber infolge einer GPLA (gemeinsamen Prüfung lohnabhängiger Abgaben) für den Arbeitnehmer übernommenen Arbeitnehmerbeiträge zur gesetzlichen Sozialversicherung gehören - als Vorteil aus dem Dienstverhältnis - zur Bemessungsgrundlage für DB, DZ und Kommunalsteuer. Die Bemessungsgrundlage für DB, DZ und Kommunalsteuer ist im Kalendermonat der Zahlung der Arbeitnehmeranteile an den Versicherungsträger zu erhöhen. Regressiert sich der Arbeitgeber allerdings hinsichtlich bezahlter Arbeitnehmeranteile an den entsprechenden Arbeitnehmern und fordert er diese zurück, dann liegt keine Lohnzahlung vor und die Bemessungsgrundlage ist nicht zu erhöhen.

Anmerkungen:

In LStR 2002 eingearbeitet.

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 3 Abs. 1 Z 15 lit. a EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Bundeslohnsteuertagung |

Verweise: | EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |