Vorsteuerabzug für Autobahnanschluss eines Wirtschaftsgebietes

Beachte:

VwGH-Beschwerde zur Zl. 2013/15/0188 eingebracht (Amtsbeschwerde). Einstellung des Verfahrens mit Beschluss vom 25.7.2013.

Entscheidungstext

Der Unabhängige Finanzsenat hat durch den Vorsitzenden Hofrat Dr. Rudolf Wanke und die weiteren Mitglieder Hofrätin Dr. Barbara Straka, Mag. Natascha Kummer und Reinhold Haring über die Berufungen der Bw., vertreten durch Stb., vom 1. Juli 2011 gegen den Bescheid des Finanzamtes ABC, vertreten durch ADir Hermann Mörkl, vom 31. Mai 2011 betreffend Umsatzsteuer 2009 sowie gegen die Bescheide betreffend Festsetzung von Umsatzsteuer für 3-12/2010 und 1/2011 (nunmehr gemäß § 274 BAO gegen die Umsatzsteuerjahresbescheide 2010 und 2011 gerichtet) nach der am 3. April 2013 in XY, durchgeführten mündlichen Berufungsverhandlung entschieden:

Den Berufungen wird Folge gegeben.

Die angefochtenen Bescheide werden abgeändert.

Die Bemessungsgrundlagen und die Höhe der Abgaben sind den als Beilage angeschlossenen Berechnungsblättern zu entnehmen und bilden einen Bestandteil dieses Bescheidspruches.

Entscheidungsgründe

Die Berufungswerberin (Bw.) ist eine Aufschließungsgesellschaft in Form einer GmbH.

Im Zuge von abgabenbehördlichen Prüfungen bzw. Nachschauen (ABNr. 224043/09 vom 15.6.2010, ABNr. 300965/09 vom 25.8.2010, ABNr. 222035/10 vom 30.3.2011, ABNr. 122018/11 vom 25.5.2011, ABNr. 222027/12 vom 19.6.2012) bezogen auf Umsatzsteuer bzw. Festsetzung von Umsatzsteuer in den Jahren 2009 - 2011 wurden folgende Feststellungen zum Projekt der Bw. im Rahmen einer Straßenerrichtung für eine neue Autobahnanschlussstelle in der Nähe einer Wirtschaftszone getroffen:

Die Eigentümer der von den Baumaßnahmen für die Autobahnanschlussstelle betroffenen Liegenschaften seien die B. GmbH., die C. GmbH. und die D. GmbH. Die Fa. ASFINAG sei Hersteller und Erhalter bezüglich des Teilprojekts 1 betreffend die Autobahnauf- und Abfahrten. Die Bw. werde die entsprechenden Grundstücke erwerben und an die Bundesstraßenverwaltung unentgeltlich abtreten. Die Bw. sei Hersteller und Erhalter des Teilprojekts 2 betreffend das Straßenstück mit zwei Kreisverkehren (beidseits der Autobahn) und Verbindungsbrücke über die Autobahn. Nach Fertigstellung und Endvermessung werde die Bw. auch diese Grundstücke erwerben, die im Eigentum der Bw. verbleiben sollen. Die Bw. habe bereits 70% der voraussichtlichen Kaufpreise an die Eigentümer bezahlt. Die auf Kosten der Bw. hergestellte Verbindungsbrücke gehe ins Eigentum der Bundesstraßenverwaltung über. Für die Erhaltung der Brücke sei die Fa. ASFINAG zuständig. Lediglich für Brückenteile wie Belag, Geländer, Sichtschutz usw. werde die Erhaltung von der Bw. übernommen. Dies gelte auch für die Kreisverkehre und sonstige im Eigentum der Bw. befindliche Straßen.

Die genannten Teilprojekte seien vom Bundesministerium für Verkehr, Innovation und Technologie im Jahr 2008 bewilligt worden und im Mai 2010 sei die gesamte Anschlussstelle für den Verkehr freigegeben worden.

Bei der schon zuvor vorhandenen Autobahnauffahrt und -abfahrt "A." handle es sich um einen Anschluss an die Bundesstraße westlich der Wirtschaftszone. Aufgrund des hohen Verkehrsaufkommens auf der Autobahn sowie auf den Bundesstraßen in diesem Bereich werden Betriebsansiedlungsprojekte von verkehrsintensiven Betrieben sowie deren Erweiterungen nur mehr genehmigt, wenn die bestehende Autobahnanschlussstelle und das dortige Teilstück der Bundesstraße durch die Errichtung der neuen Anschlussstelle verkehrsmäßig entlastet werden.

Zur Finanzierung der Anschaffungskosten der Grundstücke und der Baukosten des Teilprojekts 2 habe die Bw. Fremdmittel (Darlehen) und Verkehrsbeiträge der angesiedelten Unternehmen herangezogen. Mit den Einnahmen aus den - einmalig vorgeschriebenen - Verkehrsbeiträgen und aus zukünftig an noch anzusiedelnde Unternehmen zu verrechnenden Verkehrsbeiträgen sollen in der Folge auch die Erhaltungskosten des Straßenstücks und die Darlehensrückzahlungen bestritten werden. Es seien weitere Aufschließungen von Betriebsgebieten geplant. Zuschüsse von Land oder Gemeinden gebe es nicht.

Unternehmen, die im Bereich der gegenständlichen Wirtschaftszone Grundstücke ankauften, sei als Nutznießer des Projekts bei Abschluss des Kaufvertrages der erwähnte Verkehrsbeitrag von 15 € bzw. 10 € pro Quadratmeter vertraglich aufgebürdet worden. Diese Vorgangsweise sei auch bei zukünftigen Grundstücksankäufen in diesem Gebiet beabsichtigt. Die Bw. habe bei den Verkehrsbeiträgen jeweils 20% Umsatzsteuer in Rechnung gestellt. Welche kalkulatorischen Anteile des Verkehrsbeitrages auf die Anschaffungskosten der Grundstücke bzw auf die Erhaltungskosten entfallen, habe nicht festgestellt werden können.

Bauaufsicht und Rechnungslegung sei seitens des Landes Burgenland vorgenommen worden.

Die errichtete Anschlussstelle und die Autobahnbrücke gingen nach Fertigstellung ins Eigentum der Bundesstraßenverwaltung über. Einzig die Grundstücke der Kreisverkehre blieben im Eigentum der Bw. Da die Straßen eine Einheit bildeten, können die Kreisverkehre nicht als Privatstraßen anzusehen sein. Im Übrigen seien sie als Straßen mit Öffentlichkeitsrecht gewidmet.

Die Bw. befinde sich je zur Hälfte im Eigentum der Gemeinden E. und A. Nach Ansicht des Finanzamtes handle es sich bei den Auf- und Abfahrten bzw. der Zufahrten zum Gewerbegebiet um eine hoheitliche Aufgabe sowohl des Bundes als auch der Gemeinden. Zur Vereinfachung der Abwicklung der Baumaßnahmen und der Finanzierung seien diese Aufgaben an die Bw. übertragen worden. Sie habe dadurch hoheitliche Aufgaben übernommen und übe in diesem Zusammenhang keine unternehmerische Tätigkeit aus.

Von Anfang an sei die Übertragung der wesentlichen Teile der Straßenbauwerke ins Eigentum der öffentlichen Hand beabsichtigt gewesen. Beabsichtige ein Unternehmer bereits bei Leistungsbezug die Leistung nicht für seine wirtschaftliche Tätigkeit, sondern für eine unentgeltliche Zuwendung an die öffentliche Hand (Bundesstraßenverwaltung) zu verwenden, sei er nicht zum Vorsteuerabzug berechtigt. Dies gelte auch, wenn die durch die Aufschließungsmaßnahme "wertvolleren" Grundstücke steuerpflichtig verkauft werden sollen.

Die infrastrukturelle Erschließung und die Herstellung und Erhaltung öffentlicher Straßen gehörten grundsätzlich zu den hoheitlichen Tätigkeiten der Gebietskörperschaften, die ihnen im Rahmen der öffentlichen Gewalt oblägen. Es stelle sich daher die Frage, ob die gegenständlichen Bauleistungen überhaupt "für das Unternehmen" der Bw. erbracht worden bzw. für Zwecke ihres Unternehmens erfolgt seien.

Es sei nicht von der Hand zu weisen, dass die Bw. ein massives wirtschaftliches Interesse an der Errichtung der Straßenstücke gehabt habe. Es sei auch nicht auszuschließen, dass die Bw. ohne die Straßenerrichtung die späteren Grundstücksverkäufe nicht oder nicht zu diesem Preis vornehmen hätte können. Aus der (subjektiven) Sicht der Bw. möge es zwar richtig sein, dass sie letztendlich zur Tragung der Errichtungskosten bereit gewesen sei, um von den zukünftigen Grundstückserwerbern einen höheren Kaufpreis verlangen zu können bzw. für eine bessere Erreichbarkeit und somit für eine Erhöhung der Kundenfrequenz bei den bestehenden Unternehmen zu sorgen. Tatsache sei aber, dass der Kreisverkehr nicht nur den (späteren) Grundstückerwerbern, sondern auch der Allgemeinheit ohne besondere Einschränkung zur Verfügung stehe. Die Errichtung dieser Straßenstücke stelle also objektiv betrachtet keine spezielle Leistung an die Grundstückskäufer bzw an die angesiedelten Unternehmer dar und diene in weiterer Folge auch nicht zur nachhaltigen Umsatzerzielung. Es sei daher der Vorsteuerabzug zu verwehren. Wegen des Grundsatzes der Einheitlichkeit der Leistung im Umsatzsteuergesetz gelte dies auch für die beiden Kreisverkehre, da die Straßenverläufe nach der Verkehrsauffassung nicht teilbar seien.

Da die Bw. in Zusammenhang mit der gegenständlichen Straßenerrichtung keine unternehmerische Tätigkeit ausübe, schulde sie die in den Ausgangsrechnungen gesondert ausgewiesene Umsatzsteuer gemäß § 11 Abs. 12 UStG aufgrund der Rechnung, wenn die Rechnung nicht gegenüber dem Empfänger berichtigt werde.

Diesen Feststellungen und der Rechtsmeinung des Finanzamtes wurde mit folgenden Bescheiden Rechnung getragen:

- Umsatzsteuerbescheid 2009 vom 31. Mai 2011 - Umsatzsteuerfestsetzung 3-12/2010 vom 6. April 2011 - Umsatzsteuerbescheid 2010 vom 28. Juni 2012 - Umsatzsteuerfestsetzung 1/2011 vom 6. April 2011 - Umsatzsteuerbescheid 2011 vom 25. Oktober 2012

In den Berufungen gegen den Umsatzsteuerjahresbescheid 2009 und die Umsatzsteuerfestsetzungen 3-12/2010 und 1/2011 wendete die Bw. ein, die Kürzung der Vorsteuern sei aufgrund unrichtiger steuerlicher und rechtlicher Feststellungen der Außenprüfung erfolgt. Die Rechtsansicht des Finanzamtes werde auch durch UFS 7.4.2011, RV/3957-W/08, widerlegt. Aus den Schriftsätzen, Aktenvermerken und Verträgen, die dem Finanzamt vorgelegt worden seien, ergebe sich, dass die unternehmerische Tätigkeit der Gesellschaft zum Vorsteuerabzug berechtige. Da derzeit noch keine Abtretungen an das öffentliche Gut erfolgt seien, seien auch noch keine Entnahmen zu versteuern. Die Umsatzsteuerfestsetzungen seien daher aufzuheben und die Vorsteuerkürzungen zu revidieren.

In der am 3. April 2013 abgehaltenen mündlichen Berufungsverhandlung wurde seitens der Bw. (zusammengefasst) ausgeführt, dass die neue Anschlussstelle notwendig gewesen sei, um die angrenzenden Wirtschaftsgebiete entsprechend für Betriebserweiterungen und neue Betriebsansiedlungen zu erschließen. Die Grundstücke, auf denen von der Bw. die Anschlussstelle errichtet wurde, befänden sich nicht im öffentlichen Eigentum; es sei auch nicht beabsichtigt, eine Abtretung ans öffentliche Gut vorzunehmen. Die Erhaltung und der Winterdienst obliege der Bw. Die Bw. sei - genauso wie etwa die ASFINAG - unternehmerisch tätig. Die Abtretungen der Grundstücke mit den von der ASFINAG errichteten Straßenteilen seien bereits erfolgt bzw. im Gange. Hinsichtlich dieser Straßengrundstücke bestehe aber kein Zusammenhang mit den strittigen Baumaßnahmen. Die Bw. habe keine Grundstücke erworben, um damit zu handeln, und die Bw. sei auch nicht zur unentgeltlichen Abtretung von Grundstücken gegründet worden.

Klargestellt wurde, dass die Kreisverkehre und das Brückenbauwerk von der Bw. bezahlt wurden, nur die Erhaltung der Brücke obliege der ASFINAG. Dies sei aus Sicherheitsgründen erforderlich, da die Autobahn gequert wird.

Der steuerliche Vertreter erklärte, dass die beiden Kreisverkehre nahezu ausschließlich für die beiden Wirtschaftsgebiete dienen. Der Verkehr nach A und E. erfolge über die bereits vorher vorhandene Autobahnabfahrt. Ein Ausbau der Wirtschaftsgebiete wäre ohne zusätzliche Abfahrt nicht möglich gewesen, da es an Frequenzträgern gefehlt hätte.

Der Vertreter des Finanzamtes betonte, dass sich die von der Bw. errichtete Brücke über die Autobahn auf Baugrund der ASFINAG befinde. Tatsache sei auch, dass die errichteten Straßenteile für den öffentlichen Verkehr bestimmt seien. Der Geschäftsführer der Bw. stimmte dem zu, hob jedoch hervor, dass die Straßen wirtschaftlich zur Erschließung der Wirtschaftsgebiete dienen und weiterhin Privatstraßen bleiben. Nutznießer der Bauwerke seien die jeweiligen Grundstückseigentümer bzw. deren Kunden.

Auf die Frage nach der Kostendeckung der Verkehrsbeiträge erläuterte der Geschäftsführer der Bw., dass durch Erweiterungen von Betrieben sowie des Wirtschaftsareals weitere Verkehrsbeiträge vereinnahmt werden. Damit müssten die anfallenden Erhaltungskosten noch lange gedeckt sein. Die Gemeinden hätten kein Geld zugeschossen.

Über die Berufung wurde erwogen:

Die Berufungen vom 1. Juli 2011 und vom 11. Mai 2011 bekämpfen den Umsatzsteuerbescheid 2009 und die Bescheide zur Festsetzung der Umsatzsteuer für 3-12/2010 und 1/2011. Am 28. Juni 2012 erging der Umsatzsteuerbescheid 2010, am 25. Oktober 2012 der Umsatzsteuerbescheid 2011. Die Berufung richtet sich nunmehr gemäß § 274 BAO gegen die Jahresbescheide, weil mit diesen dem Berufungsbegehren nicht Rechnung getragen wurde. Die Berufung vom 2. Juli 2012 gegen Umsatzsteuerbescheid 2010 und die Berufung vom 17. November 2012 gegen Umsatzsteuerbescheid 2011 gelten nur mehr als ergänzende Schriftsätze.

Sachverhalt:

Die bw. Gesellschaft wurde im Jahr 1999 zur Vornahme verkehrsverbessernder Maßnahmen gegründet. Gesellschafter sind zu gleichen Teilen die Gemeinden E. und A.. Bis Juli 2009 hatten auch die D.gmbH. und die B. GmbH. Gesellschafterfunktion. Nach dem ebenfalls im Juli 2009 geänderten Gesellschaftsvertrag ist Gegenstand des Unternehmens die Planung, Einreichung, Finanzierung und Errichtung von verkehrsverbessernden Maßnahmen an der Autobahn A0, der B01 und B02 sowie allfälliger Anbindungsstraßen zwecks Aufschließung des Betriebsgebietes E. - A..

Nach der Aktenlage, insbesondere dem Vertrag zwischen der Bw. und dem Land F. vom 11. März 2009, der Errichtungsvereinbarung zwischen der Bw. und der ASFINAG Bau Management GmbH vom 23./30. Jänner 2009 und dem Vertrag zwischen der Bw. und den Liegenschaftsverwertungsgesellschaften vom 25. März 2009, und dem Ergebnis der mündlichen Verhandlungist darüber hinaus folgender Sachverhalt der Entscheidung zugrunde zu legen:

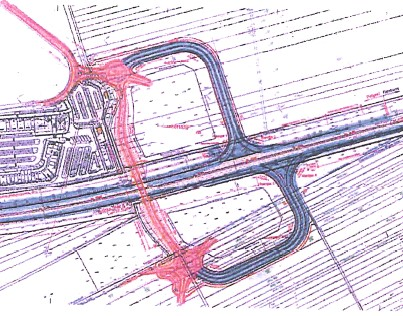

Zur besseren Erreichbarkeit des Wirtschaftsgebietes beidseits der Autobahn bzw. um Betriebserweiterungen und neue Betriebsansiedlungen zu ermöglichen, wurde eine neue Autobahnanschlussstelle errichtet. Die (am Plan blau markierten) Autobahnauffahrten und -abfahrten samt Finanzierung fielen in den Aufgabenbereich der ASFINAG. Die Errichtung der (rot markierten) daran anschließenden Kreisverkehre, der Verbindungsstraße und der Autobahnbrücke oblag der Bw., die auch die damit in Zusammenhang stehenden Kosten zu tragen hatte. Das Land F. führte das Projektmanagement und die örtliche Bauaufsicht durch.

Die Bw. machte die Umsatzsteuer aus den an sie gerichteten Rechnungen über die Straßenerrichtung im rot markierten Bereich als Vorsteuer geltend. Aufgrund von Verträgen mit bereits angesiedelten und sich ansiedelnden Unternehmern stellte die Bw. für die Straßenerrichtung einmalige Verkehrsbeiträge mit Umsatzsteuer in Rechnung, die von den Unternehmern in mehreren Teilbeträgen in den Jahren 2009 - 2011 zu entrichten waren. Andere unternehmerische Tätigkeiten hat die Bw. in diesem Zeitraum nicht ausgeübt.

Bei den von der Bw. auf privaten Grundstücken errichteten Straßen handelt es sich um Privatstraßen, die dem öffentlichen Verkehr dienen. Die entsprechenden Straßengrundstücke hat die Bw. mittlerweile von privaten Liegenschaftsverwertungsgesellschaften angekauft. Eine Abtretung an die öffentliche Hand ist nicht beabsichtigt.

Strittig ist das Recht auf Vorsteuerabzug aus den an die Bw. gerichteten Eingangsrechnungen iZm den Bauleistungen zur Straßenerrichtung. Dazu ist vorerst zu klären, ob die Bw. unternehmerisch tätig geworden ist.

Unternehmereigenschaft durch Leistung an die Unternehmer der Wirtschaftszone:

Rechtsgrundlagen:

Der Umsatzsteuer unterliegen gemäß § 1 Abs. 1 Z 1 UStG 1994 Lieferungen und sonstige Leistungen, die ein Unternehmer im Inland gegen Entgelt im Rahmen seines Unternehmens ausführt. Unternehmer ist nach § 2 Abs. 1 UStG 1994, wer eine gewerbliche oder berufliche Tätigkeit selbständig ausübt. Gewerblich oder beruflich ist jede nachhaltige Tätigkeit zur Erzielung von Einnahmen, auch wenn die Absicht, Gewinn zu erzielen, fehlt.

Rechtliche Würdigung:

Die Bw. hat in den Jahren 2009 - 2011 neben der in Rede stehenden Tätigkeit keine anderen Leistungen erbracht. Zur Frage, ob der Bw. Unternehmereigenschaft zukommt bzw. den Verkehrsbeiträgen eine Leistung der Bw. iSd Umsatzsteuergesetzes gegenüber steht, ist festzuhalten, dass Leistung jedes wirtschaftlich relevante Verhalten sein kann, somit neben positivem Tun auch Dulden oder Unterlassen.

Den Unternehmern im Wirtschaftsgebiet hat die Bw. für die Schaffung eines Autobahnanschlusses einmalige Verkehrsbeiträge vorgeschrieben. Die Verrechnung der Beiträge beruht auf entsprechenden Vereinbarungen mit den Unternehmern. Die Leistung der Bw. besteht darin, dass den Grundstücksbesitzern im Gewerbegebiet die Möglichkeit eingeräumt wird, über die neue Verbindungsstraße auf die Grundstücke zuzufahren. Dies ist unabhängig von der Tatsache, dass bereits zuvor eine (weitere) Zufahrt zum Gewerbegebiet bestanden hat. Die bessere verkehrsmäßige Erschließung des Betriebsgebietes ist auch der eigentliche Gesellschaftszweck der Bw.

Die Bw. entfaltet mit der Zurverfügungstellung und Erhaltung der Infrastruktur eine Tätigkeit (sonstige Leistung) gegen Entgelt. In Hinblick auf die Erweiterung der Wirtschaftszone rechnet die Bw. auch weiterhin mit der Lukrierung von Verkehrsbeiträgen. Sie ist nachhaltig zur Erzielung von Einnahmen tätig und hat somit Unternehmereigenschaft.

Dem Einwand des Finanzamtes, dass wegen der allgemeinen Nutzbarkeit der neu errichteten Anschlussstelle die Bw. an die angesiedelten Unternehmer keine Leistungen erbracht habe, kommt keine Berechtigung zu. Der Umstand, dass auch andere Personen die Anbindung an die Autobahn befahren können, steht einer Leistungsbeziehung zwischen der Bw. und den angesiedelten Unternehmern nicht entgegen.

Die Unternehmer sind nämlich an der Leistung der Bw. gerade deshalb interessiert, weil sie die Nutzung der neuen Zufahrt ihren Mietern, Kunden, Lieferanten etc. zur Verfügung stellen wollen. Nach dem glaubwürdigen Vorbringen der Bw. dienen die straßenbaulichen Maßnahmen nicht der Allgemeinheit, sondern nahezu ausschließlich den Wirtschaftszonen beidseits der Autobahn, da die Zufahrt bspw. zu den benachbarten Gemeinden aus praktikablen Gründen über den nahe gelegenen, schon bestehenden Autobahnanschluss erfolgt.

Der sich aus der besseren Erreichbarkeit und der Erhöhung der Kundenfrequenz ergebende wirtschaftliche Vorteil für die angesiedelten und sich ansiedelnden Unternehmer besonders in Hinblick auf Erweiterungen der Betriebe und der Wirtschaftszone liegt auf der Hand. Ein nicht unbeachtlicher Aspekt der neuen Straße ist neben dem Autobahnanschluss auch die Schaffung einer Verbindung der beiden durch die Autobahn getrennten Wirtschaftszonen mittels Brücke.

Selbst wenn man wie das Finanzamt davon ausgehen sollte, dass die Bw. als ausgegliederter Rechtsträger Aufgaben wahrgenommen hat, die in den hoheitlichen Aufgabenbereich der öffentlichen Hand fallen, bedeutet das noch nicht, dass die Bw. ihre Leistung an die öffentliche Hand erbracht hat. Dem vorliegenden Sachverhalt lässt sich nämlich ein konkreter Auftrag der beteiligten Gemeinden an die Bw. zur Straßenerrichtung nicht entnehmen. Die Bw. trat den angesiedelten Unternehmern im eigenen Namen gegenüber (Achatz/Leitner, KöR und ihre Privatisierung im Steuerrecht, Seite 216, Ruppe/Achatz, UStG4, § 1 Tz 268). Auch unter diesem Blickwinkel sind die angesiedelten Unternehmer und nicht die öffentliche Hand als Leistungsempfänger anzusehen.

Zusammenfassend lässt sich daher sagen, dass die Bw. als Unternehmerin agiert und die an die Liegenschaftseigentümer verrechneten Verkehrsbeiträge der Umsatzsteuer unterliegen. Die Bw. schuldet die Umsatzsteuer gemäß § 1 Abs. 1 Z 1 UStG 1994.

Vorsteuerabzug:

Rechtsgrundlagen:

Der Unternehmer kann gemäß § 12 Abs. 1 Z 1 UStG 1994 als Vorsteuer die von anderen Unternehmern in einer Rechnung (§ 11) an ihn gesondert ausgewiesene Steuer für Lieferungen oder sonstige Leistungen abziehen, die im Inland für sein Unternehmen ausgeführt worden sind.

Rechtliche Würdigung:

Für das Unternehmen ausgeführt gilt eine Leistung, wenn das leistungsempfangende Unternehmen aus dem der Leistung zugrunde liegenden schuldrechtlichen Vertragsverhältnis berechtigt oder verpflichtet ist. In der Regel gilt daher der Auftraggeber der Leistung als Leistungsempfänger (Ausnahmen: § 12 Abs 2 Z 3, Z 4 und § 13 Abs 2 UStG 1994). Auf den wahren wirtschaftlichen Gehalt (den eigentlich Begünstigten bzw Beschwerten der Leistung) wird nicht Rücksicht genommen. Dies wird durch die expliziten Sonderregelungen in Z 3 und Z 4 offensichtlich (Kanduth-Kristen in Berger/Bürgler/Kanduth-Kristen/Wakounig (Hrsg), UStG-Kommentar 1.04 § 12 Rz. 87 ff., Ruppe/Achatz, UStG4, § 12 Tz. 72).

Der Unternehmer kann daher Vorsteuerbeträge nur abziehen, wenn die zugrunde liegende Leistung "für sein Unternehmen" ausgeführt worden ist. Es kann daher

- nur derjenige die Vorsteuer abziehen, der Empfänger der Leistung ist und

- die Leistung muss für den Unternehmensbereich des Leistungsempfängers erbracht worden sein.

Die Bw. ließ angrenzend an die neuen Autobahnauffahrten und -abfahrten zwei Kreisverkehre beidseits der Autobahn und eine Verbindungsstraße über eine Autobahnbrücke errichten, die den angrenzenden Wirtschaftsgebieten zu Gute kommen. Sie ist als Leistungsempfängerin anzusehen, da sie Auftraggeberin der strittigen Bauleistungen ist. Dies ergibt sich aus der Errichtungsvereinbarung zwischen der Bw. und der ASFINAG Bau Management GmbH vom 23./30. Jänner 2009 und dem Vertrag zwischen der Bw. und dem Land F. vom 11. März 2009.

Auch das Finanzamt geht erkennbar davon aus, dass die Bw. die Bauleistungen bezogen hat (Bp-Bericht vom 30. März 2011). Die Bw. wird vom Finanzamt als "Hersteller" des Projekts bezeichnet (Niederschrift über die Nachschau vom 25. August 2010, Tz 2).

Das Finanzamt vertritt jedoch die Meinung, dass dieStraßenerrichtung nicht für das Unternehmen der Bw. erfolgt ist, da die Errichtung von Straßen eine hoheitliche Aufgabe sei. In diesem Zusammenhang ist auf die Rechtsprechung des Verwaltungsgerichtshofs zu verweisen, der die Errichtung einer privaten Straße durch einen Gemeindeverband zur Anbindung eines Gewerbegebietes an die Bundesstraße dem Bereich der Privatwirtschaftsverwaltung zugeordnet hat. Der Verwaltungsgerichtshof hat eine missbräuchliche Praxis nicht erkannt und das Recht auf Vorsteuerabzug für den Gemeindeverband bestätigt (VwGH 25.10.2011, 2008/15/0299). Das Gleiche muss daher auch im vorliegenden Fall gelten, in dem es sich ebenfalls um eine private Straße handelt.

Sollte die Straßenerrichtung dennoch als hoheitliche Aufgabe angesehen werden, wurden die Baumaßnahmen jedenfalls an den Unternehmensbereich der Bw. erbracht, da die Bw. als juristische Person privaten Rechts anders als eine Körperschaft öffentlichen Rechts keinen hoheitlichen Bereich haben kann.

Das Finanzamt wendete weiters ein, dassdie Bw. bereits bei Leistungsbezug beabsichtigt habe, die wesentlichsten Teile des Straßenprojekts (Autobahnauf- und -abfahrten, Brücke) für eine unentgeltliche Zuwendung an die öffentliche Hand zu verwenden, sodass der Vorsteuerabzug von vorneherein ausgeschlossen sei.

Was die Autobahnauffahrten und -abfahrten betrifft, so hat die Bw. die Straßengrundstücke an die öffentliche Hand übertragen. Die Baumaßnahmen dieses Projektteils wurden jedoch von der ASFINAG in Auftrag gegeben und die Bw. hat dafür keinen Vorsteuerabzug begehrt.

Hinsichtlich der Autobahnbrücke ist festzustellen, dass der Straßeneigentümer (Bundesstraßenverwaltung) wegen der Errichtung über öffentlichem Grund zivilrechtlich Eigentum am Brückenbauwerk erworben haben mag. Die übrigen von der Bw. in Auftrag gegebenen Straßenteile bilden mit der Brücke eine Einheit und befinden sich auf privaten Grundstücken. Die entsprechenden Straßengrundstücke hat die Bw. mittlerweile in ihr Eigentum übernommen. Diese Grundablösen waren von Beginn an beabsichtigt (Vertrag zwischen Land F. und Bw. vom 11. März 2009). In der Niederschrift vom 25. August 2010 hat das Finanzamt festgehalten, dass zum damaligen Zeitpunkt bereits 70% der Kaufpreise an die vormaligen Eigentümer entrichtet waren.

Bei dieser Sachlage wird davon ausgegangen, dass die beiden Kreisverkehre samt der dazwischen liegenden Verbindungsstraße mit der Errichtung in das wirtschaftliche Eigentum der Bw. übergegangen sind. Dafür spricht auch der Umstand, dass der Bw. die Erhaltung der Straßen - inklusive der Straße über die Brücke, soweit der Straßenbelag betroffen ist - obliegt (Errichtungsvereinbarung zwischen der Bw. und der ASFINAG Bau Management GmbH).

Das Brückenbauwerk schließt an beiden Seiten an die gegenständlichen Privatstraßen an. Es hat daher eine einheitliche steuerliche Beurteilung der Baumaßnahmen zu erfolgen, eine differenzierte Betrachtung der Brücke wäre nicht gerechtfertigt. Die von der Bw. errichteten Verkehrsanlagen befinden sich im Wesentlichen auf privatem Grund und nur zu einem kleinen Teil über öffentlichem Grund. Dass das Brückenbauwerk und dessen Erhaltung zivilrechtlich an die öffentliche Hand unentgeltlich übertragen werden musste, ist im Rahmen des Gesamtprojekts nicht von ausschlaggebender Bedeutung.

Sämtliche straßenbaulichen Maßnahmen hat die Bw. ausschließlich im eigenen unternehmerischen Interesse vorgenommen. Trotz des zivilrechtlichen Eigentums des öffentlichen Straßenerhalters wird die Brücke wie die übrigen Straßenteile von der Bw. unternehmerisch genutzt.

In wirtschaftlicher Betrachtungsweise kommt der öffentlichen Hand durch eine die Autobahn querende Brücke kein Vorteil zu. Aus der Sicht der Bundesstraßenverwaltung hätte kein Anlass für die Errichtung einer Autobahnbrücke bestanden. Die Bw. bezweckte keine Werklieferung und keine unentgeltliche Zuwendung an den Liegenschaftseigentümer der Autobahn (siehe auch Krumenacker, UFSjournal, 7/8, Seite 280), sondern erbrachte Infrastrukturmaßnahmen an die Unternehmer der Wirtschaftszone.

Dem Einwand des Finanzamtes bezüglich der den Vorsteuerabzug ausschließenden unentgeltlichen Zuwendung an die öffentliche Hand konnte daher nicht gefolgt werden.

Es entspricht der Rechtsprechung des Verwaltungsgerichtshofes und des UFS, dass dem Errichter einer Aufschließungsstraße für ein Betriebsansiedlungsgebiet das Recht auf Vorsteuerabzug zukommt (VwGH 16.12.2009, 2007/15/0176, VwGH 25.10.2011, 2008/15/0299, UFS 15.9.2009, RV/0677-W/08, UFS 28.1.2011, RV/0049-S/08, UFS 7.4.2011, RV/3957-W/08, 24.9.2008, RV/0679-L/08).

Der Verwaltungsgerichtshof (VwGH 16.12.2009, 2007/15/0176) hat bei der Umlegung einer öffentlichen Straße, die wegen der Erweiterung eines Einkaufszentrums notwendig geworden war, keine Bedenken gegen die unternehmerischen Interessen des Errichters gehegt und die Vorsteuerabzugsberechtigung bestätigt.

Abschließend ist festzuhalten, dass die Eingangsrechnungen für die Straßenbaumaßnahmen - sowohl hinsichtlich der Kreisverkehre und der Verbindungsstraße als auch hinsichtlich der Autobahnbrücke - die Bw. zum Vorsteuerabzug berechtigen, da sie in direktem Zusammenhang mit steuerpflichtigen Umsätzen der Bw. stehen, nämlich mit der entgeltlichen Zurverfügungstellung der Verkehrsinfrastruktur an die angesiedelten Unternehmer. Seitens des Finanzamtes erfolgten keine Einwendungen der Höhe nach.

Der Berufung war daher stattzugeben.

Beilage: 3 Berechnungsblätter

Wien, am 16. April 2013

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 274 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Verweise: | |