Verjährung bei vorläufiger Festsetzung

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung des Bw., in Adresse, vertreten durch Deloitte Tax Wirtschaftsprüfungs GmbH, 1010 Wien, Renngasse 1, vom 18. Juli 2008 gegen die Bescheide des Finanzamtes Bruck Eisenstadt Oberwart vom 24. Juni 2008 betreffend Einkommensteuer 1999 bis 2003 entschieden:

Der Berufung wird Folge gegeben.

Die angefochtenen Bescheide werden aufgehoben.

Entscheidungsgründe

Herr Bw. (Berufungswerber, Bw.) erklärte in seinen Einkommensteuererklärungen für die Jahre 1999 bis 2003 folgende Beträge als Einkünfte aus Kapitalvermögen aus ausländischen Beteiligungen:

Jahr | Zinsen | Werbungskosten | Summe | |||

ATS | € | ATS | € | ATS | € | |

1999 | 2.794,28 | 203,02 | 200.210,71 | 14.546,60 | -192.926,00 | -14.017,32 |

2000 | -62.782,00 | -4.561,52 | 302.576,00 | 21.984,10 | -365.358,00 | -26.545,62 |

2001 | 0,00 | 0,00 | 335.284,27 | 24.360,57 | -335.284,27 | -24.360,57 |

2002 | 233,00 | 12.577,57 | -12.178,76 | |||

2003 | 331,69 | 1.861,97 | -1.530,28 | |||

Das Finanzamt (FA) veranlagte die Einkommensteuer ab dem Jahr 1999 gem § 200 BAO vorläufig, wobei lediglich im Bescheid betreffend 1999 folgende Begründung für die vorläufige Veranlagung aufzufinden ist:

"Da nach dem Ergebnis der Ermittlungsverfahrens die Abgabepflicht zwar noch ungewiss, aber wahrscheinlich ist, erfolgte die Veranlagung gem. § 200 BAO vorläufig."

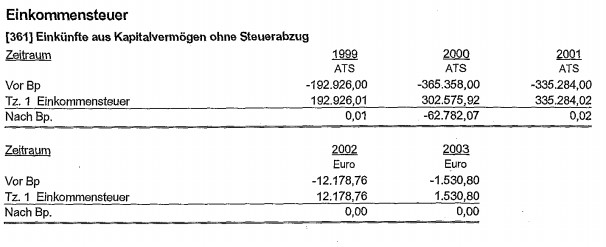

Im Jahr 2008 wurden im Rahmen einer Betriebsprüfung die vorläufig erlassenen Bescheide hinsichtlich der als Einkunftsquellen angesehen Einkünfte aus Kapitalvermögen (Auslandsbeteiligungen ohne KESt-Abzug) für 1999 bis 2003 folgendermaßen abgeändert und entsprechende endgültige Bescheide erlassen:

Begründend wird unter Tz. 1 "Einkommensteuer" ausgeführt:

Einkünfte aus Kapitalvermögen Stand des Verfahrens:

Die Veranlagung der Einkommensteuer 1999- 2006 erfolgte gemäß § 200 BAO vorläufig.

Grund für die vorläufige Veranlagung waren die Werbungskostenüberschüsse bei den Einkünften aus Kapitalvermögen.

Kürzung Werbungskosten Werden von einem Anleger Kapitalanlagen insbesondere Anteilspapiere erworben, ist davon auszugehen, dass dies in der Absicht geschieht, einerseits Kapitalerträge (Dividenden) zu erzielen, es spielt beim Erwerb aber auch die Hoffnung einer Wertsteigerung des Vermögensstammes der Kapitalanlage eine wesentliche Rolle. Fremdmittelzinsen, die sowohl mit Früchten, als auch mit Substanzsteigerungen einer Kapitalanlage im Zusammenhang stehen, sind zunächst den Früchten aus der Kapitalanlage zuzuordnen und bis zur Höhe der Kapitalerträge bei der Ermittlung der Einkünfte aus Kapitalvermögen als Werbungskosten zu berücksichtigen. Der übersteigende Teil der Fremdmittelzinsen ist der Substanz zuzuordnen.

Die Fremdmittelzinsen sind daher nur insoweit abzugsfähig, als positive Kapitalerträge vorliegen. Spesen, Depotgebühr und Kontoführungsentgelt teilen das Schicksal der Zinsen.

In der rechtzeitig eingebrachten Berufung wird eingewendet, dass aus den ursprünglichen, vorläufig erlassenen Bescheiden nicht ersichtlich sei, welche bestehende Ungewissheit die Vorläufigkeit ausgelöst habe. Erstmals in der Niederschrift nach der Bp. sei seitens des FA zur Ungewissheit Stellung genommen worden.

Eine vorläufige Erlassung von Abgabenbescheiden sei jedoch nur zulässig, wenn eine zeitlich bedingte Ungewissheit im Tatsachenbereich über das Bestehen einer Abgabepflicht bestünde, wobei aus der Bescheidbegründung hervorzugehen habe, welche Ungewissheit für die Vorläufigkeit ausschlaggebend gewesen sei.

Unter Hinweis auf die Judikatur des VwGH wird ausgeführt, dass das Recht einen vorläufigen Bescheid durch einen endgültigen zu ersetzen der Verjährung unterliege, wobei die Verjährungsfrist mit jenem Jahr zu laufen beginne, in welchem die Ungewissheit wegfalle. Eine Ungewissheit die bei Bescheiderstellung nicht im Spruch enthalten sei, könne daher nicht wegfallen.

Hinsichtlich der Jahre 1999 bis 2001 sei daher im Zeitpunkt der Bescheiderlassung der abgeänderten, endgültigen Bescheid am 24. Juni 2008 die Festsetzungsverjährung bereits eingetreten.

In der abweisenden Berufungsvorentscheidung wird ausgeführt:

Sie haben am 31.05.2001 die Einkommensteuererklärung für den Veranlagungszeitraurn 1999 eingebracht und ua. negative Einkünfte aus Kapitalvermögen erklärt.

In der ESt-Erklärung 1999 wurden die inländischen Kapitaleinkünfte von Ihnen als endbesteuert behandelt und daher lediglich in der Beilage aufgelistet, während die ausländischen Kapitaleinkünfte, für welche eine Endbesteuerungsmöglichkeit nicht bestand, mit ATS -192.926,-- unter Kennzahl 361 ausgewiesen waren. Nach Rückfrage des Bearbeiters haben Sie am 01.08.2001 den Kreditvertrag aus 12/1998 vorgelegt und entsprechend erläutert, dass die Anschaffung der Wertpapiere fremdfinanziert wurde, weshalb jährlich hohe Zinsen zu leisten wären, welche mit dem auf die ausländischen Kapitalanlagen entfallenden Anteil als Werbungskosten zu berücksichtigen seien.

Das private Halten von Aktien dient nach Auffassung der Behörde, welche in diesem Punkt der ständigen höchstgerichtlichen Rechtsprechung und der gängigen Literaturmeinung folgt, typischerweise der Vermögensbildung als Form der Eigenvorsorge, und zwar in besonderem Maße durch das Abschöpfen von Kursgewinnen bei (zumeist steuerfreier) Veräußerung der Wertpapiere, in geringem Maß auch durch die Erzielung laufender, allerdings von ungewissen Ausschüttungsbeschlüssen abhängiger, Kapitalerträge. Dementsprechend fällt die Verwaltung eigenen Kapitalvermögens unter die Betätigungen des § 1 Abs. 2 LVO. d.h. es handelt sich dabei um eine Tätigkeit die typischerweise auf eine besondere, in der Lebensführung begründete Neigung (Kapitalanlage mit vorrangiger Aussicht auf Vermögensmehrung durch angestrebte außersteuerliche Kursgewinne beim Verkauf) zurück zu führen ist. Auch vorsorgemotivierte Kapitalanlagen, welche vorrangig außersteuerliche Zugewinne versprechen und nur in zweiter Linie Kapitaleinkünfte abwerfen, fallen unter die zitierte Bestimmung der LV. Dies gilt umso mehr, wenn wie im Anlassfall durch eine 100%ige Fremdfinanzierung verursachte laufende Werbungskostenüberschüsse dank positiver Einkünfte aus anderen Quellen leicht zu verkraften sind

Es entspricht der Aktenlage, dass im Einkommensteuerbescheid 1999 in Bezug auf die Vorläufigkeit der Veranlagung tatsächlich lediglich die automationsunterstützte Begründung ausgewiesen ist, aber vor Durchführung der Veranlagung 1999 erfolgten die zu diesem Zeitpunkt bereits möglichen Erhebungen zur Klärung der Ursachen für die im Jahr 1999 erwirtschafteten Werbungskostenüberschüsse und die Behörde hat schlussendlich unter Anwendung des § 200 BAO am 22.08.2001 die Veranlagung 1999 vorläufig durchgeführt, da auf Grund der hohen Zinsbelastungen und der im Vergleich dazu nur verhältnismäßig geringen Kapitalerträge über das Vorliegen einer Einkunftsquelle noch nicht endgültig abgesprochen werden konnte.

Nach der Aktenlage ist schlüssig davon auszugehen, dass die Bedenken der Behörde in Bezug auf die Einkunftsquelleneigenschaft vom Stpfl. im Ermittlungsverfahren zur Veranlagung 1999 nicht entkräftet werden konnten, da ein vertretener Steuerpflichtiger sonst gewiss mit Rechtsmittel gegen einen - vermeintlich ohne ersichtlichen Grund vorläufig ergangenen - Einkommensteuerbescheid 1999 vorgegangen wäre bzw. eine noch ausstehende Begründung unter Verweis auf § 93(3)a BAO eingefordert hätte.

Die erklärten Ergebnisse der Folgejahre - negative Kapitaleinkünfte / VIg. 2000 von ATS - 365.358,-- / VIg. 2001 von ATS -335.284,-- / bei VIg. 2002 von ATS -165.944,--/ Vlg 2003 von ATS -21.057,-- konnten nicht dazu beitragen, die Ungewissheit der Behörde zu beseitigen, daher wurden ohne weitere Erhebungen auch die Folgejahre - unter Berücksichtigung der negativen Kapitaleinkünfte - vorläufig veranlagt und es wurde weiter beobachtet, ob Liebhaberei vorliegt oder ob sich die Kapitalanlagen längerfristig doch als Einkunftsquelle eignen. Von 1999 bis einschließlich 2003 wurden insgesamt Werbungskostenüberschüsse von ATS 1.080.569,-- erklärt und vorläufig berücksichtigt.

Durch das Budgetbegleitgesetz 2003 (BGBI I Nr. 71/2003) wurden ausländische Kapitalerträge, die nach dem 31.03.2003 zugeflossenen sind, inländischen gleichgestellt, d.h. § 37 (8) EStG 1988 nimmt bestimmte ausländische Kapitalerträge von der allgemeinen Einkommensteuerpflicht aus und unterwirft sie einer Sonderbesteuerung nach Art einer Endbesteuerung. Diese Gesetzesänderung hat zur Folge, dass für ab dem 01.04.2003 zugeflossene Kapitalerträge iSd. § 37(8) EStG zwingend § 20 (2) EStG zur Anwendung zu kommen hat, welcher ein Abzugs- verbot für damit zusammenhängende Aufwendungen und Ausgaben normiert.

Die zitierte Gesetzesänderung könnte nunmehr Anlass zu der Schlussfolgerung geben, dass im Zuge der Veranlagung 2003 jedenfalls eine abschließende Beurteilung der Einkunftsquelleneigenschaft möglich gewesen wäre, da für ab dem 1.4.2003 zugeflossene Kapitalerträge zwingend § 20(2) EStG zu berücksichtigen ist, womit für die streitgegenständlichen Zinsen ab Wirksamkeit des Budgetbegleitgesetzes 2003 jedenfalls ein Abzugsverbot greift. Unterstützt wird die Theorie, dass bei Durchführung der Veranlagung 2003 eine endgültige Entscheidung über die Einkunftsquelleneigenschaft bzw. Liebhaberei hätte getroffen werden können noch dadurch, dass mit 10/2003 der Kreditvertrag abgelaufen ist, d.h. dass ab 11/2003 vermutlich keine weiteren Zinsen aus der fremdfinanzierten Anschaffung von Wertpapieren angefallen sind.

Obige Überlegungen würden dazu führen, dass gem. § 208 (1) d BAO die Verjährung der Veranlagungszeiträume 1999, 2000, 2001 und 2002 mit Ablauf des Jahres 2003, in welchem die Ungewissheit hinsichtlich der Einkunftsquelleneigenschaft frühestens beseitigt wurde, beginnt.

Im Ergebnis ist aus diesen Überlegungen aber für den Berufungswerber nichts zu gewinnen, da sowohl bei Wegfall der Ungewissheit im Zuge der Betriebsprüfung im Jahr 2008 als auch bei Annahme des Wegfalles des Vorläufigkeitsgrundes bereits im Jahr 2003 der in der Berufungsschrift eingewendeten Bemessungsverjährung betreffend die Jahre 1999, 2000 und 2001 jedenfalls nicht gefolgt werden kann.

Die Durchführung einer Betriebsprüfung im Jahr 2008 ergab sich unmittelbar aus dem Erfordernis der Überprüfung der Einkunftsquelleneigenschaft, da die Jahre ab 1999 vorläufig veranlagt waren und die Liebhabereifrage noch offen war. Im Zuge der Vorarbeiten für die geplante Meldung zur Betriebsprüfung wurde die Steuer- und Zollkoordination - Bundesweiter Fachbereich ESt/KÖSt/Umgr/ eingebunden und kam nach Rücksprache mit dem BMF - gestützt auf Hofstätter/Reichel EStG 1988 III, § 27 Tz 39 - zur Ansicht, dass vorrangig keine Liebhabereiprüfung im Anlassfall zu erfolgen habe, da der Begriff der Werbungskosten bei Einkünften aus Kapitalvermögen am engsten auszulegen sei und ausschließlich die mit der Erzielung von Erträgen zusammenhängenden Ausgaben und nicht auch die den Vermögensstamm betreffenden Aufwendungen umfasse.

Obige materielle Beurteilung der Abzugsfähigkeit der streitgegenständlichen Schuldzinsen für die Fremdfinanzierung der Kapitalanlage wird auch durch die VwGH Judikatur der letzten Jahre (insbes. VwGH 2004/15/0142 vom 22.12.2005) gestützt, wo davon ausgegangen wird, dass vom Gesamtbetrag aller seit Erwerb von Kapitalanlagen angefallenen Schuldzinsen zunächst der Gesamtbetrag aller lukrierten (ggf. steuerfreien) Kapitalerträge abzuziehen ist, während der verbleibende Betrag an Schuldzinsen den (ggf. steuerlich unerheblichen) Gewinn des Veranlagungsjahres der Veräußerung der Kapitalanlagen vermindert.

Abschließend darf der Vollständigkeit halber noch ergänzt werden, dass selbst für den Fall dass dem materiellen Berufungsvorbringen gefolgt werden könne, kein anderes steuerliches Ergebnis zu erwarten wäre, da. - wie oben bereits umfassend ausgeführt - der nächste Prüfungsschritt jener der Liebhaberei wäre und fremdfinanzierter Aktienerwerb der Rechtsprechung und Literatur folgend als typischerweise auf eine besondere in der Lebensführung begründete Neigung zurückzuführen sei, weshalb § 1 Abs. 2 LVO zur Anwendung zu kommen habe. (So auch Doralt, EStG Rz 467 zu § 2 LVO und UFSW GZ RV 2858-W/06 vom 26.07.2007)

Die angeführten Ausführungen sind Bestandteil des oben bezeichneten Bescheides. Ein nach Maßgabe der Rechtsmittelbelehrung zulässiges Rechtsmittel kann nur gegen den Spruch des oben bezeichneten Bescheides, nicht aber gegen die Begründung erhoben werden. Im Übrigen wird auf die entsprechende Rechtsmittelbelehrung bzw. Rechtsbelehrung verwiesen.

Im rechtzeitig eingebrachten Vorlageantrag wurden hinsichtlich des verfahrensrechtlichen Vorbringens der Berufung wiederholt und auf die matriellrechtliche Argumentation des FA Bezug genommen.

Über die Berufung wurde erwogen:

Der oben dargestellte Akteninhalt ist unstrittig und ergibt sich aus dem vorgelegten Aktenmaterial. Ergänzend kann ebenfalls unstrittig aus dem Akteninhalt festgestellt werden, dass die mit den streitgegenständlich abgeänderten Bescheiden am 24. Juni 2008 abgeänderten Einkommensteuerbescheide 1999 bis 2003 zu folgenden Daten ergingen:

Jahr | vorläufiger Bescheid | abgeändert | Änderung u. Endgültigerklärung |

1999 | 22.08.2001 | 24.06.2008 | |

2000 | 06.05.2002 | 24.06.2008 | |

2001 | 14.07.2003 | 24.06.2008 | |

2002 | 07.05.2004 | 18.05.2004 | 24.06.2008 |

2003 | 05.07.2005 | 24.06.2008 |

Andere nach außen gerichtete Amtshandlungen betreffend die Streitjahre -abgesehen von der am 15. Mai 2008 begonnenen Betriebsprüfung - sind aus dem Akteninhalt nicht ersichtlich.

Betreffend das Jahr 1999 ergeben sich aus dem Akteninhalt keinerlei Hinweise, dass das FA mit dem Bw. oder seinem Vertreter Kontakt aufgenommen hat oder andere Ermittlungshandlungen gepflogen hätte. Die diesbezüglichen Ausführungen in der Berufungsvorentscheidung können aus dem Akteninhalt nicht abgeleitet werden und werden daher nicht als erwiesen angenommen. Im Gegenteil ergibt sich aus dem Akteninhalt - abgesehen von der oben zitierten nicht aussagekräftigen Bescheidbegründung - kein Hinweis, dass das FA überhaupt Ermittlungshandlungen zum Vorliegen einer Einkunftsquelle oder der Höhe der Bemessungsgundlage angestellt hatte, bzw. weshalb das FA die Einkommensteuer 1999 vorläufig veranlagte. Im entsprechenden Aktenteil ist lediglich die Steuererklärung samt den vom Bw. vorgelegten Beilagen abgeheftet. Aktenvermerke über Telefonate mit dem steuerlichen Vertreter des Bw. oder schriftliche Vorhalte finden sich im Akt an keiner Stelle. Auch aus dem elektronischen Akt sind keine Ermittlungshandlungen des FA ersichtlich.

Für die Jahre 2000 bis 2003 wurde die Vorläufigkeit überhaupt nicht begründet, Ermittlungshandlungen zur Höhe der Bemessungsgrundlagen betreffend die ausländischen Kapitaleinkünfte wurden ebenfalls nicht angestellt.

Rechtlich folgt daraus:

Gemäß § 200 BAO kann die Abgabenbehörde die Abgabe vorläufig festsetzen, wenn nach den Ergebnissen des Ermittlungsverfahrens die Abgabepflicht zwar noch ungewiss, aber wahrscheinlich oder wenn der Umfang der Abgabepflicht noch ungewiss ist.

Abgabenbescheide dürfen nur vorläufig erlassen werden, wenn eine "zeitlich bedingte" Ungewissheit (Fellner, ÖStZ 1964, 129; VwGH 29.7.1997, 95/14/0117; 16.11.1998, 94/17/0197; 30.8.1999, 99/17/0239) bzw. ein "vorübergehendes Hindernis" (VwGH 15.3.2001, 2000/16/0082) über das Bestehen bzw. den Umfang der Abgabepflicht besteht. Dauernde Ungewissheiten rechtfertigen keine Vorläufigkeit (Stoll, BAO, 2101).

Es muss sich um Ungewissheiten im Tatsachenbereich handeln (VwGH 21.5.1997, 96/14/0084; 29.7.1997, 95/14/0117; 10.6.2002, 2002/17/0039); nicht zB. die Ungewissheit, wie eine Rechtsfrage von der Berufungsbehörde oder den Gerichtshöfen öffentlichen Rechtes im Verfahren eines anderen Abgabepflichtigen gelöst werden würde (VwGH 28.10.1993, 93/14/0123).

Weiters muss die Ungewissheit im Tatsachenbereich dergestalt vorliegen, dass im Ermittlungsverfahren des entsprechenden Veranlagungsjahres nicht beseitigbar ist (Arg: nach den Ergebnissen des Ermittlungsverfahrens).

Die Möglichkeit, vorläufige Bescheide gem § 200 Abs. 1 BAO zu erlassen, ist nicht dazu bestimmt, der Behörde vorerst die Ermittlung der für die Abgabenfestsetzung maßgeblichen Tatsachen und rechtlichen Verhältnisse zu ersparen und sich vorbehaltlich der späteren Durchführung eines ordnungsgemäßen Ermittlungsverfahrens sogleich die Abgabeneinnahmen zu verschaffen (VwGH 17.12.1992, 91/16/0137; 25.2.1994, 91/17/0143) .

Daher dürfen Bescheide nicht allein deshalb vorläufig ergehen, weil eine Außenprüfung (§ 147 BAO) zu Feststellung des Vorliegens der Abgabenschuld beabsichtigt ist.

Vorläufige Bescheide dürfen vor allem dann erlassen werden, wenn in der Zukunft liegende Sachverhalte entscheidungsrelevant sind. So kann etwa nach der Judikatur für die Frage, ob Liebhaberei vorliegt, die Kenntnis der wirtschaftlichen Entwicklung künftiger Jahre bedeutsam sein. Daher dürfen diesfalls die betroffenen Bescheide vorläufig erlassen werden (VwGH 20.11.1996, 89/13/0259; 18.12.1996, 94/15/0152; 26.6.2002, 2000/13/0202; 30.7.2002, 96/14/0116). Allerdings hat dieser Umstand aus der Begründung des Bescheides hervorzugehen.

Bestehen die Voraussetzungen des § 200 Abs. 1 (nämlich eine zeitlich bedingte Ungewissheit), liegt die Erlassung vorläufiger Bescheide im Ermessen der Abgabenbehörde (VwGH 24.5.1991, 90/16/0069; OGH 24.6.1992, 1 Ob 15/92, JBl 1993, 399; Stoll, BAO, 2109; Langheinrich/Ryda, FJ 1999, 81; Tanzer, in Holoubek/Lang, Vertrauensschutz, 272 ff).

Nach Maßgabe des § 93 Abs. 3 lit. a BAO ist in der Begründung eines vorläufigen Bescheides insbesondere anzugeben, welche Ungewissheit für die Vorläufigkeit ausschlaggebend war (vgl BMF, AÖF 1998/47, Abschn. 28.3; Pülzl/Oberleitner, SWK 2003, S 563). Darüberhinaus ist auch die Ermessensübung ist zu begründen (VwGH 26.6.2002, 2000/13/0202; Tanzer, in Holoubek/Lang, Vertrauensschutz, 276)

Aus den strittigen Bescheiden, ist einerseits keine Begründung für die Ermessensübung ersichtlich und andererseits lässt die Begründung für die Vorläufigkeit im Jahr 1999 nicht erkennen, worin die Ungewissheit im Tatsachenbereich gelegen sein sollte. Zusätzlich sind aus dem Aktinhalt keinerlei Ermittlungshandlungen ersichtlich, welche aber wie oben ausgeführt eine Grundvoraussetzung für die Erlassung vorläufiger Bescheide darstellen. Unterlassene Ermittlungshandlungen oder die Überlegung diese in einer zukünftigen Betriebsprüfung nachzuholen sind wie oben ausgeführt kein ausreichender Grund für die Erlassung vorläufiger Bescheide. Die mangelhafte Bescheidbegründung sowie die nicht durchgeführten Ermittlungshandlungen können jedoch nicht dem Bw. angelastet werden. Auch nicht mit der Begründung, dass er offenbar ohnehin wusste habe, weshalb der Bescheid vorläufig ergangen war und dieses auch mangels Berufungserhebung gegen die Vorläufigkeit akzeptiert habe.

Weiters scheint auch das FA nicht sicher gewesen zu sein, aus welchem Grund die Bescheide (vor allem der ESt Bescheid 1999) vorläufig erlassen wurde. Einerseits lassen sich aus der 2009 erlassenen Berufungsvorentscheidungen Überlegung ableiten, dass beobachtet werden sollte, ob die fremdfinanzierten ausländischen Kapitalerträge als Einkunftsquelle iSd der L-VO anzusehen sind oder nicht. Diese Überlegungen sind aber an keiner anderen Stelle ich Akt ersichtlich, vielmehr argumentiert das FA im Bp.-Bericht, dass der Grund für die Vorläufigkeit in der Höhe der Werbungskosten gelegen gewesen wäre und Werbungskosten bei den Einkünften aus Kapitalvermögen nur bis zur Höhe der positiven Einkünfte abzugsfähig wären. Ohne diese inhaltliche Argumentation auf ihre Richtigkeit zu überprüfen, ist festzustellen, dass dieses matriellrechtliche Argument bereits bei der Veranlagung 1999 zur Anwendung hätte kommen können bzw. müssen und die Frage der Abzugsfähigkeit von weiteren Werbungskosten aus Fremdfinanzierungszinsen vor diesem Hintergrund daher keinesfalls eine tragfähige Begründung für eine vorläufige Veranlagung darstellten.

Gemäß § 208 Abs. 1 lit. d BAO beginnt die Verjährung in den Fällen des § 200 BAO mit dem Ablauf des Jahres, in dem die Ungewissheit beseitigt wurde. Dies betrifft die Verjährung des Rechtes, eine endgültige Abgabenfestsetzung (nach einer vorläufigen) vorzunehmen. Maßgebend ist dabei der Zeitpunkt des tatsächlichen Wegfalles der Ungewissheit, unabhängig davon, ob die Partei oder die Abgabenbehörde hievon Kenntnis erlangte. Wann subjektiv für die Behörde die Ungewissheit beseitigt wird, ist somit für die Verjährung irrelevant (VwGH 28.11.1974, 584/73; Stoll, BAO, 2178). § 208 Abs. 1 lit. d BAO ist nicht anzuwenden, wenn ein vorläufiger Bescheid erlassen wurde, obwohl keine Ungewissheit bestand (VwGH 18.10.1984, 83/15/0085); daher richtet sich der Beginn der Verjährung in diesen Fällen nach § 208 Abs. 1 lit. a BAO.

Da aus der Bescheidbegründung nicht ersichtlich ist, worin die Ungewissheit gelegen haben sollte und überdies das FA selbst im Bp-Bericht matriellrechtliche Argumente anbringt, die in derselben Weise auch schon bei der ursprünglichen Veranlagung hätten angewendet werden können, ist davon auszugehen, dass der Einkommensteuerbescheid 1999 zu Unrecht vorläufig erging, weshalb dem Berufungsvorbringen zu folgen ist und sich der Beginn der Verjährungsfrist nach den allgemeinen Bestimmungen des § 208 Abs. 1 lit. a BAO richten. Danach beginnt die Verjährungsfrist in den Fällen des § 207 Abs. 2 mit dem Ablauf des Jahres, in dem der Abgabenanspruch entstanden ist, und endet gemäß § 207 Abs. 2 BAO nach dem Ablauf des fünften Kalenderjahres.

Gemäß § 209 Abs. 1 BAO verlängert sich die Verjährungsfrist um ein Jahr, wenn innerhalb der Verjährungsfrist (§ 207) nach außen erkennbare Amtshandlungen zur Geltendmachung des Abgabenanspruches oder zur Feststellung des Abgabepflichtigen (§ 77) von der Abgabenbehörde unternommen werden. Da die Erstbescheide der Jahre 1999 bis 2003 jeweils innerhalb der fünfjährigen Verjährungsfrist ergingen, verlängerte sich die Verjährung für diese Jahre jeweils um ein Jahr. Die Verjährungsfrist verlängert sich jeweils um ein weiteres Jahr, wenn solche Amtshandlungen in einem Jahr unternommen werden, bis zu dessen Ablauf die Verjährungsfrist verlängert ist. Derartige Verlängerungshandlungen konnten im Akt jedoch nicht festgestellt werden.

Für die Jahre 1999 bis einschließlich 2001 ist somit jedenfalls Verjährung eingetreten, weshalb die Erlassung der strittigen Bescheide rechtswidrig erfolgte.

Hinsichtlich der Streitjahre 2002 und 2003 ist festzuhalten, dass der Grund für deren vorläufige Erlassung offenbar/ möglicherweise darin gelegen war, dass der Einkommensteuerbescheid 1999 - wie oben dargestellt zu Unrecht - vorläufig erlassen worden war. Eine Begründung für die Vorläufigkeit ist den Bescheiden für diese beiden Streitjahre überhaupt nicht zu entnehmen. Wenn aber bereits der die Vorläufigkeit auslösende Einkommensteuerbescheid 1999 zu Unrecht vorläufig erging, trifft das umso mehr auf die begründungslose Vorläufigkeit der Bescheide für 2002 und 2003 zu. Diese Bescheide hätten daher endgültig zu ergehen gehabt, das diesbezüglich rechtswidrige Vorgehen des FA kann nicht dem Bw. dergestalt angelastet werden, dass ein zu Unrecht vorläufig erlassener Abgabenbescheid ohne Geltendmachung eines Wiederaufnahmegrundes zu seinen Lasten abgeändert wird. Die Unterlassung der Einbringung einer Berufung gegen eine rechtswidrige Vorläufigkeit kann diese Rechtswidrigkeit nicht sanieren.

Wien, am 10. November 2010

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 200 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Schlagworte: | Vorläufigkeit, Ungewissheit, Ermittlungshandlungen, Betriebsprüfung, Begründung, Tatsachenbereich, nach außen gerichtete Amtshandlung, Ergebnisse des Ermittlungsverfahrens, Wegfall der Ungewissheit |

Verweise: | VwGH, 2004/15/0142 |