Vermittlungs- und Eigenleistung einer Agentur

Beachte:

VwGH-Beschwerde zur Zl. 2010/13/0012 eingebracht. Mit Erk. v. 28.1.2015 wegen inhaltlicher Rechtswidrigkeit aufgehoben. Fortgesetztes Verfahren mit Erkenntnis zur Zl. RV/7101271/2015 erledigt.

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung der Bw., vertreten durch Novacount WTH GmbH, Steuerberatungs- und Wirtschaftsprüfungskanzlei, 1180 Wien, Vinzenzgasse 6, vom 28. Februar 2008 gegen die Bescheide des Finanzamtes für den 12., 13. und 14. Bezirk und Purkersdorf vom 17. Oktober 2007 betreffend Körperschaftsteuer und Haftung für Kapitalertragsteuer gemäß § 95 Abs. 2 EStG 1988 für die Jahre 2004 bis 2006 sowie gegen die Bescheide vom 3. Oktober 2008 betreffend Umsatzsteuer für das Jahr 2004 und 3. Dezember 2008 über die gemäß § 274 BAO als gegen die Bescheide betreffend Umsatzsteuer für die Jahre 2005 und 2006 gerichtet geltende Berufung (ursprünglich gerichtet gegen die Umsatzsteuerfestsetzungsbescheide über die Zeiträume 2-12/2005 und 2-12/2006) entschieden:

Die Berufung wird als unbegründet abgewiesen.

Die angefochtenen Bescheide bleiben unverändert.

Entscheidungsgründe

Bei der Berufungswerberin (Bw.) handelt es sich um die Künstleragentur G. (kurz G), welche mit 7.9. und 10.10.1990 gegründet wurde. Betriebsgegenstand ist der Ein- und Verkauf sowie die Vermittlung von Künstlerauftritten.

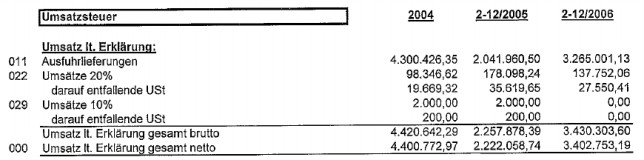

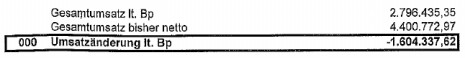

Im Rahmen einer abgabenbehördlichen Prüfung (BP) über das Jahr 2004 inkl. Umsatzsteuer-Nachschau über den Zeitraum 2-12/2005 und 2-12/2006 wurden folgende das Berufungsverfahren betreffende strittigen Feststellungen (gravierende Buchführungsmängel und umsatzsteuerliche Behandlung der Umsätze als Produzent) getroffen:

<Tz. 2 Mängel

Die Firma G ist gemäß § 5 Einkommensteuergesetz (EStG) buchführungspflichtig.

Es liegt jedoch keine entsprechende Buchführung vor, sondern es werden Exceltabellen ohne weitere Protokollierung geführt. Exceltabellen sind jederzeit in jede Richtung abänderbar ohne, dass die Änderungen aufscheinen oder nachvollzogen werden können.

Obwohl umfangreiche Bargeldbewegungen vorliegen werden keine Kassabuchaufzeichnungen geführt. Die Firma G ist jedoch als § 5 Gewinnermittler verpflichtet ein Kassabuch zu führen.

Die Ausgangsrechnungen sind nicht laufend nummeriert und es gibt auch sonst keine Aufzeichnungen die die Vollständigkeit der Erlöse dokumentieren.

Für weitergegebene Honorare (Betriebsausgaben) gibt es keine Ausgabenbelege sondern lediglich selbst geschriebene Eigenbelege.

Vom Unternehmen werden zu den gelegten Rechnungen umfangreiche Berechnungen, Vertragswerke, Kalkulationen, Tourabrechnungen usw. erstellt. Diese Grundaufzeichnungen werden teilweise nicht aufbewahrt, nicht vorgelegt bzw. soweit vorgelegt ist die Vollständigkeit nicht nachvollziehbar und eine Zuordnung zu den einzelnen gebuchten Erlösen nicht möglich.

Die Erlöse werden teilweise nicht bei Rechnungslegung gebucht, sondern erst bei Zahlungseingang. Dadurch kommt es dazu, dass offene Forderungen lt. Rechnung, bei geringerer Bezahlung, überhaupt nicht erfasst werden. Die Richtigkeit der "Forderungsabschreibung" ist daher nicht nachvollziehbar.

Es wurde festgestellt, dass Erlöse saldiert mit weitergegebenen Honoraren gebucht wurden. Dazu ist anzumerken, dass Erlöse grundsätzlich unsaldiert zu erfassen sind. Ob in weiterer Folge eine Betriebsausgabe vorliegt, ist gesondert zu klären.

Zusammenfassend kann daher festgestellt werden, dass die vorgelegten Aufzeichnungen nicht den Bestimmungen des § 131 BAO entsprechen. Nach § 163 BAO besteht daher die Vermutung der ordnungsmäßigen Führung nicht mehr.

Tz 3 Schätzung

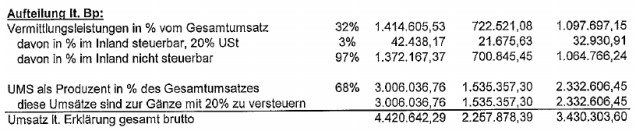

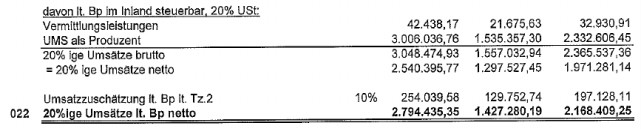

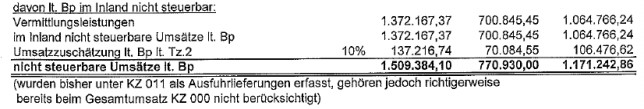

Auf Grund der vorhergehend dargestellten Mängel erfolgt für den Prüfungszeitraum 2004 und den Nachschauzeitraum 2-12/2005 und 2-12/2006 eine griffweise Zuschätzung zu den Umsätzen und für 2004 dem Gewinn lt. Erklärung in Höhe von 10% der erklärten Umsätze.

Als damit in Zusammenhang stehender Aufwand werden rund 94% der Zuschätzung berücksichtigt, entsprechend dem Verhältnis Erlöse und direkte Kosten lt. Bilanz 2004.

2004 | |

Einnahmen lt. Bilanz | 4.423.382,59 |

Direkte Kosten | 4.154.755,50 |

direkt zuordenbare Kosten in % | 94% |

Die Aufteilung in Österreich steuerbare und steuerpflichtige Umsätze sowie in Österreich nicht steuerbare Umsätze erfolgt wie in der nachfolgenden Tz. dargestellt.

Die Zuschätzung stellt für den Prüfungszeitraum 2004 und den Nachschauzeitraum 2-12/2005 und 2-12/2006 zuzüglich der darauf entfallenden Umsatzsteuer und abzüglich der damit in Zusammenhang stehenden direkten Kosten, eine verdeckte Ausschüttung dar. Die verdeckte Ausschüttung ist den Gesellschaftern entsprechend ihrer Anteile zuzurechnen. Die Kest wird von der GmbH getragen, und gilt somit als zusätzlich ausgeschüttet.

Tz 4 Umsatzsteuer

Im Schreiben (Vorhalt) vom 30.7.2007, übernommen am 2.8.2007, wurde die Firma G. aufgefordert für den Prüfungszeitraum 2004 und den Nachschauzeitraum 2005 und 2006, die vom Finanzamt erstellte Definition der Tätigkeitsbereiche zu kommentieren, zu ergänzen bzw. zu korrigieren. Weiters wurde die Firma G aufgefordert die einzelnen Umsätze einem Tätigkeitsbereich zuzuordnen.

Tätigkeit als reiner Vermittler

Der Vertrag über den Auftritt wird nur zwischen dem Veranstalter und dem Künstler abgeschlossen. Die Firma G bekommt nur eine Kommission vom Veranstalter (oder vom Künstler).

Lt. Umsatzsteuergesetz (UStG) §3a Abs. 4 handelt es sich dabei um eine Vermittlungsleistung. Eine Vermittlungsleistung wird an dem Ort erbracht, an dem der vermittelte Umsatz ausgeführt wird. Der Leistungsort ist dort, wo der Künstler auftritt.

Veranstalter

Die Bezahlung des Veranstalters erfolgt durch den Konsumenten. Die Leistungen werden zugekauft. Das Risiko des Erfolgs trägt der Veranstalter.

Laut Umsatzsteuergesetz § 3a Abs. 8a werden die Leistungen dort ausgeführt wo der Unternehmer ausschließlich oder zum wesentlichen Teil tätig wird.

Auf Grund der vorgelegten Unterlagen konnten keine Unterlagen gefunden werden, aus denen hervorgeht, dass die Firma G auch als Veranstalter tätig wird.

Produzent

Die Leistungen (Auftritte der Künstler) werden auf eigenes Risiko und eigene Rechnung eingekauft und an den Veranstalter weiterverkauft.

Die G ist in diesem Fall als Eigenhändler anzusehen. Sie arbeitet auf eigene Rechnung und trägt das Risiko vom Veranstalter Geld zu bekommen.

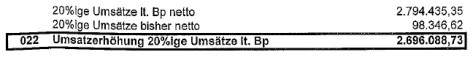

Die Leistungen als Eigenhändler fallen nicht unter § 3a Abs. 1-11 Umsatzsteuergesetz. Der Leistungsort ist daher entsprechend der Generalklausel nach § 3a Abs. 12 Umsatzsteuergesetz zu beurteilen, die besagt, dass diese Leistungen, als an dem Ort ausgeführt gelten, von dem aus der Unternehmer sein Unternehmen betreibt.

Da die Firma G ihren Sitz in Österreich hat, und von hier aus das Unternehmen betreibt, sind sämtliche Leistungen als Produzent in Österreich mit 20% Umsatzsteuer zu versteuern.

Da keine Antwort erfolgte, werden die Umsätze von der BP einerseits auf Grund der Aktenlage und andererseits auf Grund der zu Beginn der BP von Herrn Dr.X gemachten Erläuterungen, wie folgt zugeordnet, und entsprechend den Bestimmungen des Umsatzsteuergesetzes der Umsatzsteuer unterzogen.

Umsatzverhältnis Vermittlungserlöse zu Erlöse als Produzent

In einer Besprechung zu Beginn der BP wurde von Herrn Dr. Leitner betreffend der so genannten "A"-Verträge erläutert, dass es sich dabei um Vermittlungsleistungen, auch als Treuhanderlöse bezeichnet, handelt.

Von der BP wird auf Grund der vorgelegten Bilanz 2004 folgendes Verhältnis der Vermittlungsleistungen (Treuhanderlöse) im Verhältnis zu den Erlösen als Produzent (so genannte "B"-Verträge) ermittelt, wobei auf Grund der vorgelegten Unterlagen keine Erlöse als Veranstalter festgestellt werden konnten:

2004 | |

Gesamterlöse lt. Bilanz | 4.423.382,59 |

- Ao G Erträge (Förderungen) | -8.268,13 |

- Ausländersteuer Refund | -14.341,49 |

Umsatzerlöse lt. Bilanz | 4.400.772,97 |

Umsätze aus Vermittlung: | |

Treuhanderträge (xxx) | 35.000,00 |

Treuhanderträge (xx) | 1.355.993,94 |

Treuhanderträge gesamt | 1.390.993,94 |

das sind vom Gesamtumsatz | 32% |

Umsätze als Produzent | 68% |

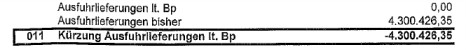

Umsatzverhältnis zwischen Erlösen im Inland und Erlösen im Ausland

Die Firma G vermittelt als Agent bzw. verkauft als Produzent Künstlerauftritte sowohl im Inland als auch im Ausland. Das Umsatzverhältnis wird von der BP entsprechend den Angaben in der Umsatzsteuererklärung 2004 in, im Inland steuerbare (20% Umsatzsteuer) und in, im Inland nicht steuerbare (Auslandserlöse) ermittelt.

2004 | |

Gesamtumsatz lt. Erklärung | 4.423.382,59 |

- unechte Befreiungen (Förderungen, Ausländerst. Refund) | -22.609,62 |

zuzüglich Umsatzsteuer | 19.869,32 |

Gesamtumsatz lt. Erklärung brutto | 4.420,642,29 |

Ausfuhrlieferungen It. Erklärung | 4.300.426,35 |

das sind vom Gesamtumsatz | 97% |

in Österreich steuerbare Umsätze | 3% |

Die für das Jahr 2004 ermittelten Aufteilungsschlüssel werden auch für den Nachschauzeitraum 2-12/2005 und 2-12/2006 angewandt.

Die bisher unter Kennzahl 011 (= unechte Befreiungen) erfassten Förderungen und die Ausländersteuerrefundierung stellen keinen Umsatz dar, und gehören in der Umsatzsteuererklärung nicht erfasst. Es handelt sich dabei nicht um unechte Befreiungen im Sinne des Umsatzsteuergesetzes. Diese Beträge werden daher von der BP nicht berücksichtigt, und der angegebene Umsatz lt. Erklärung wurde von der BP bereits um diese Beträge gekürzt.

In der fristgerechten Berufung wurde eingewendet, "die Umsätze der G für Konzerte im Ausland einer österreichischen Umsatzsteuer zu unterziehen, hat eine entscheidende Bedeutung für unser Unternehmen hat, jetzt, in der Vergangenheit und in der Zukunft. Und ich ersuche Sie, diese Entscheidung nochmals zu prüfen und gegebenenfalls Ihre Bescheide in diesem Zusammenhang zurückzunehmen.

1. Das Umsatzsteuergesetz 1994 sagt im §1 (1) "Der Umsatzsteuer unterliegen die folgenden Umsätze: 1. Die Lieferungen und sonstigen Leistungen, die ein Unternehmer im Inland gegen Entgelt im Rahmen seines Unternehmens ausführt...." Wenn wir aus Gründen der Transparenz von unserer sonst geübten Praxis - die G "vermittelt" das Auftreten (amerikanischer) Künstler weltweit - in Einzelfällen abgegangen sind und eben dieses Auftreten "verkauft" haben, haben wir nicht damit gerechnet und konnten damit auch nicht rechnen -, dass daraus eine Umsatzsteuerpflicht entsteht.

2. Die UVA-Prüfung des Finanzamtes für Körperschaften (Auftragsbuch 1111111, damalige Steuernummer YYY/YYYYY) der Jahre 1993-1994 hat festgestellt (13.06.1994): "Durch die geprüfte Gesellschaft wurden Auftritte von Künstlern für österreichische Veranstalter vermittelt. Da es sich hier um im Inland ausgeführte sonstige Leistungen handelt, sind nachstehende Beträge mit 20% der Umsatzsteuer zu unterziehen. , ." Wohl war dem Finanzamt und den Prüfern bewusst, dass unsere Künstler (aus dem Ausland kommend) vor allem im Ausland (zu mehr als 92 %) auftreten. Zudem wurden auf Verlangen der deutschen Finanz unsere Umsätze in Deutschland geprüft und insbesondere auch Antwort gegeben auf die Frage: ....3) mit welchen Einkünften unterliegt die G in Österreich der Besteuerung? Da war keine Rede von einer Umsatzsteuerpflicht in Österreich.

3. Ihr Finanzamt hat seit 1992 an die 100 Anträge der G "auf Erteilung einer Freistellungsbescheinigung für Vergütung für eine künstlerische, sportliche, artistische oder ähnliche Darbietung im Inland aufgrund des Doppelbesteuerungsabkommens der Bundesrepublik Deutschland mit Österreich" (entsprechend auch mit Spanien, Italien, Frankreich, etc) zur Kenntnis genommen und mit Rundsiegel bestätigt: "..die Erträge unterliegen in vollem Umfang der Steuer des obgenannten Staates (Österreich): die Besteuerung der Erträge wird überwacht. - Rundsiegel und Unterschrift des Finanzamtes - zuerst des Finanzamtes für Körperschaften, später dann des zuständigen Finanzamtes Wien 12/13/14 und Purkersdorf.

Nie wurden wir im Lauf all dieser Jahre 1992 und 2007 auch nur einmal darauf hingewiesen, dass diese Umsätze aus dem Ausland in Österreich umsatzsteuerpflichtig wären, wenn unsere (amerikanischen) Künstler weltweit außerhalb Österreichs auftreten und wir als Vermittler im Auftrag der Künstler oder als Verkäufer Einkünfte erzielen oder verwalten.

4. Unsere Anfragen, die wir im Anschluss an Ihre Bescheide an unsere Vertragspartner, Agenten und Veranstalter gerichtet hatten, stießen auf völliges Unverständnis und klare Ablehnung, sowohl für die Vergangenheit, wie für jetzt und in der Zukunft. Eine Erhöhung der Vertragssummen um 20% ist undenkbar. Eine österreichische Agentur mit einer derartigen Belastung hat im internationalen Wettbewerb keine Chance. Es wäre das AUS für eine international geachtete österreichische Agentur. Eine Diskriminierung österreichischer Agenturen von österreichischer Seite her wäre für den Wirtschaftsstandort Österreich fatal.

5. Die G widerstand bisher standhaft den Avancen der großen internationalen Agenturen, die in London, New York und Los Angeles sitzen, und die nur zu gerne "unsere" Künstler in ihrem Portfolio hätten. "Man" hat sich daran gewöhnt, dass das kleine Austria, die Musikweltstadt Wien, Sitz "einer der besten Agenturen der Welt" (Zitat aus einem E-Mail kürzlich) ist. Bitte zerstören Sie nicht das Ergebnis unserer Lebensaufgabe und erklären Sie die Umsatzsteuerpflicht für die Umsätze aus dem Ausland als nicht existent.

6. Es gibt wohl kaum eine Agentur, die über ein umfassenderes und aussagefähigeres Informations-, Management- und Kontroll-System verfügt als die G mit dem 1994 von uns entwickelten und mit einem Förderungspreis des L. gewürdigten Systems S.. Es ist nur zu natürlich, die in den Datenbanken vorhandenen Informationen auch für eine gewissenhafte Buchhaltung heranzuziehen. 1990 bis 2003 hatten wir zusätzlich - mit zusätzlichem Aufwand - ein Buchhaltungsprogramm "business-plan" verwendet, das zwar die Jahrtausendwende überstanden hatte, aber im Jahr 2004 auf einmal einfach nicht mehr verwendbar war. Es tut mir leid, wenn ich trotz gewissenhafter Programmierung mit "unserer Buchhaltung aus S. Ihren Erwartungen nicht entsprochen habe.

Wir werden nun ab 1. Jänner 2008 ein gekauftes und von der österreichischen Finanzverwaltung akzeptiertes Buchhaltungsprogramm verwenden. Für die Komplexität einer internationalen Künstleragentur ist so etwas in keiner Weise die Agentur unterstützend und bedeutet erheblichen Mehraufwand. Aber ich sehe ein, dass es der österreichischen Finanzverwaltung Sicherheit gibt.

7. Wir sind in unserer Gründlichkeit weit über das erforderliche Ziel hinausgeschossen, indem wir die Verwaltung der Gelder unserer Künstler in unsere Buchhaltung einbezogen haben, gleichgültig, ob es Gelder waren, die über unser Bankkonto gegangen sind, oder ob sie gemäß der von uns vermittelten Verträge direkt cash von den Veranstaltern an die Künstler ausbezahlt wurden.

Dass wir da nicht alle Belege (der Künstler, deren Management, deren Tourmanagement) vollständig vorlegen können, ist wohl verständlich.

Wir werden uns erlauben, unsere "neue" Buchhaltung zur Jahresmitte dem Finanzamt vorzulegen und um ihre Zustimmung ersuchen, gegebenenfalls Ihre Änderungswünsche berücksichtigen.

8. Für die Firma ist es lähmend, tödlich, mit einer bescheidmäßigen Last von über 1,2 Mio. Euro zu arbeiten. Die Mitarbeiter sind zutiefst verunsichert, demotiviert und hegen Absprunggedanken. Und wenn sich diese Verunsicherung im Kreise unserer Geschäftspartner breit macht."

Die BP nahm zur Berufung wie folgt Stellung:

<1.) Laut Berufung ist die G als Künstlervermittlerin und Konzertbesorgerin (Organisation und Transport der Künstler zu den Konzerten) tätig. Nach Meinung des steuerlichen Vertreters kann in diesem Fall bei Auslandskonzerten keine österreichische Umsatzsteuer anfallen.

Weitere Ausführungen betreffend die Tätigkeit und der Art der getätigten Umsätze der GLP werden in der Berufung keine gemacht.

Dem ist, wie auch bereits im Bericht ausführlich dargestellt, folgendes entgegenzuhalten:

Die Firma G tätigt zwei Arten von Umsätzen: einerseits als Vermittler, andererseits und überwiegend jedoch im Einkauf und Verkauf von Künstlerauftritten. Es liegen daher einerseits Vermittlungsleistungen, andererseits aber Leistungen als Eigenhändler vor.

Dem wurde bei der Prüfung auch Rechnung getragen, und ein Teil der Umsätze für ins Ausland vermittelte Künstlerauftritte als reine Vermittlungsumsätze in Österreich nicht der Umsatzsteuer unterzogen.

Um Besorgungsleistungen handelt es sich nach Meinung der BP in keinem Fall, da die Firma G als Eigenhändler das Risiko trägt.

Im Übrigen wird auf die ausführliche Darstellung der steuerlichen Beurteilung durch die BP im Bericht Tz. 4 hingewiesen.

2.) Weiters wird laut Berufung angeführt, dass der Geschäftsführer der G behauptet die Ordnungsmäßigkeit des Rechnungswesens nachweisen zu können, und daher scheine die Umsatzzuschätzung nicht gerechtfertigt.

Auf die im Bericht aufgelisteten Mängel wird in keiner Weise eingegangen.

Auch in diesem Punkt wird auf die ausführliche Darstellung der Mängel lt. Tz. 2 im Bericht hingewiesen.

3.) Als letzter Punkt wird in der Berufung angeführt, dass die Anwendung des Steuersatzes von 20% auf die Zuschätzung bei 97% nicht steuerbaren Umsätzen nicht nachvollziehbar sei.

Dem wird von der BP entgegengehalten, dass die Zuschätzung nicht zur Gänze mit 20% versteuert wurde. Die Zuschätzung wurde entsprechend der Aufteilung der Umsätze durch die BP versteuert.

Es wird auf die Darstellung im Bericht Tz. 5 bzw. Beilage zum Bericht Seite 1-4 verwiesen.

4.) Weiters wurde von der BP, ergänzend zur Berufung, für fünf Tourneen die Vorlage von sämtlichen Verträgen mit den Veranstaltern und Künstlern sowie der Rechnungen an die Veranstalter bzw. von den Künstlern, abverlangt.

Wie bereits im Prüfungsverfahren wurden nur teilweise Verträge, die oft auch nur die Unterschrift eines Vertragspartners aufweisen, und nur teilweise Rechnungen an die Veranstalter vorgelegt. Rechnungen der Künstler an die G wurden überhaupt keine vorgelegt.

Aus den vorgelegten Verträgen mit den Künstlern geht hervor, dass die G jedenfalls dem Künstler das vereinbarte Honorar für die vereinbarte Anzahl an Auftritten schuldet. " ... PURCHASER (= G ) guarantees that ARTIST will be paid in full regardless of cancellation or other PURCHASER failure to provide for contracted number of ARTIST performances...."

Verträge oder Vereinbarungen über eine Vermittlungsprovision oder ein Besorgungsentgelt wurden weder auf Grund des Vorhalts im Berufungsverfahrens noch während der laufenden Prüfung vorgelegt.

Im BP-Verfahren wurden lediglich Rechnungen über eine Vermittlungsprovision an den Veranstalter vorgelegt.

Laut mündlicher Auskunft des Geschäftsführers ergäbe sich die Vermittlungsprovision jedoch aus der Differenz des, durch den Veranstalter bezahlten Betrags für den Künstlerauftritt und die, an die Künstler weitergegebenen Gelder sowie der von der Firma G bezahlten Reisekosten. Bei falscher Kalkulation, Entfall eines Konzerts etc. muss die Firma G den Verlust tragen.

Bei den Tourneeabrechnungen ergeben sich auch tatsächlich immer wieder Gesamtverluste für die G.

Die von der G abgeschlossenen Verträge sind fast ausschließlich in Englisch abgefasst. Um Missverständnisse bei der Übersetzung durch das Finanzamt auszuschließen, wurden von der BP stichprobenartig Verträge mit beglaubigter Übersetzung abverlangt.

Da dies, lt. dem Geschäftsführer der G, mit Kosten von über € 3.000.- verbunden wäre, wurden die Verträge nur in Englisch vorgelegt.

Seitens der BP kann auf die beglaubigte Übersetzung verzichtet werden. Sollten im weiteren Berufungsverfahren beglaubigte Übersetzungen benötigt werden, so wären diese nochmals abzuverlangen.>

Die Stellungnahme der BP wurde der Bw. nachweislich zur Kenntnis übermittelt und wie folgt ergänzend eingewendet:

"Ad 1) Die Unterscheidung der BP von Arten von Umsätzen bzw. Trennung Produzent, Veranstalter, Vermittler entspricht nicht den Tatsachen. Wie aus Beilage 1 (7 Seiten) ersichtlich, schließt die G namens der Künstler (auf Rechnung für Dritte = Künstler) Verträge mit dem zumeist im Ausland tätigen Veranstalter ab (höherer Betrag). Parallel dazu gibt es einen Vertrag zwischen G (im eigenen Namen) und dem Künstler (niedrigerer Betrag). G verpflichtet sich weiters auf Rechnung des Künstlers für Anreise und Hotel, etc zu sorgen. Wie kann dabei von einem Einkauf und Verkauf die Rede sein? Dieser Sachverhalt deutet vielmehr auf Vermittlung und Besorgung hin.

Ad 2) Der einzige Mangel liegt in der Verwendung von Exceltabellen. Da der Geschäftsführer (GF) als langjähriger Mitarbeiter von Fa.I die notwendigen Kenntnisse für die Gestaltung von Programmen besitzt, wurden umfangreiche Möglichkeiten der EDV für Kalkulation, Dokumentation, Archivierung geschaffen. Anhand dieser Möglichkeiten, sowie den Bankeingängen und den Verträgen kann somit die lückenlose Vollständigkeit der Einnahmen dokumentiert werden, Die Aufwendungen sind durch die Kalkulation und die entsprechenden Belege dokumentiert. Die Tatsache, dass der betriebsfremde, auswärtige Tourneemanager manchmal nicht alle Belege vorlegt und die dennoch angefallenen Kosten (auch in der Kalkulation angeführt) durch Eigenbelege ergänzt werden rechtfertigt in keinster Weise die Verhängung eines Säumniszuschlages.

Ad 3) Auch in diesem Punkt wird seitens der BP auf Ihre falschen Feststellungen (ad 1) verwiesen. Da unserer Ansicht die Trennung völlig willkürlich und falsch ist, ist auch die Aufteilung zwangsläufig nicht den Tatsachen entsprechend.

Ad 4) Nach Rücksprache mit dem GF sind die entsprechenden Unterlagen vorhanden und können nach entsprechender Terminvereinbarung eingesehen werden.

Es kann durchaus vorkommen dass Verträge nur einseitig unterfertigt vorhanden sind. Die Nachvollziehbarkeit ist jedoch durch Bankbewegungen, Kalkulation etc. gegeben. Auch die Tatsache, dass die Künstler keine Rechnung legen und auf den Vertrag verweisen kann in keinster Weise zu Ungunsten der Pflichtigen ausgelegt werden.

Die Tatsache, dass die G als Abnehmer der Leistung, dem Künstler gegenüber für eigenes Verschulden bei den Besorgungsleistungen haftet, wird seitens der BP lapidar zitiert, jedoch keineswegs gewertet. Gerade diese Demonstration der Stärke der eigenen Fähigkeiten des Unternehmens bewirkt bei den Künstlern großes Vertrauen und Bindung an die G.

Zusammenfassend kann nun festgestellt werden, dass aus unserer Sicht, seitens der BP wirtschaftliche Vorgänge falsch ermittelt und gewürdigt wurden und die somit in keinster Weise geeignet sind einer den wirtschaftlichen Verhältnissen entsprechenden Veranlagung gerecht zu werden. Wir begehren daher nochmals die ersatzlose Aufhebung der mit Berufung vom 29.2.2008 angefochtenen Bescheide."

Über die Berufung wurde erwogen:

Ad Buchführungsmängel)

Gemäß § 184 Abs. 1 BAO hat die Abgabenbehörde die Grundlagen für die Abgabenerhebung zu schätzen, soweit sie diese nicht ermitteln oder berechnen kann. Dabei sind alle Umstände zu berücksichtigen, die für die Schätzung von Bedeutung sind.

Aufgrund des Absatzes 3 dieser Bestimmung ist unter anderem zu schätzen, wenn der Abgabepflichtige Bücher oder Aufzeichnungen, die er nach den Abgabenvorschriften zu führen hat, nicht vorlegt oder wenn die Bücher oder Aufzeichnungen sachlich unrichtig sind oder solche formelle Mängel aufweisen, die geeignet sind, die sachliche Richtigkeit der Bücher oder Aufzeichnungen in Zweifel zu ziehen.

§ 5 Abs. 1 EStG 1988 u.a legt fest, dass für die Gewinnermittlung jener Steuerpflichtigen, deren Firma im Firmenbuch eingetragen ist, und die Einkünfte aus Gewerbebetrieb (§ 23) beziehen, die handelsrechtlichen Grundsätze ordnungsgemäßer Buchführung maßgebend sind, außer zwingende Vorschriften dieses Bundesgesetzes treffen abweichende Regelungen.

Liegen formelle Fehler der Bücher und Aufzeichnungen vor, die begründeter Maßen zu Zweifeln an der sachlichen Richtigkeit der Bücher und Aufzeichnungen Anlass geben, bedarf es nach der Rechtsprechung des Verwaltungsgerichtshofs keines Nachweises durch die Behörde, dass die genannten Unterlagen mit den Wirtschaftsabläufen tatsächlich nicht übereinstimmen. Es steht dem Abgabepflichtigen allerdings die Möglichkeit offen, die sachliche Richtigkeit seiner formell mangelhaften oder unrichtigen Aufzeichnungen zu beweisen und damit der ansonsten bestehenden Schätzungsbefugnis entgegen zu wirken (VwGH 30.9.1998, 97/13/0033, VwGH 10.7.1996, 94/15/0014).

Den bekämpften Bescheiden liegt unter anderem auf Grund der folgenden Feststellungen eine Schätzungskomponente zu Grunde. Die Bw. ist gemäß § 5 EStG buchführungspflichtig, es wurde jedoch keine ordnungsgemäße Buchführung vorgefunden:

Es werden Exceltabellen ohne weitere Protokollierung geführt. Exceltabellen sind jederzeit in jede Richtung abänderbar, ohne dass die Änderungen aufscheinen oder nachvollzogen werden können.

Obwohl umfangreiche Bargeldbewegungen vorliegen werden keine Kassabuch-aufzeichnungen geführt. Die Bw. ist jedoch als § 5 Gewinnermittler verpflichtet ein Kassabuch zu führen.

Die Ausgangsrechnungen sind nicht laufend nummeriert und es gibt auch sonst keine Aufzeichnungen die die Vollständigkeit der Erlöse dokumentieren.

Für weitergegebene Honorare (Betriebsausgaben) gibt es keine Ausgabenbelege sondern lediglich selbst geschriebene Eigenbelege.

Vom Unternehmen werden zu den gelegten Rechnungen umfangreiche Berechnungen, Vertragswerke, Kalkulationen, Tourabrechnungen usw. erstellt. Diese Grundaufzeichnungen werden teilweise nicht aufbewahrt, nicht vorgelegt bzw. soweit vorgelegt ist die Vollständigkeit nicht nachvollziehbar und eine Zuordnung zu den einzelnen gebuchten Erlösen nicht möglich.

Die Erlöse werden teilweise nicht bei Rechnungslegung gebucht, sondern erst bei Zahlungseingang. Dadurch kommt es dazu, dass offene Forderungen lt. Rechnung, bei geringerer Bezahlung, überhaupt nicht erfasst werden. Die Richtigkeit der "Forderungsabschreibung" ist daher ebenso nicht nachvollziehbar.

Darüber hinaus wurde festgestellt, dass Erlöse saldiert mit weitergegebenen Honoraren gebucht wurden. Dazu ist anzumerken, dass Erlöse grundsätzlich unsaldiert zu erfassen sind. Ob in weiterer Folge eine Betriebsausgabe vorliegt, ist gesondert zu klären. Diese Vorgangsweise stellt einen gravierenden Buchführungsmangel dar.

Zusammenfassend ist festzustellen, dass die vorgelegten Aufzeichnungen nicht den Bestimmungen des § 131 BAO entsprechen. Nach § 163 BAO besteht daher die Vermutung der ordnungsmäßigen Führung nicht mehr.

Aufgrund der aufgezeigten formellen und materiellen Buchführungsmängel ist daher nach der Ansicht des Unabhängigen Finanzsenates die Schätzungsberechtigung der Abgabenbehörde gegeben.

Bezüglich der Art der Schätzungsmethode und die Höhe der Schätzung wird festgehalten:

Die Wahl der Schätzungsmethode steht der Abgabenbehörde grundsätzlich frei (VwGH 12.1.1994, 93/13/0164). Es ist jene Methode zu wählen, die im Einzelfall zur Erreichung des Zieles, den tatsächlichen Gegebenheiten möglichst nahe zu kommen, am geeignetsten erscheint (VwGH 2.6.1992, 87/14/0160).

In seiner Entscheidung VwGH 18.2.1999, 96/15/0050, sprach der Verwaltungsgerichtshof Folgendes aus:

Nach ständiger Rechtsprechung des Verwaltungsgerichtshofes (vgl. VwGH 20.12.1994, 93/14/0173) ist eine Schätzung mit Hilfe eines Sicherheitszuschlages eine Methode, die der korrigierenden Ergänzung der Besteuerungsgrundlagen, von denen anzunehmen ist, dass sie zu niedrig ausgewiesen wurden, dient. In Fällen, in denen nähere Anhaltspunkte für eine gebotene Schätzung nicht zu gewinnen sind, kann die griffweise Zuschätzung in Betracht kommen. Solche Sicherheitszuschläge können sich beispielsweise an den Gesamteinnahmen, an den Einnahmenverkürzungen oder auch an den Umsätzen orientieren.

Aufgrund der festgestellten Mängel bei der Buchführung mittels Exceltabellen und Erlössaldierung ist nach der Ansicht des Unabhängigen Finanzsenates die vom Finanzamt durchgeführte Schätzung mit Hilfe eines Sicherheitszuschlages im Berufungsfall eine geeignete Methode zur Korrektur der Besteuerungsgrundlagen, von denen aufgrund der schwerwiegenden Buchführungsmängel die Annahme, dass sie zu niedrig waren, gerechtfertigt war.

Von der Bw. werden die vorgefundenen Buchführungsmängel nicht bestritten, sondern angekündigt, dass ab dem Jahre 2008 ein von der österreichischen Finanzverwaltung akzeptiertes Buchhaltungsprogramm verwendet werden wird. Hinsichtlich der Höhe der Sicherheitszuschläge wurden keine Einwände erhoben, die Zweifel an der Richtigkeit der Höhe verhängten Sicherheitszuschläge aufkommen ließe. Auch wurden von der Bw. keine konkreten Umstände vorgebracht, die gegen die Eignung dieser Schätzungsmethode im vorliegenden Berufungsfall grundsätzlich sprechen. In diesem Zusammenhang ist festzustellen, dass es im Wesen jeder Schätzung liegt, dass die auf solche Weise ermittelten Besteuerungsgrundlagen die tatsächlich erzielten Einkünfte oder Einnahmen nur bis zu einem mehr oder weniger großen Genauigkeitsgrad erreichen können. Die der Schätzung innewohnende Unsicherheit muss aber nach ständiger Rechtsprechung des Verwaltungsgerichtshofes derjenige tragen, der begründeten Anlass zur Schätzung gibt.

Nach der Überzeugung des Unabhängigen Finanzsenates sind daher die vom Finanzamt verhängten Sicherheitszuschläge in Höhe von 10% der Umsätze sowie die schätzungsweise Aufteilung der Umsätze als Produzent in Hinblick auf die Abänderbarkeit von Exceltabellen in jede Richtung sowie die Verbuchung saldierter Erlöse mit weitergegebenen Honoraren als nicht unrichtig zu beurteilen.

ad Umsatzsteuer )

Gemäß § 1 Abs. 1 Zi 1 UStG 1994 unterliegen der Umsatzsteuer Lieferungen und sonstige Leistungen, die ein Unternehmer im Inland gegen Entgelt im Rahmen seines Unternehmens ausführt.

Leistungen sind nur steuerbar, wenn sie gegen Entgelt ausgeführt werden. Der Leistung muss also eine Gegenleistung gegenüberstehen, es muss zu einem Leistungsaustausch kommen. Zwischen der Leistung des Unternehmers und der Gegenleistung des Leistungsempfängers muss eine besondere Beziehung, eine innere Verknüpfung, bestehen. Eine solche wird etwa dann vorliegen, wenn eine Leistung erbracht wird, um eine Gegenleistung zu erhalten und die Gegenleistung aufgewendet wird, um die Leistung zu erhalten (vgl. Ruppe, UStG 1994, § 1 Rz 59 ff).

Gemäß § 3a Abs. 1 UStG 1994 stellen sonstige Leistungen Leistungen dar, die nicht in einer Lieferung bestehen. Eine sonstige Leistung kann auch in einem Unterlassen oder im Dulden einer Handlung oder eines Zustandes bestehen.

Hinsichtlich des Gegenstandes der Leistung (Lieferung oder sonstigen Leistung) ist der im Umsatzsteuerrecht herrschende auf der wirtschaftlichen Betrachtungsweise beruhende Grundsatz der Einheitlichkeit der Leistung zu beachten. Nach diesem Grundsatz ist es unzulässig, Leistungen, die wirtschaftlich zusammengehören und eine Einheit bilden, für umsatzsteuerliche Zwecke in Einzelleistungen zu zerlegen (VwGH 89/15/0048).

Gemäß § 3a leg.cit. bestimmt sich der Ort der sonstigen Leistungen nach Maßgabe und in der Reihenfolge der Abs. 6 bis 13 dieser Bestimmung:

Besorgt ein Unternehmer eine sonstige Leistung, so sind die für die besorgte Leistung geltenden Vorschriften auf die Besorgungsleistung entsprechend anzuwenden. Eine Vermittlungsleistung wird an dem Ort erbracht, an dem der vermittelte Umsatz ausgeführt wird (§ 3a Abs. 4 leg.cit).

Sonstige künstlerische oder ähnliche Leistungen einschließlich Leistungen der jeweiligen Veranstalter werden nach § 3a Abs. 8 leg.cit dort ausgeführt, wo der (aktive) Unternehmer ausschließlich oder zum wesentlichen Teil tätig wird.

In den übrigen Fällen wird eine sonstige Leistung an dem Ort ausgeführt, von dem aus der Unternehmer sein Unternehmen betreibt. Wird die sonstige Leistung von einer Betriebsstätte ausgeführt, so gilt die Betriebsstätte als der Ort der sonstigen Leistung (Generalklausel nach § 3a Abs. 12 leg.cit).

Für die rechtliche Beurteilung des gegenständlichen Sachverhaltes ist es daher nach dem bisher Gesagten von maßgeblicher Bedeutung festzustellen, welche Leistungsbeziehungen bestehen, bzw. welche Leistungen und Gegenleistungen erbracht worden sind.

ad Vermittlungsleistung versus Eigenleistung

Im vorliegenden Berufungsfall ist aus den für den Prüfungszeitraum vorgelegten Unterlagen nicht ersichtlich, ob die Bw. ausschließlich Vermittlungsleistungen erbrachte, bei denen er im fremden Namen und auf fremde Rechnung auftrat. Für das Vorliegen von Besorgungsleistungen (Handeln im eigenen Namen, auf fremde Rechnung; Besorgender schuldet das bloße Besorgen der Leistung; das wirtschaftliche Risiko, das mit der besorgten Leistung verbunden ist, wird nicht vom Besorgenden getragen; Verrechnung eines Besorgungsentgeltes) ergaben sich keine Anhaltspunkte. Vielmehr geht aus dem Großteil der Verträge hervor, dass Leistungen im eigenen Namen und auf eigene Rechnung Leistungen eingekauft und verkauft wurden.

Von der BP wird der geschilderten Geschäftsablauf wie folgt dargelegt:

Laut mehrfach wiederholten Aussagen des Geschäftsführers laufen die Tourneen der amerikanischen Künstler in Europa wie folgt ab.

Es werden gleichzeitig mit den Veranstaltern und mit den Künstlern Verhandlungen über die Auftritte in verschiedenen europäischen Städten geführt. Letztendlich gibt es dann z.B. für 10 verschiedene Städte (Berlin, Kopenhagen, München etc. aber auch W., P.) vereinbarte Auftritte. Die Veranstalter zahlen dafür an die Bw. Honorare in verschiedener Höhe, wobei 50% angezahlt, und 50% am Tag des Auftritts bezahlt werden. Die Bw. vereinbart parallel dazu mit den Künstlern, die oben genannten Auftritte. Die Künstler wissen jedoch nicht was die Veranstalter für die Auftritte zahlen, sondern sie bekommen pro Auftritt ein Honorar (das sind z.B. für 10 Auftritte je 8.000.- US). Die Verträge werden von der Bw. einerseits mit den Veranstaltern, anderseits mit den Künstlern abgeschlossen. Verträge mit den Künstlern wurden nur wenige vorgelegt, und immer nur über einzelne Auftritte. Gesamttourneeverträge wurden nicht vorgelegt.

Die Abrechnung erfolgte in einer Exceltabelle, Einnahmen (Summe der Zahlungen der Veranstalter) abzüglich Ausgaben (Künstlergagen, Hotelkosten, Flugkosten, etc.). Der "Total Profit" war der Gewinn, der der Bw. verblieben ist. Verluste haben sich aber auch ergeben, wenn seitens der Bw. schlecht kalkuliert wurde und unvorhergesehen Kosten (z.B. Übergepäck beim Flug etc) dazugekommen sind.

Der Veranstalter bezahlt nur einen verhandelten Betrag, mit dem alle Kosten abgedeckt werden müssen, Nachzahlungen seitens des Veranstalters für zusätzliche Kosten gibt es keine. Das Risiko der "Fehlkalkulation" trägt somit die Bw. als Produzent.

Im Prüfungsverfahren verwies der GF Herr Dr.X, als Vertreter der Bw., immer wieder darauf hingewiesen, dass die Künstler "angekauft" werden und an die entsprechenden Interessenten "verkauft" werden. Er bezeichnet dies als "B-Vertrag" (Besprechung vom 17.7.2006 - Zeichnung Dr.X, Rechtsmeinung vorgelegt vom steuerlichen Vertreter, Stellungnahme - Dr.X). Den einzelnen Verträgen ist zu entnehmen, dass die Bw. die Künstler im eigenen Namen und auf eigene Rechnung einkauft und das gesamte Risiko der Vermarktung, der Unterbringung und der Transportkosten zu tragen hat. Von einer Vermittlung wird dabei nicht gesprochen. Dies ist z.B. auch dem der Berufung beiliegenden Vertrag vom 1.6.2004 mit "TheXY" zu entnehmen.

Auf Grund des vorliegenden Sachverhaltes wurden die Leistungen der so genannten "B-Verträge" als Leistungen eines Produzenten / Eigenhändler qualifiziert.

Die Leistungen als Eigenhändler fallen jedoch nicht unter § 3a Abs. 1-11 UStG. Der Leistungsort ist daher entsprechend der Generalklausel nach § 3a Abs. 12 leg.cit. zu beurteilen, die besagt, dass diese Leistungen, als an dem Ort ausgeführt gelten, von dem aus der Unternehmer sein Unternehmen betreibt.

Da die Bw. ihren Sitz in Österreich hat und auch das Unternehmen betreibt, sind somit sämtliche Leistungen als Produzent in Österreich mit 20% Umsatzsteuer zu versteuern.

Um dem Umstand Rechnung zu tragen, dass die "A-Verträge" als Vermittlungsleistungen zu berücksichtigen sind, wurde von der BP eine schätzungsweise Aufteilung der Umsätze, entsprechend den Zahlen der Gewinn- und Verlustrechnung (Verhältnis der Treuhanderlöse zu den Gesamterlösen), vorgenommen, dies entspricht einem Anteil von rd. 31%. Wie oben dargestellt, ist eine exakte Ermittlung dieser Aufteilung mangels einer (ordnungsmäßigen) Buchführung nicht möglich gewesen.

Mit Vorhalt vom 30.7.2007, übernommen am 2.8.2007, wurde die Bw. aufgefordert für den Prüfungszeitraum 2004 und den Nachschauzeitraum 2005 und 2006, die vom Finanzamt erstellte Definition der Tätigkeitsbereiche zu kommentieren, zu ergänzen bzw. zu korrigieren. Weiters wurde die Bw. aufgefordert die einzelnen Umsätze einem Tätigkeitsbereich zuzuordnen. Mit Vorhalt vom 15.4.2008 wurde die Bw. ersucht, die unterschriebenen Verträge für jeweils 5 Tournummern mit den Künstlern und den Veranstaltern inkl. die dazugehörigen Rechnungen und Honorarnoten vorzulegen. Die Bw. legte in der Folge die Verträge mit dem Veranstalter einerseits sowie Engagementvereinbarungen mit den Künstlern andrerseits für den Streitzeitraum 2004 teilweise inkl. Rechnungen zur Beurteilung des Sachverhaltes vor. Dieser stellt sich wie folgt dar:

1. (Vertrags)Tätigkeit als reiner Vermittler

Der Vertrag über den Auftritt wird nur zwischen dem Veranstalter und dem Künstler abgeschlossen. Die Bw. bekommt nur eine Kommission vom Veranstalter (oder vom Künstler).

Laut § 3a Abs. 4 leg.cit. handelt es sich dabei um eine Vermittlungsleistung. Eine Vermittlungsleistung wird an dem Ort erbracht, an dem der vermittelte Umsatz ausgeführt wird. Der Leistungsort ist somit dort, wo der Künstler auftritt.

Veranstalter

Die Bezahlung des Veranstalters erfolgt in diesem Zusammenhang durch den Konsumenten. Die Leistungen werden zugekauft. Das Risiko des Erfolgs trägt der Veranstalter.

Auf Grund der vorgelegten Unterlagen und Verträge konnten keine Vereinbarungen gefunden werden, aus denen hervorgeht, dass die Bw. auch als Veranstalter tätig wird.

Laut § 3a Abs. 8a leg.cit. werden die Leistungen dort ausgeführt, wo der Unternehmer ausschließlich oder zum wesentlichen Teil tätig wird.

2. (Vertrags)Tätigkeit als Produzent

Die Leistungen (Auftritte der Künstler) werden auf eigenes Risiko und eigene Rechnung eingekauft und die Leistungen (Auftritte der Künstler) an den Veranstalter weiterverkauft.

Die Bw. ist in diesem Fall als Eigenhändler anzusehen. Sie arbeitet auf eigene Rechnung und trägt das Risiko vom Veranstalter Geld zu bekommen.

Festgestellt wird, dass somit weder im Prüfungs- noch im Berufungsverfahren auf diese Frage eingegangen bzw. die von Bw. vorgenommene Umsatzverteilung dargestellt wurde.

Auf Grund der von der Bw. der Behörde vorgelegten Unterlagen und den Ausführungen im Zuge des Berufungsverfahrens hinsichtlich der streitgegenständlichen Verträge "B" ergibt sich somit folgendes Bild:

1. Die Bw. schließt einerseits als "Produzent" mit einem (ausländischen) Veranstalter einen Vertrag ab, dass der Veranstalter den Produzenten verpflichtet, den Künstler zu bestimmten Terminen an bestimmten Orten zu präsentieren.

2. Die Bw. schließt weiters als "Veranstalter" einen Vertrag mit der ausländischen Künstlergruppe ab, in dem sich diese verpflichtet zu bestimmten Terminen an bestimmten Orten aufzutreten. Die Künstlergruppe erhält ein Honorar. Dabei wurde folgende Vereinbarung getroffen:

- Die Bw. schuldet lt. Vertragsvereinbarung 2c als "Veranstalter" "dem Künstler das vereinbarte Honorar für die vereinbarte Anzahl an Auftritten" ... PURCHASER (= G) guarantees that ARTIST will be paid in full regardless of cancellation or other PURCHASER failure to provide for contracted number of ARTIST performances...."

Die Bw. steht somit in Rechtsbeziehung zu den ausländischen Künstlergruppen wie auch Veranstalter als Eigenhändler auf eigenen Namen und auf eigene Rechnung. Von Eigenhändler unterscheidet sich der Besorgende (verdeckte Vermittler) dadurch, dass er für fremde Rechnung arbeitet. Das ist der Fall, wenn das Risiko, das mit der besorgten Leistung verbunden ist, nicht vom Besorgenden, sondern vom Auftraggeber getragen wird. Von Eigengeschäften kann somit ausgegangen werden, wenn der "Vermittler" das Risiko aus dem vermittelten Geschäft übernimmt, das über das Provisionsrisiko hinausgeht. Nach Auffassung des Unabhängigen Finanzsenates trägt die Bw. lt. obiger Vertragsvereinbarung auch das Risiko der Künstlergruppe das vereinbarte Honorar für die vereinbarte Anzahl an Auftritten zu bezahlen.

Nach Ansicht des Unabhängigen Finanzsenates sind somit die Umsätze aus dem Vertrag "B" als Eigenhändler und nicht als Vermittlungs- oder Besorgungsleistung zu beurteilen, da die Bw. nicht auf fremde Rechnung, sondern auf eigenes Risiko arbeitet, d.h. das Kostenrisiko trägt. Die Steuerschuld liegt damit gemäß § 3a Abs. 12 UStG bei der Bw., da diese ausschließlich oder zum wesentlichen Teil im Inland tätig wird, somit von dem Ort, von dem aus das Unternehmen betrieben wird (Firmensitz).

Weiters wird festgestellt: Gemäß § 8 Abs. 2 Körperschaftsteuergesetz (KStG) 1988 ist es für die Ermittlung des Einkommens ohne Bedeutung, ob das Einkommen im Wege offener oder verdeckter Ausschüttungen verteilt oder entnommen oder in anderer Weise verwendet wird. Entscheidendes Merkmal einer verdeckten Gewinnausschüttung ist die Zuwendung von Vermögensvorteilen, die ihrer äußeren Erscheinungsform nach nicht unmittelbar als Einkommensverteilung erkennbar sind, die das Einkommen der Gesellschaft zu Unrecht vermindern und ihre Ursache in den gesellschaftsrechtlichen Beziehungen haben.

Unter Verweis auf die obigen Ausführungen betreffend Umsätze als Produzent und Buchführungsmängel erfolgte nach Ansicht des Unabhängigen Finanzsenates die Festsetzung einer verdeckten Ausschüttung zu Recht. Schuldner der Kapitalertragsteuer ist gemäß § 95 Abs. 2 EStG der Empfänger der Kapitalerträge. Die Kapitalertragsteuer ist durch Abzug einzubehalten. Der zum Abzug Verpflichtete (Abs. 3 leg.cit .) haftet dem Bund für die Einbehaltung und Abfuhr. Die Geltendmachung der Kapitalertragsteuer gegenüber dem zum Abzug Verpflichteten erfolgte im Wege eines Haftungsbescheides und ist im gegenständlichen Berufungsfall in einem rechtlich einwandfreien Verfahren zu Stande gekommen.

In verfahrensrechtlicher Hinsicht wird angemerkt, dass der Antrag auf Durchführung einer mündlichen Verhandlung erst in einem ergänzenden Schriftsatz vom 8.8.2008 gestellt wurde und daher verspätet ist (Ritz, BAO, Tz 4 zu § 282, Tz 2 und 3 zu § 284).

Es war daher spruchgemäß zu entscheiden.

Wien, am 30. November 2009

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 3a Abs. 1 UStG 1994, Umsatzsteuergesetz 1994, BGBl. Nr. 663/1994 |

Schlagworte: | Eigenhändler, Besorgung, Vermittlung, Buchführungsmängel, Sicherheitszuschlag, verdeckte Gewinnausschüttung |