Kinderbetreuungskosten sind in der Regel nicht als außergewöhnliche Belastung abzugsfähig (hier Kindergartenkosten).

Anmerkungen:

Abweichend RV/0268-W/04

Entscheidungstext

Der unabhängige Finanzsenat hat über die Berufung der BW gegen den Bescheid des Finanzamtes Salzburg-Land betreffend Einkommensteuer (Arbeitnehmerveranlagung) für 2001 entschieden:

Die Berufung wird als unbegründet abgewiesen.

Der angefochtene Bescheid bleibt unverändert.

Rechtsbelehrung

Gegen diese Entscheidung ist gemäß § 291 der Bundesabgabenordnung (BAO) ein ordentliches Rechtsmittel nicht zulässig. Es steht Ihnen jedoch das Recht zu, innerhalb von sechs Wochen nach Zustellung dieser Entscheidung eine Beschwerde an den Verwaltungsgerichtshof oder den Verfassungsgerichtshof zu erheben. Die Beschwerde an den Verfassungsgerichtshof muss - abgesehen von den gesetzlich bestimmten Ausnahmen - von einem Rechtsanwalt unterschrieben sein. Die Beschwerde an den Verwaltungsgerichtshof muss - abgesehen von den gesetzlich bestimmten Ausnahmen - von einem Rechtsanwalt oder einem Wirtschaftsprüfer unterschrieben sein.

Gemäß § 292 BAO steht der Amtspartei (§ 276 Abs. 7 BAO) das Recht zu, gegen diese Entscheidung innerhalb von sechs Wochen nach Zustellung (Kenntnisnahme) Beschwerde an den Verwaltungsgerichtshof zu erheben.

Entscheidungsgründe

Die BW ist eine verheiratete Lehrerin und betreut vier minderjährige Kinder im gemeinsamen Haushalt. Die Berufung richtet sich gegen den Einkommensteuerbescheid 2001 vom 6. September 2002. In diesem Bescheid blieben als außergewöhnliche Belastung geltend gemachte Kindergartenkosten für den im September 1996 geborenen Sohn A in Höhe von insgesamt € 858 (ATS 11.806) unberücksichtigt. Das Alter des Sohnes bewegte sich 2001 also im Bereich von fünf Jahren.

In der dagegen erhobenen Berufung vom 12.9.2002 wird die Zwangsläufigkeit der Aufwendungen behauptet. In Anbetracht der Obsorgepflicht bei minderjährigen Kindern sei es der BW untersagt, ein Kind während der Berufungsausübung unbeaufsichtigt zu lassen. In Anbetracht hoher Wohn- und Betriebskosten müsse sie mit ihrem Ehepartner zum Unterhalt der Familie beitragen, um ein Existenzgefährdung nicht aufkommen zu lassen. Die Berücksichtigung als außergewöhnliche Belastung wurde unter anderem mit dem Argument beantragt, dass beide Ehepartner zum Unterhalt der Familie aus begründeten Umständen beitragen müssten.

Nach Abweisung der Berufung mittels Berufungsvorentscheidung mangels Außergewöhnlichkeit beantragte die BW die Vorlage an die Abgabenbehörde 2. Instanz. Darin verwies sie auf "publizierte Unterlagen" wonach außergewöhnliche Belastungen unter anderem seien:

Betreuungskosten von Kindern (z.B. Kindergarten, Tagesmütter, Hort) bei Alleinerzieherinnen oder wenn beide Ehepartner aus Gründen einer sonstigen Existenzgefährdung der Familie zum Unterhalt der Familie beitragen müssen.

Sie verwies wieder darauf, dass sie sich der Belastung aufgrund der Zwangsläufigkeit nicht entziehen könne. Die Doppelbelastung der Berufstätigkeit und Haushaltsführung bei vier Kindern sei eine außergewöhnliche Situation, kein leichtes Unterfangen für sie.

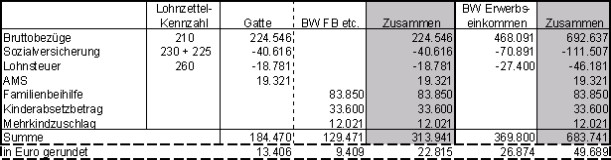

Aus den Verwaltungsakten ist das Familieneinkommen der BW mit folgenden Beträgen ersichtlich:

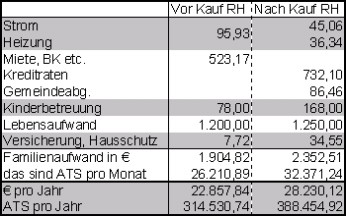

Da die BW - wie aus den Beilagen zur Einkommensteuererklärung ersichtlich - mit Kaufvertrag vom 22. Oktober 2001 ein Reihenhaus erwarb, forderte das Finanzamt vor Vorlage der Berufung eine Aufstellung und den Nachweis der Lebenshaltungskosten ("Familienaufwand") vor und nach Erwerb dieses Reihenhauses an. Mit Schreiben vom 15. Jänner 2003 wurden die nachstehenden Zahlen bekannt gegeben.

Daraufhin legte das Finanzamt die Berufung mit Schreiben vom 3. Juli 2003 vor. Im Vorlagebericht äußerte das Finanzamt die Ansicht, dass die geltend gemachten Aufwendungen gemäß § 34 Abs. 7 EStG 1988 durch die Familienbeihilfe, Kinderabsetzbeträge und Mehrkindzuschläge abgegolten seien.

Die BW ergänzte in der Folge ihre Berufung mit Schreiben vom 20. Juli 2003 und führte aus, dass die zuletzt erwähnte Auffassung des Finanzamtes "nicht ihrer tatsächlichen Wahrnehmung entspräche". Im Jahr 2001 habe auch der Mehrkindzuschlag noch nicht zur Verfügung gestanden, zumal die Auszahlung erst im September 2002 erfolgt sei. Im Jahr 2002 habe sich das Einkommen ihres Gatten wesentlich verschlechtert. Weiters wurde eine Hochwasserschädigung vom August 2002, die zusätzliche Ausgaben hervorgerufen habe, und die Ausbildung zweier älterer Kinder als weiterer nicht zu unterbindender Kostenfaktor erwähnt. Zusätzlich ausgeführt wurde, dass auch der durch die Arbeit als Lehrerin (PKW) verursachte Aufwand finanzielle Mittel erfordere.

Als Antwort auf diesbezügliche Fragen des Unabhängigen Finanzsenat gab die BW zusätzlich an, dass Zahlungsbelege für den Kindergarten aufgrund einer Hochwasserschädigung nicht mehr verfügbar seien. Der Gatte habe aufgrund eines Kredites, den er in Raten zu tilgen hatte, nicht einen Teil dieser Belastung übernehmen können.

In der (oben bereits dargestellten) Kostenaufstellung seien folgende Aufwendungen noch nicht enthalten:

- zusätzliche, fallweise erforderliche Zahlungen für den PKW, um die Arbeitsstelle zu errreichen

- Schullandwoche und Skiwoche der Kinder

- Gebühren für das Musikschulwerk und den Kauf von Musikinstrumenten für die Kinder

Zur behaupteten Existenzgefährdung führte die BW ergänzend aus, dass vom Nettoeinkommen des Ehegatten monatliche Ratenzahlungen von ca. € 236 (ATS 3.247) wegfielen. Damit hätte der Gatte nicht einmal die Hälfte des Familienaufwandes der Fixkosten zur Verfügung. Auch er habe einen fallweisen Aufwand an Bekleidung, Schuhe, PKW etc. gehabt, wodurch sich das tatsächlich zur Verfügung stehenden Geld nochmals verringert habe.

Zur Frage der Außergewöhnlichkeit von Kindergartenaufwendungen wies der Unabhängige Finanzsenat auf zwei auf der Homepage des Amtes der Salzburger Landesregierung veröffentlichte Statistiken hin, wonach im Betreuungsjahr 1999/2000 von 79% aller fünfjährigen Kinder Kinderbetreuungseinrichtungen in Anspruch genommen wurden. In der Statistik für das Betreuungsjahr 2002/2003 verstärkte sich dieser Trend in Salzburg. Die Einrichtungen wurden von 85,4% aller vier- bis fünfjährigen Kinder in Anspruch genommen. Der Unabhängige Finanzsenat ersuchte deshalb, zu begründen, weshalb die BW der Ansicht sei, dass die Aufwendungen für den Kindergarten außergewöhnlich seien.

Dazu führte die BW vor allem aus, dass "ihr die Obsorgepflichten Erziehungsberechtigter, die ein weiteres Erwerbseinkommen bestreiten müssten und als letzten Ausweg nur über Inanspruchnahme eines Kindergartens dies tun könnten, als sicherlich außergewöhnlich erschienen".

Über die Berufung wurde erwogen:

Die BW fühlt sich in ihren Rechten dadurch verletzt, dass die beantragten Kindergartenkosten bei der Veranlagung 2001 nicht als außergewöhnliche Belastung Berücksichtigung fanden.

Aufwendungen für den Besuch eines Kindergartens stellen nach der Rechtsprechung der Höchstgerichte keine Kosten zur Erwerbung, Sicherung und Erhaltung von Einnahmen dar sondern sind solche für den Haushalt und für den Unterhalt von Familienangehörigen (VwGH vom 13.12.1995, 93/13/0272). Eine Berücksichtigung als Werbungskosten scheidet damit von vornherein aus. Die Aufwendungen könnten sich deshalb nur als außergewöhnliche Belastung steuerlich niederschlagen.

§ 34 Abs. 1 EStG 1988 nennt mehrere Voraussetzungen für eine solche Berücksichtigung. Dazu zählen vor allem

- die Außergewöhnlichkeit,

- die Zwangsläufigkeit und

- die wesentliche Beeinträchtigung der wirtschaftlichen Leistungsfähigkeit.

Liegt auch nur eine dieser Voraussetzungen nicht vor, ist eine steuerliche Berücksichtigung aus diesem Titel ausgeschlossen.

Außergewöhnlichkeit

Die BW begründet ihre Berufung vor allem damit, dass die Aufwendungen zwangsläufig erwachsen seien. Sie übersieht dabei aber, dass die Versagung der steuerlichen Berücksichtigung sowohl im Erstbescheid wie auch in der Berufungsvorentscheidung in erster Linie damit begründet wird, dass es an der Außergewöhnlichkeit fehlt.

Das Merkmal der Außergewöhnlichkeit ist anhand objektiver Kriterien zu prüfen. Außergewöhnlich sind Aufwendungen nur insofern, als sie höher sind als jene, die der Mehrzahl der Steuerpflichtigen gleicher Einkommens- und Vermögensverhältnisse erwachsen (§ 34 Abs. 2 EStG 1988). Dem rein subjektiven Empfinden des Abgabepflichtigen kommt in diesem Zusammenhang keine Bedeutung zu.

Das Merkmal der Außergewöhnlichkeit von Kinderbetreuungskosten ist ganz allgemein schon deshalb nicht gegeben, da die im Gesetz ganz allgemein verankerte Verpflichtung der Eltern zur Beaufsichtigung ihres Kleinkindes für dieselben in jedem Falle (das heißt, ob nun beide Elternteile oder nur ein Elternteil berufstätig sind bzw. ist) Belastungen mit sich bringt, die keinesfalls außergewöhnlich sind. Diese Belastung ist im Gegenteil der geradezu typische Fall einer "gewöhnlichen", das heißt unter gleichen Umständen alle Steuerpflichtigen treffenden Belastung. Diese Belastung wird keineswegs dadurch zur "außergewöhnlichen", dass sie in einem konkreten Fall nicht durch Aufgabe oder Einschränkung der beruflichen Tätigkeit eines der Elternteile, sondern durch die Betreuung des Kindes in einem Kindergarten bewältigt wird (siehe etwa VwGH vom 13.12.1995, 93/13/0272).

Der Unabhängige Finanzsenat schließt sich dabei der Meinung von Quantschnigg/Schuch an (Quantschnigg/Schuch, Einkommensteuer-Handbuch, Tz 38 zu § 34, Stichwort: Kindergartenkosten). Dieser Kommentar kommt zum Schluss, dass Kindergartenkosten in der heutigen Zeit wohl generell die Außergewöhnlichkeit fehlt. Dieser Aussage deckt sich für den Beurteilungszeitraum im konkreten Fall mit der oben schon erwähnten und im Internet öffentlich zugänglichen Statistik des Amtes der Salzburger Landesregierung, die beweist, dass die Mehrzahl der Eltern aller vier- bis fünfjährigen Kinder im Bundesland Salzburg Kinderbetreuungseinrichtungen in Anspruch nahm. Da die diesbezügliche Belastung der BW deshalb nicht höher ist, als jene der Mehrzahl der Steuerpflichtigen gleicher Einkommensverhältnisse und gleicher Vermögensverhältnisse, scheidet eine steuerliche Berücksichtigung schon aus diesem Grunde aus. Außergewöhnliche Verhältnisse, wie etwa eine Krankheit der BW selbst, die zu außerordentlichen Aufwendungen führen könnten, wurden nicht behauptet.

Sonderfall Unterhaltskosten

Obwohl schon das Fehlen der Außergewöhnlichkeit die Anerkennung der geltend gemachten Aufwendungen als außergewöhnliche Belastung ausschließt und die Abgabenbehörde davon enthoben wäre, zu prüfen, ob auch die anderen Voraussetzungen zutreffen oder nicht (Hofstätter-Reichel, Einkommensteuer-Kommentar, III C, Tz. 1 zu § 34 Abs. 1), soll dennoch zur Problematik von Unterhaltsleistungen Stellung bezogen werden.

Im Hinblick auf den Sonderfall von Unterhaltsleistungen schränkt § 34 Abs. 7 EStG 1988 die Berücksichtigung noch zusätzlich ein. Dabei sind für die Lösung des konkreten Rechtsproblems die Ziffern 1 und 4 dieses Absatzes von Relevanz, die wie folgt lauten:

Für Unterhaltsleistungen gilt folgendes: Ziffer 1 Unterhaltsleistungen für ein Kind sind durch die Familienbeihilfe sowie gegebenenfalls den Kinderabsetzbetrag gemäß § 33 Abs. 4 Z 3 lit. a und c abgegolten, und zwar auch dann, wenn nicht der Steuerpflichtige selbst, sondern sein mit ihm im gemeinsamen Haushalt lebender (Ehe)Partner (§ 106 Abs. 3) Anspruch auf diese Beträge hat. ... Ziffer 4 Darüber hinaus sind Unterhaltsleistungen nur insoweit abzugsfähig, als sie zur Deckung von Aufwendungen gewährt werden, die beim Unterhaltsberechtigten selbst eine außergewöhnliche Belastung darstellen würden. Ein Selbstbehalt (Abs. 4) auf Grund eigener Einkünfte des Unterhaltsberechtigten ist nicht zu berücksichtigen.

Die Kosten für eine Kinderbetreuung in einem Kindergarten entstehen im Regelfall gerade durch die hier angesprochene Erfüllung der in § 140 ABGB geregelten Unterhaltsverpflichtung, da die Unterhaltsbedürfnisse des Kindes dessen gesamten Lebensbedarf, wozu auch die Kindergartenkosten zählen, umfassen (siehe etwa OGH vom 22.6.1995, 6 Ob 548/95).

Auch wenn also das Merkmal der Außergewöhnlichkeit gegeben sein sollte, hält der Unabhängige Finanzsenat die Zahlungen für die Kinderbetreuung im Kindergarten im konkreten Fall für nicht abzugsfähig. Gemäß § 34 Abs. 7 EStG 1988 sind Unterhaltsleistungen nämlich - wie oben erwähnt - nur insoweit abzugsfähig, als sie zur Deckung von Aufwendungen gewährt werden, die beim Unterhaltsberechtigten (also dem Kind) selbst eine außergewöhnliche Belastung darstellen würden. Hinweise auf solche besonderen Verhältnisse im Bereich des unterhaltsberechtigten Kindes wurden nicht behauptet.

Rechtsanspruch "publizierte Unterlagen"

Zusätzlich wurde vom Unabhängigen Finanzsenat untersucht, ob ein Rechtsanspruch auf die von der BW zitierten "publizierten Unterlagen" gestützt werden kann.

Der Unabhängige Finanzsenat geht davon aus, dass die BW damit die 2001 gültigen Lohnsteuerrichtlinien 1999 (LStR 1999) bzw. die davon abgeleiteten Aussagen in der vom Bundesministerium für Finanzen veröffentlichten Broschüre "Das Steuerbuch 2001" meint. Diese Richtlinien sind als interne Weisungen des Bundesministerium für Finanzen für den Unabhängigen Finanzsenat, der aufgrund § 271 BAO (Verfassungsbestimmung) an keine Weisungen gebunden ist, für die Beurteilung durch den Unabhängigen Finanzsenat rechtlich nicht bindend.

Trotzdem soll hier untersucht werden, ob sich aus diesen Richtlinien Aussagen ableiten lassen, die zur Lösung des konkreten Falles beitragen könnten.

Die LStR 1999 führen in Rz 901 unter der Überschrift "Kindergartenkosten" aus, dass solche dann als außergewöhnliche Belastung berücksichtigt werden, wenn allgemein die Voraussetzungen für eine als außergewöhnliche Belastung anzuerkennende Kinderbetreuung (siehe "Hausgehilfin bei Ehegatten", Rz 897; "Hausgehilfin bei alleinstehenden Personen", Rz 898f) gegeben sind. Dies würde nach Ansicht des Bundesministeriums für Finanzen bei Ehegatten unter anderem dann zutreffen, wenn beide Ehegatten aus Gründen einer sonstigen Existenzgefährdung der Familie zum Unterhalt beitragen müssen (LStR 1999 Rz 897 unter Verweis auf VwGH vom 10.9.1987, 87/13/0086 und VwGH vom 2.8.1995, 94/13/0207).

Der Unabhängige Finanzsenat erlaubt sich dazu festzustellen:

- Das erstzitierte Erkenntnis (VwGH vom 10.9.1987, 87/13/0086) ist zur Rechtslage des Jahres 1985 und damit zum EStG 1972 ergangen.Im Geltungsbereich dieser Norm existierte die einschränkende Bestimmung im Hinblick auf Unterhaltsleistungen für Kinder in dieser Form (§ 34 Abs. 7 EStG 1988) noch nicht. Aus diesem Grunde kommt diesem Erkenntnis für dieses Problem im Jahr 2001 keine Bedeutung zu.

- Der Unabhängige Finanzsenat vermag weiters aus dem zweitzitierten Erkenntnis (VwGH vom 2.8.1995, 94/13/0207), das die steuerliche Behandlung von Aufwendungen im Jahr 1990 zum Inhalt hat, nicht abzuleiten, dass Kindergartenkosten dann als außergewöhnliche Belastung abzugsfähig sein sollten, wenn beide Ehegatten aus Gründen einer sonstigen Existenzgefährdung der Familie zum Unterhalt beitragen müssen.In diesem abweisenden Erkenntnis wurde vielmehr schon die Zwangsläufigkeit der Betreuung von - allerdings schon wesentlich älteren - Kindern verneint. Der Verwaltungsgerichtshof sieht die Voraussetzung für die Abzugsfähigkeit einer Haushaltshilfe zum Beispiel dann als gegeben an, wenn sich der Steuerpflichtige selbst dieser Aufwendung aus tatsächlichen Gründen (insbesondere seiner Krankheit) nicht entziehen kann. Die Berücksichtigung von Kinderbetreuungskosten, wozu ohne Zweifel auch die Kosten eines Kindergartens zählen, sei danach unter Beachtung des (1990 noch anderslautenden) § 34 Abs. 7 EStG 1988 zusätzlich nur dann zulässig, wenn diese Kinder z.B. wegen Alter oder Krankheit betreuungsbedürftig wären.Abgesehen vom 2001 gültigen abweichenden Wortlaut des § 34 Abs. 7 EStG 1988 kann diese sehr allgemein gefasste Aussage nach Ansicht des Unabhängigen Finanzsenat nicht so verstanden werden, dass Gründe wie eine sonst drohende Existenzgefährdung die Berücksichtigung als außergewöhnliche Belastung rechtfertigen könnten.

Der Unabhängige Finanzsenat vermag die in den LStR 1999 geäußerte Rechtsansicht, die im wesentlichen unverändert in die LStR 2002 übernommen wurde, aus den erwähnten gesetzlichen Bestimmungen und den zitierten Erkenntnissen deshalb nicht abzuleiten.

Zusammenfassung

Im Zusammenhang mit den obigen Ausführungen zur Außergewöhnlichkeit und zu den Unterhaltsleistungen musste die Abzugsfähigkeit von Kindergartenkosten im konkreten Fall aufgrund einer aus Gründen einer sonstigen Existenzgefährdung ausgeübten Erwerbstätigkeit versagt werden.

Da die rechtlichen Grundlagen eine solche Berücksichtigung ausschließen, konnte auf eine weitere Prüfung und Besprechung des Aspektes dieser Existenzgefährdung verzichtet werden. Auf die Richtigkeit und Vollständigkeit der aus den Akten ersichtlichen Lebenshaltungskosten und des erwähnten Familieneinkommens war deshalb nicht mehr einzugehen.

Da somit im zu beurteilenden Fall die Berücksichtigung der beantragten Kosten im Jahre 2001 als außergewöhnliche Belastung nicht zulässig ist, war die Erledigung des Finanzamtes zu bestätigen und spruchgemäß zu entscheiden.

Salzburg, 26. Jänner 2004

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 34 Abs. 2 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Hort, Tagesmutter, Tageseltern, Krabbelstube, Kinderbetreuung, Mehrzahl, Außergewöhnlichkeit, Existenzgefährdung, Unterhalt |

Verweise: | VwGH 13.12.1995, 93/13/0272 |