1) Körperschaftsteuerliche Existenz eines Vereins erst ab Konstituierung. 2) Fehlerhafte Auflösungsbestimmung in den Statuten eines Vereins verhindert dessen Gemeinnützigkeit.

Entscheidungstext

Der unabhängige Finanzsenat hat durch den SenatSalzburg2 über die Berufungen des Vereines TP, vertreten durch MN, vom 12. Juni 2003 gegen die Bescheide des Finanzamtes Salzburg-Land, vertreten durch MG, vom 20. Mai 2003 betreffend Körperschaftsteuer für den Zeitraum 2001 bis 2002 nach der am 17. November 2004 in 5026 Salzburg-Aigen, Aignerstraße 10, durchgeführten mündlichen Berufungsverhandlung entschieden:

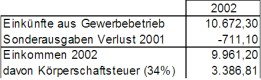

Der Bescheid betreffend Körperschaftsteuer 2001 wird abgeändert. Der Verlust aus den Einkünften aus Gewerbebetrieb und der Gesamtbetrag der Einkünfte betragen minus € 711,10 (ATS -9.785,00).

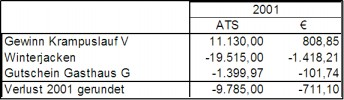

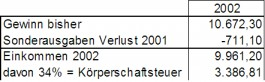

Die Berufung betreffend Körperschaftsteuer 2002 wird als unbegründet abgewiesen. Der Bescheid wird abgeändert. Die Bemessungsgrundlagen und die Körperschaftsteuer 2002 ergeben sich wie folgt:

Die Fälligkeit der Körperschaftsteuer 2001 erfährt keine Änderung.

Entscheidungsgründe

Die Berufung richtet sich gegen die fehlende Anerkennung des Gemeinnützigkeitsstatus durch das Finanzamt und die damit verbundene Verweigerung der Befreiung von der Körperschaftsteuer bzw. des Freibetrages für begünstigte Zwecke. Angefochten sind die Bescheide über die Körperschaftsteuer für die Jahre 2001 und 2002 vom 20. Mai 2003. Die dagegen eingebrachten Berufungen wurden mittels Berufungsvorentscheidungen vom 5. September 2003 als unbegründet abgewiesen.

Der Berufungswerber (Bw.) ist ein Verein. Die Bildung des Vereines wurde nicht untersagt (Bescheid der Sicherheitsdirektion für das Bundesland Salzburg vom 29. Mai 2001). Die erste konstituierende "Sitzung" mit Wahl des Vorstandes des Vereines erfolgte am 29. Juli 2001 und wurde der Sicherheitsdirektion mit Schreiben vom 8. Oktober 2001 mitgeteilt.

Der Bw. basiert auf Vereinsstatuten, bei denen es sich nach den Angaben des steuerlichen Vertreters um Musterstatuten handelt, die von der Bundespolizeidirektion Salzburg zur Verfügung gestellt wurden. Die vorgelegten Statuten lauten auszugsweise:

...

§ 2 Zweck

Der Verein, dessen Tätigkeit nicht auf Gewinn gerichtet ist, bezweckt die Erhaltung eines alten Brauchtums des Krampus und Perchtenläufe bzw. Umzüge und für den Zusammenhalt der Dorfgemeinschaft.

§ 3 Mittel zur Erreichung des Vereinszweckes

(1) Der Vereinszweck soll durch die in den Abs. 2 und 3 angeführten ideellen und materiellen Mittel erreicht werden.

(2) Als ideellen Mittel dienen: a) Vorträge und Versammlungen, gesellige Zusammenkünfte, und Vereinsausflüge. b) Herausgabe eines Vereinsinternen Mitteilungsblattes.

(3) Die erforderlichen materiellen Mittel sollen aufgebracht werden durch a) Beitrittsgebühren und Mitgliedsbeiträge b) Erträgnisse aus Veranstaltungen c) Spenden und sonstige Zuwendungen

...

§ 16 Auflösung des Vereines

(1) Die freiwillige Auflösung des Vereines kann nur in einer zu diesem Zweck einberufenen außerordentlichen Generalversammlung und nur mit Zweidrittelmehrheit der abgegebenen Stimmen beschlossen werden.

(2) Diese Generalversammlung hat auch - sofern Vereinsvermögen vorhanden ist - über die Liquidation zu beschließen. Insbesondere hat sie einen Liquidator zu berufen und Beschluß darüber zu fassen, wem dieser das nach Abdecken der Passiven verbleibende Vereinsvermögen zu übertragen hat. Dieses Vermögen soll, soweit dies möglich und erlaubt ist, einer Organisation zufallen, die gleiche oder ähnliche Ziele wie dieser Verein verfolgt.

Dem Finanzamt wurde mit Schreiben vom 7. November 2003 ein Entwurf über die Änderung der Statuten in den §§ 3 und 16 vorgelegt. Danach soll § 3 Abs. 2 neu lauten:

(2) Als ideellen Mittel dienen: a) Abhaltung von Krampus- und Perchtenläufen b) Vorträge und Versammlungen, gesellige Zusammenkünfte, und Vereinsausflüge. c) Herausgabe eines Vereinsinternen Mitteilungsblattes.

In § 16 Abs. 2 soll der letzte Satz entfallen. Es soll ein neuer Abs. 3 folgenden Inhaltes eingefügt werden:

(3) Bei Auflösung des Vereines oder bei Wegfall des bisherigen begünstigten Vereinszweckes ist das verbleibende Vereinsvermögen für gemeinnützige, mildtätige oder kirchliche Zwecke im Sinne der §§ 34 ff Bundesabgabenordnung zu verwenden.

Das Finanzamt gab mit seinem Antwortschreiben vom 17. November 2003 die Auskunft, dass die Vereinsstatuten unter Berücksichtigung dieser geplanten Änderungen die Voraussetzungen für die Anerkennung als gemeinnütziger Verein erfüllen.

In der am 17. November 2004 abgehaltenen mündlichen Berufungsverhandlung vor dem gesamten Berufungssenat wurde ergänzend ausgeführt:

Der Obmann der BW gab an, dass der ursprüngliche Tag der Ausfertigung der Statuten des Vereines im Nachhinein nicht mehr festgelegt werden könne. Es habe eine erste Sitzung im November 2000 gegeben. Rückblickend sei davon auszugehen, dass der Beschluss der Statuten wohl ca. Ende März 2001 und somit rund zwei Monate vor dem bekannten Datum des Bescheides der Nichtuntersagung erfolgt sei. Ein Protokoll über diese Sitzung existiert nicht. Der Obmann bestätigte das Datum der konstituierenden Sitzung mit 29.7.2001.

Der steuerliche Vertreter äußerte die Ansicht, dass auf Grund der vorliegenden Daten der Verein als juristische Person erst mit der Konstituierung Ende Juli 2001 entstanden sei. Die Ergebnisse der zuvor abgeführten Veranstaltungen, das sind insbesondere die Silvesterparty 2000/2001 bzw. die Sonnwendfeier 2001 und das daraus resultierende Ergebnis, das das Finanzamt mit rund ATS 70.000 festgestellt habe, seien somit nicht dem Verein, sondern eigentlich einer Gesellschaft nach bürgerlichem Recht aus den Vereinsmitgliedern zuzurechnen. Diese Gesellschaft sei anders zu behandeln als der Verein.

Der Amtsbeauftragte teilte hinsichtlich der Existenz der Bw. die Ansicht des steuerlichen Vertreters.

Der Vertreter erklärte weiters, dass die vom Finanzamt anerkannten geänderten Statuten der Vereinsbehörde zur Anzeige gebracht worden und mit Bescheid vom 19.1.2004 (Beilage 1) nicht untersagt worden seien. Zu der Frage, ob die Statuten des Vereins den begünstigten Zwecken im Sinne der Gemeinnützigkeit entsprächen, führte er aus, dass das nie ein Thema gewesen sei. In der Diskussion mit dem Finanzamt sei es immer um die Formulierung der Auflösungsbestimmung gegangen, wobei er nach wie vor die Ansicht vertrete, dass die Statuten bereits ursprünglich ausreichend bzw. richtig gewesen wären und die Änderung der Statuten in diesem Bereich nur eine Klarstellung darstelle.

Er vertrete auch die Ansicht, dass auf Grund der Vereinsrichtlinien derartige Klarstellungen rückwirkend auch für die Jahre 2001 und 2002 anzuwenden seien. Das im Zusammenhang mit der Vermögensbindung zitierte VwGH-Erkenntniss Zl. 93/13/0210 sei bei näherer Durchsicht auch nicht auf den gegenständlichen Fall anzuwenden. Dort sei bereits die Eingangsbestimmung verfehlt gewesen und es habe auf Grund des Vereinszweckes (Durchführung eines Seminars) schon zu keiner Gemeinnützigkeit des in Beschwerde gezogenen Falles geben können.

Im gegenständlichen Fall bei der BW handle es sich jedoch um Vereinszwecke wie Brauchtum und Heimatpflege die eindeutig und auch nach den Kommentaren unzweifelhaft als gemeinnützig anzusehen seien. Dazu sei festzuhalten, dass die Mitglieder des Vereines bei der Gründung des Vereines sich entsprechende Statuten bei der Bundespolizeidirektion beschafft hätten und nach diesen Musterstatuten vorgegangen seien. Eine Zuziehung eines Steuerberaters sei damals allerdings nicht erfolgt.

Der Vertreter des Finanzamtes erwiderte, dass die Auskunft des FA wohl relativiert werden müsse. Zum Einen sei eine rückwirkende Berücksichtigung einer Statutenänderung bzw. Klarstellung nur in eingeschränkten Fällen möglich. Dies setze eine begünstigte Zielsetzung voraus: die Anpassung der Statuten innerhalb einer bestimmten Frist und andere Punkte mehr.

Was die Vereinszwecke betreffe vertrat der Amtsbeauftragte die Auffassung, dass er sich die Frage stelle, ob durch die Aktivitäten des Vereins die begünstigten Vereinszwecke gefördert werden würden. Nach den vorhandenen Unterlagen sehe er weniger eine Förderung des Brauchtums als vielmehr Veranstaltungen, die eine folkloristische Richtung einschlagen würden. Auch sei aus dem § 3 der Statuten nach wie vor der Bereich gesellige Zusammenkünfte als Zweck dargestellt. Nach der Randzahl 107 der Vereinsrichtlinien sei dies jedoch ein nicht begünstigter Zweck, der nur dann unschädlich sei, wenn er einen Nebenzweck darstelle und seine Unterordnung gegenüber anderen Zwecken eindeutig definiert sei.

Zu den Auflösungsbestimmungen der Satzung führte der steuerliche Vertreter aus, dass seine Mandanten ihre Statuten auf Basis von Musterstatuten der Sicherheitsdirektion Salzburg erstellt hätten. Diese Musterstatuten, die er in Kopie vorlegte (Beilage 2), enthielten im § 17 eine Auflösungsbestimmung die 100% ident mit der im § 16 Abs. 2 der Berufungswerberin seien. Es könne nicht davon ausgegangen werden, dass die Sicherheitsdirektion bei der Erstellung von Musterstatuten die gängige Rechtsprechung des VwGH nicht berücksichtige. Zudem sei für ihn klar, dass aus diesen Auflösungsbestimmungen abzuleiten sei, dass dieses Vermögen bei Auflösung des Vereins wieder einem Verein zufallen solle, der sich mit der Brauchtumspflege beschäftige. Dies ergebe sich aus seiner Sicht eindeutig aus diesen Statuten. Darüber hinaus sei eine Auflösungsbestimmung bei Wegfall des bisherigen begünstigten Vereinszweckes nach seiner Ansicht nicht notwendig, da ohnedies klar sei, dass für den Fall, dass der Verein seinen begünstigten Vereinszweck verliere, Steuerpflicht entstehe. Damit wäre eine derartige Regelung nicht zwingend in den Statuten anzuführen.

Der Amtsbeauftragte verwies zum Thema Vermögensbindung auf die Ausführungen in der BVE. Bezüglich der Auflösung des Vereins bei Wegfall des bisherigen begünstigten Vereinszweckes verwies er auf die Randziffer 118 der Vereinsrichtlinien, die eine diesbezügliche Vorsorge vorsieht.

Über Befragung durch den Berufungssenat gab der Obmann des Vereines an:

Zu einem Artikel der Salzburger Nachrichten vom 30.10.2004 (Seite 7, Überschrift: "Krampus nur 6 Tage") und den darin angesprochenen Grundsätzen, wie Brauchtumspflege im Zusammenhang mit Krampusläufen zu sehen sei, vertrat der Obmann die Ansicht, dass sein Verein diesen Richtlinien entspräche und sich sicherlich diesen Zertifizierungsüberlegungen anschließe. Es möge durchaus Vereine geben die nach diesen Kriterien nicht als Brauchtumsvereine anzusehen seien, sein Verein sei davon aber nicht betroffen. Es sei eine klare Abgrenzung zwischen Krampus- und Perchtenläufen schwer möglich. Dies betreffe sowohl die Läufe als solche, als auch die dabei verwendeten Masken. Es gäbe natürlich reine Perchtenvereine, die auch länger das heißt bis in die Rauhnächte hinein ihre Läufe abhielten. Dazu gehöre aber sein Verein nicht. Er sehe sich als Krampusverein.

Die angesprochenen Läufe würden in der Zeit zwischen Ende November und 7. Dezember durchgeführt. Hausbesuche würden am 5. Dezember stattfinden. Die Läufe fänden vorwiegend im Bereich der Gemeinde W statt. Hin und wieder würden Einladungen von anderen Krampusgruppen z.B. aus Tirol erfolgen.

Ein Auftritt in Gasthäusern finde sehr selten statt. Seit er selbst 2001 seine Mitgliedschaft zum Verein begonnen habe, sei dies einmal vorgekommen. Ein Auftritt in Möbelhäusern habe nach seiner Erinnerung 2003 erstmalig stattgefunden. Über Vorhalt, dass in den Unterlagen des Vereins ein Auftritt in einem Möbelhaus im Jahr 2002 angeführt sei, bestätigte der Obmann dies und gab an, dass dieser Auftritt mit einem Nikolaus und einem Kraxenmann sowie 4 Krampussen erfolgt sei.

Nach Befragung ob er eine Silvesterparty oder eine Sonnwendfeier als Brauchtumsveranstaltung sehe, führte der steuerliche der Vertreter der BW aus, dass dies zur Aufbringung der Mittel des Vereines gedient habe. Ob dies nun Brauchtum sei oder nicht hänge davon ab, ob Silvester als Brauch gesehen werde oder nicht.

Er führte ergänzend aus, dass unter Brauchtumspflege sehr wohl auch die Erhaltung von historisch gewachsenen Faschingsbräuchen zähle. Dazu seien Perchtenläufe im Kommentar von Kohler/Quantschnigg/Wiesner explizit angeführt.

Zu den beantragten Betriebsausgaben in pauschaler Form für die Mitarbeit der Mitglieder führte der steuerliche Vertreter aus:

Solche Ausgaben seien in der Art gezahlt worden, dass die Mitglieder z.B. zu einer Weihnachtsfeier eingeladen worden seien. Die Mitglieder hätten keine Entschädigung dafür erhalten, dass sie bei den Festen und Krampusläufen aufgetreten seien, sie hätten sich Masken und Felle selber gekauft und hätten dann eben nach Abschluss dieser Läufe derartige Einladungen erhalten. Die betreffe z.B. auch Jausen bei McDonalds, die angefallen seien, nachdem die Mitglieder das Vereinshaus errichtet hätten.

Darüber hinaus wurden weitere Kosten bzw. Ausgaben dargestellt. Der Vertreter gab an, dass die Zahlungen an die Fa. TS Winterjacken beträfen, die ein Logo des Vereins mit der Bezeichnung "TP" aufweisen und notwendig seien, um sich nach den Krampusläufen entsprechend umkleiden zu können. Vom Finanzamt dargestellte Ausgaben für Sommerrodelbahn und dergleichen mehr seien aus den Einnahmen- Ausgabenrechnungen des Vereins nicht ersichtlich. Die Ausgaben für Gutscheine im Gasthaus G seien eine Entschädigung für den Eigentümer der Halle für die Silvesterparty gewesen. Eine Entschädigung für den Geräteeinsatz diverser Landwirte sei in einem weiteren Gutschein abgegolten worden. Eine zweite Weihnachtsfeier sei im selben Lokal wie im Vorjahr durchgeführt worden. Die enthaltene Reise in die Steiermark sei ebenfalls als Entschädigung für die Mitglieder gedacht gewesen.

Der steuerliche Vertreter stellte nochmals klar, dass die Mitglieder des Vereines nicht selbst Sommerrodeln gegangen seien, sondern diese Aktivitäten nur organisiert hätten.

Der Vertreter des FA verwies auf seine diesbezüglichen Ausführungen in der BVE. Er habe dies auch nicht behauptet. Er sehe diese Zwecke vielmehr als begünstigungsschädlich an.

Der steuerliche Vertreter beantragte nochmals die Aufnahme der von ihm vorgelegten Aufstellung, welche Ausgaben für die Vereinsmitglieder getätigt worden seien und Übergabe eine Aufstellung, die als Beilage 3 zum Akt genommen wurde.

Der Vertreter der Bw. führte nochmals aus, dass die Mitglieder des Vereines die Masken und Felle in Eigenleistung angeschafft hätten. Diese Eigenleistungen hätten sich auf ca. € 1.500 pro Person belaufen. So etwas könne auch nicht über welche Einnahmen auch immer finanziert werden, das müsse aus Eigenleistungen getragen werden. Bei diesem Verhältnis müsse es doch wohl möglich sein, dass eine Weihnachtsfeier im Wert von ca. € 380.- als unschädlich betrachtet werde.

Über Befragen führte der Vertreter des FA an, dass er in der Berücksichtigung der Gutscheine G sowie der Anschaffung der angeführten Winterjacken kein Problem sehe. Hinsichtlich der Aufwendungen für die Weihnachtsfeiern bzw. das Weingut in der Steiermark sehe er als Voraussetzung für einen Abzug, dass entsprechende Aufzeichnungen über die geleisteten Arbeiten der Mitglieder vorgelegt werden würden.

Der Vertreter der BW gab dazu an, dass dies jederzeit möglich wäre.

Auf Befragen, ob es eine Vereinbarung mit den Mitgliedern gebe, wonach sie bestimmte Aufwendungen vergütet erhielten, führte der Obmann der BW an, dass es derartige dezidierte Vereinbarungen nicht gäbe. Es sei jedoch allen Mitgliedern am Beginn der Tätigkeit klargemacht worden, dass sie Eigenleistungen zu erbringen hätten und diese dann eben in der getätigten Form vielleicht abgegolten bekommen würden.

Beide Verfahrensparteien stellten die Ermittlung des in den Jahren 2001 und 2002 festgestellten Gewinnes dem Grunde nach und der Höhe nach außer Streit. Der steuerliche Vertreter der der Bw. gab an, dass er für den Fall, dass die pauschalen Betriebsausgaben mit 20% akzeptiert werden würden, die vorgelegten Ausgaben als Teil dieser 20% Betriebsausgaben sehen würde. Dies bedeute, sollten die 20% Betriebsausgabenpauschale nicht akzeptiert werden, dann beantrage er hiermit diese Beträge als Betriebsausgaben zu akzeptieren.

Über die Berufung wurde erwogen:

Unstrittig ist, dass die der Besteuerung unterzogenen Aktivitäten als Einkünfte aus Gewerbebetrieb zu qualifizieren sind. Die Bw. führte keine Bücher. Der Gewinn wurde gem. § 4 Abs. 3 EStG 1988 ermittelt.

Die der Besteuerung bisher zugrunde gelegten Gewinne wurden durch das Finanzamt anlässlich einer Nachschau (Niederschrift vom 24. März 2003) auf Basis von "Einnahmen-Ausgaben-Rechnungen" ermittelt. Diese Aufstellungen wurden durch den Obmann des Vereines einem Nachschauorgan des Finanzamtes Salzburg-Land übergeben. Sie enthalten die Ein- und Auszahlungen des berufungswerbenden Vereines in der Art eines Kassenbuches und wurden vom Nachschauorgan in der Form adaptiert, dass nur mehr die Einnahmen und Ausgaben im Zusammenhang mit Veranstaltungen des Vereines in Ansatz gebracht wurden fanden. Beide Verfahrensparteien stellten diese Ermittlung des in den Jahren 2001 und 2002 festgestellten Gewinnes - bis auf die nachstehenden Berufungspunkte - dem Grunde und der Höhe nach außer Streit. Eine weitere ergänzte oder adaptierte Einnahmen-Ausgaben-Rechnung wurde durch die Bw. nicht vorgelegt.

Zu beurteilen sind primär die Gemeinnützigkeit der Bw. und die damit verbundenen körperschaftssteuerlichen Folgen in den Jahren 2001 und 2002. Strittig ist im gegenständlichen Fall, ob der Bw. die Voraussetzungen für die Gemeinnützigkeit erfüllt und ob deshalb der erwähnte besondere Freibetrag zusteht.

Der Bw. beansprucht weiters die pauschale Berücksichtigung von Kosten für die Mitarbeit der Vereinsmitglieder als Betriebsausgaben in Höhe von 20% seiner Einnahmen.

A) Steuerliche Existenz des Bw. (2001)

Die Vereinsstatuten wurden gegen Ende März 2001 beschlossen und Ende Mai 2001 der Vereinsbehörde angezeigt. Die Bildung wurde nicht untersagt (Bescheid vom 29. Mai 2001) woraufhin am 29. Juli 2001 die Konstituierung des Vereines stattfand.

Im relevanten Kalenderjahr 2001 gelten die Bestimmungen des Vereinsgesetzes 1951 (BGBl. 233/1951 idgF). Unter welchen Voraussetzungen ein Verein rechtsfähig wird, ist für diesen Zeitraum nicht gesetzlich geregelt und in der Lehre umstritten. Nach Bauer/Quantschnigg, Die Körperschaftsteuer 1988, § 1 Tz 68 überwiegt die Auffassung, dass dem so genannten Normativsystem zu folgen ist. Der Verein kann sich demnach erst nach Abwicklung des behördlichen Bildungsverfahrens durch Beschluss der gründenden Generalversammlung konstituieren.

Die Bildung des Vereines musste nach der für die zu beurteilenden Jahre geltenden Rechtslage der Vereinsbehörde (Sicherheitsdirektion; BMI, falls sich die Tätigkeit auf mehrere Bundesländer erstreckt) angezeigt werden, die binnen 6 Wochen den Verein untersagen konnte. Erfolgte keine Untersagung oder erklärte der Landeshauptmann mit Bescheid schon früher nicht zu untersagen, konnte der Verein seine Tätigkeit aufnehmen (§ 7 Abs. 1 Vereinsgesetz 1951).

Auch wenn die Vereinsbildung nicht untersagt wurde, hat der Verein damit noch nicht seine (volle) Rechtspersönlichkeit erlangt. Dies geschieht erst mit der ersten Generalversammlung, bei der die Proponenten beschließen, den Verein zu gründen. Weiters werden erstmals die Vereinsfunktionäre gewählt.

Erst mit der Konstituierung erlangt der Verein die volle Rechtspersönlichkeit als juristische Person und kann ab diesem Zeitpunkt Träger von Rechten und Pflichten öffentlich-rechtlicher und privatrechtlicher Natur sein (Kohler/Quantschnigg/Wiesner, Die Besteuerung der Vereine8, 32f).

Wenn auch die Auffassung vertreten werden mag, dass weder die Hinterlegung der Satzung, noch der Ablauf der Untersagungsfrist für das Entstehen der Rechtspersönlichkeit des Vereins Voraussetzung ist, so besteht weitgehend Einigkeit darüber, dass zwei Voraussetzungen erfüllt sein müssen, um das (privatrechtliche) Entstehen des ideellen Vereins zu gewährleisten.

- Es muss zumindest die Willenseinigung der Gründer über die Vereinssatzung vorliegen, wodurch die Innenbindung der Gründer entsteht.

- Dazu muss aber die Aufnahme der Vereinstätigkeit in Form der Konstituierung treten, mit welcher die Satzung insbesondere durch Bestellung der satzungsmäßigen Organe in Vollzug gesetzt wird (Paul Doralt, RdW 1999, 263).

Der Unabhängige Finanzsenat (UFS) teilt diese Auffassung und kommt zum Schluss, dass die steuerrechtliche Existenz des zu beurteilenden Vereines nicht vor seiner Konstituierung angenommen werden kann. Erst ab diesem Zeitpunkt konnte der Verein in eigenem Namen und auf eigene Rechnung tätig werden und erst ab diesem Zeitpunkt waren die Mitglieder und Vertreter des Vereines bekannt.

Da die konstituierende Sitzung erst am 29. Juli 2001 erfolgte, existiert der Bw. erst ab diesem Zeitpunkt steuerlich. Wirtschaftliche Aktivitäten können dem Verein deshalb erst ab diesem Tag zugerechnet werden, was im angefochtenen Bescheid 2001 nicht berücksichtigt wurde. Die Zurechnung von Einkünften an den Bw. schon ab 1.1.2001 ist steuerlich unzulässig.

Vom UFS waren deshalb die Ergebnisse der "Sylvesterparty 2000/2001" und der "Sonnwendfeier 2001", die vor dem 29. Juli 2001 abgewickelt wurden, in Abzug zu bringen ist. Diese Aktivitäten fanden vor der Konstituierung des Vereines statt und können diesem steuerlich nicht zugerechnet werden.

Da Einigkeit zwischen den Verfahrensparteien darüber herrscht, dass sich die steuerlich relevante Betätigung des Jahres 2001 auf drei Vorhaben beschränkte, reduziert sich damit mangels anderer Anhaltspunkte die weitergehende steuerliche Beurteilung auf den Gewinn eines Verkaufsstandes anlässlich des "Laufes" in V.

Der dieser Aktivität bisher zugeordnete Gewinn beträgt nach den Steuerakten € 808,85 (ATS 11.130) und wurde bis auf den Abzug von Betriebsausgaben für die Mitarbeit der Vereinsmitglieder (siehe unten) außer Streit gestellt. Die weiteren Ausführungen zur Gemeinnützigkeit erfolgen vor diesem Hintergrund.

B) Gemeinnützigkeit und pauschale Betriebsausgaben (2001 und 2002)

§ 5 Z 6 Körperschaftsteuergesetz 1988 (BGBl.Nr. 401/1988, kurz KStG 1988) befreit Körperschaften im Sinne des § 1 Abs. 2 KStG 1988, die der Förderung gemeinnütziger, mildtätiger oder kirchlicher Zwecke nach Maßgabe der §§ 34 bis 47 der Bundesabgabenordnung (BGBl.Nr. 194/1961, kurz BAO) dienen, zum Teil von der Körperschaftsteuer. § 23 KStG 1988 sieht ergänzend dazu für die darüber hinausgehenden steuerpflichtigen Betätigungen einen besonderen Freibetrag von maximal € 7.300,- (ATS 100.000) vor.

Die maßgeblichen Bestimmungen der BAO lauten:

§ 34 (1) Die Begünstigungen, die bei Betätigung für gemeinnützige, mildtätige oder kirchliche Zwecke aus abgabenrechtlichen Gründen in einzelnen Abgabenvorschriften gewährt werden, sind an die Voraussetzungen geknüpft, dass die Körperschaft, Personenvereinigung oder Vermögensmasse, der die Begünstigung zukommen soll, nach Gesetz, Satzung, Stiftungsbrief oder ihrer sonstigen Rechtsgrundlage und nach ihrer tatsächlichen Geschäftsführung ausschließlich und unmittelbar der Förderung der genannten Zwecke dient. ....

§ 35 (1) Gemeinnützig sind solche Zwecke, durch deren Erfüllung die Allgemeinheit gefördert wird.

(2) Eine Förderung der Allgemeinheit liegt nur vor, wenn die Tätigkeit dem Gemeinwohl auf geistigem, kulturellem, sittlichem oder materiellem Gebiet nützt. Dies gilt insbesondere für die Förderung der Kunst und Wissenschaft, der Gesundheitspflege, der Kinder-, Jugend- und Familienfürsorge, der Fürsorge für alte, kranke oder mit körperlichen Gebrechen behaftete Personen, des Körpersports, des Volkswohnungswesens, der Schulbildung, der Erziehung, der Volksbildung, der Berufsausbildung, der Denkmalpflege, des Natur-, Tier- und Höhlenschutzes, der Heimatkunde, der Heimatpflege und der Bekämpfung von Elementarschäden. ....

§ 39 Ausschließliche Förderung liegt vor, wenn folgende fünf Voraussetzungen zutreffen:

1. Die Körperschaft darf, abgesehen von völlig untergeordneten Nebenzwecken , keine anderen als gemeinnützige, mildtätige oder kirchliche Zwecke verfolgen.

2. Die Körperschaft darf keinen Gewinn anstreben. ...

3. Die Mitglieder dürfen bei ihrem Ausscheiden oder bei Auflösung oder Aufhebung der Körperschaft nicht mehr als ihre eingezahlten Kapitalanteile und den gemeinen Wert der Sacheinlagen zurückerhalten, ...

4. Die Körperschaft darf keine Person durch Verwaltungsausgaben ... oder durch unverhältnismäßig hohe Vergütungen ... begünstigen.

5. Bei Auflösung oder Aufhebung der Körperschaft oder bei Wegfall ihres bisherigen Zweckes darf das Vermögen der Körperschaft, soweit es die eingezahlten Kapitalanteile der Mitglieder und den gemeinen Wert der von den Mitgliedern geleisteten Sacheinlagen übersteigt, nur für gemeinnützige, mildtätige oder kirchliche Zwecke verwendet werden. ...

§ 41 (1) Die Satzung der Körperschaft muss eine ausschließliche und unmittelbare Betätigung für einen gemeinnützigen, mildtätigen oder kirchlichen Zweck ausdrücklich vorsehen und diese Betätigung genau umschreiben; als Satzung im Sinn der §§ 41 bis 43 gilt auch jede andere sonst in Betracht kommende Rechtsgrundlage einer Körperschaft.

(2) Eine ausreichende Bindung der Vermögensverwendung im Sinn des § 39 Z 5 liegt vor, wenn der Zweck, für den das Vermögen bei Auflösung oder Aufhebung der Körperschaft oder bei Wegfall ihres bisherigen Zweckes zu verwenden ist, in der Satzung (Abs. 1) so genau bestimmt wird, dass auf Grund der Satzung geprüft werden kann, ob der Verwendungszweck als gemeinnützig, mildtätig oder kirchlich anzuerkennen ist.

§ 42 Die tatsächliche Geschäftsführung einer Körperschaft muss auf ausschließliche und unmittelbare Erfüllung des gemeinnützigen, mildtätigen oder kirchlichen Zweckes eingestellt sein und den Bestimmungen entsprechen, die die Satzung aufstellt.

§ 43 Die Satzung (§ 41) und die tatsächliche Geschäftsführung (§ 42) müssen, um die Voraussetzung für eine abgabenrechtliche Begünstigung zu schaffen, den Erfordernissen dieses Bundesgesetzes bei der Körperschaftsteuer und bei der Gewerbesteuer während des ganzen Veranlagungszeitraumes, bei den übrigen Abgaben im Zeitpunkt der Entstehung der Abgabenschuld entsprechen.

Die Bestimmung des § 41 BAO normiert somit das zwingende Erfordernis der formellen Satzungsmäßigkeit. Sowohl die Satzungszwecke wie auch die Mittel zu ihrer Verwirklichung müssen in der Satzung so genau bezeichnet sein, dass allein mit dieser Satzung die Voraussetzungen für die in Betracht kommenden Abgabenbegünstigungen geprüft werden können (Hinweis Stoll, BAO-Kommentar 476).

Selbst wenn der Rechtsträger aufgrund seiner tatsächlichen Geschäftsführung etwa ausschließlich eine gemeinnützige Tätigkeit ausüben würde, würde das einen Satzungsmangel nicht heilen (vgl. Lachmair, RdW 2001, 186). Die Ausschließlichkeit und Unmittelbarkeit der Betätigung zur Förderung gemeinnütziger Zwecke müssen nach § 41 BAO vielmehr bereits in der Satzung entsprechend verankert sein (siehe VwGH 30.4.1999, 98/16/0317).

Erweist sich die Satzung als unzureichend und entspricht diese nicht einwandfrei den Gemeinnützigkeitsvorschriften der BAO, ist es nach der ständigen Judikatur des VwGH nicht mehr nötig, die tatsächliche Geschäftsführung näher zu untersuchen. Die Begünstigungsvorschriften der Abgabengesetze sind von vornherein nicht anwendbar (vgl. etwa VwGH 11.10.1977, 97/77; 20.2.1996, 93/13/0210; 20.7.1999, 99/13/0078 u. a.). Aus diesem Grund sollen vorweg die Satzungsbestimmungen untersucht werden.

a) Vermögensbindung

Im Hinblick auf die Vermögensbindung normiert § 41 Abs. 2 BAO ausdrücklich, dass der Zweck, für den das Vermögen bei Auflösung oder Aufhebung des Vereines oder bei Wegfall ihres bisherigen Zweckes zu verwenden ist, bereits in der Satzung genau und einwandfrei zu bestimmen ist. Es muss schon nach der Satzung als gewiss angesehen werden können, dass das verbleibende Vermögen ausschließlich für begünstigte Zwecke verwendet wird (VwGH 22.4.1982, 2545/80; 15.2.1968, 1381/67 u. a.).

In diesem Zusammenhang führt der VwGH im Ergebnis aus (VwGH 9.8.2001, 98/16/0395):

§ 39 Z 5 BAO stellt das Erfordernis, dass das Vermögen (nach Auflösung oder Aufhebung der Körperschaft oder) bei Wegfall des bisherigen Zweckes für die gemeinnützigen, mildtätigen und kirchlichen Zwecke gebunden bleibt, zusätzlich zu der in der Z 1 genannten Voraussetzung der gegenwärtigen Verfolgung dieser Zwecke auf (Grundsatz der Vermögensbindung, Hinweis Stoll, BAO, Band I, S 470).

Eine Körperschaft kann eine Abgabenbegünstigung wegen Verfolgung gemeinnütziger, mildtätiger oder kirchlicher Zwecke nur dann beanspruchen, wenn sie sicherstellt, dass nach Beendigung ihrer Tätigkeit - worunter auch ein Wegfall des bisherigen begünstigten Zwecks zu verstehen ist - das verbleibende Vermögen auch weiterhin steuerbegünstigten Zwecken erhalten bleibt.

Diese Sicherung kann nur durch eindeutige Satzungsbestimmungen erreicht werden. Die Bestimmungen müssen daher so beschaffen sein, dass eine andere Verwendung des Vermögens ausgeschlossen ist, was bedeutet, dass der Verwendungszweck jedenfalls so präzisiert sein muss, dass eine Prüfung, ob es sich tatsächlich um einen steuerbegünstigten Zweck handelt, leicht möglich ist (Hinweis auch auf VwGH 24.4.1978, 1054/77).

Nach dem Vorgesagten bedarf es neben einer Regelung für den Fall der freiwilligen Auflösung der Körperschaft jedenfalls auch einer Vorsorge für den Fall, dass sich eine Änderung des begünstigten Satzungszweckes ergeben sollte.

In der Satzung der Bw. wurde weder in der betreffenden Auflösungsbestimmung (§ 16) noch in einer sonstigen Bestimmung für den Fall der Änderung des Vereinszweckes irgendeine Regelung getroffen, sodass in einem solchen durchaus denkbaren Fall von einem Verbleib des Vermögens bei der Beschwerdeführerin (Verein) ausgegangen werden kann. Damit wurde aber lediglich für den Fall der freiwilligen Auflösung des Vereines, nicht aber auch für den Fall des Wegfalles des bisherigen Vereinszweckes ausdrücklich und eindeutig sichergestellt, dass das Vereinsvermögen weiterhin begünstigten Zwecken erhalten bleibt. Es fehlt in der Satzung jegliche klare Bestimmung, dass das Vermögen bei Wegfall des begünstigten Zweckes im abgabenfreien Bereich verbleibt, womit eine Zuführung des Vereinsvermögens nach Zweckwegfall zu nicht begünstigen Zwecken nicht ausgeschlossen werden kann.

Die Mittelverwendung im Falle der Auflösung wird in der Satzung der Bw. dergestalt geregelt, dass das Vermögen, "soweit dies möglich und erlaubt ist, einer Organisation zufallen soll, die gleiche oder ähnliche Ziele wie dieser Verein verfolgt". Der Verwaltungsgerichtshof hat exakt diese Formulierung als nicht ausreichend und damit schädlich beurteilt (VwGH 20.2.1996, 93/13/0210). Er führte dazu aus:

Darüber hinaus liegt aber auch eine ausreichende Bindung der Vermögensverwendung im Sinne des § 39 Z 5 BAO nicht vor: Zutreffend wurde von der belangten Behörde erkannt, dass insbesondere auf Grund der Passagen in der in Rede stehenden Satzungsbestimmung "soweit es möglich oder erlaubt ist" und "Organisation ..., die gleiche oder ähnliche Zwecke verfolgt", nicht sichergestellt ist, dass das Vermögen des Beschwerdeführers im Falle einer Auflösung oder Aufgabe einem nach § 34 BAO begünstigten Zweck erhalten bleibt.

Demzufolge entspricht die Satzung im Hinblick auf die ausreichende Bestimmtheit der Vermögensbindung nicht den zwingenden Anforderungen nach § 41 Abs. 2 BAO iVm § 39 Z 5 BAO. Die Satzung ist als begünstigungsschädlich zu beurteilen.

Dabei kann der UFS der Ansicht der Bw. nicht folgen, die zitierte Entscheidung sei mit dem gegenständlichen Fall nicht vergleichbar. Im Gegenteil entsprach die Vermögensbindungsformulierung - unabhängig vom dortigen Vereinszweck - im vom Höchstgericht beurteilten Fall wörtlich der Formulierung im hier vorliegenden Streitfall.

Der Hinweis darauf, dass die Statuten auf einer Vorlage basieren, die dem Verein von der Sicherheitsdirektion Salzburg zur Verfügung gestellt wurden, hat auf die steuerliche Beurteilung keinen Einfluss. Die Bw. behauptet nicht, dass sie schon vor oder bei der Gründung des Vereines Auskünfte bei einer Abgabenbehörde eingeholt hätte. Damit muss dieser Hinweis aber ins Leere gehen, da Auskünften von anderen Behörden im Abgabenverfahren keine rechtliche Wirkung zukommt.

Die Satzung des Vereines war deshalb zumindest in diesem Teil als begünstigungsschädlich einzustufen.

b) Vereinszweck

Gemeinnützigkeit im Sinne der Förderung der Allgemeinheit liegt nur vor, wenn die Tätigkeit dem Gemeinwohl auf geistigem, kulturellem, sittlichem oder materiellem Gebiet nützt.

Aus den Statuten muss genau ersichtlich sein, welche Zwecke verfolgt werden. Nach dem im § 41 Abs. 1 BAO zum Ausdruck kommenden Grundsatz der formellen Satzungsmäßigkeit müssen die Satzungszwecke und die Art der Verwirklichung so genau bezeichnet sein, dass auf Grund der Satzung die satzungsmäßigen Voraussetzungen für die in Betracht kommenden Abgabenbegünstigungen geprüft werden können (Hinweis Stoll, aaO, 476). Ungenaue Formulierungen sind als schädlich zu beurteilen. Werden in der Satzung neben begünstigten Zwecken auch nicht begünstigte Zwecke angeführt, muss klar zum Ausdruck kommen, dass es sich bei Letzteren um völlig untergeordnete Nebenzwecke und nicht um gleichrangige Vereinszwecke handelt. Die Anführung nicht begünstigter Zwecke in der Satzung ist also nur dann nicht begünstigungsschädlich, wenn darin auch ihre Unterordnung geregelt wird (§ 39 Z 1 BAO; siehe etwa VwGH 11.4.1991, 90/13/0222; VwGH 26.5.1999, 97/13/0191 und auch Baldauf in SWK 2001, S 526).

Die Statuten der Bw. regeln den Zweck des Vereines in § 2 abschließend aber relativ abstrakt. Dort sind zwei Gruppen angeführt:

- Zum einen nennt die Satzung die Erhaltung "eines alten Brauchtums des Krampus und Perchtenläufe bzw. Umzüge".

- Zum anderen wird der "Zusammenhalt der Dorfgemeinschaft" als Zweck genannt.

Unter der Prämisse, dass schon die Auflösungs- bzw. Vermögensbindungsbestimmung der zu beurteilenden Satzung begünstigungsschädlich ist, verzichtet der UFS auf die nähere Untersuchung der Zweckbestimmung der Satzung.

Der Vollständigkeit halber sei in diesem Zusammenhang noch erwähnt, dass es für die Beurteilung der Satzung auch irrelevant sein muss, wie die tatsächliche Geschäftsführung erfolgt, auch wenn ausschließlich begünstigte Mittel zur Anwendung gebracht werden. Es ist nämlich nicht durch das Gesetz gedeckt, dass bei einer undeutlich formulierten Satzung hinsichtlich des Vereinszweckes die tatsächliche Geschäftsführung als Interpretationshilfe herangezogen werden kann (vgl. VwGH 30.4.1999, 98/16/0317 etc.). Deshalb wird auch auf die Untersuchung der Geschäftstätigkeit verzichtet.

c) Behebung von Satzungsmängeln

Die Anerkennung der Gemeinnützigkeit eines Steuersubjektes hat nur Auswirkungen auf das jeweilige Steuerverfahren und den jeweiligen Veranlagungszeitraum. Dabei müssen für Zwecke der Körperschaftsteuer die Voraussetzungen während des gesamten zu beurteilenden Veranlagungszeitraumes sowohl hinsichtlich Satzung als auch hinsichtlich der tatsächlichen Geschäftsführung vorliegen (§ 43 BAO).

Änderungen der Satzung zu einem späteren Zeitpunkt haben keinerlei Einfluss auf eine einmal erlangte Begünstigung. Genauso kann aber die Änderung der Satzung nachträglich zu keiner Begünstigung führen (vgl. sinngemäß VwGH 13.10.1983, 82/15/0128; VwGH 26.6.2000, 95/17/0003; VwGH 9.8.2001, 98/16/0395).

Der Bw. beantragt im Vorlageantrag alternativ die Klarstellung der Statuten und der tatsächlichen Geschäftsführung im Sinne der Rz 111 und 127 der Vereinsrichtlinien 2001 (VereinRL) zuzulassen. Soweit damit eine rückwirkende Korrektur der Statuten gemeint sein sollte, muss dazu klargestellt werden, dass Steuerrichtlinien in Erlassform für den UFS ohne rechtliche Relevanz bleiben müssen. Der UFS hält die Rechtsprechung des VwGH zur rückwirkenden Sanierung von Satzungsmängeln für eindeutig und schließt eine solche Möglichkeit deshalb aus. Abgesehen davon, dass die zitierten Stellen der VereinRL nur den Fall einer vorläufigen Veranlagung umfassen, erübrigt sich auch deshalb eine nähere inhaltliche Diskussion dieses Antrages.

Das Anbringen ist nicht vorgesehen und deshalb mangels rechtlicher Deckung zurückzuweisen.

d) Freibetrag gem. § 23 KStG 1988

Da der Bw. nicht gemeinnützig im Sinne der Bestimmungen der BAO ist und er deshalb nicht als Körperschaft im Sinne des § 5 Z 6 KStG 1988 gelten kann, ist die Anwendung des § 23 KStG 1988 ausgeschossen und der beantragte Freibetrag unzulässig.

e) Pauschale Betriebsausgaben für die Mitarbeit der Vereinsmitglieder

Zwischen den Parteien des Verfahrens besteht prinzipiell Einigkeit über die Art der Ermittlung und die Höhe der Einkünfte. In der Berufung beantragt der Bw. jedoch zusätzlich die Berücksichtigung von pauschalen Betriebsausgaben "für die Mitarbeit der Vereinsmitglieder" in Höhe von 20% der Einnahmen. Er begründete diesen Antrag ursprünglich nicht näher.

In der mündlichen Berufungsverhandlung ergänzte der steuerliche Vertreter der Bw. dieses Berufungsbegehren. Diese Aussagen sollen hier nochmals wiederholend dargestellt werden. Dezidiert wurden vom steuerlichen Vertreter folgende Ausgaben beantragt (Beilage 3 der mündlichen Verhandlung):

Nr. | Datum | BelegNr | Betrag (€) | Inhalt |

1 | 3.1.2001 | 23 | 21,80 | Gutschein Gasthaus G - Entschädigung Halle |

2 | 24.3.2001 | 33 | 36,34 | Jause McDonalds - Bau Vereinsheim |

3 | 31.3.2001 | 40 | 36,34 | Jause McDonalds - Bau Vereinsheim |

4 | 1.10.2001 | 72 | 1.418,21 | Ausrüstung Winterjacken für Mitglieder |

5 | 19.12.2001 | 123 | 101,74 | Gutschein Gasthaus G - Entschädigung Landwirte |

6 | 21.12.2001 | 124 | 297,86 | Weihnachtsfeier - Entschädigung Mitglieder |

7 | 11.8.2002 | 169 | 1.214,00 | Weingut Steiermark - Entschädigung Mitglieder |

8 | 14.12.2002 | 221 | 380,00 | Weihnachtsfeier - Entschädigung Mitglieder |

Der steuerliche Vertreter gab an, diese Ausgaben seien in der Art gezahlt worden, dass die Mitglieder z.B. zu einer Weihnachtsfeier (Nr. 6) eingeladen worden seien. Die Mitglieder hätten keine Entschädigung dafür erhalten, dass sie bei den Festen und Krampusläufen aufgetreten seien, sie hätten sich Masken und Felle selber gekauft und hätten dann eben nach Abschluss dieser Läufe derartige Einladungen erhalten. Die betreffe z.B. auch Jausen bei McDonalds (Nr. 2+3), die angefallen seien, nachdem die Mitglieder das Vereinshaus errichtet hätten.

Darüber hinaus wurden weitere Kosten bzw. Ausgaben dargestellt.

Der Vertreter gab an, dass die Zahlungen an die Fa. TS Winterjacken (Nr. 4) beträfen, die ein Logo des Vereins mit der Bezeichnung TP" aufweisen und notwendig seien, um sich nach den Krampusläufen entsprechend umkleiden zu können.

Vom Finanzamt dargestellte Ausgaben für Sommerrodelbahn und dergleichen mehr seien aus den Einnahmen- Ausgabenrechnungen des Vereins nicht ersichtlich.

Die Ausgaben für Gutscheine im Gasthaus G (Nr. 1+5) seien eine Entschädigung für den Eigentümer der Halle für die Silvesterparty gewesen. Eine Entschädigung für den Geräteeinsatz diverser Landwirte sei in einem weiteren Gutschein abgegolten worden.

Eine zweite Weihnachtsfeier (Nr. 8) sei im selben Lokal wie im Vorjahr durchgeführt worden. Die enthaltene Reise in die Steiermark (Nr. 7) sei ebenfalls als Entschädigung für die Mitglieder gedacht gewesen.

Der Vertreter der Bw. führte nochmals aus, dass die Mitglieder des Vereines die Masken und Felle in Eigenleistung angeschafft hätten. Diese Eigenleistungen hätten sich auf ca. € 1.500 pro Person belaufen. So etwas könne auch nicht über welche Einnahmen auch immer finanziert werden, das müsse aus Eigenleistungen getragen werden. Bei diesem Verhältnis müsse es doch wohl möglich sein, dass eine Weihnachtsfeier im Wert von ca. € 380.- als unschädlich betrachtet werde.

Über Befragen führte der Vertreter des FA an, dass er in der Berücksichtigung der Gutscheine Gasthaus G sowie der Anschaffung der angeführten Winterjacken kein Problem sehe. Hinsichtlich der Aufwendungen für die Weihnachtsfeiern bzw. das Weingut in der Steiermark sehe er als Voraussetzung für einen Abzug, dass entsprechende Aufzeichnungen über die geleisteten Arbeiten der Mitglieder vorgelegt werden würden. Der Vertreter der BW gab dazu an, dass dies jederzeit möglich wäre.

Auf Befragen, ob es eine Vereinbarung mit den Mitgliedern gebe, wonach sie bestimmte Aufwendungen vergütet erhielten, führte der Obmann der BW an, dass es derartige dezidierte Vereinbarungen nicht gäbe. Es sei jedoch allen Mitgliedern am Beginn der Tätigkeit klargemacht worden, dass sie Eigenleistungen zu erbringen hätten und diese dann eben in der getätigten Form vielleicht abgegolten bekommen würden.

Zu den konkret geltend gemachten Aufwendungen kommt der UFS zu folgender Beurteilung:

- Zahlungen Nr. 1 bis 3

Die Zahlungen Nr. 1 bis 3 fielen in einer Zeit an, in der der Verein noch nicht existierte. Diese Kosten betreffen offensichtlich auch keine Einnahmen, die der Verein ab seiner Konstituierung erzielte. Aus diesem Grunde kommen diese Aufwendungen nicht als Betriebsausgaben der Bw. in Frage.

- Zahlungen Nr. 4 und 5

Gem. § 4 Abs. 4 EStG 1988 sind ) stellen Aufwendungen oder Ausgaben, die durch den Betrieb veranlasst sind, Betriebsausgaben dar. Die Zahlungen Nr. 4 (Winterjacken) und Nr. 5 (Gutschein für Landwirte) hängen unbestrittenermaßen unmittelbar mit den (steuerpflichtigen) Tätigkeiten der Bw. zusammen. Sie sind demnach zum Abzug als Betriebsausgaben geeignet und zu berücksichtigen.

- Zahlungen Nr. 6 bis 8

Die Zahlungen Nr. 6 bis 8 betreffen zwei Weihnachtsfeiern der Mitglieder sowie einen Ausflug der Vereinsmitglieder in die Steiermark.

Gem. § 8 Abs. 2 KStG 1988 ist es für die Ermittlung des Einkommens ohne Bedeutung, ob das Einkommen im Wege offener oder verdeckter Ausschüttungen verteilt oder entnommen oder in anderer Weise verwendet wird. Damit ist die Einkommensverwendung steuerlich unbeachtlich. Weiters dürfen gem. § 12 Abs. 1 KStG 1988 Aufwendungen für die Erfüllung von Zwecken des Steuerpflichtigen, die durch Stiftung, Satzung oder sonstige Verfassung vorgeschrieben sind, bei den einzelnen Einkünften nicht abgezogen werden.

Um Geschäftsbeziehungen zwischen Kapitalgesellschaften und ihren Gesellschaftern steuerlich anerkennen zu können, müssen jene Kriterien erfüllt sein, die die Judikatur für die Anerkennung von Verträgen zwischen nahen Angehörigen entwickelt hat.. Die Vereinbarungen müssen demnach

- nach außen ausreichend zum Ausdruck kommen,

- einen eindeutigen, klaren und jeden Zweifel ausschließenden Inhalt haben und

- zwischen Fremden unter den gleichen Bedingungen abgeschlossen werden (siehe VwGH 3.8.2000, 96/15/0159).

Diese Rechtsprechung ist analog auf die Rechtsbeziehungen zwischen einem Verein und dessen Mitgliedern anzuwenden (Renner in Baldauf/Renner/Wakounig; Kohler/Quantschnigg/Wiesner, Die Besteuerung der Vereine 9, 493).

Im Berufungsfall liegen keine klar nachvollziehbaren Vereinbarungen vor, die konkrete Aussagen über Art und Umfang der von den Mitgliedern zu erbringenden Leistungen, über deren örtliche und zeitliche Lagerung sowie über die Art und Höhe der Gegenleistung des Vereines enthalten würden. Die Grundlage für die Mitarbeit der Vereinsmitglieder besteht offenbar nur darin, dass - wie es der Obmann in der mündlichen Verhandlung ausdrückte - es den Mitgliedern am Beginn der Tätigkeit klargemacht wurde, dass sie Eigenleistungen zu erbringen hätten und diese dann eben in der getätigten Form vielleicht abgegolten bekommen würden.

Auch diese Grundlage für die Mitarbeit der Vereinsmitglieder existiert nur mündlich. Sie entspricht nicht fremdüblichen Vereinbarungen zwischen Fremden. Da somit keine steuerlich wirksamen Leistungsbeziehungen zwischen der Bw. und deren Mitgliedern existierten, waren die Aufwendungen für die vereinsinternen Veranstaltungen (Weihnachtsfeiern 2001 und 2002 und Ausflug in die Steiermark 2002) nicht als Betriebsausgaben absetzbar. Diese Zahlungen waren als körperschaftsteuerneutrale Einkommensverwendungen zu qualifizieren.

Daran können auch die Bestimmungen der VereinRL nichts ändern, die etwa in Rz 346 die pauschale Abzugsmöglichkeit von Ausgaben für die Mitarbeit der Vereinsmitglieder ansprechen. Sie vermitteln nämlich keine für den UFS beachtliche Rechtsgrundlage. Den Richtlinien fehlt als Erlass die normative Wirkung, die den UFS als unabhängige Behörde in der Auslegung der gesetzlichen Bestimmungen zu binden vermag. Die VereinRL beziehen darüberhinaus in diesem Punkt die zitierte Rechtsprechung des Verwaltungsgerichtes zu den Vereinbarungen zwischen nahen Angehörigen nicht dezidiert in ihre Überlegungen mit ein (siehe Renner, aaO), was der UFS aber für erforderlich hält.

Da keine weiteren konkreten Zahlungen an die Vereinsmitglieder behauptet wurden, konnte dem Antrag auf Berücksichtigung von pauschalen Beträgen für deren Mitarbeit in Höhe von 20% der Einnahmen mangels Rechtsgrundlage kein Erfolg beschieden sein.

C) Zusammenfassung

In Anbetracht der obigen Sach- und Rechtslage konnte den Berufungen im Hinblick auf die Gemeinnützigkeit nicht entsprochen werden. Im Hinblick auf die Bemessungsgrundlagen war der angefochtene Bescheid 2001 im Sinne Pkt. B) e) abzuändern und das Betriebsergebnis neu zu ermitteln.

Der maßgebliche Verlust 2001 beträgt also € 711,10 (ATS 9.785).

Der Bescheid 2002 bleibt bis auf die Berücksichtigung des durch diesen Bescheid für 2001 neu hervorgekommenen Verlustes unverändert. Dieser Verlust 2001 ist als Anlaufverlust (§ 8 Abs. 4 Z 2 KStG 1988 iVm § 18 Abs. 7 EStG 1988) im Jahre 2002 zu berücksichtigen.

Die Körperschaftsteuer 2002 errechnet sich demnach wie folgt:

Salzburg, am 17. November 2004

Ergeht auch an Finanzamt Salzburg-Land (StNr. 93-042/2670-12)

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 39 Z 5 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Schlagworte: | Änderung, Vereinszweck, Vermögensbindung, Satzung, Statuten, Begünstigung, Brauchtum, Heimatpflege, Perchten, Krampus, Entstehung, Subjekt |

Verweise: | VwGH 20.02.1996, 93/13/0210 |