Kein Wiederaufnahmegrund vorhanden

European Case Law Identifier: ECLI:AT:BFG:2022:RV.7105530.2015

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Vorsitzenden, die Richterin sowie die fachkundigen Laienrichter in der Beschwerdesache ***Bf1***, ***Bf1-Adr***, über die Beschwerde vom 5. August 2015 gegen die Bescheide des Finanzamtes Baden Mödling, vertreten durch Finanzamtsvertreter, vom 7. Juli 2015 betreffend Wiederaufnahme und Einkommensteuer 2006, Steuernummer ***BF1StNr1***, nach Durchführung einer mündlichen Verhandlung am 12. Jänner 2022 in Anwesenheit der Schriftführerin zu Recht erkannt:

Der Beschwerde betreffend den Bescheid hinsichtlich Wiederaufnahme des Verfahrens betreffend Einkommensteuer für das Jahr 2006 vom 7.7.2015 wird gemäß § 279 BAO Folge gegeben.

Der angefochtene Bescheid wird aufgehoben.

Die Beschwerde gegen den Einkommensteuerbescheid für das Jahr 2006 vom 7.7.2015 wird gem. § 261 Abs. 2 BAO als gegenstandlos erklärt und das diesbezügliche Verfahren eingestellt.

Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) nicht zulässig.

Entscheidungsgründe

Der Beschwerdeführer (Bf.) erzielte im Streitjahr 2006 Einkünfte aus nichtselbständiger Arbeit und Einkünfte aus Vermietung und Verpachtung. Der Einkommensteuerbescheid für das Jahr 2006 wurde am 21.9.2007 erlassen und erwuchs in Rechtskraft.

Im Jahr 2015 wurde betreffend den Bf. ein Betriebsprüfungsverfahren durchgeführt.

Im Rahmen dieser Betriebsprüfung wurde in Tz 1 festgestellt, dass im Jahr 2006 Einkünfte aus der Veräußerung von Gesellschaftsanteilen an der SGmbH durch den Bf. nicht erfasst bzw. erklärt worden seien.

Herr Stefan J (Bf.) und seine Ehegattin Andrea PJ haben am 1.10.2004 mit der Eigentümerin, der RGmbH einen Optionsvertrag betreffend den Kauf der Liegenschaft, EZ 343 Adresse geschlossen. Das Vorkaufsrecht für einen Kauf um € 575.000,- wurde gegen Bezahlung eines Optionsentgeltes von € 250.000,- gewährt. Die Option sollte bis 28.2.2005 gelten. Die Zahlung von € 250.000,- erfolgte am 12.11.2004 durch Überweisung, nachdem der Bf. einen Kredit aufgenommen hatte.

Die Option sei bis 28.2.2005 nicht wahrgenommen worden.

Das Eigentum an der Liegenschaft sei am 22.2.2005 an die FGmbH übertragen worden.

Am 31.3.2005 hat das Ehepaar die SGmbH gegründet. Der Sitz dieser im Firmenbuch am 1.4.2005 eingetragenen GmbH befand sich an der Adresse Adresse. Der Bf. war zu 60%, die Ehegattin zu 40% beteiligt.

Ein Kauf der Liegenschaft sei nicht zustande gekommen, stattdessen sei am 27.2.2005 ein Vertrag über einen Leasing Mietkauf zwischen der S Projektenwicklung und Beteiligungs GmbH (Leasingnehmerin) und der FGmbH (Leasinggeberin) geschlossen worden. Das Leasingentgelt für 10 Jahre (1.3.2005 bis 28.2.2015) habe € 450.000,-, die monatliche habe € 3.822,73 betragen. Eine Kaufoption für € 150.000,- zum Vertragsende sei vereinbart worden.

Mit Notariatsakt vom 22.12.2005 haben die Ehegatten ihre Anteile an der SGmbH an die SA in Liechtenstein (Vaduz) zu einem Abtretungspreis von insgesamt € 17.500,- (entsprechend der Stammeinlagen der beiden Gesellschafter) veräußert.

Ebenfalls mit 22.12.2005 wurde im Zuge einer "Ablösevereinbarung" von der SA in Liechtenstein die Überweisung einer einmaligen Ablösesumme in Höhe von € 270.000,- auf das Konto des Bf. vereinbart. In der Bilanz der SGmbH zum 31.12.2005 ist die Liegenschaft mit Barwert € 450.000,- aktiviert, sowie € 150.000,- Ankaufrecht.

Der Verwaltungsrat der erwerbenden SA, Herr Dr. ST, verwies im Vorhalteverfahren zu den Beweggründen betreffend den Erwerb der Anteile der SGmbH befragt im Wesentlichen auf die einzigartige Lage der Immobilie, sowie die dort mögliche Eröffnung einer internationalen Schule.

Im Zusammenhang mit der an den Bf. durch Überweisung am 2006 bezahlten Ablösesumme in Höhe von € 270.000,- wurde seitens des Verwaltungsrates der SA lediglich auf das zwischen dem Ehepaar und der RGmbH vereinbarte Optionsentgelt verwiesen, welches von den beiden Ehegatten je zur Hälfte aufgebraucht worden sei.

Im Rahmen der Betriebsprüfung sei festgestellt worden, dass das Optionsrecht ungenützt erloschen, der Betrag von € 250.000,- somit verfallen sei und das Eigentum an der Liegenschaft in weiterer Folge an die FGmbH übertragen worden sei. Sodann sei von dieser das ausschließliche Nutzungsrecht an die SGmbH übertragen worden.

Im Betriebsprüfungsbericht vom 4.3.2015 ist dargestellt, dass das Optionsrecht infolge Nichtausübung bis 28.2.2005 erloschen sei, weshalb nach Ansicht des Finanzamtes ein Rechtsgrund für eine vom Ehepaar J gegenüber der S Projektentwicklungs- und Immobilienverwertungs GmbH behauptete Forderung nach Ansicht des Finanzamtes nicht vorliege.

Der Betrag in Höhe von € 287.500,- , welcher sich aus dem Abtretungspreis für die Gesellschaftsanteile in Höhe von € 17.500,- und der Ablösesumme von € 270.000,- zusammensetze, bilde nach Ansicht der Betriebsprüfung den Erlös aus der Abtretung bzw. Veräußerung der Anteile der Gesellschafter Stefan J und Andrea PJ und bilde nach Abzug der Anschaffungskosten in Höhe von € 17.500,- (eingezahltes Stammkapital) die im Jahr 2006 anzusetzenden sonstigen Einkünfte aus Veräußerung von Gesellschaftsanteilen.

Aus den Ermittlungen der Betriebsprüfung ergäbe sich, dass beim Bf. für das Jahr 2006 aufgrund der gegenständlichen Abtretungserklärungen und der Ablösevereinbarung vom 22.12.2005 im Jahr 2006 zu versteuernde Einkünfte in Höhe von € 162.000,- vorlägen.

Zwischen dem Optionsvertrag und dem Leasingvertrag bestehe nach Ansicht des Finanzamtes kein Zusammenhang.

Der Bf. behauptet es liege ein Spekulationsverlust vor, das Finanzamt geht von hinterzogenen sonstigen Einkünften des Bf. aus.

Darstellung der Inhalte der Verträge:

Optionsvertrag RGmbH mit Stefan J und Andrea PJ vom 1.10.2004:

Betreffend Option zum Kauf der Wohnung Adresse

Optionsentgelt € 250.000,- (€ 125.000,- Optionengelt und € 125.000,- Angeld)

Vorzugskaufpreis € 575.000,-, Optionsausübung spätestens bis 28.2.2005.

In Punkt 7 dieses Vertrages wird ausgeführt, dass das Optionsrecht auf Dritte übertragbar ist.

Gesellschaftsvertrag SGmbH:

Mit Notariatsakt vom 31.3.2005 errichten Stefan J und Andrea PJ die Firma SGmbH . Stefan J übernimmt die Stammeinlage von € 21.000,- und leistet eine Bareinlage von € 10.500,- und Andrea PJ übernimmt die Stammeinlage von€ 14.000,- und leistet eine Bareinlage von € 7.000,-.

Leasingsvertrag S Projektentwicklungs- und Imobilienverwertungs GmbH (in Gründung) und FGmbH vom 27.2.2005

Gegenstand Wohnung Adresse

Mietzeit 1.3.2005 bis 28.2.2015

Leasingentgelt monatlich € 3.822,73

Ankaufsrecht zu Vertragende gegen Zahlung € 150.000,-.

Abtretungsvereinbarungen 22.12.2005:

Abgeschlossen mit Notariatsakt vom 22.12.2005 zwischen Stefan J und Michael ST als Einzelvertretendes Mitglied der SA. Es wird die Abtretung der Stefan J gehörenden Geschäftsanteile an der SGmbH zu einem Betrag von € 10.500,- an die SA vereinbart.

Ebenso wird mit Notariatsakt vom 22.12.2005 die Abtretung der Andrea PJ gehörenden Anteile an der SGmbH zu einem Betrag von € 7.000,- an die SA vereinbart.

Ablösevereinbarung Gesellschafter SA und dem Ehepaar J vom 22.12.2005:

Das Optionsentgelt von € 250.000,- ist von Stefan J und Andrea PJ je zur Hälfte an die RGmbH gezahlt worden.

In Punkt VI dieser Ablösevereinbarung ist ausgeführt, dass die Ablösevereinbarung zum integrierenden Bestandteil der Abtretungsvereinbarungen erklärt wird.

Betreffend die mittlerweile an die FGmbH verkaufte Liegenschaft ist mit Leasingvertrag vom 27.2.2005 das ausschließliche Nutzungsrecht an die S Projektentwicklungs- und Immoblienverwertungs GmbH übertragen worden. Die SA, Vaduz verpflichtet sich spätestens 31.3.2006 an das Ehepaar J als einmalige Ablösesumme € 270.000,- zu bezahlen.

Zur Frage, warum die SA die Liegenschaft von der SGmbH erworben habe, gab der Vertreter derselben an, dass die einzigartige Lage der Liegenschaft, sowie die potentielle Möglichkeit er Eröffnung einer internationalen Schule der Grund gewesen seien.

Die Auszahlung des Ablösebetrages für die GmbH Anteile und des restlichen Ablösebetrages sei am 23.3.2006 erfolgt.

Zur Frage, warum € 270.000,- an das Ehepaar J bezahlt wurden, sei vom Vertreter der SA auf Punkt 1 des Ablösevertrages vom 22.12.2005 verwiesen worden.

Im Betriebsprüfungsbericht vom 4.3.2015 wurde in TZ 1 die Nichterfassung der Einkünfte aus der Veräußerung der Geschäftsanteile an der SGmbH festgestellt.

Das Vorbringen des Bf., es liege eine Forderung gegenüber der SGmbH vor, sei nicht nachvollziehbar. Das Optionsrecht sei mit ungenütztem Ablauf am 28.2.2005 erloschen, sodass keien Rechtsgrundlage für eine Forderung vorliege.

Aufgrund der Feststellungen der Betriebsprüfung erließ das Finanzamt am 7.7.2015 den Bescheid betreffend Wiederaufnahme des Verfahrens hinsichtlich Einkommensteuer für das Jahr 2006 und den neuen Einkommensteuerbescheid für das Jahr 2006.

Seitens des Finanzamtes wurde aufgrund der Zahlung der SA an den Bf. als Erlös aus der Veräußerung seines Anteiles an der SGmbH und der Ablösevereinbarung ein Betrag von € 162.000,- als sonstige Einkünfte für das Jahr 2006 zusätzlich zu den bereits mit Erstbescheid versteuerten Einkünften angesetzt.

Zur Begründung des Wiederaufnahmebescheides betreffend Einkommensteuer für das Jahr 2006 wurde ausgeführt, dass ein Verkürzungsvorsetz hinsichtlich der nun angesetzte sonstigen Einkünfte vorliege und daher die Verjährung gemäß § 207 Abs. 1 BAO für hinterzogene Abgaben gelte. Durch die hintereinander geschalteten Rechtsvorgänge habe der Bf. planmäßig und systematisch gehandelt, weshalb die Annahme einer zehnjährigen Verjährungsfrist zu rechtfertigen sei.

Im Einkommensteuerbescheid 2006 wurden neben den bisher schon bekannten Einkünften aus nichtselbständiger Arbeit und Einkünften aus Vermietung und Verpachtung sonstige Einkünfte in Höhe von € 162.000,- angesetzt. Die Einkommensteuer wurde in Höhe von € 43.659,19 festgesetzt.

Der Bf. erhob Beschwerde gegen den Bescheid betreffend Wiederaufnahme des Verfahrens hinsichtlich Einkommensteuer 2006 und gegen den Einkommensteuerbescheid für das Jahr 2006, beide vom 7.7.2015 und führte zur Begründung aus:

Beschwerde Wiederaufnahmebescheid Einkommensteuer 2006:

Der Bf. legte dar, dass keine Wiederaufnahmegründe im Bescheid angeführt worden seien und solche auch nicht vorlägen.

Zur Verjährung führte der Bf. aus, dass der Abgabenanspruch betreffend die Einkommensteuer für das Jahr 2006 mit Ablauf des Jahres 2006 entstanden sei. Die fünfjährige Verjährung würde mit Ablauf des Jahres 2012 enden, da das Finanzamt im Jahr 2007 den Einkommensteuerbescheid 2006 und im Jahr 2008 einen Vorhalt betreffend Einkommensteuer 2006 zugesandt hatte. Im Jahr 2015 (Bescheid betreffend Wiederaufnahme Einkommensteuer 2006 vom 7.7.2015) sei bereits Verjährung eingetreten gewesen.

Unter Verweis auf Rechtsprechung des Verwaltungsgerichtshofes führte der Bf. aus, dass die maßgeblichen Hinterziehungskriterien für den Fall der Annahme einer Hinterziehung von der Abgabenbehörde unter Angabe von Ermittlungsergebnissen nachzuweisen seien.

Der Bf. habe einen Spekulationsverlust im Jahr 2006 erzielt, welcher für 2006 nicht erklärt worden sei.

Der Hinterziehungsvorsatz sei erstmals in der Bescheidbegründung erhoben worden.

Es liege kein Hinterziehungsvorsatz vor, der Bf. habe nur einen Schaden begrenzen wollen, die Vorgangsweise sei nicht von Beginn an gewählt worden, sondern sei die Vorgangsweise nur auf die gescheiterte sofortige Finanzierung des Gesamtkaufpreises von € 450.000,- zurückzuführen.

Der Bf. und seine Ehegattin hätten am 9.2.2005 in einem Schreiben an den Vertreter der Optionsgeberin (Dr. G) diesem mitgeteilt, dass ihnen eine Finanzierung nicht möglich sei und diesen um eine alternative Lösung ersucht. Diese Lösung habe dann in den nachfolgenden Verträgen bestanden.

Der Verkauf der Anteile an der SGmbH sei auch aufgrund der Änderung der persönlichen Verhältnisse (Scheidung des Ehepaares 2006) erfolgt.

Der Bf. wandte bereits eingetretene Verjährung ein.

Beschwerde Einkommensteuerbescheid 2006:

Der Bf. habe 2006 einen Spekulationsverlust von € 2.850,85 erzielt und keinen Spekulationsgewinn gemäß § 30 EStG.

Die Liegenschaft sei in der Bilanz der SGmbH zum 31.12.2005 mit dem Barwert der Leasingraten von € 450.00,- und dem Barwert des Ankaufsrechtes von € 150.000,- aktiviert worden.

Die vom Ehepaaar J geleisteten € 250.000,- seien bei der Bemessung des Leasingentgeltes berücksichtigt worden, weshalb das Ehepaar letztlich eine Forderung gegenüber der SGmbH gehabt hätte.

Der Betrag hätte daher in der Bilanz der SGmbH als Forderung des Ehepaares an diese GmbH passiviert werden müssen. Diese nachträgliche Aktivierung und Passivierung sei erst in der Bilanz 2012 erfolgt.

Dem Bf. sei ein Spekulationsverlust entstanden, da die am 27.2.2005 entstandene Forderung am 22.12.2005 veräußert worden sei. Dem Bf. seien Werbungskosten im Zusammenhang mit der Kreditbeschaffung entstanden, welche den Einnahmen aus der Ablösevereinbarung gegenzurechnen seien, sodass betreffend den Bf. im Jahr 2006 ein Spekulationsverlust von € 2.850,85 entstanden sei.

Der Bf. wandte außerdem ein, dass das Recht zur Festsetzung der Einkommensteuer 2006 im Jahr 2015 bereits verjährt sei und verwies auf sein diesbezügliches Vorbringen in der Beschwerde gegen den Wiederaufnahmebescheid 2006.

Der Bf. beantragte die Abhaltung einer mündlichen Verhandlung vor einem Senat des Bundesfinanzgerichtes.

Das Finanzamt erließ am 4.9.2015 abweisende Beschwerdevorentscheidungen betreffend den Wiederaufnahmebescheid Einkommensteuer 2006 und den Sachbescheid Einkommensteuer 2006 und legte dar, dass die Heranziehung zutreffender Wiederaufnahmegründe durch den Wiederaufnahmebescheid vom 7.7.2015 entgegen dem Vorbringen des Bf. in der Beschwerde zu Recht erfolgt sei und der Bf. keine Argumente gegen die ausführlich dargestellten Wiederaufnahmegründe vorgebracht habe.

Auf die dem Bf. vorgeworfene Verletzung der Offenlegungspflicht betreffend den vom Betriebsprüfer festgestellten Veräußerungserlös sei der Bf. nicht eingegangen. Die intendierte Abwehr eines wirtschaftlichen Schadens schließe die Inkaufnahme einer Abgabenverkürzung nicht aus.

Der Bf. stellte am 16.9.2015 den Antrag auf Vorlage seiner Beschwerden an das Bundesfinanzgericht und verwies zur Begründung auf seine Ausführungen in den Beschwerden.

In der mündlichen Verhandlung verwies der Vertreter des Bf. auf das bisherige Vorbringen und verlas eine Stellungnahme, welche zum Akt genommen und dem Vertreter des Finanzamtes in Ablichtung überreicht wurde.

In dieser Stellungnahme wurde ausgeführt, dass es richtig sei, dass aus den vorliegenden Verträgen allein die wirtschaftliche Idee nicht hervorgehe, sondern diese auch auf mündlichen Nebenabreden zwischen den handelnden Personen beruhe.

Der Vertreter des Finanzamtes verwies auf die Begründungen der vom Finanzamt erlassenen Bescheide und Berufungsvorentscheidungen und die Rechtsansicht des Finanzamtes, dass der Betrag von € 270.000,- ein weiteres Entgelt für die Abtretung der Anteile darstelle.

Der Vertreter des Bf. legte dar, dass sich in den Begründungen zum Ersuchen der Ehegatten, eine alternative Form der Finanzierung zu suchen, nichts finde; es seien auch keine Feststellungen zur subjektiven Tatseite zu ersehen. Es werde auf die Entscheidung des BFG vom 25.6.2021, RV/6100593/2019 verwiesen. Es sei auch die vom Bf. angeregte Einvernahme des Dr. G nicht erfolgt.

Dem Betrag von € 270.000,- stünden ein Betrag von € 250.000,- Anschaffungskosten zuzüglich Nebenkosten gegenüber.

Der Bf. selbst erklärte, dass das Geschäft für ihn ein "Nullsummenspiel" gewesen sei. Es sei ihm und seiner Gattin die Finanzierung nicht möglich gewesen, sodass nach einer anderen Lösung gesucht worden sei. Der verwirklichte Ablauf der Ereignisse sei aus der Not entstanden, ein Vorsatz sei keineswegs gegeben gewesen.

Über die Beschwerde wurde erwogen:

Strittig ist im vorliegenden Fall ob die Wiederaufnahme des Verfahrens betreffend Einkommensteuer 2006 durch Bescheid vom 7.7.2015 zu Recht erfolgt ist und ob die Zurechnung sonstiger Einkünfte in Höhe von € 162.000,- im Rahmen der Einkommensteuerveranlagung 2006 im Bescheid vom 7.7.2015 zu Recht erfolgt ist.

Das Bundesfinanzgericht geht im gegenständlichen Fall von folgendem entscheidungswesentlichen Sachverhalt aus:

Der Bf. und seine Ehegattin haben am 1.10.2004 mit der Eigentümerin der Liegenschaft EZ 343 Adresse, der RGmbH, einen Optionsvertrag betreffend den Kauf dieser Liegenschaft zu einem Fixpreis von € 575.000,- geschlossen. Im vereinbarten Entgelt von € 250.000,- war ein Angeld von € 125.000,- enthalten, das bei Ausübung der Option auf den Fixpreis angerechnet werden sollte, sodass nur mehr ein Restkaufpreis von € 450.000,- zu bezahlen war. Die Option war bis längstens 28.2.2005 auszuüben.

Die Ehegatten haben das Optionsentgelt zur Gänze mit einem Bankkredit finanziert.

Am 12.11.2004 wurde das Optionsentgelt in Höhe von € 250.000,- mittels Überweisung durch den Bf. bezahlt.

Da der Bf. und seine Ehegattin den Gesamtpreis nicht aufbringen konnten, ersuchten sie den Projektentwickler mit Schreiben vom 9.2.2005 um eine andere Lösung. Auf dieses Schreiben wurde in der mündlichen Verhandlung verwiesen.

Am 22.2.2005 wurde das Eigentum an der gegenständlichen Liegenschaft an die FGmbH übertragen.

In der Folge wurde am 27.2.2005, vor Ablauf der Optionsfrist, zwischen der SGmbH in Gründung (errichtet wurde diese Gesellschaft von den Ehegatten, wobei auf den Bf. ein Anteil von 60% entfiel; die Eintragung im Firmenbuch erfolgte am 1.4.2004) als Leasingnehmerin und der FGmbH als Leasinggeberin für eine Grundmietzeit von 10 Jahren ein Leasingvertrag über das gegenständliche Grundstück abgeschlossen. Die SGmbH verpflichtet sich darin einerseits zur Zahlung eines monatlichen Leasingentgelts von € 3.822,73 und anderseits zu einer Zahlung einer monatlichen Miete von € 1.750,-. Die Berechnung des Leasingentgelts erfolgte auf Basis eines Betrages in Höhe von € 450.000,-, woraus sich ein Kaufpreis von € 150.000,- ergab, zu dem die GmbH die Liegenschaft zum Ende der Grundmietzeit ankaufen konnte. Der Leasingvertrag führte unstrittig zu einer Zurechnung der Liegenschaft an die SGmbH.

Mit Notariatsakt vom 22.12.2005 haben der Bf. und seine Ehegattin ihre Anteile an der SGmbH an die SA in Liechtenstein zu einem Abtretungspreis von € 17.500,- (entsprechend der Stammeinlagen der beiden Gesellschafter) veräußert.

Ebenfalls am 22.12.2005 wurde eine "Ablösevereinbarung" zwischen dem Bf. und seiner Ehegattin und der SA getroffen und in dieser die Zahlung einer Ablösesumme von € 270.000,- vereinbart.

In der Bilanz der SGmbH zum 31.12.2005 sind die Liegenschaft mit einem Barwert von € 450.000,- sowie ein Ankaufrecht von € 150.000,- aktiviert.

Die Ehe des Bf. und seiner Ehegattin wurde 2006 geschieden.

Am 23.3. 2006 wurde seitens der SA die Ablösesumme von € 270.000,-, an den Bf. überwiesen.

Ein Betrag in Höhe des vom Bf. und seiner Ehegattin bezahlten Optionsentgelts samt Kreditfinanzierungskosten wurde in der Bilanz der SGmbH im Jahr 2012 als Verbindlichkeit passiviert.

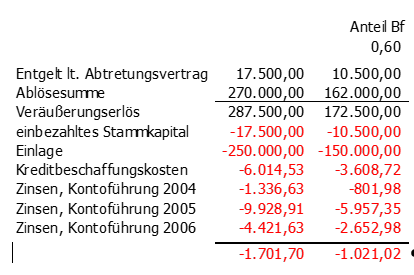

Die Refinanzierungskosten für den aufgenommenen Kredit setzen sich zusammen aus: Zinsen 2004: 1.336,63, Zinsen 2005: 9.928,91, Zinsen 2006: 4.421,63, Kreditbeschaffungskosten: 6.014,53.

Gesetzliche Grundlage:

Gemäß § 303 BAO kann ein durch Bescheid abgeschlossenes Verfahren von Amts wegen wiederaufgenommen werden, wenn laut lit b. Tatsachen oder Beweismittel im abgeschlossenen Verfahren neu hervorgekommen sind und die Kenntnis dieser Umstände allein oder in Verbindung mit dem sonstigen Ergebnis des Verfahrens einen im Spruch anders lautenden Bescheid herbeigeführt hätte.

Rechtliche Würdigung:

Zu beurteilen ist im gegenständlichen Fall, ob ein Wiederaufnahmegrund betreffend das Verfahren Einkommensteuer 2006 vorliegt.

Die belangte Behörde stützt die Wiederaufnahme des Verfahrens darauf, dass erst im Zuge der Außenprüfung hervorgekommen sei, dass der Bf. und seine Ehegattin am 22.12.2005 ihre Anteile an der SGmbH gegen ein Entgelt von € 17.500,- abgetreten und am selben Tag eine Ablösevereinbarung über einen Betrag von € 270.000,-, der ebenfalls ein Entgelt für die Abtretung der Anteile darstelle, geschlossen haben, und dass der Bf. die ihm daraus im Jahr 2006 zugeflossenen Einkünfte nicht zur Einkommensteuer erklärt habe.

Der Bf. hat seinen am 31.3.2005 im Zuge der Gründung erworbenen 60%igen Anteil an der SGmbH am 22.12.2005, somit innerhalb der Jahresfrist des § 30 Abs. 1 Z 2 EStG in der im Streitjahr geltenden Fassung, verkauft und damit den Tatbestand des Spekulationsgeschäfts erfüllt.

Der Ansicht des Bf., es habe sich bei der am 22.11.2005 vereinbarten "Ablösesumme" in Höhe von € 270.000,- um die Ablöse einer gegenüber der SGmbH in Höhe des Optionsrechts zuzüglich der damit zusammenhängenden Finanzierungskosten bestehenden Forderung gehandelt, kann nicht gefolgt werden. Weder hat der Bf. dargetan, dass im Jahr 2005 eine Vereinbarung zwischen den Ehegatten und der SGmbH, in welcher sich die GmbH zum Ersatz des von den Ehegatten bezahlten Optionsentgelts samt Finanzierungskosten verpflichtet hätte, getroffen wurde, noch hat die GmbH im Jahr 2005 eine entsprechende Verbindlichkeit in ihren Büchern ausgewiesen. Es kann daher auch nicht nachvollzogen werden, dass im Jahr 2005 die Passivierung einer Verbindlichkeit bei der GmbH irrtümlich unterblieben wäre. Aus welchem Grund die S GmbH im Jahr 2012 eine Verbindlichkeit in Höhe von € 270.000,- bilanziert hat, hat der Bf. nicht näher erläutert. Für das gegenständliche Verfahren ist auch unerheblich, ob diese Passivierung zu Recht erfolgt ist.

Es entspricht ständiger Rechtsprechung des Verwaltungsgerichtshofes, getrennt abgeschlossene Verträge dann als Einheit aufzufassen, wenn die Beteiligten trotz mehrerer getrennter Verträge eine einheitliche Regelung beabsichtigten und wenn zwischen den mehreren Verträgen ein enger sachlicher und zeitlicher Zusammenhang besteht (z.B. VwGH 26.6.2014, 2011/15/0076).

Ein solcher Zusammenhang besteht zwischen den am 22.12.2005 getroffenen Vereinbarungen, wobei der sachliche Zusammenhang schon dadurch hergestellt wird, dass Punkt VI. der Ablösevereinbarung diese zum integrierenden Bestandteil der Abtretungsvereinbarungen erklärt. Da nicht hervorgekommen ist, dass die Ehegatten anlässlich der Übertragung der Liegenschaft an die SGmbH eine Forderung gegenüber dieser begründet haben, kann Beweggrund für die Käuferin, den Ehegatten über den Betrag der einbezahlten Stammeinlage hinaus einen weiteren Betrag in Höhe von € 270.000,- zu bezahlen, nur der Wert der Gesellschaft bzw. eine in der Gesellschaft vorhandene stille Reserve gewesen sein. So enthält auch der Anhang zum Jahresabschluss 31.12.2005 die Erläuterung, dass das in diesem Jahr entstandene negative Eigenkapital in Höhe von rd. 26T Euro durch stille Reserven im Anlagevermögen ausreichend abgedeckt ist.

Der erkennende Senat teilt daher die Ansicht der belangten Behörde, dass nicht nur der auf Grund der Abtretungsverträge bezahlte Betrag von € 17.500,-, sondern auch der auf Grund der Ablösevereinbarung bezahlte Betrag von € 270.000,- als Entgelt für die Abtretung der Anteile an der SGmbH zu betrachten ist und damit zum Veräußerungserlös aus dem vom Bf. bzw. den Ehegatten verwirklichten Spekulationsgeschäft gehört.

Da somit nicht davon auszugehen ist, dass mit dem Betrag von € 270.000,- eine Forderung der Ehegatten gegenüber der SGmbH abgegolten wurde, kann der von den Ehegatten für die Erlangung der Kaufoption aufgewendete Betrag (Optionsentgelt und Angeld in Höhe von jeweils € 125.000,-) auch nicht als Anschaffungskosten einer Forderung einkünftemindernd berücksichtigt werden.

Dieser Aufwand kann aber nach Ansicht des erkennenden Gerichts bei der Ermittlung der Spekulationseinkünfte aus einem anderen Grund nicht unberücksichtigt bleiben.

Als Einkünfte aus Spekulationsgeschäft sind gemäß § 30 Abs. 4 EStG in der im Streitjahr anzuwendenden Fassung der Unterschiedsbetrag zwischen dem Veräußerungserlös einerseits und den Anschaffungskosten und den Werbungskosten andererseits anzusetzen.

Der Leasingvertrag über die gegenständliche Liegenschaft mit der in Gründung befindlichen SGmbH wurde am 27.2.2005 abgeschlossen. Zu diesem Zeitpunkt war die den Ehegatten eingeräumte, bis zum 28.2.2005 laufende Kaufoption noch aufrecht. Aus einem Schreiben der Ehegatten an den Geschäftsführer der Optionsgeberin vom 9.2.2005, auf welches ausdrücklich in der mündlichen Verhandlung verwiesen wurde, geht hervor, dass der Bf. und seine Ehegattin an einem Alternativangebot "unter Berücksichtigung der bereits geleisteten Zahlung" interessiert gewesen sind, um den Optionsgegenstand doch noch nutzen bzw. besitzen zu können.

Die Alternative hat offenkundig darin bestanden, die Liegenschaft noch vor Ablauf der Optionsfrist durch eine von den Ehegatten zu errichtende GmbH im Wege eines Leasingvertrages (der im Übrigen unstrittig zu einer Zurechnung des wirtschaftlichen Eigentums an der Liegenschaft an die SGmbH geführt hat, weshalb in der zusätzlich vereinbarten Miete ein Entgelt für die Finanzierung bzw. eine Gewinnkomponente zu sehen ist) zu erwerben; eine Übertragbarkeit des Optionsrechts war in Punkt 7 des Optionsvertrages ausdrücklich vorgesehen. Damit kann aber nicht gesagt werden, dass das Optionsrecht erloschen sei und die Ehegatten den Betrag von € 250.000,- vergeblich aufgewendet hätten. Der von den Ehegatten für die Option aufgewendete Betrag ist vielmehr der SGmbH zugutegekommen. Die SGmbH musste den von den Ehegatten bezahlten Betrag nicht mehr aufwenden, um die Liegenschaft zu erwerben, was auch in der Berechnung der Leasingrate auf Basis des um die von den Ehegatten bereits geleistete Zahlung von € 250.000,- verminderten Betrages von € 450.000,- zum Ausdruck kommt. Im Übrigen kann der innere Wert der Anteile an der SGmbH, den der Käufer mit einer zusätzlichen "Ablösesumme" von € 270.000,- abzugelten bereit war, im Hinblick auf den kurzen Zeitraum zwischen Erwerb der Liegenschaft und Abtretung der Anteile auch nur darauf zurückzuführen gewesen sein, dass die SGmbH die Liegenschaft um den von den Ehegatten aufgewendeten Betrag günstiger erwerben konnte.

Die Ehegatten haben damit ihrer Gesellschaft einen Vermögensvorteil zugewendet, den sie einem Dritten, ihnen fremd Gegenüberstehendem, nicht gewährt hätten. Diese Vorteilsgewährung stellt eine (verdeckte) Einlage in die SGmbH dar. Was einer Kapitalgesellschaft im Wege einer Einlage, also causa societatis zugewendet wird, führt beim Gesellschafter aber zu Anschaffungskosten auf die Beteiligung (VwGH 1.9.2015, Ro 2014/15/0002).

Bei der Ermittlung der von den Ehegatten aus Spekulationsgeschäft erzielten Einkünfte sind daher als Anschaffungskosten für die Beteiligung an der SGmbH nicht nur der Betrag der einbezahlten Stammeinlage in Höhe von € 17.500,-, sondern auch der von den Ehegatten zugewendete Vermögensvorteil in Höhe von € 250.000,- anzusetzen.

Finanzierungskosten aus Spekulationsgeschäften sind als Werbungskosten abzugsfähig (VwGH 16.11.1993, 93/14/0125). Die Ehegatten haben den Erwerb des Optionsrechts fremdfinanziert, woraus ihnen entsprechende Ausgaben erwachsen sind. Da die Ausgaben für den Erwerb des Optionsrechts zu zusätzlichen Anschaffungskosten für die Beteiligung an der SGmbH geführt haben, sind die Finanzierungskosten der veräußerten Beteiligung zuzurechnen.

Zu beachten ist jedoch gegenständlich das Abzugsverbot des § 20 Abs. 2 EStG. Nach dieser Bestimmung in der im Streitjahr geltenden Fassung dürfen bei der Ermittlung der Einkünfte Aufwendungen und Ausgaben, soweit sie u.a. mit Kapitalerträgen im Sinne des § 97 in unmittelbarem wirtschaftlichem Zusammenhang stehen, nicht abgezogen werden. Gewinnanteile aus GmbH-Anteilen fallen unter die Steuerabgeltung des § 97 EStG. Schuldzinsen sind folglich nur insoweit abzugsfähig, als der angefallene, der veräußerten Beteiligung zuzurechnende Finanzierungsaufwand die angefallenen endbesteuerten Gewinnausschüttungen übersteigt (vgl. Jakom/Kanduth-Kristen EStG, 2012, § 31 Rz 44). Da die Ehegatten aus der veräußerten Beteiligung keine Gewinnausschüttungen erhalten habe, greift das Abzugsverbot des § 20 Abs. 2 EStG nicht und sind daher die Finanzierungskosten uneingeschränkt abzugsfähig.

Abzugsfähig sind nicht nur die im Streitjahr, sondern auch die in Vorjahren angefallenen Finanzierungskosten (VwGH, 16.11.1993, 93/14/0124).

Die Einkünfte aus Spekulationsgeschäft sind daher wie folgt zu ermitteln:

Bemerkt wird, dass mangels anderer Anhaltspunkte davon ausgegangen wird, dass die Ehegatten die Einlage in Höhe des für den Erwerb des Optionsrechts aufgewendeten Betrages im Verhältnis ihrer Beteiligung an der SGmbH getragen haben. Auch eine gleichteilige Zuordnung der Einlage würde aber am Vorliegen eines Verlusts nichts ändern, weil dann davon auszugehen wäre, dass jedem Gesellschafter anlässlich der Abtretung der Anteile eine Aufteilung des Abtretungsentgelts entsprechend der von ihm geleisteten Beiträge zugestanden, also nicht nur die Einlage, sondern auch die zusätzliche "Ablösesumme" im Verhältnis 50:50 aufzuteilen wäre.

Abgesehen vom zuvor Gesagten würde einer Wiederaufnahme des Verfahrens auch der Eintritt der Verjährung entgegenstehen, weil die allgemeine Verjährungsfrist bei Erlassung des Wiederaufnahmsbescheides bereits abgelaufen war und nach Lage des Falles nicht von einer Anwendbarkeit der verlängerten Verjährungsfrist für hinterzogene Abgaben ausgegangen werden kann. Die Beurteilung, ob Abgaben hinterzogen sind, setzt konkrete und nachprüfbare Feststellungen über die Abgabenhinterziehung voraus (z.B. VwGH 17.12.2021, Ra 2019/13/0038). Angesichts der Tatsache, dass die Ehegatten im Zusammenhang mit dem in Rede stehenden Grundstück einschließlich Finanzierungskosten einen Betrag aufgewendet haben, der ungefähr der Höhe der Ablösesumme entsprach bzw. sogar etwas höher war als diese, konnte der Bf. verständlicherweise der Überzeugung sein, dass dieses, wie er es ausdrückte, "Nullsummenspiel", keine steuerlichen Konsequenzen hatte. Aus dem Gesamtgefüge der getroffenen Vereinbarungen und dem Ersuchen der Ehegatten im Schreiben vom 9.2.2005, eine Lösung unter Berücksichtigung der bereits geleisteten Zahlung zu finden, geht klar das angesichts der Höhe der Zahlung nachvollziehbare Bestreben der Ehegatten hervor, ihren finanziellen Einsatz nicht zu verlieren. Die Feststellung, der Bf. habe zuerst den von ihm geleisteten finanziellen Einsatz verfallen lassen, um dann die Einkommensteuer für die in Höhe seines finanziellen Einsatzes erhaltene Ablösesumme zu hinterziehen, kann unter diesen Gegebenheiten nicht getroffen werden.

Der vom Bf. sohin aus dem im Jahr 2006 aus Spekulationsgeschäft realisierte Verlust ist gemäß § 30 Abs. 4 letzter Satz EStG in der im Streitjahr anzuwendenden Fassung nicht ausgleichsfähig.

Da nach Ansicht des erkennenden Senates im Jahr 2006 keine sonstigen Einkünfte des Bf. vorliegen, die bei der Veranlagung 2006 zusätzlich zu den bereits im Erstbescheid hinsichtlich Einkommensteuer 2006 vom 21.9.2007 enthaltenen Einkünften anzusetzen sind, hätte die Kenntnis der erst im Zuge der Außenprüfung hervorgekommenen Vorgänge um den Verkauf der Gesellschaftsanteile an der SGmbH im abgeschlossenen Verfahren zu keinem im Spruch anders lautenden Einkommensteuerbescheid 2006 geführt, weshalb der Wiederaufnahmegrund des § 303 Abs. 1 lit b BAO nicht vorliegt.

Der Wiederaufnahmebescheid betreffend Einkommensteuer 2006 vom 7.7.2015 war daher aufzuheben und der Beschwerde Folge zu geben.

Der am 7.7.2015 erlassene Einkommensteuerbescheid 2006 scheidet gem. § 307 Abs. 3 BAO aus dem Rechtsbestand aus, der alte Sachbescheid betreffend Einkommensteuer 2006 vom 21.9.2007 lebt wieder auf, sodass das diesbezügliche Beschwerdeverfahren einzustellen war.

Revision

Gegen ein Erkenntnis des Bundesfinanzgerichtes ist die Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Gegenständlich wurde die sachverhaltsbezogene Feststellung getroffen, dass der Bf. seiner Gesellschaft causa societatis einen Vermögensvorteil in Höhe des von ihm aufgewendeten Optionsentgelts zugewendet hat. Dass diese Vorteilszuwendung eine Einlage darstellt und zu zusätzlichen Beteiligungsanschaffungskosten führt, entspricht der Rechtsprechung des Verwaltungsgerichtshofes. Ebenso erfolgte die Beurteilung, dass mangels vorsätzlichen Handelns des Bf. von einer Abgabenhinterziehung und damit einer Anwendbarkeit der verlängerten Verjährungsfrist nicht ausgegangen werden kann, einzelfallbezogen. Die Revision war daher spruchgemäß nicht zuzulassen.

Wien, am 25. Jänner 2022

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 30 Abs. 4 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |