Verfassungswidrigkeit der Werbeabgabe infolge Nichtbesteuerung von Onlinewerbung?

European Case Law Identifier: ECLI:AT:BFG:2016:RV.7103975.2016

Beachte:

VfGH-Beschwerde zur Zahl E 2387/2016 anhängig. Behandlung der Beschwerde mit Beschluss v. 12.10.2017 abgelehnt.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Richter Dr. Rudolf Wanke über die Beschwerde der M***** Medien A***** GmbH, *****Adresse*****, vertreten durch Leonidas Steuerberatungs GmbH, 1096 Wien, Ferstelgasse 4/3, im Beschwerdeverfahren darüber hinaus durch Mag. Paul Pichler, Rechtsanwalt, 1070 Wien, Siebensterngasse 4-6/6, vom 17. 6. 2016 gegen den Bescheid des Finanzamtes Wien 12 /13 /14 Purkersdorf, 1030 Wien, Marxergasse 4, vom 24. 5. 2016 betreffend Werbeabgabe für das Jahr 2015, Steuernummer 08*****, zu Recht erkannt:

I. Die Beschwerde wird gemäß § 279 BAO als unbegründet abgewiesen.

Der Spruch des angefochtenen Bescheides bleibt unverändert.

II. Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof gemäß Art. 133 Abs. 4 B-VG nicht zulässig.

Entscheidungsgründe

Werbeabgabeerklärung

Am 19. 5. 2016 übermittelte die steuerliche Vertretung der späteren Beschwerdeführerin (Bf), der M***** Medien A***** GmbH, dem Finanzamt die Erklärung über die Werbeabgabe für das Kalenderjahr 2015 "mit der Bitte um ehestmögliche Veranlagung".

Der Erklärung (WA 1-PDF-2015) vom 19. 5. 2016 zufolge ist die Bf Sollversteuerer. Die Entgelte für die Veröffentlichung von Werbeeinschaltungen in Druckwerken, Hörfunk und Fernsehen und für die Duldung der Benützung von Flächen und Räumen zur Verbreitung von Werbebotschaften hätten 4.102.192,82 € betragen, 5% hiervon seien 205.109,64 €. Gegenüber der bisher festgesetzten Werbeabgabe von 205.109,65 € ergäbe sich eine Gutschrift von 0,01 €.

Werbeabgabebescheid

Mit dem angefochtenen Bescheid vom 24. 5. 2016 setzte das Finanzamt gegenüber der Bf gemäß § 4 Abs. 3 Werbeabgabegesetz 2000 die Werbeabgabe für das Jahr 2015 mit 205.109,64 € fest.

Der Gesamtbetrag der Entgelte für die Veröffentlichung von Werbeeinschaltungen in Druckwerken, Hörfunk und Fernsehen und für die Duldung der Benützung von Flächen und Räumen zur Verbreitung von Werbebotschaften habe 4.102.192,82 € betragen. 5% hiervon (§ 2 Abs. 2 Werbeabgabegesetz 2000) seien 205.109,64 €.

Gegenüber der bisher festgesetzten Werbeabgabe von 205.109,65 € ergäbe sich eine Gutschrift von 0,01 €.

Beschwerde

Mit Schriftsatz vom 17. 6. 2016 erhob der Bf durch ihren rechtsfreundlichen Vertreter Beschwerde gegen den Werbeabgabebescheid 2015 vom 24. 5. 2016 und regte ferner einen Antrag auf Aufhebung des Werbeabgabegesetzes an den VfGH an:

Gegen den umseits bezeichneten Bescheid der umseits bezeichneten belangten Behörde, dem Beschwerdeführer zugestellt am 24.05.2016, betreffend die bescheidmäßige Festsetzung der Werbeabgabeschuld für das Jahr 2015 wird in offener Frist

Beschwerde

erhoben und diese ausgeführt wie folgt:

1. Beschwerdeerklärung

Der Bescheid wird zur Gänze angefochten. Es wird beantragt den Bescheid dahingehend abzuändern, dass die Werbeabgabeschuld für das Kalenderjahr 2015 € 0,00 beträgt und eine Abgabengutschrift in der Höhe der im Kalenderjahr 2015 selbstberechneten und abgeführten Werbeabgabe in der Höhe von € 205.109,65 besteht.

Als Beschwerdegrund wird ausschließlich die Verfassungswidrigkeit des dem Bescheid zugrundeliegenden Werbeabgabegesetzes geltend gemacht, die Bescheidbeschwerde ist daher gemäß § 262 Abs. 3 BAO unverzüglich dem Bundesfinanzgericht vorzulegen.

2. Begründung

In der Abgabenerklärung für das Jahr 2015 wurde die Bemessungsgrundlage für die Werbeabgabe wahrheitsgemäß mit € 4.102.192,82 bekannt gegeben.

Die belangte Behörde hat die Werbeabgabe mit dem bekämpften Bescheid auf Basis der vom Beschwerdeführer wahrheitsgemäß bekannt gegebenen Bemessungsgrundlagen mit € 205.109,64 festgesetzt. Der erlassene Bescheid beruht jedoch auf einem verfassungswidrigen, insbesondere gegen Art. 7 B-VG verstoßenden Gesetz und wird aus diesem Grund bekämpft. Die Verletzung des Gleichheitssatzes durch das Werbeabgabegesetz wird im Folgenden dargelegt.

2.1 Gegenstand der Werbeabgabe

Der Werbeabgabe unterliegen gemäß § 1 Abs. 1 Werbeabgabegesetz Werbeleistungen, soweit sie im Inland gegen Entgelt erbracht werden. Als Werbeleistung gelten gemäß § 1 Abs. 2 Werbeabgabegesetz:

Z 1: Die Veröffentlichung von Werbeeinschaltungen in Druckwerken im 5inne des Mediengesetzes.

Z2: Die Veröffentlichung von Werbeeinschaltungen in Hörfunk und Fernsehen.

Z3: Die Duldung der Benutzung von Flächen und Räumen zur Verbreitung von Werbebotschaften.

Online-Werbung ist im Werbeabgabegesetz als Werbeleistung nicht genannt. Eine Subsumierbarkeit der Online-Werbung unter die bestehenden Tatbestände des Werbeabgabegesetzes wird sowohl vom Bundesministerium für Finanzen als auch in der Literatur verneint (vgl. Thiele, Werbeabgabegesetz § 1 Rz 55-58, Website bmf.gv.at/steuern/a-z/X/erbeabgabe.html#heading_Abgabenerkl_rungsp flicht, abgerufen am 24.02.2016; Harb, BMF verneint die Werbeabgabepflicht für

Werbeleistungen im Internet, SWK 2000/25, S 640).

2.2 Allgemeine Kriterien der Steuerbarkeit von Werbeleistungen und Zweck der Werbeabgabe

In der Regierungsvorlage zum Werbeabgabegesetz (87dB. XXI. GP) ist der in § 1 Abs. 1 definierte Steuergegenstand wie folgt erläutert: Grundsätzlich ist Voraussetzung für die Abgabepflicht, dass die Leistung eine (werbende) Information enthält und dafür ein Enzgelt bezahlt wird. Neben der Voraussetzung der "Werbeleistung" ist weitere Voraussetzung der Werbeabgabe, dass die Werbeleistung in Form der Verbreitung einer Werbebotschaft im Inland erfolgt. Soweit bei einem im Inland übernommenen Auftrag die Werbeleistung, also die Verbreitung im Ausland erfolgt, unterliegt dieserAuftrag nur mit seinem inländischen Anteil der Werbeabgabe.

Im Durchführungserlass zur Werbeabgabe wird der Steuergegenstand wie folgt dargestellt: Steuergegenstand ist die Erbringung von Werbeleistungen durch einen „Werbeleister“ (Tz 2.1 des Durchführungserlasses). Als Werbeleistung ist die Besorgung von Leistungen zu verstehen, die eine [. . .] gestaltete Werbewirkung

in der Öffentlichkeit verbreiten. Allgemeine Voraussetzung für die Abgabepflicht ist, dass es sich um die Verbreitung einer Werbebotschaft gegen Entgelt handelt.

Den Zweck der Werbeabgabe hat der VfGH zu B171/02 wie folgt interpretiert: Ziel der Werbeabgabe ist es [. . .]‚ die Verbreitung von Werbebotschaften, soweit hiebei Dritte (Auftragnehmer) dem Werbeinteressenten gegenüber Dienstleistungen gegen Entgelt erbringen, einer Abgabe zu unterwerfen, wobei als Bemessungsgrundlage eben dieses Entgelt herangezogen wird.

2.3 Gleichheitssatz und Werbeabgabegesetz

Gemäß Art. 7 B-VG sind alle Staatsbürger [. . . ] vor dem Gesetzgleich. Das Gleichheitsrecht ist auch inländischen juristischen Personen gewährleistet (Vfslg 13.208/ 1992). Der Gleichheitssatz verbietet es dem Gesetzgeber, sachlich nicht begründbare Differenzierungen zu schaffen (VfSlg 8169/ 1977 uva). Nur dann, wenn gesetzliche Differenzierungen aus entsprechenden Unterschieden im Tatsächlichen ableitbar sind, entspricht das Gesetz dem verfassungsrechtlichen Gleichheitssatz (VfSlg 4392/ 1963 uva).

Das aus dem Gleichheitssatz resultierende Verbot sachlich nicht begründbarer Differenzierungen gilt auch im Abgabenrecht. Auch wenn die Auswahl des Abgabenobjektes selbst im rechtspolitischen Spielraum des Gesetzgebers liegt, ist dieser doch verhalten, bei der Umschreibung und konkreten Ausgestaltung des Abgabentatbestandes die allgemeinen Schranken des Gleichheitssatzes zu beachten. Dieser verbietet nach ständiger Rechtsprechung des Verfassungsgerichtshofes, wesentlich Ungleiches ohne sachliche Rechtfertigung gleich zu behandeln, aber auch, wesentlich Gleiches ohne sachliche Rechtfertigung ungleich zu behandeln (vgl. z.B. VfSlg. 13.725/ 1994, 321, mwN).

Zur Rechtfertigung einer Ungleichbehandlung reicht es jedoch nicht aus, dass zwischen den besteuerten Werbeformen und der nicht besteuerten Online-Werbung irgendwelche Unterschiede im Tatsächlichen bestehen. Entscheidend ist, ob diese Unterschiede vor dem Hintergrund des hier maßgebenden Regelungsgegenstandes - die Besteuerung der Verbreitung einer Werbebotschaft gegen Entgelt - wesentlich in dem Sinn sind, dass sie eine unterschiedliche Behandlung rechtfertigen oder gebieten. Entscheidet sich der Gesetzgeber daher dafür, den Aufwand für entgeltliche Werbeleistungen im Zusammenhang mit Werbung in Printmedien, in Hörfunk und Fernsehen ebenso wie Außenwerbung (Plakat etc.) zu besteuern (§ 1 Abs 2 Z 1 bis Z 3 Werbeabgabegesetz 2000), so muss er jene Werbeleistungen, die vor dem Hintergrund des maßgebenden Regelungsstandes gleichartig sind, auch gleich besteuern. Dies schon deswegen, weil andernfalls der Aufwand für Werbeleistungen, je nachdem welcher Weg der Werbung eingeschlagen wird, unterschiedlich belastet wird und damit Wettbewerbsverzerrungen entweder zwischen den Auftragnehmern ("Werbeleistern") oder aber zwischen den Auftraggebern (Werbeinteressenten) zu erwarten sind (vgl. VfGH 28.09.2002, VfGH B 171 / 02).

2. 4 Keine Rechtfertigung für Ausnahme der Online-Werbung von der Werbeabgabe

Eine solche Wettbewerbsverzerrung auf Seiten der Auftragnehmer bzw. Werbeleister wird hier ohne sachliche Rechtfertigung erzeugt. Auch aus den zitierten Materialien zum Werbeabgabegesetz ergibt sich kein Anhaltspunkt für eine sachliche Rechtfertigung der Begünstigung von Online-Werbung gegenüber der Printwerbung, der Hörfunkwerbung, der Fernsehwerbung und der Außenwerbung. Aus gutem Grund, denn es bestehen keine wesentlichen Unterschiede im Tatsächlichen zwischen Online-Werbung einerseits, und den besteuerten Werbeformen andererseits, welche eine Ausnahme der Online-Werbung rechtfertigen würden, wie im Folgenden dazustellen ist.

2.4.1 Online-Werbung besteht in der Verbreitung von Werbebotschaften an die Öffentlichkeit

Die den Steuergegenstand ausmachende Werbeleistung liegt im öffentlich Zugänglichmachung [wohl: Zugänglichmachen] von Botschaften werblichen Inhaltes, wobei es nicht darauf ankommt, ob die Verbreitung in der Öffentlichkeit linear oder sukzessive erfolgt: Bei Printmedienwerbung, insbesondere Zeitungswerbung, (§ 1 Abs. 2 Z 1 WerbeabgG) erfolgt die Verbreitung der Werbebotschaft in der Öffentlichkeit nicht linear (gleichzeitig) sondern durch nicht-linearen Kontakt der Werbeadressaten zum von ihnen gewählten Zeitpunkt der Nutzung eines redaktionellen Angebotes, dessen Layout so gestaltet ist, dass es gleichzeitig mit der Nutzung des Angebotes zu einem Werbekontakt kommt: Redaktioneller Inhalt und Werbung befinden sich gemeinsam auf derselben Zeitungsseite. Die Verbreitung von Online-Werbung erfolgt in gleicher Weise: Werbeeinschaltungen werden in das Layout von redaktionellen Angeboten so integriert, dass der Werbekontakt in aller Regel zeitgleich mit der Nutzung eines redaktionellen Informations-Angebotes stattfindet: Redaktioneller Inhalt und Werbung befinden sich auf derselben am Bildschirm dargestellten Webseite.

Es kommt auch nicht darauf an, ob Werbung statisch oder durch Bewegtbild dargeboten wird: Bei Fernsehwerbung (§ 1 Abs. 1 Z 2 WerbeagbG) und Kino- und Infoscreen-Werbung (§ 1 Abs. 2 Z 3 WerbeabgG) erfolgt die Verbreitung der Werbebotschaft in der Öffentlichkeit in aller Regel durch Bewegtbild, bei Zeitungswerbung (§ 1 Abs. 1 Z 1 WerbeabgG) und Plakatwerbung naturgemäß durch statische Abbildungen und/oder Texte.

2.4.2 Online-Werbung ist ein Distributionskanal für mit Printwerbung sowie mit TV-Werbung identische Werbemittel

Hervorzuheben ist, dass Online-Werbung im Grunde lediglich ein zusätzlicher Distributionskanal für Werbemittel ist, die herkömmlich - unter Belastung mit Werbeabgabe - als Printwerbung oder als TV-Werbung verbreitet werden: Über den Distributionskanal "Online" (also über Internetwebseiten, einschließlich Mobile-Seiten) werden sowohl statische Werbeeinschaltungen, die Printanzeigen entsprechen, als auch ganze Werbespots, die TV-Werbung entsprechen, ausgespielt.

Statische Displaywerbung wird insbesondere in Form von Bannerwerbung ausgespielt, Videowerbung insbesondere in Form von Pre-Roll, Mid-Roll und Post-Roll Werbung im Zusammenhang mit redaktionellem Videocontent.

2.4.3 Die Veröffentlichung von Online-Werbung erfolgt entgeltlich

Die Online-Werbung folgt demselben Prinzip wie Print-, TV-, Radio- und Außenwerbung: Ein Werbetreibender leistet unmittelbar oder mittelbar durch eine Agentur an den Inhaber eines Print-, TV- oder Radiomediums, an den Inhaber anderer Werbeflächen (Plakatwände, Kinoleinwände, Infoscreens etc.) - oder eben an den Inhaber eines Online-Mediums ein Entgelt dafür, dass seine Werbebotschaft über diese „Transportmedien" verbreitet wird.

Anknüpfungspunkt für die Werbeabgabe ist in jedem Fall das Entgelt für die Veröffentlichung (Verbreitung). Auch aus unterschiedlichen Werbewerten - solche Unterschiede liegen im Übrigen auch unter den verschiedenen der Werbeabgabe unterworfenen Mediengattungen sowie auch innerhalb einer Mediengattung von Medium zu Medium vor - ergibt sich keine sachliche Rechtfertigung dafür, die Printmedienwerbung zwar der Abgabepflicht zu unterwerfen, die Online-Werbung jedoch auszunehmen. Selbst wenn Printmedienwerbung einen anderen Werbewert vermittelt als Online-Werbung, etwa weil der Konsument eine Mediengattung mit größerer Aufmerksamkeit konsumiert als die andere, könnte das eine unterschiedliche steuerrechtliche Behandlung nicht rechtfertigen:

Ein abweichender Werbewert schlägt sich notwendigerweise im Preis der Werbe-Distribution nieder. Andernfalls würde jeder Werbeinteressent irrational handeln, der einen Distributionskanal mit geringerem Werbewert wählt. Der Preis der Distribution der Werbebotschaft ist aber die Bemessungsgrundlage für die Werbeabgabe, so dass der allenfalls von der Printmedien-Werbung abweichende Werbewert von Online-Werbung ohnehin (automatisch) eine geringere Abgabenbelastung zur Folge hat (vgl. hierzu bereits VfGH B 171/02, Punkt 2.2.2 der Begründung im Hinblick auf die Nichtrechtfertigbarkeit einer unterschiedlichen Behandlung von Beilagenwerbung und selbständiger Prospektwerbung).

2.4.4 Inlandsbezug von Online-Werbung

Nach den ErlRV ist eine Werbeleistung im Inland gegen Entgelt erbracht, wenn die Verbreitung einer Werbebotschaft im Inland erfolgt. Soweit bei einem im Inland übernommenen Auftrag die Werbeleistung, also die Verbreitung, im Ausland erfolgt, unterliegt dieser Auftrag nur mit seinem inländischen Anteil der Werbeabgabe. Im Durchführungserlass ist das Kriterium "im Inland erbracht" ergänzend wie folgt interpretiert:

Die Veröffentlichung (Verbreitung) der Werbebotschaft muss im Inland erfolgen oder vom Ausland aus für Österreich bestimmt sein. Aus diesem "Inlandsbezug" ergibt sich insbesondere folgendes: TV- und Radio-Werbung, die von ausländischen Sendern speziell für Österreich ausgestrahlt werden, unterliegen der Werbeabgabe. [. . .] Für das Ausland bestimmte Werbung in ausländischen Printmedien, die auch in Österreich erworben werden können, unterliegen nicht der Werbeabgabe.

Die Abgrenzbarkeit des Inlandsbezugs von Online-Werbung kann nach denselben Kriterien erfolgen wie bei Print-, TV- und Radiowerbung. Werden werbebasierte inländische Online-Dienste (darunterfallen jedenfalls unter einer "at"-Top-Level-Domain bereitgestellte Online-Dienste) im Inland konsumiert, zielen die dabei generierten Werbekontakte wie bei inländischen Zeitungen, TV- oder Radioprogrammen praktisch immer auf eine Verbreitung im Inland ab. Darüber hinaus enthalten ausländische Online-Medien noch häufiger als ausländische Zeitungen oder ausländische TV- oder Radioprogramme Werbung mit Inlandsbezug: Durch Techniken wie Geo-Targeting wird bei vielen ausländischen Online-Medien sichergestellt, dass österreichische Nutzer bei deren Nutzung gezielt an die österreichische Öffentlichkeit adressierte Werbekontakte, also Werbung mit Inlandsbezug, erhalten.

2.5 Keine verfassungskonforme Auslegung möglich

Das Werbeabgabegesetz ist im Hinblick auf Online-Werbung auch keiner verfassungskonformen Auslegung zugänglich, weil sich die Online-Werbung, wie im Folgenden aufzuzeigen ist, unter keinen der bestehenden Steuertatbestände subsumieren lässt.

2.5.1 Veröffentlichung von Werbeeinschaltungen in Druckwerken

Der Begriff "Druckwerk" ist aufgrund ausdrücklicher gesetzlicher Anordnung in § 1 Abs. 2 Z 1 WerbeabgG im Sinne des Mediengesetzes zu verstehen. In § 1 Abs. 1 Z 4 Mediengesetz ist der Begriff "Druckwerk" wie folgt definiert: „ein Medienwerk, durch das Mitteilungen oder Darbietungen ausschließlich in Schrift oder in Standbildern verbreitet werden". "Medienwerk" ist gemäß § 1 Abs. 1 Z 3 Mediengesetz "ein zur Verbreitung an einen größeren Personenkreis bestimmter, in einem Massenherstellungsverfahren in Medienstücken vervielfältigter Träger von Mitteilungen oder Darbietungen mit gedanklichem Inhalt". Keine Medienwerke sind nach hM die durch Funk oder Kabel verbreiteten elektronischen Medien. Im Internet gibt es daher prinzipiell keine Medienwerke (Noll in Berka/Höhne/Noll/Polley, Mediengesetz 2 (2005) § 1 Rz. 17).

Im Ergebnis lässt der Gesetzeswortlaut eine Subsumption von Onlinewerbung unter den Tatbestand "Veröffentlichung von Werbeweinschaltungen in Druckwerken im Sinne des Mediengesetzes" nicht zu (ebenso: Thiele, Werbeabgabe und Internet - Besteuerung von Online-Werbung, ÖStZ 2000, 626 ff).

2.5.2 Veröffentlichung von Werbeeinschaltungen in Hörfunk und Fernsehen

In den ErlRV zum Werbeabgabegesetz finden sich keinerlei Ausführungen zur Abgrenzung der Begriffe Hörfunk und Fernsehen. Durch die exemplarische Nennung verschiedener Fernsehprogrammanstalten kommt zum Ausdruck, dass der Gesetzeber beim Tatbestand des § 1 Abs. 2 Z 2 WerbeabgG "klassischen" also linearen (nur zeitlich synchron und nicht auf Abruf konsumierbaren) Rundfunk (Hörfunk und Fernsehen) vor Augen hatte. Zum Zeitpunkt der Erlassung des Werbeabgabegesetzes bestand noch keine eigene gesetzliche Terminologie für nicht-lineare Abrufdienste und Websites.

Lineares WebTV und allenfalls nicht-lineare Bewegtbild- und Hörprogramme mögen unter die Begriffe Hörfunk und Fernsehen subsumierbar sein, die Subsumption klassischer - und insbesondere Druckwerken ähnlicher - Websites, bei welchen Text- und Illustration in unbewegten Bildern inhaltlich dominieren, unter den Begriff Hörfunk und Fernsehen unter § 1 Abs. 2 Z 2 Werbeabgabegesetz ist vom Wortlaut des der Gesetzesbestimmung jedenfalls nicht gedeckt. Auch in der Literatur wurde - unter Berufung auf die Versteinerungstheorie - vertreten, dass eine Subsumption von Online-Werbung unter § 1 Abs. 2 Z 2 Werbeabgabegesetz einer verfassungskonformen Interpretation nicht zugänglich ist (Thiele, Werbeabgabegesetz (2000) § 1 Rz 57).

2.5.3 Duldung der Benützung von Flächen und Räume zur Verbreitung von Werbebotschaften

Gemäß § 1 Abs. 2 Z 3 WerbeabgG gilt die "Duldung der Benützung von Flächen und Räumen zur Verbreitung von Werbebotschaften" als Werbeleistung. Nach den ErlRV fällt unter diesen Tatbestand unter anderem die Vermietung von Plakatflächen, die Duldung der Benützung von Flächen und Räumen oder die Duldung der Projektion von Werbebotschaften an Wänden. Ebenso unter diesen Tatbestand fällt das Aufstellen von Plakatständern, von Schaukästen und Ähnliches. Als Beispiel können die Werbung auf der Kinoleinwand, auf Plakatwänden, Werbeaufschriften auf Fahrzeugen uä angeführt werden.

Im Durchführungserlass zur Werbeabgabe ist der Tatbestand wie folgt erläutert: Es handelt sich dabei um Werbeleistungen, die bestehen in jeglicher Nutzung von Flächen und Räumen jeder Art. Zu den "Flächen jeder Art" zählen insbesondere Gebäudeflächen, Plakatständer, sonstige Textilflächen (Fahnen, Transparente jeder Art). Unter "jegliche Nutzung" fallt das Bekleben der Fläche, der Aufdruck auf der Fläche, das Montieren von Tafeln, die Projektion auf Flächen (Hintergrundprojektion wie zB beim lnfo-Screen, ''An-die-Wand-Projektion'') sowie das Aufstellen von entsprechenden Geräten auf Flächen. Aus den allgemeinen Grundsätzen der Tz 3.4.1 ergeben sich somit folgende praktische Anwendungsfälle für eine Werbeabgabepflicht:

• Das Vermieten von Plakatflächen.

• Die Duldung der Projektion von Werbebotschaften an Wänden.

• Das Aufstellen von Plakatständern, Schaukästen uä.

• Die Kinowerbung.

• Das Anbringen von Werbebotschaften auf Fahrzeugen (z.B· auf Straßenbahnen, nicht jedoch die Firmenaufschrift am Unternehmensfuhrpark) einschließlich Luftfahrzeuge.

• Das Werbeband, das von einem Flugzeug gezogen wird.

• Das Aufstellen von Fernsehern und Videogeräten.

• Die Duldung der werblichen Nutzung von Räumen zB in Form eines Werberaumes, nicht hingegen die Vermietung von Messekojen oä.

Den Materialien genannten Beispielen ist zu entnehmen, dass der Gesetzgeber vor Augen hatte, dass über öffentlich zugängliche Flächen und Räume Verfügungsberechtigte die Nutzung dieser Flächen und Räume zur Verbreitung von Werbebotschaften - gegen Entgelt- gestatten. Die Verwendung der Worte "Flächen" und "Räume" ohne irgendwelche einschränkenden Zusätze oder beigefügten Adjektive lässt in Verbindung mit den Gesetzesmaterialien erkennen, dass dies Begriffe nach dem allgemeinen Sprachverständnis auszulegen sind, also nur physische, real existierende Werbeträger - Wände, Plakate, Kinoleinwände, Infoscreens etc. - in Betracht kommen.

Elektronische Werbeträger, soweit sie nicht dem Hörfunk oder Fernsehen zuzurechnen sind - also va Websites, E-Mail etc.) sind nach dem allgemeinen Sprachgebrauch nicht unter den Begriff "Fläche" oder "Räume" subsumierbar (vgl. Thiele, aaO § 1 Rz 60).

Eine Fläche stellt hingegen - so wie auch ein Info-Screen - jeder PC- oder Smartphone-Bildschirm dar, auf welchem eine Website oder ein E-Mail angezeigt wird. Der über diese Fläche Verfügungsberechtigte ist jedoch der Nutzer - doch für dessen Duldung wird kein Entgelt geleistet.

Selbst wenn man das Zulassen der Ausspielung von Werbung auf dem Endgerät des Nutzers als Duldung der Benutzung einer Fläche - nämlich der Bildschirmfläche des Nutzers durch diesen - betrachten wollte, so erfolgt diese Duldung durch den Nutzer ohne dass für diese Duldung ein Entgelt geleistet wird. Damit ist Online-Werbung auch nicht unter § 1 Abs. 1 Z 3 WerbeabgG subsumierbar.

2.6 Planwidrige Lücke aufgrund untergeordneter Bedeutung der Werbeabgabe zum Zeitpunkt der Erfassung des Werbeabgabegesetzes

Es ist davon auszugehen, dass der Gesetzgeber die Online-Werbung bei Erlass des Werbeabgabegesetzes schlicht übersehen hat, weil diese zum damaligen Zeitpunkt am Werbemarkt noch von vergleichsweise untergeordneter Bedeutung war. Dies hat sich in den vergangenen 16 Jahren jedoch massiv verändert:

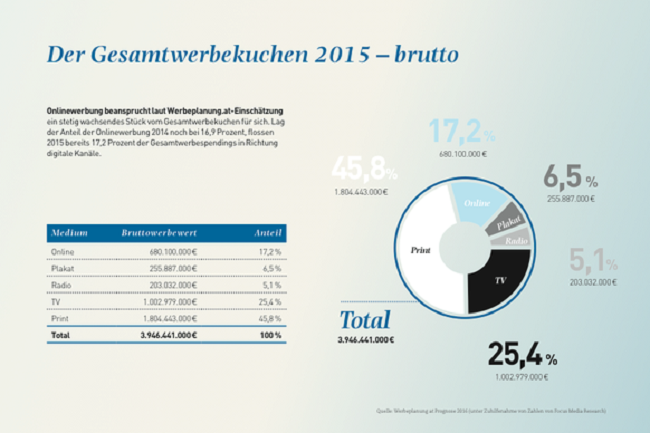

Während der Umsatz österreichischer Werbeträger mit Online-Werbung im Jahr 2001 derart geringfügig war, dass er noch nicht einmal erhoben wurde, betrug der "Brutto-Umsatz" (ohne Berücksichtigung von Rabatten) österreichischer Werbeträger laut der jährlichen Werbeausgabenerhebung der Focus Media Research GmbH im Jahr 2015 bereits 242 Millionen Euro, damit macht Online-Werbung mittlerweile 6,9% des auf österreichische Werbeträger entfallenden Gesamtwerbevolumens (Brutto-Wert: 3,5 Mrd. Euro) aus und hat somit einen höheren Anteil am Gesamtwerbevolumen als zB Hörfunkwerbung (rund 203 Millionen Euro bzw. 5,8%). Der Anteil der Printwerbung am Gesamtwerbevolumen ist im selben Zeitraum (2001 bis 2015) von 60,5% auf 51,2% gefallen. Auch hieraus ergibt sich deutlich die Interdependenz zwischen den Werbegattungen und die Wettbewerbsverzerrung durch die Ungleichbehandlung im Hinblick auf deren Besteuerung bzw. Nichtbesteuerung mit Werbeabgabe.

Zu betonen ist, dass die Focus-Studie lediglich das Gesamtvolumen österreichischer Werbeträger erhebt, also nicht jene Umsätze, welche ausländische Unternehmen (etwa Google Inc. bzw. Google Europe Ltd. oder Facebook Inc. bzw. Facebook Europe Ltd.) mit der Verbreitung von Werbebotschaften in Österreich generieren. Betrachtet man die Verteilung nach Spendings österreichischer Werbetreibender für die Verbreitung von Werbebotschaften in Österreich unter Einbeziehung von Werbeträgern ausländischer Unternehmen (zB GoogleAds), so liegt der Anteil der Online-Werbung noch bedeutend höher - laut dem Fachmedium für Digitalmedium Werbeplanung.at 17 ,2%.

Quelle: http://images04.werbeplanung.at/Werbeplanung.-at%2BGesamtwerbekuchen%B2015%2Bbrutto%2BKopie.png/article-image/1.224.517 , abgerufen am 3.5.2016.

Soweit die Nicht-Einbeziehung von Online-Werbung in die Werbeabgabe im Zeitpunkt der Erlassung des Gesetzes aufgrund der untergeordneten Bedeutung am Werbemarkt und der insofern damals noch vernachlässigbaren Wettbewerbsverzerrung im Hinblick auf den Gleichheitssatz rechtfertigbar gewesen sein sollte, haben sich die Umstände seither derart geändert, dass eine Rechtfertigung der Ungleichbehandlung in Anwendung des Gleichheitssatzes nicht mehr in Betracht kommt.

3. Zusammenfassung und Anträge

Das Werbeabgabegesetz verletzt den Gleichheitssatz des Art. 7 B-VG, weil durch die Besteuerung von Printwerbung einerseits und die Nichtbesteuerung von Online-Werbung andererseits im Wesentlichen Gleiches ungleich behandelt wird. Der Beschwerdeführer ist als Medieninhaber eines Printmediums und Unternehmen, welches Werbeumsätze überwiegend durch Printmedienwerbung erzielt, hierdurch beschwert. Der in § 1 Abs. 1 definierte Steuertatbestand ist einer verfassungskonformen Interpretation nicht zugänglich. Der bekämpfte Bescheid beruht daher auf einem verfassungswidrigen Gesetz.

Es wird daher der

Antrag

gestellt, das Bundesfinanzgericht möge den Bescheid dahingehend abändern, dass

1. die Werbeabgabeschuld für das Kalenderjahr 2015 mit € 0,00 festgestellt bzw. festgesetzt wird.

2. Eine Abgabengutschrift in Höhe der für das Kalenderjahr 2015 entrichteten Werbeabgabebeträge von € 205.109,65 festgestellt bzw. festgesetzt und rückerstattet wird.

Weiters ergeht die

Anregung,

das Bundesfinanzgericht möge an den Verfassungsgerichtshof gemäß Art. 135 Abs. 4 iVm Art. 89 Abs. 2 B-VG und Art 140 Abs. 1 B-VG einen Antrag auf Aufhebung des Bundesgesetzes, mit dem eine Abgabe auf Werbeleistungen eingeführt wird (Werbeabgabegesetz 2000), BGBl. I Nr. 29/ 2000 idF BGBl. I Nr. 142/2000, wegen Verfassungswidrigkeit richten.

Vorlage

Mit Bericht vom 3. 8. 2016 legte das Finanzamt die Beschwerde ohne Erlassung einer Beschwerdevorentscheidung dem Bundesfinanzgericht zur Entscheidung vor und führte unter anderem aus:

Sachverhalt:

Die werbeabg. ist eine Bundesabgabe. Gem § 4 WerbeAbgG 2000 obliegt die Erhebung der Abgabe analog zu den Regelungen im UStG 1994 dem für die Erhebung der Umsatzsteuer zuständigen Finanzamt. Demnach war das h.o. Finanzamt örtlich und sachlich zuständig, das WerbeabgG zu vollziehen und den gegenständlichen Werbeabg. Bescheid zu erlassen. Dieser wurde mit der streitgegenständlichen Beschwerde bekämpft. Hinweis:Zum Zeitpunkt des Einlangens der Beschwerde war der Ort der GL im 12.Bezirk, somit war das h.o. FA örtlich zuständig.

Beweismittel:

/

Stellungnahme:

Der Beschwerdeführer bringt vor: Das Werbeabgabegesetz verletzt den Gleichheitssatz des Art. 7 B-VG, weil durch die Besteuerung von Printwerbung einerseits und die Nicht-Besteuerung von Online-Werbung andererseits im Wesentlichen Gleiches ungleich behandelt wird. Der Beschwerdeführer ist als Medieninhaber eines Printmediums und Unternehmen, welches Werbeumsätze überwiegend durch Printmedienwerbung erzielt, hierdurch beschwert. Der in § 1 Abs. 1 definierte Steuertatbestand ist einer verfassungskonformen Interpretation nicht zugänglich. Der bekämpfte Bescheid beruht daher auf einem verfassungswidrigen Gesetz.

Es wird daher durch den Bf der Antrag gestellt, das Bundesfinanzgericht möge den Bescheid dahingehend ändern, dass 1. die Werbeabgabenschuld für 2015 mit € 0,00 festgestellt bzw. festgesetzt wird. 2. eine Abgabengutschrift in Höhe der für das Kalenderjahr 2015 entrichteten Werbeabgabebeträge von € 205.109,65 festgestellt bzw. festgesetzt und rückerstattet wird.

Weiters ergeht die Anregung, das Bundesfinanzgericht möge an den Verfassungsgerichtshof gemäß Art. 135 Abs. 4 iVm Art. 89 Abs. 2 B-VG und Art. 140 Abs. 1 B-VG einen Antrag auf Aufhebung des Bundesgesetzes, mit dem eine Abgabe auf Werbeleistungen eingeführt wird (Werbeabgabengesetz 2000), BGBl. I Nr. 29/2000 idF BGBl I Nr. 142/2000, wegen Verfassungswidrigkeit richten.

Aus Sicht der Abgabenbehörde ist daher gemäß § 262 Abs. 3 BAO die Beschwerde direkt ohne Erlassung einer BVE dem BFG vorzulegen.

Das Bundesfinanzgericht hat erwogen:

Sachverhalt

Die Bf, die M***** Medien A***** GmbH, hat im Jahr 2015 Entgelte für die Veröffentlichung von Werbeeinschaltungen im Inland i. H. v. 4.102.192,82 € erhalten.

Beweiswürdigung

Die getroffenen Feststellungen ergeben sich aus der Aktenlage, insbesondere der Steuererklärung der Bf vom 19. 5. 2016. Sie sind unstrittig.

Rechtsgrundlagen

Das Bundesgesetz, mit dem eine Abgabe auf Werbeleistungen eingeführt wird (Werbeabgabegesetz 2000), BGBl. I Nr. 29/2000 i. d. g. F., lautet:

Steuergegenstand

§ 1. (1) Der Werbeabgabe unterliegen Werbeleistungen, soweit sie im Inland gegen Entgelt erbracht werden. Wird eine zum Empfang in Österreich bestimmte Werbeleistung in Hörfunk und Fernsehen vom Ausland aus verbreitet, dann gilt sie als im Inland erbracht.

(2) Als Werbeleistung gilt:

1. Die Veröffentlichung von Werbeeinschaltungen in Druckwerken im Sinne des Mediengesetzes.

2. Die Veröffentlichung von Werbeeinschaltungen in Hörfunk und Fernsehen.

3. Die Duldung der Benützung von Flächen und Räumen zur Verbreitung von Werbebotschaften.

(3) Nicht als Werbeleistung gilt die mediale Unterstützung gemäß § 17 Abs. 7 des Glückspielgesetzes.

Bemessungsgrundlage und Höhe der Abgabe

§ 2. (1) Bemessungsgrundlage der Werbeabgabe ist das Entgelt im Sinne des § 4 UStG 1994, das der Übernehmer des Auftrages dem Auftraggeber in Rechnung stellt, wobei die Werbeabgabe nicht Teil der Bemessungsgrundlage ist.

(2) Die Abgabe beträgt 5% der Bemessungsgrundlage.

Abgabenschuldner, Entstehung des Abgabenanspruches, Haftung

§ 3. (1) Abgabenschuldner ist derjenige, der Anspruch auf ein Entgelt für die Durchführung einer Werbeleistung im Sinne des § 1 hat. Ist der Auftragnehmer ein Unternehmer, der weder Sitz, Geschäftsleitung noch eine Betriebsstätte im Inland hat, so haftet der inländische Auftraggeber für die Abfuhr der Abgabe. Ist auch kein inländischer Auftraggeber vorhanden, so haftet derjenige, in dessen Interesse der Auftrag durchgeführt wird, für die Abfuhr der Abgabe.

(2) Der Abgabenanspruch entsteht mit Ablauf des Monats, in dem die abgabenpflichtige Leistung erbracht wird.

(3) Ändert sich nachträglich das Entgelt für die Durchführung eines Auftrages, so ist in dem Besteuerungszeitraum, in dem die Änderung eintritt, eine Berichtigung durchzuführen.

(4) Abgabenschuldnern, die ihre Umsätze gemäß § 17 UStG 1994 nach vereinnahmten Entgelten versteuern, hat das Finanzamt auf Antrag zu gestatten, dass die Abgabe nach vereinnahmten Entgelten berechnet und abgeführt wird.

Erhebung der Abgabe

§ 4. (1) Der Abgabenschuldner hat die Abgabe selbst zu berechnen und bis zum 15. des zweitfolgenden Monats nach Entstehen des Abgabenanspruches zu entrichten. Beträge unter 50 Euro sind nicht zu entrichten.

(2) Eine gemäß § 201 der Bundesabgabenordnung festgesetzte Abgabe hat die im Abs. 1 genannte Fälligkeit.

(3) Der Abgabenschuldner wird nach Ablauf des Kalenderjahres (Wirtschaftsjahres) zur Werbeabgabe veranlagt. Bis zum 31. März eines jeden Jahres hat der Abgabenschuldner dem Finanzamt eine Jahresabgabenerklärung für das vorangegangene Jahr zu übermitteln. In diese sind die Arten der Werbeleistungen und die darauf fallenden Entgelte aufzunehmen.

(4) Die Verpflichtung zur Einreichung einer Jahresabgabenerklärung entfällt, wenn die Summe der abgabepflichtigen Entgelte im Veranlagungszeitraum 10 000 Euro nicht erreicht. Ist die auf den gesamten Veranlagungszeitraum entfallende Abgabe geringer als 500 Euro, so ist sie bei der Veranlagung nicht festzusetzen.

(5) Die Erhebung der Abgabe obliegt dem für die Erhebung der Umsatzsteuer des Abgabenschuldners zuständigen Finanzamt.

Aufzeichnungspflichten

§ 5. Der Abgabenschuldner ist verpflichtet, Aufzeichnungen über die übernommenen Werbeleistungen, die Auftraggeber und die Grundlagen zur Berechnung der Werbeabgabe zu führen.

Inkrafttreten

§ 6. (1) Dieses Bundesgesetz ist auf Werbeleistungen anzuwenden, die nach dem 31. Mai 2000 erbracht werden.

(2) § 1 Abs. 3 in der Fassung des Bundesgesetzes BGBl. I Nr. 142/2000 ist auf Werbeleistungen anzuwenden, die nach dem 31. Dezember 2000 erbracht werden.

Zuständigkeit

§ 7. Mit der Vollziehung dieses Bundesgesetzes ist der Bundesminister für Finanzen betraut.

§ 262 BAO lautet:

9. Beschwerdevorentscheidung

§ 262. (1) Über Bescheidbeschwerden ist nach Durchführung der etwa noch erforderlichen Ermittlungen von der Abgabenbehörde, die den angefochtenen Bescheid erlassen hat, mit als Beschwerdevorentscheidung zu bezeichnendem Bescheid abzusprechen.

(2) Die Erlassung einer Beschwerdevorentscheidung hat zu unterbleiben,

a) wenn dies in der Bescheidbeschwerde beantragt wird und

b) wenn die Abgabenbehörde die Bescheidbeschwerde innerhalb von drei Monaten ab ihrem Einlangen dem Verwaltungsgericht vorlegt.

(3) Wird in der Bescheidbeschwerde lediglich die Gesetzwidrigkeit von Verordnungen, die Verfassungswidrigkeit von Gesetzen oder die Rechtswidrigkeit von Staatsverträgen behauptet, so ist keine Beschwerdevorentscheidung zu erlassen, sondern die Bescheidbeschwerde unverzüglich dem Verwaltungsgericht vorzulegen.

(4) Weiters ist keine Beschwerdevorentscheidung zu erlassen, wenn der Bundesminister für Finanzen den angefochtenen Bescheid erlassen hat.

§ 272 BAO lautet:

17. Verfahren

§ 272. (1) Sind für die Erledigung von Beschwerden durch Bundesgesetz oder durch Landesgesetz Senate vorgesehen, so richtet sich das Verfahren, soweit gesetzlich nicht anderes angeordnet ist, nach den folgenden Bestimmungen.

(2) Die Entscheidung obliegt dem Senat,

1. wenn dies beantragt wird

a) in der Beschwerde,

b) im Vorlageantrag (§ 264),

c) in der Beitrittserklärung (§ 258 Abs. 1) oder

d) wenn ein Bescheid gemäß § 253 an die Stelle eines mit Bescheidbeschwerde angefochtenen Bescheides tritt, innerhalb eines Monats nach Bekanntgabe (§ 97) des späteren Bescheides oder

2. wenn dies der Einzelrichter verlangt.

(3) Ein Verlangen nach Abs. 2 Z 2 ist zulässig, wenn der Entscheidung grundsätzliche Bedeutung zukommt, insbesondere weil der Bescheid von der Rechtsprechung des Verwaltungsgerichts abweicht, eine solche Rechtsprechung fehlt, die zu lösende Rechtsfrage in der bisherigen Rechtsprechung nicht einheitlich beantwortet wird oder wenn ein Antrag des Verwaltungsgerichtes beim Verfassungsgerichtshof wegen Gesetzwidrigkeit von Verordnungen oder wegen Verfassungswidrigkeit von Gesetzen gestellt werden soll oder bei Annahme einer Verdrängung nationalen Rechts durch Unionsrecht. Ein solches Verlangen ist weiters zulässig, wenn die Verbindung von Beschwerden, über die der Senat zu entscheiden hat, mit Beschwerden, über die ansonsten der Einzelrichter zu entscheiden hätte, zu einem gemeinsamen Verfahren insbesondere zur Vereinfachung und Beschleunigung des Verfahrens zweckmäßig ist. Das Verlangen ist zu begründen; es kann bis zur Bekanntgabe (§ 97) der Entscheidung über die Beschwerde gestellt werden.

(4) Obliegt die Entscheidung über Beschwerden dem Senat, so können die dem Verwaltungsgericht gemäß § 269 eingeräumten Rechte zunächst vom Berichterstatter ausgeübt werden. Diesem obliegen auch zunächst die Erlassung von Mängelbehebungsaufträgen (§ 85 Abs. 2), von Aufträgen gemäß § 86a Abs. 1 und von Gegenstandsloserklärungen (§ 256 Abs. 3) sowie die Verfügung der Aussetzung der Entscheidung gemäß § 271 Abs. 1.

(5) Berichtigungen (§ 293, § 293a und § 293b) und Aufhebungen zur Klaglosstellung (§ 289) der vom Einzelrichter erlassenen Erkenntnisse und Beschlüsse obliegen dem Einzelrichter, wenn jedoch der Senat entschieden hat, dem Senat.

Art. 89 B-VG lautet:

Artikel 89. (1) Die Prüfung der Gültigkeit gehörig kundgemachter Verordnungen, Kundmachungen über die Wiederverlautbarung eines Gesetzes (Staatsvertrages), Gesetze und Staatsverträge steht, soweit in den folgenden Absätzen nicht anderes bestimmt ist, den ordentlichen Gerichten nicht zu.

(2) Hat ein ordentliches Gericht gegen die Anwendung einer Verordnung aus dem Grund der Gesetzwidrigkeit, einer Kundmachung über die Wiederverlautbarung eines Gesetzes (Staatsvertrages) aus dem Grund der Gesetzwidrigkeit, eines Gesetzes aus dem Grund der Verfassungswidrigkeit oder eines Staatsvertrages aus dem Grund der Rechtswidrigkeit Bedenken, so hat es den Antrag auf Aufhebung dieser Rechtsvorschrift beim Verfassungsgerichtshof zu stellen.

(3) Ist die vom ordentlichen Gericht anzuwendende Rechtsvorschrift bereits außer Kraft getreten, so hat der Antrag des ordentlichen Gerichtes an den Verfassungsgerichtshof die Entscheidung zu begehren, dass die Rechtsvorschrift gesetzwidrig, verfassungswidrig oder rechtswidrig war.

(4) Durch Bundesgesetz ist zu bestimmen, welche Wirkungen ein Antrag gemäß Abs. 2 oder 3 für das beim ordentlichen Gericht anhängige Verfahren hat.

Art. 135 Abs. 4 B-VG lautet:

(4) Art. 89 ist auf die Verwaltungsgerichte und den Verwaltungsgerichtshof sinngemäß anzuwenden.

Art. 140 B-VG lautet:

Artikel 140. (1) Der Verfassungsgerichtshof erkennt über Verfassungswidrigkeit

1. von Gesetzen

a) auf Antrag eines Gerichtes;

b) von Amts wegen, wenn er das Gesetz in einer bei ihm anhängigen Rechtssache anzuwenden hätte;

c) auf Antrag einer Person, die unmittelbar durch diese Verfassungswidrigkeit in ihren Rechten verletzt zu sein behauptet, wenn das Gesetz ohne Fällung einer gerichtlichen Entscheidung oder ohne Erlassung eines Bescheides für diese Person wirksam geworden ist;

d) auf Antrag einer Person, die als Partei einer von einem ordentlichen Gericht in erster Instanz entschiedenen Rechtssache wegen Anwendung eines verfassungswidrigen Gesetzes in ihren Rechten verletzt zu sein behauptet, aus Anlass eines gegen diese Entscheidung erhobenen Rechtsmittels;

2. von Bundesgesetzen auch auf Antrag einer Landesregierung, eines Drittels der Mitglieder des Nationalrates oder eines Drittels der Mitglieder des Bundesrates;

3. von Landesgesetzen auch auf Antrag der Bundesregierung oder, wenn dies landesverfassungsgesetzlich vorgesehen ist, auf Antrag eines Drittels der Mitglieder des Landtages.

Auf Anträge gemäß Z 1 lit. c und d ist Art. 89 Abs. 3 sinngemäß anzuwenden.

(1a) Wenn dies zur Sicherung des Zwecks des Verfahrens vor dem ordentlichen Gericht erforderlich ist, kann die Stellung eines Antrages gemäß Abs. 1 Z 1 lit. d durch Bundesgesetz für unzulässig erklärt werden. Durch Bundesgesetz ist zu bestimmen, welche Wirkung ein Antrag gemäß Abs. 1 Z 1 lit. d hat.

(1b) Der Verfassungsgerichtshof kann die Behandlung eines Antrages gemäß Abs. 1 Z 1 lit. c oder d bis zur Verhandlung durch Beschluss ablehnen, wenn er keine hinreichende Aussicht auf Erfolg hat.

(2) Wird in einer beim Verfassungsgerichtshof anhängigen Rechtssache, in der der Verfassungsgerichtshof ein Gesetz anzuwenden hat, die Partei klaglos gestellt, so ist ein bereits eingeleitetes Verfahren zur Prüfung der Verfassungsmäßigkeit des Gesetzes dennoch fortzusetzen.

(3) Der Verfassungsgerichtshof darf ein Gesetz nur insoweit als verfassungswidrig aufheben, als seine Aufhebung ausdrücklich beantragt wurde oder als der Verfassungsgerichtshof das Gesetz in der bei ihm anhängigen Rechtssache anzuwenden hätte. Gelangt der Verfassungsgerichtshof jedoch zu der Auffassung, dass das ganze Gesetz von einem nach der Kompetenzverteilung nicht berufenen Gesetzgebungsorgan erlassen oder in verfassungswidriger Weise kundgemacht wurde, so hat er das ganze Gesetz als verfassungswidrig aufzuheben. Dies gilt nicht, wenn die Aufhebung des ganzen Gesetzes offensichtlich den rechtlichen Interessen der Partei zuwiderläuft, die einen Antrag gemäß Abs. 1 Z 1 lit. c oder d gestellt hat oder deren Rechtssache Anlass für die amtswegige Einleitung des Gesetzesprüfungsverfahrens gegeben hat.

(4) Ist das Gesetz im Zeitpunkt der Fällung des Erkenntnisses des Verfassungsgerichtshofes bereits außer Kraft getreten und wurde das Verfahren von Amts wegen eingeleitet oder der Antrag von einem Gericht oder von einer Person gestellt, die durch die Verfassungswidrigkeit des Gesetzes in ihren Rechten verletzt zu sein behauptet, so hat der Verfassungsgerichtshof auszusprechen, ob das Gesetz verfassungswidrig war. Abs. 3 gilt sinngemäß.

(5) Das Erkenntnis des Verfassungsgerichtshofes, mit dem ein Gesetz als verfassungswidrig aufgehoben wird, verpflichtet den Bundeskanzler oder den zuständigen Landeshauptmann zur unverzüglichen Kundmachung der Aufhebung. Dies gilt sinngemäß für den Fall eines Ausspruches gemäß Abs. 4. Die Aufhebung tritt mit Ablauf des Tages der Kundmachung in Kraft, wenn nicht der Verfassungsgerichtshof für das Außerkrafttreten eine Frist bestimmt. Diese Frist darf 18 Monate nicht überschreiten.

(6) Wird durch ein Erkenntnis des Verfassungsgerichtshofes ein Gesetz als verfassungswidrig aufgehoben, so treten mit dem Tag des Inkrafttretens der Aufhebung, falls das Erkenntnis nicht anderes ausspricht, die gesetzlichen Bestimmungen wieder in Kraft, die durch das vom Verfassungsgerichtshof als verfassungswidrig erkannte Gesetz aufgehoben worden waren. In der Kundmachung über die Aufhebung des Gesetzes ist auch zu verlautbaren, ob und welche gesetzlichen Bestimmungen wieder in Kraft treten.

(7) Ist ein Gesetz wegen Verfassungswidrigkeit aufgehoben worden oder hat der Verfassungsgerichtshof gemäß Abs. 4 ausgesprochen, dass ein Gesetz verfassungswidrig war, so sind alle Gerichte und Verwaltungsbehörden an den Spruch des Verfassungsgerichtshofes gebunden. Auf die vor der Aufhebung verwirklichten Tatbestände mit Ausnahme des Anlassfalles ist jedoch das Gesetz weiterhin anzuwenden, sofern der Verfassungsgerichtshof nicht in seinem aufhebenden Erkenntnis anderes ausspricht. Hat der Verfassungsgerichtshof in seinem aufhebenden Erkenntnis eine Frist gemäß Abs. 5 gesetzt, so ist das Gesetz auf alle bis zum Ablauf dieser Frist verwirklichten Tatbestände mit Ausnahme des Anlassfalles anzuwenden.

(8) Für Rechtssachen, die zur Stellung eines Antrages gemäß Abs. 1 Z 1 lit. d Anlass gegeben haben, ist durch Bundesgesetz zu bestimmen, dass das Erkenntnis des Verfassungsgerichtshofes, mit dem das Gesetz als verfassungswidrig aufgehoben wird, eine neuerliche Entscheidung dieser Rechtssache ermöglicht. Dies gilt sinngemäß für den Fall eines Ausspruches gemäß Abs. 4.

Art. 144 B-VG lautet:

Artikel 144. (1) Der Verfassungsgerichtshof erkennt über Beschwerden gegen das Erkenntnis eines Verwaltungsgerichtes, soweit der Beschwerdeführer durch das Erkenntnis in einem verfassungsgesetzlich gewährleisteten Recht oder wegen Anwendung einer gesetzwidrigen Verordnung, einer gesetzwidrigen Kundmachung über die Wiederverlautbarung eines Gesetzes (Staatsvertrages), eines verfassungswidrigen Gesetzes oder eines rechtswidrigen Staatsvertrages in seinen Rechten verletzt zu sein behauptet.

(2) Der Verfassungsgerichtshof kann die Behandlung einer Beschwerde bis zur Verhandlung durch Beschluss ablehnen, wenn sie keine hinreichende Aussicht auf Erfolg hat oder von der Entscheidung die Klärung einer verfassungsrechtlichen Frage nicht zu erwarten ist.

(3) Findet der Verfassungsgerichtshof, dass durch das angefochtene Erkenntnis des Verwaltungsgerichtes ein Recht im Sinne des Abs. 1 nicht verletzt wurde, hat er auf Antrag des Beschwerdeführers die Beschwerde zur Entscheidung darüber, ob der Beschwerdeführer durch das Erkenntnis in einem sonstigen Recht verletzt wurde, dem Verwaltungsgerichtshof abzutreten. Auf Beschlüsse gemäß Abs. 2 ist der erste Satz sinngemäß anzuwenden.

(4) Auf die Beschlüsse der Verwaltungsgerichte sind die für ihre Erkenntnisse geltenden Bestimmungen dieses Artikels sinngemäß anzuwenden. Inwieweit gegen Beschlüsse der Verwaltungsgerichte Beschwerde erhoben werden kann, bestimmt das das die Organisation und das Verfahren des Verfassungsgerichtshofes regelnde besondere Bundesgesetz.

(5) Soweit das Erkenntnis oder der Beschluss des Verwaltungsgerichtes die Zulässigkeit der Revision zum Inhalt hat, ist eine Beschwerde gemäß Abs. 1 unzulässig.

Keine Rechtswidrigkeit des angefochtenen Bescheides

Die Beschwerde zeigt keine Rechtswidrigkeit des angefochtenen Bescheides i. S. v. Art. 132 Abs. 1 Z 1 B-VG auf:

Die Werbeabgabe wurde gesetzeskonform mit 5% der Bemessungsgrundlage für die Werbeabgabe von 4.102.192,82 €, also mit 205.109,64 € gemäß §§ 1, 2 Werbeabgabegesetz 2000 festgesetzt.

Die Bemessungsgrundlage wurde von der Bf selbst bekannt gegeben.

Das Werbeabgabegesetz 2000 gehört dem Rechtsbestand an, es ist daher vom Bundesfinanzgericht anzuwenden.

Die Beschwerde wendet sich auch nicht gegen eine gesetzwidrige Abgabenfestsetzung, sondern hält das Werbeabgabegesetz 2000 an sich für verfassungswidrig.

Kein Antrag des Bundesfinanzgerichts nach Art. 135 Abs. 4 B-VG i. V. m. Art. 89 B-VG

Das Bundesfinanzgericht folgt der in der Beschwerde vorgebrachten Anregung, an den Verfassungsgerichtshof gemäß Art. 135 Abs. 4 B-VG i. V. m. Art. 89 Abs. 2 B-VG und Art 140 Abs. 1 B-VG einen Antrag auf Aufhebung des (gesamten) Bundesgesetzes, mit dem eine Abgabe auf Werbeleistungen eingeführt wird (Werbeabgabegesetz 2000), BGBl. I Nr. 29/ 2000 i. d. F. BGBl. I Nr. 142/2000, wegen Verfassungswidrigkeit zu richten, nicht:

Art. 135 Abs. 4 B-VG sieht nicht die unmittelbare, sondern die sinngemäße Anwendung von Art. 89 B-VG auf die Verwaltungsgerichte und den Verwaltungsgerichtshof vor.

In der Zivil- und Strafgerichtsbarkeit (ordentlichen Gerichtsbarkeit) war bis zur B-VG-Novelle BGBl. I Nr. 114/2013 ein Normenprüfungsantrag an den VfGH einerseits nur durch höherrangige Gerichte zulässig und andererseits eine "Gesetzesbeschwerde" (ein "Subsidiarantrag auf Normenkontrolle") durch eine Partei des Verfahrens nicht vorgesehen. Der VfGH konnte bis Ende 2014 in der Zivil- und Strafgerichtsbarkeit - abgesehen von Normenkontrollanträgen außerhalb eines Gerichtsverfahrens - nur im Wege des Zivil- oder Strafgerichts mit Bedenken hinsichtlich der Verfassungskonformität einer im Verfahren anzuwenden gewesenen Norm befasst werden.

Der VfGH hat daher vor dem Hintergrund der früheren Verfassungsrechtslage zu Art. 89 B-VG in ständiger Rechtsprechung zur ordentlichen Gerichtsbarkeit (Zivil- und Strafgerichtsbarkeit) judiziert, dass ein Gericht, das Bedenken ob der Verfassungsmäßigkeit eines anzuwendenden Gesetzes hegen sollte, zur entsprechenden Anrufung des Verfassungsgerichtshofes verpflichtet sei (vgl. etwa VfGH 12. 6. 1987, G 32/87 m. w. N.).

Der VfGH hatte die damalige Grundsatzentscheidung des Bundesverfassungsgesetzgebers, die Initiative zur Prüfung genereller Normen (vom Standpunkt des Betroffenen aus gesehen) zu mediatisieren, wenn die Rechtsverfolgung vor Zivil- oder Strafgerichten stattfindet, als unbedenklich angesehen.

Hingegen sah die Bundesverfassung für den Verwaltungsrechtsschutz stets zwei Wege zur Einleitung eines Normenkontrollverfahrens bei behaupteter Verfassungswidrigkeit einer einer Entscheidung zugrunde liegenden generellen Norm vor:

Zum einen wurde auch der Verwaltungsgerichtsbarkeit - die lange Zeit nur aus dem VwGH bestand - ebenso wie der Zivil- und Strafgerichtsbarkeit (und auch hier zunächst nur dem OGH, Art. 140 Abs. 1 B-VG i. d. F. BGBl. Nr. 1/1930) ein Recht auf Stellung eines Normenkontrollantrags eingeräumt, zum anderen sah aber das B-VG seit BGBl. Nr. 302/1975 in Art. 144 B-VG eine Beschwerde einer Partei an den Verfassungsgerichtshof im Rahmen der Sonderverwaltungsgerichtsbarkeit nicht nur wegen Verletzung der verfassungsmäßig gewährleisteten Rechte durch die Entscheidung oder Verfügung einer Verwaltungsbehörde nach Erschöpfung des administrativen Instanzenzuges, sondern ausdrücklich auch wegen Anwendung einer gesetzwidrigen Verordnung, eines verfassungswidrigen Gesetzes oder eines rechtswidrigen Staatsvertrages vor (damalige Bescheidbeschwerde). Darüber hinaus konnte und kann der Verfassungsgerichtshof selbst nach Art. 140 Abs. 1 B-VG stets ein Normenprüfungsverfahren einleiten, wenn die betreffende generelle Norm Voraussetzung eines Erkenntnisses des Verfassungsgerichtshofes bilden soll. Nunmehr sind Erkenntnisse der Verwaltungsgerichte Anfechtungsgegenstand einer Erkenntnisbeschwerde nach Art. 144 B-VG, die unmittelbare Anfechtungsmöglichkeit der Partei wegen Anwendung einer gesetzwidrigen Verordnung, eines verfassungswidrigen Gesetzes oder eines rechtswidrigen Staatsvertrages beim Verfassungsgerichtshof ohne Mediatisierung durch das Verwaltungsgericht blieb erhalten.

Daher ist bei der sinngemäßen Anwendung von Art. 89 B-VG durch die Verwaltungsgerichtsbarkeit die dem Beschwerdeführer im verwaltungsgerichtlichen Verfahren stets offen stehende Möglichkeit einer Erkenntnisbeschwerde (vormals Bescheidbeschwerde), in welcher die Anwendung einer verfassungswidrigen generellen Norm gerügt wird, nach Art. 144 Abs. 1 B-VG mit zu beachten.

Ein Antrag des Bundesfinanzgerichts auf Normenkontrolle erfordert eine nähere Prüfung von der Partei vorgetragener verfassungsrechtlicher Bedenken. Wollte sich das Verwaltungsgericht jedes von einer Partei ins Treffen geführte verfassungsrechtliche Bedenken zu eigen machen und allein auf Grund dieser Bedenken einen Normenkontrollantrag stellen, würde dies zu einer von der Verfassung nicht vorgesehenen Mehrbelastung des Verfassungsgerichtshofes führen, dem dieser nicht durch Wahrnehmung des Ablehnungsrechts i. S. d. Art. 144 Abs. 2 B-VG gegensteuern könnte.

Bei der Entscheidung, ob das Verwaltungsgericht selbst einen Normenprüfungsantrag stellt oder den Beschwerdeführer auf die Möglichkeit einer Erkenntnisbeschwerde an den Verfassungsgerichtshof verweist, ist daher vom Verwaltungsgericht die Gewichtigkeit der vorgetragenen Bedenken einerseits mit dem für einen Gerichtsantrag auf Normenprüfung verbundenen Aufwand sowohl für das Verwaltungsgericht selbst als auch für den Verfassungsgerichtshof und andererseits mit den Interessen des Beschwerdeführers an einer baldigen endgültigen Entscheidung des Verfassungsgerichtshofes selbst über seine verfassungsrechtlichen Argumente abzuwägen.

Hinzu kommt für die Verwaltungsgerichtsbarkeit in Abgabensachen, dass die Bundesabgabenordnung für Bescheidbeschwerden, in denen "lediglich" die Gesetzwidrigkeit von Verordnungen, die Verfassungswidrigkeit von Gesetzen oder die Rechtswidrigkeit von Staatsverträgen behauptet wird, ein beschleunigtes Beschwerdeverfahren - durch Entfall der ansonsten grundsätzlich erforderlichen Erlassung einer Beschwerdevorentscheidung - vorsieht. Zweck dieses beschleunigten Verfahrens ist es insbesondere, eine rasche Befassung des Verfassungsgerichtshofes mit einer derartigen Beschwerde zu ermöglichen, um die verfassungsrechtliche Frage zu klären und der Partei (§ 78 BAO) im Fall berechtigter Bedenken die Anlassfallwirkung nach Art. 139 Abs. 6 B-VG oder Art. 140 Abs. 7 B-VG zukommen zu lassen.

Dagegen legt die Bundesabgabenordnung in § 272 Abs. 3 BAO abweichend von der vorrangigen Einzelrichterzuständigkeit im Beschwerdeverfahren in Abgabensachen grundsätzlich eine Senatszuständigkeit und somit ein prinzipiell aufwendigeres Verfahren u. a. nahe, "wenn ein Antrag des Verwaltungsgerichtes beim Verfassungsgerichtshof wegen Gesetzwidrigkeit von Verordnungen oder wegen Verfassungswidrigkeit von Gesetzen gestellt werden soll".

Der Gesetzgeber hat für das Abgabenverfahren offenkundig ein rasches Weiterleiten von der Partei (§ 78 BAO) in der Bescheidbeschwerde vorgebrachter ("nur") verfassungsrechtlicher Bedenken gegen generelle Normen durch die Verwaltungsbehörden und die Verwaltungsgerichte an den Verfassungsgerichtshof (und deren Entscheidung auf Grund der geltenden Rechtslage) vorgesehen, hingegen für den Fall, dass das Verwaltungsgericht von Amts wegen verfassungsrechtliche Bedenken hegt oder nach genauer Prüfung von der Partei vorgetragene verfassungsrechtliche Bedenken teilt, ein komplexeres verwaltungsgerichtliches Verfahren zwar nicht verpflichtend vorgeschrieben, aber deutlich nahegelegt, um den Verfassungsgerichtshof nicht unnötig mit Normenprüfungsanträgen durch die Verwaltungsgerichte zu befassen.

Das Bundesfinanzgericht ist gesetzlich verpflichtet, bei seiner Tätigkeit die Grundsätze der Einfachheit, Raschheit, Zweckmäßigkeit und Wirtschaftlichkeit zu beachten (§§ 6, 16 BFGG).

Das Bundesfinanzgericht hat bereits in mehreren Verfahren zu gleichgelagerten Bescheidbeschwerden - mit unterschiedlicher Begründung - die Anregung, einen Antrag auf Gesetzesprüfung an den Verfassungsgerichtshof zu stellen, nicht aufgegriffen und auf Grundlage des Werbeabgabegesetzes 2000 entschieden (Entscheidungen BFG 12. 7. 2016, RV/7102893/2016; BFG 9. 8. 2016, RV/5100978/2016; BFG 10. 8. 2016, RV/5100956/2016; BFG 17. 8. 2016, RV/6100328/2016; BFG 17. 8. 2016, RV/6100278/2016 (n. v.); BFG 22. 8. 2016, RV/3100574/2016).

Gegen die erste diesbezügliche Entscheidung des Bundesfinanzgerichts von 12. 7. 2016 wurde am 22. 8. 2016 Erkenntnisbeschwerde an den VfGH erhoben, die bei diesem zur Zahl E 2025/2016 anhängig ist. Hinsichtlich der übrigen Entscheidungen ist die Erkenntnisbeschwerdefrist (§ 82 VfGG) noch offen.

Dass gegen die Werbeabgabe an sich, so wie sie in § 1 Abs. 1 Werbeabgabegesetz 2000 allgemein als Abgabe für „Werbeleistungen, soweit sie im Inland gegen Entgelt erbracht werden“ konzipiert ist, keine verfassungsrechtlichen Bedenken bestehen, wurde bereits ausdrücklich vom Verfassungsgerichtshof in seinem Erkenntnis VfGH 28. 9. 2002, B 171/02, bestätigt. Die von der Bf angeregte Aufhebung des gesamten Werbeabgabegesetzes 2000 steht im Widerspruch zu dieser vom Verfassungsgerichtshof bereits geäußerten Auffassung. Sie erscheint auch nicht geboten, um eine Einbeziehung der Online-Werbung in der Kreis in § 1 Abs. 2 Werbeabgabegesetz 2000 näher umschriebenen Steuertatbestände zu erreichen.

Es kann beachtenswerte Gründe geben, die den Gesetzgeber dazu bewogen haben (und weiterhin bewegen), die Online-Werbung anders zu behandeln als etwa die Print-, Radio- oder Fernsehwerbung (vgl. BFG 22. 8. 2016, RV/3100574/2016). Diese Gründe darzulegen, wird der Bundesregierung in einem allfälligen Gesetzesprüfungsverfahren nach § 63 Abs. 2 VfGG obliegen.

Ob der Grundtatbestand des § 1 Abs. 1 Werbeabgabegesetz 2000 i. S. d. § 62 Abs. 2 VfGG präjudiziell für eine Anfechtung wäre (diese Frage wird, soweit ersichtlich, in jenen bisherigen Entscheidungen des BFG, die dies thematisieren, verneint), kann das Bundesfinanzgericht in diesem Verfahren, in dem keine Antragstellung nach Art. 140 B-VG durch das Verwaltungsgericht erfolgt, dahingestellt lassen, wobei darauf zu verweisen ist, dass die Frage eines allfälligen Aufhebungsumfanges von jener des Prüfungsumfanges zu unterscheiden ist (vgl. etwa VfGH 10. 10. 2005, G 87/05 u.a. oder VfGH 12. 4. 1997, G 400/96, G 44/97). Die Bescheidbeschwerde selbst enthält zur Präjudizialität als keinerlei Ausführungen (die Bf sieht offenbar das gesamte Werbeabgabegesetz 2000 als verfassungswidrig an). An einer auf § 1 Abs. 1 Werbeabgabegesetz 2000 gestützten Abgabepflicht der klassischen Werbeformen wie im gegenständlichen Fall der Werbung in Printmedien würde sich freilich - so auch die bisherigen Entscheidungen des BFG - bei einer Aufhebung (bloß) von § 1 Abs. 2 Werbeabgabegesetz 2000 (aus dem sich der Ausschluss der Online-Medien ableitet) nichts ändern.

Der Verfassungsgerichtshof ist infolge (zumindest) einer Erkenntnisbeschwerde bereits mit der Frage der Verfasssungskonformität einer Nichtbesteuerung von Online-Medien nach dem Werbeabgabegesetz 2000 befasst.

Das Bundesfinanzgericht sieht daher von einer Antragstellung nach Art. 135 Abs. 4 B-VG i. V. m. Art. 89 B-VG und Art. 140 Abs. 1 Z 1 lit. a B-VG an den Verfassungsgerichtshof ab. Dies entspricht den Grundsätzen der Einfachheit, Raschheit, Zweckmäßigkeit und Wirtschaftlichkeit.

Der Bf bleibt eine Erkenntnisbeschwerde nach Art. 144 Abs. 1 B-VG unbenommen.

Infolge der Möglichkeit des Prozesskostenersatzes gemäß § 88 VfGG für das Verfahren vor dem Verfassungsgerichtshof nach Art. 144 Abs. 1 B-VG im Falle des Obsiegens ist die anwaltlich vertretene Bf mit dem Verweis auf die Erkenntnisbeschwerde jedenfalls nicht schlechter gestellt als bei einer allfälligen Antragstellung des Bundesfinanzgerichts nach Art. 140 Abs. 1 Z 1 lit. a B-VG.

Revisionsnichtzulassung

Die (ordentliche) Revision ist gemäß Art. 133 Abs. 1 B-VG zuzulassen, wenn es sich um keine Rechtsfrage von grundsätzlicher Bedeutung im Sinne dieser Bestimmung handelt. Eine derartige Rechtsfrage liegt hier nicht vor.

Bedenken gegen die Verfassungsmäßigkeit einer Gesetzesbestimmung berühren keine vom VwGH im Sinne des Art. 133 Abs. 4 B-VG zu lösende Rechtsfrage (vgl. VwGH 29. 6. 2016, Ra 2016/05/0055 u. a.).

Ob das der Entscheidung zugrunde gelegte Gesetz verfassungswidrig ist, ist nach Art. 144 Abs. 1 B-VG in einem Erkenntnisbeschwerdeverfahren zu prüfen.

Wien, am 5. September 2016

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | Art. 7 B-VG, Bundes-Verfassungsgesetz, BGBl. Nr. 1/1930 |

Verweise: | VfGH 28.09.2002, B 171/02 |