Schätzung eines Taxiunternehmens

European Case Law Identifier: ECLI:AT:BFG:2014:RV.7101504.2009

Entscheidungstext

Hintere Zollamtsstraße 2b

1030 Wien

DVR: 2108837

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch die Richterin Elisabeth Wanke in der Beschwerdesache A B, Adresse, im Verfahren vertreten durch Mag. Petra Jacono, Weinhartgasse 21/1/11, 1210 Wien, nunmehr vertreten durch Michaela Krivka, Seyringerstraße 17/7/11, 1210 Wien, gegen die Bescheide des Finanzamtes Wien 2/20/21/22, Dr. Adolf Schärf-Platz 2, 1220 Wien, im Verfahren vertreten durch Dr. Edith Satovitsch, vom 21.11.2008, betreffend Einkommensteuer und Umsatzsteuer für die Jahre 2004 bis 2007 zu Recht erkannt:

Die Beschwerde wird gemäß § 279 Abs. 1 Bundesabgabenordnung (BAO) als unbegründet abgewiesen.

Die angefochtenen Bescheide bleiben unverändert.

Gegen dieses Erkenntnis ist gemäß Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) eine Revision nicht zulässig.

Entscheidungsgründe

Der Berufungswerber (Bw) und spätere Beschwerdeführer (Bf) A B, nunmehr wohnhaft Adresse, betreibt ein Taxiunternehmen und wird vom Finanzamt Wien 2/20/21/22 zur Steuernummer XXXX veranlagt.

Nach einer Außenprüfung für die Jahre 2004 bis 2007 ergingen im wiederaufgenommenen Verfahren für die Jahre 2004, 2005 und 2006 mit Datum 21.11.2008 neue Umsatz- und Einkommensteuerbescheide. Am selben Tag wurde des Weiteren ein Umsatzsteuerbescheid für das Jahr 2007, am 24.11.2008 ein Einkommensteuerbescheid für das Jahr 2007 erlassen.

Der Bericht über die Außenprüfung führt dazu aus:

Tz.1 Allgemeines

Der Bf betreibt ein Taxiunternehmen. Im Prüfungszeitraum 2004 bis 2007 war ein Taxi mit dem polizeilichen Kennzeichen W-xxx auf den Bf angemeldet (Mercedes E200 CDI bis 15.11.2005, ab 15.11.2005 Opel Vectra). Er fährt mit Funk (xxx) und ist Alleinfahrer.

Tz.2 Nichtordnungsmäßigkeit der Bücher und Aufzeichnungen

Die Losungsermittlung erfolgt mittels Kassasturz. Laut Aussage des Bf vom 22.9.2008 wird die Losung folgendermaßen ermittelt: am Ende jeder Schicht übergibt er die Geldbörse seiner Gattin; diese ermittelt dann die Differenz zwischen dem Inhalt und dem ursprünglich vorhandenen Wechselgeld. Es wird somit kein täglich fixer Wechselgeldbestand berücksichtigt.

Es werden folgende Daten in einem "Umsatzheft" eingetragen: Datum, die gefahrenen Kilometer sowie die Losungssumme. Am Monatsende wird zusätzlich der Kilometerstand festgehalten.

Laut Aussage des Bf schreibt er zusätzlich am Ende jeder Schicht die Leer- und Besetztkilometer auf. Die Aufzeichnungen dazu wurden allerdings nicht vorgelegt.

Die Aufwandsbelege wurden für den kompletten Prüfungszeitraum übermittelt; die Losungsaufzeichnungen nur für den Zeitraum Jänner 2007 bis Mitte September 2008.

Die Aufzeichnungen für den Prüfungszeitraum 2004 bis 2006 existieren laut Aussage des Bf seit einem Einbruch in seinen Keller in 1xxx Wien,.. nicht mehr. Auf Nachfrage im Zuge des Prüfungsverfahrens wurde eine Anzeigenbestätigung nachgereicht. Auf dieser "Niederschrift" war - abgesehen vom angekreuzten Kästchen "E.D. Keller" - nichts eingetragen. Auf neuerliche Aufforderung wurde eine "ausgefüllte"Anzeigenbestätigung der Bundespolizeidirektion Wien vorgelegt. Darauf ist als Tatzeitpunkt des Diebstahls der Zeitraum 15.4.2007 bis 17.4.2007 vermerkt, beim gestohlenen Objekt handelt es sich um ein Zelt (Wohnwagenzelt "Ambassador-Isabella"). Ein weiteres Blatt Papier wurde an die Anzeigenbestätigung geheftet. Darauf wurden mehrere Gegenstände nachträglich als gestohlen gemeldet, unter anderem 2 Kartons mit Buchhaltungsunterlagen. Auf Nachfrage bei der Bundespolizeidirektion Wien (Polizeikommissariat Donaustadt) wurde versichert, dass die nachträgliche Meldung erst am 11.11.2008 erfolgte und nicht in unmittelbarer zeitlicher Nähe zum Tatzeitpunkt.

Da das Taxi mit einem Taxameter (Hale 04) ausgestattet ist, werden elektronische Einzelaufzeichnungen geführt: es werden die für die Losungsermittlung relevanten Daten wie gefahrene Gesamtkilometer, Besetztkilometer, Zuschläge, Schaltungen, Einzel- und Gesamtumsätze aufgezeichnet. Diese Daten können abgefragt werden.

Gemäß § 131 Abs. 3 und § 132 Abs. 3 BAO gilt bei Verwendung von Datenträgern für die Führung von Büchern und Aufzeichnungen sowie für die Aufbewahrung von Belegen, Geschäftspapieren und sonstigen Unterlagen, dass diese seit dem 01.01.2001 der Abgabenbehörde auf Datenträgern zur Verfügung zu stellen sind.

Da diese Aufzeichnungen der einzelnen Geschäftsfälle nicht vorgelegt wurden, ist eine Überprüfung der Bücher und Aufzeichnungen nicht möglich.

Mangels Vorliegens eines Großteils der ursprünglich erstellten Aufzeichnungen kann das betriebliche Rechnungswesen, insbesondere die Losungsermittlung, nicht mehr auf die Richtigkeit und Vollständigkeit hin überprüft werden.

Hinzu kommen schwerwiegende Bedenken gegen die Richtigkeit der erfassten Losungen auch aus dem Umstand, dass nicht erklärbare Häufungen von gleichen Losungsbeträgen vorliegen. Ebenso ergeben sich Zweifel in Bezug auf die ordnungsgemäße Ermittlung der Bruttolosungen durch die Prüfung der Endziffern sowie durch eine Verprobung der Betankungen mithilfe einer einfachen Mengenrechnung. Siehe dazu die folgenden Tz.

Tz.3 Betankungen

Es wurde eine Verprobung der Betankungen anhand der übermittelten Unterlagen für den Zeitraum Jänner 2007 bis Mitte September 2008 durchgeführt. Dabei wurden in eine Tabelle folgende Daten eingetragen: Datum der Losung, Losungssumme, zurückgelegte Kilometer, und ob am jeweiligen Tag getankt wurde. Wenn getankt wurde, wurde zusätzlich die getankte Menge in Litern festgehalten.

Unter der Annahme eines Durchschnittsverbrauchs von 11 Litern pro 100 km und einem gegebenen Tankvolumen von 60 Litern wurde überprüft, ob die getankte Menge in Litern in Einklang mit dem Tankvolumen und dem Tagesverbrauch an Treibstoff für die täglich zurückgelegten Kilometer steht.

Die theoretische Treibstoffmenge im Tank (errechnet aus tatsächlicher Betankung abzüglich des Treibstoffverbrauchs für die Tageskilometer) kann nie größer sein als das Tankvolumen, und nie kleiner als 0.

Betrachtet man die Tabelle über den oben genannten Zeitraum kommt man zum Ergebnis, dass der Tank häufig "zu leer" aber auch "zu voll" gewesen sein müsste. Dies ist ein Indiz dafür, dass sowohl der Treibstoffeinsatz als auch die Tageslosungen verkürzt wurden.

Tz.4 Mehrfachlosungen

Jeder Mensch, der sich - aus welchem Grund auch immer - Zahlen innerhalb eines gewissen Bereiches ausdenken muss, neigt naturgemäß dazu, bestimmte Zahlenkombinationen häufiger, andere jedoch gar nicht zu bilden. Die subjektive Prägung jedes Menschen bestimmt dieses Verhalten, auch dann, wenn der Mensch bestrebt ist, möglichst verschiedene Kombinationen zu kreieren.

Das häufige Vorkommen von bestimmten Losungsbeträgen hat eine konkrete Bedeutung für die Betriebsprüfung: während echte, d.h. also über Taxameteraufzeichnungen abgerechnete Losungsaufzeichnungen innerhalb eines Jahres praktisch nie oder so gut wie nie gleiche Beträge aufweisen, sind mehrfach vorkommende Beträge in manipulierten Buchhaltungen oft zu finden.

Da die Losungsaufzeichnungen erst ab Jänner 2007 vorgelegt wurden, wurde nur dieser Zeitraum betrachtet: es kommen 83 Beträge mehrfach vor (davon 13 Dreifach- und 5 Vierfachlosungen).

Tz.5 Endziffernanalyse

Die Ziffernstruktur der Losungen ergibt kein plausibles Bild: Die Endziffern der Losungen weisen eine solch ungleichmäßige Verteilung auf, dass die zufällige Entstehung der Losungen zu verneinen ist. Im Regelfall sind die Endziffern jeweils annähernd gleich verteilt, da statistisch gesehen aus der großen Menge an Einflussfaktoren jede Ziffer die gleiche Chance hat, vorzukommen. Die Verteilung wurde auch mittels Chi²-Test untersucht. Dieser bewertet das zufällige Entstehen der Endziffern als unwahrscheinlich.

Im konkreten Fall kommen im Zeitraum Jänner 2007 bis Mitte September 2008 die Null sowie die Zahl 5 an der Zehntelstelle viel zu häufig vor. Siehe hierzu die folgenden Darstellungen.

[In den folgenden Tabellen, die nicht wiedergegeben werden können, ersieht man eine deutliche Häufigkeit der Zahlen 0 und 5 an der Zehntelstelle, und zwar 143 und 105, während die übrigen Zahlen zwischen 21 und 44 liegen.]

In Verbindung mit den Taxameter-Daten wäre möglicherweise eine Ursache dafür zu finden. Da diese jedoch nicht vorgelegt bzw. aufbewahrt wurden, kann der Prüfverpflichtung diesbezüglich nicht nachgekommen werden.

Somit liegt ein begründeter Anlass vor, die sachliche Richtigkeit der Bücher und Aufzeichnungen in Zweifel zu ziehen (§ 163 BAO). Es besteht die begründete Vermutung, dass die aufgezeichneten Losungen nicht die tatsächlich erzielten Losungen sind, sondern verkürzte bzw. frei erfundene Beträge.

Tz. 6 Kilometerdifferenzen

Bei Prüfungsbeginn wurde vom Bf nur das aktuelle Gutachten gem. § 57a KFG vom 18.9.2008 vorgelegt. Laut Aussage des Bf vom 22.9.2008 wurden - abgesehen vom aktuellen Gutachten - keine weiteren Pickerlberichte aufbewahrt. Gemäß aktuellem Gutachten betrug der Tachostand am 18.9.2008 90.613 Kilometer.

Laut angefordertem Gutachten der Fa. C vom 8.11.2006 betrug der Kilometerstand am 8.11.2006 72.269 km. Laut WIT-Gutachten wurde am 22.10.2007 ein Kilometerstand von 98.790 km festgehalten. Weiters wurde von der Fa. C am 8.5.2008 ein Kilometerstand in Höhe von 80.924 km vom Tachometer abgelesen; der tatsächliche Kilometerstand laut Motorsteuergerät betrug am gleichen Tag hingegen 198.246 km. Dies deutet auf Tachometermanipulationen hin!

Weiters wurde im Zuge einer KIAB-Taxikontrolle am 20.2.2008 (1020 Wien, Praterstern) ein Kilometerstand von 63.644 km festgehalten. Auffällig erschien zum damaligen Zeitpunkt, dass der Kilometerstand zum Zeitpunkt der letzten § 57a KFG-Überprüfung am 22.10.2007 wesentlich höher war als bei der Kontrolle am 20.2.2008. Im Zuge des § 57a-Gutachtens wurde am 22.10.2007 ein Tachostand von 98.790 km abgelesen.

Tz.7 Schätzung der Besteuerungsgrundlagen

Das Taxi ist mit einem Taxameter ausgestattet, d.h. es werden elektronische Einzelaufzeichnungen geführt. Gemäß § 131 Abs. 3 und § 132 Abs. 3 BAO sind die für die Losungsermittlung relevanten Daten der Abgabenbehörde auf Datenträgern zur Verfügung zu stellen.

Da die Aufzeichnungen über die einzelnen Geschäftsfälle nicht vorgelegt wurden, ist eine Überprüfung der Bücher und Aufzeichnungen nicht möglich.

Gemäß § 184 BAO hat die Abgabenbehörde die Grundlagen für die Abgabenerhebung zu schätzen, wenn sie diese nicht ermitteln oder berechnen kann. Um die Grundlagen ermitteln zu können, sind die Aufzeichnungen nach den Abgabenvorschriften zu führen und der Abgabenbehörde vorzulegen. Werden die Bücher und Aufzeichnungen nicht vorgelegt oder sind diese sachlich unrichtig bzw. weisen solche formellen Mängel auf, die geeignet sind, die sachliche Richtigkeit der Bücher und Aufzeichnungen in Zweifel zu ziehen, hat die Abgabenbehörde die Besteuerungsgrundlagen zu schätzen.

Basierend auf den festgestellten Kilometerdifferenzen werden die jeweiligen Jahresumsätze anhand der zurückgelegten Kilometer ermittelt. Wie in Tz.6 erläutert, betrug der Kilometerstand laut Motorsteuergerät der Fa. C am 8.5.2008 198.246 km. Seit der Anmeldung des Taxis Mitte November 2005 bis zum 8.5.2008 wurden somit ca. 80.000 Kilometer pro Jahr zurückgelegt.

Zum gleichen Ergebnis führt der Vergleich folgender Kilometerstände laut Tachometer:

20.02.2008: 63.644 km (KIAB-Kontrolle)

08.05.2008: 80.924 km (C)

Die Differenz von 17.280 Kilometern gerechnet auf 1 Jahr ergeben rund 80.000 gefahrene Kilometer. Pro gefahrenem Kilometer wird von einem Netto-Erlös von gerundet 1,01 (bis 31.12.2005) bzw. gerundet 1,13 (ab 1.1.2006) ausgegangen.

Die festgestellten Kilometerdifferenzen werden analog für den gesamten Prüfungszeitraum herangezogen.

Somit werden folgende Beträge den bisher erklärten Umsätzen zugerechnet:

2004

Umsatzzuschätzung netto 10%ig: 58.077,79 Euro

2005

Umsatzzuschätzung netto 10%ig: 51.905,68 Euro

2006

Umsatzzuschätzung netto 10%ig: 63.706,10Euro

2007

Umsatzzuschätzung netto 10%ig: 90.200,- Euro

Da zur Erzielung der Mehrumsätze laut BP mehr Betankungen erforderlich waren als derBf bisher geltend gemacht hat, werden zusätzliche Aufwendungen für Treibstoff (sowie Vorsteuern) gewinnmindernd berücksichtigt.

2004: 8.700,- Euro (Vorsteuer: 1.740,-)

2005: 7.800,- Euro (Vorsteuer: 1.560,-)

2006: 9.600,- Euro (Vorsteuer: 1.920,-)

2007: 13.500,- Euro (Vorsteuer: 2.700,-)

Die Umsatzzuschätzungen, netto, erhöhen die bisher erklärten Einkünfte aus Gewerbebetrieb wie folgt:

2004: 46.220,71 Euro

2005: 49.969,85 Euro

2006: 53.428,63 Euro

Für 2007 erfolgt eine Erstveranlagung im Zuge der BP analog zum Jahr 2006 (54.000 Euro gerundet)…“

[Es folgen zahlenmäßige Darstellungen und eine Begründung für die Wiederaufnahme der Verfahren.]

Die Schätzung basiert auf folgender Berechnung:

| 80000 | 1,1 | 88000 |

|

|

|

|

|

Treib-stoff | 15% |

| Annahme: pro 100 km werden 10 Liter verbraucht, d.h. 0,1 Liter pro km |

|

| |||

|

| lt. BMWA | Literpreis 2004: 0,81 |

|

|

|

|

|

|

|

| 2005: 0,95 |

|

|

|

|

|

|

|

| 2006: 1,09 |

|

|

|

|

|

|

|

| 2007: 1,05 |

|

|

|

|

|

|

|

| 2008: 1,22 |

|

|

|

|

|

| 13200 |

| ca. 15% des Umsatzes sind Treibstoff- und Rep.kosten |

|

|

| ||

| 11000 | Aufwand |

|

|

|

|

|

|

| 2200 | Vorsteuer? |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| Jahresleistung | km-Ertrag nto | Jahres-umsatz ntto |

| Umsatz netto bisher | Zuschätzung netto | Treibstoff | VSt |

2004 | 80000 | 1,009090909 | 80700 | (1,11 brutto) | 22622,21 | 58077,79 | 8700 | 1740 |

2005 | 80000 | 1,009090909 | 80700 |

| 28794,32 | 51905,68 | 7800 | 1560 |

2006 | 80000 | 1,127272727 | 90200 | (1,24 brutto) | 26493,9 | 63706,1 | 9600 | 1920 |

2007 | 80000 | 1,127272727 | 90200 |

| 0 | 90200 | 13500 | 2700 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

U | 2004 | 2005 | 2006 |

|

|

|

|

|

000 | 88000 | 88000 | 88000 |

|

|

|

|

|

029 | 88000 abzügl kz 022 | 88000 abzügl kz 022 | 88000 abzügl kz 022 |

| Diesel |

|

|

|

060 | kz 060 plus 2200 | kz 060 plus 2200 | kz 060 plus 2200 |

| 2004 | 0,805 |

|

|

|

|

|

|

| 2005 | 0,9479 |

|

|

E | 2004 | 2005 | 2006 |

| 2006 | 1,0915 |

|

|

erlöse | 88000 | 88000 | 88000 |

| 2007 | 1,0478 |

|

|

aufwand bleibt plus 11000 treibstoff |

|

|

| 2008 | 1,2205 |

|

| |

|

|

|

|

| Summe | 5,1127 | 1,02254 | Durch-schn. |

Unter anderem gegen die Umsatz- und Einkommensteuerbescheide für die Jahre 2004 bis 2007 wurde am 20.12.2008 Berufung erhoben:

„…Der Bf betreibt sein Taxiunternehmen in der Form eines Einzelunternehmens. Er ist im Regelfall 5 Tage pro Woche (Dienstag bis Samstag) für meist 9 bis 10 Stunden pro Tag beruflich tätig. Da das Taxi des Bf einfach besetzt ist dienen somit 45 bis 50 Stunden wöchentlich der Einnahmenerzielung.

1. Nach Rücksprache mit der Rechtsabteilung der Taxiinnung ist ein Jahresumsatz in Höhe von rd. € 90.000, wie dieser seitens der Betriebsprüfung für die Jahre 2004 bis 2007 geschätzt wurde, unter keinen Umständen - auch nicht bei einem ganztägigen Betrieb an 365 Tagen pro Jahr - zu erwirtschaften.

Gemäß Erfahrungsberichten bewegt sich ein Tagesumsatz im Schnitt um rd. € 120, naturgemäß sind auch Abweichungen sowohl nach oben als auch nach unten gegeben.

Geht man von Ihren Berechnungen (Jahresumsatz iHv. rd. 90.000 €) aus, so müsste mein Klient bei einem ganzjährigen Einsatz (365 Tage pro Jahr!) einen Tagesumsatz in der Höhe von 247 € erzielen. Dies entspricht keinesfalls der Realität.

Ein Indiz dafür, dass die Umsatzschätzungen bei Weitem zu hoch erfolgt sind, ist m.E. auch die Stehplatzvergütung in Höhe von € 80, die von Kfz-Versicherungen im Falle eines unverschuldeten Unfalles für die Zeit der Autoreparatur an einen Alleinfahrer ausbezahlt wird.

Was den im Motorsteuergerät gespeicherten Kilometerstand anbelangt, so erlaube ich; mir, Ihnen in der Beilage eine Bestätigung vom Autohaus D vom 15.12.2008 zu übermitteln, wonach der Kilometerstand laut Motorsteuergerät am 15.12.2008 100.345 km betrug.

Ausgehend von dieser Gesamtkilometerleistung von rd. 100.000 km ergibt sich eine jährliche Kilometerleistung von rd. 33.000 km, was auf die Korrektheit der in den Aufzeichnungen 2007 angegebenen Kilometerleistung (rd. 31.000 km) hindeutet.

3. Die Rechtsabteilung der Taxiinnung hat eine Diplomarbeit mit dem Titel „Das Taxi in Wien - Empirische Erfassung der Besetzt- und Leerkilometer" zur Verfügung gestellt, wonach sich die Kilometerstruktur am Wiener Taximarkt zum Zeitpunkt der Erhebung im Februar 2005 aus 53,52% Besetztkilometern und 46,48% Leerkilometern zusammensetzte.

Die Ursachen für diesen hohen Anteil an Leerkilometern sind überwiegend rechtliche, wie etwa die Abschaffung der Bedarfsprüfung und die gesetzliche Verankerung des freien Zugangs zum Taxi-Gewerbe, wodurch die Anzahl der Taxis im Laufe der Jahre beträchtlich gestiegen ist, während die Anzahl der Standplätze relativ konstant geblieben ist. Dies führte dazu, dass die Standplätze meist ausgelastet sind und von einem Taxifahrer mehrere Standplätze angefahren werden müssen, um ordnungsgemäß Aufstellung nehmen zu können.

Auch die Kilometer, die ein Taxifahrer zurücklegen muss, um zu einem über Funk vermittelten Gast zu gelangen - der Anfahrtsweg in einem solchen Fall kann durchaus bis zu 20 km betragen - sind als Leerkilometer zu berücksichtigen. Weitere Leekilometer entstehen naturgemäß durch die Erledigung sonstiger betrieblicher Fahrten wie etwa Bankwege, Tanken, Autoreinigung, Autoreparatur udgl. Zu einem Anstieg der Leerkilometer seit Verfassung der erwähnten Diplomarbeit hat nicht nur die steigende Anzahl an Taxis, sondern auch die Verpflichtung zur Durchführung von Flughafenrückfahrten ohne Fahrgast beigetragen.

Bei einer Umsatzschätzung auf Kilometerbasis dürfen aufgrund obiger Ausführungen die Leerkilometer keinesfalls außer Acht gelassen werden, wie es bei der Umsatzschätzung durch die Betriebsprüfung offensichtlich der Fall war.

Mein Klient verfügt - abgesehen von seinem Kfz, welches seiner Einnahmenerzielung dient - über keinerlei Vermögenswerte, die den Verdacht entstehen lassen, dass Einnahmen in der von Ihnen geschätzten Höhe getätigt wurden. Der Bf trägt sich seit längerem mit dem Gedanken, die Tätigkeit als Taxifahrer zu beenden, da die Einkünfte aus dieser Tätigkeit zur Bestreitung des Lebensunterhaltes kaum ausreichen. Die Befürchtung, am Arbeitsmarkt aufgrund seines Alters nicht Fuß fassen zu können, hat ihn bisher von diesem Schritt abgehalten.

Zusammenfassend lässt sich festhalten, dass der von Ihnen geschätzte Jahresumsatz in Höhe von rd. 90.000 € jedenfalls zu hoch angesetzt wurde.

Im Falle einer Umsatzschätzung auf Kilometerbasis müsste man, selbst wenn man - basierend auf der von C angegebenen Gesamtkilometerleistung von 198.246 am 8.5.2008 - von einer Jahreskilometerleistung von 80.000 km ausgeht, die Leerkilometer in Abzug bringen, die ohne Zweifel von jedem Taxiunternehmen zurückgelegt werden. Es wäre in der Folge von einer für die Umsatzschätzung zu berücksichtigenden Jahreskilometerleistung von rd. 40.000 km auszugehen.

Im Falle einer Umsatzschätzung auf Basis eines realistischen Tagesumsatzes in Höhe von rd. 120 € pro Tag und einer 5 Tage Woche wäre ein Umsatz in Höhe von rd. 31.000 € pro Jahr anzunehmen.

Ich ersuche daher um Aufhebung der gegenständlichen Bescheide und Neufestsetzung der Abgaben…“

Beigefügt war eine Bestätigung des Autohauses Kärnterstraße 256 vom 15.12.2008, wonach der Opel Vectra W-xxx, erstmalige Zulassung 15.11.2005 am 15.12.2008 laut Motorsteuergerät einen Kilometerstand von 100.345 aufgewiesen habe.

Ferner wurde vorgelegt das Blatt 1 und das Blatt 91 einer Diplomarbeit von Christian Breitfuss vom 3.7.1995 „Das Taxi in Wien – Empirische Erfassung der Besetzt- und Leerkilometer“. Blatt 91 lautet:

„D: ZUSAMMENFASSUNG

In den letzten Jahren kam es am Wiener Taxi-Markt zu einigen Veränderungen, deren Ursache vor allem in den Änderungen der rechtlichen Grundlagen zu sehen ist. Die wesentlichsten Änderungen betreffen die Abschaffung der Bedarfsprüfung; die Einführung der Verhältniszahl und schließlich die gesetzliche Verankerung des freien Zugangs zum Taxi-Gewerbe.

Heute darf jeder, der die subjektiven Zugangsvoraussetzungen erfüllt, das Taxi-Gewerbe ausüben. Von 1985 an kam es zu einem kontinuierlichen Anstieg der Taxianzahl. Mit Stand vorn Februar 1995 sind am Wiener Taxi-Markt 4320 Taxis registriert. Gleichzeitig ist aber die Anzahl der Standplätze, insbesondere jene der Auffahrmöglichkeiten, im Zeitraum von 1985 bis 1995 mit durchschnittlichen 1540 Auffahrmöglichkeiten sehr konstant geblieben. Dies führte folglich dazu, dass es immer öfter der Fall war, dass Standplätze ausgelastet waren und mehrere Standplätze angefahren werden mussten, um ordnungsgemäß Aufstellung nehmen zu können.

In der vorliegenden Arbeit konnte die Vermutung bestätigt werden, dass es in den letzten fahren zu einem Anstieg des Anteils der Leerkilometer an den Gesamtkilometern gekommen ist. Die Kilometerstruktur am Wiener Taximarkt setzt sich zum Zeitpunkt der Erhebung im Februar 1995 aus 53,52% Besetztkilometer und 46,48% Leerkilometer zusammen, womit fast schon ein Verhältnis von l:l zwischen Besetzt- und Leerkilometer erreicht wird. Dieses Ergebnis liegt deutlich über jenem der letzten Untersuchung aus dem Jahre 1989. Bei letztgenannter Untersuchung betrug der Leerkilometeranteil unter Zugrundelegung derselben Definition für die Leerkilometer lediglich 31%.

Zum Ergebnis dieser Arbeit ist anzumerken, dass die Einzelwerte enormen Streuungen unterliegen. So befinden sich z.B. für den Leerkilometeranteil an den Gesamtkilometern die Werte zwischen 28% und 64%. Ein weiteres interessantes Detail ist, dass der Besetzt- und Leerkilometeranteil eines Taxis bzw. eines Taxiunternehmers von Tag zu Tag unterschiedlich ausfällt, da die Besetzt- und Leerkilometerstruktur nicht vom jeweiligen Taxi abhängig ist, sondern von verschiedensten Einflüssen wie Fahrtende, Auslastung des nächstgelegenen Standplatzes und dergleichen.“

Die Prüferin gab hierzu folgende Stellungnahme ab:

„…Gem. § 184 BAO hat die Abgabenbehörde zu schätzen, wenn sie die Grundlagen für die Abgabenerhebung nicht ermitteln oder berechnen kann oder wenn der Stpfl. Bücher und Aufzeichnungen, die er nach den Abgabenvorschriften zu führen hat, nicht vorlegt oder wenn die Bücher und Aufzeichnungen sachlich unrichtig sind oder solche formelle Mängel aufweisen, die geeignet sind, die sachliche Richtigkeit der Bücher oder Aufzeichnungen in Zweifel zu ziehen.

Die Schätzungsverpflichtung ergibt sich aus der Aktenlage: der Bf gibt an, die Losung indirekt durch Rückrechnung zu ermitteln. Auf dieser Basis würden die Einnahmen erklärt werden. Bekannt ist aber, dass diese Form der Losungsermittlung gerade bei Unternehmen, in denen überwiegend Bargeschäfte abgewickelt werden, überaus „manipulationsfreundlich“ ist (Rechenfehler, Nicht-Zählen, Erfinden von Losungen,…) und dass durch die Nichtvorlage der Grundaufzeichnungen die Überprüfungsmöglichkeiten der Außenprüfung stark eingeschränkt werden.

Im gegenständlichen Fall wurde gegenüber der Abgabenbehörde behauptet, dass die Losungsermittlung ausschließlich auf Basis des täglichen Kassasturzes erfolgt (Differenz zwischen dem ursprünglich vorhandenen Wechselgeld und dem Inhalt der Geldbörse am Ende jeder Schicht). Tatsächlich werden aber in Wiener Taxis Taxameter eingesetzt, die die einzelnen Geschäftsfälle aufzeichnen und speichern. Die Taxameter halten die für die Losungsermittlung relevanten Daten fest: gefahrene Kilometer, Besetztkilometer, Fahrten, Zuschläge, Gesamtumsatz,…

Der Taxameter ist die Grundlage für den Preis, der jedem Fahrgast für die jeweilige Fahrt berechnet wird. Somit kann der Bf nicht zu Recht darauf hinweisen, dass die Losungsermittlung nur auf Basis des Kassasturzes erfolgt.

Hat der Bf die einzelnen Geschäftsfälle nicht in geeigneter Form festgehalten, so heißt das, dass die für die Abgabenerhebung notwendigen Grundaufzeichnungen zu den einzelnen Geschäftsfällen nicht vorliegen. Die erklärten Tageslosungen sind somit nicht überprüfbar. Das Schließen auf die Richtigkeit und Vollständigkeit der erklärten Einnahmen ist somit nicht möglich. Deshalb ist das indirekte Aufzeichnungssystem (Kassasturz) bei gleichzeitig bestehendem Einzelaufzeichnungssystem (Taxameter, der höhere Aufzeichnungsqualität mit sich bringt), für das allerdings keine Daten vorgelegt wurden, als materiell nicht ordnungsmäßig zu beurteilen.

Seit dem 1.1.2001 gilt, dass, sobald elektronische Aufzeichnungen geführt werden (Taxameter), diese vollständig und unveränderbar zu sichern und auf Datenträgern zur Verfügung zu stellen sind. Es ist unerheblich, ob mittels Taxameter tatsächlich „dauerhafte Wiedergaben“ erstellt wurden, sondern nur ob diese dauerhaft gespeichert werden. Für den Fall, dass der Bf seit dem 1.1.2001 noch Taxameter im Einsatz haben, die keinen Export der Daten unterstützen, hätte er dies selbst zu verantworten.

Dadurch, dass der Bf die Losungsermittlung durch Kassasturz behauptet, er aber in Wirklichkeit ein System einsetzt, das die Einzelumsätze aufzeichnet (Taxameter), ist eine Einschränkung der passiven Überprüfungsfähigkeit der Buchhaltung zu sehen. Diese Einschränkung ist vom Bf selbst zu vertreten, da es in seinem Bereich gelegen wäre, die Originaldaten aufzuzeichnen, zu speichern, zu sichern und dem Prüfer zu übergeben.

Die in Tz. 3 bis 6 aufgezeigten Unplausibilitäten (Betankungen, Mehrfachlosungen, Endziffernanalyse), die der Bf nicht erklären konnte, wiegen somit umso schwerer, da die tatsächlichen Primärdaten (Taxameterdaten) nicht vorgelegt wurden.

Es wäre im Bereich des Bf gelegen, zu beweisen, dass es sich bei den ihm vorgehaltenen Mehrfachlosungen um „Zufälligkeiten“ handelt. Für den Prüfungszeitraum 2004 bis 2006 wurden keine Losungsaufzeichnungen vorgelegt; lediglich ein „Umsatzheft“ mit Losungsaufzeichnungen ab dem 1.1.2007 wurde ausgehändigt.

Punkt 2 der Berufung behandelt die übermittelte Bestätigung des „Autohaus Kärntnerstraße“ in Graz. Gemäß dieser wird bestätigt, dass der Opel Vectra mit dem Kennzeichen W xxx am 15.12.2008 einen Kilometerstand von 100.345 km hatte.

Gemäß Motorsteuergerät der Fa. C wurde am 8.5.2008 ein Kilometerstand laut Motorsteuergerät iHv 198.246 km abgelesen. Weiters wurde laut WIT-Gutachten am 22.10.2007 ein Kilometerstand von 98.790 km festgehalten.

Gemäß der o.a. Kilometerstände ist die übermittelte Bestätigung vom 15.12.2008 zweifelhaft. Bereits im Oktober 2007 wurde im Zuge der § 57a Überprüfung durch die Fa. WIT ein Kilometerstand von 98.790 km festgestellt wurde. Am 20.2.2008 wurde im Zuge einer KIAB-Kontrolle ein Kilometerstand iHv 63.644 km vom Tacho abgelesen.

Die Vielzahl der festgestellten Kilometerstände weist kein plausibles Bild auf, somit ist von Tachometermanipulationen seitens des Bf auszugehen.

Im Punkt 3 der Berufung wird auf eine Diplomarbeit verwiesen, die das Verhältnis zwischen Besetzt- und Leerkilometer zum Thema hat. Es wurde darauf hingewiesen, dass bei einer Umsatzschätzung auf Kilometerbasis keinesfalls die Leerkilometer außer Acht gelassen werden dürfen. Im gegenständlichen Fall wurde ein Ausmaß von 50% Leerfahrten angenommen.

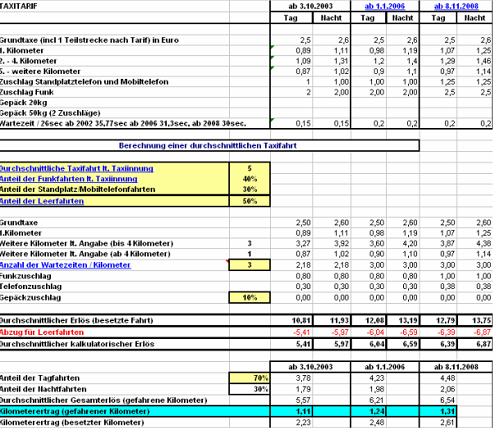

Die Schätzungsgrundlagen wurden unter Berücksichtigung der Leerfahrten folgendermaßen ermittelt:

Als Basis für die Schätzung dienten die zurückgelegten Kilometer. Anhand der angenommenen Kilometer wurde wie folgt nach Tarif kalkuliert:

Eine durchschnittliche Taxifahrt in Wien beträgt lt. Taxiinnung 5 Kilometer. Anhand des Taxitarifes wurde der durchschnittliche Erlös pro besetzter Fahrt berechnet. Anschließend wurden 50% für Leerfahrten in Abzug gebracht. Gerechnet auf die angenommenen 5 Kilometer pro Fahrt erhält man einen durchschnittlichen kalkulatorischen Erlös pro Kilometer (nach Abzug der Leerfahrten).

Dieser kalkulatorische Erlös pro Kilometer wurde für das Jahr 2004 und 2005 mit 1,11 Euro berechnet; für das Jahr 2006 und 2007 mit 1,24 Euro.

Bei einer jährlichen Kilometerleistung von 80.000 km ergeben sich somit die geschätzten Umsätze in Höhe von rund 80.000 bzw. rund 90.000 Euro.

Der Bf konnte aus Sicht der BP die vorgehaltenen Kilometerdifferenzen nicht entkräften. Somit wurde die zu im Zuge der KIAB Kontrolle festgestellte Kilometerdifferenz iZm mit den Kilometerständen gemäß §57a Gutachten und dem Kilometerstand laut Motorsteuergerät der Fa. C als Basis für die Schätzung herangezogen. In der Schätzung wurden entgegen den Ausführungen des Bf die Leerkilometer berücksichtigt; somit empfiehlt die BP die Berufung abzuweisen!“

Der Bf äußerte sich durch seine steuerliche Vertretung am 23.2.2009 wie folgt:

„…In Ihrer Stellungnahme vom 27. Jänner 2009 erklären Sie, dass das indirekte Aufzeichnungssystem (Kassasturz) bei gleichzeitig bestehendem Einzelaufzeichnungssystem (Taxameter), für welches keine Daten vorgelegt wurden, als materiell nicht ordnungsgemäß zu beurteilen ist. Sie führen weiters aus, dass für den Fall, dass der Steuerpflichtige einen Taxameter im Einsatz hat, welcher keinen Export von Daten unterstützt, er dies selbst zu verantworten hätte.

Der Bf erzielt seine Einnahmen aus dem Taxigewerbe durch den Einsatz eines einzigen Wagens, welcher einfach besetzt ist. Entsprechend gering sind die Einkünfte, die der Bfr wie viele andere Einzelwagenunternehmer erzielt. Im Gegensatz zu größeren Taxiunternehmen, bei denen mehrere Fahrzeuge zum Einsatz gelangen und die folglich höhere Umsätze erzielen war es für das Taxiunternehmen des Bf aus wirtschaftlichen Gründen nicht möglich, einen Taxameter anzuschaffen, welcher Daten digital aufzeichnet und speichert, die auch jederzeit abgerufen werden können. Der Bf konnte sich lediglich einen gebrauchten Taxameter leisten, welcher nach mehrjähriger Verwendung im Jahr 2008 gegen ein neues Gerät auszutauschen war.

Dem Bf diente der Taxameter ausschließlich als Grundlage für die Ermittlung des Fahrpreises. Die Losungsermittlung erfolgte ausschließlich auf Basis des Kassasturzes. Eine Losungsermittlung auf Basis der vom Taxameter ermittelten Fahrpreise hätte die Trinkgelder, die in der Taxibranche üblicherweise zur Auszahlung gelangen, nicht miteinbezogen. Die neuen Aufzeichnungspflichten für alle Bareinnahmen und Barausgaben aufgrund der Barbewegungsverordnung sind nur dann anzuwenden, wenn der Umsatz in den beiden vorangegangenen Wirtschaftsjahren 150.000 € überschritten hat. Andernfalls ist eine Losungsermittlung mittels Kassasturz zulässig. Sie sehen darin zwar eine Einschränkung der passiven Überprüfungsfähigkeit der Buchhaltung, diese Einschränkung müsste konsequenterweise für alle Einzelwagenunternehmer gelten, deren wirtschaftliche Situation es ihnen nicht erlaubt, einen hochwertigeren, leistungsfähigeren Taxameter einzusetzten, um im Bedarfsfall die Daten der Abgabenbehörde zur Verfügung stellen zu können.

Gemäß den §§ 131 Abs 3 letzter Satz und 132 Abs 3 letzter Satz BAO müssen, wenn dauerhafte Wiedergaben erstellt, diese auf Datenträgern zur Verfügung gestellt werden. Dh. stellt der Abgabepflichtige auf Grundlage seiner EDV-Buchführung dauerhafte Wiedergaben her, so ist er verpflichtet, davon Druckdateien oder Exportfiles der erstellten Auswertungen anzufertigen, aufzubewahren und zur Verfügung zu stellen. Die Datenträger, die die Aufzeichnung der Einnahmen und Ausgaben enthalten, wurden bereits zur Verfügung gestellt. Dass die Aufzeichnungen nicht ordnungsgemäß geführt wurden, da nur einmal jährlich eine Erlösbuchung durchgeführt wurde, steht außer Zweifel. Nach Rücksprache mit dem Bf war diesem nicht bewusst, mit dieser Vorgehensweise gegen die Vorschriften der BAO zu verstoßen. Auch hier spielten wirtschaftliche Aspekte eine Rolle, zumal dies dem Bf als Möglichkeit erschien, die Kosten für die Erstellung der Einnahmen-/Ausgabenrechnung gering zu halten.

Was die Vielzahl der Kilometerstände anbelangt, teile ich Ihre Ansicht, dass diese kein plausibles Bild aufweisen. Nach Auskunft des Bf wurde ein Prozess mit C wegen nicht Erfüllung einer Garantieleistung geführt, sodass C als nicht unbefangen in dieser Angelegenheit betrachtet werden kann. Der Kilometerstand, der im Zuge der § 57a Überprüfung durch die Firma WIT im Gutachten festgehalten wurde, beruht nach Auskunft meines Klienten auf einem Irrtum seitens der Firma WIT, den er selbst erst im Zuge der KIAB-Kontrolle festgestellt hätte. Hätte er den Tachometer tatsächlich manipuliert, so hätte er im Zuge der KIAB-Kontrolle das WIT-Gutachten nicht ausgehändigt. Mein Klient hat sich jedoch dazu bereit erklärt, eine nochmalige Überprüfung des Motorsteuergerätes durch einen unabhängigen Sachverständigen durchführen zu lassen. Um das Parteiengehör zu wahren ersuche ich Sie, einen Sachverständigen namhaft zu machen, um den tatsächlichen Kilometerstand feststellen zu lassen. Eine jährliche Kilometerleistung von 80.000 km erscheint jedenfalls zu hoch.

Auch die geschätzten Umsätze in Höhe von rd. 80.000 bzw. 90.000 € pro Jahr wurden unrealistisch hoch angesetzt. Obwohl der Abgabenbehörde die Wahl der Schätzungsmethode frei steht, ersuche ich Sie, bei ihrer Schätzung die Ergebnisse anderer vergleichbarer Betriebe (Einzelwagenunternehmer, einfach besetzt) nicht außer Acht zu lassen.

Gemäß Erfahrungsberichten der Taxiinnung bewegt sich ein Tagesumsatz im Schnitt um rd. € 120. Unter der Annahme, dass der Bf lediglich 2 Wochen pro Jahr urlaubs- oder krankheitsbedingt nicht seiner Arbeit nachgeht und somit 250 Tage pro Jahr (5 Tage pro Woche a" 50 Wochen) arbeitet, gehen Ihre Umsatzschätzungen von einem Tagesumsatz von rd. € 320 bzw. € 360 aus. Dies wäre das Dreifache des Tagesumsatzes, der den Erfahrungsberichten der Taxiinnung entspricht.

Auch eine Schätzung nach dem Lebensaufwand, bei der die persönlichen, familiären und wirtschaftlichen Verhältnisse des Abgabepflichtigen zu berücksichtigen wären, würde vermuten lassen, dass der Bf keine Umsätze in der von Ihnen geschätzten Höhe erzielt hat.

Ziel einer Schätzung ist, den wahren Besteuerungsgrundlagen möglichst nahe zu kommen (vgl. VwGH 2.6.1992, 88/14/0080). Der Schätzwert soll den tatsächlichen Verhältnissen möglichst nahe kommen und dem Grundsatz der Richtigkeit Rechnung tragen. Die Schätzung darf nicht den Charakter einer Strafbesteuerung haben (Ellinger/Wetzel, BAO, 120). Die Behörde darf auf keinen Fall zu hoch schätzen (siehe Stoll, 1980, S. 418).

Im Sinne einer möglichst realistischen Schätzung ersuche ich Sie daher höflichst, zur Feststellung des tatsächlichen Kilometerstandes, welchem eine maßgebliche Bedeutung bei der Ermittlung` der Besteuerungsgrundlagen zukommt, einen unabhängigen Gutachter namhaft zu machen, um das Motorsteuergerät auslesen zu lassen. Außerdem ersuche ich Sie, bei Ihrer Schätzung die Ergebnisse anderer Einzelwagenunternehmen, deren Taxis einfach besetzt sind, nicht außer Acht zu lassen…“

Das Finanzamt ermittelte hierauf bei Branchenbetriebsprüfern, ob diesen ein „Erfahrungsbericht“, wonach die durchschnittliche Tageslosung € 120,00 ausmache, bekannt sei, was diese verneinten.

Die Versicherungsleistung für Stehtage betrug für Alleinfahrer seit 1.12.2003 € 75,00 und seit 1.3.2006 € 80,00.

Am 24.4.2009 legte das Finanzamt die Berufung betreffend Umsatz- und Einkommensteuer 2005 bis 2007 dem Unabhängigen Finanzsenat als damals zuständiger Abgabenbehörde zweiter Instanz zur Entscheidung vor.

Am 31.1.2012 erfolgte gemäß § 270 Abs. 4 BAO aF ein Wechsel der Referentin.

Gemäß § 323 Abs. 38 BAO sind die am 31. 12. 2013 bei dem Unabhängigen Finanzsenat als Abgabenbehörde zweiter Instanz anhängigen Berufungen und Devolutionsanträge vom Bundesfinanzgericht als Beschwerden im Sinn des Art. 130 Abs. 1 B-VG zu erledigen. Solche Verfahren betreffende Anbringen wirken mit 1. 1. 2014 auch gegenüber dem Bundesfinanzgericht.

Das Bundesfinanzgericht hat erwogen:

Gemäß § 279 Abs. 1 BAO ist das Bundesfinanzgericht berechtigt, sowohl im Spruch als auch hinsichtlich der Begründung seine Anschauung an die Stelle jener der Abgabenbehörde zu setzen und demgemäß den angefochtenen Bescheid nach jeder Richtung abzuändern, aufzuheben oder die Bescheidbeschwerde als unbegründet abzuweisen.

§ 132 BAO lautet

"§ 132. (1) Bücher und Aufzeichnungen sowie die zu den Büchern und Aufzeichnungen gehörigen Belege sind sieben Jahre aufzubewahren; darüber hinaus sind sie noch so lange aufzubewahren, als sie für die Abgabenerhebung betreffende anhängige Verfahren von Bedeutung sind, in denen diejenigen Parteistellung haben, für die auf Grund von Abgabenvorschriften die Bücher und Aufzeichnungen zu führen waren oder für die ohne gesetzliche Verpflichtung Bücher geführt wurden. Soweit Geschäftspapiere und sonstige Unterlagen für die Abgabenerhebung von Bedeutung sind, sollen sie sieben Jahre aufbewahrt werden. Diese Fristen laufen für die Bücher und die Aufzeichnungen vom Schluß des Kalenderjahres, für das die Eintragungen in die Bücher oder Aufzeichnungen vorgenommen worden sind, und für die Belege, Geschäftspapiere und sonstigen Unterlagen vom Schluß des Kalenderjahres, auf das sie sich beziehen; bei einem vom Kalenderjahr abweichenden Wirtschaftsjahr laufen die Fristen vom Schluß des Kalenderjahres, in dem das Wirtschaftsjahr endet.

(2) Hinsichtlich der in Abs. 1 genannten Belege, Geschäftspapiere und sonstigen Unterlagen kann die Aufbewahrung auf Datenträgern geschehen, wenn die vollständige, geordnete, inhaltsgleiche und urschriftgetreue Wiedergabe bis zum Ablauf der gesetzlichen Aufbewahrungsfrist jederzeit gewährleistet ist. Soweit solche Unterlagen nur auf Datenträgern vorliegen, entfällt das Erfordernis der urschriftgetreuen Wiedergabe.

(3) Wer Aufbewahrungen in Form des Abs. 2 vorgenommen hat, muß, soweit er zur Einsichtgewährung verpflichtet ist, auf seine Kosten innerhalb angemessener Frist diejenigen Hilfsmittel zur Verfügung stellen, die notwendig sind, um die Unterlagen lesbar zu machen, und, soweit erforderlich, ohne Hilfsmittel lesbare, dauerhafte Wiedergaben beibringen. Werden dauerhafte Wiedergaben erstellt, so sind diese auf Datenträgern zur Verfügung zu stellen."

§ 184 BAO lautet:

„§ 184. (1) Soweit die Abgabenbehörde die Grundlagen für die Abgabenerhebung nicht ermitteln oder berechnen kann, hat sie diese zu schätzen. Dabei sind alle Umstände zu berücksichtigen, die für die Schätzung von Bedeutung sind.

(2) Zu schätzen ist insbesondere dann, wenn der Abgabepflichtige über seine Angaben keine ausreichenden Aufklärungen zu geben vermag oder weitere Auskunft über Umstände verweigert, die für die Ermittlung der Grundlagen (Abs. 1) wesentlich sind.

(3) Zu schätzen ist ferner, wenn der Abgabepflichtige Bücher oder Aufzeichnungen, die er nach den Abgabenvorschriften zu führen hat, nicht vorlegt oder wenn die Bücher oder Aufzeichnungen sachlich unrichtig sind oder solche formelle Mängel aufweisen, die geeignet sind, die sachliche Richtigkeit der Bücher oder Aufzeichnungen in Zweifel zu ziehen.“

Es steht fest, dass die vom Bf geführten Grundaufzeichnungen für den Zeitraum 2004 bis 2006 der Abgabenbehörde nicht vorgelegt wurden.

Es ist steuerlich unbeachtlich, ob diese Aufzeichnungen anlässlich eines Einbruchs in den Keller des Bf verloren gingen, oder aus anderen Gründen nicht vorgelegt wurden, wobei das Gericht durchaus Zweifel an dem Verlust der Aufzeichnungen bei einem Einbruch hegt, weil in der ursprünglichen Anzeige von einem Diebstahl von Buchhaltungsunterlagen keine Rede war und es auch nicht der Lebenserfahrung entspricht, dass herkömmliche Diebe zusätzlich zu einem Wohnwagenzelt zwei Kartons Buchhaltungsunterlagen stehlen.

Nach einhelliger Lehre und Rechtsprechung (siehe etwa Ritz, BAO5 § 132 Tz 5; Ellinger/Iro/Kramer/Sutter/Urtz, BAO3 § 132 E 2 ff.) unterliegen der Aufbewahrungspflicht auch so genante "Schmieraufzeichnungen".

Werden derartige „Schmieraufzeichnungen“ nicht der Behörde vorgelegt, ist dieser Umstand immer und in jedem Fall geeignet, die sachliche Richtigkeit der Bücher und Aufzeichnungen in Zweifel zu ziehen; die Abgabenbehörde ist zur Schätzung der Grundlagen für die Abgabenerhebung berechtigt und verpflichtet (siehe die bei Ellinger/Iro/Kramer/Sutter/Urtz, BAO3 § 132 E 6 zitierte Judikatur des Verwaltungsgerichtshofes).

Darüber hinaus ergibt sich die materielle Unrichtigkeit der vom Bf geführten Aufzeichnungen zum Beispiel auch durch die unrichtigen Aufzeichnungen über Tankvorgänge (Tz 3 des Prüfungsberichts) sowie die offensichtlichen Differenzen zwischen tatsächlich zurückgelegten Kilometern und den Kilometerständen laut Tachometer (Tz 6 des Prüfungsberichtes).

Die Schätzungsverpflichtung des Finanzamtes wurde in der als Beschwerde wirkenden Berufung auch nicht bestritten. Strittig ist, ob die belangte Behörde die Besteuerungsgrundlagen richtig geschätzt hat.

Fest steht, dass der Bf im Beschwerdezeitraum jeweils ein Funktaxifahrzeug betrieben hat. Nach Angaben des Bf war dieser Alleinfahrer.

Die belangte Behörde hat auf Grund der ihr vorliegenden Daten eine plausible Schätzung der Besteuerungsgrundlagen, die in Tz 7 des Prüfungsberichtes näher dargestellt und zusätzlich in der Stellungnahme der Prüferin weiter ausgeführt wurde, vorgenommen.

Zu den Einwendungen des Bf gegen diese Schätzung:

1. Angaben der „Rechtsabteilung der Taxiinnung“, wonach ein Umsatz von rund € 90.000 im Jahr nicht zu erwirtschaften wäre und sich ein Tagesumsatz im Schnitt um rund € 120 bewege, gehen nicht über die bloße Behauptungsebene hinaus. Es fehlt ein Beweismittel über eine derartige „Rücksprache“ und deren konkreten Inhalt, und auch an jedweden Ausführungen, wieso dies der Fall sein soll. Außerdem wird selbst eingeräumt, dass „naturgemäß“ auch „Abweichungen sowohl nach oben als auch nach unten“ vorkommen.

2. Warum im konkreten Einzelfall, legt man die von der belangten Behörde ermittelte Kilometerleistung zugrunde, nicht entsprechende Erlöse zu erwirtschaften wären, gibt die Beschwerde nicht an.

Wie in Tz 6 der Prüfungsberichtes ausgeführt, wurden offenkundig die Tachometerstände verändert. Hierbei dürfte zunächst vergessen worden sein, auch den Kilometerstand laut Motorsteuergerät zu verändern und kam es erst in weiterer Folge auch zu einer Veränderung dieses Kilometerstandes. Es bestehen daher keine Bedenken, wenn die belangte Behörde den ersten Kilometerstand laut Motorsteuergerät für ihre Schätzung herangezogen hat.

Nicht festgestellt werden kann, wodurch genau die jeweilige Jahresfahrleistung zustande kam.

Dies kann auf eine sehr gute Auftragslage des Bf als Alleinfahrer zurückzuführen sein, auch aber darauf, dass nicht nur der Bf selbst als Fahrer eingesetzt war, sondern der Bf sein Fahrzeug auch mit „Schwarzfahrern“ ausgelastet hat.

3. Die Bemessung der Stehpatzvergütung durch die Versicherungen geht von Pauschalwerten für Zwecke der Versicherung aus und steht in keinem Zusammenhang mit den tatsächlich erwirtschaftbaren Umsätzen (so soll nach Auskunft der Innung der durchschnittliche Tagesumsatz bei € 120 liegen, während die Stehplatzvergütung € 80 beträgt).

4. Zum Kilometerstand am Motorsteuergerät am 15.12.2008 ist auf die Ausführungen zu 2. zu verweisen.

Ebenso wie die Tachometeranzeige selbst ist auch die Anzeige des Kilometerstands am Motorsteuergerät veränderbar.

Bei modernen Fahrzeugen findet die Speicherung des KM-Standes nicht nur im Tachometer, sondern auch in weiteren Steuergeräten und eigens dafür angelegten Speichern statt . Die Vielfalt und die Art dieser Speicher ist von Hersteller zu Hersteller unterschiedlich (http://www.tachoteam.de/komplettservice-tachoeinstellung.php ).

Alle diese Speicherwerte lassen sich mehr oder weniger einfach verändern. Hierzu werden entsprechende Geräte am Markt angeboten, etwa:

„Diagprog - das System zum Programmieren und Justieren von digitalen Tachometern

Beim Diagprog Tacho Programmiergerät / Tacho Justiergerät handelt es sich um ein komplettes Reparatur System für Digital-Tachometer

DP3 Diagprog

Das DP3 Diagprog Tachoprogrammiergerät / Justiergerät ist ein komplettes System zur Reparatur digitaler Tachometer. Die Tachojustierung bzw. Tachoeinstellung wird durch professionelle Hardware / Software und einer klar strukturierten Bildanleitung zum Kinderspiel.

Mit dem DP3 Diagprog lassen sich alle Arbeiten am Digital Tachometer und am Motorsteuergerät ausführen. Serviceintervalleinstellungen, Fehler-Lese-Lösch-Programme, Programme zur Programmierung weiterer Steuergeräte wie Assyst, Gateway, Fehlerspeicher etc. sind ebenfalls mit dem DP3 Diagprog Tachojustiergerät einfach und schnell zu bewältigen.

Die Wiederherstellung von einem Datensatz eines defekten Tachometers lässt sich mit der Prommer Funktion (EProm- Funktion) ohne Probleme durchführen. Die Elektronik des Tacho wird durch diesen Vorgang nicht beeinflusst oder beschädigt“ (http://www.tachoteam.de/tachojustiergeraete.php ).

Der ADAC berichtet über mögliche, nicht nachverfolgbare Manipulationen an Tachometern http://www.adac.de/infotestrat/fahrzeugkauf-und-verkauf/gebrauchtfahrzeuge/tacho-manipulation/ (siehe hierzu auch etwa http://www.heise.de/ct/artikel/Tacho-Tuefteln-289862.html ):

„…Das „Zurückdrehen“ eines Tachos geht heute mit den entsprechenden Geräten kinderleicht. Es dauert meist nur Sekunden und wird – obwohl gesetzlich verboten – von vielen „Dienstleistern“ zu Preisen ab 50 Euro pro Auto überall angeboten. Das Ziel dabei ist, den Wert eines Gebrauchtwagens beim Verkauf auf betrügerische Weise zu steigern oder Leasing-Strafzahlungen zu vermeiden.

Die „Dienstleister“ verwenden handliche, leicht bedienbare Manipulationsgeräte, die für etwa 7.000 Euro legal erhältlich sind. Diese Geräte enthalten Software, mit der die meisten Autos binnen 30 Sekunden auf einen beliebigen Kilometerstand manipuliert werden können. Nach Erscheinen neuer Fahrzeugmodelle gibt es kurzfristig Software-Updates. Inzwischen werden sogar voll funktionsfähige China-Kopien von Manipulationsgeräten zu Preisen ab 200 Euro angeboten, die auch jeder Laie bedienen kann.

Bei fast allen Autos lässt sich der Kilometerstand ohne Ausbau des Tachos oder anderer Teile beliebig verstellen - durch Anschluss des Manipulationsgerätes an den einheitlichen Diagnose-Stecker, über den jedes Fahrzeug ab etwa Baujahr 2000 verfügt.

Meist genügt es, einen der „Dienstleister“ anzurufen und mit ihm einen Termin auf einem Parkplatz zu vereinbaren. Bei einer großen Razzia im Jahr 2011 hat die Polizei in München ein Auto mit einer echten Laufleistung von 700.000 Kilometern sicher gestellt, das auf 150.000 Kilometer „herunter gedreht“ worden war. Mit echtem Tachostand etwa 5.000 Euro wert, konnte es aufgrund des manipulierten Tachos (und nach der üblichen Aufbereitung) für 15.000 Euro verkauft werden – ohne dass dies aufgefallen wäre.

Tachos werden nicht nur kurz vor dem Verkauf eines Gebrauchtwagens manipuliert. Kilometerstände zu frisieren ist – weil es so einfach geht – auch während der Nutzung des Autos üblich, damit die falschen Daten in der „Fahrzeug-Historie“ der Hersteller-Werkstatt eingetragen werden und so weniger Laufleistung vortäuschen…“

Beispielsweise bietet ein Unternehmen von vielen an (http://www.muleit-elektronik.de/tachojustierung.htm ):

„…Ab sofort bieten wir Ihnen die Tachojustierung, Tachojustiergeräte, Tachoprogrammierung Tachoeinstellung Pixelfehler Korrektur so wie auch Chiptuning (Leistungssteigerung) ,z. B. für Audi BMW Mercedes Smart Opel VW LKW an. Auch ausgesprochene Exoten gehören zu unserem Repertoire, oder aber das Chiptuning für Motorräder, Lkw, Boote und Traktoren.

Wir arbeiten seit vielen Jahren in der digitalen KFZ Programmierung und sind immer auf dem neuesten Stand der Technik da wie nur mit den Modernsten Geräten arbeiten wie dem Elprosys, DiagProg 3, Diga Consult……

Durch ausgewählte und erprobte Methoden ist eine reibungslose und technisch einwandfreie Modifizierung aller Komponenten und Systeme gewährleistet. Ihr Fahrzeug ist bei uns in absolut sicheren und zuverlässigen Händen.

Wir führen nicht nur Tachojustierungen, Tachoeinstellung am Tacho durch, sondern programmieren auch alle anderen Steuergeräte wo der Kilometerstand gespeichert ist. Zum Beispiel bei Audi, VW, Seat und Skoda wird der Tachometer ( Kombiinstrument ) und im Steuergeräte. Bei Mercedes wird der Tachometer eingestellt und die programmieren der EZS und Gateway. Im BMW wird eine Justierung am Kilometerzähler, Schlüssel und CAS vorgenommen. Auch bei Opel Modellen programmieren wir alle Speicher.

Tachoservice vor Ort:

Wir bieten Ihnen Tachojustierungen bereits sehr günstig an, zum Beispiel VW Golf 3 bis 5, Corrado, Passat 35i - , Vento, Audi 80 bis A6, Opel, Ford, ........und viele andere.

Wenn Sie sich für eine Tachojustierung bei uns entscheiden, so entscheiden Sie sich für erstklassigen Tachoservice und für 100% Qualität vom anerkannten Fachmann in Sachen Tachojustierung….

Hinweis zur Tachojustierung:

Es kommt bei vielen Fahrzeugen vor, dass der gewünschte Tachostand nicht genau eingestellt werden kann. Aus diesem Grund weisen wir darauf hin, das eine Differenz von +/- 50 Kilometer möglich ist. Bei verschiedenen Modellen muss der Tacho ausgebaut werden. Sollte das bei Ihrem Fahrzeug der Fall sein, so darf niemals die Zündung eingeschaltet werden. Sollte die Zündung dennoch eingeschaltet werden, übernehmen wir keine Haftung für den dafür entstehenden Schaden. Sollte nach der Einstellung an dem Tacho ein Defekt auftreten, übernehmen wir die Reparatur bzw. die Neuanschaffung. Glühbirnen sind hiervon ausgeschlossen. Defekte müssen uns unverzüglich, spätestens am folgenden Werktag, schriftlich mitgeteilt werden.

Wir weisen ausdrücklich darauf hin, dass alle von uns angebotenen Waren und Diensteistungen ausschliesslich zu Reparaturzwecken bestimmt sind !!! Manipulationen an Wegstreckenzählern zum Zwecke des Betrugs sind strafbar, gemäß Paragraf 22b StVG . Ein Verfälschen ist demgegenüber nicht gegeben, wenn auf den Wegstreckenzähler zu Zwecken der Reparatur, Justierung, Konvertierung oder Datenrestauration eingewirkt wird, weil diese Handlungen auf die Gewährleistung oder Wiederherstellung der ordnungsgemäßen Funktionsfähigkeit des Wegstreckenzählers, also auf die Anzeige der tatsächlichen Laufleistung des Kraftfahrzeugs, abzielen.

Bei den folgenden Fahrzeugen sind Einstellungen möglich: …

Opel Vectra…“

Daher kann mit der Auslesung des Motorsteuergerätes am 15.12.2008 nicht der Nachweis erbracht werden, dass tatsächlich insgesamt nur 100.345 km gefahren wurden. Vielmehr kann vor der Auslesung der Gesamtkilometerstand auch so eingestellt worden sein, dass er etwa mit den Angaben des Bf zur Fahrleistung übereinstimmt.

In der Äußerung zur Stellungnahme der Prüferin wird das Bestehen einer Vielzahl divergierender Kilometerstände eingeräumt. Dass der im Gutachten für die § 57a KFG-Überprüfung ausgewiesene Kilometerstand auf einem „Irrtum“ beruht, ist zwar nicht völlig von der Hand zu weisen, doch hätte der Bf hierfür entsprechende Beweise vorlegen müssen. Die bloße Behauptung eines Irrtums ist nicht ausreichend, den bei der Überprüfung festgestellten Kilometerstand zu entkräften.

Da – siehe die vorstehenden Ausführungen – Manipulationen am Motorsteuergerät vorgenommen werden können, ohne dass diese später nachvollzogen werden können, geht auch die Bereitschaft, das Motorsteuergerät nochmals überprüfen zu lassen, ins Leere. Dabei könnte lediglich der Kilometerstand laut Motorsteuergerät im Zeitpunkt der neuerlichen Überprüfung festgestellt werden, nicht aber ob und welche Veränderungen vorgenommen wurden.

5. Die Diplomarbeit, deren Zusammenfassung vorgelegt wurde, geht für das Jahr 1995 von einem Verhältnis zwischen 53,52% Besetzkilometer und 46,48% Leerkilometer aus, während im Jahr 1989 der Leerkilometeranteil 31% betragen habe. Für den Beschwerdezeitraum lassen sich hieraus keine Rückschlüsse ziehen, zumal der Autor selbst schreibt, dass „die Einzelwerte enormen Streuungen unterliegen“ und „die Besetzt- und Leerkilometerstruktur nicht vom jeweiligen Taxi abhängig ist, sondern von verschiedensten Einflüssen wie Fahrtende, Auslastung des nächstgelegenen Standplatzes und dergleichen.“ Zu dieser Diplomarbeit ist im Übrigen auf UFS 15.2.2010, RV/0700-W/05, zu verweisen, wonach der Amtssachverständige zu dieser Diplomarbeit zu dem Schluss komme, „dass die während einer einzigen Woche erhobenen Daten keinen verlässlichen Schluss auf die durchschnittlichen Verhältnisse bei allen übrigen Taxis in Wien hinsichtlich des Leerkilometeranteiles zulassen; dies vor allem wegen der vom Diplomanden angewandten Methoden. Wie vom Diplomanden selbst dargelegt wurde, wandte dieser zur Auswertung der von ihm erhobenen Daten nur die Methoden der deskriptiven (=beschreibenden) Statistik an, nicht aber die der mathematischen Statistik. Aber nur bei Anwendung der Methoden der mathematischen Statistik wäre - bei Vorliegen von weiteren, im zu beurteilenden Fall jedenfalls nicht gegebenen Voraussetzungen - eine Übertragung der Aussagen auch auf andere Betriebe wissenschaftlich zulässig.“

Entgegen den Angaben in der Beschwerde wurden – siehe die ausführliche Stellungnahme der Prüferin und die in dieser enthaltene Tabelle – sehr wohl Leerkilometer, und zwar sogar mehr als nach der Diplomarbeit im Schnitt anfallen, nämlich 50%, angesetzt.

6. Eine Schätzung nach den Lebenshaltungskosten oder nach Vermögenszugängen kommt nur dann in Betracht, wenn einerseits hierfür entsprechende Anhaltspunkte bestehen und andererseits nicht genauere Methoden zur Verfügung stehen. Typischerweise kann die Lebenshaltung sehr unterschiedlich gestaltet sein und sind Vermögenswerte den Abgabenbehörden meist nicht bekannt. Demgegenüber bietet die von der belangten Behörde vorgenommene Schätzung ein nachvollziehbares und schlüssiges Ergebnis.

7. Was einen äußeren Betriebsvergleich anlangt, ist dem Bf zuzustimmen, dass in der Entscheidungspraxis des UFS üblicherweise niedrigere Jahresfahrleistungen bei Taxis zum Tragen kommen.

Allerdings wurden diese Fahrleistungen in der Regel nicht überprüft und unterscheiden sich die Sachverhalte von Betrieb zu Betrieb deutlich.

Im Fall des Bf wurde am 8.11.2006 ein Kilometerstand des zu diesem Zeitpunkt knapp ein Jahr (15.11.2005) zugelassenen Fahrzeugs von 72.269 dem Gutachten gemäß § 57a Abs. 4 KFG 1967 zugrunde gelegt (Arbeitsbogen Bl. 26). Bereits im ersten Zulassungsjahr kam das Fahrzeug des Bf somit auf eine Jahresfahrleistung von rund 72.000 km.

Am 8.5.2008 wies der Tachometerstand einen Wert von 80.924 km auf, während der Kilometerstand laut Motorsteuergerät 198.246 km war (Arbeitsbogen Bl. 30 ff.). Der Wert von 80.924 km steht im Widerspruch etwa zum Gutachten gemäß § 57a Abs. 4 KFG 1967 vom 22.10.2007 (98.790 km), wäre also niedriger als rund ein halbes Jahr zuvor. Im Prüfgutachten vom 18.9.2008 wird ein Kilometerstand von 90.613 km angeführt.

Die nach der Außenprüfung erstellte Bestätigung vom 15.12.2008 betreffend einen Kilometerstand laut Motorsteuergerät von 100.345 km besagt lediglich, dass das Steuergerät diesen Kilometerstand anzeigt, nicht aber, dass es sich hierbei um die echte Laufleistung des Fahrzeugs handelt.

Aus dem (ursprünglichen) Wert des Motorsteuergeräts ergibt sich eine Jahreskilometerleistung von rund 80.000 km.

Dieser Wert ist zwar sehr hoch, aber keineswegs unmöglich zu erreichen. So hat der Unabhängige Finanzsenat auch Jahreskilometerleistungen von über 100.000 km je Fahrzeug als erwiesen angesehen (UFS 28.10.2009, RV/1579-W/05, auch in diesem Verfahren mit Ermittlungen infolge Tachometermanipulatuionen).

Dieser Wert erscheint angesichts der Vielzahl widersprüchlicher Werte am ehesten geeignet, eine den tatsächlichen Verhältnissen möglichst nahekommende Schätzung zu begründen. Offenbar wurde zunächst übersehen, auch das Motorsteuergerät an die Werte laut Tachometeranzeige anzupassen und wurde erst nach Aufzeigen der Tachometermanipulationen durch die Betriebsprüfung auch eine Änderung des Kilometerstandes im Motorsteuergerät vorgenommen.

Wie zu 2. ausgeführt, kann die Jahresfahrleistung von 80.000 km (unter Berücksichtigung von 40.000 km Leerfahrten) auf eine sehr gute Auftragslage des Bf als Alleinfahrer zurückzuführen sein, andererseits aber auch darauf, dass nicht nur der Bf selbst als Fahrer eingesetzt war, sondern der Bf sein Fahrzeug auch mit „Schwarzfahrern“ ausgelastet hat.

Bemerkt wird, dass laut Niederschrift vom 22.9.2008 mit dem Bf dieser angab, ausschließlich nachts unterwegs gewesen zu sein, während die Schätzung von einem Anteil der (teureren) Nachtfahrten von nur 30% ausgeht, also zugunsten des Bf einen niedrigen Kilometererlös annimmt als bei 100% Nachtfahrten. Das Gericht nimmt jedoch von einer Änderung der Schätzung zu Ungunsten des Bf Abstand, da es angesichts der zahlreichen Ungereimtheiten in den Angaben des Bf auch möglich ist, dass – vom Bf oder einem Dritten – auch untertags gefahren wurde.

Über die von der Betriebsprüfung berücksichtigten Aufwendungen hinaus waren keine weiteren Aufwendungen zu berücksichtigen, da vom Bf niemals vorgebracht wurde, dass er weitere Aufwendungen hatte.

Der Bf hat durch sein Verhalten zur Schätzung Anlass gegeben. Er muss es daher in Kauf nehmen, dass die Abgabenbehörde bei der Vielzahl unterschiedlichster Kilometerstände jenen für die Schätzung herangezogen hat, der offenbar nicht manipuliert wurde, und hierauf aufbauend eine schlüssige Schätzung vorgenommen hat.

Die angefochtenen Bescheide erweisen sich somit nicht als rechtswidrig (Art. 134 Abs 1 Z 1 B-VG), diese bleiben gemäß § 279 BAO unverändert und die Beschwerde ist als unbegründet abzuweisen.

Gemäß Art. 133 Abs. 4 B-VG ist gegen diese Entscheidung eine Revision nicht zulässig. Es handelt sich um keine Rechtsfrage von grundsätzlicher Bedeutung, da die Entscheidung zur Schätzungsverpflichtung und zur Durchführung einer Schätzung der ständigen Rechtsprechung des Verwaltungsgerichtshofes folgt. Die der Entscheidung zugrunde gelegten Tatsachenfeststellungen sind einer Revision nicht zugänglich.

Wien, am 7. April 2014