Nichtabzugsfähigkeit von Aufwendungen für ein Arbeitszimmer, wenn beim Arbeitgeber ein jederzeit zugängliches Arbeitszimmer besteht und das Arbeitszimmer nur deswegen erforderlich ist, um ein Kind bestmöglich zu betreuen

European Case Law Identifier: ECLI:AT:BFG:2015:RV.7104104.2015

Entscheidungstext

IM NAMEN DER REPUBLIK!

Das Bundesfinanzgericht hat durch den Richter Dr. Rudolf Wanke über die als Beschwerden weitergeltenden Berufungen der Dr. Barbara K*****, *****Adresse*****, vertreten durch Herwig Panowitz, Steuerberater, 3300 Amstetten, Hauptplatz 30, vom 13. 9. 2011 und vom 10. 5. 2012 gegen die Bescheide des Finanzamtes Amstetten Melk Scheibbs, 3300 Amstetten, Graben 7, vom 6. 9. 2011 und vom 27. 3. 2012 alle zur Steuernummer 15*****, zu Recht erkannt:

I. Den als Beschwerden weitergeltenden Berufungen wird gemäß § 279 BAO teilweise Folge gegeben.

Die angefochtenen Bescheide werden abgeändert.

Die Bemessungsgrundlagen und die Höhe der Abgaben sind dem Ende der Entscheidungsgründe zu entnehmen und bilden einen Bestandteil des Spruches dieses Erkenntnisses.

II. Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof nach Art. 133 Abs. 4 B-VG nicht zulässig.

Entscheidungsgründe

Die Berufungswerberin (Bw) und nunmehrige Beschwerdeführerin (Bf) Dr. Barbara K***** erhob Berufungen gegen die Einkommensteuerbescheide für die Jahre 2008, 2009 und 2010, über die der Unabhängige Finanzsenat mit Berufungsentscheidung UFS 12. 3. 2013, RV/1752-W/12, entschied.

Gegen diese Berufungsentscheidung erhob das Finanzamt hinsichtlich der Anerkennung der Aufwendungen für ein im Wohnungsverband gelegenes Arbeitszimmer als Werbungskosten in den Jahren 2009 (953,00 €) und 2010 (953,77 €) Amtsbeschwerde an den Verwaltungsgerichtshof.

Der Verwaltungsgerichtshof hat mit Erkenntnis VwGH 30. 6. 2015, 2013/15/0165, beim Bundesfinanzgericht eingelangt am 10. 8. 2015, die Berufungsentscheidung UFS 12. 3. 2013, RV/1752-W/12 im angefochtenen Umfang, somit hinsichtlich Einkommensteuer 2009 und 2010, wegen Rechtswidrigkeit seines Inhaltes aufgehoben.

Der Gerichtshof hat unter anderem ausgeführt:

Das Finanzamt erklärt, den Bescheid insoweit anzufechten, als die Kosten für ein im Wohnungsverband gelegenes Arbeitszimmer in den Jahren 2009 und 2010 als Werbungskosten anerkannt worden seien. Damit wendet sich die Beschwerde - entgegen dem zu weit gefassten Aufhebungsantrag - nicht gegen den angefochtenen Bescheid, soweit mit diesem über Einkommensteuer 2008 abgesprochen wurde.Nach § 20 Abs. 1 Z 2 lit. d EStG 1988 dürfen Aufwendungen oder Ausgaben für ein im Wohnungsverband gelegenes Arbeitszimmer und dessen Einrichtung sowie für Einrichtungsgegenstände der Wohnung bei den einzelnen Einkünften nicht abgezogen werden. Bildet ein im Wohnungsverband gelegenes Arbeitszimmer den Mittelpunkt der gesamten betrieblichen und beruflichen Tätigkeit des Steuerpflichtigen, sind die darauf entfallenden Aufwendungen und Ausgaben einschließlich der Kosten seiner Einrichtung abzugsfähig.Für die Bestimmung des Mittelpunktes einer Tätigkeit ist ihr materieller Schwerpunkt maßgebend; in Zweifelsfällen ist darauf abzustellen, ob das Arbeitszimmer in zeitlicher Hinsicht für mehr als die Hälfte der Tätigkeit im Rahmen der konkreten Einkunftsquelle benützt wird (vgl. das hg. Erkenntnis vom 18. Oktober 2012, 2008/15/0236, mwN).Die Aufwendungen für ein im Wohnungsverband gelegenes Arbeitszimmer, ein sogenanntes häusliches Arbeitszimmer, sind - zusätzlich zu den in § 20 Abs. 1 Z 2 lit. d EStG 1988 normierten Voraussetzungen - nach den von der Rechtsprechung entwickelten Kriterien weiters nur dann anzuerkennen, wenn ein Arbeitszimmer nach der Art der Tätigkeit des Steuerpflichtigen notwendig ist, der zum Arbeitszimmer bestimmte Raum tatsächlich ausschließlich oder nahezu ausschließlich beruflich genutzt und auch entsprechend eingerichtet ist (vgl. das hg. Erkenntnis vom 19. Dezember 2013, 2010/15/0124, mwN).Die Möglichkeit der Benutzung eines jederzeit zugänglichen Arbeitszimmers beim Arbeitgeber steht der Notwendigkeit eines häuslichen Arbeitszimmers entgegen (vgl. Hofstätter/Reichel, EStG 1988, § 20 Tz 6.1; Doralt/Kofler, EStG11 , § 20 Tz 104/9; Krafft in Wiesner/Grabner/Wanke, EStG 12. GL § 20 Anm 37; Jakom/Baldauf EStG, 2015, § 20 Tz 42; sowie das hg. Erkenntnis vom 16. Dezember 2003, 2001/15/0197, VwSlg 7890/F). Anderes könnte sich in einem solchen Fall allenfalls dann ergeben, wenn ein Abgabepflichtiger aufgrund seiner Krankheit bzw. Behinderung die Arbeit zum Großteil von zu Hause aus erledigen muss (vgl. dazu das hg. Erkenntnis vom 25. Juli 2013, 2011/15/0104).Die belangte Behörde ging im angefochtenen Bescheid davon aus, dass bei einer alleinerziehenden Mutter ein häusliches Arbeitszimmer notwendig sei, wenn es dazu beiträgt, dass die beruflich bedingten Abwesenheiten (und Nächtigungen) außerhalb des Familienwohnsitzes verringert werden und die Mutter dadurch die tatsächliche Obsorge für ihr Kind bestmöglich ausüben könne. Es ist unstrittig, dass der Mitbeteiligten bei ihrem Arbeitgeber ein entsprechender Raum zur Verfügung gestanden ist. Sie habe diesen aber nur in eingeschränktem Umfang nutzen können, weil andernfalls die regelmäßige Betreuung des Sohnes durch seine Mutter nicht sichergestellt gewesen wäre.Mit dieser Auffassung verkennt die belangte Behörde die Rechtslage. Nach der ständigen Rechtsprechung setzt die steuerliche Anerkennung eines häuslichen Arbeitszimmers voraus, dass dieses sowohl aufgrund der Art der beruflichen/betrieblichen Tätigkeit als auch auslastungsbedingt notwendig ist. Die Mitbeteiligte hat nicht einmal behauptet, dass sich die Notwendigkeit des Arbeitszimmers aus der Art der von ihr ausgeübten Tätigkeit ergibt. Folgt man den Angaben der Mitbeteiligten, ist das häusliche Arbeitszimmer vielmehr erforderlich, um den gegenüber ihrem Sohn bestehenden Betreuungspflichten bestmöglich nachkommen zu können. Damit stehen die Aufwendungen für das Arbeitszimmer mit den Unterhaltsleistungen (Kinderbetreuungskosten) für den im Haushalt der Mitbeteiligten lebenden Sohn in Zusammenhang. Unterhaltsleistungen für Kinder sind grundsätzlich durch die Familienbeihilfe und die im Einkommensteuergesetz dafür vorgesehenen Absetzbeträge abgegolten (vgl. § 34 Abs. 7 EStG 1988).Der angefochtene Bescheid war daher in seinem Abspruch betreffend Einkommensteuer 2009 und 2010 gemäß § 42 Abs. 2 Z 1 VwGG wegen Rechtswidrigkeit seines Inhaltes aufzuheben.

Gemäß § 63 Abs. 1 VwGG sind die Verwaltungsgerichte und die Verwaltungsbehörden verpflichtet, in der betreffenden Rechtssache mit den ihnen zu Gebote stehenden rechtlichen Mitteln unverzüglich den der Rechtsanschauung des Verwaltungsgerichtshofes entsprechenden Rechtszustand herzustellen, wenn der Verwaltungsgerichtshof einer Revision - bzw. hier noch: einer Beschwerde - stattgegeben hat.

Der Verfahrensgang, die getroffenen Sachverhaltsfeststellungen sowie die hieraus resultierende rechtliche Würdigung der einzelnen Streitpunkte ist der in der FINDOK veröffentlichten Berufungsentscheidung UFS 12. 3. 2013, RV/1752-W/12, zu entnehmen.

Hinsichtlich der nicht von der Anfechtung beim VwGH betroffenen Streitpunkte wird auf die Berufungsentscheidung UFS 12. 3. 2013, RV/1752-W/12 verwiesen.

Hinsichtlich der Aufwendungen für ein im Wohnungsverband gelegenes Arbeitszimmer als Werbungskosten in den Jahren 2009 (953,00 €) und 2010 (953,77 €) ist auf die Ausführungen des VwGH, an dessen Entscheidung das Bundesfinanzgericht gebunden ist, zu verweisen.

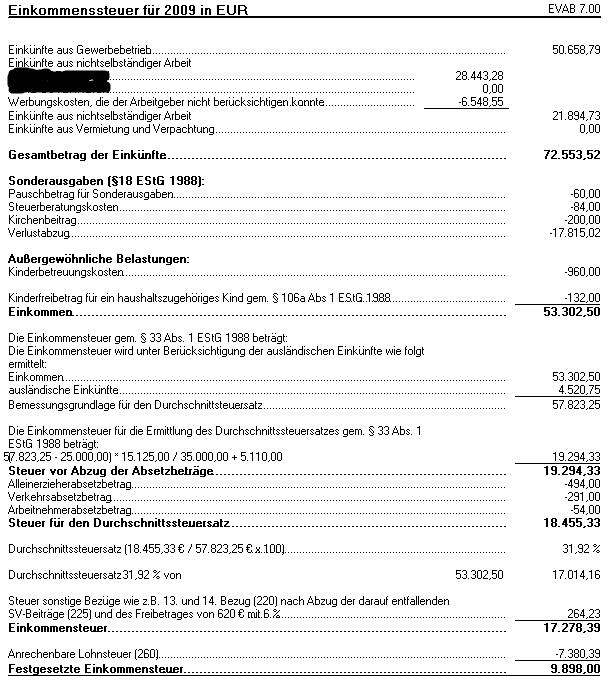

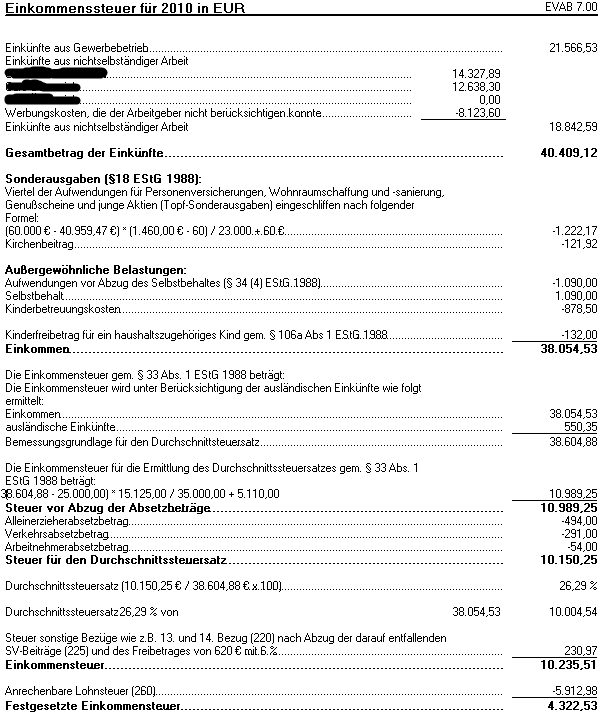

Die bisher anerkannten Werbungskosten von 7.501,55 € (2009) und von 9.077,37 € (2010) sind daher um 953,00 € und um 953,77 € auf 6.548,55 € im Jahr 2009 und auf 8.123,60 € im Jahr 2010 zu vermindern:

Einkommensteuer 2009:

Einkommensteuer 2010:

Gemäß § 25 Abs. 1 BFGG und § 282 BAO ist das Finanzamt verpflichtet, im gegenständlichen Fall mit den ihm zu Gebote stehenden rechtlichen Mitteln unverzüglich den der Rechtsanschauung des Bundesfinanzgerichtes entsprechenden Rechtszustand herzustellen und die entsprechenden Buchungen am Abgabenkonto vorzunehmen.

Gegen diese Entscheidung ist gemäß Art. 133 Abs. 4 B-VG eine Revision nicht zulässig, da das Erkenntnis nicht von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis nicht von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird. Die Entscheidung folgt vielmehr dem Erkenntnis VwGH 30. 6. 2015, 2013/15/0165.

Wien, am 11. August 2015

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 20 Abs. 1 Z 2 lit. d EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Verweise: | |