Wertansatz für betrieblich genutztes Gebäude

European Case Law Identifier: ECLI:AT:BFG:2019:RV.5100574.2015

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Richter Ri. in der Beschwerdesache D. C., Adr_2, vertreten durch Günther-Johann Klinger, Schulstraße 11 Tür 1, 4716 Hofkirchen an der Trattnach, gegen die Bescheide des Finanzamtes Braunau Ried Schärding zu Steuernummer StNr. vom 04.11.2014, betreffend Einkommensteuer für 2012 und Umsatzsteuer für 2012 zu Recht erkannt:

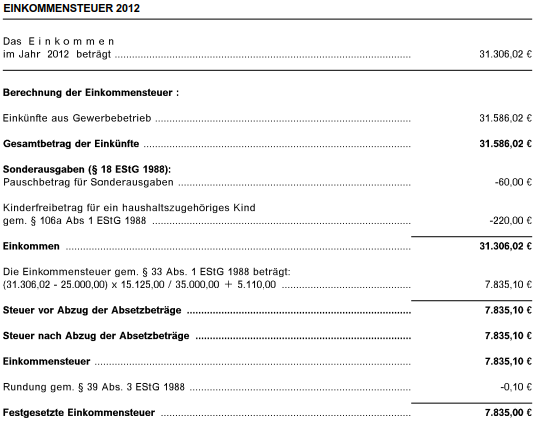

1) Der Einkommensteuerbescheid für 2012 wird abgeändert. Die Bemessungsgrundlage und die Höhe der Einkommensteuer für 2012 betragen:

| Bemessungsgrundlage | Abgabe | ||

Jahr | Art | Höhe | Art | Höhe |

2012 | Einkommen | 31.306,02 € | Einkommensteuer | 7.835,10 € |

ergibt folgende festgesetzte Einkommensteuer | 7.835,00 € | |||

Die Einkommensteuer für 2012 war bereits fällig.

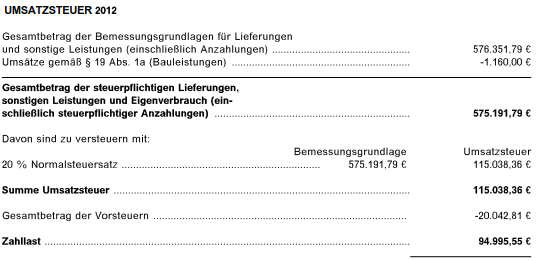

2) Der Umsatzsteuerbescheid für 2012 wird abgeändert. Die Bemessungsgrundlage und die Höhe der Umsatzsteuer für 2012 betragen:

| Bemessungsgrundlage | Abgabe | ||

Jahr | Art | Höhe | Art | Höhe |

2012 | Gesamtbetrag der steuerpflichtigen Lieferungen, sonstigen Leistungen und Eigenverbrauch (einschließlich steuerpflichtiger Anzahlungen) | 575.191,79 € | Umsatzsteuer | 115.038,36 € |

|

|

| Gesamtbetrag der Vorsteuern | - 20.042,81 € |

Zahllast | 94.995,55 € | |||

Die Umsatzsteuer für 2012 war bereits fällig.

3) Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) nicht zulässig.

Entscheidungsgründe

1. Verfahrensgang vor der Abgabenbehörde

Der Beschwerdeführer (Bf.) betreibt als Einzelunternehmer die Firma A in Adr_1. Ein Lager für Betriebsmaterial befindet sich in Adr_2.

1.1. Einkommensteuererklärung 2012

In der Einkommensteuererklärung 2012, eingebracht am 28.5.2014, erklärte der Bf. Folgendes:

Gewinnermittlung nach § 4 Abs. 1; USt-Nettosystem | |

Erträge/Betriebseinnahmen | |

Erträge/Betriebseinnahmen ohne solche, die in einer Mitteilung gemäß § 109a erfasst sind – EKR 40-44 – einschließlich Eigenverbrauch (Entnahmewerte von Umlaufvermögen) | 509.399,68 |

Anlagenerträge/Entnahmewerte von Anlagevermögen EKR 460-462 vor allfälliger Auflösung auf 463-465 bzw. 783 | 16.850,00 |

Nur für Bilanzierer: Bestandsveränderungen EKR 450-457 | -59.100,00 |

Übrige Erträge/Betriebseinnahmen (z.B. Finanzerträge, Gewinnanteile aus einer stillen Beteiligung) – Saldo | 1.065,49 |

Aufwendungen/Betriebsausgaben | |

Waren, Rohstoffe, Hilfsstoffe | 2.751,62 |

Personalaufwand („eigenes Personal“) | 301.655,29 |

Abschreibungen auf das Anlagevermögen (z.B. AfA, geringwertige Wirtschaftsgüter) | 24.354,68 |

Reise- und Fahrtspesen inkl. Kilometergeld und Diäten (ohne tatsächliche Kfz-Kosten) | 35.472,98 |

Tatsächliche Kfz-Kosten (ohne AfA, Leasing und Kilometergeld) | 31.597,54 |

Miet- und Pachtaufwand, Leasing | 19.219,11 |

Werbe- und Repräsentationsaufwendungen, Spenden, Trinkgelder | 4.608,21 |

Buchwert abgegangener Anlagen | 10.857,50 |

Zinsen und ähnliche Aufwendungen | 11,00 |

Eigene Pflichtversicherungsbeiträge, Beiträge zu Versorgungs- und Unterstützungseinrichtungen und Beiträge zur Selbständigenvorsorge | 12.307,40 |

Übrige und/oder pauschale Aufwendungen/Betriebsausgaben, Kapitalveränderungen – Saldo Bei USt-Bruttosystem: inkl. Ust-Zahllast, jedoch ohne Kennzahl 9233 | 9.815,07 |

Korrekturen des Gewinnes / Verlustes (Steuerliche Mehr-/Weniger-Rechnung) | |

Wechsel der Gewinnermittlungsart (§ 4 Abs. 10) wurde vorgenommen | Ja |

Höhe des Übergangsgewinnes/Übergangsverlustes | 22.661,64 |

Gewinnfreibetrag/Freibetrag für investierte Gewinne (§ 10) | |

Grundfreibetrag | 3.900,00 |

Investitionsbedingter Gewinnfreibetrag für Wertpapiere | 289,43 |

Bilanzposten (nur für Bilanzierer gemäß §§ 4 Abs. 1 oder 5) | |

Privatentnahmen | 241.004,34 |

Gebäude auf eigenem Grund | 45.743,06 |

Finanzanlagen | 79.953,80 |

Vorräte | 8.900,00 |

Forderungen aus Lieferungen und Leistungen | 41.079,54 |

Sonstige Rückstellungen | 19.241,14 |

Gesamtsaldo der Einkünfte Gewerbebetrieb sowie Einkünfteverteilungen | |

Einkünfte aus Gewerbebetrieb | 28.036,98 |

1.2. Umsatzsteuererklärung 2012

Weiters in der Umsatzsteuererklärung 2012, eingebracht am 28.5.2014, erklärte er:

Lieferungen, sonstige Leistungen und Eigenverbrauch | |

Gesamtbetrag der Bemessungsgrundlagen des Veranlagungszeitraumes 2012 für Lieferungen und sonstige Leistungen einschließlich Anzahlungen | 576.351,79 |

Abzüglich Umsätze, für die die Steuerschuld gemäß § 19 Abs. 1 zweiter Satz sowie gemäß § 19 Abs. 1a, 1b, 1c, 1d und 1e auf den Leistungsempfänger übergegangen ist | 1.160,00 |

Steuersätze | |

Davon sind zu versteuern mit: |

|

20% Normalsteuersatz | 575.191,79 |

Vorsteuer | |

Gesamtbetrag der Vorsteuern (einschließlich der pauschal ermittelten Vorsteuern aber ohne die übrigen gesondert anzuführenden Vorsteuerbeträge) | 20.256,45 |

Vorsteuern betreffend KFZ | 9.968,97 |

Vorsteuern betreffend Gebäude | 1.490,47 |

Kammerumlagepflicht liegt vor: | Ja |

An Kammerumlage wurde für 2012 entrichtet: | 60,77 |

1.3. Nachschau in Adr_2

Am 8.8.2012, 10.00 Uhr bis 10.30 Uhr, wurden in einer Nachschau die Lagerräumlichkeiten des Bf. in Adr_2 besichtigt. Aus dem darüber aufgenommenen Aktenvermerk geht hervor, dass für die Lagerung der Kabel, Steckverbindungen und diverser elektronischer Bauteile der Bf. den ehemaligen Kuhstall (laut Erklärung vom 9.12.2002) an seinem Hauptwohnsitz in Adr_2 benützt.00000000000000000000000 Dieser umgebaute Stall sei ca. 100 m2 groß, wurde um ca. 1960 zum Bauernhof dazugebaut. Das Gebäude sei außen noch im Rohbau, innen sei es verputzt, habe einfachverglaste Fenster, einen Betonboden und eine Betondecke.

Dieses Stallgebäude sei mit einer Trennwand unterteilt. Im vorderen Bereich sei das Lager des Bf. Die Fläche betrage ca. 40m2. Der hintere Teil des Gebäudes werde privat genutzt (Tischlereimaschinen, Lagerung von Holz und Holzteilen). Der Bf. bestätige, dass das der einzige Lagerraum sei, den er in Adr_2 nutze.

Er sei 2/3-Eigentümer des Grundstücks, seine Gattin F. C. sei 1/3-Eigentümerin.

Auf einem Vorplatz seien 4 Firmenwägen abgestellt, mit den weiteren 3 Wägen seien Mitarbeiter des Bf. unterwegs.

1.4. Ersuchen um Ergänzung vom 02.09.2014

Am 2.9.2014 erging ein Ersuchen um Ergänzung betreffend der Einkommensteuererklärung 2012 von der belangten Behörde. Dem Bf. wurde aufgetragen, folgende Unterlagen vorzulegen:

- Bilanz zum 31.12.2012

- Ermittlung Übergangsgewinn

- Inventur zum 1.1.2012

- Inventur zum 31.12.2012

- Anlagenverzeichnis zum 31.12.2012

- Gewinn- und Verlustrechnung 2012

Der Bf. legte den Jahresabschluss 2012 sowie die Beilage E1a – betriebliche Einkünfte 2012 vor, aus denen der Übergangsgewinn und -verlust ersichtlich ist.

1.5. Ersuchen um Ergänzung vom 08.10.2014

Am 8.10.2014 erging erneut ein Ergänzungsersuchen betreffend der Einkommensteuererklärung 2012 an den Bf., worin er aufgefordert wurde, entsprechende Rechnungen und Zahlungsbelege in Bezug auf seinen Zugang in der im Anlagenverzeichnis befindlichen Pos. 3-01 „Erneuerung Dach“ vorzulegen.

Der Bf. legte daraufhin diverse Lieferscheine der Firma B vor.

1.6. Einkommensteuerbescheid 2012

Am 4.11.2014 erging folgender Einkommensteuerbescheid für das Jahr 2012:

Einkünfte aus Gewerbebetrieb | 31.652,29 € |

Gesamtbetrag der Einkünfte | 31.652,29 € |

Sonderausgaben (§ 18 EStG 1988): Pauschbetrag für Sonderausgaben | -60,00 € |

Kinderfreibetrag für ein haushaltszugehöriges Kind gemäß § 106a Abs. 1 EStG 1988 | -220,00 € |

Einkommen | 31.372,29 € |

Die Einkommensteuer gemäß § 33 Abs. 1 EStG 1988 beträgt: (31.372,29 – 25.000,00) x 15.125,00 / 35.000,00 + 5.110,00 | 7.863,74 € |

Steuer vor Abzug der Absetzbeträge | 7.863,74 € |

Steuer nach Abzug der Absetzbeträge | 7.863,74 € |

Einkommensteuer | 7.863,74 € |

Rundung gemäß § 39 Abs. 3 EStG 1988 | 0,26 € |

Festgesetzte Einkommensteuer | 7.864,00 € |

1.7. Umsatzsteuerbescheid 2012

Der Umsatzsteuerbescheid 2012 vom 4.11.2014 erging folgendermaßen:

Gesamtbetrag der Bemessungsgrundlagen für Lieferungen und sonstigen Leistungen (einschließlich Anzahlungen) | 576.351,79 € | |

Umsätze gemäß § 19 Abs. 1a (Bauleistungen) | -1.160,00 € | |

Gesamtbetrag der steuerpflichtigen Lieferungen, sonstigen Leistungen und Eigenverbrauch (einschließlich steuerpflichtiger Anzahlungen) | 575.191,79 € | |

Davon sind zu versteuern mit: 20% Normalsteuersatz | Bemessungsgrundlage 575.191,79 € | Umsatzsteuer 115.038,36 € |

Summe Umsatzsteuer | 115.038,36 € | |

Gesamtbetrag der Vorsteuern | -19.659,82 € | |

Zahllast | 95.378,54 € | |

|

|

|

1.8. Bescheidbegründung

Am 05.11.2014 erging gesondert die Bescheidbegründung betreffend Umsatzsteuerbescheid 2012 und Einkommensteuerbescheid 2012. Begründet wurde die Abweichung der beiden Erledigungen von der Erklärung damit, dass der Bf. ein Unternehmen im Bereich der Telekommunikation und Netzwerktechnik betreibe. Die Eröffnung des Betriebes sei dem Finanzamt im September 2002 mitgeteilt worden. Anlässlich der Betriebseröffnung wurde am 09.12.2002 vom Finanzamt Ried im Innkreis eine Nachschau durchgeführt, bei der u.a. festgestellt worden sei, dass das Gewerbe vom Standort Adr_1 ausgeübt werde (siehe Verständigung über die Begründung einer Gewerbeberechtigung der BH Ried vom 05.09.2002). In einer Ergänzung zur Niederschrift, die bei der Nachschau aufgenommen wurde, teilte der Bf. dem Finanzamt mit, dass die Lagerung der Materialien und Werkzeuge in dem Anwesen Adr_2 im ehemaligen Kuhstall erfolgen würde.

Bei dem Anwesen Adr_2 handelt es sich um einen mehrere hundert Jahre alten Bauernhof, der von der Eigentümergemeinschaft C. D. (1/6), E. F. (Gattin 1/6), E. G. (1/3) und E. H. (1/3) am 04.03.1994 um EUR 65.405,55 (ATS 900.000,00) erworben wurde.

Besitzverhältnisse | D. C. | F. E. | G. E. | H. E. |

04.03.1994 | 1/6 | 1/6 | 1/3 | 1/3 |

13.06.1997 | +1/6 | +1/6 |

| -1/3 |

20.03.2006 | +1/3 |

| -1/3 |

|

Anteil derzeit | 2/3 | 1/3 |

|

|

Aus Grundstücksverkäufen in unmittelbarer Umgebung im Jahr 1994 lasse sich folgender Wert für landwirtschaftliche Nutzgründe ableiten:

Fläche laut Kaufvertrag | 7.687 m2 |

Durchschnittlicher Kaufpreis (in Euro) pro m2 | 2,60 |

Anteil Grund und Boden | 19.986,20 |

Gerundet | 20.000,00 |

|

|

Kaufpreis gesamt | 65.405,55 |

Davon Grund und Boden | -20.000,00 |

Anteil für Gebäude | 45.405,55 |

Gerundet | 45.400,00 |

Dem Grundbuch sei zu entnehmen, dass von der Gesamtfläche 1.029 m2 bebaut sind. Das entspreche einem durchschnittlichen Anschaffungswert für einen m2 Baufläche von:

Anteil für Gebäude | 45.400,00 |

Bebaut | 1.029 m2 |

Anschaffungskosten pro m2 (in Euro) | 45,12 |

Im Anlagenverzeichnis zum 31.12.2011 fänden sich folgende Wertansätze:

Inv-Nr | Bezeichnung | Ansch. Dat. | Ansch. Wert |

1-00 | Betr. Gebäudeteil Nutzungseinlage | 05.09.2002 | 15.000,00 |

2-00 | Betr. Lagerteil 50% Einlage C. & 50% Miete J. | 01.01.2009 | 25.000,00 |

3-00 | Lager 20 m2 50% betr. Anteil Einlage C. & 50% Miete J. | 01.01.2011 | 10.000,00 |

4-00 | Garage 15 m2 50% betr. Anteil Einlage C. & 50% Miete J. | 01.01.2011 | 7.500,00 |

Gesamt |

|

| 57.500,00 |

Da es bereits im Veranlagungsverfahren für das Jahr 2010 offene Fragen betreffend den betrieblich genutzten Gebäudeteil gegeben habe, sei am 8. August 2012 in Adr_2 eine Besichtigung der Lagerräume erfolgt.

Dabei konnten folgende Feststellungen getroffen werden:

Lediglich der umgebaute Stall (Größe gesamt ca. 100 m2) sei zum Zeitpunkt der Besichtigung teilweise, und zwar im Ausmaß von rund 40 m2 (siehe Fotos vom 8. August 2012) für betriebliche Zwecke verwendet worden. Weiters sei im Zuge dieser Besichtigung vom Bf. wiederholt darauf hingewiesen worden, dass nur dieser eine Raum derzeit für seinen Betrieb genutzt werde und es beabsichtigt sei, vielleicht zukünftig einen weiteren Raum (Stall mit Gewölbe) zu nutzen.

Unter Berücksichtigung dieser Feststellungen und Angaben des Pflichtigen sei die AfA 2010 entsprechend berichtigt worden.

Der Wertansatz in Höhe von 15.000,00 erweise sich allerdings auch als viel zu hoch. Werden Wirtschaftsgüter eingelegt, die innerhalb von zehn Jahren angeschafft wurden, seien nach der bis 2006 geltenden Rechtslage als Einlagewert höchstens die Anschaffungskosten anzusetzen.

Der gegenständliche Gebäudeteil wurde im März 1994 angeschafft und im September 2002 in das Betriebsvermögen eingelegt, also innerhalb von zehn Jahren. Damit ergebe sich folgender (berichtigter) Einlagewert:

Anschaffungskosten Gebäude pro m2 (in Euro) | 45,12 |

Fläche betrieblich genutzt | 40 m2 |

Einlagewert | 1.804,80 |

Gerundet | 2.000,00 |

Bisher | 15.000,00 |

Da dieser Anteil in der Eigentumsquote Deckung fände, würden die gesamten 40 m2 Betriebsvermögen darstellen. Eine zusätzliche Miete an die Gattin sei daher nicht zulässig.

Da zum Zeitpunkt der Betriebsbesichtigung im August 2012 nur dieser eine Raum betrieblich genutzt worden sei, können die Einlagen 1.1.2009 und 1.1.2011 nicht anerkannt werden.

| Erklärt | lt. Veranlagung | Differenz |

Einlage 2002 | 300,00 | 40,00 |

|

Einlage 2009 | 757,58 | 0,00 |

|

Einlage 2011 | 303,03 | 0,00 |

|

| 227,27 | 0,00 |

|

Summe AfA | 1.587,88 | 40,00 | 1.547,88 |

Miete Gattin | 2.020,00 | 0,00 | 2.020,00 |

Da das ehemalige Stallgebäude nur zu 20% betrieblichen Zwecken dienen würde, könne von der Dacherneuerung auch nur dieser Anteil berücksichtigt werden.

| Erklärt | lt. Veranlagung | Differenz |

Dacherneuerung | 7.452,27 | 4.469,14 |

|

AfA | 118,29 | 71,06 | 47,43 |

Vorsteuer | 1.490,45 | 893,83 | 596,63 |

1.9. Beschwerde

Die Beschwerde des Bf. vom 7.12.2014, eingelangt per Telefax am 8.12.2014, gegen den Umsatzsteuer- und Einkommensteuerbescheid 2012 richtete sich gegen die Nichtberücksichtigung von Ausgaben und Vorsteuern. Begründend wurde ausgeführt, dass der Preis des Grundstückes zu hoch angesetzt worden sei. Die einzelnen Gebäude des Bauernhofes seien verschieden alt. Daher seien bei einigen Gebäuden die Abbruchkosten anzusetzen, was den Wert der restlichen Gebäude erhöht. Bei den aktivierten Investitionen 2012 seien 50% für den betrieblichen Teil und davon 67% für den Bf. und 33% für seine Gattin (Vermietung) berücksichtigt worden. Das Gebäude im EG werde als Lager genutzt.

1.10. Ergänzungsersuchen vom 11.12.2014

Am 11.12.2014 erging an den Bf. ein Ergänzungsersuchen von der belangten Behörde, in welchem er aufgefordert wurde, bis zum 2.1.2015 seine Beschwerde zu vervollständigen:

"Laut der Beschwerde sei der Preis des Grundstückes zu hoch. Welcher Wert wäre anzusetzen und warum? Bei welchen Gebäuden wären die Abbruchkosten zu berücksichtigen? Welche Gebäude wurden tatsächlich abgerissen? Welche Gebäude wären um welche Werte zu erhöhen?"

Am 9.1.2015 erging ein Erinnerungsschreiben der belangten Behörde, da der Bf. keine Vorbehaltsbeantwortung an die belangte Behörde übermittelt habe. Er wurde ersucht, dies bis 30.1.2015 nachzuholen.

1.11. Beschwerdevorentscheidung

Die beiden abweisenden Beschwerdevorentscheidungen vom 5.2.2015 gegen den Einkommensteuer- und Umsatzsteuerbescheid der Jahre 2012 begründete die belangte Behörde damit, dass der Bf. mehrmals schriftlich dazu aufgefordert wurde (Vorhalt vom 11.12.2014 und Erinnerung vom 9.1.2015), Unterlagen zu den Fragen, welche Wertansätze im Bescheid unrichtig wären und welche Kosten zusätzlich noch zu berücksichtigen seien, vorzulegen. Dem sei der Bf. nicht nachgekommen. Aus diesem Grund werde an der bisherigen rechtlichen Beurteilung festgehalten und die Beschwerde als unbegründet abgewiesen.

1.12. Vorlageantrag

Am 12.03.2015 stellte der Bf. rechtzeitig per Telefax einen Vorlageantrag beim Bundesfinanzgericht und beantragte die Entscheidung durch den Senat im Rahmen einer mündlichen Verhandlung. Zur Begründung wurde ausgeführt, aufgrund der Lage und Beschaffenheit des Grundstücks stelle sich der Bf. EUR 1,00 pro qm vor. Das Wohnhaus sei zum Kaufzeitpunkt abbruchsreif gewesen. Die Abbruchs- und Entsorgungskosten würde er auf ca. EUR 15.000,00 schätzen. Den größten Wert stelle der zuletzt erbaute Stall dar. Er hoffe, dass die Bewertungsstelle den Ansatz bestätige. Der Bf. beantragte, die Steuern wie ursprünglich erklärt festzusetzen.

1.13. Beschwerdevorlage

Am 19.03.2015 wurde die Beschwerde dem Bundesfinanzgericht zur Entscheidung vorgelegt. In der Stellungnahme führte die belangte Behörde aus, dass aus Grundstücksverkäufen im Jahr 1994 in unmittelbarer Umgebung Anschaffungskosten von 45,12 €/m2 Baufläche abgeleitet worden seien (siehe Bescheidbegründung 2012 vom 05.11.2014). Für die betrieblich genutzte Fläche von 40 m2 habe sich ein Wert von 1.804,80 (gerundet 2.000,00) errechnet. Der vom Beschwerdeführer angesetzte Wert von 15.000,00 sei trotz Aufforderung durch keine Unterlagen belegt worden und sei jedenfalls zu hoch. Als Beilagen wurden die Abgabenerklärungen betreffend der Grundverkäufe 1994 und Fotos von Adr_2 vorgelegt.

2. Verfahrensgang vor dem erkennenden Gericht

2.1 Betreffend Abbruchkosten bzgl. des Wertansatzes der Einlagen

Mit Beschluss vom 24.01.2018 wurde dem Bf. aufgetragen,

- den im Vorlageantrag vom 12.03.2015 dargestellten Wertansatz von EUR 1,00 pro qm,

- die im Vorlageantrag vom 12.03.2015 behauptete Tatsache, dass das Wohnhaus zum Kaufzeitpunkt abbruchsreif gewesen sei, sowie

- die behaupteten Abbruchs- und Entsorgungskosten EUR 15.000,00

zu beweisen.

Dem Gericht wurde per Telefax ein Schreiben der Firma B, Adr_3 übermittelt.

Darin wurde ausgeführt:

"Sehr geehrte Familie C.!

Hiermit bestätige ich, dass das Wohnhaus der Liegenschaft Adr_2 zum Besichtigungszeitpunkt (1994) abbruchreif war.

Die Abbruchs- inkl. Entsorgungskosten hätten sich zu diesem Zeitpunkt, für das Wohnhaus der Liegenschaft Adr_2, auf ca. 14.000,00 bis 17.000 € belaufen."

Dazu wurden der Fa. B mit Beschluss vom 28.02.2018 folgende Fragen gestellt:

"Stammt das vom Beschwerdeführer per Telefax vorgelegte Schreiben vom 27.02.2018 (siehe Beilage) von der Firma B?

Wenn ja:

- Wer hat die "Bestätigung" ausgestellt?

- Welche fachliche Kompetenz hat die die "Bestätigung" ausstellende Person?

- Welche Person hat das Wohnhaus der Liegenschaft Adr_2 besichtigt?

- Wann genau (genaues Datum) erfolgte die Besichtigung?

- Erfolgte im Zuge der Besichtigung eine Befundaufnahme über den Bauzustand des Wohnhauses der Liegenschaft Adr_2?

- Unterlagen über die Befundaufnahme sind vorzulegen.

- Unterlagen über die Befundaufnahme sind vorzulegen.

- Unter welchen konkreten Annahmen wurden die Entsorgungskosten Wohnhaus der Liegenschaft Adr_2 ermittelt?

- Unterlagen, insbesondere ein eventuell erstellter Kostenvoranschlag, sind vorzulegen."

Die B erteilte dazu mit Schreiben vom 23.03.2018 folgende Auskunft:

"Sehr geehrter Herr Ri.!

Bezugnehmend auf den Beschluss vom 28. Februar 2018 stelle ich folgendes fest: Das beigelegte Schreiben vom 27.02.2018 stammt von der Fa. B.

Zu Punkt 1: | Die Bestätigung wurde von der Firma B, Hr. K. ausgestellt. |

Zu Punkt 2: | K. ist zuständig für Planung und Bauleitung in der Altbausanierung. |

Zu Punkt 3: | Das Wohnhaus der Liegenschaft Adr_2, wurde besichtigt von K., damals Polier mit viel Erfahrung in der Wohnhaussanierung. |

Zu Punkt 4: | Die Besichtigung war um 1994 — ein genaueres Datum ist nicht mehr bekannt. |

Zu Punkt 5: | Es erfolgte keine Befundaufnahme, nur eine Besichtigung mit der Feststellung, dass eine Generalsanierung über unsere Firma zu teuer ist. Darum kam von unserer Seite der Vorschlag, das Haus besser abzureißen und ein neues Haus zu bauen. |

Zu Punkt 5: | Die Abbruchkosten ergaben sich aus Erfahrungswerten in der damaligen Zeit. Ein Kostenvoranschlag wurde nicht erstellt." |

Den Parteien wurde mit Beschluss vom 27. März 2018 die Aktenlage und das bisherige Parteienvorbringen zur Kenntnis gebracht. Dazu sind keine Stellungnahmen eingelangt.

2.2. Betreffend die Abzugsfähigkeit der Mietzahlungen an die Ehegattin

Mit Beschluss vom 12. Juni 2018 wurde der Beschwerdeführer aufgefordert, binnen zwei Wochen ab Zustellung dieses Beschlusses

1. den Mietvertrag zwischen dem Beschwerdeführer und der Miteigentumsgemeinschaft über den betrieblich genutzten Teil vorzulegen.

- Sollte ein Mietvertrag zwischen dem Beschwerdeführer und der Miteigentumsgemeinschaft nicht vorliegen, sondern lediglich ein Mietverhältnis zwischen dem Beschwerdeführer und dessen Ehegattin bestehen, hätte der Beschwerdeführer nachzuweisen, dass der geleisteten Miete eine gleichwertige wirtschaftliche Gegenleistung der Ehegattin gegenübersteht.

2. Weiters hätte der Beschwerdeführer die Höhe der im Jahr 2012 an die Ehegattin bzw. die Miteigentümergemeinschaft geleisteten Mietentgelte vollständig aufgeschlüsselt nach den einzelnen Zahlungen darzustellen.

- Im Falle, dass die Mieter die Miteigentümergemeinschaft geleistet wurde, hätte der Beschwerdeführer den an ihn zurechenbaren Einkünfteanteil an den Einkünften aus Vermietung und Verpachtung ausführlich darzustellen.

Der Beschwerdeführer legte mit Telefax vom 03.07.2018, 08:09 eine Gesprächsnotiz bzw. einen Aktenvermerk betreffend Vermietung zwischen Frau C. F. und dem Beschwerdeführer, einen Auszug aus dem Konto 7400 ("Miete unbewegliche Anlagen") des Jahres 2012 sowie eine Einnahmen- und Ausgabenrechnung 2012 von Frau C. F. vor. Zudem wurden mit diesem Telefax und mit dem Telefax vom 03.07.2018, 08:47, Zahlungsbestätigungen über die Mietzahlungen vorgelegt.

2.3. Weiterer Verfahrensgang - Umfang und Bewertung der Einlagen, Miete

Mit Anbringen vom 03.07.2018 zog der Bf. die Anträge auf Entscheidung durch den Senat und auf Durchführung einer mündlichen Verhandlung zurück.

Weiters enthält das Telefax vom 03.07.2018 einen Auszug aus dem Anlagenverzeichnis 2012 der Gattin des Beschwerdeführers sowie einen Hinweis auf RZ 2484 c der Einkommensteuerrichtlinien und eine Berechnung des laut Beschwerdeführer richtigen Bewertungsansatzes wie folgt:

Laut RZ 2484 c der Einkommensteuerrichtlinien seien ab 2007 Einlagen unabhängig vom Zeitpunkt der Anschaffung mit dem Teilwert im Zeitpunkt der Einlage anzusetzen. Die Bauwerte im Einlagezeitpunkt hätten zwischen Euro 1.000/m2 und € 1.200/m2 für Nr. 2, 3,4 betragen. Die Bewertung sei unter Berücksichtigung der Renovierungen und Umbauten mit dem Teilwert nach Abschreibung von ca. € 500/m2 erfolgt.

Nr. | Gegenstand | betriebl. genutzte m² | €/m² | Wert | Einlage- bzw. Besitzanteil in % | Einlagewert |

2 | Kuhstall | 100,00 | 500,00 | 50.000,00 | 50,00 | 25.000,00 |

3 | Stall mit Gewölbe | 40,00 | 500,00 | 20.000,00 | 50,00 | 10.000,00 |

4 | extra Geb. mit Garage | 30,00 | 500,00 | 15.000,00 | 50,00 | 7.500,00 |

Ein Anteil des Beschwerdeführers von 50% sei falsch, weil die Besitzverhältnisse nicht falsch 50/50, sondern richtig 67/33 betragen würden. Der richtige Bewertungsansatz mit 67% Anteil des Beschwerdeführers wäre daher:

Nr. | Gegenstand | betriebl. genutzte m² | €/m² | Wert | Einlage- bzw. Besitzanteil in % | Einlagewert |

2 | Kuhstall | 100,00 | 500,00 | 50.000,00 | 67,00 | 33.500,00 |

3 | Stall mit Gewölbe | 40,00 | 500,00 | 20.000,00 | 67,00 | 13.400,00 |

4 | extra Geb. mit Garage | 30,00 | 500,00 | 15.000,00 | 67,00 | 10.050,00 |

Da zum Zeitpunkt der Besichtigung der Lagerbestand relativ gering gewesen sei, könne man nicht auf das ganze Jahr schließen. Die gesamten Umbauten seien vor Betriebsbeginn erfolgt, daher könnten die Kosten nur glaubhaft gemacht werden.

Zu 2) Der ehemalige Kuhstall ca. 200m² sei zur Gänze entfernt worden. Es sei tief ausgegraben, neue Abwasserrohre verlegt, neu eingeschottert, ein neuer Betonboden verlegt, eine neue Elektroinstallation erfolgt, ein neues Tor, eine neue Tür und neue Fenster eingebaut worden, usw. Ca. 100m² hätten damals als Lager gedient.

Zu 3) ähnlich wie Punkt 2). Allgemeines Lager.

Zu 4) Lager für Kabelreste und Geräte.

Betrieblich noch nicht berücksichtigt sei der Parkplatz und die Zufahrt, man möge einen fairen Wert ansetzen.

Der belangten Behörde wurden mit Beschluss vom 03.07.2018 die ergänzenden Unterlagen des Beschwerdeführers zur Kenntnis gebracht. Von der zuständigen Sachbearbeiterin der belangten Behörde wurde dem Gericht ein E-Mail mit folgendem Inhalt übermittelt:

"Zu den ergänzenden Unterlagen des Beschwerdeführers wird seitens des Finanzamtes folgendes angemerkt:

- Die Zahlungsbestätigungen über geleistete Mieten im Jahr 2012 wurden dem Finanzamt erstmals zur Kenntnis gebracht.

- Die Mietzahlungen wurden vom Bf. nicht laufend verbucht, sondern mittels Umbuchung am Jahresende (entgegen der Vereinbarung).

- Ansonsten wurden - abgesehen von der Gesprächsnotiz vom 28.08.2012 - keine relevanten Neuerungen vorgebracht."

Mit Auskunftsersuchen vom 20.07.2018 wurde der Finanzbedienstete L. M., der die Betriebsbesichtigung vorgenommen hatte, wie folgt befragt:

- Aus welchen konkreten im Zuge der Betriebsbesichtigung am 8. August 2012 festgestellten Indizien ergibt sich die Feststellung der belangten Behörde, dass der vom Beschwerdeführer am 5.9.2002 eingelegte Gebäude nur teilweise betrieblich genutzt wurde?

- Welches Ausmaß hatte dieses Gebäude?

- Welches Ausmaß hatte die festgestellte betriebliche Nutzung?

- Aus welchen konkreten im Zuge der Betriebsbesichtigung am 8. August 2012 festgestellten Indizien ergibt sich die Feststellung der belangten Behörde, dass der laut Beschwerdeführer am 01.01.2009 eingelegte Gebäude (Lagerteil) nicht betrieblich genutzt wurde?

- Welches Ausmaß hatte dieses Gebäude?

- Welches Ausmaß hatte dieses Gebäude?

- Aus welchen konkreten im Zuge der Betriebsbesichtigung am 8. August 2012 festgestellten Indizien ergibt sich die Feststellung der belangten Behörde, dass der laut Beschwerdeführer am 01.01.2011 eingelegte Gebäudeteil "Lager" nicht betrieblich genutzt wurde?

- Welches Ausmaß hatte dieses Gebäude?

- Aus welchen konkreten im Zuge der Betriebsbesichtigung am 8. August 2012 festgestellten Indizien ergibt sich die Feststellung der belangten Behörde, dass dass der laut Beschwerdeführer am 01.01.2011 eingelegte Gebäudeteil „Garage“ bezeichnete Gebäudeteil nicht betrieblich genutzt wurde?

- Welches Ausmaß hatte dieses Gebäude?

- Welches Ausmaß hatte dieses Gebäude?

- Wurde im Zuge der Betriebsbesichtigung am 8. August 2012 eine betriebliche Nutzung des Parkplatzes und der Zufahrt festgestellt?

- Ergaben sich im Zuge des Ermittlungsverfahrens der belangten Behörde bzw. im Zuge der Betriebsbesichtigung Hinweise auf die Schlüssigkeit der vom Beschwerdeführer im Anbringen vom 3. Juli 2018 neue vorgebrachten Wertansätze für die in den Punkten bezeichneten Gebäudeteile?

- Um Gegenüberstellung der laut Betriebsbesichtigung vom 8. August 2012 betrieblich genutzten Gebäudeteile gegenüber den laut Steuererklärung (Anlagenverzeichnis vom 31.12.2011) betrieblich genutzten Gebäudeteilen wird ersucht.

Zudem wäre nach Möglichkeit eine Darstellung der festgestellten Gebäudenutzung anhand eines Planes zweckdienlich.

Mit Stellungnahme samt 9 Beilagen (insb. Fotos) vom 07.08.2018 erfolgte durch den Finanzbediensteten L. M. die Beantwortung des Auskunftsersuchens vom 20.07.2018:

Bei der Liegenschaft Adr_2 handle es sich um einen alten Bauernhof. Die landwirtschaftlichen Flächen würden von der Vorbesitzerin, die in einer Nachbargemeinde ebenfalls eine Landwirtschaft (mit intakter Hofstelle) betreibe, mitbewirtschaftet. Die Gebäude in N. dürften auch vor 1994 nicht mehr genutzt worden sein. Wie den Fotos (Aktenvermerk vom 08.08.2012) zu entnehmen sei, seien die Gebäude in einem renovierungsbedürftigen Zustand. Im Zuge der Erhebung beim Gemeindeamt N. Ende Juli 2018 (Einsichtnahme in die Bauakten) hätte der der Amtsleiter mitgeteilt, dass die Familie des Bf. versuchen würde, die "alten Gemäuer in liebevoller Kleinarbeit" wieder instand zu setzen.

[...]

[...]

Antwort zu Frage 1:

Bereits in einer Erklärung vom 09.12.2002 (Niederschrift anlässlich der Betriebseröffnung) habe der Bf der belangten Behörde mitgeteilt, dass die Lagerung der Materialien und von Werkzeug auf dem Anwesen im ehemaligen Kuhstall erfolgen würde. Wie den Fotos (aufgenommen anlässlich der Besichtigung im Jahr 2012) und den Ansichten auf Google maps oder Doris.at zu entnehmen sei, handle es sich bei dem ehemaligen Kuhstall um ein zweigeteiltes Gebäude. Jener Teil Richtung Scheune (auf Google maps linker Teil mit den beiden Silos) sei zum Zeitpunkt der Besichtigung teilweise als Lager und teilweise als private Werkstatt genutzt worden (siehe Fotos Nachschau 2012). Die Größe des Raumes habe im Zuge der Nachschau nicht exakt berechnet werden können, da kein Maßband zur Verfügung gestanden sei, allerdings habe die Fläche mittels Abschreiten im Schätzungswege ermittelt werden können. Zum Zeitpunkt der Besichtigung sei der größere Raum dieses Gebäudeteiles privat verwendet worden und habe ein kleinerer Teil von rund 40 m² als Lagerfläche gedient. Zum Zeitpunkt der Besichtigung sei der Teil Richtung Wohnhaus (mit Gewölbe im Erdgeschoß) leer gestanden und in keiner Weise betrieblich verwendet worden (siehe Ergebnis Nachschau Seite zwei, Foto unten - mit Balkon). Vielmehr habe das Obergeschoß dieses Gebäudeteiles den Kindern als Spielplatz gedient (Kinderschaukel befestigt an den Querbalken).

Jener Gebäudeteil, der als Lager und Werkstätte genutzt werde, habe insgesamt eine Größe von rund 100 m². Dieser Wert sei im Zuge der Besichtigung vom Bf. mündlich bekannt gegeben worden und decke sich auch mit den Maßen, die sich aus der Anwendung Doris.at errechnen ließen und decke sich auch mit der Schätzung, die anlässlich der Besichtigung seitens der belangten Behörde erfolgte. Im Zuge der Besichtigung habe eindeutig festgestellt werden können, dass nur ein Teil der Liegenschaft für betriebliche Zwecke des Bf. genutzt worden sei, und zwar ein Teil des ehemaligen Kuhstalls (siehe Seite zwei und drei des Aktenvermerkes vom 08.08.2012). Aus den vorliegenden Fotos sei deutlich ersichtlich, dass nur der vordere Teil des Kuhstalls im Ausmaß von rund 40 m² als Lager genutzt und der restliche (=hintere) Teil als privater Bereich verwendet worden sei (Tischlereimaschinen, Lagerung von Holz etc.).

Ein Bauplan liege im Bauakt bei der Gemeinde leider nicht auf, was laut Auskunft des Amtsleiters darauf schließen lasse, dass der Kuhstall bereits vor dem Jahr 1945 errichtet worden sei.

Antwort zu Frage 2:

Im Zuge der Betriebsbesichtigung habe festgestellt werden können, dass von der gesamten Liegenschaft nur ein Teil des ehemaligen Kuhstalls als Lager betrieblich genutzt worden sei. Weder im ehemaligen O. der Gattin, noch in der Scheune habe eine betriebliche Nutzung festgestellt werden können und wurde eine solche vom Bf. auch nicht behauptet. Vielmehr habe dieser immer wieder betont, dass nur dieser eine Raum im Ausmaß von rund 40 m² für seine unternehmerische Tätigkeit benötigt und auch genutzt werde. Der Hinweis des Bf., dass zukünftig vielleicht weitere Räume benötigt würden, sei für die Beurteilung der Jahre 2010 bis 2012 ohne Belang gewesen. Da diese Nutzung aber bereits 2002 bestanden habe, durch eine entsprechende Einlage (05.09.2002 Euro 15.000,00) berücksichtigt worden sei und keine Änderung der betrieblichen Nutzung vorgelegen habe, sei für eine weitere Einlage in Höhe von 25.000,00 kein Platz gewesen. Um diese Ansicht der belangten Behörde zu untermauern, sei der Unternehmer mit Vorhalt vom 06.06.2012 aufgefordert worden, dazu Stellung zu nehmen. Dieser Vorhalt sei bis heute nicht beantwortet worden und habe letztendlich auch zur Besichtigung am 08.08.2012 geführt (Erläuterungen zu diesem Vorhalt siehe Beilage 1). Die Nichtanerkennung der Einlage 2009 bei der Veranlagung 2010 sei vom Unternehmer zur Kenntnis genommen worden. Der Bescheid sei rechtskräftig.

Antwort zu Frage 3: Siehe Antwort zu Frage 2.

Antwort zu Frage 4:

Bei dem als Garage bezeichneten Gebäude handle es sich tatsächlich um einen alten landwirtschaftlichen Schuppen (Remise), der in den Hang hineingebaut sei (Straße zwischen Schuppen und Wohnhaus steige an - Niveauunterschied zwei bis drei Meter, siehe Bauplan) und der vermutlich früher zur Lagerung von landwirtschaftlichen Produkten und Gerätschaften genutzt worden sei. Laut Bauplan der Gemeinde handle es sich um ein Gebäude, das 1959 errichtet worden sei und sich - wenn überhaupt - nur als Garage im Ausmaß von rund 32 m² nutzen ließe. Auch dieses Gebäude sei 2012 besichtigt worden. Schon damals habe keine betriebliche Nutzung der Räumlichkeiten im Erd- bzw. Dachgeschoß festgestellt werden können. Wie dem Foto auf Seite 5 (aufgenommen im Juli 2018) unschwer zu entnehmen sei, dürften die Tore schon längere Zeit nicht mehr benutzt worden sein (keine befestigte Einfahrt, mit Efeu zugewachsen, mit Paletten verstellt). Falls eine Nutzung gegeben sei, dann nur hinsichtlich der Garage. Allerdings stelle sich auch hier die Frage, warum diese erst ab 2011 - und nicht schon ab 2004 (Anschaffung des ersten Firmenfahrzeuges) genutzt worden sei.

Antwort zu Frage 5:

Die Betriebsfahrzeuge seien bei der Besichtigung im Jahr 2012 und 2014 - und wie auch auf den Ansichten Google maps und Doris.at ersichtlich - in der Einfahrt (Zufahrt zwischen Wohnhaus und Remise) abgestellt gewesen. Es handle sich dabei um eine geschotterte Zufahrt. Wie auf Google maps und Doris.at unschwer zu erkennen sei, handle es sich bei dieser Zufahrt um die einzige Möglichkeit, zur Rückseite des Hofes zu gelangen. Da ein Teil der Liegenschaft (Gebäudeteil 4, dunkelblauer Pfeil) bereits seit 1994 von der Gattin des Bf. als O. genutzt worden sei, sei davon auszugehen, dass die Sanierung der Zufahrt bereits in den 90er Jahren des letzten Jahrhunderts erfolgt sei, um eine Zufahrt bzw. einen Zugang zu den O. zu ermöglichen. Auch aus den vom Bf. geltend gemachten Sonderausgaben ließe sich nach Meinung der belangten Behörde ableiten, dass die Sanierung zu diesem Zeitpunkt erfolgt sei. Siehe dazu auch einen Artikel in der Rieder Rundschau vom Datum, in dem angekündigt werde, dass am Bauernhof in Adr_2 ein O. eröffnet worden sei.

Antwort zu Frage 6:

Die Wertansätze laut Anbringen vom 03.07.2018 (Wert pro m²) würden sich mit den Ansätzen in der Bilanz zum 31.12.2011 decken. Was sich diesbezüglich aber geändert habe, sei der Besitzanteil (erklärt 2011 50%, neu 67%, entspräche den tatsächlichen Besitzverhältnissen).

Neu sei auch der Mietvertrag. Dieser sei im Zuge der Vorlage erstmals vorgelegt worden. Wie bereits in den Anmerkungen zum Vorhalt vom März 2014 ausgeführt (siehe Beilage 1), sei dies auch der Grund gewesen, warum 100% und nicht 67% der betrieblich genutzten Fläche bei der Veranlagung berücksichtigt worden seien. Wie bereits mehrmals erwähnt worden sei, sei zum Zeitpunkt der Betriebsbesichtigung lediglich ein Teil des ehemaligen Kuhstalls als Lager genutzt worden (rund 40 m²). Der Stallteil mit Gewölbe sei sowohl bei der Besichtigung 2012, als auch bei der Besichtigung 2014 (in Anwesenheit der steuerlichen Vertretung) leer gestanden. Bei beiden Besichtigungen sei vom Bf. darauf hingewiesen worden, dass beabsichtigt sei, diesen Raum zukünftig betrieblich zu nutzen. Im März 2014 sei dieser Raum aber noch leer gestanden.

Was den Abstellplatz und die Zufahrt anbelange, so sei der Beschwerde in diesen Punkten stattzugeben (siehe auch die Ausführungen zu Punkt 2 des Vorhaltes vom 25.03.2014, Beilage 1).

Die angeblichen Investitionen, die im Anbringen vom 03.07.2018 angeführt seien, könnten leider nicht beurteilt werden, da bisher keine Angaben gemacht worden seien, wann und von wem diese Arbeiten durchgeführt worden seien. Wie in Punkt 2 der Beilage 1 erwähnt, dürfte es sich um jene Leistungen handeln, die vom Bf. in den Jahren 1998 und 1999 als Sonderausgaben beantragt und auch gewährt worden seien (1998: ATS 5.575,43 und 1999: ATS 87.634,72). Daneben seien von der Gattin des Bf. Renovierungsarbeiten 1993 in der Höhe von ATS 37.276,00 geltend gemacht worden.

Zur Remise sei zu sagen, dass diese Gebäude - wenn überhaupt - nur in einem Ausmaß von ca. 30 m² nutzbar sei. Hinsichtlich des Wertes werde auf Frage 2 in der Beilage 1 verwiesen.

Antwort zu Frage 7: Siehe Beilage 3.

Die belangte Behörde hat weiters noch darauf hingewiesen, dass laut Auskunft der Gemeinde seit der Anschaffung im Jahr 1994 keine einzige Meldung der Familie des Bf. an die Baubehörde bezüglich baulicher Veränderungen oder aber auch Nutzungsänderungen erfolgt sei (zB. Änderung von landwirtschaftlicher Nutzung auf gewerbliche Nutzung). Baupläne haben von der Gemeinde lediglich hinsichtlich der Gebäude ehemaliges O. der Gattin des Bf. und Remise (Garage) vorgelegt werden können. Die anderen Gebäudeteile (Wohnhaus, Kuhstall und Scheune) dürften daher "von 1945" (gemeint wohl: "vor 1945", Anmerkung) errichtet worden sein. In einem Gespräch habe der Bf. einmal darauf hingewiesen, dass es sich bei dem Wohnhaus um ein Gebäude handle, das über 400 Jahre als sein dürfte.

In Beilage 1 wurde der Vorhalt der belangten Behörde an den Bf. vom 25.03.2014 (betreffend die Einlagen 2009 und 2011 sowie deren Wertansätze) wiedergegeben.

Auf die Frage 1 nach Zuordnung der Einlagen zu konkreten Gebäuden sei keine Antwort eingelangt.

Die Frage 2, welche Flächen den Werten 15.000,00 bzw. 25.000,00 zu Grunde gelegt wurden, sei mit folgender Tabelle beantwortet worden:

| Gegenstand | betriebl. genutzte Fläche | €/m² | Wert | Anteil in % | Einlagewert |

2 | Kuhstall | 100,00 m² | 500,00 | 50.000,00 | 50,00 | 25.000,00 |

3 | Stall mit Gewölbe | 40,00 m² | 500,00 | 20.000,00 | 50,00 | 10.000,00 |

4 | Garage | 30,00 m² | 500,00 | 15.000,00 | 50,00 | 7.500,00 |

Da jener Teil des Kuhstalls, der als Lager dient, bereits durch die Einlage 2002 berücksichtigt worden sei, sei der belangten Behörde leider nicht klar, welcher Gebäudeteil mit der Einlage Nr. 2 (zum 01.01.2009) gemeint sein soll. In der Eingabe vom 03.07.2018 habe die steuerliche Vertretung des Bf. ausgeführt, dass der Kuhstall rund 200 m² und der Stall mit Gewölbe (linker Teil des Gebäudes vom Hof innen gesehen, Doris.at Pfeil hellblau, Nr. 6) 40 m² betragen würde. Dieser Gebäudeteil (Stall mit Gewölbe) sei am Tag der Besichtigung, aber auch bei der zweiten Begehung im Jahr 2014 noch immer leer gestanden. Eine Einlage zum 01.01.2009 bzw. zum 01.01.2011 sei daher nicht möglich. Angaben zu den behaupteten Sanierungsmaßnahmen könne die belangte Behörde leider nicht machen, da ihr nicht bekannt sei, wann und von wem diese Arbeiten durchgeführt worden seien. Licht ins Dunkel könne nur die steuerliche Vertretung bringen, indem sie bekannt gibt, welche Unternehmer welche Leistungen wann durchgeführt haben. Fakt sei, dass die meisten dieser Leistungen bereits vor 2002 durchgeführt worden seien, damit die Nutzung dieser Fläche als Lager überhaupt möglich gewesen sei. Solche Aufwendungen seien übrigens bereits bei der Arbeitnehmerveranlagung 1998 und 1999 geltend gemacht worden, zB Lagerhaus (Baustahlgitter, Betonstahl), Baumeister P. (Beton, Betontransport, PVC Rohre, Drainage-Rohre etc).

Was die Garage in der alten Remise anbelangt, so sei hier lediglich die Nutzung der Garage im Ausmaß von ca. 30 m² möglich. In diesem Punkt sei der Beschwerde grundsätzlich Recht zu geben, was allerdings nicht zuträfe, wäre der Wertansatz von EUR 500,00. Die Garage (=Teil der Remise, siehe Bauplan) sei im Jahr 1994 angeschafft worden. Indem der Bf. bereits seit 2004 über ein betriebliches Fahrzeug verfügt habe, sei davon auszugehen, dass die Nutzung ab diesem Zeitpunkt erfolgt sei. Somit komme für die Beurteilung des Einlagewertes - wie für den Gebäudeteil 2002 auch - die Rechtslage bis 2006 zur Anwendung (Einlage begrenzt mit den tatsächlichen Anschaffungskosten). Folgende Berechnung ergäbe sich daraus:

Käufer | Datum | m² | Kaufpreis in ATS | ATS/m² |

1 | 10.03.1994 | 14.276 | 571.040 | 40,00 |

2 | 15.03.1994 | 29.266 | 1.052.093 | 35,95 |

3 | 10.03.1994 | 15.381 | 507.573 | 33,00 |

4 | 10.03.1994 | 44.145 | 1.528.000 | 34,61 |

Bf | 24.02.1994 | 7.600 |

|

|

|

| + Gebäude | 900.000 |

|

Der Durchschnitt aus diesen Grundverkäufen (Käufer 1 bis 4) ergäbe einen m²-Preis (für landwirtschaftlichen Grund und Boden) von EUR 2,57, gerundet EUR 2,60. Dies sei jener Wert, der bei der Bescheidbegründung für das Jahr 2012 berücksichtigt wurde. Ausgehend von diesem Grundwert habe sich bei der Veranlagung folgende Berechnung ergeben:

Fläche laut Kaufvertrag | 7.687 m² |

Durchschnittlicher Kaufpreis in EUR/m² | 2,60 |

Anteil Grund und Boden | 19.986,20 |

Gerundet | 20.000,00 |

Kaufpreis gesamt | 65.405,55 |

Davon Grund und Boden | - 20.000,00 |

Anteil für Gebäude | 45.405,55 |

Gerundet | 45.400,00 |

Dem Grundbuch sei zu entnehmen, dass von der Gesamtfläche 1.029 m² bebaut sind. Das entspräche einem durchschnittlichen Anschaffungswert für einen m² Baufläche von EUR 45,12.

Anteil für Gebäude | 45.400,00 |

Bebaut | 1.029 m² |

Anschaffungskosten Gebäude in EUR/m² | 45,12 |

Fläche betrieblich genutzt | 40 m² |

Einlagewert | 1.804,80 |

Gerundet | 2.000,00 |

Bisher | 15.000,00 |

Berücksichtige man nur die Gebäudegrößen, führe dies zu folgender Berechnung:

Anschaffungskosten gesamt | ATS | 900.000,00 |

Entspricht | EUR | 65.405,55 |

davon Grund und Boden (7.687 m² à 2,60) |

| -19.986,20 |

verbleibt für die 5 Gebäude |

| 45.419,37 |

davon Einlage ins Betriebsvermögen Gattin (O.) |

| -7.733,33 |

verbleibt für die restlichen 4 Gebäude |

| 37.686,02 |

Bebaute Flächen (ohne O.) | m² |

Lager (ehemaliger Kuhstall) | 100,00 |

Stall (Gewölbe) | 40,00 |

Remise | 140,00 |

Wohnhaus | 124,00 |

Scheune | 250,00 |

Fläche gesamt | 654,00 |

|

|

entspricht m²-Preis | 57,62 |

Lege man diesen m²-Preis zugrunde, ergäben sich daraus folgende Einlagewerte:

Lager im Kuhstall | 40 m² |

m²-Preis | 57,62 |

Einlagewert Lager | 2.304,96 |

gerundet | 2.300,00 |

Garage | 30 m² |

m²-Preis | 57,62 |

Einlagewert Garage | 1.728,72 |

gerundet | 1.700,00 |

Die Frage 3 ("Wie wurden die vier Wertansätze rechnerisch ermittelt?") und die Frage 4 ("Welche Bewertungsmethode wurde hier angewendet [Sachwert, Ertragswert etc]?") seien beantwortet worden mit "Siehe Antwort zu Frage 2!!".

Die Frage 5 habe gelautet: "Die Einlage laut Inv.-Nr. 2-00 wird mit "Betr. Lageranteil 50% Einlage C. & 50% Miete J." bezeichnet. Wie ist das zu verstehen? Welche 50% sind hier gemeint?".

Diese sei folgendermaßen beantwortet worden: "Der Besitzanteil von Herrn C. mit 50% ist falsch, richtig sind 67%. Daher wurde auch der vermietete Teil falsch berechnet, richtig 33%."

Die belangte Behörde merkte zur Antwort auf die Frage 5 an:

Da im gesamten Veranlagungsverfahren kein Mietvertrag vorgelegt worden sei und der betrieblich genutzte Liegenschaftsanteil in der Miteigentumsquote Deckung finde, sei die gesamte Fläche (Lager 40 m²) dem Betriebsvermögen zugerechnet und die Miete nicht anerkannt worden (in Anlehnung an Rz 574 der EStR). Akzeptiere man den jetzt im Zuge der Vorlage eingereichten Mietvertrag (obwohl er keinerlei Angaben hinsichtlich der tatsächlich vermieteten Gebäudeteile enthalte) und die Miete in der Buchhaltung nicht laufend, sondern nachträglich erfasst worden sei (Umbuchung am 31.12.), so führe dies zu folgenden Einlagewerten:

Lager im Kuhstall 40 m² |

|

davon 2/3 | 27 m² |

m²-Preis | 57,62 |

Einlagewert Lager | 1.536,53 |

gerundet | 1.500,00 |

Garage | 30 m² |

davon 2/3 | 20 m² |

m²-Preis | 57,62 |

Einlagewert Garage | 1.152,40 |

gerundet | 1.100,00 |

|

|

Miete (zusätzlicher Aufwand) | 2020,00 |

Die Frage 6 habe gelautet: "Die gesamte Liegenschaft wurde laut Abgabenerklärung im Jahr 1994 (incl. 7.600 m² Grund und Boden) um rund Euro 65.400,00 (ATS 900.000,00) erworben. Da von den gesamten Gebäuden nur ein sehr geringer Teil für gewerbliche Zwecke genutzt wird erscheint ein Wertansatz dafür in Höhe von Euro 57.500 (entspricht 88% der gesamten Anschaffungskosten) bzw. Euro 100.000,00 (entspricht 153% der Anschaffungskosten) als nicht gerechtfertigt. Welche Kosten wurden hier wann und in welcher Höhe berücksichtigt? Es wird noch einmal ausdrücklich darauf hingewiesen, dass Eigenleistungen nicht in die Berechnung miteinbezogen werden können und dass Sanierungsmaßnahmen anhand entsprechender Unterlagen nachzuweisen sind."

Die Frage 6 sei wie folgt vom Bf. beantwortet worden: "Teilwert zum Zeitpunkt der Einlage laut EStR RZ 2484c". Dazu nahm die belangte Behörde ebenfalls Stellung:

"Herrn Klinger ist grundsätzlich zuzustimmen, dass für die Ermittlung des Einlagewertes ab dem Jahr 2007 der Teilwert heranzuziehen ist. Allerdings ist der Teilwert ein objektiver Wert, der nicht von der persönlichen Auffassung des Steuerpflichtigen, sondern von der allgemeinen Verkehrsauffassung bestimmt wird. Rz 2232 EStR: Im Hinblick auf die Teilwertermittlung zum Bilanzstichtag wurden von der Rechtsprechung Teilwertvermutungen entwickelt:

- Der Teilwert im Zeitpunkt der Anschaffung oder Herstellung entspricht den tatsächlichen Anschaffungs- oder Herstellungskosten (VwGH 15.06.1983, 1419/78). Je kürzer der zeitliche Abstand zwischen Anschaffungszeitpunkt und Bilanzstichtag ist, desto stärker ist die Vermutung der Übereinstimmung von Teilwert und Anschaffungskosten. Ist der Kaufpreis überhöht, weil der Käufer zB in einer Zwangslage war, so gilt dennoch der überhöhte Kaufpreis, weil davon ausgegangen wird, dass auch der fiktive Erwerber in der gleichen Situation den überhöhten Preis gezahlt hätte (VwGH 11.8.1993, 92/13/0096).

- Bei abnutzbaren Anlagegütern entspricht der Teilwert den seinerzeitigen Anschaffungs- oder Herstellungskosten vermindert um die AfA (VwGH 22.9.1992, 88/14/0088).

- Beim Umlaufvermögen entspricht der Teilwert den Wiederbeschaffungskosten (VwGH 11.11.1953, 3183/52).

Der von Herrn Klinger angesetzte Wert deckt sich in keinster Weise mit den tatsächlichen Herstellungskosten von landwirtschaftlichen Gebäuden. Laut Kommentar Heimo Kranewitter "Liegenschaftsbewertung" 7. Auflage, betragen die Neuherstellungskosten pro m² für einen Rinderstall im Jahr 2013 (mit entsprechender Aufstallung und Installation) zwischen Euro 443,00 und 635,00. Unter Berücksichtigung, dass die Bauausführungen vor 1945 nicht dem heutigen Standard entsprochen haben dürften, darf davon ausgegangen werden, dass die Neuherstellungskosten pro m² eher an der Untergrenze anzusiedeln sind. Daneben ergibt sich aus dem Kommentar Kranewitter, dass die übliche Gesamtnutzungsdauer für Rinderställe 30-40 Jahre beträgt. Da laut Gemeinde der Stall vor 1945 errichtet wurde, ist dieser spätestens 1984 abgeschrieben. Auch aus dieser Betrachtung ergibt sich somit als Teilwert ein eher geringer Wert, der nicht erheblich von den bisher im Zuge der Veranlagung ermittelten Werten abweichen dürfte. Die Gesamtnutzungsdauer für sonstige landwirtschaftliche Gebäude (zB Remise) beträgt laut Kommentar 40-50 Jahre. Die Neuherstellungskosten für solche Gebäude betragen rd. 260,00 pro m². Für die Garage ergibt sich daher folgende Berechnung:

Fläche: 30 m² à 260,00 | 7.800,00 |

Nutzungsdauer in Jahre | 50,00 |

Nutzungsdauer 1959 bis 2002 in Jahre | 43,00 |

Verbleibt Einlagewert 2002 | 1.092,00 |

Die Frage 7 ist gegenständlich nicht relevant.

Die Frage 8 habe gelautet: "In einem Schreiben vom 13.09.2013 wird von Herrn Klinger darauf hingewiesen, dass bauliche Veränderungen bisher im Veranlagungsverfahren nicht berücksichtigt worden wären. Um welche Veränderungen in welchen Gebäudeteilen handelt es sich hier? Welche Baumaßnahmen sind hier gemeint? Beschreiben Sie bitte die angesprochenen Änderungen. Legen Sie bitte geeignete Unterlagen vor.", die Antwort: "Beschotterung Zufahrt."

Die belangte Behörde merkte zur Beantwortung der Frage 8 an, dass die Beschotterung der Zufahrt vermutlich bereits bei der Arbeitnehmerveranlagung für das Jahr 1999 geltend gemacht worden sei (ATS 87.634,72, Euro 6.368,66). Aus den vorgelegten Rechnungen (Schotter, Schottertransport, Bagger etc.) und den Angaben in einem Telefonat am 03.09.2004 des Bf. mit dem zuständigen Sachbearbeiter ("... das gesamte Gebäude wird nach dem Umbau nur für private Wohnzwecke genutzt werden") lasse sich ableiten, dass diese Sanierungsmaßnahmen als Sonderausgaben beantragt und auch anerkannt worden seien. Wann die von der steuerlichen Vertretung angesprochenen Baumaßnahmen durchgeführt worden wären, sei ebenso wenig beantwortet worden wie die Frage, wie hoch diese Baumaßnahmen gewesen seien. Unterlagen seien ebenfalls nicht vorgelegt worden.

Die Beilagen 2-9 enthalten Fotos, eine chronologische Aufstellung des Verfahrensganges der Veranlagungen 2009-2011, eine Gegenüberstellung der Bilanzansätze lt. Erklärung/Veranlagung, (Lage-)Pläne der betroffenen Gebäude, eine Erklärung des Bf. über "Lagerung von Materialien" vom 09.12.2002, einen Aktenvermerk vom 03.09.2004 zum vorhin angeführten Telefonat sowie einen Auszug aus Kranewitter, Kommentar Liegenschaftsbewertung7 (zur Gesamtnutzungsdauer von Rinderställen sowie von landwirtschaftlichen Wirtschaftsgebäuden).

Mit Beschluss vom 28.01.2019 wurde den Parteien die Aktenlage und das bisherige Parteienvorbringen zur Kenntnis gebracht sowie ergänzende Fragen gestellt wie folgt:

Dem Beschwerdeführer wird insbesondere im Hinblick auf die Stellungnahme der Auskunftsperson (M.) vom 07.08.2018 die Beantwortung folgender Fragen binnen vier Wochen ab Zustellung dieses Beschlusses aufgetragen:

- Handelt es sich bei der im Anlageverzeichnis 2012 unter der Inv-Nr 2-00 aufscheinenden Einlage in der Höhe von € 25.000 vom 01.01.2009 um den Kuhstall, der mit Fax vom 03.07.2018 nunmehr seitens des Beschwerdeführers zu Nr. 2 mit einem Besitzanteil von 67% und einem Einlagewert von € 33.500 geführt wird?

- Wenn ja, handelt es sich bei der behaupteten Einlage vom 01.01.2009 um die restlichen 60 m² der insgesamt 100 m² Gesamtfläche des ehemaligen Kuhstalles, nachdem bereits 2002 eine Fläche von 40 m² eingelegt worden war?

- Handelt es sich bei der im Anlageverzeichnis 2012 unter der Inv-Nr 3-00 aufscheinenden Einlage in der Höhe von € 10.000 vom 01.01.2011 um den "Stall mit Gewölbe", der laut Fax vom 03.07.2018 nunmehr seitens des Beschwerdeführers zu Nr. 3 mit einem Besitzanteil von 67% und einem Einlagewert von € 13.400 geführt wird?

- Woraus ergibt sich, dass im Jahr 2012 die behauptete betriebliche Nutzung des "Stalles mit Gewölbe" sowie eine über 40 m² hinausgehende betriebliche Nutzung des ehemaligen Kuhstalles erfolgt sei?

- Wann wurde das laut Fax vom 03.07.2018 mit 30 m² betrieblich genutzte Gebäude "extra Geb. mit Garage" in das Betriebsvermögen eingelegt?

- Sollte der mit Fax vom 03.07.2018 jeweils als Basis herangezogene Wertansatz von 500 €/m² bezüglich der behaupteten Einlagen im Hinblick auf die Stellungnahme der belangten Behörde vom 07.08.2018 aufrecht erhalten werden, ist dieser jeweils nachvollziehbar zu begründen und zu belegen.

- Wurden die Investitionen in den Parkplatz und die Zufahrt bereits im Zuge von Arbeitnehmerveranlagungen beispielsweise als Sonderausgaben geltend gemacht? Falls nein, welche Werte setzt der Beschwerdeführer hinsichtlich des Parkplatzes und der (geschotterten) Zufahrt bezüglich Fläche, entstandener Kosten, Nutzungsdauer und betrieblichem Nutzungsanteil an? Die diesbezüglich mit Fax vom 03.07.2018 behaupteten Investitionen sind betragsmäßig und zeitlich zumindest nach Jahren zu konkretisieren und glaubhaft zu machen sowie ein ziffernmäßiger Wertansatz abzuleiten.

Die belangte Behörde möge binnen vier Wochen ab Zustellung dieses Beschlusses eine Stellungnahme zur Frage abgeben, ob sie weiterhin an einer Aktivierung von Kosten der Dacherneuerung 2012 in der Höhe von € 4.469,14 (AfA € 71,06, Vorsteuer € 893,83; laut Bescheidbegründung vom 05.11.2014) festhält oder ausgehend vom von ihr festgestellten 40%igen betrieblichen Nutzungsanteil des ehemaligen Stallgebäudes auch 40% der Ausgaben und somit eine Aktivierung in der Höhe von € 8.938,28, eine AfA 2012 von € 141,33 sowie eine Vorsteuer von € 1.787,66 anerkennt.

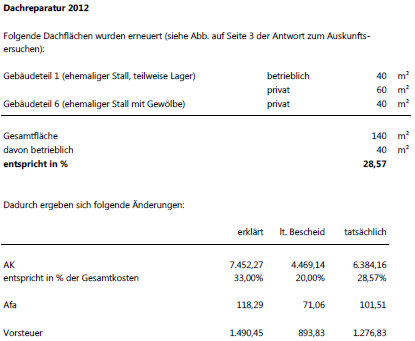

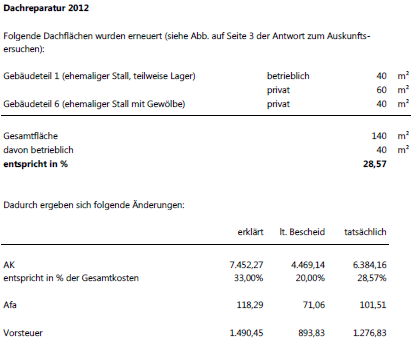

Mit Stellungnahme der belangten Behörde vom 11.02.2019 hat diese unter Anfügung untenstehender Beilage bekanntgegeben, dass im Jahr 2012 die Dachflächen der Gebäudeteile 1 und 6 der Abbildung auf Seite 3 des Antwortschreibens vom 7. August 2018 erneuert wurden. Von den insgesamt 140 m2 würden 40 m2, somit 28,57 % auf betrieblich genutzte Flächen entfallen. Es würden daher seitens der belangten Behörde 28,57 % der Anschaffungskosten, das sind € 6.384,16 sowie eine AfA von € 101,51 und Vorsteuer iHv € 1.276,83 anerkannt.

Mit Fax des Beschwerdeführers vom 27.02.2019 ersuchte dieser um Fristerstreckung bis 15.04.2019 sowie um Zusendung der Niederschrift des Finanzamtes von der Besichtigung des Objektes Adr_2 vom 24.03.2014 Beginn 9.00 Uhr, da „leider nicht alle Darstellungen des Finanzamtes als richtig befunden werden“.

3. Relevanter Sachverhalt

Der Beschwerdeführer betreibt als Einzelunternehmer die Firma A in Adr_1. Ein Lager für Betriebsmaterial befindet sich in Adr_2, einem alten Bauernhof.

Am 05.09.2002 wurde ein Teil des ehemaligen Kuhstalls der im Jahr 1994 angeschafften Liegenschaft Adr_2 im Umfang von 40 m2 (von gesamt 100 m2) vom Beschwerdeführer in das Betriebsvermögen eingelegt und im Jahr 2012 im Umfang von 40 m2 betrieblich genutzt. Der Beschwerdeführer war im Jahr 2012 2/3-Eigentümer, seine Ehegattin war 1/3-Eigentümerin dieser Liegenschaft.

Der Teilwert des Lagers im ehemaligen Kuhstall beträgt (auf Basis der Gebäude-Anschaffungskosten) im Jahr 2012 € 44,36/m2 für bebaute Flächen bei 40 m2 Nutzfläche und somit € 1.774,54, was bei einer Nutzungsdauer von 50 Jahren eine jährliche Absetzung für Abnutzung (AfA) von € 35,49 ergibt.

Als zweiten Gebäudeteil auf der Liegenschaft Adr_2 hat der Beschwerdeführer eine 1959 errichtete und zum Teil als "Remise" bezeichnete Garage im Ausmaß von 30 m2 ab dem 01.01.2011 betrieblich genutzt. Der Teilwert dieser genutzten Garage beträgt (auf Basis der Gebäude-Anschaffungskosten) € 44,36/m2 bei 30 m2 Nutzfläche und somit € 1.330,90, was bei einer Nutzungsdauer von 33 Jahren eine jährliche Absetzung für Abnutzung von € 40,33 ergibt.

Weitere Gebäudeteile der Liegenschaft Adr_2 wurden im Jahr 2012 vom Beschwerdeführer nicht betrieblich genutzt.

Der Beschwerdeführer hat im Jahr 2012 an seine Ehegattin (Kleinunternehmerin) eine Miete in der Höhe von € 2.020,00 pro Jahr ohne Umsatzsteuer für den betrieblich genutzten Teil der Liegenschaft (vorderer Teil des ehemaligen Kuhstalles) im Ausmaß von 40 m² bezahlt. Ein schriftlicher Mietvertrag zwischen dem Beschwerdeführer und der Miteigentumsgemeinschaft (bestehend aus dem Beschwerdeführer und seiner Gattin) liegt nicht vor. Jedoch wurde trotz Aufforderung im Rahmen des Verfahrens vor der belangten Behörde vom Beschwerdeführer erst mit Fax vom 03.07.2018 dem Bundesfinanzgericht ein Mietvertrag mit dem Titel "Gesprächsnotiz bzw. Aktenvermerk betreffend VERMIETUNG" zwischen dem Beschwerdeführer und seiner Gattin vorgelegt. Dieser Vertrag ist mit 28.08.2012 und somit nach der Erörterung der Lage und der Begehung im Zuge des Abgabenverfahrens vom 08.08.2012 datiert und enthält keine nähere Angaben über den konkret vermieteten Gegenstand ("Vermietet werden 33% der betrieblichen Gebäudeanteile. Einrichtungsgegenstände sind nicht vermietet."). Die Miete wurde nicht an die Miteigentumsgemeinschaft, sondern an die Gattin bezahlt und in der Buchhaltung nicht laufend, sondern nachträglich erfasst (Umbuchung am 31.12.). Der Beschwerdeführer hat in seiner Einkommensteuererklärung für 2012 keine Einkünfte aus Vermietung und Verpachtung erklärt, auch keinen ihm zurechenbaren Einkünfteanteil an den Einkünften aus Vermietung und Verpachtung einer allfälligen Miteigentümergemeinschaft. Der Zuwendung an die gesetzlich unterhaltsberechtigte Person (Ehegattin) des Beschwerdeführes in Form der bezahlten Miete stand keine gleichwertige wirtschaftliche Gegenleistung gegenüber. Der gesamte im Jahr 2012 geltend gemachte Miet- und Pachtaufwand samt Leasingkosten betrug € 19.219,11, wovon € 2.020,00 auf den genannten Mietaufwand entfallen.

Im Jahr 2012 erfolgte eine Sanierung des Daches, wobei 40 m2 von 140 m2 der von der Sanierung betroffenen Grundfläche auf den durch den Beschwerdeführer betrieblich genutzten Teil des ehemaligen Kuhstalles entfallen. Von den gesamten Netto-Dachsanierungskosten von € 22.345,69 entfiel somit ein Anteil von 28,57%, das ist ein Betrag von € 6.384,16, auf den betrieblich genutzten Teil.

4. Beweiswürdigung

Der festgestellte Sachverhalt ergibt sich, soweit im Folgenden nicht näher darauf eingegangen wird, aus dem Parteienvorbringen und der Aktenlage, insbesondere auf Basis der Aufzeichnungen im Zuge der Betriebsbesichtigungen.

Da der Beschwerdeführer den Vorhalt des Gerichtes vom 28.01.2019 trotz Fristablauf bislang nicht beantwortet hat, geht das Gericht unter Berücksichtigung des bisherigen Akteninhaltes (insbesondere der Ähnlichkeit der von den Parteien verwendeten Bezeichnungen, der Aufzeichnungen zu den Begehungen sowie der von den Parteien verwendeten Pläne) in freier Beweiswürdigung davon aus, dass

- es sich bei der im Anlageverzeichnis 2012 unter der Inv-Nr "2-00" aufscheinenden Einlage in der Höhe von € 25.000 vom 01.01.2009 um den (ehemaligen) Kuhstall handelt, der mit Fax vom 03.07.2018 zuletzt seitens des Beschwerdeführers zu Nr. 2 mit einem Besitzanteil von 67% und einem Einlagewert von € 33.500 geführt wurde;

- es sich bei der im Anlageverzeichnis 2012 unter der Inv-Nr "3-00" aufscheinenden Einlage in der Höhe von € 10.000 vom 01.01.2011 um den an den an den ehemaligen Kuhstall angrenzenden "Stall mit Gewölbe", der laut Fax vom 03.07.2018 nunmehr seitens des Beschwerdeführers zu Nr. 3 mit einem Besitzanteil von 67% und einem Einlagewert von € 13.400 geführt wird, handelt.

Einlagen; AfA

Strittig war, ob Teile der Liegenschaft Adr_2 über die Fläche von 40 m2 im ehemaligen Kuhstall und die Garage im Ausmaß von 30m2 hinaus betrieblich genutzt wurden und somit eingelegt haben werden können. Im Zuge der Begehungen durch die belangte Behörde am 08.08.2012 und im Jahr 2014 wurden keine weitergehenden Nutzungen festgestellt.

Die Einlage der 40m2 des ehemaligen Kuhstalls erfolgte zum 05.09.2002. Die auf die Gesamtfläche von 100 m2 fehlende Restfläche des ehemaligen Kuhstalls im Ausmaß von 60 m2 war mit privaten Gegenständen, Holzbearbeitungsmaschinen sowie Werkzeug belegt und wurde offenbar privat genutzt. Wie sich aus dem Aktenvermerk der belangten Behörde zur Begehung am 08.08.2012 ergibt, hat ihr der Beschwerdeführer im Zuge dieser Begehung mitgeteilt, dass der ehemalige Kuhstall der einzige betrieblich genutzte Lagerraum in Adr_2 gewesen sei. Jedoch gesteht die belangte Behörde mit Stellungnahme vom 11.02.2019 zu, dass der Beschwerde insoweit stattzugeben wäre, als dass der Beschwerdeführer diese Garage auch tatsächlich im Umfang von 30 m2 betrieblich genutzt hat. Es wird daher davon ausgegangen, dass diese Nutzung auch tatsächlich erfolgt ist. Der Beschwerdeführer hat im Rahmen der Betriebsbesichtigungen 2012 und 2014 lediglich in Aussicht gestellt, weitere Flächen dieser Liegenschaft, unter anderem jene des ehemaligen Kuhstalls im Umfang der restlichen 60m2 sowie einen Stall mit Gewölbe im Umfang von weiteren 40m2 zukünftig betrieblich nutzen zu wollen. Eine weitergehende Nutzung von Gebäuden in Adr_2 konnte aber auch im Zuge der Begehung 2014 von der belangten Behörde nicht festgestellt werden. Seitens der belangten Behörde blieb es daher bei der Feststellung einer Nutzung der bereits zuvor festgestellten 40 m2 des ehemaligen Kuhstalles sowie von 30 m2 der Garage.

Im Anlageverzeichnis zum 31.12.2011 und im Anlageverzeichnis zum 31.12.2012 findet sich zudem jeweils zur Inv-Nr. "2-00" eine Einlage zum 01.01.2009 "Betr. Lageranteil 50% Einlage C. & 50% Miete E.". Wäre diese tatsächlich erfolgt, wäre der bereits zum 05.09.2002 eingelegte Gebäudeteil (ehemaliger Kuhstall) zumindest teilweise abermals eingelegt worden, wie schon aus den Ausführungen der belangten Behörde vom 07.08.2018 (Beilage 1, Anmerkung zur 2. Frage) hervorgeht. Es war daher zu würdigen, warum laut Fax vom 03.07.2018 des Bf. für den Einlagezeitpunkt 1.1.2009 eine Fläche von 100 m² dieses Kuhstalles (somit dessen ganze Fläche) eingelegt worden sei, wo doch bereits mit Einlage aus dem Jahr 2002 eine Fläche von 40 m² dieses Kuhstalls eingelegt worden war. Der Bf. hat nach Angabe der belangten Behörde deren diesbezüglichen Vorhalt vom 06.06.2012 sowie den bezughabenden Vorhalt des erkennenden Gerichtes vom 28.01.2019 trotz Fristablauf bislang nicht beantwortet. Die Nichtanerkennung der Einlage 2009 im Rahmen der Veranlagung 2010 ist zudem seit Langem in Rechtskraft erwachsen.

Ebenso hat die belangte Behörde im Hinblick auf den "Stall mit Gewölbe" laut der Stellungnahme der Auskunftsperson (M.) vom 07.08.2018, wo diese auf ihre Feststellungen im Zuge der beiden Begehungen 2012 und 2014 verweist, keinerlei betriebliche Nutzung feststellen können. Laut Stellungnahme des Beschwerdeführers vom 03.07.2018 seien 40 m2 dieses "Stalles mit Gewölbe" zum 1.1.2011 mit einem Einlagewert von 10.000,00 € eingelegt (im Anlageverzeichnis wohl zu Inv Nr. "3-00" erfasst) und betrieblich genutzt worden. Laut Aktenvermerk der belangten Behörde vom 08.08.2012 habe der Beschwerdeführer jedoch im Zuge der Begehung am 08.08.2012 bestätigt, dass der ehemalige Kuhstall der einzige Lagerraum sei, den er in Adr_2 nutze. Der Beschwerdeführer hat bislang zwar behauptet, dass er den "Stall mit Gewölbe" im Jahr 2012 im Ausmaß von 40 m2 betrieblich genutzt habe, jedoch trotz Aufforderung durch die belangte Behörde im Abgabenverfahren, als auch auf Aufforderung durch das Gericht im Beschwerdeverfahren keinerlei Belege dafür beigebracht oder diese Behauptung auch nur glaubhaft gemacht. Es ist daher von keiner betrieblichen Nutzung des "Stalles mit Gewölbe" auszugehen.

Das durchgeführte Beweisverfahren hat somit ergeben, dass zwar 40 m2 des ehemaligen Kuhstalles sowie 30 m2 der Garage vom Beschwerdeführer im Jahr 2012 betrieblich genutzt wurden. Jedoch war eine vom Beschwerdeführer behauptete betriebliche Nutzung von Gebäudeteilen der Liegenschaft Adr_2, die über dieses Ausmaß hinausgeht, aus den genannten Gründen nicht gegeben.

Auch der Wertansatz der beiden eingelegten Gebäudeteile war strittig. Was den ehemaligen Kuhstall betrifft, hat der Beschwerdeführer die Fläche von 40 m2 im Anlagenverzeichnis zum 31.12.2011 und zum 31.12.2012 mit einem Anschaffungswert von 15.000,00 € bewertet. Erst nach mehrmaliger Aufforderung im Abgaben- und Rechtsmittelverfahren wurde vom Beschwerdeführer mit Stellungnahme vom 03.07.2018 eine Begründung für den getätigten Wertansatz von 500,00 €/m2 beigebracht, die sich aber lediglich auf Bauwerte im Einlagezeitpunkt zwischen 1.000,00 und 1.200,00 €/m2 beruft und "unter Berücksichtigung der Renovierungen und Umbauten" von einem "Teilwert nach Abschreibung ca. € 500/m2" ausgeht.

Laut Beschwerde seien die verschiedenen Gebäude der Liegenschaft jeweils unterschiedlich zu bewerten. Jedoch unterstellte auch der Beschwerdeführer selbst mit Fax vom 03.07.2018 bei drei (von sechs auf der Liegenschaft befindlichen) Gebäuden jeweils 500 €/m² Einlagewert. Er erbrachte jedoch bislang keine glaubhafte oder mit näheren Zahlen ausgeführte Begründung der Notwendigkeit einer differenzierenden Beurteilung: Mit Beschluss vom 24.01.2018 war dem Bf. seitens des erkennenden Gerichtes aufgetragen worden,

- den im Vorlageantrag vom 12.03.2015 dargestellten Wertansatz von EUR 1,00 pro m2,

- die im Vorlageantrag vom 12.03.2015 behauptete Tatsache, dass das Wohnhaus zum Kaufzeitpunkt abbruchsreif gewesen sei, sowie

- die behaupteten Abbruchs- und Entsorgungskosten EUR 15.000,00

zu beweisen.

Dazu wurde vom Beschwerdeführer lediglich die "Bestätigung" der Firma B vom 27. Februar 2018 vorgelegt. Dass die nachträgliche Erstellung von Dokumenten die Beweiskraft des Nachweises in Frage stellen kann, ist ein allgemeines beweisrechtliches Problem, mit dem sich die Behörde im Rahmen der Beweiswürdigung einzelfallbezogen auseinander zu setzen hat (vgl. VwGH 27.11.2014, 2012/15/0192). Der von der Firma B ausgestellten Bestätigung kommt keine Beweiskraft für den behaupteten Sachverhalt zu, zumal die Auskunftsperson (B) selbst einräumt, dass keine Befundaufnahme bezüglich der in Rede stehenden Liegenschaft erfolgt sei. Zudem sei die Besichtigung im Jahr 1994 erfolgt, also 24 Jahre vor Ausstellung der nunmehr vorgelegten Bestätigung. Auch wenn diese Bestätigung von einem für die Planung und Bauleitung in der Altbausanierung zuständigen Mitarbeiter ausgestellt wurde, widerspricht es jeglicher Lebenserfahrung, dass über eine Besichtigung vor 24 Jahren nunmehr eine Feststellung der vermeintlichen Abbruchs- und Entsorgungskosten erfolgen kann. So gesehen geht das Gericht in freier Beweiswürdigung davon aus, dass es sich bei der Bestätigung vom 27. Februar 2018 um eine reine Gefälligkeitsbestätigung handelt, der keinerlei Beweiskraft zukommt. Somit hat der Beschwerdeführer weder im verwaltungsbehördlichen, noch im gerichtlichen Verfahren schlüssig und glaubhaft dargelegt, dass die von ihm behaupteten Abbruchs- und Entsorgungskosten dem Grunde und der Höhe nach gerechtfertigt sind.

Wie die Auskunftsperson (M.) in ihrer Stellungnahme vom 07.08.2018 auf Seite 5 und anhand der Fachliteratur in Beilage 8 ( Kranewitter, Kommentar Liegenschaftsbewertung7 S. 314 f.) bereits ausführte, würden sich bei einem Ansatz von 500 €/m2 für die eingelegten Gebäudeteile im Ergebnis Einlagewerte ergeben, die die angefallenen Anschaffungskosten der gesamten Liegenschaft ebenso wie allfällige Neuherstellungskosten (bereits nach aktuellem Stand der Technik eines Kuhstalles inkl. Aufstallung, Lüftung etc.) beinahe erreichen bzw. sogar deutlich übersteigen würden, obwohl die eingelegten Gebäudeteile nur einen Bruchteil der gesamten angeschafften Gebäude bzw. der Liegenschaft (dh. bereits samt Grund und Boden) ausmachen, zumal die konkret betroffenen Gebäudeteile keineswegs neuwertig sind. Diese vom Beschwerdeführer angenommenen Werte sind daher als bei Weitem zu hoch angesetzt zu beurteilen. Dies ergibt sich bereits aus den Ausführungen der belangten Behörde im Vorhalt an den Beschwerdeführer vom 25.03.2014, denen der Beschwerdeführer diesbezüglich lediglich mit einem Verweis den Teilwert und auf Rz 2484c der Einkommensteuerrichtlinien begegnete (vgl. auch die Stellungnahme der belangten Behörde vom 10.07.2018). Der von der belangten Behörde auf Basis der tatsächlichen Anschaffungskosten berechnete und der Veranlagung zugrunde gelegte Quadratmeterpreis von € 45,12/m2 für die bebaute Fläche erscheint hingegen nachvollziehbar und sachgerecht, auch wenn dieser aufgrund eines Schreibfehlers der belangten Behörde und unter Weglassung von Rundungen der belangten Behörde nicht € 45,12/m2, sondern tatsächlich richtigerweise € 44,36 €/m2 ((65.405,55 € - (2,57 €/m2 x 7.687 m2)) / 1.029 m2) beträgt.

Was die Bewertung der Garage (Remise) betrifft, hat der Beschwerdeführer die Fläche von 30 m2 zum 31.12.2011 und 31.12.2012 (hochgerechnet) mit einem Anschaffungswert von € 15.000,00 bewertet. Da laut Fax des Bf. vom 03.07.2018 ein mit einem Ausmaß von 30 m² betrieblich genutzte Gebäude "extra Geb. mit Garage" in das Betriebsvermögen eingelegt worden sei, stellt sich im Hinblick auf die für die Einlagebewertung relevante Rechtslage die Frage, wann konkret die Einlage erfolgt ist, zumal bereits seit 2004 betriebliche Kraftfahrzeuge in Verwendung waren. Da zwar vom Bf. dazu trotz Gelegenheit keine Stellungnahme abgegeben wurde, aber die Garage erst im Jahr 2011 im Anlagenverzeichnis aufscheint und nicht festgestellt werden kann, dass diese bereits ab 2004, als jedenfalls ein Firmenfahrzeug vorhanden war, verwendet wurde, wird im Zweifel von einer Einlage erst, wie vom Bf. im Anlageverzeichnis angeführt, im Jahr 2011 ausgegangen, als bereits mehrere Firmenfahrzeuge genutzt wurden. Der korrekte Quadratmeterpreis beträgt - wie bereits vorhin ausgeführt - tatsächlich 44,36 €/m2.

Mit Fax vom 03.07.2018 hat der Bf. darauf hingewiesen, dass auch die geschotterte Zufahrt bzw. ein Parkplatz betrieblich genutzt worden seien, jedoch ohne konkrete Wertansätze oder weitere Angaben zu angeblich getätigten Investitionen zu machen, die eine Beurteilung des Sachverhalts ermöglichen würden. Laut Stellungnahme der Auskunftsperson (M.) vom 07.08.2018 seien offenbar bereits im Zuge der Arbeitnehmerveranlagung 1999 entsprechende Kosten geltend gemacht worden. Aus den der belangten Behörde offenbar vorgelegten Rechnungen (Schotter, Schottertransport, Bagger etc.) und den Angaben in einem Telefonat am 03.09.2004 des Bf. mit dem zuständigen Sachbearbeiter ("... das gesamte Gebäude wird nach dem Umbau nur für private Wohnzwecke genutzt werden") lässt sich ableiten, dass diese Sanierungsmaßnahmen bereits ohnehin als Sonderausgaben beantragt und auch anerkannt worden sein dürften. Trotz mehrerer Gelegenheiten hat der Beschwerdeführer bislang dazu keine Zahlen genannt, keine Unterlagen vorgelegt oder tatsächlich angefallene Kosten in ausreichendem Ausmaß glaubhaft gemacht. Allfällig noch zu berücksichtigende Investitionen in Parkplätze oder Wege wurden somit trotz Aufforderung durch die Abgabenbehörde und das Gericht nicht belegt oder glaubhaft gemacht. Es wird daher davon ausgegangen, dass tatsächlich keine weiteren zu berücksichtigenden Aufwendungen vorliegen.

Mietaufwand

Aus der Aktenlage ergibt sich, dass der Beschwerdeführer im Jahr 2012 2/3-Eigentümer der Liegenschaft in Adr_2 war und seiner Ehegattin, welche 1/3-Eigentümerin dieser Liegenschaft war, eine Miete für den betrieblich genutzten Teil (vorderer Teil des ehemaligen Kuhstalles) der Liegenschaft (40 m²) bezahlt hat. Ein Mietvertrag zwischen dem Beschwerdeführer und der Miteigentumsgemeinschaft (Beschwerdeführer und dessen Gattin) liegt nicht vor. Zudem hat der Beschwerdeführer in seiner Einkommensteuererklärung für 2012 keine Einkünfte aus Vermietung und Verpachtung erklärt. Um zu klären, ob der Zuwendung an die gesetzlich unterhaltsberechtigte Person (Ehegattin) des Beschwerdeführes eine gleichwertige wirtschaftliche Gegenleistung gegenüber steht, wurde dieser mit Ergänzungsauftrag vom 12.06.2018 aufgefordert, entsprechende Nachweise beizubringen. Mit Fax vom 03.07.2018 hat der Bf. Auszüge aus der eigenen Buchhaltung und jener seiner Ehegattin sowie Zahlungsbelege und einen Mietvertrag zwischen sich und seiner Gattin als "Gesprächsnotiz bzw. Aktenvermerk betreffend VERMIETUNG" vorgelegt. Die Miete wurde nach Angaben des Beschwerdeführers nicht an die Miteigentumsgemeinschaft, sondern lediglich an seine Gattin bezahlt. Dieser Vertrag ist mit 28.08.2012 und somit erst nach der Erörterung der Lage und der Begehung im Zuge des Abgabenverfahrens vom 08.08.2012 datiert und enthält auch keine nähere Angaben über den vermieteten Gegenstand ("Vermietet werden 33% der betrieblichen Gebäudeanteile. Einrichtungsgegenstände sind nicht vermietet."). Aus den vorgelegten Unterlagen ergibt sich im Zusammenhang mit der Tatsache, dass die Ehegattin zu diesem Zeitpunkt Kleinunternehmerin war, dass im Zusammenhang mit dieser Miete keine Vorsteuer verrechnet bzw. kein Vorsteuerabzug in Anspruch genommen wurde.

Dacherneuerung

Da von den insgesamt 140 m2 der von der Erneuerung des Daches betroffener Gebäudefläche - wie ausgeführt - lediglich 40 m2 in Form des ehemaligen Kuhstalles betrieblich genutzt und die restlichen Flächen nicht betrieblich genutzt waren, war lediglich ein diesbezüglicher Anteil von 28,57% der Dacherneuerungskosten in die weiteren Erwägungen einzubeziehen.

5. Rechtslage

Gemäß § 138 in Verbindung mit § 269 Abs. 1 BAO haben auf Verlangen der Verwaltungsgerichte die Abgabepflichtigen zur Beseitigung von Zweifeln den Inhalt ihrer Anbringen zu erläutern und zu ergänzen sowie deren Richtigkeit zu beweisen. Kann ihnen ein Beweis nach den Umständen nicht zugemutet werden, so genügt die Glaubhaftmachung.

Nach § 6 Z 1 des Einkommensteuergesetzes (EStG 1988) ist abnutzbares Anlagevermögen ist mit den Anschaffungs- oder Herstellungskosten, vermindert um die Absetzung für Abnutzung nach den §§ 7 und 8 EStG 1988, anzusetzen.

§ 7 Abs. 1 EStG 1988 lautet:

"Bei Wirtschaftsgütern, deren Verwendung oder Nutzung durch den Steuerpflichtigen zur Erzielung von Einkünften sich erfahrungsgemäß auf einen Zeitraum von mehr als einem Jahr erstreckt (abnutzbares Anlagevermögen), sind die Anschaffungs- oder Herstellungskosten gleichmäßig verteilt auf die betriebsgewöhnliche Nutzungsdauer abzusetzen (Absetzung für Abnutzung). Die betriebsgewöhnliche Nutzungsdauer bemißt sich nach der Gesamtdauer der Verwendung oder Nutzung."

§ 8 Abs. 1 EStG 1988 idF BGBl. I Nr. 142/2000 lautet:

"Von den Anschaffungs- oder Herstellungskosten der Gebäude beträgt die Absetzung für Abnutzung ohne Nachweis der Nutzungsdauer

– bis zu 3%, soweit diese unmittelbar der Betriebsausübung eines Land- und Forstwirtes oder Gewerbetreibenden dienen und bis zu 2,5% oder 2%, soweit diese den in der Folge genannten Zwecken dienen; dient ein Gebäude zu mindestens 80% unmittelbar der Betriebsausübung, dann beträgt die Absetzung für Abnutzung für das ganze Gebäude bis zu 3% der Anschaffungs- oder Herstellungskosten

– bis zu 2,5%, soweit diese unmittelbar dem Betrieb des Bank- und Versicherungswesens sowie unmittelbar dem Betrieb ähnlicher Dienstleistungen (zB der Kreditvermittlung) dienen; dient ein solches Gebäude zu mindestens 80% dem Kundenverkehr, dann beträgt die Absetzung für Abnutzung für das ganze Gebäude bis zu 3% der Anschaffungs- oder Herstellungskosten

– bis zu 2%, soweit diese anderen betrieblichen Zwecken dienen."

Gemäß § 8 Abs. 4 EStG 1988 sind Absetzungen für außergewöhnliche technische oder wirtschaftliche Abnutzung zulässig.

Nach § 20 Abs. 1 Z. 4 des Einkommenssteuergesetzes 1988 sind freiwillige Zuwendungen und Zuwendungen an gesetzlich unterhaltsberechtigte Personen, auch wenn die Zuwendungen auf einer verpflichtenden Vereinbarung beruhen, nicht abziehbar.

Gemäß § 12 Abs. 1 Z 1 des Umsatzsteuergesetzes 1994 (UStG 1994) kann der Unternehmer die von anderen Unternehmern in einer Rechnung (§ 11) an ihn gesondert ausgewiesene Steuer für Lieferungen oder sonstige Leistungen, die im Inland für sein Unternehmen ausgeführt worden sind als Vorsteuer abziehen.

Nicht für das Unternehmen ausgeführt gelten gemäß § 12 Abs. 2a UStG 1994 Lieferungen, sonstige Leistungen oder Einfuhren, deren Entgelte überwiegend keine abzugsfähigen Ausgaben (Aufwendungen) im Sinne des § 20 Abs. 1 Z 1 bis 5 des Einkommensteuergesetzes 1988 oder der §§ 8 Abs. 2 und 12 Abs. 1 Z 1 bis 5 des Körperschaftsteuergesetzes 1988 sind.

6. Erwägungen

Bewertung der Einlagen; AfA

Abbruchkosten bzw. Restbuchwert gehören mit dem Kaufpreis zu den Anschaffungskosten des Grund und Bodens (VwGH 18.05.1962, 2221/61). Eine außergewöhnliche technische Abnutzung liegt vor, wenn gegenüber der gewöhnlichen Abnutzung ein erhöhter Substanzverlust eingetreten ist (materieller Verschleiß eines Wirtschaftsgutes, VwGH 9.9.2004, 2002/15/0192), z.B. durch Beschädigung, Brand, Bruch, aber auch übermäßige Nutzung oder Beschädigung infolge mangelhafter Instandhaltung. Den Nachweis für die außergewöhnliche Abnutzung hat der Steuerpflichtige zu erbringen (VwGH 26.4.1989, 89/14/0027; VwGH 28.10.2004, 2004/15/0133).

Selbst dort, wo gemäß § 138 Abs. 1 BAO Glaubhaftmachung genügt, hat diese die schlüssige Behauptung der maßgeblichen Umstände durch den Abgabepflichtigen (§ 119 Abs 1 BAO) zur Voraussetzung (VwGH 26.4.1989, 89/14/0027).

Da der Beschwerdeführer - wie ausgeführt - weder im verwaltungsbehördlichen noch im gerichtlichen Verfahren schlüssig und glaubhaft dargelegt hat, dass die von ihm behaupteten Abbruchs- und Entsorgungskosten dem Grunde und der Höhe nach gerechtfertigt sind, war von den (bekannten tatsächlichen) Anschaffungskosten von € 44,36 €/m2 auszugehen.

Da festgestellt wurde, dass im Jahr 2012 lediglich der ehemalige Kuhstall im Ausmaß von 40 m2 und die Garage im Ausmaß von 30 m2 betrieblich genutzt wurden und beide Einlagen bereits in den Vorjahren vorgenommen worden waren, sind im gegenständlich zu beurteilenden Jahr 2012 keinerlei neue Einlagen erfolgt. Eine vom Beschwerdeführer behauptete betriebliche Nutzung von Gebäudeteilen der Liegenschaft Adr_2, die über dieses Ausmaß hinausgeht, war aus den genannten Gründen nicht gegeben. Dementsprechend sind auch die behaupteten Einlagen zum 1.1.2009 und des Stalles mit Gewölbe zum 1.1.2011 im streitgegenständlichen Zeitraum 2012 nicht anzuerkennen. Lediglich eine zahlenmäßige Bewertung der Einlagen war vorzunehmen.

Die vom Beschwerdeführer vorgenommene Aufteilung mancher Einlagen in Einlagen von ihm und seiner Gattin war nicht anzuerkennen, da der vermietete Gebäudeanteil (40 von 100 m2, somit 40%) im Miteigentumsanteil des Beschwerdeführers (2/3) im Jahr 2012 jedenfalls zur Gänze Deckung fand und somit der betrieblich genutzte Teil zur Gänze dem

Betriebsvermögen dieses Miteigentümers (des Beschwerdeführers) zuzurechnen ist (VwGH 12.4.1972, 1356/70; VwGH 21.11.1973, 0538/72; VwGH 12.3.1975, 1294/74; VwGH 15.1.1991, 87/14/0123).

Hinsichtlich des ehemaligen Kuhstalls ist der vom Beschwerdeführer angesetzte Betrag von € 15.000,00 - wie bereits ausgeführt - als deutlich zu hoch einzustufen. Vielmehr hat sich ein Wert von € 44,36 €/m2 und somit für die 40 m2 ein Einlagewert von gesamt € 1.774,53 und damit bei 50jähriger Nutzungsdauer eine AfA von € 35,49 als richtig herausgestellt.