20.2.2.1 Allgemeines und Aufbau

Unter dem Oberbegriff "Einkünfte aus realisierten Wertsteigerungen von Kapitalvermögen" werden grundsätzlich sämtliche positive wie negative Einkünfte aus der tatsächlichen und fiktiven Veräußerung, der Einlösung und der sonstigen Abschichtung erfasst ("Substanzgewinne", "Substanzverluste").Betroffen sind abstrakt sämtliche Wirtschaftsgüter, deren Erträge Einkünfte aus der Überlassung von Kapital im Sinne des § 27 Abs. 2 EStG 1988 sind. Damit unterliegen insbesondere Aktien, GmbH-Anteile, Wertpapiere, die ein Forderungsrecht verbriefen, sowie nicht verbriefte Forderungen und auch Abschichtungsgewinne bei der echten stillen Gesellschaft § 27 Abs. 3 und 6 EStG 1988. Entscheidend ist, ob ein Wirtschaftsgut beim konkreten Steuerpflichtigen Einkünfte aus der Überlassung von Kapital erwirtschaften kann, weshalb Verbindlichkeiten nicht von § 27 Abs. 3 EStG 1988 umfasst sind. Daher fallen zB Konvertierungsgewinne von Darlehen nicht unter § 27 Abs. 3 EStG 1988 (VwGH 18.12.2017, Ro 2016/15/0026).

Ein (Teil-)Nachlass einer Darlehensforderung führt nicht zu positiven Einkünften aus realisierten Wertsteigerungen beim Darlehensnehmer und umgekehrt nicht zu negativen Einkünften beim Darlehensgeber.

Wird ein eingetretener Substanzschaden ersetzt (etwa weil keine rechtzeitige Veräußerung stattfinden konnte und danach ein Kursverlust eingetreten ist), ist dieser auch im Rahmen der Einkünfte aus realisierten Wertsteigerungen von Kapitalvermögen zu erfassen (sofern es sich um Wirtschaftsgüter des Neubestands handelt). Als Einkünfte ist nur jener Betrag zu erfassen, der die Anschaffungskosten übersteigt. Dabei stellt ein nach einer allfälligen Veräußerung geleisteter Schadenersatz - unabhängig von der Höhe der ursprünglichen Anschaffungskosten - einen zusätzlichen steuerpflichtigen Veräußerungserlös dar. Dieser ist jedoch grundsätzlich - nach den Bestimmungen des § 27 Abs. 8 EStG 1988 - mit einem allfälligen realisierten Veräußerungsverlust verrechenbar. Wird hingegen der Schadenersatz vor einer allfälligen Veräußerung geleistet, führt dies zu einer Kürzung der Anschaffungskosten.

Beispiel:

A hat am 4.5.01 Forderungswertpapiere um 1.000 angeschafft und

a) am 10.7.05

b) am 20.6.06

um 900 veräußert. Aufgrund eines Beratungsfehlers erhält A am 23.12.05 einen Schadenersatz in Höhe von 100. Diese Zahlung

- a) ist in voller Höhe als realisierte Wertsteigerung steuerpflichtig, wobei einer Verrechnung mit dem aus der Veräußerung eingetretenen Veräußerungsverlust in diesem Fall möglich ist.

- b) kürzt die Anschaffungskosten der Forderungswertpapiere. Diese betragen nunmehr 900, weshalb bei der späteren Veräußerung kein steuerpflichtiger Veräußerungsgewinn entsteht.

Zur Behandlung einer Ausbuchung bzw. Übertragung von Wertpapieren, deren Wert etwa aufgrund einer Insolvenz des Emittenten nahezu null beträgt, siehe Rz 6231a.

Während § 27 Abs. 3 EStG 1988 den Grundtatbestand regelt, enthält § 27 Abs. 6 EStG 1988 Ergänzungstatbestände:- § 27 Abs. 6 Z 1 EStG 1988 enthält den Tatbestand der "Entstrickungsbesteuerung"; die entsprechenden Regelungen wurden aus § 31 EStG 1988 in der Fassung vor dem BBG 2011 übernommen und durch das AbgÄG 2015 umgestaltet. Zu beachten ist, dass nach dem AbgÄG 2011 auch Stückzinsen, anteilige Kapitalerträge bzw. Zinserträge, die auf den Zeitraum vom letzten Zufließen gemäß § 19 EStG 1988 bis zur Meldung gemäß § 95 Abs. 3 Z 2 EStG 1988 entfallen, im Wege der Entstrickungsbesteuerung zu erfassen sind und diese durch die Bank erfolgt, wenn die Voraussetzungen für den Kapitalertragsteuerabzug vorliegen (näher dazu Abschnitt 20.2.2.4).

- Gemäß § 27 Abs. 6 Z 2 EStG 1988 werden die Entnahme oder das sonstige Ausscheiden aus dem Depot grundsätzlich als Realisierung behandelt. Eine Depotübertragung soll hingegen immer dann von diesem Grundsatz ausgenommen sein, wenn die Besteuerungsmöglichkeit hinsichtlich der sich in dem Depot befindlichen Wertpapiere weiterhin gesichert ist (näher dazu Abschnitt 20.2.2.5). Für den Fall des Verlusts des Besteuerungsrechts hinsichtlich der übertragenen Wirtschaftsgüter sind in der Z 1 vorrangig anzuwendende Sonderbestimmungen vorgesehen.

- Die Veräußerung von Dividendenscheinen, Zinsscheinen und sonstigen Ansprüchen, wenn die dazugehörigen Aktien, Schuldverschreibungen und sonstigen Anteile nicht mitveräußert werden, wurde aus § 27 Abs. 2 Z 2 EStG 1988 idF vor dem BBG 2011 in § 27 Abs. 6 Z 3 EStG 1988 übernommen und wird daher als Einkünfte aus realisierten Wertsteigerungen erfasst.

- § 27 Abs. 6 Z 4 EStG 1988 enthält die ausdrückliche Anordnung, dass anlässlich der Veräußerung zugeflossene Stückzinsen im Rahmen der realisierten Wertsteigerung von Kapitalvermögen besteuert werden (vgl. Abschnitt 20.2.2.4.4).

Ebenso stellen Einkünfte aus der entgeltlichen Einräumung eines Fruchtgenussrechts an Zinsansprüchen einer Forderung/eines Forderungswertpapieres beim Empfänger Einkünfte gemäß § 27 Abs. 6 Z 3 EStG 1988 idF BBG 2012 dar.

Die unentgeltliche Einräumung eines Fruchtgenussrechts an Zinsansprüchen aus einer Kapitalforderung bewirkt hingegen in der Regel keine Übertragung der Einkünfte (der Einkunftsquelle "Kapitalforderung") auf den Fruchtgenussberechtigten, da eine Einflussnahme auf die Einkünfteerzielung nicht möglich ist. Die Zinsen sind weiterhin als originäre Einkünfte des Fruchtgenussbestellers anzusehen, deren Weiterleitung an den Fruchtgenussberechtigten eine Einkommensverwendung darstellt.

Wird nach dem 31.3.2012 an Kapitalanlagen iSd § 27 Abs. 3 EStG 1988 idF BBG 2012 (Wirtschaftsgüter, deren Erträge Einkünfte aus der Überlassung von Kapital sind) entgeltlich ein Fruchtgenussrecht eingeräumt oder ein solches bestehendes Fruchtgenussrecht entgeltlich übertragen, sind die Einkünfte aus einer allfälligen (Weiter-)Veräußerung des Fruchtgenussrechtes beim Fruchtgenussberechtigten gemäß § 27 Abs. 3 EStG 1988 zu erfassen.

Voraussetzung dafür ist, dass die Dividenden dem Fruchtgenussberechtigten originär zuzurechnen sind. Dazu ist es erforderlich, dass zumindest im Innenverhältnis die Befugnis zur Ausübung des Stimmrechts am Kapitalanteil auf den Fruchtgenussberechtigten übertragen wird und er damit über die Einkunftsquelle disponieren kann.

Erfolgt die Veräußerung bzw. Ablöse eines vor dem 1.4.2012 entgeltlich eingeräumten Fruchtgenussrechts an Kapitalanteilen ist zu unterscheiden:

- Wurde das Fruchtgenussrecht vor dem 1.10.2011 entgeltlich eingeräumt, ist die Veräußerung nach Ablauf der einjährigen Spekulationsfrist gemäß § 30 EStG 1988 idF vor dem 1. StabG 2012 steuerfrei.

- Wurde das Fruchtgenussrecht nach dem 30.9.2011 entgeltlich eingeräumt, ist die Veräußerung gemäß § 124b Z 184 zweiter Teilstrich EStG 1988 als Einkünfte aus Spekulationsgeschäft steuerpflichtig, wobei ein besonderer Steuersatz dennoch anzuwenden ist.

Bei unentgeltlicher Übertragung einer mit einem Fruchtgenussrecht belasteten Kapitalanlage ergeben sich keine ertragsteuerlichen Auswirkungen, der unentgeltliche Erwerber hat die Anschaffungskosten des Vorgängers fortzuführen.

20.2.2.2 Veräußerung und Einlösung

Nach dem BBG 2011 ist die Veräußerung von Wirtschaftsgütern, deren Erträge Einkünfte aus der Überlassung von Kapital sind, generell - dh. unabhängig von der Behaltedauer und Beteiligungshöhe - steuerpflichtig. Betroffen ist allerdings nur Neuvermögen (siehe Abschnitt 20.1.1.3).Zum Begriff der "Veräußerung" siehe Rz 6623. Bemessungsgrundlage im Falle der Veräußerung ist gemäß § 27a Abs. 3 Z 2 lit. a EStG 1988 der Unterschiedsbetrag zwischen dem Veräußerungserlös und den Anschaffungskosten. Werden Stückzinsen mitveräußert bzw. erworben, erhöhen diese jeweils den Veräußerungserlös bzw. die Anschaffungskosten. Zu beachten ist, dass für nicht in einem Betriebsvermögen gehaltene Wirtschaftsgüter und Derivate die Anschaffungskosten ohne Anschaffungsnebenkosten anzusetzen sind und auch nicht als Werbungskosten abgezogen werden dürfen (siehe Abschnitt 20.1.3).

Unter "Einlösung" wird üblicherweise die Einlösung samt Auszahlung eines Wertpapieres durch den Emittenten, insbesondere von Nullkuponanleihen, verstanden. Dabei liegen stets Einkünfte aus realisierten Wertsteigerungen vor (siehe Abschnitt 20.2.1.6.4.2).

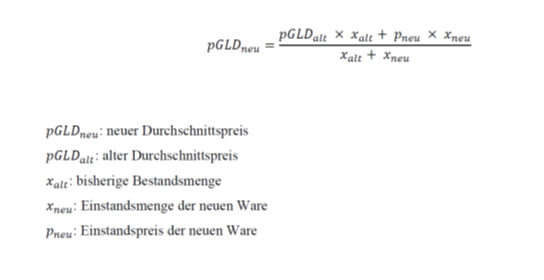

Werden Wirtschaftsgüter und Derivate iSd § 27 Abs. 3 und 4 EStG 1988 mit derselben Wertpapierkennnummer bzw. ISIN in zeitlicher Aufeinanderfolge erworben und im selben Depot verwahrt, sind diese gemäß § 27a Abs. 4 Z 3 EStG 1988 mit dem gleitenden Durchschnittspreis (und - den allgemeinen steuerlichen Grundsätzen entsprechend - stets in Euro) zu bewerten:Liegen diese Voraussetzungen nicht vor (etwa bei inhaltlich ident ausgestalteten Optionen ohne ISIN, kann im Fall eines entsprechenden Realisationstatbestandes der Steuerpflichtige bestimmen, welches Wirtschaftsgut verkauft wurde.

Nicht in den gleitenden Durchschnittspreis gehen ein:- Altvermögen; liegt Alt- und Neuvermögen vor, kann der Steuerpflichtige im Veräußerungsfall eine Zuordnung treffen (siehe Abschnitt 20.1.1.3).

- Wirtschaftsgüter und Derivate iSd § 27 Abs. 3 und 4 EStG 1988, deren Anschaffungskosten gemäß § 93 Abs. 4 EStG 1988 pauschal angesetzt wurden (siehe Abschnitt 29.5.1.1; diese sind auch von der Abgeltungswirkung gemäß § 97 EStG 1988 ausgeschlossen).

20.2.2.3 Sonstige Abschichtung

Unter "sonstige Abschichtung" wird die Abschichtung eines stillen Gesellschafters verstanden.Ist die stille Einlage wertgesichert, so erhöht dies den Abschichtungserlös. Erfolgt die Abschichtung zu einem geringeren Betrag als dem Einlagenstand, dann liegt ein Verlust am Vermögensstamm vor, der aufgrund § 27 Abs. 8 Z 2 EStG 1988 nicht mehr ausgeglichen werden kann.

Beispiel:

Einlage Jahr 01 | 50.000 |

Verlustanteil Jahr 01 | 30.000 |

Nachschuss Jahr 02 | 10.000 |

Gewinnanteile Jahre 02 bis 04 | 40.000 |

Abschichtungserlös | 70.000 |

Der Einlagenstand beträgt im Jahr 04 60.000, der steuerpflichtige Abschichtungsüberschuss daher 10.000.

Beispiel:

Einlage Jahr 01 | 500.000 |

Verlustanteil Jahr 01 | 300.000 |

Gewinnanteile Jahre 02 bis 04 | 200.000 |

Abschichtungserlös | 550.000 |

Der Einlagestand beträgt vor der Abschichtung 400.000, der Wartetastenverlust 100.000. Der Abschichtungsüberschuss von 150.000 wird zunächst mit dem Wartetastenverlust von 100.000 verrechnet. Die Differenz in Höhe 50.000 ist gemäß § 27 Abs. 3 EStG 1988 steuerpflichtig.

Übersteigen die Wartetastenverluste den Abschichtungsüberschuss, können diese im Ergebnis weder ausgeglichen noch vorgetragen werden.