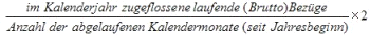

Wird ein Dienstverhältnis während eines monatlichen Lohnzahlungszeitraumes beendet, sind die im Kalenderjahr zugeflossenen laufenden (Brutto-)Bezüge durch die Anzahl der abgelaufenen Lohnsteuertage seit Jahresbeginn (volle Kalendermonate sind mit 30 Tagen zu rechnen) zu dividieren. Der sich ergebende Betrag ist dann mit 60 zu multiplizieren.

Damit die Berechnung des Jahressechstels nicht dazu führen kann, dass insgesamt mehr als ein Sechstel der im Kalenderjahr tatsächlich zugeflossenen laufenden Bezüge als sonstiger Bezug mit den festen Steuersätzen besteuert wird, hat der Arbeitgeber ab dem Kalenderjahr 2020 sicherzustellen, dass maximal ein Sechstel der im Kalenderjahr zugeflossenen laufenden Bezüge nach § 67 Abs. 1 EStG 1988 besteuert wird. Der Arbeitgeber hat dies entweder schon durch Modifikationen der Lohnverrechnung während des Jahres oder bei Auszahlung des letzten Bezuges im Kalenderjahr umzusetzen; dh. im Dezember oder bei unterjähriger Beendigung des Dienstverhältnisses im Beendigungsmonat (Kontrollrechnung). Diese Begrenzung gilt nicht für Fälle einer unterjährigen Elternkarenz sowie ab dem Kalenderjahr 2021 auch in weiteren in Rz 1193c genannten Ausnahmefällen.

Elternkarenz liegt vor, wenn für Eltern gegenüber dem Arbeitgeber ein gesetzlicher Anspruch auf Karenz gemäß Mutterschutzgesetz bzw. Väterkarenzgesetz besteht (inklusive Papamonat nach § 1a VKG und Mutterschutz); siehe auch Rz 1193b.

Bei mehreren Dienstverhältnissen zum selben Arbeitgeber ist jedes Dienstverhältnis gesondert zu beurteilen (zB bei Elternkarenz und einem parallelen geringfügigen oder vorübergehenden Dienstverhältnis).

Als laufende Bezüge sind ua. auch die folgenden Bezugsteile zu berücksichtigen, soweit sie grundsätzlich den Charakter von laufenden Bezügen aufweisen:- laufende steuerfreie Zuwendungen gemäß § 3 Abs. 1 Z 10, Z 11 und Z 15 lit. a EStG 1988, laufend gewährte Sachbezüge gemäß § 15 EStG 1988,

- Teile von Reisekostenentschädigungen, soweit sie die Sätze des § 26 EStG 1988 übersteigen (VwGH 28.9.1994, 91/13/0081),

- Schmutz-, Erschwernis- und Gefahrenzulagen gemäß § 68 Abs. 1 EStG 1988,

- Sonntags-, Feiertags- und Nachtarbeitsentlohnung sowie die Zuschläge für derartige Arbeiten gemäß § 68 Abs. 1 EStG 1988,

- Grundlohn und Zuschläge für Überstunden.

Nicht dazu zählen:

- die Familienbeihilfe,

- Bezüge, die nach § 26 EStG 1988 nicht zu den Einkünften aus nichtselbständiger Arbeit zählen, sowie

- alle sonstigen Bezüge, gleichgültig ob sie steuerfrei sind, mit einem festen Steuersatz oder nach dem Tarif versteuert werden, also auch die so genannten Sechstelüberschreitungen,

- steuerfreie laufende Bezüge gemäß § 3 EStG 1988, ausgenommen laufende Einkünfte gemäß § 3 Abs. 1 Z 10, Z 11 und Z 15 lit. a EStG 1988.

Die Vorlage eines Jahreslohnzettels in Bezug auf die Vorbezüge bleibt auch für Zwecke des Kontrollsechstels nach § 77 Abs. 4a EStG 1988 unbenommen. Werden die laufenden Bezüge des vorherigen Arbeitgebers beim nachfolgenden Arbeitgeber für das Jahressechstel berücksichtigt, sind diese auch beim Kontrollsechstel heranzuziehen. Insgesamt sind hierbei sonstige Bezüge (vorheriger und nunmehriger Arbeitgeber) jedoch höchstens im Ausmaß des auf Basis der gesamten laufenden Bezüge ermittelten Kontrollsechstels begünstigt. Der nunmehrige Arbeitgeber hat in diesem Fall bei Auszahlung des letzten laufenden Bezuges das Kontrollsechstel unter Berücksichtigung der Vorbezüge zu ermitteln und gegebenenfalls eine Aufrollung nach § 77 Abs. 4a Z 1 oder Z 2 EStG 1988 vorzunehmen.

Wird dem nachfolgenden Arbeitgeber kein Lohnzettel vorgelegt, können die Vorbezüge bei der Sechstelberechnung nicht mitberücksichtigt werden. Die Berechnung hat wie bei einer erstmaligen Aufnahme einer nichtselbständigen Tätigkeit zu erfolgen. Da § 41 Abs. 4 EStG 1988 nur vorsieht, dass die Steuer, die auf die sonstigen Bezüge innerhalb des Jahressechstels entfällt, neu zu berechnen ist, erfolgt keine Korrektur des Jahressechstels im Zuge der (Arbeitnehmer-)Veranlagung. Eine Mehrfachberücksichtigung des Freibetrages von 620 Euro gemäß § 67 Abs. 1 EStG 1988 wird hingegen im Zuge der Veranlagung rückgängig gemacht.

Bei mehreren gleichzeitig bestehenden Dienstverhältnissen ist das Jahressechstel von jedem Arbeitgeber nur auf Basis der von ihm ausbezahlten laufenden Bezüge zu berechnen.Bei einer Veranlagung erfolgt keine Änderung der von den einzelnen Arbeitgebern während des Kalenderjahres durchgeführten Sechstelberechnungen (VwGH 28.1.1975, 1385/74, und VfGH 19.6.1974, B 326/73).Für Arbeitnehmer, die im Kalenderjahr 2020, 2021 oder 2022 in COVID-19-Kurzarbeit waren, erhöht sich das Jahressechstel im Jahr der Kurzarbeit um 15% (§ 124b Z 364 EStG 1988). Die Erhöhung des Jahressechstels setzt zwingend voraus, dass der Arbeitnehmer im betreffenden Kalenderjahr beim selben Arbeitgeber reduzierte Bezüge wegen Kurzarbeit hatte (mindestens ein Kurzarbeitstag).Der pauschale Zuschlag von 15% ist ebenso bei der Berechnung des Kontrollsechstels (§ 77 Abs. 4a EStG 1988), bei der Aufrollung (§ 77 Abs. 4 EStG 1988) und bei Anwendung des Zwölftels im Bereich des BUAG anzuwenden (§ 67 Abs. 5 zweiter Teilstrich EStG 1988) sowie beim Jahressechstel für die Freigrenze (§ 67 Abs. 1 zweiter Satz EStG 1988) zu berücksichtigen.

Ausgenommen von der pauschalen Sechstelerhöhung sind Lehrlinge, die bei Kurzarbeit einen gesetzlichen Anspruch auf eine Nettoersatzrate von 100% haben und daher die Voraussetzung der reduzierten Bezüge nicht erfüllen.

Werden gemäß § 124b Z 350 EStG 1988 steuerfreie Zulagen oder Bonuszahlungen gewährt, sind diese für die Beurteilung, ob reduzierte Bezüge vorliegen, nicht zu berücksichtigen.