Steuerliche Behandlung der Entschädigungen für die Einräumung von Leitungsrechten bei ober- und unterirdischen Leitungen

Ermittlung des ESt-pflichtigen Anteils an der Entschädigungssumme

Der vorliegende Bewertungsrahmen beinhaltet die Ansichten des BMF zur Frage, wie der auf die Bodenwertminderung und andere Komponenten (zB im Forst: Entschädigungen für Randschäden oder Entschädigungen für Hiebsunreife oder Nutzung zur Unzeit) entfallende Anteil aus einer Entschädigungsleistung zu ermitteln ist. Er betrifft Fälle der vertraglichen Einräumung eines Leitungsrechtes für eine ober- oder unterirdische Leitung (zB Stromleitungen, Rohrleitungen). Er ist für das gesamte Bundesgebiet anwendbar.

1. Allgemeines

1.1. Grundstück

Das Grundstück im gegenständlichen Sinn bezeichnet einen räumlich abgegrenzten Teil der Erdoberfläche, für den im Grundbuch eine eindeutige Bezeichnung durch Grundstücksnummer, Einlagezahl, Grundbuchnummer und Anschrift existiert.

Da das Grundstück der übliche Gegenstand des Grundverkehrs ist, hat auch die Bewertung auf Grundstücksebene entsprechend den regionalen Marktverhältnissen zu erfolgen.

Für die Ermittlung der Bodenwertminderung ist ausschließlich der gemeine Wert von Grund und Boden maßgeblich.

1.2. Leitungsrecht

Öffentliche und private Unternehmen zur Versorgung mit Elektrizität, Gas, Fernwärme und Wasser sowie zur Entsorgung von Abwasser sind vielfach darauf angewiesen, für die Verlegung ihrer Leitungen fremde Grundstücke in Anspruch zu nehmen. Dazu werden in der Regel Leitungsrechte eingeräumt oder Leitungsdienstbarkeiten im Grundbuch eingetragen.

Für die steuerliche Beurteilung ist die Unterscheidung zwischen Leitungsrecht und Leitungsdienstbarkeit ohne Relevanz.

Leitungsrechte sind im Allgemeinen mit Bau- und Nutzungsbeschränkungen für den Grundstückseigentümer verbunden, zudem kann das Grundstück im festgelegten Umfang zum Zweck des Betriebes der Leitungsanlage betreten werden. Deshalb sind bei der Wertermittlung folgende Aspekte zu berücksichtigen:

- Leitungsart bzw. die damit verbundenen Beschränkungen;

- Größe und Lage der belasteten Fläche (Servitutsstreifen);

- der Grad der Beeinträchtigung auf der belasteten (Teil)Fläche;

- bei Belastungen von Teilflächen gegebenenfalls auch eine Auswirkung auf das Gesamtgrundstück;

- eine mögliche Änderung der Grundstücksqualität;

- die jeweilige Nutzung des Grundstücks und die Änderung der Nutzungsmöglichkeiten;

- Wertminderung durch "Verschmutzung des Grundbuchs";

- eine gegebenenfalls vereinbarte Rente und deren Anpassungsmöglichkeit.

Üblich ist eine einmalige Entschädigung für die Einräumung des Rechts. Vereinbart werden im Einzelfall aber auch jährlich zu zahlende Renten, die in der Regel an den aktuellen Bodenwert angepasst werden (aus der Literatur Seiser/Kainz, Der Wert von Immobilien; 1. Auflage 2011; S. 720 ff).

1.3. Gemeiner Wert

Der gemeine Wert wird durch den Preis bestimmt, der im gewöhnlichen Geschäftsverkehr nach der Beschaffenheit des Wirtschaftsgutes bei einer Veräußerung zu erzielen wäre. Dabei sind alle Umstände, die den Preis beeinflussen, zu berücksichtigen. Ungewöhnliche oder persönliche Verhältnisse sind nicht zu berücksichtigen (§ 10 Abs. 2 BewG 1955).

Der gemeine Wert bildet den Ausgangspunkt für die Ermittlung der Wertminderung.

1.4. Bodenwert

Bodenwert ist der gemeine Wert des Grund und Bodens zum maßgeblichen Stichtag.

1.4.1. Vergleichswertverfahren

Die brauchbarste Grundlage für die Feststellung des gemeinen Wertes eines Grundstücks sind in der Regel die tatsächlich gezahlten Preise für Vergleichsliegenschaften.

Für die Ableitung des gemeinen Wertes taugliche Vergleichspreise liegen dann vor, wenn die Wertfaktoren des zu bewertenden Grundstücks und der Vergleichsgrundstücke in den wesentlichen preisbestimmenden Merkmalen übereinstimmen, wozu insbesondere Größe, Form, Lage und Beschaffenheit eines Grundstücks gehören, oder, obwohl eine solche Übereinstimmung nicht hinsichtlich aller wesentlichen preisbestimmenden Merkmale besteht, immerhin noch eine zuverlässige Wertableitung aus den Vergleichspreisen möglich ist. Unter Bedachtnahme auf die preisbildenden Faktoren kann der gemeine Wert durch Vornahme von Ab- und Zuschlägen ermittelt werden.

Bei der Auswahl von Vergleichspreisen ist zunächst zu beachten, dass zur Ableitung des gemeinen Wertes in erster Linie solche Verkäufe in Betracht kommen, die in unmittelbarer zeitlicher Nähe zum Feststellungszeitpunkt stattgefunden haben. Zwar ist es auch möglich auf Verkäufe zurückzugreifen, die zeitlich in größerer Entfernung vor oder nach dem Feststellungszeitpunkt liegen; in einem solchen Fall muss jedoch geprüft werden, ob in der Zwischenzeit auf dem Grundstücksmarkt nennenswerte Schwankungen im Preisniveau eingetreten sind. Eingetretene Preisschwankungen infolge veränderter Marktverhältnisse oder Veränderungen des Geldwertes sind sodann durch Zu- oder Abschläge auszugleichen. Verkaufsfälle, bei denen der zeitliche Abstand zum Feststellungszeitpunkt zu groß ist, können keinen Vergleichsmaßstab bilden. Ob einem Vergleichspreis wegen des zeitlichen Abstandes des Vertragsabschlusses zum Feststellungszeitpunkt noch Aussagekraft für die Wertableitung zukommt, ist nach den Umständen des Einzelfalles zu beurteilen.

Für die Ableitung des gemeinen Wertes sind mehrere Vergleichsverkäufe zu erheben. Bei Vorliegen einer unzureichenden Anzahl vergleichbarer Liegenschaftstransaktionen können zur Feststellung des Bodenwertes auch taugliche Verkaufspreise der weiteren Umgebung herangezogen werden.

Es dürfen nur solche Vergleichspreise berücksichtigt werden, die im gewöhnlichen Geschäftsverkehr nach den rechtlichen Gegebenheiten und tatsächlichen Eigenschaften, der Beschaffenheit und der Lage des Grundstücks bei einer Veräußerung zu erzielen wären, wobei ungewöhnliche und persönliche Verhältnisse nicht zu berücksichtigen sind.

Dabei sind die rechtlichen Gegebenheiten und tatsächlichen Eigenschaften zum maßgeblichen Stichtag zugrunde zu legen. Umstände, die nach dem maßgeblichen Stichtag eingetreten sind, aber zum Stichtag mit hinreichender Sicherheit vorhersehbar waren und den Wert beeinflusst haben, sind zu berücksichtigen, wenn sie konkret nachgewiesen werden.

Weicht der bei einer Veräußerung eines ansonsten vergleichbaren Grundstücks erzielte Preis in besonders auffälliger Art und Weise (nach oben oder nach unten) von dem durch Heranziehung einer Mehrzahl von Vergleichspreisen ermittelten Preisgefüge ab, indiziert dies das Vorliegen ungewöhnlicher oder persönlicher Verhältnisse; ein solcher Preis ist nur zu berücksichtigen, wenn das Vorliegen ungewöhnlicher oder persönlicher Verhältnisse auf Grund einer den Vergleichsfall betreffenden besonderen Prüfung ausgeschlossen werden kann.

1.4.2. Preisgebiete

Innerhalb von Regionen und Nutzungen unterscheiden sich die Bodenpreise aufgrund der Lage und Nachfrage oft wesentlich, daher sind entlang von Leitungstrassen Preisgebiete für die einzelnen Nutzungen festzulegen. Die der Entschädigung zugrunde liegenden Vergleichspreise sind der Finanzverwaltung auf Nachfrage offenzulegen.

Beispiele für Preisgebiete:

Acker, Grünland, ländliche Gebiete, Umgebung von zentralen Orten, städtische Gebiete, Tallagen, Berglagen, touristisch erschlossene Gebiete

Unterschiede lassen sich anhand von Ausreißertests bei der Vergleichspreisanalyse erkennen. Kommt es zu einer Häufung von Ausreißern von Vergleichspreisen, die 35% über oder unter dem arithmetischen Mittelwert des Preisgebietes liegen und besteht ein räumlicher Zusammenhang der Kauffälle, ist davon auszugehen, dass diese jeweils ein eigenes Preisgebiet bilden (Faustregelprüfung, Mag. (FH) Gerald Stocker; Mathematische Grundlagen, Aktueller Stand: 2012; Liegenschaftsbewertungsakademie GmbH, Center of Valuation and Certification Griesgasse 10 / III; A 8020 Graz; Seite 117 Abs. 361).

1.4.3.

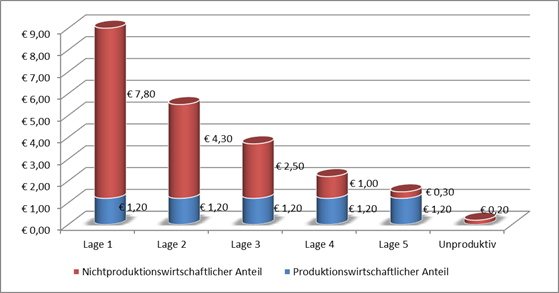

Der Bodenwert setzt sich aus dem

- produktionswirtschaftlichen Anteil und dem

- nichtproduktionswirtschaftlichen Anteil

zusammen.

Der produktionswirtschaftliche Wert leitet sich aus der Ertragsfähigkeit von Grund und Boden ab:

Rohertrag | ||

- | Aufwand ohne Ausgedingelasten, Schuld- und Pachtzinsen | |

= | Reinertrag | |

x Kapitalisierungsfaktor => produktionswirtschaftlicher Anteil | ||

Der nichtproduktionswirtschaftliche Anteil am Bodenwert ist der in nicht exakt messbaren ökonomischen Motiven begründete Wert. Dazu zählen beispielsweise Geldanlage, Belehnbarkeit, Besitz, Lage, Prestige, Freizeit, Erholung.

Wertminderungsgründe durch ein vorhandenes Leitungsrecht sind ua.: Grundbenutzung durch Dritte, Einschränkung der Dispositionsfreiheit, höherer Verwaltungsaufwand, mögliches Unbehagen, Leitungsmaste und sichtbarer Leitungsverlauf über die belasteten Grundstücksflächen, Pflichten und Lasten für den Rechtsnachfolger, Einschränkung von Umwidmungen usw.

Die Höhe des nichtproduktionswirtschaftlichen Anteils ergibt sich aus der Differenz zwischen dem gemeinen Wert des Grund und Bodens und dem produktionswirtschaftlichen Wert.

Wert des Grundstücks (Gemeiner Wert ermittelt aus Vergleichspreisen) | |

- | produktionswirtschaftlicher Wert |

= | Wert des nichtproduktionswirtschaftlichen Anteils |

Ist der produktionswirtschaftliche Wert in verschiedenen Preisgebieten gleich, beeinflusst dieser den Wert umso weniger, je höher der gesamte Bodenwert ist. Wertverhältnisse von unproduktiven Flächen bilden die Untergrenze des verbleibenden Bodenwertes.

1.4.4. Nutzungsform

Die Durchführung des Vergleichswertverfahrens ist insbesondere für folgende auf einer konkreten Leitungstrasse vorgefundene Nutzungen durchzuführen:

- Landwirtschaftlich genutzte Flächen

- Alpen

- Wald

- unproduktive bzw. minderwertige Flächen

- hochalpine Geröll- bzw. Gesteinsflächen

- Bauland

1.5. Stichtag

Stichtag für die Ermittlung des Bodenwertes ist grundsätzlich der 1.1. des Jahres, in dem der Servitutsvertrag bzw. Optionsvertrag unterzeichnet wurde. Zum Bauland siehe Abschnitt 4.1.

1.6. Bodenwertminderung

Die Bodenwertminderung ist die Differenz zwischen dem gemeinen Wert des Grundstücks vor Bekanntwerden der Projektabsicht und ab Eintritt der Belastung (Fertigstellung der Leitung). Sie ist der ausschließliche objektive Substanzverlust (Schaden) am durch die Servitutseinräumung betroffenen Grundstück.

1.7. Entschädigung

Für die Ermittlung der Höhe der Entschädigung bei einer Rechtseinräumung, insbesondere im öffentlichen Interesse, ist meistens das Eisenbahn-Enteignungsentschädigungsgesetz (EisbEG), BGBl. Nr. 71/1954, maßgebend.

Gemäß § 4 Abs. 1 EisbEG besteht die Verpflichtung, den Enteigneten für alle durch die Enteignung verursachten vermögensrechtlichen Nachteile gemäß § 365 Allgemeines bürgerliches Gesetzbuch (ABGB) schadlos zu halten.

Wird nur ein Teil eines Grundbesitzes enteignet, so ist gemäß § 6 EisbEG bei der Ermittlung der Entschädigung nicht nur auf den Wert des abzutretenden Grundstücks Rücksicht zu nehmen, sondern auch auf die Verminderung des Wertes, die der zurückbleibende Teil des Grundbesitzes erleidet.

1.8. Steuerliche Beurteilung

Siehe dazu die Rz 5172 ff.

Die Abgeltung von Wertminderungen von Grundstücken im Sinne des § 30 Abs. 1 EStG 1988 auf Grund von Maßnahmen im öffentlichen Interesse ist gemäß § 3 Abs. 1 Z 33 EStG 1988 steuerfrei. Voraussetzung für die Steuerfreiheit des auf die Bodenwertminderung entfallenden Anteils an der Entschädigungsleistung ist, dass das Leitungsrecht zeitlich unbeschränkt und unwiderruflich eingeräumt wird (vgl. Rz 5172 und Rz 6409).

Die Obergrenze der Wertminderung ist aber jedenfalls der gemeine Wert des Grund und Bodens vor Bekanntwerden der Absicht der Leitungsverlegung (vgl. dazu OGH 26.5.1983, 6 Ob 802/81). Diese Obergrenze wird in aller Regel nicht erreicht (Rz 5172).

2. Grundsätze für die Ermittlung der Bodenwertminderung

2.1. Oberirdische Leitungen

Die Wertminderung der betroffenen Grundstücke wird einerseits durch die Überspannung und andererseits durch Leitungsmaste verursacht.

Bei reiner Überspannung ist überwiegend davon auszugehen, dass die rein landwirtschaftliche Nutzung dadurch nicht wesentlich eingeschränkt wird.

Bei einer Überspannung ist der Leitungsverlauf über die betroffenen Grundstücke entscheidend. Zur höchsten Wertminderung kommt es bei diagonaler Überspannung.

Steht ein Leitungsmast auf dem Grundstück, verursacht dies regelmäßig eine im Vergleich zur reinen Überspannung deutlich höhere Wertminderung.

2.2. Unterirdische Leitungen

Dabei handelt es sich um Leitungen, die im Boden verlegt werden. In Abhängigkeit von den zu transportierenden Medien können es Kabel (Einzelstrang, Mehrfachstränge in Verrohrungen usw.) oder Leitungsrohre sein.

Im Unterschied zu oberirdischen Leitungen kommt es bei unterirdischen Leitungen zu einem Eingriff in den Boden und damit zu einer Veränderung der Bodenstruktur. Eine Verlegung kann einerseits relativ schonend mittels Kabelpflug oder andererseits durch umfangreiche Grabungsarbeiten erfolgen.

Für die Ermittlung des Ausmaßes der Wertminderung sind der Verlauf der Leitung auf dem Grundstück und das Flächenausmaß der beanspruchten Servitutsfläche maßgebend. Davon ausgehend ist ein Prozentsatz für die Wertminderung zu ermitteln. Sodann sind gegebenenfalls weitere Einflussfaktoren zu berücksichtigen.

2.3. Bezugsgröße Servitutsstreifen

Der Servitutsstreifen umfasst die Fläche, die von der Eigentumsbeschränkung durch das Leitungsrecht betroffen ist. Insbesondere bei Leitungen die im Erdboden verlegt werden, gibt es teilweise noch zusätzlich einen technischen Schutzstreifen, für den besondere Auflagen gelten. Beiderseits des eigentlichen Servitutsstreifens kann zusätzlich auch ein sog. Arbeitsstreifen anschließen. |

Die Ermittlung der Bodenwertminderung erfolgt auf Basis des Servitutsstreifens.

Dies ist aus folgenden Gründen ein bewährter Ansatz:

- Allgemeine österreichweite Verwaltungsübung in Entschädigungsverfahren, zB nach Entschädigungsrichtlinien der Kammern (KRl).

- Vergleichbarkeit und gleichmäßige Behandlung aller betroffenen Grundstückseigentümer.

- Nachvollziehbarkeit.

- Unabhängigkeit von der Grundstücksgröße.

- Tatsächlich betroffene Fläche (Servitutsstreifen) ist ausschlaggebend.

2.3.1. Servitutsstreifenbreite

Die Breite des Servitutsstreifens wird von der Verlegungstiefe, dem Leitungsdurchmesser sowie dem für den Betrieb der Leitung erforderlichen Ausmaß bestimmt.

Werte aus Literatur und Richtlinien sind beispielsweise:

- R. Kröll 2004; 5 m - 1,5 m Tiefe und 7,5 m bis 10 m über 1,5 m Tiefe

- Datenleitungen: 1 m - 4,5 m Kammerrichtlinien (KRl)

- Wasser: 3 m - 5 m, KRl Oberösterreich (OÖ), Kärnten (K)

- Kanal: 3 m - 8 m Richtlinien der Landwirtschaftskammern für Oberösterreich und Kärnten

- Gasleitungen TAG: 12,5 m

- 14 m bei 20 kV-Freileitung KRl Kärnten (K)

- rund 50 m bei 380/110 kV-Freileitung Steiermark

- 1 m bei 20 kV-Erdkabel

Das Ausmaß der Dienstbarkeitsfläche ist üblicherweise Vertragsinhalt. Sollte die Flächenangabe fehlen, so ist die Breite (Leitungsbreite plus Kabelschwingungsamplitude) entsprechend den Anforderungen an das Projekt, aus anderen ähnlichen Leitungsprojekten oder der Literatur anzunehmen.

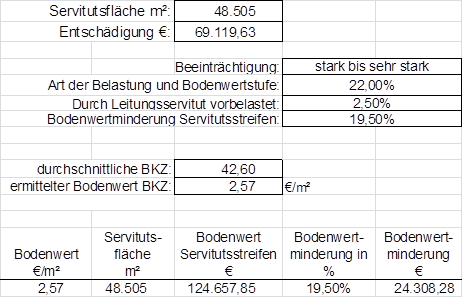

2.4. Vorbelastung durch Leitungsrechte

Ist auf dem Grundstück bereits ein eingetragenes Leitungsrecht vorhanden, liegt eine sog. "Verschmutzung des Grundbuchs" vor. Die Wertminderung, die aus der zusätzlichen neuen Leitung resultiert, ist daher geringer als jene, die bereits eine erstmalige "Verschmutzung des Grundbuchs" begründet.

In Analogie zu Tunnelservituten, bei denen im Wesentlichen ähnlich gelagerte Gründe für eine Wertminderung vorliegen, ist bei einem schon vorhandenen Leitungsrecht bei weitgehend ähnlichem Verlauf und ähnlicher beanspruchter Fläche eine Verringerung der Bodenwertminderung um 2,5% abzuleiten.

Es ist daher aus dem Grundbuch zu erheben, ob das zu bewertende Grundstück bereits mit Leitungsservituten vorbelastet ist.

2.5. Erforderliche Unterlagen und Informationen

Folgende Informationen und Dokumente sind für die Ermittlung zu erheben:

- Beschreibung der Leitung (Kapazität, Ölleitung, Gasleitung, Stromleitung, Spannung, Rohre, Kabel usw.)

- Zusätzliche Anlagen (Leitungsmaste, Riechrohre usw.)

- Lageplan

- Auszüge aus dem Grundbuch und Kataster

- Servitutsvertrag

- Vergleichspreise

- Leitungslänge und -lage

- Breite des Servitutsstreifens

- jährliche bzw. laufende Entschädigungszahlungen für Ertragsausfälle durch den Leitungsbetrieb

- Umweltverträglichkeitserklärung (UVE) bzw. -prüfungsauflagen (UVP)

- Rahmenübereinkommen, Rahmenvertrag uä.

2.6. Kriterien für die Ermittlung

Für die Ermittlung sind folgende Kriterien maßgeblich:

- Bodenwert

- Servitutsfläche (Länge und Breite des Servitutsstreifens)

- Fläche des Grundstücks

- Lage bzw. Verlauf des Servitutsstreifens

- Bodenklimazahl des landwirtschaftlich genutzten Grundstücks [= EMZ (Ertragsmesszahl) / Fläche in Ar]

- Vorbelastung durch Leitungsservitute: Ja/Nein

- Allfällige Vereinbarungen jährlicher Entschädigungen für Auswirkungen aus dem Betrieb der Leitung (zB Ertragsausfälle)

- Sonstige Vereinbarungen (zB künftige Leitungskapazitätserweiterungen usw.)

- Maststandorte

- Kapazität (kV)

Oberirdische Leitungen:

- Kabel/Rohre

- Leitungsdurchmesser

- Verlegungstiefe

- Bodenerwärmung

- Künettenbreite

- Leitungseinbaumethode (zB Kabelpflug, Künette)

Unterirdische Leitungen

3. Bodenwertminderung bei landwirtschaftlich genutzten Flächen und Alpen

3.1. Bandbreite der Bodenwertminderung

Die Bandbreite der Bodenwertminderung wird in der deutschen Fachliteratur bei landwirtschaftlich genutzten Grundstücken mit 10% bis zu 20%, immer bezogen auf die Servitutsfläche, angenommen (Kleiber-Simon-Weyers, Verkehrswertermittlung von Grundstücken, 4. Auflage 2002, 2003 Bundesanzeiger VerlagsGesmbH Köln Seite 2319 - 2321; Klaus B. Gablenz, Rechte und Belastungen in der Grundstücksbewertung, 3. Auflage, Düsseldorf 2003, Seite 119 - 122).

Für Österreich wird diesbezüglich von ähnlichen Wertansätzen im Bereich von 5% bis 25% für landwirtschaftlich genutzte Grundstücke ausgegangen (2012/2013 Vortragsreihe von HR DI Friedrich Bauer, Liegenschaftsbewertungsakademie GmbH Center of Valuation and Certification, Griesgasse 10 / III; A 8020 Graz).

Die Höhe der Bodenwertminderung wird überdies von den regionalen Bodenwerten insofern bestimmt, als mit zunehmender Höhe des Wertes die prozentuelle Wertminderung sinkt (siehe Abschnitt 1.4.3.).

3.2. Bodenwert

Zur Ermittlung des Bodenwertes wird praxisüblich das Vergleichswertverfahren gemäß § 4 Liegenschaftsbewertungsgesetz (LBG) angewandt. Als Vergleichsfaktoren können beispielsweise die Bodenbonität (Bodenklimazahl), Grundstücksgröße, Nutzung (zB Acker, Grünland), Lage, Geländeneigung usw. herangezogen werden.

3.2.1. Bonitätsklassen

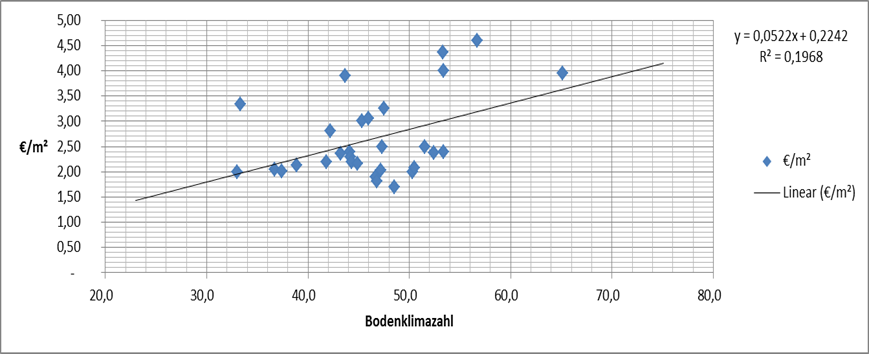

Bei landwirtschaftlich genutzten Flächen ist zu prüfen, ob die Bodenwerte mit der Bodenbonität in Beziehung stehen.

Ergibt die Analyse keinen Zusammenhang, sind regionale Bodenwerte nach den ortsüblichen Nutzungen Grünland, Ackerland, Hutweiden, Streuwiesen, Bergmähder, Alpen anzunehmen.

Besteht ein Zusammenhang mit der Bonität, ist eine Preisanalyse unter Bezugnahme auf die Bodenklimazahl (= EMZ/Grundstücksfläche in Ar) und eine Aufteilung der Bodenwerte in mindestens vier Klassen vorzunehmen:

- Sehr gute Bonität,

- gute Bonität,

- mittlere Bonität,

- niedrige Bonität, das sind insbesondere Hutweiden, Streuwiesen und Steilflächen.

Alternativ kann, sofern sich dies aus der Analyse der Kauffälle mittels Regressionsanalyse ableiten lässt, anhand der vorgefundenen Preisverhältnisse eine entsprechende lineare oder logarithmische Funktion aufgestellt und für die Ermittlung der Bodenwerte herangezogen werden.

Für Alpflächen ist, sofern eine genügend große Anzahl an Vergleichswerten vorliegt, eine Aufteilung der Bodenwerte je nach den vorliegenden Gegebenheiten auf mindestens zwei bis drei Gruppen vorzunehmen:

- Gute Bonität,

- mittlere (durchschnittliche) Bonität,

- niedrige Bonität und Verwachsungsflächen.

3.2.2. Beispiel einer Vergleichspreisanalyse für landwirtschaftlich genutzte Grundstücke

Übersicht landwirtschaftlicher Grundstückstransaktionen im Bereich des Trassenverlaufes des Projektes einer 380 kV-Leitung:

KG | Gst.Nr. | m² | BKZ | €/m² |

XX304 | 173/3 | 2.097 | 33,0 | 2,00 |

XX115 | 1067/2 | 9.000 | 33,3 | 3,33 |

XX244 | 237/1 ua | 14.729 | 36,7 | 2,05 |

XX274 | 1168/4 ua | 3.971 | 37,4 | 2,01 |

XX119 | 949/2 | 6.312 | 38,9 | 2,12 |

XX119 | 910/1 ua | 6.389 | 41,8 | 2,19 |

XX110 | 317 ua | 6.871 | 42,2 | 2,80 |

XX101 | 336/2 | 12.719 | 43,2 | 2,36 |

XX431 | 653, 654 | 5.647 | 43,7 | 3,90 |

XX104 | 411 | 13.743 | 44,1 | 2,40 |

XX120 | 327/3 | 17.416 | 44,2 | 2,30 |

XX152 | 110/1 | 8.398 | 44,3 | 2,20 |

XX120 | 605/2 ua | 12.523 | 44,9 | 2,16 |

XX424 | 208 ua | 23.999 | 45,3 | 3,00 |

XX319 | 1317/3 ua | 8.188 | 46,0 | 3,05 |

XX247 | 1302/3 ua | 11.034 | 46,7 | 1,90 |

XX430 | 2731 | 3.314 | 46,8 | 1,81 |

XX112 | 7/1 | 8.911 | 47,2 | 2,02 |

XX103 | 1797 | 8.251 | 47,3 | 2,50 |

XX105 | 363/2 | 10.238 | 47,5 | 3,25 |

XX157 | 320/1 | 1.176 | 48,5 | 1,70 |

XX107 | 358 | 6.907 | 50,3 | 2,00 |

XX214 | 3101 | 16.811 | 50,5 | 2,08 |

XX103 | 1803 ua | 16.178 | 51,5 | 2,50 |

XX129 | 1265 ua | 17.840 | 52,4 | 2,38 |

62157 | 379/4 | 3.431 | 53,3 | 4,37 |

XX214 | 3011 | 23.267 | 53,4 | 2,40 |

XX411 | 88/1, 88/2 | 26.695 | 53,4 | 4,00 |

XX274 | 608/9 ua | 17.801 | 56,7 | 4,60 |

XX430 | 2311,2312 | 32.922 | 65,1 | 3,95 |

Arithmetisches Mittel | 46,3 | 2,64 | ||

Anzahl | 30,0 | 30,00 | ||

Standardabweichung | 6,7 | 0,79 | ||

Varianz | 46,9 | 0,7 | ||

Irrtumswahrscheinlichkeit | 0,062 | 0,035 | ||

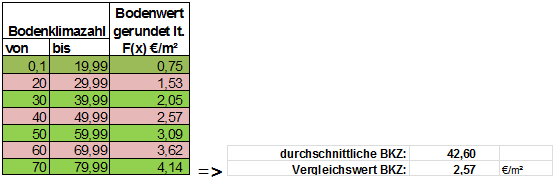

3.2.2.1. Korrelation Bodenwert/Bodenklimazahl (BKZ)

Als Basispreis für landwirtschaftliche Flächen wurde in dem Beispiel aus 30 Vergleichswerten ein arithmetisches Mittel von gerundet 2,65 Euro je m² bei einer Bodenklimazahl von 46,3 Punkten errechnet.

Durch die Korrelation von Bodenklimazahl und Bodenwert ergeben sich für Flächen geringer Ertragsfähigkeit Vergleichswerte unter 1,00 Euro und für gute Ackerstandorte Vergleichswerte von bis zu 5,00 Euro.

Für jeden Entschädigungsfall kann anhand der durchschnittlichen Bodenklimazahl des betroffenen Grundstücks der jeweilige individuelle Bodenwert errechnet werden.

BKZ | Wert |

00-19,99 | 0,75 |

20-29,99 | 1,53 |

30-39,99 | 2,05 |

40-49,99 | 2,57 |

50-59,99 | 3,09 |

60-69,99 | 3,62 |

70-79,99 | 4,14 |

80-89,99 | 4,66 |

90-100 | 5,18 |

3.3. Oberirdische Leitungen

3.3.1. Überspannung

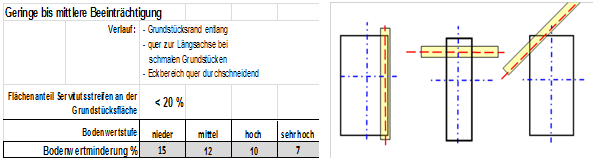

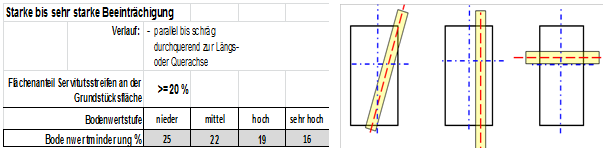

Der Verlauf und der Flächenanteil des Servitutsstreifens haben den größten Einfluss auf das Ausmaß der Wertminderung des Grundstücks und damit auf die Bodenwertminderung.

Bei reiner Überspannung ist überwiegend anzunehmen, dass es keine wesentlichen Einschränkungen bei der landwirtschaftlichen Bewirtschaftung gegenüber der bisherigen Nutzung gibt (siehe Abschnitt 2.1.).

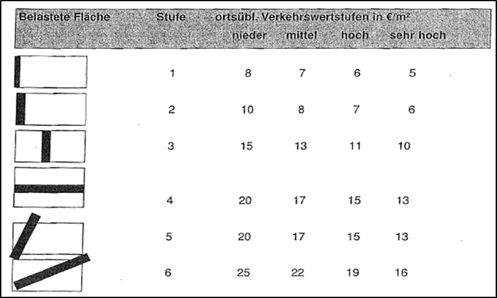

In der folgenden Tabelle werden die Kriterien sowie die Bodenwertminderungssätze für die reine Überspannung in Abhängigkeit von der Klassifizierung in vier Bodenwertstufen (nieder, mittel, hoch, sehr hoch) dargestellt:

Im Zweifel ist grundsätzlich der nach den Bewertungskriterien ungünstigere Fall für die Einstufung der Beeinträchtigung maßgebend.

Ist die Beeinträchtigung derart schwerwiegend, dass infolge der Leitung die Nutzung des Grundstücks nur noch eingeschränkt möglich ist, ist eine Beurteilung im Einzelfall zu treffen.

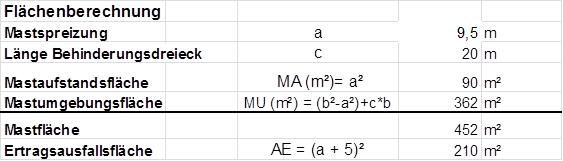

3.3.2. Maststandorte

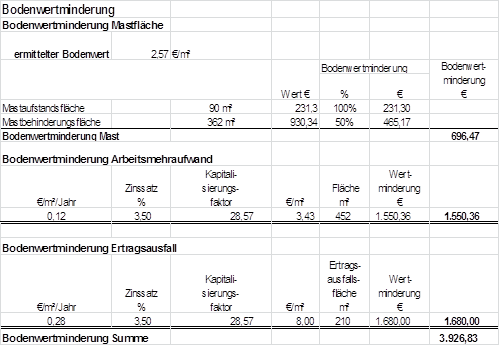

Die Bodenwertminderung durch Maststandorte setzt sich aus folgenden Komponenten zusammen:

- Behinderungsfläche

- Ertragsausfall durch das Mastfundament

3.3.2.1. Behinderungsfläche

Bei Maststandorten müssen folgende Komponenten berücksichtigt werden:

| Bodenwertminderung 100 % |

| Bodenwertminderung für die MU beträgt 50% für die Behinderung durch den Mast. |

Die Bodenwertminderung des produktionswirtschaftlichen Anteils ist aufgrund des zusätzlichen durchschnittlichen Aufwandes je m² Behinderungsfläche und Jahr zu veranschlagen (zB Südoststeiermark im Jahr 2007: 0,12 Euro je m²).

Für die Ermittlung des zusätzlichen Aufwands ist eine ortsübliche Fruchtfolge mit folgenden zusätzlichen jährlichen Aufwendungen zu berücksichtigen:

- Maschinenaufwand,

- Arbeitsaufwand,

- Unkrautbekämpfung,

- Hangneigung (erschwertes Befahren).

Für die Berechnung des Aufwandes je m² Behinderungsfläche ist die Summe der ermittelten jährlichen Aufwendungen je m² als unendlich kapitalisierte nachschüssige Rente zu kapitalisieren. Wesentlich dafür ist die laut Fachliteratur anzuwendende Methode für die Herleitung des Liegenschaftszinssatzes bei Landwirtschaft zum jeweiligen Stichtag.

Beispiel:

Durchschnittlicher erhöhter jährlicher Aufwand für die Behinderungsfläche: | 0,12 € / m² |

Liegenschaftszinssatz Landwirtschaft: 3,5% -> Kapitalisierungsfaktor: | 28,57142857 |

zusätzlicher Aufwand/m² = 0,12 € * 28,57142857 = 3,43 €/m².

3.3.2.2. Ertragsausfall durch das Mastfundament

Da auf der Fundamentfläche und im Nahbereich von Masten bei Maschineneinsatz kein Anbau und somit keine Erträge möglich sind, ist bei der Bodenwertminderung des produktionswirtschaftlichen Anteils der Ertragsausfall (E) der ortsüblich unterstellten Fruchtfolge je m² zusätzlich zu berücksichtigen.

Beispiel:

Ertrag aus der ortsüblichen Fruchtfolge: | 0,28 €/m²/Jahr |

Liegenschaftszinssatz: | 3,5% |

E = 0,28 €/m²/Jahr * 28,57142857 = 8,00 €/m²

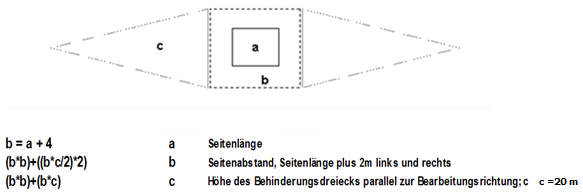

Die Ertragsausfallsfläche (AE) in m² wird aufgrund der Dimension des Mastfundamentes wie folgt berechnet:

a = Seitenlänge a des Fundamentes in m

AE= Ertragsausfallsfläche in m²

AE = (a + 5)²

Ertragsausfall = AE * E in EURO

3.3.3. Zusammenfassung des Ermittlungsablaufes

Die Bodenwertminderung der landwirtschaftlichen Flächen wird folgendermaßen ermittelt:

- 1. Ermittlung des Bodenwertes des Grundstücks anhand der Bodenklimazahl.

- 2. Feststellung der Beeinträchtigung (Lage und Flächenanteil des Servitutsstreifens am Grundstück).

- 3. Prüfung, ob bereits Leitungsrechte auf den betroffenen Grundstücken vorhanden sind.

- 4. Berechnung der Bodenwertminderung durch Überspannung bezogen auf die Servitutsstreifenfläche (Prozentrechnung).

- 5. Berechnung der Bodenwertminderung für Maststandorte.

3.3.4. Berechnungsbeispiel, 380 kV-Leitung

3.3.4.1. Ermittlung Bodenwert

3.3.4.2. Überspannung

3.3.4.2.1. Bodenwertminderung für Überspannung

3.3.4.3. Mast

3.3.4.3.1. Flächenberechnung

3.3.4.3.2. Bodenwertminderung, Wirtschaftserschwernis

3.3.4.4. Auswertung, Zusammenfassung

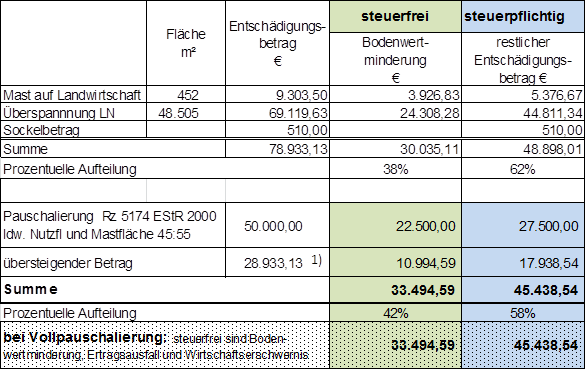

1) Die Aufteilung des 50.000 € übersteigenden Betrages von 28.933,13 € erfolgt entsprechend dem ermittelten Aufteilungsprozentsatz von 38% bzw. 62%. Dementsprechend ist ein Betrag von 10.994,59 € (38%) steuerfrei und ein Betrag von 17.938,54 (62%) steuerpflichtig.

3.4. Unterirdische Leitungen

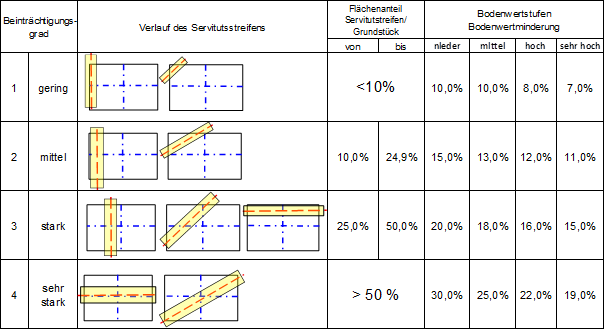

3.4.1. Beeinträchtigungsgrade aufgrund des Leitungsverlaufs

In den Verträgen sind nicht nur die betroffenen Grundstücke anzuführen, sondern es ist auch der Plan mit dem Verlauf der Leitung beizulegen.

Die Beeinträchtigungsgrade können direkt aus dem Servitutsstreifenverlauf und aus dem Verhältnis Servitutsfläche zur Grundstücksgröße abgeleitet werden. Der ungünstigere Beeinträchtigungsgrad ist für die Bodenwertminderungsberechnung heranzuziehen.

Da die Breiten der Servitutsflächen von unterirdischen Leitungen in der Regel wesentlich geringer, die Belastungen auf der Servitutsfläche jedoch differenzierter sind, werden vier Beeinträchtigungsgrade je Bodenwertstufe unterschieden:

3.4.2. Weitere Einflüsse - Korrekturfaktoren

Durch Korrekturfaktoren sollen folgende Einflüsse auf die Bodenwertminderung sachgerecht berücksichtigt werden:

- Leitungsdurchmesser

- Thermische Auswirkungen auf die Leitungsumgebung

- Bodenbonität - Bodenklimazahl des Grundstücks (= EMZ/Fläche in Ar)

- Vorbelastung durch ein Leitungsrecht (Berücksichtigung eines Abschlages von 2,5% gemäß Abschnitt 2.4.)

3.4.2.1. Leitungsdurchmesser

Da Leitungen unterschiedliche Dimensionen haben und verschiedenste Stoffe transportieren, können technische Maßnahmen erforderlich sein, die neben der Verlegung der Leitung selbst und der Einräumung des Leitungsrechtes darüber hinausgehende Auswirkungen auf die Umgebung haben.

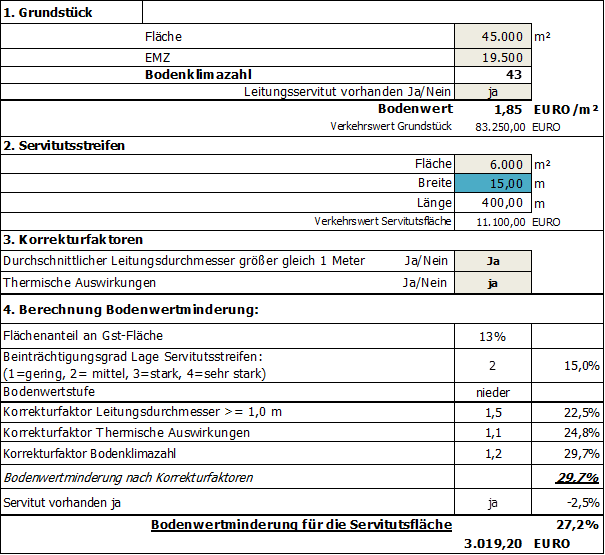

Alle Gasleitungen oder andere Rohrleitungen mit einem Rohrdurchmesser von 1 Meter und mehr erfordern eine entsprechend tiefe Verlegung und damit massivere Eingriffe in die Bodenstruktur sowie Verwendung von entsprechend schweren Baumaschinen, weshalb die Beeinträchtigung oft über die eigentliche Servitutsfläche hinausgeht. Überdies können Leit- bzw. Sperreffekte und andere nicht vorhersehbare Auswirkungen im Boden auftreten. Daher werden die Bodenwertminderungsansätze in diesen Fällen mit dem Faktor 1,5 multipliziert.

Davon bestehen folgende Ausnahmen, in denen kein derartiger Korrekturfaktur zu berücksichtigen ist:

- Leitungen, bei denen die Servitutsfläche auch einen zusätzlich frei zu haltenden Arbeitsstreifen umfasst.

- Die Gesamtbreite des Servitutsstreifens überschreitet den dreizehnfachen Wert des Rohrleitungsdurchmessers.

In beiden Fällen wirkt sich eine höhere Belastung bereits durch die Ausmessung der größeren Servitutsfläche aus.

3.4.2.2. Thermische Auswirkungen auf die Leitungsumgebung

Leitungen können aufgrund technischer Erfordernisse eine wesentliche Wärme- oder Kälteabstrahlung verursachen, die zusätzliche Auswirkungen auf den Boden haben. Zu diesem Leitungstyp gehören Gashochdruckleitungen. Das bedeutet auch einen weiteren meist auch an der Oberfläche erkennbaren Mangel, der eine zusätzliche Wertminderung für das belastete Grundstück bedeutet.

Daher ist bei Leitungen, die eine wesentliche Wärme- bzw. Kälteabstrahlung an den umgebenden Boden verursachen, die Bodenwertminderung bzw. das Produkt aus Bodenwertminderung und Leitungsdurchmesser mit 1,1 zu vervielfachen.

Ausgenommen davon sind Leitungen, bei denen die Schäden durch thermische Einflüsse von den Leitungsbetreibern laufend (meist jährlich) abgegolten werden. In diesen Fällen liegt keine dauerhafte Ertragswertminderung vor.

Unter Berücksichtigung des Korrekturfaktors für Leitungsdurchmesser und/oder für thermische Auswirkungen ergibt sich ein korrigierter Bodenwertminderungssatz als Ausgangsgröße für die allfällige Berücksichtigung weiterer Korrekturfaktoren.

3.4.2.3. Bodenklimazahl des Grundstücks (= EMZ/Fläche in Ar)

Ein wesentlicher Teil des produktionswirtschaftlichen Anteils am Bodenwert wird durch die Ertragsfähigkeit des Bodens bestimmt. Inwieweit die Grabungsarbeiten bei der Leitungsverlegung einen wesentlichen Einfluss auf den Boden haben, ist insbesondere von der Breite und Tiefe der Künette abhängig. Dazu zählen Gasleitungen sowie Leitungen mit Künettenbreiten ab 2 m und -tiefe ab 1,5 m oder wenn die Rohrdurchmesser 0,5 m und mehr betragen.

Störungen des Bodenprofils bedeuten mit zunehmender Bodenbonität eine stärkere Beeinträchtigung der Ertragsfähigkeit gegenüber dem Urzustand. Um diese Tatsache zu berücksichtigen, wird durch Korrekturfaktoren in Abhängigkeit von der Bodenklimazahl des betroffenen Grundstücks, nach allfälliger Berücksichtigung der zuvor genannten Faktoren, der Bodenwertminderungsfaktor mit folgenden Korrekturfaktoren vervielfacht:

Voraussetzungen:

- Gasleitung

- durchschnittlicher Leitungsrohrdurchmesser ≥ 0,50 m

- oder durchschnittliche Künettenbreite mindestens 2 Meter und Tiefe ≥ 1,5 m

Bodenklimazahl | Korrekturfaktor | |

von | bis | |

0,1 | 19,99 | 1,00 |

20 | 39,99 | 1,10 |

40 | 59,99 | 1,20 |

60 | 79,99 | 1,30 |

80 | 100 | 1,40 |

3.4.3. Zusammenfassung des Ermittlungsablaufs für landwirtschaftliche Grundstücke

Folgende Schritte sind bei der Berechnung der Bodenwertminderung eines landwirtschaftlichen Grundstücks durchzuführen:

- 1. Ermittlung des Bodenwertes des Grundstücks anhand der Bodenklimazahl.

- 2. Feststellung der Beeinträchtigung (Lage und Flächenanteil des Servitutsstreifens am Grundstück).

- 3. Prüfung, ob bereits Leitungsrechte auf den betroffenen Grundstücken vorhanden sind.

- 4. Berechnung der Bodenwertminderung durch Überspannung bezogen auf die Servitutsstreifenfläche (Prozentrechnung).

- 5. Berechnung der Bodenwertminderung für Maststandorte.

- 1) Ermittlung des Bodenwertes zum Stichtag

- 2) Prüfung der wertrelevanten Faktoren, zB Grundstückgröße, Bonität (Bodenklimazahl)

- 3) Erhebung des Beeinträchtigungsgrades durch die Erhebung des Verlaufs und des Flächenanteils des Servitutsstreifens an der Grundstücksfläche

- 4) Berücksichtigung von Korrekturfaktoren hinsichtlich:

- a) Leitungsdurchmesser

- b) thermische Auswirkungen

- c) Bodenklimazahl

- 5) Vorbelastung durch Leitungsrecht (Abschlag von 2,5%).

- 6) Berechnung der Summe der prozentuellen Bodenwertminderung für die Servitutsfläche

- 7) Berechnung der Bodenwertminderung (%-Satz der Bodenwertminderung x Bodenwert der Servitutsfläche)

3.4.4. Berechnungsbeispiel für eine Gasleitung

4. Bodenwertminderung bei Bauland

Bei Bauland (Wohn-, Gewerbe-, Industriegebiete usw.) besteht die Wertminderung der Liegenschaft durch ober- und unterirdische Leitungen insbesondere durch die damit verbundene Einschränkung der Bebaubarkeit.

4.1. Bodenwert

Als Bodenwert für Bauland (Wohn-, Gewerbe-, Industriegebiete usw.) ist stets der gemeine Wert zum Zeitpunkt des Verpflichtungsgeschäftes zugrunde zu legen.

Abweichend vom Abschnitt 1.5. sind die rechtlichen Gegebenheiten und tatsächlichen Eigenschaften zum maßgeblichen Stichtag (Zeitpunkt des Verpflichtungsgeschäftes) zugrunde zu legen. Bei konkretem Nachweis sind die rechtlichen Gegebenheiten und tatsächlichen Eigenschaften, die zum maßgeblichen Stichtag mit hinreichender Sicherheit vorhersehbar waren, zu berücksichtigen.

4.2. Bodenwertminderung durch eine ober- oder unterirdische Leitung

Für Wohngebiete werden die angesetzten Prozentsätze der Bodenwertminderung nach Tabelle von Bauer 2012/2013 (Vortragsreihe von HR DI Friedrich Bauer, Liegenschaftsbewertungsakademie GmbH Center of Valuation and Certification, Griesgasse 10 / III; A 8020 Graz) verdreifacht und für Industrie- und Gewerbegebiete verdoppelt.

Für Hochspannungsleitungen über 110 kV ist überdies der Korrekturfaktor 1,5 anzuwenden.

Der Beeinträchtigungsgrad für eine Leitung ist entsprechend der Verkehrswertstufe und Verlauf des Leitungsservitutes auf dem belasteten Grundstück mittels untenstehender Tabelle (DI Friedrich Bauer 2012/2013) einzuschätzen.

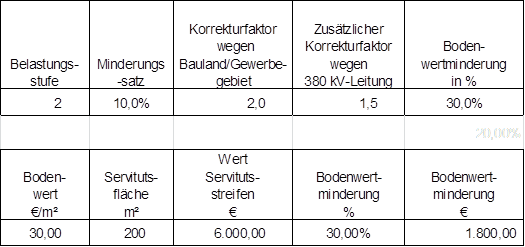

4.3. Berechnungsbeispiel einer Bodenwertminderung von Bauland (Gewerbegebiet)

Servitutsfläche einer 380 kV-Leitung: 200 m²

Bodenwert: 30,00 €/m² (= niedrige Verkehrswertstufe)

5. Forstwirtschaftlich genutzte Flächen

5.1. Bodenwert

Für den Bodenwert von forstwirtschaftlich genutzten Liegenschaften ist der gemeine Wert zugrunde zu legen (siehe Abschnitt 1.3.).

Der Wert des Waldbodens ist von folgenden Faktoren abhängig:

- Bonität (Ertragsfähigkeit des Standorts)

- Neigung

- Geländeform

- Bringungsdistanz

Bringungsverhältnisse, welche sich in den Bringungskosten niederschlagen

- Lokales Preisniveau

Der Bodenwert forstwirtschaftlich genutzter Liegenschaften zu einem Stichtag ist in der Regel über die tatsächlich gezahlten Preise für Vergleichsliegenschaften zu ermitteln (siehe dazu auch Abschnitt 1.4. sowie 1.4.2.).

Die Problematik von Vergleichswerten bei forstwirtschaftlich genutzten Grundstücken besteht darin, dass im Regelfall keine ausreichende Anzahl von Vergleichswerten von unbestockten Waldbodenflächen vorhanden ist, aus denen unmittelbar Bodenwerte abgeleitet werden können (Bewertungskatalog für Ziviltechniker [2005] Bewertungsgrundsatz F-1.1-05). Daher haben sich folgende Verfahren für die Ermittlung von Waldbodenwerten aus Vergleichspreisen etabliert:

5.1.1. Vergleichswerte forstwirtschaftlich genutzter Liegenschaften

Bei Vorliegen einer ausreichenden Anzahl (das Konfidenzintervall ist abhängig von erforderlicher Genauigkeit, Mittelwert, Standardabweichung und Stichprobenumfang) von Waldvergleichswerten innerhalb einer Region ist es zulässig, den durchschnittlichen Waldbodenwert mit 50% der Waldvergleichswerte festzulegen.

5.1.2. Vergleichswerte landwirtschaftlich genutzter Liegenschaften

Liegen keine Waldvergleichspreise in ausreichender Anzahl und Qualität in einer Region vor, kann von folgender Relation der Bodenpreise ausgegangen werden: Waldboden : Wiese : Acker = 1 : 2 : 3 (in landwirtschaftlich intensiv genutzten Gebieten kann das Verhältnis allerdings wesentlich weiter auseinander liegen). Das bedeutet, dass der Waldboden mit vergleichbarer Bodenqualität und Lage zu landwirtschaftlichen Böden in der Regel mit der Hälfte des ortsüblichen Preises für mittlere Wiesen oder bis zu einem Drittel des Preises für Ackerland zu bewerten ist.

Da bei Waldböden in der Regel geringere Bodengüte und Lagenachteile gegenüber landwirtschaftlich genutzten Flächen gegeben sind, müssen Abschläge für geringere Bodenbonitäten und Bringungserschwernisse aufgrund Steilheit des Geländes und sonstige ungünstige Bringungsverhältnisse bei der Anwendung von Preisrelationen zu landwirtschaftlich genutzten Flächen berücksichtigt werden.

5.2. Bodenwertminderung forstlich genutzter Liegenschaften

5.2.1. Oberirdische Einbauten

Oberirdische Einbauten sind insbesondere Masten, Servicezugänge zu Rohren und Tunneln und dergleichen. Bei Strommasten ist die Aufstandsfläche des Mastes maßgebend.

Die Bodenwertminderung beträgt für die aufgrund oberirdischer Einbauten in Anspruch genommene Waldfläche 100% des anzuwendenden Bodenwertes für Waldboden. Übersteigt eine Entschädigungszahlung für oberirdische Einbauten 100% des gemeinen Wertes der in Anspruch genommene Waldfläche, wird mit dem übersteigenden Anteil keine Bodenwertminderung mehr abgegolten; dieser Anteil ist daher steuerpflichtig.

5.2.2. Servitutsflächen mit weiterhin uneingeschränkter Holznutzung auf dem Servitutsstreifen

Bei Servitutsflächen mit weiterhin uneingeschränkter Holznutzung auf dem Servitutsstreifen ist die Bodenwertminderung entsprechend Abschnitt 3.3.1. und Abschnitt 2.4. zu ermitteln. Übersteigt eine Entschädigungszahlung für eine Waldbodenfläche mit weiterhin uneingeschränkter Holznutzung den gemäß Abschnitt 3.3.1. und Abschnitt 2.4. ermittelten Wert der Bodenwertminderung, ist der übersteigende Anteil der Entschädigungszahlung steuerpflichtig.

5.2.3. Servitutsflächen ohne weitere mögliche Holznutzung auf dem Servitutsstreifen

Bei Servitutsflächen ohne weitere mögliche Holznutzung auf dem Servitutsstreifen sind die doppelten Wertminderungssätze der entsprechend Abschnitt 5.2.2. ermittelten Bodenwertminderung zugrunde zu legen. Übersteigt eine Entschädigungszahlung für eine Waldbodenfläche ohne weitere mögliche Holznutzung diesen Wert, ist der übersteigende Anteil steuerpflichtig.

5.3. Ertragsausfälle und Wirtschaftserschwernisse im Forst

Gemäß Rz 4182 sind bei voll- und teilpauschalierten Betrieben Entschädigungen für Ertragsausfälle und Wirtschaftserschwernisse, soweit sie nicht das laufende Jahr betreffen und in einem Betrag zufließen, grundsätzlich dann gesondert anzusetzen, wenn es aus diesem Grund zu einer Neuberechnung des (land- und forstwirtschaftlichen) Einheitswertes gekommen ist (vgl. VwGH 19.03.1970, 1120/68). Davon sind im forstlichen Bereich insbesondere betroffen:

- Entschädigungen im Zusammenhang mit der Errichtung von (Leitungs-)Trassen (Randschäden vermindern den Zuwachs)

- Entschädigungen für die "Hiebsunreife" (VwGH 28.09.1962, 0588/63)

- Entschädigung für die Schlägerung zur Unzeit und Verblauung

5.3.1. Grundlagen zur Bewertung von Bestandesschäden

Die Verfahren zur Ermittlung von wertrelevanten Bestandesmerkmalen müssen dem Stand der Technik und forstfachlichen Genauigkeitskriterien entsprechen.

Der Bewertungsstichtag für Bestandesschäden ist bei freiwilliger Rechtseinräumung der Zeitpunkt der Unterzeichnung der Entschädigungsvereinbarung, bei zwangsweiser Rechtseinräumung der Zeitpunkt der Rechtskraft der entsprechenden Entscheidung.

5.3.2. Holzerlöse

Die Holzerlöse zum Bewertungsstichtag sind sortimentsscharf zu berechnen. Dabei kann auf Publikationen und Marktberichte zurückgegriffen werden.

5.3.3. Holzerntekosten

Die ortsüblichen Holzerntekosten zum Bewertungsstichtag sind getrennt nach Endnutzung und Vornutzung in Abhängigkeit vom Bestandesalter zu ermitteln. Dabei sind regionaltypische Besonderheiten (insbesondere Preisniveau von Facharbeitskräften) zu berücksichtigen.

5.4. Grundsätze zur Beurteilung einzelner Entschädigungskomponenten

5.4.1. Randschäden

Randschäden sind Schäden im verbleibenden Bestand entlang des Servitutsstreifens, welche zu einer Minderung des Bestandeswertes bei benachbarten Beständen führen.

Für eine pauschale Bewertung von Randschäden ist einmalig ein Bestandeswertverlust in Höhe von 20% durch Qualitätsverluste am verbleibenden Bestandesrand auf einer Wirkungstiefe von 25 m je Seite gerechtfertigt (dies ist ca. die 1-fache Baumlänge eines Durchschnittsbestandes). Bei beidseitigen Bestandesrändern können Randschäden auf einer Fläche von 50 m² je lfm Servitutsstreifen berücksichtigt werden.

Da im Regelfall bei Dienstbarkeits- und Nutzungsübereinkommen geregelt ist, dass der Leitungseigentümer bzw. der Leitungsbetreiber für Windbruch- oder sonstige als Folge des Trassenfreihiebes bedingte Randschäden schadenersatzpflichtig ist, sind Schäden, welche die pauschal angesetzte Bestandeswertminderung überschreiten, nachzuweisen und unterliegen einer individuellen Beurteilung durch die Finanzverwaltung.

Für Randschäden geleistete Zahlungen unterliegen bis zu einem Betrag von 20% des Bestandeswertes der von Randschäden betroffenen Bestände der Voll- bzw. Teilpauschalierung. Bei übersteigenden Beträgen müssen die Randschäden individuell nachgewiesen werden, um im Rahmen der Voll- bzw. Teilpauschalierung behandelt werden zu können. Beträge, die über das Ausmaß einer Schadensvergütung hinausgehen, sind steuerpflichtig. Außerhalb der Pauschalierung sind derartige Entschädigungen jedenfalls steuerpflichtig (vgl. Rz 5174).

5.4.2. Hiebsunreife - Abtriebswert

Die Hiebsunreife ergibt sich aus der Differenz von Bestandeswert und aktuellem Abtriebswert auf der Servitutsfläche und ist nach forstfachlichen Kriterien im Einzelfall zu ermitteln. Unter dem Titel der Hiebsunreife geleistete Zahlungen sind in dem Umfang von der Voll- bzw. Teilpauschalierung erfasst, als sie entsprechend forstfachlicher Beurteilung eine Schadensabgeltung darstellen. Beträge, die über dieses Ausmaß hinausgehen, sind steuerpflichtig. Außerhalb der Pauschalierung sind derartige Entschädigungen jedenfalls steuerpflichtig (vgl. Rz 5174).

5.4.3. Nutzung zur Unzeit

Eine Nutzung zur Unzeit ist dann gegeben, wenn Holzwertminderungen auftreten, weil projektbedingt Nutzungen auf dem Servitutsstreifen außerhalb der Saftruhe erfolgen mussten.

Erfahrungsgemäß ist im Zusammenhang mit Servitutsbelastungen eine Nutzung zur Unzeit nicht gegeben, da im Regelfall für die Durchführung der Nutzung ausreichend Vorlaufzeiten vorhanden sind. Die sachliche Rechtfertigung für die Leistung einer Entschädigung aus dem Titel der Nutzungen zur Unzeit muss individuell nachgewiesen werden können, um im Rahmen der Voll- bzw. Teilpauschalierung erfasst werden zu können. Soweit ein Schaden aus der Nutzung zur Unzeit nicht gegeben ist, ist eine allfällig unter diesem Titel geleistete Zahlung steuerpflichtig. Außerhalb der Pauschalierung sind derartige Entschädigungen jedenfalls steuerpflichtig (vgl. Rz 5174).

5.4.4. Bewirtschaftungserschwernisse

Die sachliche Rechtfertigung für die Leistung einer Entschädigung aus dem Titel von Bewirtschaftungserschwernissen muss individuell nachgewiesen werden können, um im Rahmen der Voll- bzw. Teilpauschalierung erfasst werden zu können. Soweit eine Beeinträchtigung nicht gegeben ist, ist eine allfällig unter diesem Titel geleistet Zahlung bei Voll- und Teilpauschalierung nicht steuerfrei. Außerhalb der Pauschalierung sind derartige Entschädigungen jedenfalls steuerpflichtig (vgl. Rz 5174).

5.4.5. Schlägerungs- und Räumungskosten

Der Ersatz von Schlägerungs- und Räumungskosten ist jedenfalls steuerpflichtig (vgl. Rz 5174), sodass sich eine gesonderte Ermittlung erübrigt.

5.4.6. Dauernder Nutzungsentgang

Der dauernde Nutzungsentgang besteht aus der Differenz des Ertragswertes zwischen den jeweiligen Bestandesverhältnissen mit ihren spezifischen Nutzungspotentialen und dem vollständigen Nutzungsentgang bei Entfall der Holzzuwachspotentiale auf dem Servitutsstreifen. Erfahrungsgemäß kann der Durchschnittswert des dauernden Nutzungsentgangs mit 50% des durchschnittlichen gemeinen Wertes von Wald bzw. mit 100% des gemeinen Wertes des Waldbodens auf dem Servitutsstreifen festgesetzt werden. Übersteigt eine Entschädigung aus dem Titel dauernder Nutzungsentgang diesen Wert, muss, der Wert des dauernden Nutzungsentgangs individuell nachgewiesen werden, um im Rahmen der Voll- bzw. Teilpauschalierung erfasst werden zu können. Bei einer Entschädigung für dauernden Nutzungsentgang außerhalb der Pauschalierung sind derartige Entschädigungen jedenfalls steuerpflichtig (vgl. Rz 5174).

6. Literatur

- Bienert, Funk (HRSG), Immobilienbewertung Österreich Edition ÖVI Immobilienakademie- ÖVI Immobilienakademie Betriebs-GmbH 1040 Wien, Juli 2010

- Univ.-Prof. Dr. Ferdinand Kerschner, Funktion der Liegenschaftsbewertung bei der Bemessung der Enteignungsentschädigung (Der Sachverständige, Heft 3/2006)

- Heimo Kranewitter, Liegenschaftsbewertung, 5. Auflage 2007

- Manfred Köhne, Landwirtschaftliche Taxationslehre, 4. Auflage, Stuttgart 2007

- Bundesministerium für Verkehr, Bau- und Wohnungswesen und Bundesministerium der Finanzen in der Bundesrepublik Deutschland, Musterrichtlinie über Bodenrichtwerte 2000

- Gutachterausschüsse für Grundstückswerte in Hessen, Generalisierte Bodenwerte für den Bereich des Wetteraukreises zum Stichtag 01.01.2010

- Ralf Kröll, Rechte und Belastungen bei der Verkehrswertermittlung von Grundstücken, 2. Auflage 2004

- Klaus B. Gablenz, Rechte und Belastungen in der Grundstücksbewertung, 3. Auflage 2003

- Univ.-Prof. Dipl.-Ing. Dr. Helmut Haimböck; Ermittlung des Kapitalisierungsfaktors für das Jahr 2014; Datenzeitraum: letzte 30 Jahre; Der Sachverständige, Heft 3/2014

- Kleiber Simon, Verkehrswertermittlung von Grundstücken, 6. Auflage 2010

- Rössler/Langer fortgeführt von Simon, Kleiber, Joerts, Simon, Schätzung und Ermittlung von Grundstückswerten, 8. Auflage 2004

- Ergänzende Empfehlung des Hauptverbandes der allgemein beeideten gerichtlichen Sachverständigen Österreichs zum Kapitalisierungszinsfuß; Der Sachverständige, Heft 2/1997

- Stabentheiner, Liegenschaftsbewertungsgesetz (LBG), Manz Sonderausgabe 78, 1992

- Liegenschaftsbewertungsakademie 2012/2013, Vortragsreihe von HR DI Friedrich Bauer, Wertermittlung von Rechten und Lasten, Enteignung und Entschädigung, Allgemeine Grundlagen der Liegenschaftsbewertung, Besondere bewertungsrelevante Rechtsnormen; Liegenschaftsbewertungsakademie GmbH Center of Valuation and Certification Griesgasse 10 / III; A 8020 Graz