Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 2 Abs. 2 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Volleinspeiser, Überschusseinspeiser |

Verweise: | BMF 08.10.2012, BMF-010203/0452-VI/6/2012 |

1. Allgemeines und Anwendungsbereich

Im Folgenden gibt das Bundesministerium für Finanzen seine Rechtsansicht über die steuerliche Beurteilung von Photovoltaikanlagen bekannt. Dieser Erlass ersetzt

a.den Erlass des BMF vom 08.10.2012, BMF-010203/0452-VI/6/2012,

b.UStR 2000 Rz 2902 sowie

c.die Äußerungen zur umsatzsteuerrechtlichen Beurteilung von Photovoltaikanlagen auf oder neben privaten Eigenheimen im Umsatzsteuerprotokoll über den Salzburger Steuerdialog 2009 (BMF, 01.09.2009, BMF-010219/0220-VI/4/2009).

UStR 2000 Rz 2902 wird bei der nächstfolgenden Wartung der UStR 2000 durch Verweis auf diesen Erlass geändert.

Der Erlass ist anzuwenden:

1.In allen Fällen, in denen eine Photovoltaikanlage nach dem 28.02.2014 erstmalig in Betrieb genommen wurde und der Kaufvertragsabschluss für die Anlage nach dem 28.02.2014 erfolgt.

2.In den Fällen, die nicht unter den Punkt 1 fallen, gilt Folgendes:

2.1.Die oben unter Punkt a, b und c genannten Beurteilungsgrundlagen sind weiterhin anzuwenden.

2.2.Beruft sich der Steuerpflichtige jedoch auf die Anwendung des gegenständlichen Erlasses, ist dieser anstelle der in Punkt 2.1 genannten Beurteilungsgrundlagen anzuwenden.

1.1. Begriffsbestimmung

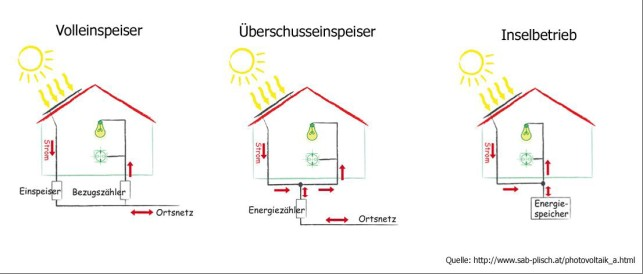

Bei Photovoltaikanlagen werden drei verschiedene Nutzungstypen unterschieden:

Beim Volleinspeiser wird die gesamte erzeugte Energie direkt in das Ortsnetz eingespeist und an ein Energieversorgungsunternehmen oder die OeMAG (Abwicklungsstelle für Ökostrom Österreich) verkauft. Der für den Eigenbedarf benötigte Strom wird zur Gänze von einem Energieversorgungsunternehmen aus dem Ortsnetz bezogen.

Beim Überschusseinspeiser wird die erzeugte Energie für den Eigenbedarf verwendet. Der Anteil am erzeugten Strom, der den momentanen Eigenbedarf übersteigt, wird in das Ortsnetz eingespeist und an ein Energieversorgungsunternehmen oder die OeMAG verkauft. Falls in Zeiten des Spitzenverbrauchs die selbst erzeugte Energie für den Eigenbedarf nicht ausreicht, wird der zusätzlich benötigte Strom aus dem Ortsnetz bezogen, das heißt von einem Energieversorgungsunternehmen eingekauft.

Der Inselbetrieb ist nur für die Eigenbedarfsdeckung vorgesehen, der Überschuss wird in Batterien gespeichert. Diese Form findet man insbesondere dort, wo eine Stromversorgung durch das Ortsnetz nicht möglich ist (zB bei Schutzhütten).

1.2. Leistungsfähigkeit, Nutzungsdauer

Die Leistungsfähigkeit von Photovoltaikanlagen wird in kWp Nennleistung angegeben, wobei bei derzeitigem technischem Stand 1 kWp Nennleistung etwa einer zu erwartenden Jahresproduktion zw. 900 und 1.000 kWh entspricht (Quelle: Photovoltaic Austria Federal Association).

Soweit die Anlage Zwecken der Einkünfteerzielung dient, sind die Anschaffungskosten der Photovoltaikanlage nach allfälliger Kürzung um eine steuerfreie Investitionsförderung gemäß § 7 EStG 1988 auf die betriebsgewöhnliche Nutzungsdauer verteilt abzuschreiben. Darunter ist die Dauer der normalen technischen und wirtschaftlichen Nutzbarkeit zu verstehen (VwGH 20.11.1996, 92/13/0304). Maßgebend ist die objektive Möglichkeit der Nutzung des Wirtschaftsgutes (VwGH 7.9.1993, 93/14/0081).

Laut Angaben der Hersteller sind die Photovoltaikanlagen 20 Jahre und länger betriebsfähig. Viele Hersteller übernehmen auch eine Garantie, idR für eine Lebensdauer von zumindest 20 Jahren. In der deutschen AfA-Tabelle für allgemein verwendbare Anlagegüter wird (unter Punkt 3.1.6.) bei Photovoltaikanlagen von einer Nutzungsdauer von 20 Jahren ausgegangen.

Es ist daher nicht zu beanstanden, der AfA gemäß § 7 EStG 1988 eine betriebsgewöhnliche Nutzungsdauer von 20 Jahren zu Grunde zu legen.

2. Steuerliche Beurteilung

2.1. Volleinspeiser

2.1.1. Einkommensteuer/Körperschaftsteuer

2.1.1.1. Allgemeines

Bei Volleinspeisung stellt die Photovoltaikanlage hinsichtlich des gesamten eingespeisten (verkauften) Stromes eine eigene gewerbliche Einkunftsquelle (§ 23 EStG 1988, § 7 Abs. 3 KStG 1988) unabhängig davon dar, ob der Steuerpflichtige daneben noch eine andere betriebliche (zB land- und forstwirtschaftliche) Tätigkeit betreibt. Dementsprechend sind sämtliche Einnahmen aus der Einspeisung als Betriebseinnahmen zu erfassen. Sämtliche Aufwendungen/Ausgaben aus dem Betrieb der Anlage stellen Betriebsausgaben dar. Die Tatsache, dass für den privaten und/oder einen betrieblichen Verbrauch Strom aus dem öffentlichen Netz bezogen wird, ist für die steuerliche Beurteilung ohne Bedeutung.

Das Vorliegen einer Einkunftsquelle ist nur dann zu verneinen, wenn der Betrieb der Photovoltaikanlage als Liebhaberei zu qualifizieren ist. Für die Liebhabereibeurteilung ist der Betrieb der Photovoltaikanlage als Tätigkeit iSd § 1 Abs. 1 LVO zu beurteilen.

Ein Sonderausgabenabzug gemäß § 18 Abs. 1 Z 3 lit. c EStG 1988 (energiesparende Maßnahme) kommt nicht in Betracht. Dies gilt im Hinblick auf den Anlaufzeitraum (§ 2 Abs. 2 LVO und LRL 2012 Rz 34) auch dann, wenn der Betrieb der Anlage nicht von Beginn an als Liebhaberei qualifiziert wird.

Beispiel 1:

Auf einem Einfamilienhaus wird eine netzgekoppelte 20 kWp-Anlage (Volleinspeisung) errichtet und damit 20.000 kWh Strom produziert. Der Kaufpreis beträgt 30.000 €, die Montagekosten betragen 3.000 €. Dafür wird eine staatliche Investitionsförderung iHv 2.000 € und zusätzlich die Tarifförderung in Anspruch genommen. Es ergibt sich folgende Beurteilung:

Kaufpreis | 30.000,00 |

Investitionsförderung Kosten Herstellung Betriebsbereitschaft | - 2.000,00 + 3.000,00 |

Steuerliche Anschaffungskosten | 31.000,00 |

Eingespeiste Strommenge: 20.000 kWh Geförderter Einspeistarif: 27,6 Cent pro kWh | |

Einspeisung 20.000 kWh à 27,6 Cent | 5.520,00 |

- AfA (31.000 / 20 Jahre) | - 1.550,00 |

Ergebnis | 3.970,00 |

Aus dem Stromverkauf werden Einkünfte aus Gewerbebetrieb iHv 3.970,00 € erzielt.

2.1.1.2. Körperschaftsteuer - Betrieb gewerblicher Art (§ 2 KStG 1988)

Betreibt eine Körperschaft öffentlichen Rechts (zB eine Gemeinde) eine Photovoltaikanlage, hat die Beurteilung, ob eine privatwirtschaftliche oder hoheitliche Tätigkeit vorliegt, danach zu erfolgen, ob der mit der Photovoltaikanlage produzierte Strom der Erfüllung privatwirtschaftlicher oder hoheitlicher Aufgaben dient. Dient die Tätigkeit privatwirtschaftlichen Zwecken und ist sie von wirtschaftlichem Gewicht (vgl. dazu KStR 2013 Rz 68, wonach Gewinne und Verluste aus Tätigkeiten mit Umsätzen unter 2.900 Euro unerheblich sind), stellt der Betrieb einer oder mehrerer Photovoltaikanlagen einen Betrieb gewerblicher Art iSd § 2 KStG 1988 dar.

Bei Volleinspeisung liegt stets eine privatwirtschaftliche Tätigkeit vor. Ist der Betrieb einer oder mehrerer Photovoltaikanlagen von wirtschaftlichem Gewicht (vgl. dazu KStR 2013 Rz 68), liegt ein eigener Betrieb gewerblicher Art vor. Liebhaberei ist ausgeschlossen (§ 5 Z 1 LVO).

Beispiel 2:

Eine Gemeinde errichtet eine Photovoltaikanlage auf einem Kindergartengebäude. Die Gemeinde speist sämtliche erzeugte Energie ins Stromnetz ein und bezieht die gesamte benötigte Energie von ihrem Stromlieferanten.

Ist der Betrieb der Photovoltaikanlage von wirtschaftlichem Gewicht, liegt ein Betrieb gewerblicher Art vor.

Beispiel 3:

Eine Gemeinde stattet sämtliche dafür geeignete Flächen mit mehreren Photovoltaikanlagen aus. Alle Anlagen werden gleichzeitig errichtet, für die Wartung wird ein Vertrag mit einem Wartungsunternehmen abgeschlossen. Die Gemeinde speist sämtliche erzeugte Energie ins Stromnetz ein und bezieht die gesamte benötigte Energie von ihrem Stromlieferanten.

Ist der Betrieb der Photovoltaikanlagen von wirtschaftlichem Gewicht, liegt ein Betrieb gewerblicher Art vor.

2.1.2. Umsatzsteuer

Der Betrieb einer Photovoltaikanlage bei Volleinspeisung begründet eine unternehmerische Tätigkeit gemäß § 2 UStG 1994 (VwGH 25.7.2013, 2013/15/0201 mVa EuGH 20.6.2013, C-219/12, Fuchs). Ein allfälliger Strombezug aus dem öffentlichen Netz ist unbeachtlich.

Da der Betrieb der Photovoltaikanlage für die Liebhabereibeurteilung als Tätigkeit iSd § 1 Abs. 1 LVO zu beurteilen ist, ist nach § 6 LVO eine umsatzsteuerrechtliche Liebhaberei ausgeschlossen.

Bei Volleinspeisung sind daher sämtliche Stromlieferungen an das Energieversorgungsunternehmen steuerbar und idR steuerpflichtig. Besteht die Haupttätigkeit des Abnehmers in Bezug auf die Stromlieferungen in deren Weiterlieferung und ist dessen eigener Verbrauch dieser Stromlieferungen von untergeordneter Bedeutung, geht die Steuerschuld auf das Energieversorgungsunternehmen als Leistungsempfänger über. Der Anlagenbetreiber haftet für diese Steuer (vgl. § 2 Z 2 iVm § 1 UStBBKV, BGBl. II Nr. 369/2013). Dem Anlagenbetreiber steht der volle Vorsteuerabzug für die Errichtung und den Betrieb der Anlage zu. Dies gilt unabhängig von der Rechtsform des Anlagenbetreibers, also auch bei Betrieben gewerblicher Art von Körperschaften öffentlichen Rechts. Für das Vorliegen eines Betriebs gewerblicher Art sind die unter Abschnitt 2.1.1.2. dargestellten Ausführungen maßgeblich. Bei Vorliegen eines Betriebs gewerblicher Art ist eine umsatzsteuerrechtliche Liebhaberei ausgeschlossen.

Die Voraussetzungen einer persönlichen Steuerbefreiung, wie die Kleinunternehmerregelung gemäß § 6 Abs. 1 Z 27 UStG 1994, sind gesondert zu prüfen.

Beispiel A (siehe Beispiel 1 im ertragsteuerlichen Teil):

Kaufpreis | 30.000,00 | Vorsteuer: 6.000,00 |

Investitionsförderung Kosten Herstellung Betriebsbereitschaft | - 2.000,00 + 3.000,00 | idR echter Zuschuss Vorsteuer: 600,00 |

Einspeisung 20.000 kWh à 27,6 Cent | 5.520,00 | USt: 1.104,00 |

Im Jahr der Anschaffung ergibt sich ein Vorsteuerabzug von 6.600 €. Die Umsatzsteuerschuld geht - unter den Voraussetzungen des § 2 Z 2 iVm § 1 UStBBKV - auf den Leistungsempfänger über. Es liegt sohin ein Vorsteuerüberhang von 6.600,00 € vor.

2.1.3. Elektrizitätsabgabe

Stromlieferungen eines Volleinspeisers in das öffentliche Netz und damit an ein "Elektrizitätsunternehmen" iSd § 7 Z 11 ElWOG 2010, BGBl. I Nr. 110/2010, unterliegen nicht der Elektrizitätsabgabe (§ 1 Abs. 1 Z 1 ElAbgG).

Die elektrische Energie, die der Betreiber der Photovoltaikanlage (Volleinspeiser) aus dem öffentlichen Netz für seinen persönlichen Gebrauch bezieht und verbraucht, unterliegt der Elektrizitätsabgabe und ist nicht nach § 2 ElAbgG befreit. Abgabenschuldner ist in diesem Fall das Elektrizitätsversorgungsunternehmen, das dem Betreiber der Photovoltaikanlage die elektrische Energie liefert.

2.2. Überschusseinspeiser

2.2.1. Einkommensteuer/Körperschaftsteuer

2.2.1.1. Allgemeines

Bei Überschusseinspeisung stellt die Photovoltaikanlage insoweit eine eigene gewerbliche Einkunftsquelle (§ 23 EStG 1988, § 7 Abs. 3 KStG 1988) dar, als Strom in das öffentliche Netz eingespeist und an ein Energieversorgungsunternehmen (die OeMAG) verkauft wird. Bei Vorliegen eines land- und forstwirtschaftlichen Betriebes ist die Überschusseinspeisung dem land- und forstwirtschaftlichen Betrieb zuzuordnen, wenn die Stromproduktion für den Verkauf an ein Energieversorgungsunternehmen als land- und forstwirtschaftlichen Nebenbetrieb (Substanzbetrieb) anzusehen ist (vgl. Abschnitt 2.2.1.2.).

Die Einnahmen aus der Einspeisung sind als Betriebseinnahmen zu erfassen. Die Aufwendungen/Ausgaben sind in jenem Umfang, in dem die Anlage der Einspeisung in das öffentliche Netz (dem Stromverkauf) dient, Betriebsausgaben. Da der produzierte Strom bei Überschusseinspeisung immer auch unmittelbar der Eigenverwendung dient, ist die Anlage

- insoweit der Privatsphäre zuzuordnen, als der produzierte Strom eigenen privaten Zwecken dient, bzw.

- insoweit der Betriebssphäre zuzuordnen, als der produzierte Strom eigenen betrieblichen (zB gewerblichen oder land- und forstwirtschaftlichen) Zwecken dient.

Gegebenenfalls hat die Aufteilung im Wege der Schätzung zu erfolgen.

Sollte für den privaten Verbrauch und/oder einen betrieblichen Verbrauch zusätzlich auch Strom aus dem öffentlichen Netz bezogen werden, ist dies für die steuerliche Beurteilung ohne Bedeutung.

Das Vorliegen einer Einkunftsquelle ist - entsprechend Abschnitt 2.1.1. - nur dann zu verneinen, wenn die Überschusseinspeisung als Liebhaberei zu qualifizieren ist. Für die Liebhabereibeurteilung ist der Betrieb der Photovoltaikanlage als Tätigkeit iSd § 1 Abs. 1 LVO zu beurteilen.

Ein Sonderausgabenabzug gemäß § 18 Abs. 1 Z 3 lit. c EStG 1988 (energiesparende Maßnahme) kommt (nur) insoweit in Betracht, als die Anlage der Stromproduktion für eigene private Zwecke dient.

Beispiel 4:

Mit einer netzgekoppelten 20 kWp-Anlage (Überschusseinspeisung) werden insgesamt 20.000 kWh Strom produziert. Der Kaufpreis beträgt 30.000 €, die Montagekosten betragen 3.000 €. Es wird eine staatliche Investitionsförderung iHv 2.000 € und zusätzlich die Tarifförderung in Anspruch genommen. Der mit der Anlage produzierte Strom wird wie folgt verwendet:

- 6.000 kWh (30% der gesamten produzierten Strommenge) werden für den privaten Eigenbedarf verwendet,

- 14.000 kWh (70% der gesamten produzierten Strommenge) werden in das Netz eingespeist und verkauft.

Es ergibt sich folgende Beurteilung:

Kaufpreis | 30.000,00 |

Investitionsförderung Kosten Herstellung Betriebsbereitschaft | - 2.000,00 + 3.000,00 |

Steuerliche Anschaffungskosten | 31.000,00 |

Eingespeiste Strommenge: 14.000 kWh Geförderter Einspeistarif: 27,6 Cent pro kWh | |

Einspeisung 14.000 kWh à 27,6 Cent | 3.864,00 |

- AfA (31.000 / 20 Jahre abzüglich 30% Privatanteil) | - 1.085,00 |

Ergebnis | 2.779,00 |

Aus dem Stromverkauf werden Einkünfte aus Gewerbebetrieb iHv 2.779,00 € erzielt. |

Beispiel 5:

Mit einer netzgekoppelten 20 kWp-Anlage (Überschusseinspeisung) werden insgesamt 20.000 kWh Strom produziert. Der Kaufpreis beträgt 30.000 €, die Montagekosten betragen 3.000 €. Es wird eine staatliche Investitionsförderung iHv 2.000 € und zusätzlich die Tarifförderung in Anspruch genommen.

Der mit der Anlage produzierte Strom wird wie folgt verwendet:

- 4.000 kWh (20% der gesamten produzierten Strommenge) werden für den privaten Eigenbedarf verwendet,

- 6.000 kWh (30% der gesamten produzierten Strommenge) werden für Zwecke der eigenen Tischlerei (Einnahmen-Ausgaben-Rechnung) verwendet,

- 10.000 kWh (50% der gesamten produzierten Strommenge) werden in das Netz eingespeist.

Es ergibt sich folgende Beurteilung:

Kaufpreis | 30.000,00 |

Investitionsförderung Kosten Herstellung Betriebsbereitschaft | - 2.000,00 + 3.000,00 |

Steuerliche Anschaffungskosten | 31.000,00 |

Eingespeiste Strommenge: 10.000 kWh Geförderter Einspeistarif: 27,6 Cent pro kWh | |

Einspeisung 10.000 kWh à 27,6 Cent | 2.760,00 |

- AfA (31.000 / 20 Jahre abzüglich 50% Anteil für eigene private und betriebliche Zwecke) | - 775,00 |

Ergebnis | 1.985,00 |

Aus dem Stromverkauf werden Einkünfte aus Gewerbebetrieb iHv 1.985,00 € erzielt. |

Die anteilige AfA, die der Stromproduktion für die eigene Tischlerei zuzuordnen ist, das sind 465,00 (31.000 / 20 x 30%) ist im Rahmen der Einnahmen-Ausgaben-Rechnung für diesen Betrieb zu berücksichtigen.

Soweit die Anlage der Stromproduktion für eigene private Zwecke dient, stellen die (anteiligen) Anschaffungskosten als energiesparende Maßnahme Sonderausgaben dar; dementsprechend sind 15.500,00 € (50% der steuerlichen Anschaffungskosten) als energiesparende Maßnahme im Rahmen der Topfsonderausgaben zu berücksichtigen.

2.2.1.2. Überschusseinspeisung bei Vorliegen eines land- und forstwirtschaftlichen Betriebes

Durch Wind-, Solar- oder Wasserkraftwerke gewonnene Energie stellt kein Urprodukt im Sinne des § 21 EStG 1988 dar; dementsprechend stellt die Energieerzeugung grundsätzlich keine land- und forstwirtschaftliche Tätigkeit dar. Wird die erzeugte Energie aber überwiegend im eigenen land- und forstwirtschaftlichen Betrieb verwendet, liegt hinsichtlich der im Wege der Überschusseinspeisung veräußerten Energie ein Substanzbetrieb (land- und forstwirtschaftlicher Nebenbetrieb) vor (vgl. EStR 2000 Rz 4222).

Für die Beurteilung, ob ein Substanzbetrieb vorliegt, ist die unmittelbar im eigenen land- und forstwirtschaftlichen Betrieb verwendete Strommenge der nicht für diese Zwecke verwendeten Strommenge (private Zwecke und/oder eigene andere betriebliche Zwecke sowie Überschusseinspeisung) gegenüberzustellen. Überwiegt dabei die im land- und forstwirtschaftlichen Betrieb unmittelbar verwendete Strommenge, liegt hinsichtlich der Überschusseinspeisung ein (Substanz)Nebenbetrieb, andernfalls eine gewerbliche Tätigkeit (§ 23 EStG 1988) vor.

Bei Anwendung der land- und forstwirtschaftlichen Pauschalierung sind die Einkünfte aus dem (Substanz)Nebenbetrieb in die Grenze von 33.000 € gemäß § 6 LuF-PauschVO 2011 (§ 7 LuF-PauschVO 2015) nicht einzubeziehen. Die Einkünfte daraus sind gesondert zu erfassen.

Dementsprechend stellen sämtliche Einnahmen aus der Überschusseinspeisung Betriebseinnahmen dar. Hinsichtlich der Aufwendungen/Ausgaben gilt:

- In jenem Umfang, in dem die Anlage dem Stromverkauf dient, sind sie (im Rahmen der land- und forstwirtschaftlichen Pauschalierung gesondert zu berücksichtigende) Betriebsausgaben des (Substanz)Nebenbetriebes.

- In jenem Umfang, in dem die Anlage unmittelbar eigenen land- und forstwirtschaftlichen Zwecken dient, sind sie Betriebsausgaben des Hauptbetriebes, die bei Inanspruchnahme der Pauschalierung von dieser erfasst und nicht gesondert abzugsfähig sind.

- In jenem Umfang, in dem die Anlage unmittelbar eigenen privaten Zwecken dient, sind sie der Privatsphäre zuzuordnen. Die Anschaffungskosten stellen insoweit Sonderausgaben gemäß § 18 Abs. 1 Z 3 lit. c EStG 1988 (energiesparende Maßnahmen) dar.

Beispiel 6:

Mit einer netzgekoppelten Photovoltaikanlage (Überschusseinspeisung) werden insgesamt 12.000 kWh Strom produziert und wie folgt verwendet:

- 3.600 kWh (30% der gesamten produzierten Strommenge) werden für den (privaten) Eigenbedarf verwendet,

- 7.200 kWh (60% der gesamten produzierten Strommenge) werden für Zwecke der eigenen (pauschalierten) Land- und Forstwirtschaft verwendet,

- 1.200 kWh (10% der gesamten produzierten Strommenge) werden in das Netz eingespeist und an ein Energieversorgungsunternehmen um 350 € verkauft.

Es liegt hinsichtlich der Überschusseinspeisung ein land- und forstwirtschaftlicher Nebenbetrieb vor, weil mit der Anlage mehr Strom für den eigenen Land- und forstwirtschaftlichen Betrieb produziert wird (60%) als privat verwendet und in das Netz eingespeist wird (insgesamt 40%). Die Einkünfte daraus sind als land- und forstwirtschaftliche Einkünfte zu erfassen. Die AfA ist im Umfang, der der in das Netz eingespeisten Strommenge entspricht (10%), im Rahmen des Nebenbetriebes abzugsfähig; die Einnahmen aus dem Stromverkauf sind als Betriebseinnahmen zu erfassen.

Hinsichtlich des auf den land- und forstwirtschaftlichen Eigenbedarf entfallenden Teiles der Anschaffungskosten (60%) ist die AfA von der Pauschalierung erfasst und nicht gesondert abzugsfähig.

30% der Anschaffungskosten stellen als energiesparende Maßnahme Sonderausgaben dar.

Beispiel 7:

Mit einer netzgekoppelten Photovoltaikanlage (Überschusseinspeisung) werden insgesamt 10.000 kWh Strom produziert und wie folgt verwendet:

- 3.500 kWh (35% der gesamten produzierten Strommenge) werden für den (privaten) Eigenbedarf produziert,

- 4.500 kWh (45% der gesamten produzierten Strommenge) werden für Zwecke der eigenen (pauschalierten) Land- und Forstwirtschaft verwendet ,

- 2.000 kWh (20% der gesamten produzierten Strommenge) werden in das Netz eingespeist und an ein Energieversorgungsunternehmen um 850 € verkauft.

Es liegt hinsichtlich der Überschusseinspeisung ein eigener Gewerbebetrieb vor, weil der produzierte Strom überwiegend für den privaten Eigenbedarf und den Stromverkauf verwendet wird (55%). Die Einkünfte aus dem Stromverkauf stellen gewerbliche Einkünfte dar. Die AfA ist im Umfang, der der in das Netz eingespeisten Strommenge entspricht (20%), im Rahmen des Gewerbebetriebes zu berücksichtigen; die Einnahmen aus dem Stromverkauf sind als Betriebseinnahmen zu erfassen.

Hinsichtlich des auf den land- und forstwirtschaftlichen Eigenbedarf entfallenden Teiles der Anschaffungskosten (45%) ist die AfA von der Pauschalierung erfasst und nicht gesondert abzugsfähig.

35% der Anschaffungskosten stellen als energiesparende Maßnahme Sonderausgaben dar.

Beispiel 8:

Mit einer netzgekoppelten Photovoltaikanlage (Überschusseinspeisung) werden insgesamt 16.000 kWh Strom produziert und wie folgt verwendet:

- 4.000 kWh (25% der gesamten produzierten Strommenge) werden für den (privaten) Eigenbedarf produziert,

- 1.600 kWh (10% der gesamten produzierten Strommenge) werden für Zwecke der eigenen (pauschalierten) Land- und Forstwirtschaft verwendet,

- 9.600 kWh (60% der gesamten produzierten Strommenge) werden für Zwecke der eigenen gewerblichen Schweinemast (Einnahmen-Ausgaben-Rechnung) verwendet,

- 800 kWh (5% der gesamten produzierten Strommenge) werden in das Netz eingespeist und an ein Energieversorgungsunternehmen um 230 € verkauft.

Es liegt hinsichtlich der Überschusseinspeisung ein eigener Gewerbebetrieb vor, weil für den privaten Eigenbedarf, den eigenen Gewerbebetrieb und den Stromverkauf mehr Strom (insgesamt 90%) produziert wird, als für Zwecke des eigenen land- und forstwirtschaftlichen Betriebes (10%).

Die AfA ist im Umfang, der der in das Netz eingespeisten Strommenge entspricht (5%) im Rahmen der gewerblichen Überschusseinspeisung (Stromverkauf) zu berücksichtigen; die Einnahmen aus dem Stromverkauf sind als Betriebseinnahmen zu erfassen.

Hinsichtlich des auf den land- und forstwirtschaftlichen Eigenbedarf entfallenden Teiles der Anschaffungskosten (10%) ist die AfA von der Pauschalierung erfasst und nicht gesondert abzugsfähig.

Hinsichtlich des für Zwecke der gewerblichen Schweinemast verwendeten Stromes ist die anteilige AfA (60%) als Betriebsausgabe zu berücksichtigen.

25% der Anschaffungskosten stellen als energiesparende Maßnahme Sonderausgaben dar.

Betreiben mehrere Personen, die einen land- und forstwirtschaftlichen Betrieb in Form einer Mitunternehmerschaft bewirtschaften, gemeinsam eine gewerbliche Photovoltaikanlage, liegt eine von der land- und forstwirtschaftlichen Mitunternehmerschaft zu unterscheidende gewerbliche Mitunternehmerschaft vor.

2.2.1.3. Körperschaftsteuer - Betrieb gewerblicher Art (§ 2 KStG 1988)

Betreibt eine Körperschaft öffentlichen Rechts (zB eine Gemeinde) eine Photovoltaikanlage, hat die Beurteilung, ob eine privatwirtschaftliche oder hoheitliche Tätigkeit vorliegt, danach zu erfolgen, ob der mit der Photovoltaikanlage produzierte Strom der Erfüllung privatwirtschaftlicher oder hoheitlicher Aufgaben dient. Für die Abgrenzung gilt bei Überschusseinspeisung Folgendes:

- Soweit der mit der Anlage produzierte Strom unmittelbar hoheitlichen Zwecken dient (zB unmittelbare Versorgung eines Amtsgebäudes mit Strom), ist die Stromproduktion der hoheitlichen Sphäre zuzuordnen und steuerlich unbeachtlich.

- Soweit der mit der Anlage produzierte Strom unmittelbar einem bestehenden Betrieb gewerblicher Art dient, ist die Stromproduktion diesem Betrieb gewerblicher Art zuzuordnen.

- Soweit der mit der Anlage produzierte Strom in das Stromnetz eingespeist wird und die Tätigkeit von wirtschaftlichem Gewicht ist (vgl. dazu KStR 2013 Rz 68), liegt ein (eigener) Betrieb gewerblicher Art vor. Liebhaberei ist ausgeschlossen (§ 5 Z 1 LVO).

Ist die Abgrenzung nicht möglich oder zumutbar, kommen die Grundsätze für die Beurteilung von Mischbetrieben zur Anwendung (vgl. KStR 2013 Rz 75 ff).

Beispiel 9:

Eine Anlage auf einem Kindergarten (Betrieb gewerblicher Art) versorgt diesen unmittelbar mit Strom. Der nicht unmittelbar verwendete Strom wird in das Netz eingespeist und an ein Energieversorgungsunternehmen verkauft.

Die Anlage ist in dem Umfang, der der Stromproduktion für den Kindergarten dient, diesem zuzuordnen. Hinsichtlich der Produktion des in das Netz eingespeisten Stroms liegt bei wirtschaftlichem Gewicht der Tätigkeit ein eigenständiger Betrieb gewerblicher Art vor.

Beispiel 10:

Eine Anlage wird auf dem Rathaus errichtet und versorgt dieses unmittelbar mit Strom. Der nicht unmittelbar verwendete Strom wird in das Netz eingespeist und an ein Energieversorgungsunternehmen verkauft.

Die Anlage ist in dem Umfang, der der Stromproduktion für Zwecke des Amtsgebäudes dient, der hoheitlichen Sphäre zuzuordnen. Hinsichtlich der Produktion des in das Netz eingespeisten Stroms liegt bei wirtschaftlichem Gewicht der Tätigkeit ein eigenständiger Betrieb gewerblicher Art vor.

2.2.2. Umsatzsteuer

2.2.2.1. Unternehmereigenschaft

Auch bei der Überschusseinspeisung wird mit der Photovoltaikanlage Strom produziert, der -teilweise - gegen nachhaltige Einnahmen an das Netz geliefert wird. Es liegt daher eine unternehmerische Tätigkeit iSd § 2 UStG 1994 vor. Ein allfälliger Strombezug aus dem öffentlichen Netz ist unbeachtlich.

Da der Betrieb der Photovoltaikanlage als Tätigkeit iSd § 1 Abs. 1 LVO für die Liebhabereibeurteilung zu beurteilen ist, ist nach § 6 LVO eine umsatzsteuerrechtliche Liebhaberei ausgeschlossen.

Bei Überschusseinspeisung sind sämtliche Stromlieferungen an das Energieversorgungsunternehmen steuerbar und idR steuerpflichtig. Besteht die Haupttätigkeit des Abnehmers in Bezug auf den Erwerb der Stromlieferungen in deren Weiterlieferung und ist dessen eigener Verbrauch dieser Stromlieferungen von untergeordneter Bedeutung, geht die Steuerschuld auf das Energieversorgungsunternehmen als Leistungsempfänger über. Der Anlagenbetreiber haftet für diese Steuer (vgl. § 2 Z 2 iVm § 1 UStBBKV, BGBl. II Nr. 369/2013).

Leistungen gelten zur Gänze als für das Unternehmen ausgeführt, wenn sie zu mindestens 10% unternehmerischen Zwecken dienen (§ 12 Abs. 2 Z 1 lit. a UStG 1994). Wird die 10%-Grenze unterschritten, steht ein Vorsteuerabzug für die Anlage sowie für die damit zusammenhängenden laufenden Aufwände nicht zu. Die Besteuerung eines Entnahmeeigenverbrauchs (§ 3 Abs. 2 UStG 1994) ist daher nicht vorgesehen.

Die Voraussetzungen einer persönlichen Steuerbefreiung, wie die Kleinunternehmerregelung gemäß § 6 Abs. 1 Z 27 UStG 1994, sind gesondert zu prüfen.

2.2.2.2. Überschusseinspeisung bei anteiliger Privatnutzung

Grundsätzlich steht dem Anlagenbetreiber bei voller Zuordnung der Anlage zum Unternehmen (zur abweichenden Zuordnung siehe UStR 2000 Rz 1902) der volle Vorsteuerabzug für die Errichtung und den Betrieb der Anlage zu. Die der Anlage für den Privatverbrauch entnommene Menge an Strom ist als eine einer Lieferung gegen Entgelt gleichgestellte Entnahme nach § 3 Abs. 2 UStG 1994 zu besteuern. Bemessungsgrundlage sind die Selbstkosten im Zeitpunkt der Entnahme (§ 4 Abs. 8 lit. a UStG 1994). Diese Selbstkosten setzen sich aus dem ertragsteuerlich auszuscheidenden Privatanteil der AfA und den anteiligen laufenden und sonstigen Aufwendungen (Betriebskosten, usw.) der Anlage zusammen.

Beispiel B (siehe Beispiel 4 im ertragsteuerlichen Teil):

Kaufpreis | 30.000,00 | Vorsteuer: 6.000,00 |

Investitionsförderung Kosten Herstellung Betriebsbereitschaft | - 2.000,00 + 3.000,00 | idR echter Zuschuss Vorsteuer: 600,00 |

Einspeisung 14.000 kWh à 27,6 Cent | 3.864,00 | USt: 772,80 |

Entnahme (Privatanteil 30% der AfA) | 465,00 | USt: 93,00 |

Im Jahr der Anschaffung ergibt sich daher eine Umsatzsteuerschuld von 772,80 €, die unter den Voraussetzungen des § 2 Z 2 iVm § 1 UStBBKV auf den Leistungsempfänger übergeht. Der Anlagenbetreiber haftet für diese Steuer. Die Umsatzsteuerschuld von 93,00 €, die auf die anteilige Privatnutzung entfällt, kann nicht auf den Leistungsempfänger übergehen. Der Vorsteuerabzug im Jahr der Anschaffung beträgt 6.600,00 €. Insgesamt ergibt sich daher ein Vorsteuerüberhang von 6.507,00 €.

Im Fall der Überschusseinspeisung ist der Vorsteuerabzug aus Anschaffung, Inbetriebnahme und Betrieb der Anlage auch nach Maßgabe des § 12 Abs. 2 Z 2 lit. a UStG 1994 zu beurteilen. Demnach gelten Leistungen als nicht für das Unternehmen ausgeführt, deren Entgelte überwiegend keine abzugsfähigen Ausgaben im Sinne des § 20 Abs. 1 Z 1 bis 5 EStG 1988 bzw. §§ 8 Abs. 2 und 12 Abs. 1 Z 1 bis 5 KStG 1988 sind. Der Bezug dieser Leistungen ist vom Vorsteuerabzug ausgeschlossen.

Da der produzierte Strom bei Überschusseinspeisung immer auch unmittelbar der Eigenverwendung dient, ist die Anlage ertragsteuerlich insoweit der Privatsphäre zuzuordnen, als der produzierte Strom eigenen privaten Zwecken dient (siehe Abschnitt 2.2.1.1.).

Diese Betrachtung hat anlagenbezogen zu erfolgen. Übersteigt die aus der konkreten Photovoltaikanlage für private Zwecke entnommene Strommenge die entgeltlich ins Energienetz abgegebene Menge an Strom, so steht der Vorsteuerabzug im Zusammenhang mit Anschaffung, Inbetriebnahme und Betrieb der Anlage zur Gänze nicht zu. Wartungsarbeiten und andere sonstige Leistungen im Zusammenhang mit von § 12 Abs. 2 Z 2 lit. a UStG 1994 erfassten Anlagen berechtigen ebenfalls nicht zum Vorsteuerabzug.

Ändern sich innerhalb des Berichtigungszeitraums die für diese Betrachtung maßgeblichen Umstände (Über- oder Unterschreiten der Überwiegensgrenze), so ist eine Vorsteuerberichtigung gemäß § 12 Abs. 10 UStG 1994 vorzunehmen (zur Abgrenzung zwischen Leistungen iZm Grundstücken und beweglichen körperlichen Gegenständen bei Solaranlagen vgl. Salzburger Steuerdialog 2012 - Zweifelsfragen zur Umsatzsteuer, BMF-010219/0163-VI/4/2012, wonach grundsätzlich von einem beweglichen körperlichen Gegenstand ausgegangen werden kann, wenn die Entfernung der Photovoltaikanlage ohne Zerstörung der Substanz des Gebäudes leicht möglich ist).

Der Verkauf des Stroms an die Elektrizitätsgesellschaft kann in den Fällen, in denen der Vorsteuerabzug für Anschaffung, Inbetriebnahme und Betrieb der Anlage gemäß § 12 Abs. 2 Z 2 lit. a UStG 1994 nicht zusteht, als nicht steuerbar angesehen werden. Kommt es zur Verbrauchsänderung in den Folgejahren (zB wenn der Privatverbrauch auf 50% oder weniger der gesamten erzeugten Energie sinkt) und greift der Vorsteuerausschluss nicht mehr, kann die Vorsteuer für den Betrieb ab dem Jahr der Verbrauchsänderung geltend gemacht werden. Gleichzeitig mit dem Vorsteuerabzug ist die Lieferung der produzierten Energie als steuerbarer und steuerpflichtiger Umsatz zu behandeln. Tritt eine solche Änderung innerhalb des Vorsteuerberichtigungszeitraumes ein, so ist eine Vorsteuerberichtigung vorzunehmen.

Beispiel C:

Mit einer netzgekoppelten 20 kWp-Anlage (Überschusseinspeisung) werden insgesamt 20.000 kWh Strom produziert. Der Kaufpreis beträgt 30.000 €, die Montagekosten betragen 3.000 €. Es wird eine staatliche Investitionsförderung iHv 2.000 € und zusätzlich die Tarifförderung in Anspruch genommen. Der mit der Anlage produzierte Strom wird wie folgt verwendet:

- 14.000 kWh (70% der gesamten produzierten Strommenge) werden für den privaten Eigenbedarf verwendet,

- 6.000 kWh (30% der gesamten produzierten Strommenge) werden in das Netz eingespeist und verkauft.

Es ergibt sich folgende Beurteilung:

Da die Anlage ertragsteuerlich (§ 20 Abs. 1 Z 1 bis 5 EStG 1988) überwiegend nicht abzugsfähig ist, ist der Vorsteuerabzug zur Gänze ausgeschlossen. Der Verkauf des Stroms an die Elektrizitätsgesellschaft kann in diesem Fall als nicht steuerbar angesehen werden.

Mangels Vorsteuerabzugs erfolgt keine Besteuerung einer Entnahme gemäß § 3 Abs. 2 UStG 1994.

2.2.2.3. Überschusseinspeisung bei Vorliegen einer zusätzlichen unternehmerischen Nutzung

Wird bei Überschusseinspeisung der produzierte Strom neben der Lieferung ins öffentliche Stromnetz auch für andere unternehmerische Zwecke genutzt, so richtet sich der Vorsteuerabzug insoweit nach dieser Nutzung. Eine allfällige Aufteilung der Vorsteuern hat -soweit messbar - nach dem tatsächlichen Stromverbrauch, allenfalls nach dem geschätzten Stromverbrauch zu erfolgen.

Übersteigt die aus der konkreten Photovoltaikanlage für private Zwecke entnommene Strommenge die Summe aus der entgeltlich ins Energienetz abgegebenen und der für andere unternehmerische Zwecke genutzten Menge an Strom, so steht der Vorsteuerabzug im Zusammenhang mit Anschaffung, Inbetriebnahme und Betrieb der Anlage nach § 12 Abs. 2 Z 2 lit. a UStG 1994 zur Gänze nicht zu. Eine Besteuerung der Stromlieferungen kann diesfalls unter den oben genannten Voraussetzungen unterbleiben.

Beispiel D (siehe Beispiel 5 im ertragsteuerlichen Teil):

- 4.000 kWh (20% der gesamten produzierten Strommenge) werden für den privaten Eigenbedarf verwendet,

- 6.000 kWh (30% der gesamten produzierten Strommenge) werden für Zwecke der eigenen Tischlerei verwendet,

- 10.000 kWh (50% der gesamten produzierten Strommenge) werden in das Netz eingespeist.

Es ergibt sich folgende Beurteilung:

Kaufpreis | 30.000,00 | Vorsteuer: 6.000,00 |

Investitionsförderung Kosten Herstellung Betriebsbereitschaft | - 2.000,00 + 3.000,00 | idR echter Zuschuss Vorsteuer: 600,00 |

Einspeisung 10.000 kWh à 27,6 Cent | 2.760,00 | USt: 552,00 |

Entnahme (Privatanteil 20% der AfA) | 310 | USt: 62,00 |

Im Jahr der Anschaffung ergibt sich daher eine Umsatzsteuerschuld von 552,00 €, die unter den Voraussetzungen des § 2 Z 2 iVm § 1 UStBBKV auf den Leistungsempfänger übergeht. Der Anlagenbetreiber haftet für diese Steuer. Die Umsatzsteuerschuld von 62,00 €, die auf die anteilige Privatnutzung entfällt, kann nicht auf den Leistungsempfänger übergehen. Der Vorsteuerabzug im Jahr der Anschaffung beträgt 6.600,00 €. Insgesamt ergibt sich daher ein Vorsteuerüberhang von 6.538,00 €.

Beispiel E:

Wie Beispiel D, jedoch mit anderem Nutzungsverhältnis

- 12.000 kWh (60% der gesamten produzierten Strommenge) werden für den privaten Eigenbedarf verwendet,

- 3.000 kWh (15% der gesamten produzierten Strommenge) werden für Zwecke der eigenen Tischlerei (Einnahmen-Ausgaben-Rechnung) verwendet,

- 5.000 kWh (25% der gesamten produzierten Strommenge) werden in das Netz eingespeist.

Da die Anschaffungskosten der Anlage ertragsteuerlich (§ 20 Abs. 1 Z 1 bis 5 EStG 1988) überwiegend nicht abzugsfähig sind, ist der Vorsteuerabzug zur Gänze ausgeschlossen. Der Verkauf des Stroms an die Elektrizitätsgesellschaft kann in diesem Fall als nicht steuerbar angesehen werden.

Mangels Vorsteuerabzugs erfolgt keine Besteuerung einer Entnahme gemäß § 3 Abs. 2 UStG 1994.

2.2.2.4. Überschusseinspeisung bei Vorliegen eines land- und forstwirtschaftlichen Betriebes

Die Zuordnung zum land- und forstwirtschaftlichen Betrieb erfolgt nach den unter Abschnitt 2.2.1.2. dargestellten ertragsteuerlichen Kriterien. Bei Zurechenbarkeit der gesamten Anlage zur Land- und Forstwirtschaft sind die Vorsteuerbeträge abpauschaliert, soweit die Pauschalregelung für Land- und Forstwirtschaft gemäß § 22 Abs. 1 UStG 1994 zur Anwendung kommt. Die Überschusseinspeisung unterliegt dann dem pauschalen Steuersatz von 12%.

Beispiel F (siehe Beispiel 6 im ertragsteuerlichen Teil):

Mit einer netzgekoppelten Photovoltaikanlage (Überschusseinspeisung) werden insgesamt 12.000 kWh Strom produziert und wie folgt verwendet:

- 3.600 kWh (30% der gesamten produzierten Strommenge) werden für den (privaten) Eigenbedarf verwendet,

- 7.200 kWh (60% der gesamten produzierten Strommenge) werden für Zwecke der eigenen (pauschalierten) Land- und Forstwirtschaft verwendet,

- 1.200 kWh (10% der gesamten produzierten Strommenge) werden in das Netz eingespeist und an ein Energieversorgungsunternehmen um 350 € verkauft.

Es liegt hinsichtlich der Überschusseinspeisung ein land- und forstwirtschaftlicher Nebenbetrieb vor, weil mit der Anlage mehr Strom für den eigenen Land- und forstwirtschaftlichen Betrieb produziert wird (60%) als privat verwendet und in das Netz eingespeist wird (insgesamt 40%). Die gesamten Vorsteuern sind nach § 22 Abs. 1 UStG 1994 bereits durch die Pauschalregelung abgegolten.

Die Umsätze aus der Einspeisung unterliegen dem Pauschalsteuersatz von 12%. Die Entnahme des elektrischen Stroms für private Zwecke ist steuerbar und steuerpflichtig, unterliegt jedoch dem Pauschalsteuersatz von 10%, was zu keiner (zusätzlichen) Steuerbelastung führt. § 2 Z 2 iVm § 1 UStBBKV ist gemäß § 19 Abs. 1d iVm § 22 Abs. 1 UStG 1994 nicht anwendbar.

Liegt kein land- und forstwirtschaftlicher Nebenbetrieb vor, hat eine Aufteilung der Vorsteuern zu erfolgen (vgl. UStR 2000 Rz 2908). Die iZm der Überschusseinspeisung abgegebenen Stromlieferungen an das Energieversorgungsunternehmen sind steuerbar und steuerpflichtig (Normalsteuersatz).

Die der Anlage für den Privatverbrauch entnommene Menge an Strom ist als eine Lieferung gegen Entgelt gleichgestellte Entnahme nach § 3 Abs. 2 UStG 1994 zu besteuern. Diese Entnahme ist - siehe die ertragsteuerrechtliche Beurteilung - zur Gänze außerhalb der Land- und Forstwirtschaft anzusehen. Es steht daher insoweit der volle Vorsteuerabzug zu.

Beispiel G (siehe Beispiel 7 im ertragsteuerlichen Teil):

Umsatzsteuerrechtliche Beurteilung:

Mit einer netzgekoppelten Photovoltaikanlage (Überschusseinspeisung) werden insgesamt 10.000 kWh Strom produziert und wie folgt verwendet:

- 3.500 kWh (35% der gesamten produzierten Strommenge) werden für den (privaten) Eigenbedarf produziert,

- 4.500 kWh (45% der gesamten produzierten Strommenge) werden für Zwecke der eigenen (pauschalierten) Land- und Forstwirtschaft verwendet,

- 2.000 kWh (20% der gesamten produzierten Strommenge) werden in das Netz eingespeist und an ein Energieversorgungsunternehmen um 850 € verkauft.

Kaufpreis | 30.000,00 | Vorsteuer: 6.000,00 |

Investitionsförderung Kosten Herstellung Betriebsbereitschaft | - 2.000,00 + 3.000,00 | idR echter Zuschuss Vorsteuer: 600,00 |

Davon abziehbar: 55% Bereits abpauschaliert: 45% | 3.630,00 2.970,00 | |

Einspeisung 2.000 kWh à 27,6 Cent | 552,00 | USt: 110,40 |

Entnahme (Privatanteil 35% der AfA) | 542,50 | USt: 108,50 |

Die Überschusseinspeisung ist nicht der Land- und Forstwirtschaft zuzuordnen, weil der produzierte Strom überwiegend für den privaten Eigenbedarf und den Stromverkauf verwendet wird (55%). Hinsichtlich des auf den land- und forstwirtschaftlichen Eigenbedarf entfallenden Teiles der Anlage (45%) sind die Vorsteuern nach § 22 Abs. 1 UStG 1994 bereits durch die Pauschalregelung abgegolten.

Die iZm der Überschusseinspeisung abgegebenen Stromlieferungen an das Energieversorgungsunternehmen sind steuerbar und steuerpflichtig (Normalsteuersatz). Die der Anlage für den Privatverbrauch entnommene Menge an Strom ist als eine Lieferung gegen Entgelt gleichgestellte Entnahme nach § 3 Abs. 2 UStG 1994 zu besteuern und - analog der ertragsteuerrechtlichen Beurteilung - nicht der Land- und Forstwirtschaft zuzurechnen. Es steht daher insoweit der volle Vorsteuerabzug zu.

Im Jahr der Anschaffung ergibt sich eine Umsatzsteuerschuld von 110,40 €, die unter den Voraussetzungen des § 2 Z 2 iVm § 1 UStBBKV auf den Leistungsempfänger übergeht. Der Anlagenbetreiber haftet für diese Steuer. Die Umsatzsteuerschuld von 108,50 €, die auf die anteilige Privatnutzung entfällt, kann nicht auf den Leistungsempfänger übergehen. Es ergibt sich somit neben der pauschalen Vorsteuer (§ 22 UStG 1994) ein Vorsteuerabzug im Jahr der Anschaffung von 3.630 €. Insgesamt liegt daher ein Vorsteuerüberhang von 3.521,50 € vor.

Beispiel H (siehe Beispiel 8 im ertragsteuerlichen Teil):

Umsatzsteuerrechtliche Beurteilung:

Mit einer netzgekoppelten Photovoltaikanlage (Überschusseinspeisung) werden insgesamt 16.000 kWh Strom produziert und wie folgt verwendet:

- 4.000 kWh (25% der gesamten produzierten Strommenge) werden für den (privaten) Eigenbedarf produziert,

- 1.600 kWh (10% der gesamten produzierten Strommenge) werden für Zwecke der eigenen (pauschalierten) Land- und Forstwirtschaft verwendet,

- 9.600 kWh (60% der gesamten produzierten Strommenge) werden für Zwecke der eigenen gewerblichen Schweinemast verwendet,

- 800 kWh (5% der gesamten produzierten Strommenge) werden in das Netz eingespeist und an ein Energieversorgungsunternehmen um 230 € verkauft.

Hinsichtlich des auf den land- und forstwirtschaftlichen Eigenbedarf entfallenden Teiles der Anlage (10%) sind die Vorsteuern nach § 22 Abs. 1 UStG 1994 bereits durch die Pauschalregelung abgegolten.

90% der Vorsteuern sind abziehbar. Es ist ein Entnahmeeigenverbrauch im Ausmaß von 25% des mit der Anlage produzierten Stroms zu besteuern. Die Steuerschuld hinsichtlich des in das Netz eingespeisten und verkauften Stroms (5%), geht unter den Voraussetzungen des § 2 Z 2 iVm § 1 UStBBKV auf den Leistungsempfänger über. Der Anlagenbetreiber haftet in diesem Fall für diese Steuer.

Bei Option zur Regelbesteuerung gemäß § 22 Abs. 6 UStG 1994 ergibt sich die Beurteilung nach den Ausführungen unter Abschnitt 2.2.2.3.

2.2.2.5. Körperschaften öffentlichen Rechts - Betrieb gewerblicher Art

Das Vorliegen eines Betriebs gewerblicher Art richtet sich nach den Ausführungen unter Abschnitt 2.2.1.3.

Wird ein Teil des mit der Anlage produzierten Stroms in das Stromnetz eingespeist und handelt es sich dabei um eine Tätigkeit von wirtschaftlichem Gewicht, liegt ein (eigener) Betrieb gewerblicher Art vor. Liebhaberei ist ausgeschlossen (vgl. LRL 2012 Rz 173).

Der Vorsteuerabzug steht diesfalls nur insoweit zu, als die Anlage zur Produktion von Strom dient, der gegen Entgelt ins Netz eingespeist bzw. für einen steuerpflichtigen Betrieb gewerblicher Art genutzt wird. Soweit der mit der Anlage produzierte Strom unmittelbar einem bestehenden Betrieb gewerblicher Art dient, ist die Stromproduktion diesem Betrieb gewerblicher Art zuzuordnen und richtet sich der Vorsteuerabzug nach den dortigen Verhältnissen.

Hinsichtlich des Anteils der Anlage, der zur Gewinnung von Strom für hoheitliche Zwecke dient, steht der Vorsteuerabzug nicht zu (vgl. EuGH 12.2.2009, C-515/07, Vereniging Noordelijke Land- en Tuinbouw Organisatie). Dieser Anteil ist - wenn er bei Anlagenerrichtung nicht feststeht - zu schätzen. Spätere Änderungen sind im Rahmen des § 12 Abs. 10 ff UStG 1994 (Vorsteuerberichtigung) zu berücksichtigen. Eine Besteuerung einer Entnahme des Stroms für hoheitliche Zwecke gemäß § 3 Abs. 2 UStG 1994 ist mangels Berechtigung zum Vorsteuerabzug nicht vorgesehen.

Beispiel I (siehe Beispiel 9 im ertragsteuerlichen Teil):

Eine Anlage auf einem Kindergarten (Betrieb gewerblicher Art mit Option zur Steuerpflicht) versorgt diesen unmittelbar mit Strom. Der nicht unmittelbar verwendete Strom (30%) wird in das Netz eingespeist und an ein Energieversorgungsunternehmen verkauft.

Nach Maßgabe einer Tätigkeit von wirtschaftlichem Gewicht liegt bei der Stromeinspeisung ein unternehmerischer Betrieb gewerblicher Art vor. Die Stromlieferungen sind steuerbar und steuerpflichtig.

Die Stromnutzung iZm dem Kindergarten ist ebenfalls dem Betrieb gewerblicher Art "Kindergarten" zuzurechnen.

Es steht der volle Vorsteuerabzug für die Errichtung und den Betrieb der Anlage zu. Die Umsatzsteuerschuld, die aufgrund der Netzeinspeisung entsteht, geht auf den Leistungsempfänger über, sofern die Voraussetzungen des § 2 Z 2 iVm § 1 UStBBKV erfüllt sind. Der Leistungserbringer haftet für diese Steuer.

Beispiel J (siehe Beispiel 10 im ertragsteuerlichen Teil):

Eine Anlage wird auf dem Rathaus errichtet und versorgt dieses unmittelbar mit Strom. Der nicht unmittelbar verwendete Strom wird in das Netz eingespeist und an ein Energieversorgungsunternehmen verkauft.

Nach Maßgabe einer Tätigkeit von wirtschaftlichem Gewicht liegt bei der Stromeinspeisung ein unternehmerischer Betrieb gewerblicher Art vor.

Die Stromlieferungen sind steuerbar und steuerpflichtig. Die Lieferung des nicht unmittelbar verwendeten Stroms ist steuerbar und steuerpflichtig. Die Umsatzsteuerschuld, die aufgrund der Netzeinspeisung entsteht, geht auf den Leistungsempfänger über, sofern die Voraussetzungen des § 2 Z 2 iVm § 1 UStBBKV erfüllt sind. Der Leistungserbringer haftet für diese Steuer. Für die Errichtung und den Betrieb der Anlage steht nur ein anteilsmäßiger Vorsteuerabzug für den nicht hoheitlichen Bereich zu. Die Entnahme des Stroms für hoheitliche Zwecke führt nicht zur Eigenverbrauchsbesteuerung nach § 3 Abs. 2 UStG 1994. Änderungen hinsichtlich der Nutzung sind innerhalb des Beobachtungszeitraums von vier Jahren (bei beweglichen körperlichen Gegenständen) zu berichtigen.

2.2.3. Elektrizitätsabgabe

Die Lieferungen und der Verbrauch (selbst erzeugter) elektrischer Energie unterliegen grundsätzlich der Elektrizitätsabgabe (§ 1 Abs. 1 Z 1 und Z 2 ElAbgG).

Soweit der Überschusseinspeiser den von ihm erzeugten Strom in das öffentliche Netz und damit an ein "Elektrizitätsunternehmen" iSd § 7 Z 11 ElWOG 2010, BGBl. I Nr. 110/2010, liefert, sind die Lieferungen nicht steuerbar (§ 1 Abs. 1 Z 1 ElAbgG).

Der Verbrauch von selbst erzeugtem Strom ist bis zum Erreichen einer Freigrenze von 5.000 kWh pro Jahr steuerfrei, ab Überschreiten dieser Freigrenze unterliegt der gesamte selbst erzeugte und (privat und/oder erwerbswirtschaftlich) verbrauchte Strom der Elektrizitätsabgabe (§ 2 Z 1 ElAbgG). Die Abgabe beträgt 0,015 Euro je kWh und wird auf die jeweils selbst verbrauchte Menge elektrischer Energie erhoben.

Schuldner der Elektrizitätsabgabe für den selbst erzeugten und verbrauchten Strom ist der Überschusseinspeiser; das Vorliegen der Unternehmereigenschaft iSd § 2 UStG 1994 ist nicht Voraussetzung, um Schuldner der Elektrizitätsabgabe zu werden. Die Elektrizitätsabgabe ist monatsweise selbst zu berechnen und bis zum 15. des auf den Kalendermonat zweitfolgenden Monates (Fälligkeitstag) an das für die Umsatzsteuer zuständige Finanzamt zu entrichten (§ 5 Abs. 1 und Abs. 5 ElAbgG).

Wird zusätzlich noch Strom für den eigenen Bedarf aus dem öffentlichen Netz bezogen, unterliegt die Lieferung durch ein Elektrizitätsunternehmen an den Betreiber der Photovoltaikanlage (Überschusseinspeiser) ebenfalls der Elektrizitätsabgabe und ist nicht nach § 2 ElAbgG befreit; die Verrechnung der Elektrizitätsabgabe erfolgt hier durch das Elektrizitätsversorgungsunternehmen.

2.3. Inselbetrieb

2.3.1. Einkommensteuer/Körperschaftsteuer

Beim Inselbetrieb wird der produzierte Strom ausschließlich zur Eigenbedarfsdeckung verwendet und nicht in das öffentliche Stromnetz eingespeist. Je nach Verwendung des produzierten Stromes ist die Anlage der Privatsphäre bzw. hoheitlichen Sphäre oder der Sphäre der Einkünfteerzielung bzw. der privatwirtschaftlichen Sphäre zuzuordnen.

- Soweit der mit der Anlage produzierte Strom von natürlichen Personen für private Zwecke verwendet wird, ist die Anlage der Privatsphäre zuzuordnen. Die Anschaffungskosten stellen (gegebenenfalls anteilig) Sonderausgaben gemäß § 18 Abs. 1 Z 3 lit. c EStG 1988 (energiesparende Maßnahmen) dar.

- Soweit der mit der Anlage produzierte Strom von natürlichen Personen oder Körperschaften im Rahmen einer steuerrelevanten Tätigkeit verwendet wird, ist die Anlage dieser Sphäre zuzuordnen. Die Aufwendungen/Ausgaben aus dem Betrieb der Anlage stellen Betriebsausgaben oder Werbungskosten dar und sind entweder voll abzugsfähig oder (bei natürlichen Personen) gegebenenfalls von einem Betriebsausgabenpauschale erfasst.

- Soweit der mit der Anlage einer Körperschaft öffentlichen Rechts produzierte Strom hoheitlichen Zwecken dient, ist die Anlage dieser Sphäre zuzuordnen. Die Aufwendungen/Ausgaben aus dem Betrieb der Anlage sind daher insoweit nicht abzugsfähig. Soweit der produzierte Strom für Zwecke eines Betriebes gewerblicher Art verwendet wird, ist die Anlage diesem Betrieb gewerblicher Art zuzuordnen und die Aufwendungen/Ausgaben sind im Rahmen der Einkünfteermittlung zu berücksichtigen.

2.3.2. Umsatzsteuer

Wird der im Inselbetrieb gewonnene Strom ausschließlich zu unternehmerischen Zwecken genutzt (zB für eine in einer Berghütte betriebene Gastwirtschaft), so ist die Photovoltaikanlage dem Unternehmen zuzurechnen. Der Vorsteuerabzug aus der Anschaffung und dem Betrieb der Anlage steht nach Maßgabe dieser unternehmerischen Nutzung zu.

Wird der gewonnene Strom ausschließlich zu privaten oder hoheitlichen Zwecken genutzt, so ist die Anlage keinem Unternehmen zugeordnet.

Bei einer gemischt unternehmerisch und privaten oder einer gemischt unternehmerischen und hoheitlichen Nutzung gelten die Ausführungen zur Überschusseinspeisung entsprechend (siehe Abschnitt 2.2.2.2.). Es steht grundsätzlich der volle Vorsteuerabzug zu und ist die Entnahme des Stroms für private Zwecke als Eigenverbrauch nach § 3 Abs. 2 UStG 1994 zu besteuern. Soweit mit der Anlage Strom für hoheitliche Zwecke produziert wird, steht der Vorsteuerabzug nicht zu. Eine Besteuerung einer Entnahme des Stroms für hoheitliche Zwecke gemäß § 3 Abs. 2 UStG 1994 ist diesfalls mangels Berechtigung zum Vorsteuerabzug nicht vorgesehen.

Zur abweichenden Zuordnung zum Unternehmen siehe Abschnitt 2.2.2.1.

2.3.3. Elektrizitätsabgabe

Bis zu einer Freigrenze von 5.000 kWh pro Jahr ist der Verbrauch selbst erzeugten Stroms steuerfrei, ab Überschreiten der Freigrenze unterliegt die gesamte selbst erzeugte und verbrauchte elektrische Energie der Elektrizitätsabgabe (§ 1 Abs. 1 Z 2 iVm § 2 Z 1 ElAbgG). Die Ausführungen unter Abschnitt 2.2.3. gelten entsprechend.

Bundesministerium für Finanzen, 24. Februar 2014

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 2 Abs. 2 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Volleinspeiser, Überschusseinspeiser |

Verweise: | BMF 08.10.2012, BMF-010203/0452-VI/6/2012 |