Die Benennung von Scheinfirmen und unauffindbaren Empfänger reicht nicht

Beachte:

VwGH-Beschwerde zur Zl. 2013/13/0016 eingebracht. Behandlung der Beschwerde mit Beschluss vom 28.6.2016 abgelehnt.

Entscheidungstext

Der Unabhängige Finanzsenat hat durch den Vorsitzenden Dr. Christian Lenneis und die weiteren Mitglieder Dr. Viktoria Blaser, Christian Schuckert und Peter Grüner im Beisein der Schriftführerin FOI Ingrid Pavlik über die Berufung der T. M., Wien, vertreten durch Dr. Reinhard Lauer, Wirtschaftstreuhänder, 1050 Wien, Brandmayerg. 36/10, vom 18. August 2011 gegen die Bescheide des Finanzamtes Wien 9/18/19 Klosterneuburg, vertreten durch Mag. Thomas Zach, vom 18. Juli 2011 betreffend Umsatzsteuer und Einkommensteuer für die Jahre 2007, 2008 und 2009 nach der am 28. November 2012 in 1030 Wien, Vordere Zollamtsstraße 7, durchgeführten mündlichen Berufungsverhandlung entschieden:

Die Berufung wird als unbegründet abgewiesen.

Die angefochtenen Bescheide bleiben unverändert.

Entscheidungsgründe

Die Berufungswerberin (Bw.) Frau T. M. ist angestellt beim Magistrat der Stadt Wien und bezieht Einkünfte als Krankenschwester aus nichtselbständiger Tätigkeit.

Daneben führte sie auch einen Gewerbebetrieb. Sie erklärte in dem Fragebogen für natürliche Personen bei "Eröffnung/Beginn des Gewerbetriebes" am 1.12.2006 1160 Wien, Str. 83/37-39, als den "Ort der Berufsausübung" und als Bezeichnung der Tätigkeit "Stukkateur und Trockenausbau" (Handwerk).

Sie brachte eine Erklärung gemäß § 6 Abs. 3 Umsatzsteuergesetz 1994 betreffend Verzicht auf die Steuerbefreiung für Kleinunternehmer ein.

Ing. A., Baumeister, wurde von der Bw. als Geschäftsführer angestellt.

Ihr Lebensgefährte Herr Mu. ist in ihrer Firma angestellt.

Im Zuge einer Nachschau am 5.2.2007 anlässlich der Neuaufnahme wurde in einer Niederschrift über die Erhebung ua. Folgendes festgehalten:

Unternehmenstätigkeit: Baumeistergewerbe,

dzt. Einkauf von Fenster in Slowenien,

eine UID-Nummer wird beantragt (Antrag auf Vergabe einer UID-Nummer vom 14.12.2006),

Anzahl der (tatsächlich) vorhandenen Arbeitnehmer: 1 Baumeister (20 St), 1 gerinf. Besch.,

Beginn der Tätigkeit 12/06.

Jahr 2007

In der von der Bw. vorgelegten Gewinn- und Verlustrechnung vom 1.1.2007 bis 31.12.2007 wurden bei den Aufwendungen für bezogene Bauleistungen und Fremdleistungen € 85.810,42 geltend gemacht. Das Finanzamt ersuchte die Bw. ersucht, eine Aufgliederung der Fremdleistungen in Höhe von € 85.810,42 nachzureichen.

Folgende Aufstellung der Fremdleistungen 2007 vorgelegt:

Fremdleistungen 2007 | Umsatzsteuer | |

FGmbH x Wien, G3/5 | 64384 | |

X xx Wien, G24/7 | 4000 | |

AT x Wien, G9/1 | 6000 | |

AKEG xxx Wien, G204/4 | 8881 | |

LI; xxxx Wien, G/104 | 1998 | |

BP xxxxx Wien, X 64/9 | 470 | |

DKEG xxxx Wien, G/82/11 | 77,42 | 15,48 |

85810,42 |

Die Einkünfte aus Gewerbebetrieb wurden mit € 4.688,66 erklärt.

Das Finanzamt erließ den Umsatzsteuerbescheid 2007 und den Einkommensteuerbescheid 2007 am 2. Feb. 2009 erklärungsgemäß.

Jahr 2008

Für das Jahr 2008 wurden Fremdleistungen und bezogene Bauleistungen in Höhe von € 159.499,52 als Aufwendungen geltend gemacht.

Die Einkünfte aus Gewerbebetrieb wurden in Höhe von € 10.071,10 erklärt.

Die Veranlagung der Umsatzsteuer und Einkommensteuer für das Jahr 2008 erfolgte erklärungsgemäß.

Jahr 2009

Für das Jahr 2009 erklärte die Bw. die bezogenen Bauleistungen und Fremdleistungen in Höhe von € 27.036,36. Die Einkünfte aus Gewerbebetrieb wurden in Höhe von € 8.510,85 erklärt.

Für die Jahre 2007 bis 2009 fand eine Außenprüfung statt.

Zu den Fremdleistungen wurde Folgendes festgestellt:

Fremdleistungen wurden im Jahr 2007 in Höhe von € 64.384,00 an die Firma FGmbH, im Jahr 2008 an die Firmen S. in Höhe von € 40.420,00, an die Firma K. in Höhe von € 105.145,- und an die Firma F.. in Höhe von € 22.570,00 und im Jahr 2009 in Höhe von € 24.300,00 an die Firma K. bezahlt

Betreffend die vorstehenden Firmen wurde festgehalten:

1. Auf Grund des Firmenbuchs war ersichtlich, dass über die Firma F., errichtet 30.08.2005, am 21.02.2008 der Konkurs eröffnet worden ist.

Die Gesellschafter hielten sich bis 2007 bzw. bis Juli 2008 in Österreich auf.

2. Über die Firma K. BI GmbH, errichtet 25.06.2006, wurde am 18. Dez. 2009 der Konkurs eröffnet, 2010 wurde sie gelöscht.

Die Gesellschafter dieser Firma waren steuerlich nicht erfasst. Der Geschäftsführer Stefan K., geb.in der Slowakei, war bis 30.04.2009 in Österreich gemeldet.

3. Über die Firma S. HB m.b.H. errichtet 09.05.2007, wurde am 02.07.2008 Konkurs eröffnet. Die Firma wurde 06.11.2008 gelöscht.

Der Geschäftsführer VM (Iv., geb. in Bulgarien, der die Firma als Geschäftsführer bis 05.02. 2008 selbständig vertreten hat, war bis 22.10.2008 in Österreich gemeldet.

Im Zuge der Prüfung erfolgten folgende Stellungnahmen zu den strittigen Firmen von Al. Mu. (Lebensgefährte der Bw.), Prüfungsingenieur:

(Aktennotiz Besprechung am 06.05.2011 Büro Fa. T. M. Bau)

"Betreffend: Subfirmen

In unserem Gespräch genannte Firmen sind zum Zeitpunkt an dem sie bei uns gearbeitet haben, rechtsgültig registriert gewesen, sprich alle notwendigen Zulassungen seitens Behörden waren vorhanden. Was für uns wichtiger war, Handwerker die für diese Firmen gearbeitet haben waren zuverlässig und handwerklich versiert.

Von uns beauftragte Arbeiten waren termingerecht ausgeführt worden.

Diese Firmen waren vertreten von unserseits genannten Personen, für uns hat es keine Gründe zum Zweifeln gegeben weil wir immer vorher Kostenvoranschlag, unterschrieben und abgestempelt bekommen haben.

"1.) Firma F..FH Handelsgesellschaft m.b.H.

Fa. FH: Hr. Ti. Ae. haben wir persönlich gekannt, wir haben für Familie Ti. Einreichpläne für Wohnungsumbau in Sgasse gezeichnet, Danach habe ich Gespräche mit Hr. Ti. geführt über Gründung von seine neue Fertighausfirma, wir haben damals mit Fa. Je. aus Republik Slovenien Gespräche geführt um abzuklären was die Firma Je. liefern kann. Nachher haben wir uns mit Hr. Ti. nicht geeinigt über Honorar für zukünftige Planung von Fertighäusern.

Einige Zeit später ist Hr. Ti. an uns herangetreten und uns mitgeteilt das er die Firma FH gegründet ist und das er schon Häuser verkauft hat, bei diese Gelegenheit hat er mich mit seinen Baumeister X.. (mit diesen Namen hat er sich bei mir vorgestellt, seine Personalien habe ich nicht verlangt) bekannt gemacht.

Dieser hat mir mitgeteilt dass er Altbauwohnungen auch saniert und dass er über alle Handwerkern verfügt die dazu nötig sind.

2-3 Wochen später haben wir uns bei der Erste Bank in Thaliastraße gesehen und ein wenig geredet über Fertighausbau und Sanierung von Altbauwohnungen.

Danach habe ich ihm eingeladen das er auf unsere Baustelle in 34 vorbei kommt und sich das anschaut, bei diese Gelegenheit hat er mir mitgeteilt das er Interesse hat dort arbeiten durchzuführen falls ich Hilfe brauche. Hr. Baumeister Gerhard ist dann nach Wochenende bei uns auf der Baustelle aufgetaucht, ich bin danach mit ihm durchgegangen welche arbeiten währen zu machen und ihm gefragt ob er in der Lage ist diese durchzuführen, was er mit ja beantwortet hat.

Am nächsten Tag hat er mir Kostenvoranschlag gebracht mit Preisen die er sich vorgestellt hat. Natürlich waren dass preise die wir nicht bezahlen konnten, danach haben wir einige Leistungen herausgenommen und Nachlass ausgehandelt, mit diesen Preisen könnten wir beide zufrieden sein, schließlich haben wir Fa. FH beauftragt vereinbarten Arbeiten durchzuführen, vereinbart wurde auch das Bezahlung erst nach erbrachten Leistung durchgeführt wird. Nach dem die ersten Arbeiten durchgeführt haben wir Zahlungen getätigt. Hr. Baumeister ist jede Woche mind. 2-mal auf Baustelle gekommen und nach seinen Handwerkern geschaut, da wir sehr zufrieden waren haben wir auch weitere Arbeiten beauftragt.

Wie von Hr. Bp verlangt: Hier eine Personenbeschreibung von Hr. Baumeister Alter ca. 45 Jahre, Größe ca. 175 cm, Gewicht ca. 70-75 Kg, Haarfarbe schwarzbraun, ein paar graue Haare auf der Schläfe, Oberlippenbad, augenbauen dünn und ziemlich rar, Erscheinung sehr gepflegt, immer mit Sakko bekleidet, manchmal kombiniert mit Jeanshosen, immer mit Mercedes (-Klasse unterwegs, Farbe Dunkel Blau, Wiener Kennzeichen.

Arbeiter von Fa. Fortuna sind immer mit VW Bus (grösser als Normal Denke LT oder so etwas), und mit Pritsche Lkw, Japaner (Hyundai oder Nissan) beide Weiß und mit Wiener Kennzeichen unterwegs gewesen.

Da wir uns gedacht haben wenn Fa. FH gute Handwerker einstellen kann, können wir das auch, wir haben bei AMS Annonce abgegeben wo wir Arbeiter suchen für unsere Firma. leider, Leute die zu uns gekommen sind wollten nur Stempel holen damit die Beleg für AMS haben. (Siehe Beilage).

Nach dem bei uns immer mehr Arbeit wurde haben wir Absicht gehabt unser Personal zu vergrößern, leider hat das nur bedingt geklappt, einige Leute waren auf Probe da, die sind nach 1-2 Tage gegangen weil die Aussage dass sie Facharbeiter sind nicht erfühlen konnten.

2.) Fa K. GmbH

Hr. K. und Hr. Zl. habe ich persönlich kennengelernt im Trockenbaucenter Leider konnte Hr. K. nur einige Worte in Deutsch, so das ich mit ihm nicht reden könnte, Hr. Zl. hat allerdings sehr gut deutsch gesprochen, sowie slowakisch und kroatisch, so das er später unsere Kontaktperson war, mit Hr. Zl. haben wir alle Arbeiten besprochen, Angebote haben wir auch von ihm bekommen, einige per Post einige hat er selbst gebracht, Arbeiten die Fa. K. ausgeführt hat waren sehr gut und professionell, zusammen Arbeit wurde dann nach ca. 1 1/2 Jahr beendet weil wir auch einige gute Leute eingestellt haben und konnten unsere Aufträge selber bearbeiten.

Kurz nach Nationalfeiertag 2009 habe ich mich mit Hr. Zl. zufällig getroffen und ein wenig geredet und Kaffee getrunken, er hat mich gefragt ob ich für 2-3 seine Leute Arbeit habe, da er auf Urlaub geht und seine nächste Arbeit Mitte Februar 2010 beginnt, da ich gute Erfahrungen mit Fa. K. hatte habe ich zugestimmt das seine Leute 2 Wochen bei mir arbeiten können, wir haben auch Stundensatz für diese Leute vereinbart 24.00 € pro Stunde, einige Tage später sind 2 von seinen Leuten gekommen, auf Baustelle in xxx Wien. 3-4 Tage später ist bei uns auf der Baustelle Finanzpolizei aufgetaucht und unsere Leute kontrolliert, bei dieser Gelegenheit haben die Beamten auch 2 Leute von Fa. K. kontrolliert, es hat sich herausgestellt das die anwesende Leute korrekt angemeldet waren Am nächsten Tag sind seine Leute noch gekommen, darauffolgende Woche aber nicht mehr gekommen und Hr. Zl. war nicht mehr erreichbar.

Wie von Hr. Bp verlangt Hier Personenbeschreibung von Hr. K. und Hr. Zl. K.: Alter ca. 30 Jahre, Größe ca. 180 cm, Gewicht ca. 70 kg, Haarfarbe Braun, kurzer Haarschnitt, bekleidet mit Leder Jacke und Jeanshose, Erscheinung Normal Unterwegs mit VW Passat Turing, auf Kennzeichen habe ich nicht geachtet

Hr. Zl.: Alter ca. 30 Jahre, Größe 175-180 cm, Gewicht ca. 80-90 kg, Haarfarbe Hellbraun, Kurze Haarschnitt mit gestylten Koteletten, fast immer mit Gel in den Haaren, sehr dünne Finger, Bekleidet immer sportlich, einige Male auch in sauberen Arbeitsgewand

Arbeiter von Fa. K. sind mit 2 VW Transporter T4, einer davon hat Werbung für J. Geräte darauf gehabt, beide Weiß und mit Wiener Kennzeichen unterwegs gewesen.

3) Fa. S. B. GmbH

Fa. S. B. GmbH, habe ich kennengelernt wehrend meine Tätigkeit als Prüfingenieur auf Baustellen in xxx Wien, und im Haus 1190 Wien, 34, dort habe ich Hr. Jo. kennengelernt, ob er damals für Firma S. gearbeitet hat ist mir nicht bekannt, ein engerer Kontakt zu diesem Zeitpunkt ist nicht entstanden.

Wir haben uns danach 2-3 mal gesehen, nur gegrüßt und jeder ist seiner Arbeit nachgegangen, einige Monate später haben wir uns auf unsere Baustelle im Heiligenstädterstraße gesehen, er ist gekommen und einige seine Gasflaschen und Werkzeuge abzuholen, das war nicht ungewöhnlich weil schon ein Elektriker auf Baustelle war um seine Gegensprechanlage und diverse kabeln abzuholen. Bei dieser Gelegenheit hat Hr. Jo. gefragt ob er mit seiner Firma irgendwelche Arbeiten durchführen könnte, Da wir einige Anfragen für Arbeiten gehabt haben wo es für uns fast nicht zu verdienen gab, haben wir diese Arbeiten an Fa. S. abgegeben, natürlich haben wir auch KV von Fa. S. verlangt und diese auch bekommen, abgestempelt und unterschrieben.

Wie von Hr. Bp verlangt Hier Personenbeschreibung von Hr. Jo. Alter ca. 40 Jahre, Größe ca. 185 cm, Gewicht ca. 100 kg, Haut Farbe etwas dunkler Haarfarbe schwarz, Erscheinung manchmal gepflegt manchmal in Jogginganzug mit Turnschuhen, In Ex Jugoslawien nennen wir diese Leute Zigeuner, unterwegs mit BMW 5 Serie, Farbe Grau, Wiener Kennzeichen.

Arbeiter von Fa. S. sind mit Mercedes Lkw mit Kastenaufbau und Ford Transit Transporter beide Weiß und mit Wiener Kennzeichen."

Im Zuge einer Vernehmung wurden T. M. folgende nicht anzuerkennenden Aufwendungen vorgehalten:

"Es gibt 3 als Scheinfirmen zu qualifizierende Subunternehmer (F.. HandelsgembH, S. H&B GmbH, K. BI GesmbH), deren Aufwand wie folgt:

2007: 66.382,-

2008: 168.135,- (zuzüglich 8.084,-Ust)

2009: 24.300,-

im Rechenwesen abgezogen wurde.

Zu der Sache gibt der Verteidiger an:

Ich beantrage die Einvernahme folgender Personen:

Prof. Dr. MT, whft. Sg. 27, 1180

Al. Mu., whft. HStr.. 34/1/2-4, 1190.

Weiters beantrage ich die Beschaffung der KIAB Akten zu folgender Überprüfung:

4.2.2010 auf der Baustelle meines Mandanten, zum Beweis, dass meine Mandantin keine Schwarzarbeiter beschäftigt."

Folgende steuerliche Feststellungen zu dem im Berufungsverfahren angefochtenen Punkten wurden im Bericht vom 13.07.2011 von der AP getroffen:

TZ 1 Fremdleistungen:

Im Zuge der AP wurde von Fr. T. M. betreffend die geltend gemachten Fremdleistungen verlangt, die Gläubiger oder Empfänger der abgesetzten Beträge genau zu bezeichnen.

Da der gesetzlichen Aufforderung nach § 162 Abs. 1 BAO nicht nachgekommen wurde, so werden die betreffenden Betriebsausgaben nach § 162 Abs. 2 BAO nicht anerkannt, auch wenn die betriebliche Veranlassung unbestritten ist. Die Namhaftmachung von nicht existenten GmbH`s bzw. deren nicht ausforschbaren Kontaktpersonen stellt keine hinreichende Empfängerbenennung dar.

Laut vorliegenden Unterlagen hat die Firma T. M. zum Schein Zahlungen an die Firma F.. FH Handels GmbH, S. H&B mbH und K. BI GmbH geleistet, die tatsächlich diesen Firmen nicht zugeflossen sind.

Durch Nennung obgenannter Firmen ist diesem Auftrag nicht entsprochen, da bei diesen Unternehmen meist eingesetzten Gesellschaftergeschäftsführer, welche erst kurz vor Firmengründung aus dem Ausland eingereist sind, weder die finanziellen Mittel noch entsprechende Sachkenntnisse vorhanden sind, um solche Unternehmen zu gründen und zu führen.

Auf Grund der Ermittlungen der Finanzbehörde wurde festgestellt, dass diese Firmen nicht leistungserbringend gewesen waren.

Von Seiten der AP werden daher die in Zusammenhang mit obgenannten Firmen geltend gemachten Fremdleistungen zur Gänze nicht anerkannt.

Bau-Innenausbau:

Zeitraum | 1.1.-31.12.2007 | 1.1.-31.12.2008 | 1.1.-31.12.2009 |

Euro | Euro | Euro | |

Vor Bp | 0,00 | 0,00 | 0,00 |

Nach Bp | 66.382,00 | 168.135,00 | 24.300,00 |

Differenz | 66.382,00 | 168.135,00 | 24.300,00 |

Steuerliche Auswirkungen

Zeitraum 2008

Umsatzsteuer

Vorsteuern(ohne EUSt) -8.084,00

............

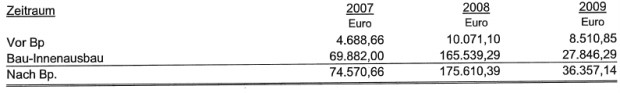

Einkunftsquellen

Bau-Innenausbau

Zeitraum | 1.1.-31.12.2007 | 1.1.-31.12.2008 | 1.1.-31.12.2009 | |

Euro | Euro | Euro | ||

Vor Bp | Fremdleistungen | 4.688,66 | 10.071,10 | 8.510,86 |

Tz. 1 Fremdleistungen | 66.382,00 | 168.135,00 | 24.300,00 | |

Tz 2 nicht anerkannte VSt igE. - Ust-Passivierung | -2.525,00 | -483,00 | ||

Tz. 3 Auflösung RST ungew.Verb. | 3.500,00 | 4.100,00 | ||

Tz. 5 Übergangsverlust | -70,71 | -70,71 | ||

Nach Bp. | 74.570,66 | 175.610,39 | 36.357,14 |

Änderungen der Besteuerungsgrundlagen

Umsatzsteuer

[060] Vorsteuern (ohne EUSt)

Einkommensteuer

[330] Einkünfte aus Gewerbebetrieb

Wiederaufnahme des Verfahrens gem. § 303 Abs.4 BAO

Hinsichtlich der nachstehend angeführten Abgabenarten und Zeiträume wurden Feststellungen getroffen, die eine Wiederaufnahme des Verfahrens gemäß § 303 Abs. 4 BAO betreffend Umsatzsteuer und Einkommensteuer für die Jahre 2007, 2008 und 2009 erforderlich machen:

Die Wiederaufnahme erfolgte unter Bedachtnahme auf das Ergebnis der durchgeführten abgabenbehördlichen Prüfung und der sich daraus ergebenden Gesamtauswirkung. Im vorliegenden Fall können die steuerlichen Auswirkungen nicht als geringfügig angesehen werden. Bei der im Sinne des § 20 BAO vorgenommenen Interessensabwägung war dem Prinzip der Rechtsrichtigkeit (Gleichmäßigkeit der Besteuerung) der Vorrang vor dem Prinzip der Rechtsbeständigkeit (Parteiinteresse an der Rechtskraft) einzuräumen.

Für die Jahre 2007, 2008 und 2009 erließ das Finanzamt im Zuge der Wiederaufnahme neue Umsatzsteuer und Einkommensteuerbescheide.

Die Veranlagung erfolgte unter Zugrundelegung der Feststellungen der abgabenbehördlichen Prüfung, die der darüber aufgenommenen Niederschrift bzw. Prüfungsbericht zu entnehmen sind.

Jahr 2007:

Die Einkünfte aus Gewerbebetrieb wurden mit € 74.570,66 statt € 4.688,66 angesetzt. Hinsichtlich der Umsatzsteuerveranlagung erfolgte keine Änderung.

Jahr 2008:

Die Einkünfte aus Gewerbetrieb wurden statt mit € 10.071,10 mit € 175.610,39 veranlagt.

Der Gesamtbetrag der Vorsteuern wurde statt mit € 36.673,77 mit € 26.064,77 anerkannt.

Jahr 2009:

Die Einkünfte aus Gewerbebetrieb wurden statt mit den erklärten € 8.510,85 mit € 36.357,14 veranlagt.

Die Vorsteuern wurden statt mit den erklärten € 29.312,72 mit 28.829,72 veranlagt.

Die neu berechneten höheren Gewinne aus Gewerbebetrieb in den Jahren 2007, 2008 und 2009 wurden mit dem Hälftesteuersatz gemäß § 11a EStG 1988 besteuert.

Berufung

Gegen die Umsatzsteuerbescheide und Einkommensteuerbescheide für die Jahre 2007, 2008 und 2009 brachte die Bw. Berufung ein. Begründend wurde Folgendes ausgeführt:

"Die Betriebsausgaben für die Fremdleistungen wurden bei einigen Handwerkern von dem Betriebsprüfer nicht anerkannt. Als Begründung diente, dass nicht der Aufforderung nach § 162 Abs.1 BAO nachgekommen wurde.

Es handelt sich um nachstehende Empfänger:

F.. FH Handels GmbH

S. H&B mbH

K. BI GmbH.

Die Handwerker haben nachweislich die in Rechnung gestellten Leistungen erbracht und das vereinbarte Entgelt wurde bezahlt. Die Leistungen wurden in angemessener Höhe verrechnet. Die Erbringung der Leistungen wurde vom Prüfer nicht angezweifelt, auch ein Zeuge konnte die ordentliche Durchführung der Arbeiten bestätigen.

Dies widerspricht eindeutig den Behauptungen des Betriebsprüfers, dass die Firmen nicht leistungserbringend waren.

Die Rechnungen wurden ordnungsgemäß mit aufrechter UID-Nummer ausgestellt. Sämtliche Voraussetzungen für eine ordnungsgemäße Rechnung gem. § 11 UStG sind erfüllt.

Wenn die Handwerker die vereinnahmte Umsatzsteuer (€ 8.084,-) nicht an das Finanzamt abgeführt haben, darf dies nicht zum Nachteil der Steuerpflichtigen gereichen. Der Umstand, dass die Firmen später in Insolvenz gerieten, ist steuerlich unbeachtlich.

Alle leistenden Gesellschaften waren im Firmenbuch des Handelsgerichts eingetragen, hatten Gewerbescheine und UID-Nummern. Zur Kontrolle ließ sich die Steuerpflichtige die Firmenbuchauszüge, Gewerbescheine und Steuernummern vorlegen.

Als Nachweis, dass diese Handwerksbetriebe leistungserbringend waren, dient auch der Umstand, dass diese Arbeiter beschäftigt hatten. Von der Firma K. GmbH wurden auch im Jahr 2010 zwei Arbeiter übernommen und im Betrieb der Steuerpflichtigen angestellt. Weiters wurde bei der K. GmbH vom Finanzamt eine Mitarbeiter-Kontrolle durchgeführt, die unseres Wissens kein negatives Ergebnis brachte.

Der Betrieb der Steuerpflichtigen hatte nicht soviel Personal um alle Arbeiten selbst durchführen zu können.

Hervorzuheben ist, dass das Finanzamt bereits am 9.12.2009 die Aufgliederung der Fremdleistungen vom Jahr 2007 verlangte. Die Aufgliederung mit dem Namen der Gewerke wurde dem Finanzamt übermittelt und diese betrieblichen Ausgaben vom Finanzamt nicht beanstandet. Jahre später die Betriebsausgaben doch nicht anzuerkennen ist eigenartig und widerspricht dem Grundsatz von Treu und Glauben.

Der Betriebsprüfer kündigte an, die Ausgaben für einen weiteren Handwerker, der im Nachschauzeitraum für den Betrieb der Steuerpflichtigen arbeitete, die Anerkennung versagen zu müssen, ehe er einige Tage später dies wieder zurückzog. Diese Auffassungsänderung ist ebenso nicht nachvollziehbar wie die Aberkennung der Leistungsentgelte für die drei anderen Gewerke.

Zusammenfassend lässt sich festhalten, dass ordnungsgemäße Rechnungen von Unternehmen vorliegen, die Leistungen von diesen durchgeführt wurden und dafür ein angemessenes Entgelt bezahlt wurde.

Daher ersuche ich Sie, die Betriebsausgaben für die tatsächlich erbrachten Fremdleistungen anzuerkennen.

Ich stelle den Antrag die Bescheide aufzuheben und durch Bescheide zu ersetzen, welche die Berufungsgründe würdigen.

Weiters stelle ich den Antrag auf Entscheidung durch den gesamten Berufungssenat und Durchführung einer mündlichen Verhandlung."

Der unabhängige Finanzsenat ersuchte den Betriebsprüfer um Stellungnahmen zu der Berufung und den strittigen Firmen:

Stellungnahme des Betriebsprüfers zur Berufungsvorlage M.T.:

Betreffend: Fa. FH Handels GmbH: St.Nr.: aaa

Geltend gemachte Fremdleistungen 2008: netto: € 22.570.--, 2007: netto: € 66.382.--.

Sitz der Fa.: x Rgasse

Die Fa. hat beim FA einen Rückstand von ca. € 640.000.--

Eröffnung des Konkurses: 21.02.2008, Konkurs wurde mangels Kostendeckung aufgehoben.

Bei Begehung zur Aufsperrung durch den Vollstrecker am 01.02.2008 wurde ein 20m2 kleines Gassenbüro vorgefunden, welches weder als Büro genutzt wurde noch wurden Geschäftsunterlagen vorgefunden. Auf Befragung der Kellnerin vom Nachbarcafe wurde auf dieser Adresse schon lange niemand gesehen.

Fr. Am. Ze. als Geschäftsführerin der GmbH war von 18.10.2007-11.07.2008 in Ö. auf dieser Adresse gemeldet. Ob diese Dame tatsächlich in Ö. war und welche Fähigkeiten sie besaß (Deutschkenntnisse, Gewerbeberechtigungen, Fachkenntnisse oder Kundenkontakte) wurde von der AP bezweifelt.

Vom Steuerberater wurden zum 31.12.2008 3 Rechnungen in Höhe von insgesamt € 59.240.-- betreffend Fremdleistungen der Fa. F.. - ohne erkennbaren Grund - storniert.

Auf Befragung, sagte dieser sinngemäß, er habe uns hier schon Arbeit abgenommen.

Bei der Einvernahme von Fr. T. M. bzw. derer Lebensgefährten kannten die beiden weder Am. Ze. noch konnten Sie eine andere Person namhaftmachen, die in Zusammenhang mit der Fa.F.. GmbH die Fremdleistungen erbrachte. Die Beträge wurden bar bezahlt in Austausch mit den jeweiligen Rechnungen, wer die Empfänger der Beträge waren, konnten keine Angaben gemacht werden.

Laut Erhebungen der WGKK und der KIAB steht fest, dass diese GmbH nur wegen Steuer -und Sozialabgabenhinterziehung tätig war. Die im Firmenbuch eingetragene Geschäftsführerin diente nur als Strohfrau und ist mittlerweile wieder nach Kroatien abgetaucht. Darüber hinaus wird die Fa. auch in Zusammenhang mit der Fa. S. und K. genannt.

Betreffend: K. BI GmbH: St.Nr.: bbb.

Geltend gemachte Fremdleistungen: 2008: netto: € 105.145.--, 2009: netto: € 24.300.--.

Sitz der Fa.: 1010 Stg. 3 (reine Scheinadresse, wo mehrere Unternehmen Briefkästen haben "Büroservice")

Die Fa. hat beim FA einen Rückstand von ca. € 287.000.--

Eröffnung Konkurs:18.12.2009, Fa. wurde wegen Vermögenslosigkeit gelöscht

Der Geschäftsführer Hr. K. Stefan hatte in Ö nur einen Nebenwohnsitz von 03.03.2008-30.04.2009 (Rechnungen wurden jedoch noch bis 7/2009 fakturiert).

Auf Befragung der Firmeninhaberin und Ihres Lebensgefährten kannten beide Hrn. Stefan K. nicht, es konnten auch keine anderen Personen namhaftgemacht werden.

Bei der Einvernahme des Hrn. Ing. Mo. in Zusammenhang mit einer anderen Prüfung gab dieser zu Protokoll, dass er zur Fa. K. über einen gewissen Milan gekommen ist, jedoch mit Vertretern der Fa. K. persönlich nicht in Kontakt getreten ist.

Bei einer anderen Einvernahme mit Hrn. A.O. in einer anderen Causa schilderte dieser wie die Rechnungslegungen zustande gekommen sind, nämlich Hr. K. hat mit einen USP-Stick die erforderlichen Grunddaten zur Verfügung gestellt. Daraufhin wurden passende Rechnungen ausgestellt. Hr. K. erhielt dafür € 5.000.-- Provision.

Die Fa. K. dürfte auch unter ähnlichen Bezeichnungen aufgetreten sein und war ausschließlich wegen Steuer- und Sozialabgabenhinterziehung tätig.

Betreffend: Fa. S. H&B mbH St.Nr.: ccc

Geltend gemachte Fremdleistungen: 2008: € 40.420.--, VST: € 8.084.--

Sitz der Fa.: 1140, LStr..50/4 (Scheinadresse)

Konkurs wurde am 02.07.2008 eröffnet. (Rechnungen wurden noch bis 01.08.2008 fakturiert) Konkurs wurde mangels Kostendeckung aufgehoben.

Bei Begehung am 13.01.2008 scheint auf der angegebenen Adresse Tür 4 nicht die Firmenbezeichnung auf sondern ein Hr. U.J. auf.

Ein Gesellschafter nämlich VMI war auf der Geschäftsadresse vom 15.02.2008-03.04.2008 dort gemeldet. VMI verbüßt seit 30.05.2008 wegen Mordes eine 13 ½ jährige Haftstrafe und wurde von Deutschland nach Mazedonien abgeschoben.

Beide Namen VMI und DD waren der Firmeninhaberin und deren Lebensgefährtin nicht bekannt. Es konnte auch niemand anderer namhaft gemacht werden, wer die Fremdleistungen ausgeführt hat."

Die Stellungnahme des Betriebsprüfers zu den drei Firmen wurde dem steuerlichen Vertreter der Bw. zur Kenntnis gebracht.

In der am 28. November 2012 abgehaltenen mündlichen Berufungsverhandlung wurde ergänzend ausgeführt:

Die Referentin trägt den Sachverhalt vor.

Die Parteien wiederholen ihr bisheriges Vorbringen.

Herr Mu. über Befragen durch die Berichterstatterin:

Wir haben mit einem geringfügigen Angestellten und einem Baumeister begonnen; es ist stets so, dass man als Firma klein anfängt und sodann expandiert. Ich lege dem Senat Unterlagen betreffend Suche von Arbeitern für unsere Firma im Wege des AMS vor. Es ist so, dass zwar eine Fülle von Personen gekommen ist, niemand wollte aber arbeiten, sondern sich bloß den Stempel holen.

Herr Mu. legte die Anforderungen an Arbeitskräften an das AMS vor.

Betreffend die Firmen K. GmbH, S. B. GmbH sowie FH insbesondere zur Frage, wie ich die Kontakte zu den Firmen hergestellt habe, verweise ich auf die Aktennotiz vom 6. Mai 2011.

Was die Fa. K. anlangt, so wurden im November 2009 von der KIAB unter der Adresse L-Gasse, xxx Wien, Arbeiter kontrolliert, wobei allerdings die KIAB bezüglich des Vorliegens einer Scheinfirma nichts feststellen konnte.

Diese beiden Leute wurden dann von mir im nächsten Jahr angemeldet. Es ist daher unrichtig, wenn Herr Bp behauptet, es seien keine Leute bei der Firma K. angemeldet gewesen.

Herr Bp trug vor wie in der Stellungnahme zur Berufungsvorlage.

Dr. Laurer verwies, dass insbesondere Baufirmen einer strengen Überprüfung bei Eröffnung des Betriebes unterliegen; dies ist seitens des Finanzamtes sicher auch bei den in Rede stehenden Firmen geschehen, wobei aber dabei offensichtlich keine Unregelmäßigkeiten festgestellt werden konnten. Daher haben die Firmen offensichtlich eine normale Tätigkeit entfaltet.

Er legte dem Berufungssenat weiters seine Vorhaltebeantwortung vom 31. März 2010 vor, in der als Fremdleistungsempfänger unter anderem die Fa. F. genannt wurde. Das Finanzamt hat auch hier keinen Grund zur Beanstandung gefunden.

Herr Bp führte dazu aus, dass die Überprüfungsmaßnahmen seitens der KIAB betreffend die Fa. K. unter der in der Stellungnahme angegebenen Geschäftszahl ersichtlich sind.

Abschließend wies Dr. Laurer darauf hin, dass seine Mandantin auf Grund der Außenprüfung Mehrsteuern in Höhe von rund € 94.000,-- zu leisten hätte. Dieser Betrag wäre für sie geradezu ruinös; es war vielmehr so, dass sie selbst betrogen worden sei und sie keine Ahnung davon haben konnte, dass die Firmen allenfalls nicht seriös seien.

In eventu würde sich der steuerliche Vertreter mit einer Teilanerkennung der entsprechenden Aufwendungen zufrieden geben.

Über die Berufung wurde erwogen:

Der Unabhängige Finanzsenat ist bei seiner Entscheidung vom nachstehenden Sachverhalt ausgegangen:

Die Berufungswerberin (Bw.), Frau T. M., ist beim Magistrat der Stadt Wien angestellt und bezieht Einkünfte als Krankenschwester aus nichtselbständiger Tätigkeit.

Daneben führte sie auch einen Gewerbebetrieb. Im Fragebogen für natürliche Personen führte sie unter "Eröffnung/Beginn ihres Gewerbetriebes" das Datum 01.12.2006 und als "Ort der Berufsausübung" 1160 Wien, Str. 83/37-39, an. Ihre Tätigkeit bezeichnete sie mit "Stukkateur und Trockenausbau" (Handwerk).

Ing. A., Baumeister, wurde von der Bw. als Geschäftsführer angestellt.

Ihr Lebensgefährte Herr Al. Mu. ist in ihrer Firma angestellt.

Im Zuge einer Nachschau am 5.2.2007 anlässlich der Neuaufnahme hielt das Finanzamt in der Niederschrift über die Erhebung ua. Folgendes fest:

"Unternehmenstätigkeit: Baumeistergewerbe,

dzt. Einkauf von Fenstern in Slowenien,

eine UID-Nummer wird beantragt (Antrag auf Vergabe einer UID-Nummer vom 14.12.2006),

Anzahl der (tatsächlich) vorhandenen Arbeitnehmer: 1 Baumeister (20 St), 1 geringf. Besch.,

Beginn der Tätigkeit 12/06."

Die Bw. hat im Streitzeitraum nachstehende Aufwendungen für Fremdleistungen, die im gegenständlichen Verfahren strittig sind, erklärt:

2007: 66.382,00 Euro an die Firma F. Handels GmbH

2008: 168.135,00 Euro an die Firma K. BI GmbH, an die Firma F. FH GmbH und die Firma S. H&B GmbH.

2009: 24.300,00 Euro an die Firma K..

Im Zuge der Außenprüfung wurde die Bw. gemäß § 162 BAO aufgefordert, die Gläubiger oder Empfänger dieser Beträge genau zu bezeichnen.

Da der gesetzlichen Aufforderung nicht nachgekommen wurde, wurden die betreffenden Betriebsausgaben nicht als Fremdleistungen anerkannt, auch wenn die betriebliche Veranlassung unbestritten war. Begründend wurde ausgeführt, dass die Namhaftmachung von nicht existenten GmbH`s bzw. deren nicht ausforschbaren Kontaktpersonen keine hinreichende Empfängerbenennung darstelle.

Strittig ist, ob hinsichtlich der an die drei oa. Firmen in den Jahren 2007 bis 2009 bezahlten Honorarnoten steuerlich abzugsfähige Betriebsausgaben vorliegen und gewinnmindernd geltend gemacht werden können.

Rechtliche Würdigung:

§ 162 Abs. 1 BAO lautet:

"Wenn der Abgabepflichtige beantragt, dass Schulden, andere Lasten oder Aufwendungen abgesetzt werden, so kann die Abgabenbehörde verlangen, dass der Abgabepflichtige die Gläubiger und die Empfänger der abgesetzten Beträge genau bezeichnet.

Abs. 2: Soweit der Abgabepflichtige die von der Abgabenbehörde gemäß Abs. 1 verlangten Angaben verweigert, sind die beantragten Absetzungen nicht anzuerkennen."

Es liegt im Ermessen der Behörde, ob sie nach § 162 BAO vorgeht oder nicht (UFS 17.6.2004, RV/0702-W/02; 3.11.2004, RV/1964-W/02, 2.5.2005; RV/3020-W/02). Eine Ermessenüberschreitung liegt nur dann vor, wenn der Behörde von vornherein bekannt wäre, dass der Bürger die verlangten Angaben aus tatsächlichen u. anwendbaren Gründen nicht machen kann.

Auch wenn es im Ermessen der Behörde liegt, ob sie nach § 162 vorgeht, ist die Konsequenz bei Verweigerung dieses Verlangen durch die Partei eine zwingende (Kotschnigg, Beweisrecht BAO § 162 Rz 52).

Zu § 162 BAO führt der Verwaltungsgerichtshofes in dem Erkenntnis vom 31.1.2001, 98/13/0156, aus, dass § 162 BAO auf dem Grundsatz beruht, dass das, was bei dem einen Abgabepflichtigen abzusetzen ist, bei dem anderen versteuert werden muss, wenn nicht steuerpflichtige Einnahmen unversteuert bleiben sollen. Es kann daher die Absetzung von Betriebsausgaben trotz feststehender sachlicher Berechtigung abgelehnt werden, solange nicht die Möglichkeit, die entsprechenden Einnahmen beim Empfänger zu versteuern, dadurch sichergestellt ist, dass der Steuerpflichtige den Empfänger konkret genannt hat.

Im gegenständlichen Fall wurden die oa. Fremdleistungen an die Firmen FGmbH, S. Handels & Baugesellschaft m.b.H. und K. BI GmbH von der Außenprüfung nicht anerkannt, da die Bw. dem Verlangen der Abgabenbehörde, die Empfänger der Leistungen gemäß § 162 BAO namhaft zu machen, nicht nachgekommen ist. Die Außenprüfung führte dazu aus, dass zwar die betriebliche Veranlassung unbestritten sei, die Namhaftmachung von nicht existenten Firmen bzw. deren nicht ausforschbaren Kontaktpersonen stelle jedoch keine hinreichende Empfängerbenennung dar.

Zu diesen Feststellungen der Außenprüfung werden die Daten, die dem Firmenbuch und den Behördenabfragen betreffend die oa. Firmen und deren Geschäftsführer und Gesellschaftern zu entnehmen sind, wie folgt festgehalten:

FGmbH :

Die Firma wurde am 08.09.2005 ins Firmenbuch eingetragen.

Als Sitz der Firma wurde Rgasse 3, x Wien angeführt.

Als Geschäftsführer wurde Ae. Ti. und ab 12.09.2007 Am. Ze. , eingetragen, als Gesellschafter Nikola C..

Die Wohnadresse von Frau Ze., Rgasse, x, wurde seit deren Geschäftsführertätigkeit auch als Geschäftsadresse angeführt.

Im Firmenbuch wurde am 21.02.2008 die Eröffnung des Konkurses eingetragen und die Firma mangels Vermögen aufgelöst.

Zu den Gesellschaftern wird Folgendes festgehalten:

Ae. Ti., Staatsangehörigkeit Serbien, Montenegro, war laut Behördenabfrage von 21.11.2003 bis 22.10.2007 in Österreich, HStr.. 177/3/15, gemeldet.

Frau Am. Ze., Staatsangehörigkeit Kroatien, war in Österreich in der Rgasse von 18.10.2007 bis 11.07.2008 gemeldet. Unbekannt wohin sie sich abgemeldet hat.

Der Gesellschafter Nikola C., Serbien, war von 06.09.2007- 02.07.2008 in der HStr. 177/3/15, gemeldet.

K. BI GmbH

Die Firma wurde am 26.06.2006 gegründet. Als Sitz der Firma wurde zuerst Straße 78, 1160 Wien, dann die Stg. 3, 1010 Wien angegeben.

Geschäftsführerin war A.N., Wohnadresse Straße 74/11, 1160 Wien, bis 28.03.2007; danach N.N. bis 12.03.2008 und anschließend Stefan K., gemeldet in Lg. 9/7, 1140 Wien, bis 30.04.2009.

Über die Firma wurde 18.12.2009 der Konkurs eröffnet. Die Gesellschaft wurde aufgelöst.

S. Handels & Baugesellschaft m.b.H.

Die Firma wurde am 09.05.2007 gegründet, als Geschäftsanschrift wurde die Lstr 50/4, 1140 Wien angeführt. Am 02.07.2008 wurde der Konkurs eröffnet.

Geschäftsführer waren DD, bis 12.02.2008, wohnhaft in der Mstr. 67/6, 1180 Wien. Danach war VMI Geschäftsführer, gemeldet von 03.04.2008 bis 22.10.2008 in der RStr. 11/23, xxxxx Wien.

Bei den drei genannten Firmen fällt auf, dass diese nicht lange vor Aufnahme der geschäftlichen Beziehungen mit der Bw. gegründet und bereits in den Jahren 2008 und 2009 alle drei Firmen auf Grund von Konkurseröffnung im Firmenbuch wieder gelöscht wurden.

Die Geschäftsführer und die Gesellschafter hielten sich ab den Konkurseröffnungen der Firmen nicht mehr in Österreich auf. Sie konnten im Zuge der Außenprüfung für die Jahre 2007 und 2009 nicht mehr ausgeforscht und befragt werden.

Auch die Bw. und deren Lebensgefährte -dieser knüpfte die Kontakte zu den Firmen - war und ist nicht bekannt, wo die Geschäftsführer und Gesellschafter zu erreichen sind.

Die Firmen waren ihnen nur auf Grund der Angebote und Rechnungen bekannt.

Laut Aussage des Herrn Mu. wurden die Aufträge betreffend die vorstehend aufgeführten Fremdleistungen nicht mit den Geschäftsführern bzw. Gesellschaftern abgewickelt, sondern mit den Herren Zl., Jo. und Baumeister X.., deren Aufgabenbereiche in den Firmen nicht bekannt bzw. nicht erkennbar war, ob sie überhaupt für diese Firmen tätig waren.

Alle drei Personen konnten nicht mehr befragt werden, da sie - wie vorstehend ausgeführt - nicht ausgeforscht werden konnten.

Der unabhängige Finanzsenat ist der Ansicht, dass es nicht den allgemeinen Lebenserfahrungen entspricht, dass - wie im gegenständlichen Fall - alle Kontaktpersonen, die über die Leistungserbringungen Auskunft geben könnten, nicht mehr dazu befragt werden können. Herr Mu. hat sie in den strittigen Jahren nach seinen Angaben immer wieder zufällig bei Baustellen und Baugroßmärkten getroffen.

Zu allen drei oa. Subfirmen führten die Bw. und Herr Mu. in einer am 06.05.2011 durch die Betriebsprüfung aufgenommenen Niederschrift aus, dass die genannten Firmen zum Zeitpunkt, zu dem sie für die Baufirma der Bw. gearbeitet hätten, rechtsgültig registriert gewesen seien, weiters, dass deren Handwerker zuverlässig und handwerklich versiert gewesen seien und die von der Bw. beauftragten Arbeiten termingerecht ausgeführt hätten.

Es habe keine Gründe zum Zweifeln gegeben, weil die Bw. immer vorher Kostenvoranschläge unterschrieben und abgestempelt von den Firmen bekommen hätte.

Zu diesen Ausführungen wurden von der AP ua. folgende Erhebungen gemacht:

FGmbH

"Bei Begehung des Sitzes der Firma in der Rgasse zur Aufsperrung durch den Vollstrecker am 01.02.2008 wurde ein 20m 2 kleines Gassenbüro vorgefunden, welches weder als Büro genutzt wurde, noch wurden Geschäftsunterlagen vorgefunden. Auf Befragung der Kellnerin vom Nachbarcafe wurde auf dieser Adresse schon lange niemand gesehen.

Fr. Am. Ze. als Geschäftsführerin der GmbH war von 18.10.2007-11.07.2008 in Ö. auf dieser Adresse gemeldet. Ob diese Dame tatsächlich in Österreich war und welche Fähigkeiten sie besaß (Deutschkenntnisse, Gewerbeberechtigungen, Fachkenntnisse oder Kundenkontakte) wurde von der AP bezweifelt...

Bei der Einvernahme von Fr. T. M. bzw. derer Lebensgefährten kannten die beiden weder Am. Ze. noch konnten sie eine andere Person namhaftmachen, die in Zusammenhang mit der Fa. F.. GmbH die Fremdleistungen erbrachte. Die Beträge wurden bar bezahlt in Austausch mit den jeweiligen Rechnungen, wer die Empfänger der Beträge waren, konnten keine Angaben gemacht werden.

Laut Erhebungen der WGKK und der KIAB steht fest, dass diese GmbH nur wegen Steuer -und Sozialabgabenhinterziehung tätig war. Die im Firmenbuch eingetragene Geschäftsführerin diente nur als Strohfrau und ist mittlerweile wieder nach Kroatien abgetaucht. Darüber hinaus wird die Fa. auch in Zusammenhang mit der Fa. S. und K. genannt."

K. BI GmbH

Bei dem Sitz der Firma in der 1010 Wien, Stg. 3, wurde festgestellt, dass es sich um eine reine Scheinadresse handelte, wo mehrere Unternehmen Briefkästen "Büroservice" hatten.

Der Geschäftsführer, Hr. K. Stefan, hatte in Österreich nur einen Nebenwohnsitz von 03.03.2008-30.04.2009 (Rechnungen wurden jedoch noch bis 7/2009 fakturiert).

Auf Befragung der Bw. und ihres Lebensgefährten kannten beide Hrn. Stefan K. nicht, es konnten von ihnen auch keine anderen Personen namhaftgemacht werden.

Bei Einvernahmen von Personen die Herrn K. kannten, wurde von diesen ausgesagt, dass Herr K. ausschließlich wegen Steuer- und Sozialabgabenhinterziehung tätig gewesen sei.

Fa. S. H&B mbH

Es wurden ua. folgende Feststellungen getroffen: Der Sitz der Firma in der 1140 Wien, Lstr 58/4 war eine Scheinadresse. Bei Begehung am 13.01.2008 scheint auf der angegebenen Adresse Tür 4 nicht die Firmenbezeichnung sondern ein "Hr. U.J." auf.

Einer der Gesellschafter, nämlich VMI, war auf der Geschäftsadresse vom 15.02.2008-03.04.2008 dort gemeldet. VMI verbüßt seit 30.05.2008 wegen Mordes eine 13 ½ jährige Haftstrafe und wurde von Deutschland nach Mazedonien abgeschoben.

Beide Namen, VMI und DD, waren weder der Bw. noch deren Lebensgefährten bekannt. Es konnte auch niemand anderer namhaft gemacht werden, der die Fremdleistungen ausgeführt hatte.

In der mündlichen Verhandlung am 28. November 2012 wurde vom steuerlichen Vertreter ausgeführt, dass im November 2009 die Arbeiter der Firma K. von der KIAB auf der Baustelle L-Gasse, xxx Wien, kontrolliert wurden, wobei allerdings die KIAB bezüglich des Vorliegens einer Scheinfirma nichts feststellen konnte. Diese beiden Leute seien dann von der Bw. im nächsten Jahr angemeldet worden. Es sei daher unrichtig, wenn der Betriebsprüfer behauptet, es seien keine Leute bei der Firma K. angemeldet gewesen.

Dem wird entgegengehalten, dass die Leute der Firma K. nach den Ausführungen in der Besprechung mit der Betriebsprüfung am 6.5.2011 mit Herrn Mu. jedoch kurz nach der Kontrolle nicht mehr auf der Baustelle erschienen sind und Herr Zl. nicht mehr erreichbar gewesen sei.

Wie bereits vorstehend ausgeführt, entspricht es nicht der allgemeinen Lebenserfahrung, dass von allen drei Firmen, von denen ein Großteil der Arbeiten ausgeführt wurde, die Personen mit denen Geschäfte bzw. Verhandlungen betreffend die Leistungen und Anstellung der dazu benötigten Arbeiter gemacht wurden, nämlich Herr Baumeister X., Herr Jo. und Herr Zl., nicht mehr befragt werden konnten, da sie nicht mehr ausforschbar waren.

Von einem Unternehmer wird die Sorgfaltspflicht eines ordentlichen Kaufmannes gefordert. Die Bw. bzw. ihr Lebensgefährte waren bei keiner der Firmen, denen sie Leistungsaufträge erteilte, persönlich an deren Firmenstandort. Die Aufträge wurden über Personen abgerechnet, von denen aus der Aktenlage und den Ausführungen der Bw. und auch Herrn Mu's nicht erkennbar war, welche Aufgaben bzw. welche Stellung diese Personen in den leistungserbringenden Firmen hatten.

Auch aus den Firmenbuchauszügen der gegenständlichen Firmen ist nicht erkennbar, ob und in welcher Beziehung sie zu den Firmen gestanden sind.

Weiters erscheint es dem unabhängigen Finanzsenat unglaubwürdig, dass die Bw. an Personen hohe Beträge zahlte, von denen sie nicht wusste, ob sie tatsächlich bei diesen Firmen beschäftigt sind.

Die AP hat nicht bestritten, dass seitens der Bw. Leistungen erbracht wurden. Behauptet wurde von der Bw., dass die Herren X.., Zl. und Jo. ihrer Firma für Bauaufträge Arbeiter zur Verfügung gestellt haben.

Diese Personen können jedoch dazu nicht mehr befragt werden. Herr Mu. hat nach seiner Aussage von diesen Personen nichts mehr gehört. Nachdem die drei Herren zu keiner Zeit befragt werden konnten, konnte nicht geklärt werden, ob sie tatsächlich für die Firmen FGmbH, K. BI GmbH und S. Handels & Baugesellschaft m.b.H. tätig waren.

Die Firmen, in dessen Auftrag die Herren X.., Zl. und Jo. tätig geworden sein sollen, hatten jedenfalls unter den angegebenen Adressen keinen Firmensitz. Nach Ansicht der AP handelte es sich um Scheinfirmen.

Der Verwaltungsgerichtshof hat in seinen Erkenntnissen VwGH 28.5.1997, 94/13/0239, 31.5.2006, 2002/13/0145, 28.6.2000, 96/13/0185 unter anderem ausgeführt, dass mit der Nennung von Personen, die als Empfänger bezeichnet werden, der Aufforderung nach § 162 BAO dann nicht entsprochen werde, wenn maßgebliche Gründe die Vermutung rechtfertigen, dass die benannten Personen nicht die tatsächlichen Empfänger sind. Die Unauffindbarkeit und die Unbekanntheit an der in den Rechnungen aufscheinenden Adresse sind ausreichend maßgebliche Gründe für die Vermutung, dass die benannte Person nicht der Empfänger der Zahlungen war.

Weiters führte der Verwaltungsgerichtshof aus, dass die Namhaftmachung von Scheinfirmen bzw. deren nicht ausforschbaren Kontaktpersonen keine hinreichende Empfängerbenennung darstelle.

Die Fremdleistungen an die drei oa. Firmen sind daher nicht als Betriebsausgaben anzuerkennen.

Dem Vorwurf des steuerlichen Vertreters, dass das Finanzamt für das Jahr 2007 eine Aufgliederung der Fremdleistungen mit den Namen der Gewerke nicht beanstandet habe und die Vorgangsweise, diese Fremdleistungen Jahre später nicht als Betriebsausgaben anzuerkennen, eigenartig sei und dem Grundsatz von Treu und Glauben widerspreche, hält der unabhängige Finanzsenat entgegen:

Gemäß § 114 Abs.1 BAO haben die Abgabenbehörden darauf zu achten, dass alle Abgabepflichtigen nach den Abgabenvorschriften erfasst und gleichmäßig behandelt werden, sowie darüber zu wachen, dass die Abgabeneinnahmen nicht zu Unrecht verkürzt werden. Sie haben alles, was für die Bemessung der Abgabe wichtig ist, sogfältig zu erheben und die Nachrichten darüber zu sammeln, fortlaufend zu ergänzen und auszutauschen.

Nach der Judikatur und Lehre schützt der Grundsatz von Treu und Glauben nicht allgemein das Vertrauen der Abgabenpflichtigen auf die Rechtsbeständigkeit einer unrichtigen abgabenrechtlichen Beurteilung für die Vergangenheit; die Behörde ist verpflichtet, von einer gesetzwidrig erkannten Verwaltungsübung abzugehen (Ritz, BAO4, § 114 Tz 9).

Im gegenständlichen Fall ergab sich erst auf Grund der Außenprüfung, dass die Empfänger bzw. Gläubiger gemäß § 162 BAO von der Bw. nicht genau bezeichnet wurden. Die Fremdleistungen waren daher nicht anzuerkennen.

Den Ausführungen des steuerlichen Vertreters, dass die Rechnungen von den drei Firmen ordnungsgemäß mit aufrechter UID-Nummer ausgestellt worden seien und daher sämtliche Voraussetzungen für eine ordnungsgemäße Rechnung gem. § 11 UStG erfüllt waren, wird entgegengehalten, dass die oa. Rechnungsaussteller die auf der Rechnung angeführten Leistungen nicht erbracht haben konnten, da es sich es sich um Scheinfirmen handelte.

Nochmals wird auf die Lehre und Judikatur hingewiesen, dass, wenn die verlangten Angaben unterbleiben, die beantragten Absetzungen selbst dann nicht anzuerkennen sind, wenn ihre Berechtigung dem Grunde und der Höhe nach feststeht oder glaubhaft ist. Zur Anerkennung verlangt der Gesetzgeber, wenn eine auf § 162 BAO gestützte Anfrage ergangen ist, eine die Nennung von Gläubigern oder Empfängern umfassende Beweisführung durch die Partei. Die Regelung des § 162 BAO stellt somit eine Ausnahme von der freien Beweiswürdigung dar und führt zu einer Umkehr der Beweislast (Ellinger/Iro/Kramer/Sutter/Urtz, BAO3 § 162 Anm. 6).

Hat der Steuerpflichtige eine seltsam gestaltete Geschäftsbeziehung akzeptiert und aufrecht gehalten, dann hat er mit seinem Verhalten jenen Abgabenverkürzungen Vorschub geleistet, denen § 162 BAO vorbeugen will.

Umsatzsteuer 2007, 2008 und 2009

Hinsichtlich der Berufung gegen den Umsatzsteuerbescheid 2007 wird die Berufung abgewiesen, da sich die Umsatzsteuervorschreibung nicht geändert hat, und der Bw. daher nicht beschwert sein konnte.

Hinsichtlich der 2008 durchgeführten Vorsteuerkürzung wird Folgendes ausgeführt:

Über die Firma S. ist laut Firmenbuch am 02.08.2008 der Konkurs eröffnet worden.

Die berichtigten Vorsteuern wurden im Monat August 2008 geltend gemacht, also bereits zu einem Zeitpunkt, in dem die an die Bw. rechnungslegende Firma S. in Konkurs war, weshalb sie auch keine Leistungen mehr erbringen konnte.

Betreffend das Jahr 2009 erhob die Bw. keine Einwendungen gegen die für dieses Jahr getroffenen Prüfungsfeststellungen.

Wien, am 17. Dezember 2012

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 303 Abs. 4 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Schlagworte: | Empfänger unbekannt, Empfänger unauffindbar |

Verweise: | UFS 17.06.2004, RV/0702-W/02 |