Wirtschaftliches Eigentum eines Fruchtgenussberechtigten

Entscheidungstext

Der unabhängige Finanzsenat hat über die Berufung der Bw., vertreten durch Raymond Hablesreiter, Wirtschaftstreuhänder, 1160 Wien, Lienfeldergasse 38/7, vom 7. Mai 2010 gegen den Bescheid des Finanzamtes XY. vom 14. April 2010 betreffend Feststellung von Einkünften gemäß § 188 BAO für das Jahr 2009 nach der am 19. Mai 2011 in 1030 Wien, Vordere Zollamtsstraße 7, durchgeführten mündlichen Berufungsverhandlung entschieden:

Der Berufung wird teilweise Folge gegeben.

Der angefochtene Bescheid wird abgeändert.

Die einheitliche und gesonderte Feststellung sind dem Ende der folgenden Entscheidungsgründe zu entnehmen und bilden einen Bestandteil dieses Bescheidspruches.

Entscheidungsgründe

In der Beilage zur Erklärung der Einkünfte von Personengesellschaften der Hausgemeinschaft (HG) in W. für das Jahr 2009 wurden u.a. folgende strittige Werbungskosten - die Absetzungen für Abnutzung (AfA) und Sachverständigenkosten zur Ermittlung der fiktiven Anschaffungskosten - geltend gemacht. Zur Erläuterung wurde ausgeführt, dass der Anteil der Miteigentümerin TR. (TR.) im Jahr 2006 unter Vorbehalt eines Fruchtgenussrechtes an deren Sohn geschenkt worden sei. Die Verpflichtung zur Instandhaltung sei bis zum Tod der TR. bei ihr verblieben und die AfA bis zum Jahr 2008 auch von ihr geltend gemacht worden. Ab dem Jahr 2009 sei die AfA mittels Sachverständigengutachtens neu ermittelt und als Werbungskosten beantragt worden.

Mit Bescheid über die Feststellung von Einkünften gemäß § 188 BAO für das Jahr 2009 versagte das Finanzamt den Abzug der neu ermittelten AfA und die Kosten des Sachverständigengutachtens. Begründend führte es aus, dass der Liegenschaftsanteil erst nach dem 31. Juli 2008 unentgeltlich erworben worden und daher die AfA des Rechtsvorgängers fortzuführen sei. Das zivilrechtliche Eigentum an dem Liegenschaftsanteil habe Ing.R. von seiner Mutter (TR.) mittels Schenkungsvertrages im Jahr 2006 erworben, das wirtschaftliche Eigentum daran sei jedoch erst durch das Ableben von TR. (Fruchtnießerin) mittels Einantwortung per 8. Jänner 2009 an deren Sohn übergegangen. Für die AfA-Berechnung sei das wirtschaftliche Eigentum maßgeblich. Durch die erfolgte Schenkung habe der Sohn über den Liegenschaftsanteil wegen der Fruchtgenussvereinbarung nicht frei verfügen können, somit sei der Stichtag des Überganges des wirtschaftlichen Eigentums die Einantwortung in die Verlassenschaft nach TR. gewesen. Demzufolge sei die AfA auch nur in jener Höhe zu berücksichtigen, die vom Rechtsvorgänger in Ansatz gebracht worden sei.

Die Kosten des Schätzgutachtens in Höhe von € 1.600,00 würden nicht zur Erhaltung, Sicherung und Erwerbung der Einnahmen dienen, sodass diesbezüglich keine Werbungskosten vorlägen.

In der rechtzeitig eingebrachten Berufung führte Ing.R. (Ing.R.) aus, dass sich seine Mutter anlässlich der Schenkung ihres Miteigentumsanteiles das Fruchtgenussrecht zwar vorbehalten habe, dennoch die Zurechnung des wirtschaftlichen Eigentums an seine Mutter unzutreffend sei. Seit der Schenkung trage Ing.R. (Berufungswerber) die Risiken der Wertminderung und des Unterganges des Miteigentumsanteiles aber auch den Vorteil einer Werterhöhung. Dies sei ein wesentlicher Teil des wirtschaftlichen Erfolges, der nicht erst seit Wegfall des Fruchtgenussrechtes seiner Mutter eingetreten sei.

Im Zuge der Verlassenschaftsabhandlung sei keine Einantwortung der Liegenschaft durchgeführt worden. Vielmehr sei durch das Ableben seiner Mutter der Fruchtgenuss beendet worden, ohne dass ein weiterer verlassenschaftsrechtlicher Akt notwendig gewesen sei. Ein unentgeltlicher Erwerb habe zu diesem Zeitpunkt nicht stattgefunden.

Mit dem zivilrechtlichen Eigentum an dem Liegenschaftsanteil seien für den Berufungswerber (Bw.) auch in der Zeit des Fruchtgenussvorbehaltes wesentliche Risiken und Chancen vorgelegen und sei daher das wirtschaftliche Eigentum dem Bw. zuzurechnen gewesen. Von einem unentgeltlichen Erwerb zum Zeitpunkt des Ablebens der Mutter des Bw. sei daher nicht die Rede. Daher seien auch die Kosten zur Ermittlung der fiktiven Anschaffungskosten im Zusammenhang mit der Erzielung der Einkünfte zu sehen.

Da der unentgeltliche Erwerb bereits im Zuge der Schenkung erfolgt sei und bloß die Einkünfte zufolge des Fruchtgenussrechtes der Mutter des Bw. zugerechnet worden seien, habe der Bw. mit der Einkunftsquelle bis zum Ableben seiner Mutter keine positiven Einkünfte erzielt.

Die Bestimmung des § 16 Abs. 1 Z 8 lit. d EStG 1988 sei anzuwenden, wonach bei erstmaliger Erzielung von Einkünften mit früher angeschafften Wirtschaftsgütern die fiktiven Anschaffungskosten zum Zeitpunkt der erstmaligen Nutzung zu bewerten seien.

Im Übrigen sei der Grund des Wegfalles der AfA-Bemessung nach den fiktiven Anschaffungskosten der Wegfall der Schenkungssteuer gewesen. Im vorliegenden Fall sei aber diese Steuer noch bezahlt worden, da der Erwerb vor dem 1. August 2008 stattgefunden habe.

In der abweisenden Berufungsvorentscheidung ergänzte die Amtspartei, dass durch den Fruchtgenussvorbehalt die Übertragung der Einkunftsquelle durch den Tod der Mutter des Bw. (= Wegfall des Fruchtgenussrechtes) im Jänner 2009 stattgefunden habe. Deshalb seien die von der Mutter des Bw. (wirtschaftliche Anteilseigentümerin) angesetzten Abschreibungen für Abnutzung weiterzuführen. In diesem Sinne seien auch die Kosten für das Schätzgutachten nicht anerkannt worden.

Mit rechtzeitig eingebrachtem Vorlageantrag wurde die Berufung dem unabhängigen Finanzsenat (UFS) zur Entscheidung durch den gesamten Berufungssenat und Abhaltung einer mündlichen Verhandlung vorgelegt.

Im Ermittlungsverfahren seitens des UFS legte der Bw. den Notariatsakt vom 4. September 2006 u.a. betreffend die Schenkung der verfahrensgegenständlichen Liegenschaftsanteile an den Bw., der Einräumung des lebenslänglichen Fruchtgenussrechtes an denselben Liegenschaftsanteilen für die Mutter des Bw. und die Honorarnote des Sachverständigen, sowie den diesbezüglichen Einzahlungsbeleg vor.

Mit Schreiben vom 13. April 2011 verzichtete der Bw. auf eine Entscheidung durch den gesamten Berufungssenat.

In der am 19. Mai 2011 abgehaltenen mündlichen Berufungsverhandlung bekräftigte der Bw. seinen Rechtsstandpunkt, wonach die Einkunftsquelle bereits im Jahr 2006 durch den Schenkungsvertrag an ihn übertragen worden sei. Die Einkunftszurechnung habe mit der Übertragung der Einkunftsquelle nichts zu tun.

Der Einantwortungsurkunde sei zu entnehmen, dass es im Nachlass der Mutter des Bw. keine Liegenschaftsanteile gegeben habe.

Die Amtspartei teilte diese Rechtsmeinung nicht, verwies auf die Begründungen des angefochtenen Bescheides und die Berufungsvorentscheidung und brachte vor, dass hinsichtlich der Sachverständigenkosten kein Einwand bestehe, diese als Werbungskosten sofort abzuschreiben.

Über die Berufung wurde erwogen:

Unstrittig ist im vorliegenden Berufungsfall, dass der Bw. im Jahr 2006 seiner Mutter als teilweise Gegenleistung für die Schenkung ihres Liegenschaftsanteiles in W. an diesem ein lebenslängliches Fruchtgenussrecht eingeräumt hat.

In der Folge wurden die Einkünfte aus Vermietung und Verpachtung der verfahrensgegenständlichen Liegenschaft für die Jahre 2006 bis 2008 jeweils erklärungsgemäß mittels Bescheid gem. § 188 BAO festgestellt und die Einkünfte aus Vermietung und Verpachtung der unstrittig vorliegenden Miteigentümerin, LM., (LM.) und der Mutter des Bw. zugerechnet. Die Feststellungsbescheide für die Jahre 2006 bis 2008 erwuchsen in Rechtskraft.

Wenn nun der Bw. erstmals in der Berufung vorbringt, die Zurechnung des wirtschaftlichen Eigentums an seine nunmehr verstorbene Mutter sei unzutreffend gewesen, da er seit der Schenkung durch seine Mutter die Risiken der Wertminderung und des Unterganges des Miteigentumsanteiles trage und dies ein wesentlicher Teil des wirtschaftlichen Erfolges sei, ist zu erwidern, dass § 7 EStG 1988 jenem Steuerpflichtigen eine Berechtigung zur Geltendmachung der AfA zugesteht, der das Wirtschaftsgut zur Erzielung von Einkünften nutzt; zur Geltendmachung der AfA ist also derjenige berechtigt, dem das Wirtschaftsgut steuerlich zuzurechnen ist (Jakom, EStG 2010, § 7, Rz 21). Hinsichtlich der Zurechnung der Wirtschaftsgüter ist geregelt, dass Wirtschaftsgüter demjenigen zugerechnet werden, der über das Wirtschaftsgut die Herrschaft gleich einem Eigentümer ausübt (§ 24 Abs. 1 lit. d BAO). Dies bedeutet, dass für die Geltendmachung der AfA nicht das zivilrechtliche Eigentum, sondern das wirtschaftliche Eigentum an dem Wirtschaftsgut erforderlich ist. Wirtschaftlicher Eigentümer ist zwar in der Regel der zivilrechtliche Eigentümer, doch können zivilrechtliches und wirtschaftliches Eigentum auch auseinander fallen. Wirtschaftliches Eigentum liegt vor, wenn ein anderer als der zivilrechtliche Eigentümer die positiven Befugnisse, die Ausdruck des zivilrechtlichen Eigentums sind, wie insbesondere Gebrauch, Verbrauch, Veränderung, Belastung und Veräußerung, auszuüben in der Lage ist und wenn er zugleich den negativen Inhalt des Eigentumsrechtes, nämlich den Ausschluss Dritter von der Einwirkung auf die Sache, geltend machen kann (Ritz, BAO-Kommentar³, § 24, Tz 3). Im vorliegenden Fall ist der Bw. zwar seit der Schenkung im Jahr 2006 zivilrechtlicher (Mit-) Eigentümer der berufungsgegenständlichen Liegenschaft, nach Meinung des UFS ist jedoch seine Mutter seit der Einräumung des lebenslänglichen Fruchtgenussrechtes wirtschaftliche Eigentümerin. Dies zeigt sich einerseits in den vom Bw. unbestrittenen Feststellungsbescheiden für die Jahre 2006 bis 2008, worin die Einkünfte aus Vermietung und Verpachtung aus dem diesbezüglichen Liegenschaftsanteil erklärungsgemäß seiner Mutter zugerechnet wurden und andererseits direkt aus dem Inhalt des Notariatsaktes. Unter Punkt V. des Schenkungsvertrages vom 4. September 2006 verpflichtete sich der Bw. u.a. die berufungsgegenständliche Liegenschaft ohne Zustimmung seiner Mutter weder zu belasten noch zu veräußern. Dieses Belastungs- und Veräußerungsverbot wurde auch grundbücherlich eingetragen (siehe Punkt VIII. des angeführten Vertrages). Durch diese besondere vertragliche Gestaltung behält die Mutter des Bw. die eigentümerähnliche Stellung bei und ist auch nach der Schenkung ihrer Miteigentumsanteile an ihren Sohn als wirtschaftliche (Mit-) Eigentümerin der diesbezüglichen Liegenschaft anzusehen. Insoweit trifft auch das Vorbringen des Bw., er sei in der Zeit des Fruchtgenussvorbehaltes bereits wirtschaftlicher Eigentümer des berufungsgegenständlichen Liegenschaftanteiles gewesen, nicht zu.

Hinsichtlich der Risiken betreffend die Wertminderung, den Untergang des Miteigentumsanteiles und des Vorteiles einer Werterhöhung des Miteigentumsanteiles ist darauf hinzuweisen, dass durch die vom Bw. eingegangene Verpflichtung, die geschenkten Anteile ohne Zustimmung seiner Mutter weder zu belasten noch zu veräußern, dieser gar nicht in der Lage ist, mit den Miteigentumsanteilen wie ein Eigentümer zu schalten und zu walten.

Wenn der Bw. vorbringt, im Zuge der Verlassenschaftsabhandlung sei keine Einantwortung der Liegenschaft durchgeführt worden und ein unentgeltlicher Erwerb habe zum Zeitpunkt des Ablebens seiner Mutter nicht stattgefunden, ist entgegenzuhalten, dass der Bw. durch den rechtskräftigen Einantwortungsbeschluss des Bezirksgerichtes Hernals vom 12. März 2009, zu 3 A 10/09h in die Verlassenschaft nach seiner verstorbenen Mutter zur Gänze eingeantwortet wurde und damit die Rechtsnachfolge nach seiner Mutter angetreten hat. Durch den Tod seiner Mutter, die - wie oben bereits erwähnt - das wirtschaftliche Eigentum an ihrem Miteigentumsanteil beibehalten hat, erlosch ihr lebenslängliches Fruchtgenussrecht und sind in der Folge das wirtschaftliche und das zivilrechtliche Eigentum in der Person des Bw. zusammengefallen. Durch das Ableben der Mutter des Bw. erhält dieser die volle Verfügungsberechtigung über den berufungsgegenständlichen Liegenschaftsanteil in W. und ist daher dieser Zeitpunkt für die Anwendung des § 16 Abs. 1 Z. 8 lit. b EStG 1988 maßgeblich.

In der mündlichen Berufungsverhandlung bringt der Bw. vor, dass die Einkunftsquelle bereits im Jahr 2006 übertragen worden sei. Diesem Vorbringen ist - wie oben bereits ausgeführt - zu entgegnen, dass zwar im Jahr 2006 das zivilrechtliche (Mit-) Eigentum an der gegenständlichen Liegenschaft auf den Bw. übertragen wurde, die wirtschaftliche (Mit-) Eigentümerin bleibt aber - auch nach der Schenkung - die Mutter des Bw.

Soweit der Bw. die Meinung vertritt, die Einkunftszurechnung habe mit der Übertragung der Einkunftsquelle nichts zu tun, ist darauf hinzuweisen, dass es bei der Übertragung einer Einkunftsquelle darauf ankommt, in welchem Umfang das Recht an einer Einkunftsquelle übertragen wird, also wie stark das Recht an dem übertragenem Wirtschaftsgut ist. Verbleibt - wie im vorliegenden Fall - das wirtschaftliche (Mit-) Eigentum an der Liegenschaft beim Übertragenden, dann sind ihm auch das Wirtschaftsgut (die Liegenschaftsanteile) und die daraus erzielten Einkünfte weiterhin steuerlich zuzurechnen. Es trifft zwar zu, dass aus dem Einantwortungsbeschluss des BG Hernals keine Übertragung der gegenständlichen Liegenschaftsanteile ersichtlich ist, doch wurde - wie oben bereits ausgeführt - die Verlassenschaft nach TR. dem Bw., der zum gesamten Nachlass eine unbedingte Erbantrittserklärung abgegeben hat, eingeantwortet. Damit vereinigten sich das zivilrechtliche und das wirtschaftliche (Mit-) Eigentum des Liegenschaftanteils beim Bw.

Wenn der Bw. als Eventualantrag die Anwendung des § 16 Abs. 1 Z. 8 lit. d EStG 1988 stellt, übersieht er, dass der Gesetzgeber für den Fall einer unentgeltlichen Übertragung eines Gebäudes eine eigene Regelung getroffen hat. Darin wurde nämlich bestimmt, dass bei unentgeltlichem Erwerb eines Gebäudes die Absetzung für Abnutzung des Rechtsvorgängers fortzusetzen ist (§ 16 Abs. 1 Z. 8 lit. b EStG 1988). Für die Anwendung des § 16 Abs. 1 Z. 8 lit. d EStG 1988 verbleibt somit kein Raum.

Betreffend die strittigen Sachverständigenkosten anerkennt die Amtspartei in der mündlichen Berufungsverhandlung die sofortige Abzugsfähigkeit dieser Kosten. Auch der UFS gelangt zu dieser Ansicht. Diese Aufwendungen in Höhe von € 1.600,00 stellen bei den Einkünften aus Vermietung und Verpachtung Werbungskosten im Sinne des § 16 EStG 1988 dar, da sie grundsätzlich der Ermittlung der fiktiven Anschaffungskosten und in weiterer Folge der Einkunftsermittlung dienen (vgl. Doralt, EStG-Kommentar, § 16, Tz 220).

Demnach werden die im Jahr 2009 erzielten Einkünfte aus Vermietung und Verpachtung betreffend die Liegenschaft in W. gem. § 188 BAO in Höhe von € 37.789,55 festgestellt.

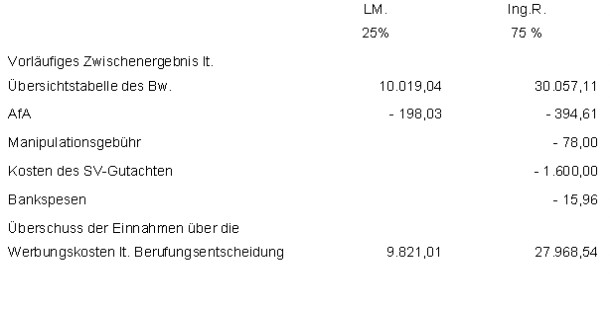

Die Anteile der Einkünfte aus Vermietung und Verpachtung werden wie folgt ermittelt:

Der Berufung war daher teilweise Statt zu geben.

Wien, am 24. Mai 2011

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 16 Abs. 1 Z 8 lit. d EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |