Druckkostenbeiträge zu Katalogen und Flugblättern

Beachte:

VwGH-Beschwerde zur Zl. 2010/17/0104 eingebracht. Mit Erk. v. 28.6.2011 wegen Rechtswidrigkeit des Inhaltes aufgehoben. Fortgesetztes Verfahren nicht durch BE erledigt.

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufungen der Bw. Österreich e. Gen., Adresse, vertreten durch Stb., vom 11. September 2006 gegen die Bescheide des Finanzamtes ABC, vertreten durch A, vom 10. August 2006 betreffend Werbeabgabe für den Zeitraum 2002 bis 2005 entschieden:

Den Berufungen wird teilweise Folge gegeben.

Die angefochtenen Bescheide werden abgeändert.

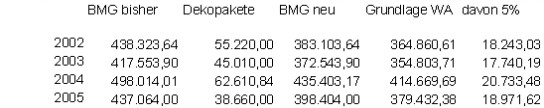

Die Bemessungsgrundlagen und die Höhe der Abgabe betragen:

Grundlage Werbeabgabe | davon 5 % | |

2002 | 364.860,61 | 18.243,03 |

2003 | 354.803,71 | 17.740,19 |

2004 | 414.669,69 | 20.733,48 |

2005 | 379.432,38 | 18.971,62 |

Die Berechung der Bemessungsgrundlage und der Höhe der Abgabe ist aus der Darstellung am Ende der gegenständlichen Berufungsentscheidung ersichtlich.

Entscheidungsgründe

Bei der Berufungswerberin fand im Jahr 2006 eine Außenprüfung durch die Großbetriebsprüfung ABC zu ABNr. 234 statt. Im Besprechungsprogramm vom 11. Juli 2006 finden sich hinsichtlich der Werbeabgabe unter Punkt 2. folgende Ausführungen: Das geprüfte Unternehmen gebe Broschüren, Kataloge, Flugblätter und Poster im eigenen Namen - als Bw. - heraus. Diese Druckwerke würden in der Regel eine Abbildung und Kurzbeschreibung der Produkte, sowie den Firmennamen des Herstellers bzw. des Lieferanten enthalten. Die Verteilung erfolge einerseits über Massensendungen an Haushalte und andererseits würden jene oben angeführten Druckwerke beim Kunden zur freien Entnahme aufliegen. Für die Veröffentlichung und Darstellung ihrer Produkte würden die Lieferanten Werbekostenbeiträge leisten. Gemäß § 1 Abs. 2 Z 1 WerbeAbgG 2000 gelte die Veröffentlichung von Werbeeinschaltungen in Druckwerken im Sinne des Mediengesetzes als Werbeleistung, die der Werbeabgabe unterliegen würde. Werbekataloge bzw. Flugblätter, die zur Verbreitung an einen größeren Personenkreis bestimmt seien, würden als Druckwerke im Sinne des Mediengesetzes gelten. Soweit in derartigen Medien Werbeeinschaltungen gegen Entgelt veröffentlicht würden, liege somit ein steuerbarer Tatbestand gemäß § 1 Abs. 2 Z 1 WerbeAbgG 2000 vor. Nach Ansicht der BP seien die vom Lieferanten geleisteten Beträge der Werbeabgabe zu unterwerfen.

2002 | 2003 | 2004 | |

Bemessungsgrundlage | 763.176,29 | 689.273,90 | 972.824,01 |

5 % Werbeabgabe | 38.158,81 | 34.463,70 | 48.641,20 |

Für den Nachschauzeitraum: | 1-8/2005 | ||

Bemessungsgrundlage | noch nicht bekannt |

In der Niederschrift über die Schlussbesprechung vom 17. Juli 2006 finden sich unter Punkt 2. die textgleichen Ausführungen wie im Besprechungsprogramm. Die Beträge wurden jedoch lt. unten stehender Tabelle verändert.

2002 | 2003 | 2004 | |

Bemessungsgrundlage | 438.323,64 | 417.553,90 | 498.014,01 |

5 % Werbeabgabe | 21.916,18 | 20.877,70 | 24.900,70 |

2005 | |||

Bemessungsgrundlage | 524.476,80 | ||

5 % Werbeabgabe | 26.223,84 |

In der Folge langte mit 17. Juli 2006 ein Schreiben des Steuerberaters bei der BP ein (im Arbeitsbogen enthalten) und wurde zur Werbeabgabe (Punkt2) wie folgt ausgeführt:

Die Bemessungsgrundlagen 2002 bis 2004 seien korrekt. Es sei jedoch übersehen worden, dass es sich bei der übermittelten Aufstellung für 2005 um Salden der Lieferanten und Kunden handle. Daher seien alle Beträge brutto inkl. USt ausgewiesen. Die Bemessungsgrundlage laut BP sei daher um die enthaltene USt zu kürzen und betrage 437.064,00 €. Die Werbeabgabe reduziere sich in Folge auf 21.853,20 €.

2. Sachverhalt: Wie ausführlich in der Besprechung am 19. April 2006 besprochen, gebe das geprüfte Unternehmen keineswegs Broschüren, Kataloge, Flugblätter und Poster im eigenen Namen - als Bw. - heraus, sondern werde als Dienstleister für ihre Mitglieder (das sind selbständige Handelsunternehmen, die lediglich unter der gemeinsamen Marke und den gemeinsamen Cooperate Design firmieren) tätig und besorge lediglich die Produktion und den Versand. Grundlage für jedes einzelne Druckwerk sei ein dezidierter Auftrag des selbständigen Händlers. Diese Druckwerke würden Abbildungen und Kurzbeschreibungen der Produkte enthalten. Die Produktbezeichnung beinhalte notwendigerweise auch den Markennamen des Produktes, da es sich dabei um einen Teil der marktüblichen Bezeichnung handle (zB Philips 32 PF 5420 LCD TV). Darüber hinaus komme es zu keiner Nennung des Herstellers bzw. Lieferanten, wie etwa Angabe einer Internetadresse oder Abdrucken des Herstellerlogos. Wie ebenfalls ausführlich besprochen erfolge die Verteilung nahezu zur Gänze über Massensendungen an Haushalte. An die Händler würden in der Regel nur wenige Exemplare für interne Zwecke (zB als Belegexemplar für Buchhaltung und Werbeabteilung oder die Verkäuferdaten) geliefert. Diese seien nicht für die Verteilung an potentielle Abnehmer bestimmt. Die mit der Verteilung der Druckwerke beauftragten Unternehmen hätten die Werbeabgabe in Rechnung gestellt. Die Werbekostenbeiträge der Lieferanten für diese Druckwerke würden betragen: Im Jahr 2002 308.963,80 €, im Jahr 2003 297.375,00 €, im Jahr 2004 379.142,00 €, im Jahr 2005 398.404,00 €. Weiters würden vom geprüften Unternehmen sogenannte Dekopakete erzeugt und an die Mitglieder verkauft. Dabei würde es sich um Dekorationshilfen für die Geschäftsräume der Mitglieder handeln. Für die Abbildung von Produkten aus diesen Dekomaterialien würden von den Lieferanten Zuschüsse geleistet. Diese würden betragen 2002 55.220,00 €, 2003 45.010,00 €, 2004 62.610,84 € und 2005 38.660,00 €. Zusätzlich von den Händlern in Auftrag gegebenen und vom geprüften Unternehmen gestalteten Druckwerken habe das geprüfte Unternehmen in den Jahren 2002 bis 2004 im Auftrag der X GmbH Flugblätter produziert. Die Anzahl und Inhalte dieser Flugblätter sei zur Gänze vom Auftraggeber vorgegeben gewesen (zB Produktauswahl, Produktbeschreibung oder Produktpräsentation). Es seien darin auch nur Produkte von X enthalten. Diese Flugblätter seien ebenso wie die eigenen Flugblätter über Verteilerunternehmen an Haushalte verteilt worden. Die mit der Verteilung der Druckwerke beauftragten Unternehmen hätten die Werbeabgabe in Rechnung gestellt. Ab dem Jahr 2005 sei die Produktion der Flugblätter vom Lieferanten anders vergeben worden und es sei kein Auftrag mehr an das geprüfte Unternehmen erfolgt. Die Werbekostenbeiträge der Lieferanten für diese Druckwerke würden betragen: Jahr 2002 74.139,84 €, Jahr 2003 75.168,90 €, Jahr 2004 56.261,17 €, Jahr 2005 0,00 €.

Am 10. August 2006 erließ das Finanzamt ABC Werbeabgabebescheide für 2002 bis 2005, legte die Feststellungen der Betriebsprüfung zu Grunde und legte die Zahlen der Niederschrift über die Schlussbesprechung zu Grunde. Im Jahr 2005 wurde abweichend davon die Bemessungsgrundlage mit 437.064,00 € festgesetzt.

Mit vier Schriftsätzen, alle datiert vom 11. September 2006 wurde gegen diese Bescheide Berufung erhoben und wurde ausgeführt:

Die Darstellung des Sachverhaltes in der Niederschrift über die Schlussbesprechung vermittle keinen vollständigen Einblick in die tatsächlichen Verhältnisse. Die Bw.-Einkaufsgenossenschaft reg. Genossenschaft mbH, in der Folge kurz "Bw." bezeichnet: Ist nach ihrer Satzung ein Zusammenschluss von Unternehmen, die den Einzelhandel mit Elektro-, Radio-, Elektronik- und Videogeräten oder das Gewerbe des Elektro-, Radio- und Videoelektronikers betreiben. Der hier relevante Unternehmensgegenstand sei: 1. Die Belieferung der Mitglieder mit Elektro-, Radio- und Fernsehgeräten sowie allen sonstigen Gegenstände ihres Handels- und Handwerksbedarfs im Großhandel einschließlich des Streckengeschäftes, sowie in Kommissions- und Agenturgeschäftes; 2. der Abschluss von Vereinbarungen mit Vertragslieferanten über die Gestaltung ihrer Lieferverträge mit Genossenschaftsmitgliedern auch unter Übernahme der Zentralregulierung und des Delkredere; 3. die Übernahme von Gemeinschaftsaufgaben, die der Gesamtheit der Mitglieder zu Gute kommen, wie Werbung, Schulung, Information, Qualitätsförderung und Fachberatung sowie Planung und Errichtung eines gemeinsamen Rechenzentrums für die Mitglieder. Die Bw. wird dabei ausschließlich für ihre Mitglieder tätig. Ein Verkauf an Endkonsumenten erfolgt nicht. Im Bereich der Werbung seien die folgenden Fälle zu unterscheiden:

1. Image-Werbung für die Marke Bw.: Durch Inserate in Tageszeitungen, Rundfunk- und TV-Spots werde die Marke Bw. beworben. Bei dieser Form der Werbung sei für den Konsumenten kein bestimmter Händler erkennbar.

2. Tätigkeit einer Werbeagentur für die Mitglieder: Neben der Belieferung der Mitglieder mit Handelswaren würden im Auftrag der Mitglieder für diese auch Werbematerialien produziert. Die Bw. übernehme dabei die Aufgaben einer Werbeagentur (Gestaltung, Produktion und Organisation der Verteilung der Werbematerialien). Bei diesen Werbematerialien handle es sich um: Broschüren, Kataloge und Flugblätter zur Verteilung an die Konsumenten. Diese Werbematerialien seien aus Kostengründen für alle Mitglieder großteils gleichgestaltet, als Herausgeber sei aber das jeweilige Mitglied deutlich erkennbar mit allen Kontaktdaten aufgedruckt. Ein Verweis auf andere Bw.-Mitglieder sei in keiner Weise gegeben. Da es sich bei jedem Mitglied um ein selbständiges Unternehmen handle und hinsichtlich Sortiments- und Preisgestaltung keine Vorgaben existieren würden, sei es auch nicht möglich, dass ein beworbenes Produkt bei einem anderen Mitglied nicht oder zu einem anderen Preis erhältlich sei. Diese Druckwerke würden Abbildungen und Kurzbeschreibungen der Produkte enthalten. Die Produktbezeichnung beinhalte notwendigerweise auch den Markennamen des Produktes, da es sich dabei um einen Teil der markenüblichen Bezeichnung handle (zB Philips 32 PF 5420 LCD TV). Darüber hinaus komme es zu keiner Nennung des Herstellers bzw. Lieferanten, wie etwa Angabe einer Internetadresse oder Abdrucken des Herstellerlogos. Weiters richte sich die Darstellung des jeweiligen Produktes nur nach den Interessen des Mitgliedes und unterscheide sich damit auch grundsätzlich von der Werbelinie des Herstellers. Bei jedem erzeugten Druckwerk sei eindeutig das Mitglied als Herausgeber erkennbar. Eine Herausgabe von Druckwerken im eigenen Namen als Bw. finde nicht statt. Diese Druckwerke würden zu 99 % als Massensendung über Verteilungsunternehmen an Haushalte verteilt. Für diese Verteilung werde vom Verteilungsunternehmen die Werbeabgabe in Rechnung gestellt. Die restlichen Flugblätter (in der Regel 20 bis 50 Stück pro Mitglied) würden als Belegexemplare für die verschiedenen Unternehmen und die Bw. sowie als Arbeitsunterlage für die Verkäufe in den Geschäften dienen. Dekopakete: Diese sind Materialien zur Dekoration der Verkaufsräume und Auslagen mit teilweise saisonbezogener Aufmachung. Diese Dekomaterialien seien nicht zur Weitergabe an Kunden bestimmt. Für die Abbildung von Produkten aus diesen Dekomaterialien würden von den Lieferanten Zuschüsse geleistet. Diese Werbemittel (Broschüren, Kataloge und Flugblätter sowie Dekopakete) würden nur über ausdrücklichen Auftrag des jeweiligen Mitglieds produziert und diesem auch in Rechnung gestellt. Das Mitglied entscheide völlig frei, welche bzw. wie viele Werbematerialien es beziehen möchte. Die Druckkostenbeiträge der Lieferanten der beworbenen Artikel gemäß lit. a der Feststellung des Finanzamtes würden sich wie folgt verteilen (alle Beträge in €):

Jahr | 2002 | 2003 | 2004 | 2005 |

Flugblätter, Kataloge | 308.963,80 | 297.375 | 379.142,00 | 398.404,00 |

Dekopaket | 55.220,00 | 45.010 | 62.610,84 | 38.660,00 |

3. Tätigkeit einer Werbeagentur für den Lieferanten X : Zu der Produktion für die Firma X GmbH gemäß lit. b der Feststellung des Finanzamtes wird ergänzt: Der Inhalt dieser Flugblätter werde zur Gänze vom Auftraggeber X vorgegeben (zB Produktauswahl, Produktbeschreibung oder Produktpräsentation). Es seien darin auch nur Produkte von X enthalten. Diese Flugblätter würden ebenso wie die eigenen Flugblätter über Verteilerunternehmen an Haushalte verteilt, wobei die Entscheidung über die Anzahl und Verteilung der Flugblätter ebenfalls zur Gänze bei der Firma X gelegen sei. Die mit der Verteilung der Druckwerke beauftragten Unternehmen hätten die Werbeabgabe in Rechnung gestellt. Die anfallenden Kosten würden zur Gänze an den Auftraggeber verrechnet. Eine Kostenbeteiligung der Mitglieder erfolge nicht. Ab dem Jahr 2005 sei die Produktion der Flugblätter von der Firma X anders vergeben worden und sei kein Auftrag zur Gestaltung mehr an die Bw. erfolgt.

4. Begründung Broschüren, Kataloge und Flugblätter: Der VfGH habe sich im Urteil vom 28. September 2002, B 171/02, mit der Frage der Interpretation des § 1 Abs. 2 Z 1 beschäftigt und festgestellt, dass der Preis der Distribution der Werbebotschaft die Bemessungsgrundlage für die Werbeabgabe sei. Eine Veröffentlichung von Werbeeinschaltungen in Druckwerken (im Sinne des § 1 Abs. 2 Z 1 WerbeAbgG 2000) liege auch dann vor, wenn auf die redaktionellen Beiträge in einem Druckwerke vollkommen verzichtet werde und es ausschließlich aus Werbebotschaften bestehe. In verfassungskonformer Interpretation der Bestimmung sei es geboten, bei Medien ohne redaktionellen Teil die Verteilung als Veröffentlichung anzusehen, sodass diese Verteilung der werbeabgabepflichtige Vorgang sei. Dies gelte unabhängig davon, ob das Medium einer Zeitung / Zeitschrift beigelegt oder im Direktvertrieb über die Post oder andere Vertriebsfirmen verteilt werde. Dieser Meinung habe sich auch das BMF mit der Ankündigung einer Änderung des Erlasses zur Werbeabgabe in SWK 17/18/2003 (S 471) angeschlossen. Die Flugblätter und Kataloge würden daher von den Verteilungsfirmen herausgegeben und dafür auch Werbeabgabe berechnet. Die Bw. verrechne diese Kosten weiter in der Folge lediglich zuzüglich der Produktionskosten (anteilig). Gemäß § 1 Abs. 2 Z 1 WerbeAbgG unterliege aber nur die Veröffentlichung von Werbeeinschaltungen in Druckwerken der Werbeabgabe und nicht die in weiteren Stufen erfolgte Weiterverrechnung.

4. Begründung Dekopakete: Dem § 1 Abs. 2 Z 1 WerbeAbgG würden nur Werbeeinschaltungen in Druckwerken im Sinne des Mediengesetzes unterliegen. Die Voraussetzung für ein Druckwerk im Sinne des § 1 Abs. 1 Z 4 MedienG sei daher, dass ein Medienwerk im Sinne des § 1 Abs. 1 Z 3 MedienG vorliege und Mitteilungen oder Darbietungen ausschließlich in Schrift oder in Standbildern verbreitet würden. Der Begriff des Medienwerkes setze aber eine körperliche Weitergabe an einen größeren Personenkreis voraus (vgl. auch Thiele, Werbeabgabegesetz - Praxiskommentar, Wien 2000, Tz. 45 und 47). Die Dekopakete würden zur Dekoration der Schaufenster und Verkaufsräume dienen und würden nicht an Kunden weitergegeben. Die erstellten Dekopakete würden aus Einzelstücken bzw. nur wenige stückgleicher Medien bestehen. Eine Weitergabe an einen größeren Personenkreis sei daher von der Natur der Sache gar nicht möglich. Da kein Druckwerk im Sinne des Mediengesetzes vorliege, komme eine Steuerpflicht nach § 1 Abs. 2 Z 1 WerbeAbgG nicht in Betracht.

5. Begründung Produktion X: Die Flugblätter der Firma X würden für diese zum Zwecke der Eigenwerbung produziert und lt. Interpretation des VfGH im Urteil vom 28. September 2002, B 171/02 (vgl. oben Punkt 3. Begründung Broschüren, Kataloge und Flugblätter) und im Verteilungsunternehmen herausgegeben. Bei den Leistungen der Bw. zur Erstellung der Flugblätter handle es sich um eine reine Leistung einer Werbeagentur. Es werde lediglich die Gestaltung und Produktion des Werbemittels übernommen und anschließlich die Veröffentlichung besorgt. Steuerpflicht trete nur dann ein, wenn ein Werbeleister im Sinne des § 1 Abs. 2 WerbeAbgG 2000 mit einer Werbeleistung beauftragt werde. Keine Werbeleister seien Unternehmen, die bloß die Besorgung einer Werbeleistung bei einem Werbeleister übernehmen würden. Darunter würden vor allem Werbeagenturen fallen, die die Erstellung eines Werbeschüüses unter Einschluss der Besorgung der Veröffentlichung durch einen Werbeleister übernehmen würden. Diese Ansicht werde auch von der Finanzverwaltung im Punkt 3.1. des Durchführungserlasses zur Werbeabgabe (Erlass des Bundesministeriums für Finanzen vom 15. Juni 2000, Z 140607/1-IV/14/00) vertreten. Würde man der - wie oben ausgeführt meines Erachtens unzutreffenden - Beurteilung der Behörde im gegenständlichen Fall folgen und die Bw. als Herausgeber des Flugblattes ansehen, so wäre die Bemessungsgrundlage falsch ermittelt. Gemäß § 2 Abs. 1 WerbeAbgG sei die Bemessungsgrundlage der Werbeabgabe das Entgelt für die Veröffentlichung der Werbeeinschaltung bzw. der Verbreitung der Werbebotschaft. Die Werbeabgabe bezwecke die Besteuerung der Werbeleistung ansich, die in einer Veröffentlichungs- oder Duldungsleistung bestehe. Kosten der Gestaltung und Produktion, die aber nicht notwendigerweise mit der Erbringung der Werbeleistung in unmittelbaren Zusammenhang stehen, würden nicht zum steuerbaren Entgelt gehören. (vgl. Thiele, Werbeabgabegesetz - Praxiskommentar, Wien 2000, Tz. 112 ff). Auch nach ständiger Judikatur des VwGH (zB VwGH 25. November 2003, 2003/17/0090) sei der Begriff Entgelt im Zusammenhang mit der Bemessungsgrundlage für die Werbeabgabe im § 2 Abs. 1 WerbeAbgG dahingehend auszulegen, dass darunter jede vom Unternehmen in Rechnung gestellte Gegenleistung zu verstehen sei, welche vom Auftraggeber für die in § 1 Abs. 2 WerbeAbgG umschriebene Werbeleistungen nicht aber für sonstige vom Werbeunternehmer erbrachte Leistungen, wie etwa die Produktion von Werbespots, zu erbringen sei. Die von der Bw. an die X verrechneten Kosten würden aber aus der Weiterverrechnung der (ohnehin der Werbeabgabe unterworfenen) Leistung der Verteilungsfirmen sowie der nicht in die Bemessungsgrundlage einzubeziehenden Produktionskosten seien. Es werde daher der Antrag gestellt auf ersatzlose Aufhebung des Werbeabgabenbescheides und für den Fall der Vorlage an den Unabhängigen Finanzsenat eine mündliche Verhandlung sowie der Ausschluss der Veröffentlichkeit.

Mit Schreiben vom 19. Oktober 2006 langte eine Ergänzung zu dieser Berufung ein und wurde ausgeführt:

Bei der Ermittlung der Werbeabgabe sei die USt-Bemessungsgrundlage als Bemessungsgrundlage herangezogen und die Werbeabgabe durch eine Berechnung von 100 ermittelt worden. Da mit dem Lieferanten aber Gesamtpreise vereinbart worden seien, sei die Werbeabgabe in diesem Betrag bereits enthalten. Die Werbeabgabe sei daher durch eine Berechnung auf 100 zu ermitteln. Unter Annahme der von der BP ermittelten Entgelte müsse die korrekte Berechnung daher lauten:

Bemessungsgrundlage USt | Grundlage Werbeabgabe | davon 5 % | |

2002 | 438.323,64 | 417.451,09 | 20.872,55 |

2003 | 417.553,90 | 397.670,38 | 19.883,52 |

2004 | 498.014,01 | 474.299,06 | 23.714,95 |

2005 | 437.064,00 | 416.251,43 | 20.812,57 |

1.790.955,55 | 1.705.671,95 | 85.283,60 |

Es werde daher der Antrag gestellt, im Falle einer teilweisen Abweisung der Berufung die Berechnung der Werbeabgabe auf 100 durchzuführen.

Mit Schreiben vom 25. September 2006 wurden die gegenständlichen Berufungen der Betriebsprüfung zur Stellungnahme übermittelt. Mit Schreiben vom 12. Jänner 2007 wurde seitens der Betriebsprüfung zur Berufung wie folgt Stellung genommen:

Bei der Bw.-Einkaufsgenossenschaft reg. Genossenschaft mbH handle es sich um ein Unternehmen, deren Unternehmensgegenstand ua. lt. Satzung die Förderung der wirtschaftlichen Interessen ihrer Mitglieder sei. Der in der Berufung genannte Unternehmensgegenstand wird von der BP in keiner Weise in Frage gestellt. Strittig sei nach Ansicht der BP, ob die erhaltenen Werbekostenbeiträge der Lieferindustrie der Werbeabgabe zu unterziehen seien. Sachverhaltsmäßig geht die BP davon aus, dass die Bw. neben der Belieferung ihrer Mitglieder mit Handelswaren, Werbematerialien produziere und somit als Werbeleister für die Lieferindustrie tätig werde. Diese Werbematerialien seien Kataloge, Flugblätter und Dekopakete und würden Abbildungen und Kurzbeschreibungen der Produkte enthalten (siehe Arbeitsbogen). Die Produktbezeichnung beinhalte auch den Markennamen des Produzenten. Wenn der Berufungswerber vermeint, dass es darüber hinaus zu keiner Nennung des Herstellers komme, wie etwa Angabe einer Internetadresse, sei dies nach Ansicht der BP nicht von Bedeutung. Den wie der VwGH im Erkenntnis vom 22. Juni 2006, Zl. 2005/17/0053 judiziere, reiche ein Erscheinungsbild der Produktdarstellungen, dass ein Geschäftsleben für Unternehmen üblich sei, für die Werbeabgabepflicht aus. Die Druckwerke würden daher auch im Interesse der Hersteller erstellt. Ansonsten würden die Lieferanten ja keine Werbungskostenzuschüsse leisten.

Nach Ansicht der BP handle es sich daher um eine steuerpflichtige Werbeleistung im Sinne des § 1 Abs. 2 Z 1 WerbeAbgG und die Berufung sei abzuweisen. Dem nachträglich eingereichten Berufungsbegehren vom 19. Oktober 2006, dass mit dem Lieferanten ein Gesamtpreis vereinbart worden sei und die Werbeabgabe daher durch eine Berechnung auf 100 zu ermitteln sei, sei nach Ansicht der BP stattzugeben. Beigelegt war diesem Schreiben ein Artikel vom Mag. Ralph Kilches, öffentlich den SWK 15/2006 (S 475).

Mit Schreiben vom 17. Jänner 2007 wurde die Berufungswerberin aufgefordert zur Stellungnahme der BP eine Gegenäußerung abzugeben. In dieser wurde ausgeführt: Wenn die BP in ihrer Stellungnahme vermeine, eine Werbeabgabe liege bereits deshalb vor, weil eine Werbeleistung vorliege, so übersehe sie dabei, dass die Werbeabgabe im Gegensatz zur Umsatzsteuer keine umfassende Alphasensteuer Werbeleistungen sei. Der Werbeabgabe nach § 1 Abs. 2 Z 1 WerbeAbgG unterliege nur die Veröffentlichung von Werbeeinschaltungen in Druckwerken im Sinne des Mediengesetzes. Alle übrigen Werbeleistungen wie etwa die Gestaltung und Produktion von Flugblättern sowie die Besorgung einer Werbeleistung bei einem Werbeleister unterliege nicht der Werbeabgabe. Wie in der Berufung dargestellt, nehme die Berufungswerberin keine Veröffentlichung von Werbeeinschaltungen in Druckwerken vor und sei deshalb nicht Abgabenschuldner im Sinne des § 3 Abs. 1 WerbeAbgG.

Die Berufungen hinsichtlich Werbeabgabe 2002 bis 2005 wurden dem Unabhängigen Finanzsenat mit Vorlagebericht vom 1. März 2007 zur Entscheidung vorgelegt.

In der Folge wurde seitens der Referentin am 27. Jänner 2009 ein Vorhalt ausgefertigt und wurde ausgeführt: " Strittig ist im gegenständlichen Verfahren die Werbeabgabepflicht für folgende Vorgänge: 1) Produktion und Gestaltung von Werbematerialen für Mitglieder (Broschüren, Kataloge, Flugblätter)

Diesbezüglich teilt die Referentin die Rechtsansicht der Betriebsprüfung, wonach die hierfür von der Lieferindustrie gezahlten Beiträge der Werbeabgabe unterliegen. Soweit von den Geschäftspartnern ein Entgelt, unter welcher Bezeichnung auch immer geleistet wird, liegt nicht mehr ausschließlich eine Eigenwerbung der Bw. vor sondern erfolgt insofern durch die Veröffentlichung auch eine werbeabgabepflichtige Leistung für die Geschäftspartner.

Diesbezüglich wird insbesondere auf die Ausführungen von Mag. Rössler in SWK 2008, S 482 verwiesen.

Der UFS hat sich bereits mehrmals mit dieser Thematik beschäftigt. Diesbezüglich sei insbesondere auf die Entscheidungen RV/0459-W/04, RV/0924-L/05, RV/0955-W/05,

Wenn eingewendet wird, die Bw. sei nicht Herausgeber dieser Druckwerke so wird festgestellt: Herausgeber ist eine Person, die für die Veröffentlichung von künstlerischen oder wissenschaftlichen Werken in Wort, Schrift, Ton oder Bild rechtlich und publizistisch verantwortlich zeichnet bzw. eine Person, die die journalistische Leitlinie eines periodischen Mediums (Zeitschrift, Katalog, Flugblatt etc.) bestimmt und deren Umsetzung überwacht. Aus dieser Begriffsbestimmung ist ersichtlich, dass keinesfalls das einzelne Mitglied als Herausgeber der strittigen Broschüren, Kataloge und Flugblätter angesehen werden kann, da die Leitlinie von der Bw. vorgegeben wurde. Dafür spricht auch ein Schreiben der Bw. an ihre Händler vom 14.2.2006 (liegt in Kopie bei - befand sich im Arbeitsbogen). Richtig ist zwar, dass die einzelnen Händler die Kataloge nicht bestellen müssen, jedoch wird erst ab einer Bestellmenge von 1000 Katalogen der Name des Händlers gratis auf die Titelseite gedruckt. Einfluss auf die Gestaltung ist somit nicht gegeben und der einzelne Händler keinesfalls Herausgeber.

2) Dekopakete: Bitte schildern Sie, wie die Dekorationsmaterialen ausgestaltet sind. Wenn es sich hierbei um Plakate und Schilder zum Aufhängen und ähnliches handelt, liegen nach Ansicht der Referentin keine Druckwerke im Sinne des Mediengesetzes vor. Es kann jedoch eine Werbeabgabepflicht nach § 1 Abs. 2 Z 3 Werbeabgabegesetz in Betracht kommen. Bei der Duldung der Benützung von Flächen und Räumen handelt es sich um Werbeleistungen, die in jeglicher Nutzung von Flächen und Räumen jeder Art bestehen. "Fläche" bedeutet einen nach Länge und Breite flach ausgedehnten Bereich oder die Außenseite bzw. Oberfläche eines Körpers oder Gegenstandes (Thiele, Praxiskommentar zum Werbeabgabengesetz, Rz 61). Zu den Flächen jeder Art zählen insbesondere Gebäudeflächen, Plakatständer oder sonstige Textilflächen. Unter jegliche Nutzung fällt das Bekleben der Fläche, der Aufdruck auf der Fläche, das Montieren von Tafeln, die Projektion auf Flächen sowie das Aufstellen von entsprechenden Geräten auf Flächen.

Auch in diesem Fall erfolgt demnach nach Ansicht der Referentin eine werbeabgabepflichtige Leistung für die Geschäftspartner. Da die Bw. die Empfängerin der von der Lieferindustrie bezahlten Beiträge ist, ist diese auch werbeabgabepflichtig.

Um Stellungnahme wird ersucht.

3) Flugblätter X: Zur Beurteilung der Werbeabgabepflicht hinsichtlich der Flugblätter, die für die Fa. X erstellt wurden, wird um Vorlage von drei beispielhaften Exemplaren ersucht. (Im Arbeitsbogen konnten keine solchen vorgefunden werden)

Hinsichtlich der Tätigkeit einer Werbeagentur der Bw. für die Fa. X wird vorgehalten, dass eine solche Tätigkeit in der Satzung der Bw. nicht enthalten ist (§ 2 Betriebsgegenstand). So gesehen besteht die Vermutung, dass (auch) ein Werbeinteresse der Bw. bzw. ihrer Mitglieder besteht. Bitte nehmen Sie dazu Stellung.

4) Berechnung: Hinsichtlich der Berechnung (nachträgliches Berufungsbegehren vom 19.10.2006) kann jedenfalls eine teilweise Stattgabe der Berufung erfolgen.

5) Bitte geben Sie bekannt, ob der Antrag auf Durchführung einer mündlichen Verhandlung aufrechterhalten wird."

In Beantwortung dieses Schreibens wurde mit Schreiben vom 6. April 2010 angeführt: "1. Produktion von Werbematerialien

Die im Artikel von Mag. Rössler (SWK 2008, S 482) zitierte Rechtsansicht des BMF ist Folge des VfGH-Erkenntnis vom 28.9.2002, B 171/02, das für eine verfassungskonforme Interpretation der Bestimmung als wesentlichen Anknüpfungspunkt für die Werbeabgabepflicht im Sinne des § 1 Abs. 2 Z. 1. WerbeAbgG die Verteilung festgelegt hat und daher im Erkenntnis von "verteilt (veröffentlicht)" (vgl. Pkt. 2.3.) spricht.

Der Begriff der Veröffentlichung wurde mit dem WerbeAbgG neu eingeführten und diesem kommt eine zentrale Rolle zu. Die ältere Judikatur zur Anzeigenabgabe ist daher nur bedingt auf das WerbeAbgG anwendbar.

Entsprechend diesen Grundsätzen vertritt das BMF im zitierten Erlass zur Werbeabgabe auch folgende Meinung:

Bei Medien ohne redaktionellen Teil (Prospekte, Warenproben, Flugblätter) ist die Verteilung als Veröffentlichung anzusehen, sodass diese Veröffentlichung der werbeabgabepflichtige Vorgang ist. Die Regelung für Sonderfälle in Punkt 4 "Besteht ein Medium (erkennbar) ausschließlich aus bezahlten Einschlagungen, die der Werbeabgabe unterliegen, ist die Einschaltung im Medium als Ver,,," ist nur für den Fall, dass ein Medium erkennbar und ausschließlich aus bezahlten Anzeigen besteht anwendbar (z.B. Gutscheinhefte) und für diesen Fall auch nachvollziehbar, da in diesem Extremfall der Aspekt der Eigenwerbung völlig fehlt und die Intention des Herausgebers die Herausgabe eines Druckwerkes mit entgeltlichen Inseraten ist, und der Verzicht auf einen redaktionellen Teil kein Grund für eine differenzierte Behandlung gegenüber vergleichbaren Druckwerken darstellt. Bei den gegenständlichen Flugblättern handelt es sich aber weder um ein Medium mit erkennbaren bezahlten Anzeigen noch um eines das ausschließlich aus solchen Anzeigen besteht. Vielmehr ist die klar erkennbare Motivation zur Herausgabe ausschließlich die Werbung für die im eigenen Geschäft angebotenen Produkte.

Die Schlussfolgerung von Mag. Rössler, dass Druckkostenbeiträge der Produkthersteller oder Großhändler in jedem Fall dazu führen, dass der Handelsbetrieb als Veröffentlicher anzusehen ist, vermag in dieser Verallgemeinerung nicht zu überzeugen. Im vorliegenden Fall wäre daher je Flugblatt zu untersuchen, ob irgendwelche Druckkostenbeiträge für das konkrete Flugblatt geleistet wurden. Wird das verneint, so wäre als Herausgeber das Verteilungsunternehmen anzusehen. Wird hingegen nur 1 Euro an Zuschuss gewährt, so wäre bei völlig identer Gestaltung des Flugblattes und gleicher Motivation für die Herausgabe das Handelsunternehmen der Herausgeber. Das würde dazu führen, dass zwei idente Flugblätter mit identer Gestaltung, identem Inhalt und identer Verteilungsart unterschiedlich behandelt werden. Dies widerspricht dem Gleichheitssatz.

Die Leistung von Druckkostenbeiträgen ist daher kein geeignetes Indiz zur Entscheidung, wer die Verteilung (Veröffentlichung) im Sinne des WerbeAbgG vornimmt. Die Tatsache, dass eine Werbung für ein Produkt indirekt immer auch einen Nutzen für den Lieferanten bzw. dessen Vorlieferanten (und die gesamte Wertschöpfungskette) hat, ist in einer arbeitsteiligen Wirtschaft systemimmanent. Diese Feststellung vermag zur Frage, wer die Veröffentlichung eines Druckwerkes vornimmt, ebenfalls nichts beizutragen. Es mag durchaus sein, dass der Lieferant die Druckkostenbeiträge für eine "Werbeleistung" leistet. Das WerbeAbgG besteuert aber gerade nicht generell jede Werbeleistung, sondern nur die Verteilung (Veröffentlichung) von Werbeeinschaltungen in Druckwerken. Der Steuertatbestand der Veröffentlichung kann aber bei einem Flugblatt nur ein einmaliger Vorgang sein und schon vom Wortsinn her nicht doppelt verwirklicht werden. Wer die Veröffentlichung vornimmt, kann wohl nur an Hand des Gesamtbildes der Verhältnisse entschieden werden.

Abgrenzungsprobleme ergeben sich in Fällen die sowohl der Eigenwerbung dienen und für die auch Werbekostenzuschüsse gewährt werden. (vgl. Häusle Thomas: Werbeabgabe bei Printmedien, FJ 2009, 49 - 55, Heft 2 v. 01.02.2009).

Wie Häusle im FJ schlüssig darstellt, ist die Erstellung des Prospektes noch keine Veröffentlichung. Erst die tatsächliche Verteilung des Prospektes stellt die Veröffentlichung und somit den werbeabgabenpflichtigen Vorgang dar. Werbeabgabenpflichtiger Werbeleister ist daher in solchen Fällen das Verteilungsunternehmen und nicht der Empfänger der Werbekostenzuschüsse.

Die bisher ergangenen UFS-Entscheidungen sind in der Sache nicht vergleichbar. Bei den zitierten Entscheidungen wurden die Kataloge durch den Empfänger der Werbekostenzuschüsse in den Baumärkten aufgelegt und daher selber verteilt. Dieser hat daher selber die Veröffentlichung vorgenommen.

Hinsichtlich der von der Referentin vertretenen Rechtsansicht, dass der Herausgeber eine Person ist, "die für die Veröffentlichung von .. Werken ... rechtlich und publizistisch verantwortlich zeichnet" wird eingewendet, dass die Mitglieder sehr wohl die Möglichkeit haben, auf die Gestaltung der Flugblätter Einfluss zu nehmen.

Um die Kosten möglichst gering zu halten, werden standardisierte Flugblätter ausgearbeitet und dem Händler angeboten. Diesem steht es frei, das Flugblatt in der angebotenen Form unverändert zu übernehmen oder einzelne Produkte oder Seiten auszutauschen. Auch wird ausschließlich vom Mitglied festgelegt, in welcher Menge, in welchem Gebiet und mit welcher Vertriebsschiene (Postversand, Prospektverteilung, Beilage zu Zeitungen) die Flugblätter verteilt werden. Die Bw. fungiert hier nur als Dienstleister der die Gestaltung, Produktion und Logistik übernimmt und durch Standardisierung Kostenvorteile vermittelt. Es werden allerdings auch individuelle Flugblätter für einzelne Mitglieder erstellt, wo das Mitglied den Inhalt zu 100% bestimmt. Der Hinweis am Bestellformular, dass ab 1.000 Stück der Eindruck des Namens gratis ist, ist als Mengenrabatt zu verstehen. Bei einer geringeren Auflage wird der Name ebenfalls eingedruckt, es fallen aber Mehrkosten an. Eine derartige Vorgangsweise ist bei Druckwerken üblich. So wird beispielsweise bei Visitenkarten normalerweise für jede Mutation des Namens ein Mehrpreis verlange, ab einer gewissen Menge häufig aber darauf verzichtet. Das Mitglied ist daher sehr wohl als Herausgeber des Flugblattes anzusehen.

Die Vorgangsweise mittels standardisierter Textbausteine die Kosten von Druckwerken zu minimieren ist durchaus üblich. So werden etwa auch Kundenzeitschriften und Newsletter kostengünstig auf Basis standardisierter Texte angeboten. Zusammenfassend kann festgehalten werden, dass im vorliegenden Fall die alleinige Motivation für die Herausgabe der Flugblätter das Werbeinteresse des Mitglieds ist und dieses auch den Inhalt und Verteilung der Flugblätter bestimmt. Die Bw. wird nur als Dienstleister in der Produktion tätig. Die Veröffentlichung wird von Verteilungsunternehmen (Post, Direktzusteller, Zeitungen) erbracht und die Werbeabgabe von diesen auch in Rechnung gestellt.

Dass die Industrie als indirekter Nutznießer der Werbung die Produktion der Flugblätter durch Werbekostenzuschüsse unterstützt vermag am Gesamtbild nichts zu ändern. Auch ohne Zuschüsse werden die Flugblätter in vergleichbarer Weise erstellt und verteilt.

2. Dekopakete

Bei den Dekopaketen handelt es sich wie vermutet um Plakate, Schilder zum Aufhängen, Kartonaufsteller und ähnliches zur Gestaltung der Auslagen und des Schauraumes. Es wird zustimmend festgestellt, dass für ein eventuelles Entgelt an einen Händler für die Aufstellung der Dekomaterialien im Schauraum eine Werbeabgabenpflicht gemäß § 1 Abs. 2 Z. 3 in Betracht kommt.

Die Händler, die die Dekopakete zur Werbung verwenden, erhalten aber keinerlei Entgelt für die Aufstellung sondern müssen diese im Gegenteil kostenpflichtig von der Bw. kaufen. Die Bemessungsgrundlage für eine mögliche Werbeabgabe wäre daher null. Die Bw. produziert die Dekopaket und erhält dafür Kostenbeiträge der Industrie, stellt aber keine Flächen zur Verbreitung der Werbebotschaften zur Verfügung. Auch hier ist die Motivation für die Kostenzuschüsse möglicherweise eine "Werbeleistung", es wird aber keiner der Steuertatbestände des § 1 Abs. 2 WerbeAbgG verwirklicht.

3. Flugblätter X

In der Beilage übermittle ich ein Muster des X-Flugblattes aus dem Jahr 2003 (im Original 4 A3-Seiten auf einem A2-Blatt gedruckt) sowie eines aus dem Jahr 2009 (8 A4-Seiten).

Bei den X-Flugblättern handelt es sich um solche, die exklusiv mit Produkten dieses Lieferanten gestaltet sind. Wie bereits im Rahmen der Betriebsprüfung ausgeführt, wurden lediglich die Produktionskosten an die Firma X weiterverrechnet. Beispielhaft eine Zusammenstellung der Beträge aus dem Jahr 2003:

Jän. 03 | Mai 03 | Okt. 03 | |

Satzkosten lt. ER | 1.098,07 | 1.099,40 | 1.102,40 |

Druckkosten lt. ER | 22.742,61 | 20.339,30 | 24.178,52 |

Summe | 23.840,68 | 21.438,70 | 25.280,92 |

Verrechnung X lt. AR | 26.351,18 | 22.722,60 | 26.095,00 |

Ab dem Jahr 2005 erfolgte die Produktion und Verteilung der Flugblätter direkt durch die Firma X ohne Einbindung der Bw. Österreich e.Gen. Wie sich auch aus den beiliegenden Mustern ergibt, hat sich am Flugblatt und den dahinter liegenden Interessen des Produzenten und der verteilenden Händler durch den geänderten Ablauf nichts geändert. Hinsichtlich des Vorhaltes, dass die Tätigkeit einer Werbeagentur nicht in der Satzung des Bw. enthalten ist, wird angemerkt, dass die Tätigkeit im engen Zusammenhang mit der Werbung der Mitglieder für X-Produkte steht und daher unter den Punkt "die Übernahme von Gemeinschaftsaufgaben, die der Gesamtheit der Mitglieder zugutekommen, wie Werbung..." (§ 2 Abs. 1 Pkt. 3 der Satzung) fällt.

Zusätzlich ist fraglich, inwieweit die Satzungen ein taugliches Mittel zur Beurteilung der Werbeabgabepflicht ist. Dies falls wäre nämlich festzuhalten, dass die Herausgabe von Druckwerken ebenfalls nicht in der Satzung enthalten ist.

4. Antrag auf mündliche Verhandlung

Der Antrag auf mündliche Verhandlung wird hiermit zurückgezogen."

Über die Berufung wurde erwogen:

Die Referentin stellte folgenden entscheidungsrelevanten Sachverhalt fest:

Die Bw. ist nach ihrer Satzung ein Zusammenschluß von Unternehmen, die den Einzelhandel mit Elektro-, Radio-, Elektronik- und Videogeräten oder das Gewerbe des Elektro-, Radio- und Videoelektronikers betreiben. Unternehmensgegenstand ist die Belieferung der Mitglieder mit Elektro-, Radio- und Fernsehgeräten, der Abschluss von Vereinbarungen mit Vertragslieferanten über die Gestaltung der Lieferverträge mit Genossenschaftsmitgliedern und die Übernahme von Gemeinschaftsaufgaben, die der Gesamtheit der Mitglieder zugute kommen, wie eben auch der Werbung.

Die Bw. wird dabei ausschließlich für ihre Mitglieder tätig, ein Verkauf an Endkonsumenten erfolgt nicht.

Die Berufungswerberin stellt für ihre Mitglieder Werbematerialien her und erhält dafür von den Lieferunternehmen Druckkostenbeiträge.

Produktion und Versand der Druckwerke werden von der Bw. organisiert. Die Druckwerke werden zum überwiegenden Teil als Massensendungen an Haushalte geliefert, nur wenige Exemplare erhält das jeweilige Mitglied.

Es werden auch Werbematerialen zur Dekoration der Geschäftsräume der Mitglieder erstellt (sog. "Dekopakete"). Dabei handelt es sich um Plakate, Schilder zum Aufhängen, Kartonaufsteller oder ähnliches. Eine Verteilung an Kunden erfolgt nicht. Die Bw. produziert die Dekopakete und erhält dafür Kostenbeiträge der Industrie, stellt selbst aber keine Flächen zur Verbreitung der Werbebotschaften zur Verfügung. Die Mitglieder können die Dekopakete bei der Bw. käuflich erwerben.

Weiters werden Flugblätter erstellt, in denen ausschließlich Waren der Firma X beworben werden. Anzahl und Inhalt der Flugblätter bestimmte die Firma X. Entgegen dem Vorbringen in der Berufung findet sich auf diesen Flugblättern ebenfalls ein Hinweis auf die Bw. und die einzelnen Händler. Die Kosten für diese Flugblätter wurden der Firma X in Rechnung gestellt. Die Fluglätter wurden per Verteilerunternehmen an die Haushalte verteilt.

Strittig ist im gegenständlichen Verfahren, ob hinsichtlich dieser Punkte bei der Bw. Werbeabgabepflicht für die von den Lieferanten geleisteten Kostenbeiträge besteht.

Der Sachverhalt ergab sich aus den Feststellungen der BP, dem Vorbringen der Bw. in Berufung und Vorhalteverfahren sowie aus den im Zuge des Vorhalteverfahrens vorgelegten Unterlagen.

Gemäß § 1 Abs. 1 WerbeAbgG 2000 unterliegen Werbeleistungen, soweit sie im Inland gegen Entgelt erbracht werden, der Werbeabgabe.

Nach Abs. 2 Z 1 leg. cit. gilt als Werbeleistung ua die Veröffentlichung von Werbeeinschaltungen in Druckwerken im Sinne des Mediengesetzes.

Nach Abs. 2 Z. 3 leg. cit. gilt als Werbeleistung die Duldung der Benützung von Flächen und Räumen zur Verbreitung von Werbebotschaften.

Gemäß § 3 Abs. 1 leg. cit. ist Abgabenschuldner derjenige, der Anspruch auf ein Entgelt für die Durchführung eine Werbeleistung im Sinne des § 1 hat.

Ziel der Werbeabgabe ist lt. Ausführungen des Erkenntnisses des Verfassungsgerichtshofes Zl. VfGH B 171/02 vom 28. September 2002 die Verbreitung von Werbebotschaften, soweit hiebei Dritte (Auftragnehmer) dem Werbeinteressenten gegenüber Dienstleistungen gegen Entgelt erbringen, einer Abgabe zu unterwerfen. Daraus ergibt sich, dass Werbeleistungen, für die der Werbeinteressent nichts aufwenden muss, ebenso wenig der Abgabe unterliegen wie die Eigenwerbung, die der Werbeinteressent ohne Einschaltung Dritter für sich selbst macht.

1) Gestaltung, Produktion und Organisation der Verteilung von Broschüren, Katalogen, Flugblättern für die Mitglieder

Zunächst ist zu klären, ob Druckwerke im Sinne des Mediengesetzes vorliegen.

Gemäß § 1 Abs. 1 Z 4 Mediengesetz gilt als Druckwerk ein Medienwerk, durch das Mitteilungen oder Darbietungen ausschließlich in Schrift- oder Standbildern verbreitet werden.

Ein Medienwerk iSd Mediengesetzes ist wiederum ein zur Verbreitung an einen größeren Personenkreis bestimmter, in einem Massenherstellungsverfahren in Medienstücken vervielfältigter Träger von Mitteilungen oder Darbietungen mit gedanklichem Inhalt (§1 Abs. 1 Z3). Die Werbematerialien müssen also den Begriff des Druckwerkes iSd Mediengesetzes erfüllen, um unter den Tatbestand der Werbeleistung im Sinne des § 1 Abs. 1 Z 1 Werbeabgabegesetz zu fallen.

Laut übereinstimmenden Angaben im BP-Bericht und in der Berufung verfügen die strittigen Kataloge und Flugblätter nur über einen geringen redaktionellen Teil. Der VwGH führt zum Begriff "Druckwerk" aus, dass das in einem Gutscheinheft enthaltene Mindestmaß an Information für die Qualifikation als Druckwerk ausreicht (vgl. VwGH vom 8.12.2002, 2002/17/0199). Redaktionelle Beiträge sind demnach nicht notwendig. Auch der VfGH führt in seinem Erkenntnis vom 28.9.2002, B 171/02, aus, dass der im Werbeabgabegesetz verwendete Begriff "Veröffentlichung in Druckwerken" so interpretiert werden muss, dass ein Druckwerk auch dann vorliegt, wenn es in erster Linie Werbebotschaften vermitteln soll und die redaktionellen Beiträge vollkommen in den Hintergrund treten.

Es liegen demnach Druckwerke vor.

Im zweiten Schritt ist zu prüfen, wer als Herausgeber der strittigen Werbematerialien anzusehen ist. Herausgeber ist eine Person, die für die Veröffentlichung von künstlerischen oder wissenschaftlichen Werken in Wort, Schrift, Ton oder Bild rechtlich und publizistisch verantwortlich zeichnet bzw. eine Person, die die journalistische Leitlinie eines periodischen Mediums (Zeitschrift, Katalog, Flugblatt etc.) bestimmt und deren Umsetzung überwacht. Aus dieser Begriffsbestimmung ist ersichtlich, dass keinesfalls das einzelne Mitglied (also der einzelne Bw.-Händler) als Herausgeber der strittigen Broschüren, Kataloge und Flugblätter angesehen werden kann, da die Leitlinie von der Bw. vorgegeben wurde. Einfluss auf die Gestaltung ist somit nur im untergeordneten Ausmaß gegeben. Dies unabhängig davon, ob der Name des einzelnen Bw.-Händlers auf den Flugblättern ersichtlich ist oder nicht. Die Mitglieder erwerben das fertige Flugblatt in einer bestimmten Auflagenhöhe. Dass das Mitglied einzelne Seiten entfernen lassen kann, vermag an dieser Beurteilung nichts zu ändern. Alleinige Motivation zur Herausgabe der Flugblätter ist nicht nur das Werbeinteresse des einzelnen Mitglieds, sondern die Erfüllung der der Bw. übertragenen Aufgaben für alle Mitglieder. Herausgeber ist somit nach Ansicht der Referentin die Bw. Dass vereinzelt auch individuelle Flugblätter für die einzelnen Mitglieder erstellt werden, vermag an dieser Beurteilung nichts zu ändern, denn wenn die von der Bw. erstellten Werbeeinschaltungen (für die Druckkostenbeiträge bezahlt werden) enthalten sind, ist trotzdem die Werbelinie/Leitlinie der Bw. erkennbar. Die Bw. ist nach Ansicht der Referentin entgegen den Ausführungen in der Vorhaltsbeantwortung nur als Dienstleister in der Produktion tätig, auch wenn der Großteil eines Prospekts aus standardisierten Textbausteinen besteht, wie ebenfalls in der Vorhaltsbeantwortung ausgeführt.

In einem dritten Schritt ist zu klären, ob in diesen Druckwerken Werbeeinschaltungen veröffentlicht wurden. Die Einschaltungen der Firmen in den gegenständlichen Katalogen und Flugblättern haben ein Erscheinungsbild, das für Werbeeinschaltungen im Geschäftsleben üblich ist. Das Werbeinteresse der Lieferanten an der Werbeeinschaltung liegt darin, dass gegenständliche Produkte bei den Mitgliedern der Bw gekauft werden und damit ihr Umsatz mit den Mitgliedern der Bw. erhöht wird, eine Angabe der eigenen Adresse ist dafür nicht notwendig. Ebenso wenig ist eine Preisangabe notwendig, für die Qualifikation als Werbeeinschaltung reicht eine positive Darstellung des beworbenen Produktes aus. Das Werbeinteresse der Lieferanten ist nach zudem durch Bezahlung von Druckkostenbeiträgen ausreichend bewiesen.

Es liegen daher jedenfalls Werbeeinschaltungen vor.

Das Tatbestandsmerkmal der "Veröffentlichung von Werbeeinschaltungen" stellt auf die Verbreitung an einen größeren Personenkreis ab. Nach der Judikatur des OGH ist die Erreichung eines größeren Personenkreises schon mit 50 Exemplaren anzunehmen (siehe Thiele, Werbeabgabegesetz, Kommentar, Tz 40).

Im Hinblick auf die Auflagenhöhe der gegenständlichen Kataloge und Flugblätter ist daher das Tatbestandsmerkmal Veröffentlichung von Werbeeinschaltungen erfüllt.

Wenn die Bw. dagegen einwendet, der Steuertatbestand der Veröffentlichung könne nur ein einmaliger Vorgang sein und könne der Zeitpunkt der Veröffentlichung nur nach dem Gesamtbild der Verhältnisse entschieden werden (und erfolge damit erst durch die Verteilung durch die Post) wird ausgeführt:

Nach Ansicht der Referentin stellt bereits die entgeltliche Aufnahme der Werbebotschaft in das Prospekt die Veröffentlichung dar. Da die Veröffentlichung wie auch in der Vorhaltsbeantwortung angeführt, nur ein einmaliger Vorgang sein kann, kann nachfolgend keine Veröffentlichung mehr vorliegen. Die Ausführungen von Häusle, in FJ 2009, 49-55, wonach die Erstellung eines Prospekt noch keine Veröffentlichung darstelle, entsprechen nicht der Rechtsansicht der Referentin und wurden daher der Entscheidung nicht zugrunde gelegt.

Entgegen den Ausführungen in der Vorhaltebeantwortung erscheint es auch nicht gleichheitswidrig, die Beurteilung der Werbeabgabepflicht von der Leistung von Druckkostenbeiträgen abhängig zu machen. Dort, wo keine Druckkostenbeiträge geleistet werden, wird keine entgeltliche Leistung erbracht.

Es ist richtig, dass der Verwaltungsgerichtshof in seiner Judikatur zu den Anzeigenabgaben der Länder in Fällen wie diesen auf ein überwiegendes Interesse abgestellt hat und bei einem überwiegenden Interesse des Katalogherausgebers (Eigenwerbung) eine Abgabenpflicht nach den Anzeigenabgabegesetzen verneint hat.

Eine derartige Interessenabwägung ist dem Wortlaut des Werbeabgabegesetzes aber nicht zu entnehmen.

Der Verwaltungsgerichtshof hat nunmehr im Erkenntis vom 22. Februar 2006, Zl. 2005/17/0053 ausgeführt, dass die Hinweise auf Erkenntnisse zu den früher bestehenden Wiener bzw. Kärntner Anzeigenabgabegesetzen in Leere gingen, weil nunmehr der Sachverhalt im Geltungsbereich des WerbeAbgG zu beurteilen sei. Nicht steuerpflichtige Eigenwerbung könne nur insoweit vorliegen, als kein Entgelt für die Veröffentlichung einer Werbeeinschaltung an einen Dritten geleistet wird. bzw. wenn die Veröffentlichung durch den Werbenden unmittelbar selbst erfolgt.

Soweit von den Geschäftspartnern ein Entgelt, unter welcher Bezeichnung auch immer geleistet wird, liegt nicht mehr ausschließlich eine Eigenwerbung der Bw. vor sondern erfolgt insofern durch die Veröffentlichung auch eine werbeabgabepflichtige Leistung für die Geschäftspartner.

Lässt ein Unternehmer auf eigene Kosten und ohne Gegenleistung Dritter erstellte Werbeprospekte und Flugblätter über seine Erzeugnisse und/oder Handelswaren gegen Entgelt verteilen, dann stellt nach Auffassung der Referentin die entgeltliche Verteilung dieses Mediums durch Dritte den steuerbaren Tatbestand i. S. d. § 1 Abs. 2 Z 1 WerbeAbgG 2000 dar. Abgabenschuldner ist der jeweilige Verteilungsunternehmer (z. B. Post oder Prospektverteilungsunternehmer). Bemessungsgrundlage ist das Entgelt i. S. d. § 4 UStG 1994, das für die Verteilung bzw. Versendung in Rechnung gestellt wird.

Lässt ein Unternehmer hingegen Flugblätter, die durch Druckkostenbeiträge der Produkthersteller (mit-)finanziert werden, über seine Handelswaren im Postweg oder direkt verteilen, ist entgegen der Auffassung von Häusle bereits die entgeltliche Einschaltung der Anzeigen selbst als abgabepflichtige Veröffentlichung anzusehen. Abgabenschuldner ist derjenige Werbeleister, der dafür Druckkostenbeiträge in Rechnung stellt bzw. dafür andere Gegenleistungen erhält (z. B. in Form von Werbeboni oder Sonderrabatten). Die anschließende entgeltliche Verteilung löst somit keinen weiteren Steuertatbestand aus.

Die Auffassung Häusles, wonach es sich bei einem Druckkostenbeitrag um die Kostenbeteiligung Dritter an der Herstellung eines Werbeprospekts handle, deckt sich somit nach Ansicht der Referentin nicht mit der Rechtsmeinung des VwGH. Der Dritte wird nämlich nur deswegen bereit sein, diese als Kostenbeiträge bezeichneten Entgelte zu leisten oder andere Gegenleistungen zu erbringen, weil er sich eine Werbewirkung für seine Produkte erwartet.

2) Dekopakete

Die Bw. erstellt Dekopakete für ihre Mitglieder. Dabei handelt es sich um Plakate, Schilder zum Aufhängen, Kartonaufsteller oder ähnliches. Diese Werbematerialen sind nach der Begriffsdefinition "Druckwerk" wie unter Punkt 1 ausführlich dargestellt keine Druckwerke im Sinne des Mediengesetzes.

Eine Steuerpflicht nach § 1 Abs. 2 Z. 1 WerbeAbgG kommt demnach mangels Erfüllung dieses Tatbestandsmerkmals entgegen den Ausführungen der Amtspartei nicht in Betracht.

Es kommt eine Steuerpflicht nach § 1 Abs. 2 Z. 3 WerbeAbgG für die von den Lieferanten dafür geleisteten Druckkostenbeiträge in Betracht

Bei der Duldung der Benützung von Flächen und Räumen handelt es sich um Werbeleistungen, die in jeglicher Nutzung von Flächen und Räumen jeder Art bestehen.

Jedoch stellt die Bw. selbst keine Flächen oä zur Verfügung, ihre Mitglieder müssen die Dekopakete bei ihr erwerben und dekorieren damit ihre Geschäftsräume. Eine Leistung vom Lieferanten zu den Migliedern liegt nicht vor.

Die Werbekostenbeiträge der Lieferanten zu den Dekopaketen sind demnach nach Ansicht der Referentin nicht werbeabgabepflichtig, da keiner der Tatbestände von der Bw. erfüllt wird.

3) Flugblätter X

In den gegenständlichen Flugblättern werden lediglich Waren der Firma X beworben. Von der Aufmachung her ist jedoch erkennbar, dass auch ein Werbeinteresse der Bw. bzw. ihrer Mitglieder besteht. Es finden sich Hinweise auf Bw. bzw. auf den konkreten Händler, es sind die Preise für die das Produkt bei Bw. erhältlich ist, angegeben.

Die Leistung der Bw. gegenüber der Fa. X ist nicht die Leistung einer Werbeagentur. Denn eine solche übernimmt zwar auch die Erstellung von Werbemitteln, jedoch nicht unter Weiterverrechnung der entstandenen Kosten sondern samt Entgelt für die Erstellung. Es besteht auch kein Eigenwerbeinteresse der Werbeagentur und scheint diese auch nicht im gegenständlichen Ausmaß in den Flugblättern auf.

So ist ersichtlich, dass die Bw. ein Eigeninteresse an der Erstellung der Flugblätter hatte und sich die Fa. X mit einer (teilweisen oder gänzlichen) Übernahme der Kosten beteiligte. Damit steht für die Referentin fest, dass ein Entgelt für eine Werbeleistung erbracht wurde, unabhängig davon, wie die Zahlung bezeichnet wurde.

Es kann für die Werbeabgabepflicht keine Rolle spielen, ob im erstellten Flugblatt Werbebotschaften von unterschiedlichen Lieferanten oder von nur einem Lieferanten veröffentlicht werden.

Nach § 2 Abs. 1 WerbeAbgG ist die Bemessungsgrundlage das Entgelt, dass der Übernehmer des Auftrages dem Auftraggeber in Rechnung stellt. Der Bw. wird zugestimmt, dass die Werbeabgabe die Besteuerung der Werbeleistung bezweckt. Eine solche wurde jedoch auch erbracht und dafür ein Entgelt in Rechnung gestellt.

Welche Kosten weiterverrechnet wurden bzw. aus welchen Bestandteilen das verrechnete Entgelt besteht (wie intern die Berechnung des Entgelts erfolgte) kann für die Werbeabgabepflicht keine Rolle spielen.

Nach dem Erkenntnis des VwGH vom 25.11.2003, 2003/17/0090 ist unter Berücksichtigung des § 1 Abs. 2 WerbeAbgG der Begriff "Entgelt" in § 2 Abs. 1 leg. cit. dahingehend auszulegen, dass darunter jene vom Unternehmer in Rechnung gestellte Gegenleistung zu verstehen ist, welche vom Auftraggeber für die in § 1 Abs. 2 WerbeAbgG umschriebenen Werbeleistungen, nicht aber für sonstige vom Werbeunternehmer erbrachte Leistungen, wie etwa die Produktion des Werbespots, zu erbringen ist. Die Referentin vermag in diesem von der Bw. angeführten Erkenntnis keinen Widerspruch zu der von ihr oben vorgenommenen rechtlichen Würdigung erkennen. Nach Ansicht der Referentin wurde das Entgelt von der Fa. X für die Veröffentlichung der Werbeeinschaltungen in den Flugblättern bezahlt.

Ab 2005 hat die Fa. X die Flugblätter selbst erstellt. Auch auf diesen Flugblättern findet sich wieder ein Hinweis auf Bw.. Demnach schließt die Bw. daraus, dass die Tätigkeit als Werbeagentur hinreichend erwiesen ist. Dass die Firma X ab 2005 die Flugblätter selbst erstellte, vermag nach Ansicht der Referentin an der Steuerpflicht der Vorjahre nichts zu ändern. Die Firma X hat in ihre Flugblätter einen Hinweis aufgenommen, wo ihre Produkte erwerbbar sind. Da dafür kein Entgelt der Bw. bezahlt wird, ist dieser Umstand steuerlich ohne Belang.

Hinsichtlich der übrigen Tatbestandsmerkmale des § 1 Abs. 2 Z 1 WerbeAbgG wird auf die rechtliche Würdigung wie unter 1) verwiesen.

4) Berechnung:

Hinsichtlich der Berechnung wird dem Vorbringen stattgegeben, die Werbeabgabe sei in der Bemessungsgrundlage enthalten und sei die Berechnung demnach auf Hundert vorzunehmen. Die Dekopakete wurden aus der Berechnung mit den in der Berufung angegebenen Beträgen ausgeschieden.

Linz, am 19. April 2010

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | |