Beweiswürdigung: Zur Glaubwürdigkeit des Berufungswerbers.

Beachte:

VwGH-Beschwerde zur Zl. 2009/15/0084 eingebracht. Mit Erk. v. 29.3.2012 als unbegründet abgewiesen.

Entscheidungstext

Der Unabhängige Finanzsenat hat durch den Referenten R. über die Berufung des Bw., vertreten durch PZP Steuerberatung GmbH, 4910 Ried im Innkreis, Am Burgfried 14, vom 28. November 2003 gegen

1) | den Bescheid des Finanzamtes Wels, vertreten durch Hofrat Dr. Josef Moser, vom 27. Oktober 2003 betreffend Einkommensteuer für 2000 und |

2) | die Bescheide des Finanzamtes Grieskirchen Wels, vertreten durch Hofrat Dr. Josef Moser, vom 9. Februar 2009 betreffend Einkommensteuer 1997, 1998 und 1999 (Änderungen gemäß § 295 Abs. 1 BAO zu den Bescheiden vom 27. Oktober 2003) |

entschieden:

Die Berufung wird als unbegründet abgewiesen.

Die angefochtenen Bescheide bleiben unverändert.

Entscheidungsgründe

1. Strittige Feststellungen und Würdigungen der Betriebsprüfung:

Das Finanzamt führte beim Bw., einem Ziviltechniker für technische Chemie eine Betriebsprüfung betreffend die Einkommensteuer 1998 bis 2000 und andere Abgaben durch. Laut dem darüber verfassten Bericht vom 17. Oktober 2003 und der Niederschrift über die Durchführung einer Schlussbesprechung vom 29. September 2003 wurden zur Einkommensteuer 1997, 1998, 1999 und 2000 folgende strittige Feststellungen getroffen:

1.1. Fremdleistungen H.P. X. (Punkt. 9 Niederschrift über die Durchführung einer Schlussbesprechung vom 29. September 2003):

Im Prüfungszeitraum 1998 - 2000 seien jeweils Aufwendungen für die Aktualisierung des Qualitätssicherungshandbuches (QSHB) geltend gemacht worden. Als Rechnungsaussteller scheine H.P. X. Consulting, Schweiz, auf. Die Zahlungen seien durch Überweisung in die Schweiz erfolgt.

Im Zuge der BP wäre eine KSV-Abfrage betreffend H.P. X. angefordert worden, woraus sich ergeben hätte, dass X. zumindest seit 11/1998 nicht mehr in der Schweiz aufhältig war (erste Zahlung: 28.12.1998).

Im Zuge der Besprechung mit der steuerlichen Vertretung am 20.9.2002 sei angeführt worden, dass 1998 erstmals Kosten für das QSHB anfielen. Schriftliche Unterlagen (Vereinbarung/Vertrag/Schriftverkehr....) seien nicht vorgelegt worden. Das QSHB liege vor und sei auch eingesehen worden. Hinweise auf eine Aktualisierung durch X. hätten nicht erkannt werden können. Zeugeneinvernahmen von Angestellten des Dr. Bw hätten Folgendes ergeben:

Bettina M. kenne X. nicht und hätte keinen Schriftverkehr mit der Schweiz geführt. Ihr seien keine weiteren diesbezüglichen Beratungsfirmen bekannt.

Hans-Peter K. sei seit 7 Jahren für das QSHB verantwortlich und scheine darin auch namentlich auf. Er hätte X. einmal gesehen und nie mit ihm gearbeitet. Die Wartung sei durch ihn erfolgt. Er hätte er die Vorschläge für das QSHB von Dr. Bw erhalten. Er kenne keine weiteren diesbezüglichen Beratungsfirmen.

Zuvor wurde der Name des Verantwortlichen für das QSHB von Dr. Bw angefordert. Dabei sei fälschlich angegeben worden, nur Dr. Bw wäre verantwortlich gewesen.

Der vorliegende Sachverhalt gebe Grund für die Annahme, dass den Zahlungen kein betrieblicher Aufwand zugrunde liegt, dass das QSHB selbst erstellt wurde und die Zahlungen zur Schaffung von widerrechtlichen Betriebsausgaben dienten.

Hier sei angeblich eine Leistung von QZ.. X. erbracht worden, welche eigentlich von einem Dienstnehmer, K., erbracht worden wäre. Die Anweisungen seien von Dr. Bw, welcher zu den Wochenenden mit X. beraten hätte, erfolgt. K. hätte mit X. nie über das QSHB gesprochen. Es existierten keine schriftlichen Unterlagen.

Anzumerken sei, dass Dr. Bw auch die Schweizer Staatsbürgerschaft besitzt. Es wäre daher nicht ungewöhnlich, wenn sich tatsächlich ein Schweizer im Firmengebäude aufgehalten hätte. Unwahrscheinlich sei jedoch, dass der Zuständige und Umsetzer des QSHB nie mit dem externen Berater über die Aktualisierungstätigkeiten gesprochen hat.

In den Rechnungen "H.P. X." würden jeweils (nicht bezifferte) eingekaufte Leistungen bei Dritten, Materialkosten und EDV-Bereitstellung aufscheinen. Diese Posten seien nicht erläutert worden bzw. hätten durch keine Unterlagen nachgewiesen werden können.

1.2. Fremdleistung Y. Management Group (Punkt. 10 Niederschrift über die Durchführung einer Schlussbesprechung vom 29. September 2003)

Außerhalb des Prüfungszeitraumes, am 12.12.1997, sei die Zahlung in Höhe von S 1.266.430,00 (Buchungstext: "Y. Management Group CHF 145.000,--"), als Verbrauchsmaterial verbucht worden. Die vorgelegte Honorarnote vom 27.11.1997, lt. Rechnung ausgestellt in Zürich, der Y. Management Group, weise keine Firmenadresse auf, sondern nur das Sekretariat in Zug. Die Überweisung solle auf ein Konto in Baar erfolgen. Überweisungsbeleg sei vorerst keiner vorgelegt worden.

Als Leistungsbeschreibung scheine die Erstellung des QSHB zum Pauschalhonorar auf (inkl. Reisespesen) auf.

Die durchgeführte KSV-Abfrage hätte einen Negativbericht (keine HR-Registrierung bei einem Abfragezeitraum 1996-2000, keine Kenntnis von der Firma bei Ämtern) ergeben. Im Zuge der Erhebungen seien bereits die Rechung über die Erstellung des QSHB angefordert worden. Diese sei erst vorgelegt worden, als der Finanzbehörde bekannt war, dass der Y. - Aufwand verbucht wurde. Es sei auch nicht bekannt gegeben worden, dass diese Leistung von der Fa. Y. Management Group erbracht wurde. Ausländische Beratungsfirmen seien den im Zuge der Erhebungen betreffend HP X. vernommenen Zeugen nicht bekannt gewesen. Die Abgabenbehörde gehe davon aus, dass der Zahlung keine betriebliche Veranlassung zu Grunde liegt. Der Aufwand sei daher nicht abzugsfähig.

1.3. Würdigung der Vorlage weiterer Unterlagen:

Zur Glaubhaftmachung der in Frage stehenden Betriebsausgaben seien am 13.5.2003 weitere Unterlagen vorgelegt worden. Weiters seien von der Akkreditierungsstelle für Prüf- und Überwachungsstellen (BMWA) Auskünfte eingeholt worden. So sei das Akkreditierungsgesuch am 21.11.1995 eingebracht worden. Nach Mängelbehebung hätte das Verfahren am 30.5.1996 begonnen. Zu diesem Zeitpunkt hätte das QSHB bereits fertig vorgelegt werden müssen. Das Erstaudit hätte am 4.und 5. 2. 1997 stattgefunden. Der Bescheid sei am 12. 1. 1999 ergangen. Eine weitere Überprüfung sei am 16. 10. 2001 durchgeführt worden.

Die Betriebsprüfung würdigte einzelnen vorgelegten Unterlagen wie folgt:

1.3.1. Undatiertes Schreiben des Hans-Peter K.(Bl. 250 des Arbeitsbogens zu ABp.Nr.: 101033/02 in der Folge kurz: AB) :

In dem an den Bw. gerichteten Schreiben führte Hans-Peter K. aus, dass bereits vor den Jahren 1998 + 1999 Kontakt zu einer schwizer Beratungsfirma bestanden hat. Dies sei ihm dadurch erinnerlich, da bereits Ende 1995 beim Wirtschaftsministerium den Antrag auf Autorisierung eingereicht worden wäre und sich der Bw. ab diesem Zeitpunkt um kompetente Beratung gekümmert hätte. Der Name dieser Firma bzw. der handelnden Personen sei ihm allerdings nicht bekannt. Er hätte keinen persönlichen Kontakt gehabt. Die Vorschläge, die von den Firmen gekommen wären, seien vom Bw. mündlich und mit Diskette weitergeleitet worden. Er sei für die innerbetriebliche Umsetzung zuständig gewesen.

Die Betriebsprüferin führte dazu aus, dass dieses Schreiben im Gegensatz zu seiner Zeugenaussage vom 12.12.2002 stehe. Darin hätte K. sinngemäß angegeben, dass ihm außer X. keine weitere ausländische Beratungsfirma betreffend QSHB bekannt ist. Einer Erstzeugenaussage komme jedenfalls mehr Gewicht zu, als einem Schreiben nach Besprechung mit Dr. Bw (aufrechtes Dienstverhältnis zur Dr. Axel Bw GmbH, Wien). Es sei unglaubwürdig, dass der Zuständige keinen Kontakt mit den Beratungsfirmen hatte. Auch unwahrscheinlich, dass K. den Namen Y. nicht kennt, obwohl im vorgelegtem (in der Firma angeblich nicht mehr existenten) QuSHB die ersten 2 Seiten die Überschrift "Y. Mangagement Group" enthalten sei und darin auf Seite 4 stehe:

"Herausgeber und Ansprechpartner: Hans Peter K. mit Unterschrift Autorisiert und lnkraftgesetzt durch Dl Dr. Axel Bw mit Unterschrift"

1.3.2. Zahlungsbeleg für Y. Rechnung lt. Beleg R8-567.858.1 (Bl. 202 AB) :

Laut Rechnung vom 27. 11. 1997 laute das Konto auf Schweizer BV Baar Nr. 00-000.000.0. Die Zahlung sei nicht auf jenes Konto erfolgt, welches in der Rechnung angeführt wurde.

1.3.3. zur Y.-Rechnung

Vorgelegt sei der Betriebsprüfung (BP) der angeblich in Zürich gefundene Schriftverkehr und das QSHB mit Stand Ende 1998 worden. Die Unterlagen wären von Dr. H., Max B. und einem Mitarbeiter der Fa. U. SA persönlich überbracht worden.

Es erscheine unglaubwürdig, dass der Schriftverkehr nur in der Schweiz vorhanden war, da im Zuge des BP-Verfahrens mehrmals erwähnt wurde, welche betrieblichen Unterlagen auch über die gesetzliche Verpflichtung hinweg aufgehoben werden würde, wie z. B. Gutachten, Auswertungen, Mitschriften etc. (Dr. H. hätte demnach sogar Telefonnotizen aus 1996 aufgehoben und wieder gefunden). Durch die persönliche Übergabe der Unterlagen entfalle jedoch der Nachweis, dass die Unterlagen von der Schweiz übermittelt wurden und bei wem sich diese Unterlagen befanden. Nach wie vor sei nicht bekannt, wer Erbringer der Leistung sein sollte. Es erscheine unglaubwürdig, dass die Einzelperson Dr. H. als "Group" auftritt.

Im Schriftverkehr aus der Schweiz falle auf, dass sehr wohl das in der Schweiz nicht bekannte "ß" verwendet wird. Da Dr. Bw auch Schweizer Staatsbürger ist, erscheine es nicht denkbar, dass extra für den Leistungsempfänger die deutsche Rechtschreibung angewendet wurde.

Laut Auftragsbestätigung vom 22.3.1996 wäre mit der Erstellung erst 4 Monate nach dem Akkreditierungsantrag begonnen worden bzw. 2 Wochen vor Ablauf des Mängelbehebungsauftrages.

Aus den Scheiben gehe weiters hervor, dass das QSHB am 8.6.1996 übermittelt wurde. Das Verfahren sei aber nach einer Mängelbehebung bereits am 30.5.1996 eröffnet worden. Weiters seien Audits am 23.5.96, 30.8.96, 17-18.10.96 durchgeführt worden.

Zu den vorgelegten Verfahrensbeurteilungsbögen des Bundesministeriums für Wirtschaftliche Angelegenheiten führte die BP aus, dass dabei jeweils auch jene Personen (Dienstnehmer/Verantwortlichen) aufscheinen, welche die Auswertungen durchführten. Unglaubwürdig erscheine daher, dass, wie von Firmenseite behauptet wurde, die externen Audits grundsätzlich an arbeitsfreien Tagen durchgeführt wurden, da dabei Ruhe vorhanden wäre und die Messgeräte nicht in Betrieb seien Anderseits werde behauptet, dass die externen Audits regelmäßig geübt werden mussten. Es sei eher vorstellbar, dass die jeweils Verantwortlichen die jeweils dokumentierten Abläufe lt. QSHB selbst durchführten. Dazu wären jedoch sowohl Dienstnehmer als auch ein laufender Betrieb notwendig gewesen. Die behaupteten Arbeiten hätten jedoch jeweils ohne Kenntnis der Mitarbeiter stattgefunden. 1.3.4. Unterlagen betreffend HP X.(Beilage zum AB):

Vorgelegt wurden der BP Ablichtungen von Auditunterlagen wie:

Audit NS v. 11.4.1998 nur Seite 4-12 von 28 Seiten der StandardCheckliste Prüfstelle Version 1-10/94 erstellt D. 94, Geprüft I. 96, Freigabe F. 96 und Audit NS v. 20.2.1999 nur Seite 12-28 von 28 Seiten der StandardCheckliste Prüfstelle Version 1-10/94 erstellt D. 94, Geprüft I. 96, Freigabe F. 96 führte die BP aus, dass die Checklisten ein Standardprodukt sein dürften. Jedenfalls seien sie lt. Vermerk bereits 1994 erstellt worden und zeigten keinen Zusammenhang zu X.. Die Unterlagen betreffend Qualitätssicherungsmaßnahmen bei der Abwasserprobenahme stellten Vortragsunterlagen von G. dar. Ein Bezug zur Dr. H. / Y. könne nicht nachvollzogen werden. Diese seien angeblich von Dr. H. / Y. zu einem Zeitpunkt (25.8.1998) übermittelt worden, als schon HP X. für den Bw. tätig war. Außerdem schreibe Dr. H. / Y. mit Schreiben vom 25.8.1998, "... dass bei meinem Audit letzes Wochenende ...". Laut "interner Telefonnotiz" von HP X. hätte jedoch X. das Audit vom 22. 8. 1998 wahrgenommen. Auf die Audit-Niederschriften werde nicht näher eingegangen, da entsprechende Notizen in jedem laufenden Betrieb vorhanden sind.

1.3.5. Tätigkeit des Dr. Andreas H.(Beilage zum AB):

Dr. H. sei zur in fraglichen Zeit im Telefonbuch Zug mit jener auf der Rechnung angeführten Telefonnummer als Dr. rer. pol. Erfasst gewesen. Er sei als Verwaltungsrat in Baar für eine Vielzahl von Firmen tätig gewesen. So sei er auch bis zur Löschung bei der Y. Management AG, Zürich (ab 90 in Liquidation, Löschung 92) tätig gewesen, wo er gleichzeitig für 18 Firmen als Verwaltungsrat eingetragen gewesen wäre. Aus den bisherigen Ausführungen gehe nicht klar hervor, um welche Leistungen es sich in Zusammenhang mit dem QSHB gehandelt hat. Zum einen werde behauptet, das QSHB wäre von Dr. H. / Y. erstellt, zum anderen wären technische Audits durchgeführt worden. Wenn die Erstellung eines QSHB erbracht worden wäre - ohne technisches know how - greife jene Behauptung nicht, es wären aufgrund der Konkurrenzsituation ausländische Berater notwendig gewesen. Wäre technisches Wissen von Nöten gewesen, könne Dr. H. als Doktor der Politwissenschaften wohl kaum das notwendige Wissen aufgewiesen haben. Ebenso erscheine es nicht glaubwürdig, Dr. H. hätte unter einer früher eingetragenen Firma (Y. AG) als Einzelunternehmer fungiert. Unternehmungsgegenstand der Y. AG war Unternehmungsberatung, Personalberatung, Vermittlung von Handels- und Finanzgeschäften u dgl.. Diese Unternehmensgegenstände würden die Qualifizierung für die Durchführung von technischen Audits bzw. für die Überprüfung technischen Anlagen nicht untermauern.

1.3.6. Kenntnisse des Bw.:

Im Heft "Das Umweltlabor, Dl Dr. Axel Bw stellt sich vor", sei in der Liste der eigenen Publikationen folgendes Seminar angeführt:

"Auswirkungen des Akkreditierungsgesetzes in der Praxis eines Routinelabors, ÖWAV-Seminar, Praxis der Akkreditierung, Wien, 29.9.1995"

Daraus gehe hervor, dass Dr. Bw zu diesem Zeitpunkt schon umfangreiches Wissen zum Thema Akkreditierung hatte, da das QSHB Voraussetzung für die Akkreditierung ist, somit auch darüber.

1.3.7.Stellungnahme zum Entwurf der Niederschrift über die Schlussbesprechung vom 18. Juli 2003 (vorgelegt am 23. Juli 2003; Bl. 53-57 des AB)

1.3.7.1 Es wurde vorgebracht, dass seitens der Vertreter der Betriebsprüfung die Würdigung des Sachverhaltes ausschließlich zu Ungunsten des Bw. vorgenommen wurde.

Die Vertreter der Betriebsprüfung argumentierten stets, dass die erste Version des Qualitätssicherungs-Handbuches von Herrn Dr. Bw oder seinen Mitarbeitern selbst erstellt wurde, was nie bestritten worden sei. Wie aus dem vorgelegten Schriftverkehr zu ersehen sei, wäre klar, dass die erste Version des Qualitätssicherungs-Handbuches vom Institut Dr. Bw erstellt wurde und von der Y. Group / Dr. H. diese Version durch Vergleich mit der österreichischen Gesetzeslage und den Standards der Schweizer Industrie auf ein internationales Niveau gebracht wurde. Im speziellen hätten der Bw. und die Mitarbeiter des Institutes für Umweltanalytik begonnen, das Qualitätssicherungs-Handbuch alleine zu erstellen; aufgrund des Mängelbehebungsauftrages durch das zuständige Ministerium und der selbst erkannten Fehler in der internen Organisation hätte man danach Hilfe von außen gesucht. Die erste Hilfestellung durch einen Spezialisten der Grazer Universität sei nicht fruchtbar gewesen. Über Vermittlung des Vaters des Bw. sei der Kontakt und die Kooperation mit der Y. Management Group, vertreten durch Herrn Dr. Andreas H., aufgenommen worden (siehe Schriftverkehr).

Die Hilfestellung von außen sei deshalb erforderlich gewesen, weil Herrn Dr. Bw und seinen Mitarbeitern die Erfahrung zur Erstellung des Qualitätssicherungs-Handbuches gefehlt hätte und insbesondere die Umsetzung des neuen Gesetzes in die Praxis zu schwierig erschienen wäre.Herr Dr. Bw hätte die erste Version des Qualitätssicherungs-Handbuches, gespeichert auf Disketten, an die Y. Management Group übermittelt; von den Mitarbeitern der Y. Management Group sei das übermittelte Qualitätssicherungs-Handbuch überarbeitet, verbessert und ergänzt und die Erweiterungen wiederum, gespeichert auf Disketten, an den Auftraggeber Dr. Axel Bw rückübermittelt worden. Herr K. bestätigte diese Vorgangsweise auch in seinem Schreiben an Herrn Dr. Bw.

Herr Dr. Bw sei stets bestrebt gewesen, nur die Letztversion des Qualitätssicherungs Handbuches in seinem Unternehmen aufliegen zu haben, um Verwechslungen zu vermeiden.

Vor Durchführung des Akkreditierungsaudits durch die Vertreter des Bundesministeiiums fur wirtschaftliche Angelegenheiten hat Herr Dr. H. den Bw. auf Basis internationaler Standards gebrieft und gecoacht, um die Anforderungen des Akkreditierungsaudits zu simulieren.

Bei den externen Audits sei die Mitwirkung der zuständigen Sachbearbeiter nicht gewünscht gewesen, um die Schwächen des Systems in Ruhe analysieren und die entsprechenden Vorgaben für die Mitarbeiter ohne störende interne Kommunikation erarbeiten zu können. Außerdem könne man qualitätssichernde Maßnahmen bei automatischen Analysegeräten nur bei Stillstand der Geräte prüfen, was zwangsweise bestmöglich an arbeitsfreien Tagen durchgeführt werde. Auch bei den Audits durch das Bundesministerium für wirtschaftliche Angelegenheiten werde mit den Analysegeräten nicht aktiv und operativ gearbeitet.

Auf Wunsch des zuständigen Partners der STB, Herrn Dkfm. Dr. Josef Sc., sei ein Belegexemplar und der wesentliche Teil des Schriftverkehrs auch bei der Y. in der Schweiz archiviert Herr Dr. H. und dessen enger Mitarbeiter, Herr Max B., sowie Herr Dr. Sc. über die vorhandenen Unterlagen Bescheid gewusst.

Herr Dr. Andreas H. hätte mit seinem Schreiben vom 7. Juli 2003 zu einigen Punkten des Protokolls über die Schlussbesprechung der Betriebsprüfung Stellung genommen und darin Aussagen des Bw. bestätigt.

Herr Dkfm. Dr. Josef Sc. hätte in seinem Schreiben vom 16. Juni 2003 die Kontaktaufnahme unseres Mandanten zu Herrn Dr. H. und Herrn B. erläutert und bestätigt, dass auch auf seinen speziellen Wunsch stets ein Belegexemplar bei den Partnern in der Schweiz zu Dokumentationszwecken aufzuliegen hat; beide Herren würden gerne für weitere Auskünfte und Hilfestellungen zur Verfügung stehen.

Nach der Pensionierung von Herrn Dr. H. von der Y. Management Group hätte die QZ.. X. Consulting die Aufgabe übernommen, das vorliegende, von den Akkreditierungsbehörden geprüfte Qualitätssicherungs-Handbuch zu aktualisieren und durch externe Audits Schwachstellen der Vorgaben und der Umsetzung im Institut für Umweltanalytik zu finden und zu beseitigen.

Seitens der Vertreter der Betriebsprüfung werde auch vorgeworfen, dass die Leistungen der QZ.. X. Consulting zu wenig gegliedert dargestellt wurden. Zwischen den Vertragsparteien sei klar gewesen, welche Leistungen die QZ.. X. Consulting zu erbringen gehabt hätte. Nachdem diese im wesentlichen in der Vornahme externer Audits vor Ort in Bm., die Analyse, Auswertung und Besprechung der Ergebnisse mit dem Bw. sowie die Reisespesen nach Bm. und Ausgaben für Telefon und andere Hilfsmittel betrafen bzw. ein Limit für das Honorar vereinbart gewesen wäre, sei die Aufstellung in der Honorarnote glaubhaft und gerechtfertigt erschienen. Der Bw. hätte leicht die erbrachten Leistungen durch Kontrolle seiner eigenen internen Aufzeichnungen quantifizieren können. Nachdem die Ergebnisse der Tätigkeit der QZ.. X. Consulting sofort vor Ort umgesetzt bzw. festgehalten worden wären und der Bw. die Verbesserungen in das elektronisch gespeicherte Qualitätssicherungs-Handbuch einarbeiten hätte lassen, sei kein wesentlicher Schriftverkehr mit der QZ.. X. Consulting entstanden. Der Bw. hätte stets die analytischen Fähigkeiten von Herrn X. geschätzt und die gründliche Schweizer Art und auf Qualität basierende Vorgangsweise begrüßt.

Der Bw. hätte bewusst ausländische Berater für diese Aufgaben herangezogen, um den Informationsfluss über Schwächen und Stärken des Systems bzw. das vorhandene Know-how als Vorsprung gegenüber der Konkurrenz nicht am österreichischen Markt preiszugeben. (Herr Dr. Bw hätte nämlich mit einem externen Audit eines Mitarbeiters eines österreichischen Konkurrenzunternehmens schlechte Erfahrungen gemacht - nach Durchführung des Audits durch den Kollegen seien SOP's des Instituts für Umweltanalytik auch im angeführten Konkurrenzunternehmen verwendet und verwertet worden.)

Im weiteren Vorbringen machte der Bw. Ausführungen zu seinem beruflichen Werdegang. Schließlich führe er aus, dass das Honorar für die externe Hilfestellung zum Aufbau qualitätssichernder Maßnahmen unter 2 % des Jahresumsatzes gelegen wäre. Es hätte dazu gedient, die wirtschaftliche Entwicklung des Instituts für Umweltanalytik zu steigern und zu sichern.

Im Lichte dieser Darstellungen sei es nicht ganz verständlich, warum seitens der Vertreter der steuerlichen Betriebsprüfung die angeführten Unterlagen und Auskünfte bis dato in keiner Weise positiv gewürdigt worden wären bzw in der Niederschrift keine Erwähnung fänden. In der Niederschrift über die Schlussbesprechung vom 21. Mai 2003 seien die Punkte 9 und 10 unverändert samt negativen Schlussfolgerungen aus dem Besprechungsprogramm vom 11. 3. 2003 übernommen und wiederum nur durch Negativdarstellungen ergänzt worden, obwohl in der Besprechung vom 13. Mai 2003 ein Ordner mit zusätzlichen Unterlagen zu diesen Punkten übergeben worden wäre. Diese Vorgangsweise erscheine fehlerhaft. Die Prüferin hätte nach den Grundsatz von Treu und Glauben, welcher der BAO zugrunde liege, immer nur negativ zu Ungunsten von Herrn Dr. Bw ausgelegt.

Zusammenfassend wurde festgehalten, dass die Ausgaben zur Steigerung der Qualität und die Dokumentation mit Hilfe des Qualitätssicherungs-Handbuches zu mehr wirtschaftlichem Erfolg und höheren Steuerleistungen geführt haben und nicht, wie seitens der Vertreter der Betriebsprüfung dargestellt, diese Ausgaben zur Minderung der Steuerbemessungsgrundlagen beitragen sollten.

1.3.7.2. In einem Schreiben vom 10. Juli 2003 (Bl. 58 des AB) bestätigte Herr Hanspeter W. X. dem Bw., dass die H.P. X. Consulting in den Jahren 1998 bis 2000 in Zusammenarbeit mit einem Partner der CX AG für die Firma des Bw. Leistungen zur Verbesserung des vorliegenden Qualitätssicherungs-Handbuches durch externe Audits erbracht hat, um damit die Qualität der Arbeit des Instituts zu überprüfen. Dafür seien auch entsprechende Fakturierungen erstellt worden.

Durch seine langjährigen Erfahrungen als Mitarbeiter einer Schweizer Bank einerseits und die Erfahrungen seines Partners als ebenfalls langjähriger Mitarbeiter für diverse internationale Unternehmen andererseits, wären sie mit solchen Aufgaben öfters betraut worden.

Er könne sich erinnern, dass der Kontakt zum Bw. über die STB hergestellt wurde und er mit dem Bw. im Zusammenhang damit bei einem privaten Wien-Aufenthalt mit Herrn Dr. D zusammengetroffen ist. Im Zuge dieses Treffens hätten sie auch Kooperationsmöglichkeiten und die Aufgabenstellung für das Institut des Bw. besprochen.

1.3.7.3. In einem Schreiben vom 16. Juni 2003 (Bl. 60 AB) bestätigte Herr Dkfm. Dr. Josef Sc., dass die Mitarbeiter der XY Wirtschaftsprüfungs- und Steuerberatungs-GmbH ab Eröffnung des Unternehmens des Bw. im Jahre 1979 bis April 2000 dessen steuerlichen Agenden betreut haben und er selbst als zuständiger Partner (ab dem Jahr 1990 in Kooperation mit Herrn Dr. Reinhard D) für die Betreuung des Unternehmens des Bw. verantwortlich war.

Aufgrund seiner Stellung in der STB hätte er auch viele Aufträge von österreichischen Unternehmen mit Schweizer Partnern betreut und in Zusammenarbeit mit dem Vater des Bw. die Kontakte zur Y. Management Group und zur Rf AG hergestellt. Herr Dr. Andreas H. und Herr Max B. wären sehr lange vor der Kooperation mit dem Bw. mit dessen Vater bekannt gewesen und hätten mit ihm in mehreren anderen Projekten zusammengearbeitet.

Aufgrund meiner langjährigen Praxis hätte er persönlich immer darauf bestanden, dass ein Exemplar der Arbeitsunterlagen und soweit möglich auch des Schriftverkehrs bei dem Partner in der Schweiz zu Dokumentationszwecken aufliegt.

Es sei für ihn daher relativ leicht möglich, dem Bw. diese Unterlagen zur Verfügung zu steIlen. Herr B. sei am 7. April 2003 in Wien gewesen. Er hätte persönlich die Unterlagen von ihm übernommen und danach an den Bw. weitergeleitet.

1.3.7.4. In einem Schreiben vom 7. Juli 2003 (Bl. 61-62 des AB) gab Dr. Andreas H., Bücherexperte und Wirtschaftskonsulent, D-Str. 34, CH-8002 Zürich (privat: 6340 Baar, B-Straße 14) folgende Ausführungen zum Protokoll über die Schlussbesprechung: Diese Stellungnahme betreffe insbesondere unsere Zusammenarbeit bei de Erstellung des Qualitätssicherungs-Handbuches für Ihr Labor im Jahre 1996 und 1997.

Die Y. Management Group hätte ihre Geschäftsanschrift an der Gotthardstrasse 2 in 6300 Zug gehabt. Die Y. Management Group sei als Firma nicht im Handelsregister eingetragen gewesen.

Die Zahlung des Honorarbetrages der Honorarnote vom 27. November 1997 sei am 12. Dezember 1997 erfolgt.

Den Vertretern des Finanzamtes Wels erscheine es unglaubwürdig, dass der vorgelegte Schriftverkehr in der Schweiz vorhanden war. Alle Gutachten würden, wie im kaufmännischen Bereich üblich, archiviert, so dass jederzeit darauf zurückgegriffen werden kann. Im Fall des Bw. wäre es insbesondere auch ein Wunsch des damaligen Steuerberaters des Bw. bei der XY Wirtschaftsprüfungs- und Steuerberatungs-GmbH, Herrn Dr. Josef Sc., mit welchem er häufig zusammengearbeitet hätte und der auch bei dieser Zusammenarbeit als Vermittler eingeschaltet gewesen wäre.

Die zuständige Mitarbeiterin des Finanzamtes Wels sich daran gestoßen hat, dass er das "ß" und damit die deutsche Schreibweise in unserer Dokumentation verwendet hätte. Eine seiner damaligen Sekretärinnen hätte viel Briefe an deutsche und österreichische Kunden zu schreiben gehabt und verwendete speziell für diese Korrespondenzen diese Schreibweise. (Diese Schreibweise hätte auf dem Computer eingestellt werden können).

Die Vertreter des Finanzamtes Wels bezweifelten weiters, dass er bzw. seine Mitarbeiter das notwendige Know-how gehabt hätten, das Qualitätssicherungs-Handbuch des Institutes des Bw. in Zusammenarbeit mit dem Bw. zu erstellen und auf den notwendigen Qualitätsstandard zu heben.

Das Qualitätssicherungs-Handbuch sei grundsätzlich von den Mitarbeitern des Institutes des Bw. erstellt und von Dr. H. und seinen Mitarbeitern überarbeitet und an die vorbildlichen Standards der Schweizer Normen angepasst worden. Er hätte dem Bw. die Up-dates in regelmäßigen Abständen auf Disketten zur Verfügung gestellt.

Dr. H. verstehe nicht, warum die Vertreter des Finanzamtes Wels behaupten, das Qualitätissicherungs-Handbuch des Institutes des Bw. wäre von ihm oder seinen Mitarbeitern erstellt worden, wo doch aus dem Schriftverkehr eindeutig hervorgehe, dass dieses vom Bw. grundsätzlich konzipiert und erstellt wurde und seitens des Dr. H. ergänzend dazu die bekannten Standards der Schweiz in dieses eingearbeitet wurde, um gemeinsam mit dem Bw. eine Qualitätsbasis zu schaffen, welche in der Folge auch den Anforderungen der österreichischen Behörden entsprochen hätten.

Aufgrund der Zusammenarbeit mit der STB wäre es schon sehr früh möglich gewesen, das erforderliche Know-how für Hilfestellungen im Bereich des Qualitätsmanagementes aufzubauen. Sein Freund Dr. Josef Sc. hätte ihn ersucht, zu den Aussagen der Vertreter des Finanzamtes Stellung zu nehmen. Diesem Ersuchen sei er gerne nachgekommen.

1.3.7.5. Aus einem e-mail von Hanspeter X. an eine Frau Sch. vom 5. August 2003 (Bl. 63 des AB) geht hervor, dass das Finanzamt seriös recherchiert hat. Es sei richtig, dass die offizielle Abmeldung im November 1998 erfolgt ist. Er sei schon einige Wochen früher - er glaube gegen Ende August - nach Kanada umgezogen.

Die heutige Technik mache Tätigkeiten "weg vom Einsatzort" möglich, d.h. dass er seit seinem Umzug nach Kanada vor allem per Internet und Telefon mit meinem Büro sowie mit der CX AG kommuniziert hätte. Da Herr Di. hätte seinen Teil in diesem Auftrag beigetragen. Es wären diese zum Teil täglichen Kontakte erforderlich und nützlich gewesen. Er wäre aber nicht nur im Fernkontakt mit meinem Büro gestanden. Er sei in den Jahren 1999, 2000, 2001 sowie 2002 mehrere Male für einige Zeit in der Schweiz und somit auch im Büro Buchs/Werdenberg gewesen. Er sei somit über Iängere Zeit von Kanada aus für das Büro in Buchs tätig gewesen, wobei diese Tätigkeit in den letzten Monaten deutlich zurückgegangen sei.

1.3.7.6. In einem Telefax vom 13. August 2003 (Bl. 64 AB) teilte Dr. Andreas H., 6340 Baar, B-Straße 14 dem damaligen steuerlichen Vertreter des Bw. mit, nach der Löschung der Y. Management AG hätten die leitenden Mitarbeiter ihre Kontakte und Verbindungen aufrecht gehalten, um mögliche ergänzende Aufträge bearbeiten zu können. Es seien dann tatsächlich noch einige wenige Aufträge, die dann unter dem Namen Y. Management Group realisiert wurden, gekommen. Diese Firmenbezeichnung sei eine "adhoc" gebildete vertragliche Zusammenarbeit ohne juristische Gesellschaftsform gewesen.

1.3.8. Würdigung der in der Besprechung am 23. Juli 2003 vorgelegten Unterlagen durch die BP:

1.3.8.1. Die Stellungnahme von V. & D zum bisherigen Besprechungsprogramm enthalte keine Neuerungen.

1.3.8.2. Zum Schreiben des Hanspeter X. vom 10.7.2003 und dem Mail vom 22.7.2003 führte die BP aus, dass als Mailabsender X. aufscheine. Als Empfänger scheine Sch. (Dienstnehmer des Steuerberaters) auf. Ein Anhang sei nicht ersichtlich. Das Schreiben sei vollständig maschinschriftlich ausgeführt und mit X. unterfertigt. Ob es tatsächlich von X. verfasst wurde, sei nicht nachvollziehbar.

1.3.8.3. Das Schreiben des Dkfm Dr. Josef Sc. vom 16.6.2003 bescheinige lediglich die betriebliche steuerliche Vertretung und die Zusammenarbeit Y., Rf, Dr. H., B. mit Dr. Egon Bw (Vater des Bw.). Im Schreiben werde weiters angeführt: "...Herr B. war am 7.4.2003 in Wien, ich habe persönlich die Unterlagen von ihm übernommen und danach an Sie (Anm. =Dr. Bw) weitergeleitet..". Betreffend die Überbringung der dem Finanzamt vorgelegten Unterlagen werde jedoch bereits anlässlich der Vorlage angeführt, dass diese von Herrn B. vor Ostern an Dr. Bw überbracht wurde. Dr. Sc. als Überbringer sei damals nicht erwähnt worden.

1.3.8.4. Zum Schreiben des Dr. rer. pol. Andreas H. vom 7.7.2003 führte die BP aus, es werde bestätigt, dass das QSHB von Mitarbeitern des Dr. Bw erstellt wurde und die Überarbeitung durch Dr. Hubers Mitarbeiter und die Anpassung an Schweizer Normen erfolgt sei. Er echauffiere sich über die angebliche Behauptung der BP, dass das QSHB von ihm erstellt worden sei. Dazu sei anzuführen, dass in der Rechnung der Y. v. 27.11.1997 ausdrücklich "die Erstellung des QSHB" verrechnet wurde. Unterlagen oder Angaben zur fachlichen Qualifikation betreffend die Überarbeitung und Anpassung an Schweizer Normen seien im Schreiben nicht genannt worden.

1.3.8.5. Zur Aufstellung der Besuchsdaten von H. X. führte die BP diese Daten mit den im BP-Verfahren kopierten Reisebelegen überprüft worden wären. Dabei hätten sich zwei Datumsüberschneidungen ergeben. Daher seien ergänzend die tatsächlichen Reisedaten (vorliegend waren nur die Daten laut Auftragsbestätigung) von der R.-Büro angefordert worden. Daraus hätte sich ergeben, dass fünf als Kongressreisen abgesetzte Aufwendungen fälschlich als solche geltend gemacht wurden, da die tatsächlichen Reisen den nicht betrieblichen Bereich betrafen (Urlaubsreisen, Gutscheine). Es gäbe sich keine Überschneidung der tatsächlich durchgeführten Reisetermine mit den angeführten Beratungsterminen. Die Glaubwürdigkeit der Angaben des Dr. Bw leide jedoch durch die Vorgangsweise, Dritte (Dienstnehmer der R.-Büro) zu veranlassen, falsche Belege auszustellen.

Folgende Feststellungen wurden in diesem Zusammenhang getroffen:

1.3.9. Würdigung der am 14. August 2003 vorgelegten Unterlagen durch die BP:

1.3.9.1. Zum e-mail von Hanspeter X. vom 5.8.2003 an Sch. (Dienstnehmer des Steuerberaters) führte die BP aus, dass Herr X. den Umzug nach Canada (glaublich 8/98) bestätigt. Die Tätigkeit für das Schweizer Büro von Kanada aus sei per Internet und Telefon erfolgt und Herr Di. hätte "seinen Teil" zu diesem Auftrag beigetragen. Da die Auditings von X. persönlich in Bm. gemacht worden sein sollen, trage dieses e-mail nicht zur Untermauerung der Angaben des Bw. bei.

1.3.9.2. Zum Schreiben Dr. rer.pol. Andreas H. vom 13.8.2003 führte die BP aus, dass dieses die Y. Management Group als vertragliche Zusammenarbeit ohne juristische Gesellschaftsform zur Abwicklung von ergänzenden Aufträgen der Y. AG (Anm. die Abwicklung sei laut Handelsregister am 11.2.1992 beendet!) beschreibt. Dieses allgemeine Schreiben führe zu keiner Änderung der bisherigen Beurteilung. Der lange Zeitraum zwischen Löschung der Firma und Ausführung des Auftrages erschienen der BP ungewöhnlich, zumal es sich ja auch um keinen "ergänzenden" Auftrag gehandelt haben dürfte.

1.3.9.3. Zu den sieben Belegen über Verpflegung wurde von der BP angeführt, dass diese nicht die tatsächliche Anwesenheit des H. X. nachweisen. Die in Frage stehenden Auditings hätten in Bm. stattgefunden. Die Belege würden aber auch XY. betreffen.

1.3.10. Strittige Aufwandskürzungen der BP:

Für das Jahr 1997 kam es auf Grund der geschilderten Feststellungen der BP zur einer Kürzung der Betriebsausgaben in Höhe von 1.266.430,00 S, für 1998 in Höhe von 426.912,75 S, für 1999 in Höhe von 328.983,41 S und für 2000 in Höhe von 467.512,50 S.

2. Unstrittige Feststellungen und Würdigungen der Betriebsprüfung:

Der Bw. hat in der gegenständlichen Berufung auch die Aufwandskürzungen in Zusammenhang mit Aufwendungen für Werbespesen, Messen, Repräsentationen, Reisen und Versicherungen angefochten. Mit dem Anbringen vom 15. Jänner 2009 (siehe Punkt 5.4.) wurde jedoch die gegenständliche Berufung auf die Punkte "Fremdleistungen QZ.. X." und "Fremdleistungen Y. Management Group" eingeschränkt und die anderen Berufungspunkte außer Streit gestellt.

3. Angefochtene Bescheide:

Das Finanzamt hat auf Grund der Feststellungen der Betriebsprüfung mit den Bescheiden vom 27. Oktober 2003 die Verfahren hinsichtlich der Einkommensteuer für 1997, 1998, 1999 und 2000 wieder aufgenommen und Sachbescheide erlassen. Hinsichtlich der Einkommensteuer für 1997 kam es zu einer Nachforderung in Höhe von 46.016,43 €. Die Neufestsetzung der Einkommensteuer für 1998 führte zu einer Nachforderung von 30.420,85 €. Die Neufestsetzung der Einkommensteuer für 1999 führte zu einer Nachforderung von 24.054,71 €. Die Neufestsetzung der Einkommensteuer für 2000 führte zu einer Nachforderung von 38.334,92 €.

Das Finanzamt hat mit den Bescheiden vom 9. Februar 2009 hinsichtlich der Einkommensteuer für 1997, 1998 und 1999 gemäß § 295 Abs. 1 BAO geänderte Bescheide erlassen, wobei die Änderungen die Beteiligung des Bw. an der C.. GmbH und Mitges. (Finanzamt Wien 12/13/14 Purkersdorf, StNr.: xxx) betroffen hat. Da der gegenständlichen Berufung mit den gemäß § 295 Abs. 1 BAO geänderten Bescheiden nicht Rechnung getragen wurde, wirkt diese gemäß § 274 BAO gegen diese Bescheide vom 9. Februar 2009 weiter.

4. Berufungsverfahren vor dem Finanzamt:

4.1. Berufung vom 28. November 2003:

In der gegenständlichen Berufung brachte der Bw. vor, betreffend das Jahr 1997 liege ein formeller Mangel vor. Der Betriebsprüfungsauftrag betreffe die Umsatzsteuer und die Einkommensteuer für die Periode von 1998 bis 2000. Im Betriebsprüfungsverfahren seien auch Fremdleistungen in der Höhe von ATS 1,266.430,00, die das Jahr 1997 betreffen, bemängelt worden. Es sei dem Bw. weder eine Ausdehnung der Betriebsprüfung auf das Jahr 1997 schriftlich zur Kenntnis gebracht worden, noch ein neuer Prüfungsauftrag für das Jahr 1997 erlassen worden.

Darüber hinaus seien die vom Bw. vorgelegten Unterlagen zur Rechtfertigung der Fremdleistungen nicht ausreichend gewürdigt und die Geltendmachung der Sonderbetriebsausgaben für Finanzierungsspesen der Beteiligung an der C. GmbH durch mangelnde Kooperation der Vertreter der Betriebsprüfung mit den Kollegen der Betriebsprüfung der C. GmbH nur nach hartnäckigen Forderungen der steuerlichen Vertretung berücksichtigt worden.

Die Aufwendungen für Fremdleistungen der Firma QZ.. X. der Jahre 1998 bis 2000 in der Höhe von ATS 426.912,75 für das Jahr 1998, von ATS 328.983,41 für 1999 und von ATS 467.512,50 für 2000 seien trotz der vorgelegten Verträge, Belege, Schriftverkehr etc. nicht ausreichend gewürdigt und anerkannt worden. Im Zuge der Betriebsprüfung sei ein eigener Ordner mit Unterlagen den Vertretern der Betriebsprüfung übergeben worden.

Es wurde der Antrag auf Geltendmachung der Betriebsausgaben für Fremdleistungen in der Höhe von ATS 1,266.430,00 für das Jahr 1997, von ATS 426.912,75 für das Jahr 1998, von ATS 328.983,41 für das Jahr 1999 und von ATS 467.512,50 für das Jahr 2000 gestellt.

Das übrige Vorbringen im Berufungsverfahren betraf jene Berufungspunkte (Werbespesen, Messen, Repräsentationen, Reisen und Versicherungen), die mit dem Anbringen an den Unabhängigen Finanzsenat vom 15. Jänner 2009 außer Streit gestellt wurden (siehe Punkt 5. 4.), sodass weitere Ausführungen zu diesen Einwendungen in der Folge unterbleiben.

4.2. Gegenäußerung des Finanzamtes vom 11. Dezember 2003:

Dazu führte das Finanzamt in der dem Bw. übermittelten Stellungnahme der Betriebsprüfung aus, dass jedes der vorgelegten Beweismittel gewürdigt wurde. Das Ergebnis sei sowohl in der Niederschrift über die Schlussbesprechung (Punkt 9+10, Vorlage weiterer Unterlagen) festgehalten als auch in mehreren Besprechungen am Finanzamt Wels mündlich dem steuerlichen Vertreter und dem Bw. dargelegt und entsprechend erläutert worden.

4.3. Stellungnahme des Bw. vom 22. Jänner 2004:

Der Bw. führte nochmals aus, dass der Prüfungsauftrag des Finanzamtes Wels vom 7. März 2002 im Zuge der Prüfungshandlungen nicht auf die Einkommensteuer 1997 erweitert wurde. Die Wiederaufnahme des Verfahrens hinsichtlich der Einkommensteuer für das Jahr 1997 sei daher ohne rechtliche Grundlage erfolgt.

Im Übrigen wurde eingewendet, dass eine Würdigung der übergebenen umfassenden Unterlagen nicht in der Art und Weise erfolgte, wie das Gesetz es vorsehe. Es wurde auf die Schlussbesprechung vom 23. Juli 2003 zu verwiesen. Im Zuge dieser Besprechung sei hervorgekommen, dass die Prüferin den Ordner mit Unterlagen und Korrespondenz im Zusammenhang mit den Leistungen von QZ.. X. und der Y. Management Group nur oberflächlich durchgearbeitet und gewürdigt hätte, was aus ihren Fragen und Äußerungen eindeutig erkennbar gewesen wäre. Die Besprechung hätte damit geendet, dass die Vertreter des Finanzamtes Wels für rund eine halbe Stunde das Zimmer verlassen haben, um eingehend zu beraten und danach noch zu drei Punkten weitere Unterlagen angefordert wurden, welche bis zum 14. August 2003 seitens der steuerlichen Vertretung nachzuliefern wären. Diese Unterlagen hätten einerseits weitere Belege betreffend Übernachtungen und Bewirtungen der Herren QZ.. X. und Dr. H., ergänzende Informationen betreffend Abmeldung QZ.. X. in der Schweiz/Anmeldung in Kanada, Art und Dauer der Tätigkeit und allfällige weitere Informationen sowie weitere Unterlagen betreffend die Tätigkeit von Herrn Dr. H., insbesondere Aufklärung betreffend die Firmenbezeichnungen und die Löschung der Unternehmung im Jahre 1992 betroffen. Bei Vorlage dieser Unterlagen sei die Anerkennung der getätigten Ausgaben für Herrn Dr. H. und die Y. Management Group sowie Herrn Hans Peter X. in Aussicht gestellt worden. Die angeforderten Unterlagen seien in den darauf folgenden drei Wochen organisiert und es sollten diese am 29. August 2003 den Vertretern der Betriebsprüfung übergeben werden. Der Besprechungstermin hätte erst am 29. September 2003 im Finanzamt Wels abgehalten werden können.

In der Zwischenzeit seien von der Prüferin Reiseunterlagen des R-Büro angefordert und bei diesen Fehler bei der Rechnungsausstellung festgestellt worden. Diese Irrtümer seien von den Vertretern der Betriebsprüfung zum Anlass genommen worden, die zu den Leistungen der Y. Management Group und Herrn QZ.. X. nachgereichten Unterlagen nicht mehr zu würdigen sondern pauschal diesen Sachverhalt in gleicher Art wie jenen der Reisen zu beurteilen. Bei der Würdigung der Reiseaufwendungen hätte die Prüferin, den Bogen in Bezug auf ihre Schlussfolgerungen überspannt. Sie hätte festgestellt, dass es keine Überschneidungen der Reisetermine mit den angeführten Beratungsterminen gab, führte aber aus, "die Glaubwürdigkeit der Angaben des Dr. Bw leidet jedoch unter der Vorgangsweise, Dritte (Dienstnehmer der R.-Büro) zu veranlassen, falsche Belege auszustellen."

Die Prüferin werde hier insbesondere klarzustellen haben, wie sie zu solchen Schlussfolgerungen komme und warum insbesondere derartige Anschuldigungen, die jeder objektiven Grundlage entbehrten, als Grundlage für die Würdigung zweier ausschlaggebender Sachverhalte herangezogen wurden. Diese Vorgangsweise widerspreche dem Grundsatz von Treu und Glauben und könne nicht als objektive Sachverhaltsbeurteilung gesehen werden.

Herr Dr. Bw hätte auf die Ausstellung der Rechnungen des R-Büro keinen Einfluss genommen. Es seien einzelne Belege irrtümlich mit anderen Reisedaten und -zielen ausgestellt worden. Die Anschuldigung von Frau M. betreffend Einflussnahme auf Dienstnehmer der R.-Büro, welche auch zur Nichtanerkennung der Ausgaben für die Y. Management Group und Herrn QZ.. X. führen sollen, werde die Prüferin sehr präzise darzulegen haben.

Schließlich führte der Bw. aus, dass die in einem Ordner übergebenen Unterlagen betreffend die Leistungen der Y. Management Group und von Herrn QZ.. X. weder vor noch in der Besprechung vom 23. Juli 2003 noch nach der Besprechung objektiv gewürdigt wurden. Auch die zusätzlich angeforderten Unterlagen wurden im Betriebsprüfungsverfahren seien nicht ausreichend und objektiv als Beweismittel gewürdigt, sondern nur übernommen und abgelegt worden. Die Würdigung in der Niederschrift sei ausschließlich negativ und am Sachverhalt vorbeigehend. Es liege daher ein materieller Mangel vor.

Das übrige Vorbringen im Berufungsverfahren betraf jene Berufungspunkte (Werbespesen, Messen, Repräsentationen, Reisen und Versicherungen), die mit dem Anbringen an den Unabhängigen Finanzsenat vom 15. Jänner 2009 außer Streit gestellt wurden (siehe Punkt 5. 4.), sodass weitere Ausführungen zu diesen Einwendungen in der Folge unterbleiben.

Schließlich wurde beantragt im Falle der Vorlage der Berufung an den Unabhängigen Finanzsenat, "eine mündlichen Verhandlung vor dem Gesamtsenat" durchzuführen.

4.4. Besprechung am 26. Februar 2004:

Am 26. Februar 2004 erfolgte beim Finanzamt eine Vorsprache des steuerlichen Vertreters beim Finanzamt, welche laut Aktenvermerk ergebnislos verlaufen sei.

4.5. Stellungnahme des Bw. vom 10. November 2004:

4.5.1. Der Bw. führte aus, dass Herr Dkfm. Dr. Josef Sc. über mehr als zwanzig Jahre für die steuerliche Betreuung des Bw. und dessen Vater zuständig war. Er könne daher unmittelbar und detailliert darüber Auskunft geben, wie er die Kontakte zwischen dem Bw. und Herrn Dr. Andreas H. und der Y. Management Group vermittelt hat. Er sei sowohl mit Herrn Dr. Andreas H. persönlich gut bekannt, kenne Herrn Willy Di. und hätte persönlich das erste Exemplar des Qualitätssicherungshandbuches vom Archiv in Zürich nach Wien mitgebracht, welches im Anschluss daran der BP zur Überprüfung übergeben wurde. Herr Dkfm. Dr. Josef Sc. sei derzeit leider gezwungen, beim Gehen Krücken bzw. Stöcke zu verwenden, was seine Mobilität beträchtlich einschränke.

4.5.2. Der Stellungnahme wurde ein Schreiben des Dkfm. Dr. Josef Sc., Wirtschaftsprüfer und Steuerberater an den Unabhängigen Finanzsenat beigelegt. Darin wurde ausgeführt, Dkfm. Dr. Josef Sc. habe im Rahmen seiner Tätigkeit als Wirtschaftsprüfer und Steuerberater in den 60er Jahren die A. internationale Speditions AG geprüft und bin dort mit Herrn Dr. Egon Bw zusammengetroffen. Sein Verhältnis zu Herrn Dr. Bw hätte sich sehr intensiv gestaltet, da er seine Beratung in steuerlichen und betriebswirtschaftlichen Fragen sehr geschätzt hätte. Er hätte dort auch seinen Sohn, den Bw., kennen gelernt. Der Bw. hätte sein Beratungsunternehmen in chemischen und wassertechnischen Fragen aufgebaut und hat seinen Vater ersucht, ihm Kontakte zu Firmen, welche Erfahrung bei der Einführung von Qualitätssicherungssystemen haben und routinemäßig externe Audits zur Überprüfung von Qualitätssicherungshandbüchem durchführen, zu verschaffen. Im Rahmen dieser Kontakte hätte er Herrn Dr. Andreas H. aus Zürich als Kontaktperson genannt. Die Rf Treuhand AG hätte immer wieder über Tochterfirmen geholfen, Qualitätssicherungssysteme und deren Implementierung zu organisieren. Er hätte daher einen Kontakt zwischen Herrn Dr. H. und dem Bw. hergestellt. Wie er erfahren hätte, hätte der Bw. die Y. Management Group beauftragt, ihn bei der Überprüfung und Einführung seines Qualitätssicherungssystems vor allem im Hinblick auf die bevorstehende Akkreditierung zu unterstützen. Er hätte ein Exemplar des damals verwendeten Qualitätssicherungshandbuches in Zürich gesehen, nach dem er mit dem gegenständlichen Sachverhalt vertraut gemacht wurde.

Nach der Pensionierung von Herrn Dr. Andreas H. aus Altersgründen, hätte Herr Max B. dessen Aufgaben im Rahmen der Rf Treuhand AG und der Y. Management Group übernommen.

Später hat Herr Dr. Axel Bw mit Herrn WilIy Di. eine Geschäftsbeziehung aufgebaut. Herr Di. sei ihm aus der Prüfung der A. Speditions AG, die inzwischen von der Dz. AG, Schweiz gekauft wurde, bekannt gewesen. Er sei der Meinung, dass hier ein normaler Erwerb von Dienstleistungen stattgefunden hat.

4.6. Stellungnahme des Bw. vom 23. Oktober 2007:

4.6.1. In der Stellungnahme vom 23. Oktober 2007 brachte der damalige steuerliche Vertreter vor, dass Frau Mr. , die ehemalige Sekretärin von Herrn Dr. H., im Schreiben vom 9. Oktober 2007 zur Rolle der Y. Management Group hinsichtlich der Überarbeitung des Qualitätssicherungshandbuches Stellung genommen hat. Sie bestätige darin außerdem die ursprüngliche Archivierung der Unterlagen in der Schweiz sowie die Übergabe der Dokumentation an Herrn Dr. Sc..

Diese Stellungnahme wurde vom Finanzamt an den Unabhängigen Finanzsenat weiter geleitet.

4.6.2. Aus der Stellungnahme der Frau Mr. vom 9. Oktober 2007 geht hervor, der Bw. hätte im Jahre 1997 die Y. Management GROUP, damalige Adresse Gotthardstrasse 2, 6300 Zug, beauftragt, das von ihm selbst im Entwurf vorbereitete Qualitätssicherungshandbuch (kurz QSHB) entsprechend zu adaptieren.

Die Leistungen der Y. Management Group hätten darin bestanden, das QSHB in den notwendigen Punkten zu ergänzen, an internationale Normen anzupassen und in entsprechenden standardisierter Form auf zukünftige Normen und Änderungen vorzubereiten wie im Schreiben vom 7. Juli 2003 erläutert.

Die Aufgabe von Herrn Dr. H. hätte darin bestanden, Kontakte zu den Fachpersonen herzustellen administrative Arbeiten im Zusammenhang mit dem QSHB zu erledigen, die Honorarrechnungen für die erbrachten Leistungen der Spezialisten zu prüfen und die finanziellen Belange zu regeln.

Im Jahre 2000, mit 75 Jahren, hätte er sich von der aktiven Geschäftstätigkeit der Y. als auch der Rf Treuhand & Revisions AG zurückgezogen. Im Jahre 2004 hätte er krankheitshalber seinen Wohnsitz in disrer Region aufgelöst und seinen Ruhesitz nach Vaglio, einem Tessinerdorf in der Nähe von Lugano, verlegt. Er hätte der Frau Mr. versichert, dass er vor seiner Übersiedlung ins Tessin sämtliche Archivunterlagen an seine Auftraggeber (Rf Treuhand & Revisions AG, Y. und weitere private Personen), in diesem Falle an Herrn Dr. Sc., übergeben hat. Aus diesem Grund sei es leider nicht mehr möglich, Unterlagen zur Dokumentation des Auftrages von Herrn Dr. Axel Bw zur Verfügung zu stellen.

5. Berufungsverfahren vor dem Unabhängigen Finanzsenat:

Die Berufung wurde am 3. März 2004 dem Unabhängigen Finanzsenat zur Entscheidung vorgelegt.

5.1. Vorhalt des Unabhängigen Finanzsenates vom 27. August 2008:

Der Unabhängige Finanzsenat hat betreffend die Zahlung in Höhe von 1.266.430,00 ATS (145.000,00 CHF) an die Fa. Y. Management Group im Jahr 1997 unter Hinweis auf § 138 der Bundesabgabenordnung (BAO) werden den Bw. aufgefordert, die Richtigkeit seiner Behauptung, wonach die Fa. Y. Management Group für das Unternehmen des Berufungswerbers Leistungen erbracht hätte, die im Jahr 1997 abgerechnet und bezahlt wurden, durch die Beantwortung der nachstehenden Fragen zu erläutern bzw. durch Vorlage geeigneter Unterlagen zu beweisen oder glaubhaft zu machen. Er wurde darauf hingewiesen, dass eine erhöhte Mitwirkungspflicht der Partei (eine in den Hintergrund tretende amtswegige Ermittlungspflicht) vorliegt, weil die gegenständlichen Sachverhaltselemente ihre Wurzeln im Ausland haben. Die Mitwirkungs- und Offenlegungspflicht sei in dem Maße höher, als die behördlichen Ermittlungsmöglichkeiten geringer sind. Es bestehe somit seitens des Bw. eine erhöhte Mitwirkungspflicht, eine Beweismittelbeschaffungspflicht und eine Vorsorgepflicht.

Folgende Fragen wurden gestellt:

5.1.1. Existenz einer Fa. Y. Management Group im Jahr 1997:

Die Betriebsprüferin hätte ermittelt, dass laut einem Auszug aus dem Handelsregister des Kantons Zürich eine Fa. Y. Management AG mit Sitz in Zürich bereits am 11. Februar 1992 gelöscht wurde. Eine Y. Management Group sei in der Schweiz nicht im Handelsregister eingetragen gewesen. Rückfragen bei den zuständigen Ämtern der Schweiz seien negativ verlaufen. An der auf der vorgelegten Honorarnote vom 27. November 1997 und im Überweisungsbeleg vom 12. Dezember 1997 über 145.000,00 CHF angeführten Kanzleiadresse CH-6300 Zug, G.-Str. 2 sei weder die Fa. Y. Management Group noch ein Sekretariat Dr. Andreas H. bekannt gewesen. Weitere Recherchen seien negativ verlaufen.

Die Betriebsprüferin hätte auch Recherchen darüber angestellt, ob Herr Dr. rer. pol. Andreas H. die Fa. Y. Management Group als Einzelunternehmer weiter geführt hat. Festgestellt wurde, dass Herr Dr. rer. pol. Andreas H. in 6340 Baar, B-Straße 14 wohnhaft war. Konkrete Informationen in Bezug auf den beruflichen Werdegang sowie die aktuelle Erwerbstätigkeit würden für das Jahr 1997 nicht vorliegen. Herr Dr. rer. pol. Andreas H. sei einziger Verwaltungsrat der CH AG mit Sitz in Zug und Verwaltungsratsmitglied der DC. Transport AG in St. Margarethen gewesen. Herr Dr. rer. pol. Andreas H. sei Eigentümer der Liegenschaft in der B-Straße 14 in Baar gewesen.

5.1.1.1. Der Bw. wurde gefragt, ob er glaubhaft machen kann, dass eine Fa. Y. Management Group sei es als Einzelunternehmen oder Gesellschaft im Jahr 1997 in Zürich existiert hat.

5.1.2. Zum geschäftlichen Betrieb der Y. Management Group:

Seitens des Finanzamtes bestünden Zweifel am Vorliegen eines geschäftlichen Betrieb der Fa. Y. Management Group, sei es als Gesellschaft oder als Einzelunternehmen des Herrn Dr. rer. pol. Andreas H.. Es sei bloß eine Kanzleiadresse bekannt.

Der Bw. wurde gefragt:

5.1.2.1. wo der Firmensitz der Fa. Y. Management Group im Jahr 1997 war;

5.1.2.2. wo die Geschäftsleitung der Fa. Y. Management Group im Jahr 1997 war;

5.1.2.3. was der Unternehmensgegenstand der Fa. Y. Management Group im Jahr 1997 war;

5.1.2.4. wer operativ für die Fa. Y. Management Group im Jahr 1997 tätig war;

5.1.2.5. ob die Fa. Y. Management Group im Jahr 1997 Angestellte oder externe Mitarbeiter hatte; und

5.1.2.6. ob es Informationen darüber gibt, dass die Fa. Y. Management Group im Jahr 1997 neben der Geschäftsverbindung zum Berufungswerber auch andere Geschäftsverbindungen im Bereich der Qualitätssicherung hatte. Es wurde darauf hingewiesen, dass die Geschäftstätigkeit anderer Firmen, wie zB. die Fa. Rf Treuhand AG (vgl. Schreiben des Dkfm. Dr. Josef Sc. vom 27. September 2004) nicht Gegenstand des Ermittlungsverfahrens sind, da mit diesen Firmen keine Leistungsbeziehung behauptet wurde.

5.1.3. Zur Auftragserteilung an die Fa. Y. Management Group im Jahr 1996:

Der Unabhängige Finanzsenat hat ausgeführt, seitens des Finanzamtes bestünden Zweifel an der Auftragserteilung an die Fa. Y. Management Group im Jahr 1996, da nach Auskunft der Akkreditierungsstelle für Prüf- und Überwachungsstellen beim Bundesministerium für Wirtschaft und Arbeit das Akkreditierungsgesuch bereits am 21. November 1995 eingebracht wurde. Nach Mängelbehebung hätte das Verfahren am 30. Mai 1996 begonnen. Nach § 9 Abs. 1 des Akkreditierungsgesetzes, BGBl. Nr. 468/1992 (AkkG) erfolge die Akkreditierung als Prüf- oder Überwachungsstelle auf Grund eines schriftlichen Antrages an die Akkreditierungsstelle durch Bescheid.

Das Finanzamt gehe davon aus, dass das Qualitätssicherungshandbuch bereits bei der Antragstellung, jedenfalls am 30. Mai 1996 fertig gewesen sein musste und bezweifle, dass die Fa. Y. Management Group an der Erstellung des Qualitätssicherungshandbuches beteiligt gewesen sein kann. Der Bw. wurde eingeladen, Folgendes aufzuklären:

5.1.3.1. Der Bw. hätte eine nicht unterfertigte Auftragsbestätigung vom 22. März 1996 vorgelegt, nachdem ihm die Fa. Y. Management Group bei der Erstellung des Qualitätssicherungshandbuches behilflich sein werde. Der Bw. wurde gefragt, warum dieser Auftrag erst erteilt worden wäre, wo doch das Akkreditierungsgesuch bereits am 21. November 1995 eingebracht worden wäre und zwingende Voraussetzung für die Behandlung des Antrages die Vorlage eines Qualitätssicherungshandbuches gewesen sei.

Weiters wurde gefragt:

5.1.3.2. ob vor der Auftragserteilung die Tarife für Einzelleistungen im Zuge der Erstellung des Qualitätssicherungshandbuches mit der Fa. Y. Management Group vereinbart wurden;

5.1.3.3. ob Alternativangebote eingeholt wurden;

5.1.3.4. warum die jeweiligen Schreiben der Fa. Y. Management Group nur in nicht unterfertigter Form vorliegen (zB. Schreiben vom 7. und 26. Februar 1996, Auftragsbestätigung vom 22. März 1996, Schreiben vom 25. April 1996,...);

5.1.3.5. Laut dem vorgelegten (nicht unterfertigtem) Schreiben der Fa. Y. Management Group vom 8. Juni 1996 sei das Qualitätssicherungshandbuch in elektronischer Form (2 Disketten) übersendet worden. Wie könne es sein, dass das Akkreditierungsverfahren nach Auskunft des Bundesministeriums für wirtschaftliche Angelegenheiten bereits am 30. Mai 1996 begonnen hat, obwohl das Vorliegen des Qualitätssicherungshandbuches eine zwingende Voraussetzung für den Beginn des Verfahrens war.

5.1.4. Schriftstücke der Fa. Y. Management Group:

Der Bw. hätte die Schriftstücke der Fa. Y. Management Group dem Finanzamt vorgelegt. Auffällig sei, dass die Schreiben der Fa. Y. Management Group vom 7. und 26. Februar 1996, 22. März 1996, 25. April 1996, 8. Juni 1996, 23. August 1996, 10. Oktober 1996, 16. Dezember 1996, 8. und Jänner 1997 und 17. Februar 1997 nicht unterfertigt sind. Gleiches gelte für die Honorarnote vom 27. November 1997. Das Finanzamt bezweifle die Echtheit der genannten Schriftstücke aus dem Umstand, dass diese nur in der Schweiz vorhanden gewesen wären. In den Schriftstücken werde auch das in der Schweiz unbekannte "ß" verwendet. Auffällig sei, dass die als "TELEFONNOTIZ vom 4. Mai 1996 (aus dem Sekretariat Dr. H.)" bzw. "INTERNE TELEFONNOTIZ vom Sekretariat Dr. H." bezeichneten Schriftstücke weder Handzeichen noch Namen eines der Gesprächspartner enthalten.

Dazu wurde gefragt:

5.1.4.1. warum die vorgelegten Schriftstücke keine Unterschrift unabhängig davon enthalten, ob es Ausgangspost der Fa. Y. Management Group (Schriftstücke vom 7. und 26. Februar 1996, 22. März 1996, 25. April 1996, 8. Juni 1996, 23. August 1996, 10. Oktober 1996, 16. Dezember 1996, 8. und Jänner 1997 und 17. Februar 1997) oder Eingangspost des Berufungswerbers (Honorarnote vom 27. November 1997) ist;

5.1.4.2. warum die vorgelegten Schriftstücke der Fa. Y. Management Group vom 7. und 26. Februar 1996, 22. März 1996, 25. April 1996, 8. Juni 1996, 23. August 1996, 10. Oktober 1996, 16. Dezember 1996, 8. und Jänner 1997 und 17. Februar 1997 nur als Ausgangpost der Fa. Y. Management Group und nicht auch als Eingangspost des Berufungswerbers vorhanden seien;

5.1.4.3. Wer in der Kanzlei Dr. H. hat die oben angesprochenen Telefonnotizen erstellt hätte;

5.1.4.4. Wann die Telefonate tatsächlich stattfanden;

5.1.4.5. Wer die Gesprächspartner der Telefonate waren.

5.1.5. Zu den erbrachten Leistungen der Fa. Y. Management Group:

Das Finanzamt bezweifle das Vorliegen einer Leistung einer ausländischen Beratungsfirma in Zusammenhang mit der Erstellung des Qualitätssicherungshandbuches und führt dazu die Zeugenaussage des Hans-Peter K. vom 12. Dezember 2002 (Er scheint als Verantwortlicher für das Qualitätssicherungshandbuches auf.) an, wonach ihm außer der Fa. X. keine weitere Beratungsfirma bekannt sei. Nachträglich wurde ein undatiertes Schreiben des Hans-Peter K. vorgelegt, wonach bereits vor den Jahren 1998 und 1999 ein Kontakt mit einer schweizerischen Beratungsfirmen bestanden hätte. Die Personen seien jedoch nicht bekannt. Diesem nachträglich vorgelegten Schreiben hat das Finanzamt eine geringere Glaubwürdigkeit als der Erstaussage beigemessen.

Dazu wurde gefragt:

5.1.5.1. ob Aufzeichnungen über die erbrachten Einzelleistungen der Fa. Y. Management Group erstellt wurden;

5.1.5.2. ob allfällige Abrechnungsunterlagen zur Ermittlung des Beratungshonorars vorliegen.

5.1.5.3. wie die Reisespesen der Fa. Y. Management Group errechnet und mit dem Berufungswerber abgerechnet wurden;

5.1.5.4. warum der im Betrieb des Berufungswerbers tätige Verantwortliche für die Qualitätssicherung, Herr Hans-Peter K., bei der Erstellung des Qualitätssicherungshandbuches durch die Fa. Y. Management Group nicht unmittelbar eingebunden wurde.

5.1.6. Zur Honorarvereinbarung mit der Fa. Y. Management Group:

Das Finanzamt bezweifle das Vorliegen einer Honorarvereinbarung mit der Fa. Y. Management Group.

Der Bw. wurde ersucht, folgende Fragen beantworten und allenfalls vorhandene Beweismittel vorlegen:

5.1.6.1. wann das konkret ausgezahlte Pauschalhonorar in Höhe von 145.000 CHF vereinbart worden ist;

5.1.6.2. zwischen wem ist dieses Pauschalhonorar in Höhe von 145.000 CHF vereinbart worden ist;

5.1.6.3. Die Honorarnote vom 27. November 1997 nenne keinen Leistungszeitraum. Der Bw. wurde gefragt, ob es darüber ergänzende Unterlagen gibt, die vorzulegen wären;

5.1.6.4. Die Honorarnote vom 27. November 1997 beschreibe keinen Leistungsumfang und enthalte keinen Hinweis auf Inhalt und Zeitpunkt der angeblich zugrunde liegenden Vereinbarung. Der Bw. wurde gefragt; ob es darüber ergänzende Unterlagen gibt, die vorzulegen wären.

5.1.6.5. Auch der Inhalt einer allenfalls getroffenen mündlichen Vereinbarung sei eindeutig und klar darzulegen. Der Bw. wurde gefragt, ob es dazu noch ergänzende Ausführungen und allfällige Abrechnungsunterlagen gäbe (zB. über die beinhalteten Reisespesen);

5.1.6.6. Im Übrigen wurde der Bw. aufgefordert, sämtliche Aspekte und Unterlagen vorzubringen, aus denen sich der eindeutige, klare und jeden Zweifel ausschließenden Inhalt Honorarvereinbarung ergibt.

5.1.7. Zur Bezahlung des Honorars an die Fa. Y. Management Group:

Dem Finanzamt sei ein Zahlungsbeleg vorgelegt worden, wonach ein Betrag von 145.000 CHF auf das Konto 00-000.000.0 bei der Schweiz. Bankverein Baar Blz CA 6341 durchgeführt wurde. Als Begünstigter wurde Fa. Y. Management Group Dr. Andreas H., Gotthard Straße 2, CH-6300 Zug angeführt. Auf der Honorarnote vom 27. November 1997 sei angeführt worden, dass die Überweisung des Honorarbetrages auf das Konto 00-000.000.0 bei der Schweiz. Bankverein Baar Blz CA 6341 zu erfolgen hat.

Der Bw. wurde gefragt:

5.1.7.1. warum die Überweisung des Honorarbetrages von 145.000 CHF nicht auf das in der Honorarnote angegebene Konto 00-000.000.0 bei der Schweiz. Bankverein Baar Blz CA 6341 sei.

5.1.7.2. Wer im Jahr 1997 Zugriff auf das Konto 00-000.000.0 bei der Schweiz. Bankverein Baar Blz CA 6341 hatte.

Der Bw. wurde aufgefordert, allfällige Behauptungen zu beweisen bzw. glaubhaft zu machen.

Unter Hinweis auf § 138 der Bundesabgabenordnung (BAO) wurde der Bw. auch aufgefordert, die Richtigkeit der Behauptung, wonach die Fa. QZ.. X. Consulting für das Unternehmen des Berufungswerbers Leistungen erbracht hätte, die im Jahr 1998, 1999 und 2000 abgerechnet und bezahlt wurden, durch die Beantwortung der nachstehenden Fragen zu erläutern bzw. durch Vorlage geeigneter Unterlagen zu beweisen oder glaubhaft zu machen. Der Bw. wurde in diesem Zusammenhang darauf hingewiesen, dass eine erhöhte Mitwirkungspflicht der Partei (eine in den Hintergrund tretende amtswegige Ermittlungspflicht) vorliegt, weil die gegenständlichen Sachverhaltselemente ihre Wurzeln im Ausland haben. Die Mitwirkungs- und Offenlegungspflicht sei in dem Maße höher, als die behördlichen Ermittlungsmöglichkeiten geringer sind. Es bestehe somit eine erhöhte Mitwirkungspflicht des Bw., eine Beweismittelbeschaffungspflicht und eine Vorsorgepflicht.

5.1.8. Existenz einer Fa. QZ.. X. Consulting in CH-9471 Buchs SG in den Jahren 1998, 1999 und 2000 :

Die Betriebsprüferin hätte ermittelt, dass ein QZ.. X. nicht im Handelsregister eingetragen war. Auch Rückfragen bei den zuständigen Ämtern seien negativ verlaufen. In der Gemeinde Buchs SG sei keine solche Unternehmung tätig. Es hätte jedoch eine Einzelfirma eines Hanspeter X. eruiert werden können, welche im Bereich des Consulting tätig war. Dieser Betrieb sei nicht mehr tätig gewesen. Herr X. sei in der Gemeinde Werderberg SG wohnhaft und gemeldet. Dieser Herr X. hätte sich jedoch per 15. November 1998 nach Kanada abgemeldet. Laut Niederschrift über die Schlussbesprechung vom 29. September 2003 [Ausführungen unter "zu Punkt 9+10) Vorlage weiterer Unterlagen ha)"] sei Herr QZ.. X. bereits im August 1998 nach Kanada umgezogen. Weitere Recherchen seien negativ verlaufen.

5.1.8.1. Der Bw. wurde aufgefordert glaubhaft zu machen, dass eine Fa. QZ.. X. Consulting sei es als Einzelunternehmen oder Gesellschaft in den Jahren 1998, 1999 und 2000 in der CH-9471 Buchs SG2, L. existiert hat?

5.1.9. Zum geschäftlichen Betrieb der Fa. QZ.. X. Consulting :

Seitens des Finanzamtes bestünden Zweifel am Vorliegen eines geschäftlichen Betrieb der Fa. QZ.. X. Consulting.

Der Bw. wurde gefragt:

5.1.9.1. wo der Sitz der Fa. QZ.. X. Consulting in den Jahren 1998, 1999 und 2000 war, zumal eine derartige Unternehmung laut Recherchen des Finanzamtes in CH-9471 Buchs SG2, L. unbekannt gewesen sei;

5.1.9.2. wo die Geschäftsleitung der Fa. QZ.. X. Consulting in den Jahren 1998, 1999 und 2000 war, zumal eine derartige Unternehmung laut Recherchen des Finanzamtes in CH-9471 Buchs SG2, L. unbekannt gewesen sei;

5.1.9.3. was der Unternehmensgegenstand der Fa. QZ.. X. Consulting in den Jahren 1998, 1999 und 2000 gewesen ist;

5.1.9.4. wer operativ für die Fa. QZ.. X. Consulting in den Jahren 1998, 1999 und 2000 tätig war, zumal Herr QZ.. X. ab November 1998 nicht mehr in der Schweiz gemeldet gewesen ist;

5.1.9.5. ob die Fa. QZ.. X. Consulting in den Jahren 1998, 1999 und 2000 Angestellte oder externe Mitarbeiter hatte;

5.1.9.6. ob es Informationen darüber gibt, dass die Fa. QZ.. X. Consulting in den Jahren 1998, 1999 und 2000 neben der Geschäftsverbindung zum Berufungswerber auch andere Geschäftsverbindungen im Bereich der Qualitätssicherung hatte.

5.1.10. Zur Auftragserteilung an die Fa. QZ.. X. Consulting in den Jahren 1998, 1999 und 2000:

Seitens des Finanzamtes bestünden Zweifel an der Auftragserteilung in Zusammenhang mit der Aktualisierung des Qualitätssicherungshandbuches an die Fa. QZ.. X. Consulting in den Jahren 1998, 1999 und 2000. Nach den vorgelegten Unterlagen hätte der Berufungswerber am 23. Jänner 1998 einen Auftrag zur Aktualisierung des Qualitätssicherungshandbuches an die CX AG zu Handen Herrn QZ.. X. in CH-9471 Buchs SG 2 erteilt.

Dazu wurden dem Bw. folgende Fragen gestellt:

5.1.10.1. warum richte sich der schriftliche Auftrag an die Fa. CX AG, während dann die Durchführung des Auftrages offenbar von der Fa. QZ.. X. Consulting abgewickelt wurde;

5.1.10.2. ob vor der Auftragserteilung die Tarife für Einzelleistungen im Zuge der Aktualisierung des Qualitätssicherungshandbuches vereinbart wurden;

5.1.3.3. ob Alternativangebote eingeholt wurden.

5.1.11. Schriftstücke der QZ.. X. Consulting (Anmerkung: irrtümlich wurde im Vorhalt an dieser Stelle angeführt: Fa. Y. Management Group):

Der Bw. hätte Schriftstücke der Fa. QZ.. X. Consulting dem Finanzamt vorgelegt. Das Finanzamt bezweifle die Echtheit der genannten Schriftstücke aus dem Umstand, dass diese nur in der Schweiz vorhanden gewesen wären. Auffällig sei, dass die vorgelegten als "TELEFONNOTIZ vom 4. Mai 1996 (aus dem Sekretariat Dr. H.)" bzw. "INTERNE TELEFONNOTIZ vom Sekretariat Dr. H." vorgelegten Schriftstücke exakt das gleiche Schriftbild aufweisen als die acht als "INTERNE TELEFONNOTIZ von H.P. X. Consulting" bezeichneten Schriftstücke. Zudem würden diese Notizen und Schriftstücke weder Handzeichen noch Namen eines der Gesprächspartner enthalten. Es seien auch kopierte offenbar handschriftlich ausgefüllte Checklistenformulare und Notizen vorgelegt worden.

Dazu wurde der Bw. befragt:

5.1.11.1. wer bei der Fa. QZ.. X. Consulting hat die oben angesprochenen Telefonnotizen erstellt hat;

5.1.11.2. wann die Telefonate tatsächlich stattgefunden haben;

5.1.11.3. wer die Gesprächspartner der Telefonate waren;

5.1.11.4. was mit den kopierten offenbar handschriftlich ausgefüllten Checklistenformulare und Notizen bewiesen bzw. glaubhaft gemacht werden soll.

5.1.12. Zu den erbrachten Leistungen der Fa. QZ.. X. Consulting in den Jahren 1998, 1999 und 2000:

Das Finanzamt bezweifle das Vorliegen einer Leistung der Fa. QZ.. X. Consulting in Zusammenhang mit der Aktualisierung des Qualitätssicherungshandbuches und führe dazu die Zeugenaussage des Hans-Peter K. vom 12. Dezember 2002 (Er scheint als Verantwortlicher für das Qualitätssicherungshandbuches auf.) an, wonach er Herrn X. einmal gesehen und nie mit ihm gearbeitet hätte. Die Vorschläge für das Qualitätssicherungshandbuch hätte er vom Berufungswerber mündlich erhalten. Schriftliche Unterlagen hätte er von Herrn X. nicht erhalten.

Dazu wurde der Bw. befragt:

5.1.12.1. ob Aufzeichnungen über die erbrachten Einzelleistungen der QZ.. X. Consulting erstellt wurden;

5.1.12.2. ob allfällige Abrechnungsunterlagen zur Ermittlung des Beratungshonorars vorliegen;

5.1.12.3. welche Leistungen die als Spesen, Materialkosten, Telefongebühren und die Kosten der EDV-Bereitstellung abgerechneten Leistungen konkret (Umfang der einzelnen Positionen) umfassen und ob es darüber Aufzeichnungen gibt;

5.1.12.4. warum der im Betrieb des Berufungswerbers tätige Verantwortliche für die Qualitätssicherung, Herr Hans-Peter K., bei der Aktualisierung des Qualitätssicherungshandbuches durch die QZ.. X. Consulting nicht unmittelbar eingebunden wurde.

5.1.13. Zur Honorarvereinbarung mit der QZ.. X. Consulting:

Das Finanzamt bezweifle das Vorliegen einer Honorarvereinbarung mit der QZ.. X. Consulting. Der Bw wurde aufgefordert, folgende Fragen beantworten und allenfalls vorhandene Beweismittel vorlegen:

5.1.13.1. wann die konkret ausgezahlten Pauschalhonorare (49.500 CHF für 1998, 46.900 CHF für 1999 und 51.500 CHF für 2000 vereinbart worden sind;

5.1.13.2. zwischen wem diese Pauschalhonorare vereinbart worden sind;

5.1.13.3. Die Honorarnoten vom 31. Oktober 1998, 31. Oktober 1999 und 4. Dezember 1999 würden keinen konkreten Leistungsumfang nennen und keinen Hinweis auf Inhalt und Zeitpunkt der angeblich zugrunde liegenden Vereinbarung geben. Es wurde gefragt, ob es darüber ergänzende Unterlagen gibt, die vorzulegen wären;

5.1.13.4. Die Honorarnoten vom 31. Oktober 1998, 31. Oktober 1999 und 4. Dezember 1999 würden "Drittleistungen" berücksichtigen. Es wurde gefragt, worin diese Drittleistungen bestanden und wie diese bei der Vereinbarung des Honorars ihren Niederschlag fanden;

5.1.13.5. wie die Spesen, Materialkosten, Telefongebühren und die Kosten der EDV-Bereitstellung durch die Fa. QZ.. X. Consulting ermittelt wurden und ob es darüber Aufzeichnungen gibt;

5.1.13.6. Auch der Inhalt einer allenfalls getroffenen mündlichen Vereinbarung sei eindeutig und klar darzulegen. Es wurde gefragt, ob es dazu noch ergänzende Ausführungen und allfällige Abrechnungsunterlagen (zB. über die Abrechnung von Drittleistungen und Spesen) gibt.

5.1.13.7. Im Übrigen wurde der Bw. aufgefordert, sämtliche Aspekte und Unterlagen, aus denen sich der eindeutige, klare und jeden Zweifel ausschließenden Inhalt Honorarvereinbarung ergibt, vorzubringen.

5.1.14. Zur Ausstellung von Rechnungen mit falschem Leistungsgegenstand durch die Fa. R.Büro GmbH in den Jahren 1998, 1999 und 2000:

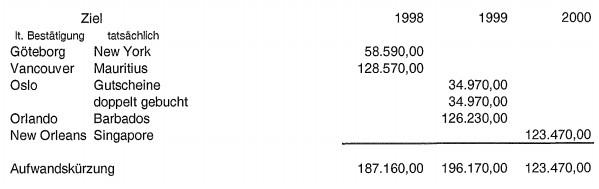

Im mittelbaren Zusammenhang mit den noch strittigen Punkten (Glaubwürdigkeit des Bw. in Zusammenhang mit den Angaben über die Beratungstermine mit QZ.. X. bzw. Behauptung von ungerechtfertigten Unterstellungen durch die Betriebsprüfung) wurde im Vorhalt ausgeführt, die Feststellungen der Betriebsprüfung zur Kürzung der Reiseaufwendungen auf Grund von Rechnungen mit falschem Leistungsgegenstand durch die Fa. R.Büro GmbH in den Jahren 1998 (58.590,00 S und 128.570,00 S), 1999 (34.970,00 S und 126.230,00 S) und 2000 (123.470,00 S) nicht bestritten wurde. Es sei daher unstrittig, dass es sich dabei um privat veranlasste Ausgaben und daher eine Absetzung als Betriebsausgaben nicht zulässig ist. Bestritten werde jedoch, dass die Rechnungen mit falschem Leistungsgegenstand auf Grund einer Veranlassung des Berufungswerbers von Mitarbeitern der Fa. R.Büro GmbH ausgestellt wurden. Zur Aufklärung wurde der Bw. aufgefordert folgende Fragen zu beantworten:

5.1.14.1. wer den/die Mitarbeiter der Fa. R.Büro GmbH dazu veranlasst hat, Rechnungen mit falschem Leistungsgegenstand auszustellen;

5.1.14.2. warum die Zahlungen auf Grund der Rechnungen mit falschem Leistungsgegenstand als betriebliche Zahlungen bei der Gewinnermittlung berücksichtigt wurden;

5.1.14.3. warum der Betriebsprüfung für das Jahr 1998 zum Nachweis der betrieblichen Veranlassung der Reise (Rechnung der R.Büro GmbH vom 17. Juli 1998 über 58.590,00 S) eine "Registration" für eine Tagung in Göteborg, Schweden vorgelegt wurde, wo doch der Berufungswerber tatsächlich eine Reise nach New York angetreten hat;

5.1.14.4. warum der Betriebsprüfung für das Jahr 1998 zum Nachweis der betrieblichen Veranlassung der Reise (Rechnung der R.Büro GmbH vom 17. April 1998 über 128.570,00 S) eine "Registration" für eine Tagung in Vancouver, Kanada vorgelegt wurde, wo doch der Berufungswerber tatsächlich eine Reise nach Mauritius angetreten hat.

5.2. Stellungnahme des Bw. vom 24. September 2008:

Der Bw. beantragte eine Verlängerung der Frist zur Beantwortung des Bedenkenvorhaltes vom 27. August 2008 bis 31. Dezember 2008. Er führte aus, dass rund 12 Seiten Fragen zum Geschäftsbetrieb, der Auftragserteilung, diverse Schriftstücke und erbrachte Leistungen usw. gestellt wurden, welche eine umfangreiche Recherche vor Ort und im Archiv erforderlich machen. Aufgrund einer urlaubsbedingten Abwesenheit des Bw. in den letzten Wochen sowie seines starken Arbeitseinsatzes nach den Sommermonaten sei es bisher nicht möglich gewesen, sämtliche gestellte Fragen zu recherchieren bzw. zu beantworten und sei ein Besprechungstermin mit den Ansprechpartnern in der Schweiz in den nächsten 14 Tagen geplant. Es sei zu berücksichtigen, dass Herr Dr. H. seit mehreren Jahren in Pension ist und die damalige Sekretärin in einem anderen Unternehmen in der Schweiz beschäftigt ist.

5.3. Stellungnahme des Bw. vom 17. Dezember 2008 (per Telefax) und Akteneinsicht:

5.3.1. Der neue steuerliche Vertreter des Bw. ersuchte um Akteneinsicht am 18. Dezember 2008. Weiters beantragte er die Fristverlängerung bis zum 28. Februar 2009, da die bisherigen Erhebungsversuche nur teilweise von Erfolg gekrönt gewesen wären. Es sei bisher versucht worden, die Adresse des Dr. Andreas H. zu eruieren, um eben von diesem die benötigten Unterlagen zu erhalten. Tatsächlich hätte eine damalige Sekretärin mitgeteilt, dass Herr Dr. Andreas H. in Tessin wohnhaft ist. Die Sekretärin hätte aus Rücksicht auf den gesundheitlichen Zustand von Herrn Dr. H. die Auskunftsersuchen nicht weitergeleitet. Der Bw. hätte zwischenzeitlich auch dieser Sekretärin angeboten, in die Schweiz zu fliegen, um persönlich mit Herrn Dr. Andreas H. sprechen zu können. Weiters sei versucht worden, mit Herrn Dr. Josef Sc., Kontakt aufzunehmen. Dieser sei leider vor rund einem Jahr verstorben. Es wurde darauf hingewiesen, dass anlässlich der Ansuchen um Akkreditierung beim BMWA vom 21. November 1995 das das Qualitätshandbuch im Allgemeinen Teil rund 60 Seiten bereits damals vorgelegt worden ist. Der Allgemeine Teil sei öffentlich zugänglich. Das komplette Qualitätssicherungshandbuch hätte damals schon rund 1000 Seiten umfasst und sei unter Mitarbeit von Dr. H. erstellt worden. Der restliche Teil enthalte auf rund 1000 Seiten die Arbeitsanweisungen und werde niemals aus der Hand gegeben, auch die Auditoren dürften diesen Teil nicht aus dem Labor entfernen und dürften auch nur in Ausnahmefällen einzelne Arbeitsanweisungen kopieren.

Da dem Bw. nach Abgabe des Ansuchens (mit dem Allgemeinen Teil des Qualitätshandbuches) beim BMWA relativ bald eine Mängelliste übermittelt worden wäre, hätte dieser nach kompetenter Hilfe bei der Erstellung des gesamten Qualitätssicherungshandbuches gesucht, die ihn zu einem Schweizer Consulting Unternehmen geführt hat. Infolge der Kurzfristigkeit kein Konkurrenzangebot eingeholt worden, es hätte auch kaum jemanden gegeben, der in Österreich die Voraussetzungen hierfür hatte.

Die Akkreditierung sei schließlich auch Voraussetzung für einen wirtschaftlichen Verkauf des Labors im Jahr 2001 an eine der größten Laborgruppen in Europa gewesen.

Es wurde angemerkt, dass der Wechsel in der Vertretung nicht dazu dient, um das Verfahren in die Länge zu ziehen, sondern es war, wie sich nunmehr herausgestellt hat, die einzige Möglichkeit, Verfahrensschritte (Aufforderungen der Finanzverwaltung), die bislang unterlassen wurden - bzw. die bis vor wenigen Monaten von der Finanzverwaltung nicht eingefordert wurden - nachzuholen.

5.3.2. Dem steuerlichen Vertreter des Bw. wurde nach telefonischem Ersuchen Referenten am 18. Dezember 2008 Gelegenheit zur Akteneinsicht gegeben.

Folgende Ablichtungen von Unterlagen aus dem Veranlagungsakt des Finanzamtes wurden dem steuerlichen Vertreter des Berufungswerbers ausgehändigt:

1) Ablichtung des Berichtes der Betriebsprüfung vom 17. Oktober 2003

2) Berufung vom 28. November 2003 (Bl. 61-63/2000 des Veranlagungsaktes)

3) Stellungnahme zur Berufung der Prüferin vom 9. Dezember 2003 (Bl. 65/2000 des Veranlagungsaktes)

4) Ergänzungsersuchen vom 11. Dezember 2003 (Bl. 66/2000 des Veranlagungsaktes)

5) Stellungnahme vom 22. Jänner 2004 (Bl. 67-75/2000 des Veranlagungsaktes)

6) Stellungnahme zur Gegenäußerung der Prüferin (Bl. 76-78/2000 des Veranlagungsaktes)

7) Aktenvermerk vom 26. Februar 2004 (Bl. 79/2000 des Veranlagungsaktes)

8) Aktenvermerk der Prüferin über die Ermittlungsschritte vom 23. April 2002 bis 28. Februar 2003 (Bl. 194 AB)

9) Aktenvermerk über die Besprechung des Bw. und des steuerlichen Vertreters mit Vertretern des Finanzamtes (Dr. Ms., W. Sr., Ml.) vom 23. Juli 2003 (Bl. 195 AB)

10) Auskunftsersuchen vom 15. Mai 2003 an das Bundesministerium für Wirtschaft und Arbeit (Bl. 196 AB)

11) Aktenvermerk (Bl. 197 AB)

12) Honorarnote der Y. Management Group vom 27. November 1997 (Bl. 198 AB)

13) Auskunftsersuchen vom 15. Mai 2003 an das Bundesministerium für Wirtschaft und Arbeit (Bl. 199 des AB)

14) Antwort auf das Auskunftsersuchen vom 15. Mai 2003 per e-mail vom 16. Mai 2003 (Bl. 200 AB)

15) Aktenvermerk vom 22. Oktober 2002 (Bl. 201 des AB)

16) Überweisungsbeleg vom 12. Dezember 1997 (Bl. 202 des AB)

5.3.3. Über weiteres Ersuchen per e-mail vom 7. Jänner 2009 wurden dem Bw. folgende Unterlagen mit Schreiben vom 13. Jänner 2009 übermittelt:

1) Schreiben des Hans Peter X. vom 10. 7. 2003 (Ablichtung)

2) E-Mail vom 22.7.2003 (Ablichtung)

3) Schreiben des Dipl.Kfm. Sc. vom 16.6.2003 (Ablichtung)

4) Schreiben des Dr. Andreas H. vom 7. 7. 2003 (Ablichtung)

5) Bescheid über die Wiederaufnahme betreffend 1997 (Ablichtung)

5.4. Stellungnahme des Bw. vom 15. Jänner 2009:

Der Bw. brachte vor, dass die Berufung gegen die Einkommensteuerbescheide 1997 - 2000 und Umsatzsteuerbescheide 1998 - 2000 in allen Punkten, ausgenommen hinsichtlich der Einkommensteuer betreffend die "Fremdleistungen QZ.. X." und der "Y. Management Group", zurückzieht.

5.4.1. Zu den Fragen, ob eine Firma H.P. X. Consulting in den Jahren 1998, 1999 und 2000 existiert hat und zur Beauftragung dieser Firma wurde ausgeführt:

Die Firma, die "QZ.. Consulting", nicht im Handelsregister eingetragen war, weil es sich um ein Einzelunternehmen gehandelt hätte. Die Fa. hätte zehn fest angestellte Dienstnehmer gehabt. Herr X. sei Geschäftsführer und einer von drei Gesellschafter der Firma CX AG gewesen, diese hätte vierzig fest angestellte Dienstnehmer gehabt. Beide Unternehmen hätten bei Bedarf auch freie Mitarbeiter beschäftigt bzw. wurde fachkundiges Personal angemietet oder gegenseitig ausgeliehen. Daher seien auch in den Rechnungen von QZ.. Consulting Fremdleistungen angeführt. Der Firmensitz der QZ.. Consulting war Grabs. Herr X. hat sein Einzelunternehmen an die O.T. AG verkauft. Er müsse in seinem Unternehmen sicher viel verdient haben, weil er in Kanada ein größeres, erfolgreiches Weingut hätte erwerben können und seither als Weinproduzent dort lebe.

Aus dem Internet wurden vom Bw. folgende Fakten recherchiert::

• Die Firma CX AG ist im Firmenbuch unter der Register-Nummer xxyy registriert und hatte ihren Sitz in Grabs. Die Postleitzahl von Grabs ist 9472.

• Die erste für uns im Internet greifbare Meldung war vom 21.10.1998. Darin ist als Gesellschafter ausgeschieden die Firma STB und neu eingetreten WiIly Di..

• Am 24.11.1998 ist neu eingetreten mit Einzelunterschrift Hanspeter X. mit Wohnsitz GP (Kanada), bisher in Grabs.

• Mit 30.04.2002 ist Hanspeter X. ausgeschieden.

• Mit 27.06.2006 wurde die Geschäftsadresse geändert in: 9470 Werdenberg, S, ab 14.04.2007 in: Ch. in 9471 Buchs.

• Der derzeitige Aufenthaltsort des Herrn X. laute wie folgt: Kanada.