Eintagesreisen, pauschale Taggelder, Vorsteuerabzug im Zusammenhang mit Reisekosten, Kfz- Privatanteil, Fahrtenbuch, Schätzung

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung des Bw., vom 19. März 2007 gegen die Bescheide des Finanzamtes Kufstein Schwaz vom 19. Februar 2007 betreffend Umsatzsteuer und Einkommensteuer für den Zeitraum 2003 bis 2005 entschieden:

Die Berufung wird als unbegründet abgewiesen.

Die angefochtenen Umsatzsteuerbescheide 2003 bis 2005 bleiben unverändert.

Die angefochtenen Einkommensteuerbescheide 2003 bis 2005 werden abgeändert. Die Bemessungsgrundlagen und die Höhe der Einkommensteuer 2003 bis 2005 sind den als Beilage angeschlossenen Berechnungsblättern zu entnehmen und bilden einen Bestandteil dieses Bescheidspruches.

Die Fälligkeit des mit dieser Entscheidung festgesetzten Mehrbetrages an Einkommensteuer 2003 bis 2005 ist aus der Buchungsmitteilung zu ersehen.

Entscheidungsgründe

Das Finanzamt Kufstein Schwaz führte beim Berufungswerber (Bw.) gemäß § 147 ff. BAO eine Außenprüfung durch, wobei u.a. folgende Feststellungen getroffen wurden (Bericht vom ttmmjjjj, ABNr. 123456/jj):

"Von den in den Prüfungsjahren 2003 bis 2005 geltend gemachten Kfz- Kosten wird ein privater Anteil von 15 % ausgeschieden (Tz 1 des Bp- Berichtes)."

Hinsichtlich der ziffernmäßigen Details wird zur Vermeidung von umfangreichen Wiederholungen auf die Darstellung im beiden Verfahrenparteien bekannten Bp- Bericht verwiesen.

Weiters wurden wurde vom Prüfer folgende Vorsteuerkürzung vorgenommen (Tz 4 B des Bp- Berichtes):

"Die vorgelegten Reisekostenaufstellungen beinhalten lediglich das Datum, das Gebiet bzw. den Ort der durchgeführten Reise (Zum Beispiel: Innsbruck, Reutte, Schwaz, München, Südtirol, Vorarlberg, Pinzgau, Zillertal, Achensee, etc. ) und den Zeitpunkt der Reise (An- Abreise ). Die im Umsatzsteuergesetz geforderten , für den Vorsteuerabzug weiteren relevanten Voraussetzungen fehlen gänzlich wie zum Beispiel: Genaue Bezeichnung des Zieles (Ort), Zweck der Reise.

Gemäß § 13 Abs. 1 UStG. kann der Unternehmer für eine im Inland ausschließlich durch den Betrieb veranlasste Reise - unbeschadet der sonstigen Voraussetzungen für den Vorsteuerabzug gemäß § 12 UStG. - die auf die Mehraufwendungen für Verpflegung entfallende abziehbare Vorsteuer nur [aus den] nach den einkommensteuerrechtlichen Vorschriften für die Gewinnermittlung festgesetzten Pauschbeträgen errechnen .

Gemäß § 13 Abs. 4 UStG. können die nach vorstehenden Absätzen errechneten Vorsteuerbeträge nur abgezogen werden, wenn über die Reise ein Beleg ausgestellt wird , welcher über Zeit, Ziel und Zweck der Reise, die Person, von der [die] Reise ausgeführt worden ist, und über den Betrag Aufschluss gibt, aus dem [die] Vorsteuer errechnet wird .

Auf Grund der Tatsache, dass oben angeführte Voraussetzungen für den Vorsteuerabzug zum überwiegenden Teil nicht gegeben sind , sind die bisher geltend gemachten Vorsteuerbeträge wieder zu stornieren."

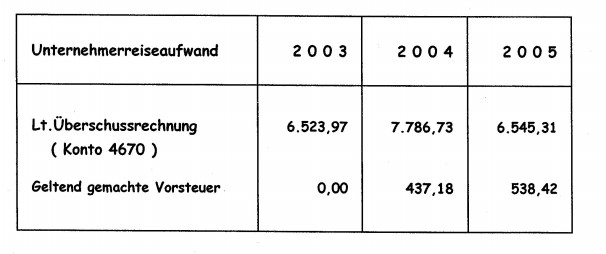

Die Vorsteuern wurden um folgende Beträge gekürzt :

2004 : 437,10 €

2005 : 538,42 €

Das Finanzamt folgte den Feststellungen der Betriebsprüfung und erließ nach Wiederaufnahme der Verfahren gemäß § 303 Abs. 4 BAO (geänderte) Einkommen- und Umsatzsteuerbescheide (Ausfertigungsdatum 19.2.2007).

Gegen die angeführten Bescheide erhob der Bw. form- und fristgerecht Berufung. In der Berufungsschrift bringt der Bw. vor:

"1.) Privatanteil Kraftfahrzeug:

Vom Prüfer wurde in den Prüfungsjahren 2003 bis 2005 ein pauschaler privater Anteil der geltend gemachten KFZ- Kosten in Höhe von 15 % ausgeschieden. Es ist jedoch in den Feststellungen des Prüfers nirgends ersichtlich, wie diese 15 % ermittelt wurden. Wie aus den beiliegenden Monatsberichten (welche auch dem Prüfer zur Verfügung standen) ersichtlich, habe ich meine täglichen beruflich veranlassten Fahrten aufgezeichnet. Aus einer ebenfalls beiliegenden Zusammenstellung ist ersichtlich, dass ich in den Jahren 2000 bis 2004 mit dem Fahrzeug Renault Espace einen Privatkilometeranteil von 4,8%, in den Jahren 2004 und 2005 mit dem Fahrzeug Mazda Premacy eine Privatkilometeranteil von 1,1% und in den Jahren 2005 und 2006 mit dem Fahrzeug Mazda 5 einen Privatkilometeranteil von 0,84% erreichte. Dieser äußerst geringe private Anteil an den durchgeführten Fahrten ergibt sich einerseits daraus, dass ich meistens bereits um 7 Uhr früh meine Arbeit beginne und erst gegen 19 Uhr beende. Womit nicht mehr viel Zeit für private Fahrten verbleibt. Andererseits sind im Familienverband drei weitere Autos vorhanden, die von meiner Frau für private Verrichtungen verwendet wurden. Diese drei Autos wurden auch, wenn mein betriebliches Fahrzeug nicht zur Verfügung stand, für betriebliche Fahrten verwendet. Ich ersuche daher den privaten Anteil an den geltend gemachten KFZ- Kosten im Jahr 2003 mit 4,8%, im Jahr 2004 [mit 0,53 %] und 2005 mit 0,84 % anzusetzen und die Umsatzsteuer- und Einkommensteuerbescheide für die Jahre 2003 bis 2005 entsprechend zu berichtigen.

2. Unternehmerreiseaufwand

Dem Prüfer wurden Monatsberichte (siehe Beilagen) vorgelegt, in denen für jeden Tag das Reiseziel, der Zweck der Reise, der Reisende (der ja bei einem Einmannbetrieb logischerweise ich sein muss), die Abfahrts- sowie die Ankunftszeit, die sich dadurch ergeben Stunden und die gefahrenen Kilometer sowie der Betrag, aus dem die Vorsteuer berechnet wurde, verzeichnet waren. Wieso diese Aufzeichnungen nicht den Bestimmungen des § 13 Abs. 4 UStG entsprechen sollen, ist für mich in keiner Weise nachvollziehbar. Ich ersuche daher, [die] abziehbaren Vorsteuern aus dem Unternehmerreiseaufwand für die Jahre 2003 bis 2005 anzuerkennen und die USt- Bescheide für die Jahre 2003 bis 2005 entsprechend zu berichtigen."

Die Vorinstanz erließ am 1.6.2007 eine Berufungsvorentscheidung, wobei hinsichtlich der Berufungspunkte Kfz- Privatanteil und Vorsteuer vom Unternehmerreiseaufwand dem Berufungsbegehren nicht Rechnung getragen wurde.

Das Finanzamt begründete seine Entscheidung wie folgt:

"A. Privatanteil Kfz:

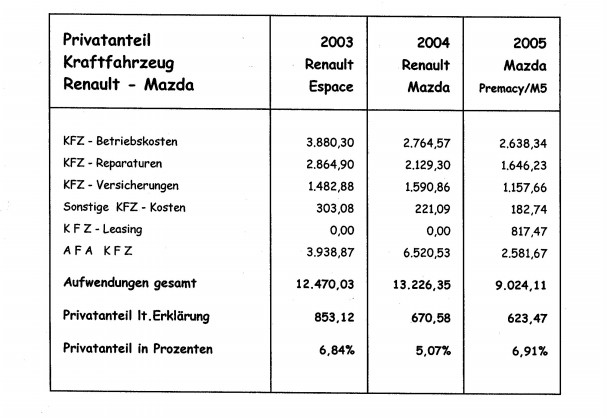

Der private Anteil an den betrieblichen Kraftfahrzeugkosten wurde vom Bw. in den beim Finanzamt Kufstein eingereichten Steuererklärungen wie nachfolgend dargestellt angesetzt:

Dieser private Anteil an den betrieblichen KFZ - Kosten wurde vom Bw. selbst erklärt und in den Steuererklärungen auch angesetzt .

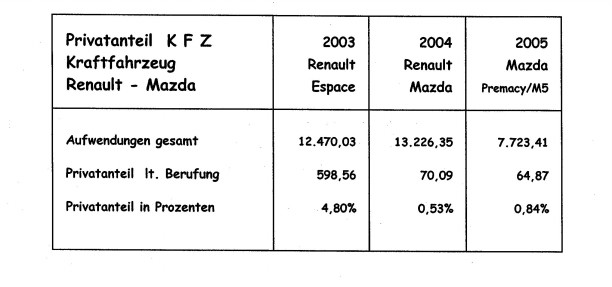

In der am 20.03.2007 beim Finanzamt eingebrachten Berufung wird dieser vom Bw. selbst berechnete Privatanteil KFZ erheblich nach unten abgeändert und mit den nachfolgend angeführten Beträgen angesetzt

Dieser in der Berufung angesetzte private Anteil an den KFZ - Kosten wurde unter Zugrundelegung der der Berufung beigelegten Zusammenstellungen der in den Prüfungsjahren 2003, 2004 und 2005 durchgeführten Reisen ermittelt .

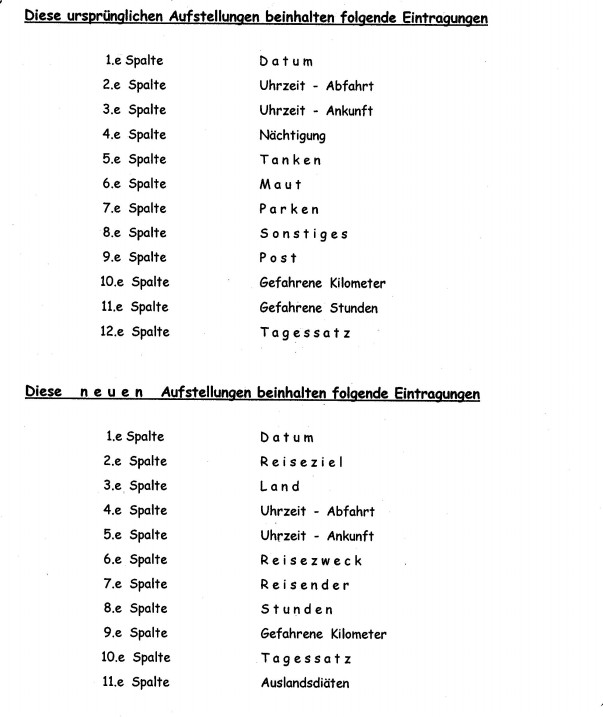

Diese neuen, der Berufung beigelegten Zusammenstellungen über die in den Prüfungsjahren durchgeführten Reisebewegungen weichen von jenen Aufstellungen über jene Reisen, die der Unternehmer dem Betriebsprüfer bei Prüfungsbeginn am 13.12.2006 um 8 Uhr 30 übergeben hat, in einigen Punkten erheblich ab . Diese dem Prüfer bei Prüfungsbeginn ausgehändigten, kopierten Aufstellungen über die Reisebewegungen liegen als Beilage bei .

Aus vorangeführten Ausführungen ist eindeutig ersichtlich , dass die der Berufung beigelegten Aufstellungen über die in den Jahren 2003 - 2004 - 2005 durchgeführten Reisen nachträglich angefertigt wurden.

Die Berufung ist daher wie nachfolgend dargestellt bezüglich des Punktes Privatanteil Kfz abzuweisen

I. Der von der Betriebsprüfung mit 15% angenommene private Anteil an den KFZ - Kosten wurde am 13.12.2006 mit dem Bw. besprochen und anerkannt.

II. Mit der Berufung werden neue Aufstellungen über die in den Jahren 2003 - 2004 - 2005 durchgeführten Reisen vorgelegt . Diese neuen Aufstellungen weichen erheblich von jenen Aufstellungen ab , die dem Prüfer bei Prüfungsbeginn am 13.12.2006 um 8 Uhr 30 vorgelegt worden sind . Wenn nun zwei solche Aufstellungen vorgelegt werden, stellt sich konsequenterweise die Frage, inwiefern diese beiden Aufstellungen den Tatsachen entsprechen.

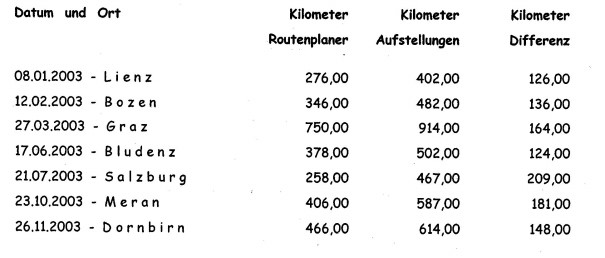

III. Ein Vergleich der in diesen Aufstellungen eingetragenen gefahrenen Kilometer mit jenen lt. Routenplaner hat erhebliche Abweichungen ergeben - siehe hiezu die nachfolgend angeführten Beispiele . Es bestehen somit berechtigte Zweifel, dass die in den Aufstellungen eingetragenen Kilometer auch den tatsächlich gefahrenen Kilometer entsprechen.

Aus oben angeführten Gründen ist die Berufung betreffend den Privatanteil Kfz abzuweisen.

B. Unternehmerreiseaufwand:

Für die Prüfungsjahre 2003 - 2004 - 2005 wurden in den beim Finanzamt eingereichten Steuererklärungen hinsichtlich des Unternehmerreiseaufwandes die nachfolgend angeführten Vorsteuerbeträge geltend gemacht:

Auf Grund der Tatsache , dass jene Reisekostenaufstellungen, die dem Betriebsprüfer bei Prüfungsbeginn am 13.12.2006 um 8 Uhr 300 vorgelegt worden sind , lediglich das Datum, das Gebiet bzw. den Ort der durchgeführten Reise ( Zum Beispiel: Innsbruck, Reutte, Schwaz, München, Südtirol, Vorarlberg, Pinzgau, Zillertal, Achensee, etc.) und den Zeitpunkt der Reise (An - Abreise) beinhalten und somit nicht den im Umsatzsteuergesetz geforderten, für den Vorsteuerabzug relevanten Voraussetzungen entsprechen, wie zum Beispiel: Genaue Bezeichnung des Zieles (Ort), Zweck der Reise, wurden die in den Prüfungsjahren geltend gemachten Vorsteuerbeträge zu Recht nicht anerkannt .

Mit der am 20.03.2007 beim Finanzamt Kufstein [Schwaz] eingebrachten Berufung wurden neue Aufstellungen über die in den Prüfungsjahren durchgeführten Reisebewegungen vorgelegt. Diese neuen, der Berufung beigelegten Zusammenstellungen über die in den Prüfungsjahren durchgeführten Reisebewegungen weichen, wie bereits erwähnt und belegt, von jenen Aufstellungen über jene Reisen, die der Unternehmer dem Betriebsprüfer bei Prüfungs- beginn am 13.12.2006 um 8 Uhr 30 übergeben hat, in einigen Punkten erheblich ab und wurden nach Ansicht des Finanzamtes nachträglich angefertigt.

Auf Grund dieser Tatsache sind die bei Prüfungsbeginn dem Prüfer vorgelegten Grundaufzeichnungen für die Frage des Vorsteuerabzuges maßgeblich und entsprechen, wie bereits erwähnt, nicht den Kriterien für einen Vorsteuerabzug gemäß § 13 UStG."

Mit Eingabe vom 30.6.2007 beantragte der Bw. die Vorlage der Berufung an die Abgabenbehörde II. Instanz. Im Vorlageantrag wird ergänzend ausgeführt:

"1.) Privatanteil Kraftfahrzeug:

"Der in den Steuererklärungen angesetzte Privatanteil wurde aus Vereinfachungsgründen mit 10% angesetzt, wobei jedoch von mir übersehen wurde, dass auch die AfA in den Privatanteil einzurechnen ist. Dadurch ergibt sich auch die vermeintlich unterschiedliche Höhe der Privatanteile in den Jahren 2003 bis 2004. Die Tatsache, dass der Privatanteil von mir selbst - wie in der Berufungsvorentscheidung betont - höher angesetzt wurde, als er tatsächlich war, rechtfertigt für sich noch nicht die nochmalige Erhöhung durch den Prüfer. Auch die Tatsache, dass ich den von der Betriebsprüfung mit 15 % angesetzten privaten Anteil an den KFZ- Kosten am 13.12. 2006 anerkannt habe, nimmt mir ja nicht das Recht, dagegen zu berufen. Auf den Gedanken, den Privatanteil genau zu ermitteln, kam ich erst im Zuge der Betriebsprüfung, als mir der vom Prüfer angenommene Privatanteil von 15 % zu hoch erschien. Auch den Alleinverdienerabsetzbetrag habe ich ursprünglich nicht beantragt und auch in der Schlussbesprechung nicht geltend gemacht. Trotzdem wurde meiner Berufung in diesem Punkt entsprochen.

Der Vergleich meiner in den Aufstellungen eingetragenen Kilometer mit jenen laut Routenplaner entspricht nicht wirklich den Tatsachen. In einen Routenplaner einfach einen Ort als Ziel einzutragen (wie in der Beilage zur Berufung am Beispiel von Lienz) kann nicht zum richtigen Ergebnis führen, da ein Routenplaner ja nur dann die tatsächliche Kilometeranzahl errechnen kann, wenn eine genaue Adresse als Zielpunkt angegeben wird. Außerdem wurde übersehen, dass ich in den von mir besuchten Orten meistens mehrere Kunden habe, die an den verschiedensten Plätzen ihre Geschäftsräume haben.

Lienz | 8 Kunden |

Bozen | 15 Kunden |

Graz | 6 Kunden |

Bludenz | 6 Kunden |

Salzburg | 12 Kunden |

Meran | 11 Kunden |

Dornbirn | 8 Kunden |

Wie man sich auch vorstellen kann, versuche ich an einem Tag so viele Kunden wie möglich zu besuchen, um meine Kosten so gering wie möglich zu halten. Deshalb fahre ich auch auf dem Weg gelegene Kunden an, sodass ein Vergleich der von mir aufgezeichneten Kilometer mit einem Routenplaner kaum möglich ist. Meine Tageskilometerleistung habe ich immer so ermittelt, dass ich beim Start meiner Reise den Tageskilometerzähler auf 0 gedrückt habe und am Abend die gefahrenen Kilometer abgelesen habe. Als Zielpunkt habe ich in der Aufstellung immer den Ort angegeben, an dem ich am jeweiligen Tag die meisten Kunden zu besuchen hatte. Dies erschien mir ausreichend. Zusätzlich besuche ich natürlich auch Kunden in der Umgebung meiner "Zielorte". Wenn ich in Graz bin, besuche ich zum Beispiel auch immer einen Kunden in Leibnitz (siehe beiliegendes Parkticket vom 27.3.2003), in Bozen meist auch einen Kunden in Lana (siehe beiliegendes Parkticket vom 12.2.2003), in Bludenz meist auch einige Kunden in Bregenz (siehe beiliegendes Parkticket vom 17.6.2003). Wenn ich zum Beispiel in Salzburg bin, besuche ich auch Kunden im Umkreis von Salzburg, wie z.B. in Eugendorf, Mattsee, Lamprechtshausen oder Ostermieting."

Der Bw. beantragte die Privatanteile auf folgende Prozentsätze zu reduzieren:

2003 | 4,8 % (= € 598,56.-) |

2004 | 0,53 % (= € 70,09.-) |

2005 | 0,84 % (= € 64,87.-) |

"2.) Unternehmerreiseaufwand:

Dem Prüfer wurden Monatsberichte (siehe Beilagen) vorgelegt, in denen für jeden Tag das Reiseziel, der Zweck der Reise, der Reisende (der ja bei einem Einmannbetrieb logischerweise ich sein muss), die Abfahrts- sowie die Ankunftszeit, die sich dadurch ergebenden Stunden und die gefahrenen Kilometer sowie der Betrag, aus dem die Vorsteuer berechnet wurde, verzeichnet waren. Wieso diese Aufzeichnungen nicht den Bestimmungen des § 13 Abs. 4 UStG entsprechen sollen, ist für mich in keiner Weise nachvollziehbar. Ich ersuche daher, die abziehbaren Vorsteuern aus dem Unternehmerreiseaufwand für die Jahre 2003 bis 2005 anzuerkennen und die Umsatzsteuerbescheide für die Jahre 2003 bis 2005 entsprechend zu berichtigen. Es ist richtig, dass die der Berufung beigelegten Aufzeichnung[en] nachträglich berichtigt wurden. Dies geschah jedoch nur, um den Anforderungen des Finanzamtes zu entsprechen. Auch die Aussage, dass die neu vorgelegten Aufzeichnungen in wesentlichen Punkte von den dem Prüfer vorgelegten Aufzeichnungen abweichen, ist nicht zutreffend. Die wesentlichen Punkte wie Beginn und Ende der Reise, Kilometeranzahl pro Tag sowie Tagessatz wurden unverändert belassen. Auch die dem Prüfer im Zuge der Prüfung vorgelegten Aufzeichnungen enthielten meines Erachtens - mit Ausnahme des Zweckes der Reise - sämtliche im § 13 Abs 4 UStG geforderten Angaben um einen Vorsteuerabzug zu ermöglichen. Der Zweck der Reise wurde ursprünglich von mir weggelassen, da ich als Vertreter in meiner Reisetätigkeit nur den Sinn erkenne, dass ich Kunden besuche um Geschäfte abzuschließen und es mir aus diesem Grund müßig erschien, jeden Tag die selbe Eintragung vorzunehmen. Auch bin ich der Meinung, dass sich der § 13 Abs 4 UStG bei der Person, welche die Reise durchführt und beim Zweck der Reise wohl eher auf die Möglichkeit des Vorsteuerabzuges auf Grund von Reisen durch Dienstnehmer bezieht. Die der Berufung beigelegten Aufzeichnungen wurden zwar adaptiert, die wichtigsten Punkte, nämlich Name des Reisenden, Zeit, Ziel und Betrag, aus dem die Vorsteuer errechnet wurde, waren auch schon in den vorherigen Aufzeichnungen enthalten und wurden keineswegs verändert. Der Name des Reisenden, also mein eigener, war am Beginn jeder Seite der Monatsaufzeichnungen angeführt.

abziehbare Vorsteuer 2003 | € -593,08.- |

Abziehbare Vorsteuer 2004 | € -437,18.- |

Abziehbare Vorsteuer 2005 | € -538,42.- |

Mit Schreiben vom 30.7.2008 gab das Finanzamt eine ergänzende schriftliche Stellungnahme ab und stellte den Antrag, die bisher anerkannten Reisekosten im Zuge des Berufungsverfahrens um folgende Beträge zu kürzen:

2003: 5.290,30 € 2004: 6.537,77 € 2005: 4.923,56 €

Das Finanzamt begründete dies folgt:

"Der Bw. betreibt ein Handelsgewerbe gemäß § 124 Z 10 GewO 1994 mit Standort in X-Ort. Seine zu betreuenden Kundschaften befinden sich in Westösterreich: Nord - Ost - Südtirol, Vorarlberg, Salzburg. Der Unternehmer bereist ständig die gleichen Orte . Bei diesen in regelmäßigen Abständen immer wiederkehrenden Reisen handelt es sich um Einsatzgebiete. Es wird in diesem Zusammenhang auch auf die RZ 304 und folgende der LStR verwiesen . Abgesehen von der Problematik" Einsatzgebiet" handelt es sich laut auch dem UFS vorliegender Reisekostenaufstellungen 2003-2005 bei den Geschäftsreisen durchwegs um Eintagesreisen. Eintägige Reisetätigkeiten begründen nach der Rechtsprechung des VwGH sowie aufgrund zahlreicher Entscheidungen des UFS grundsätzlich keinen Verpflegungsmehraufwand. In typisierender Betrachtungsweise wird ein Verpflegungsmehraufwand auf Reisen erst durch die Nächtigung feststellbar, weil der Steuerpflichtige dadurch verhalten ist, auch das Frühstück und das Abendessen außerhalb des Haushaltes einzunehmen (Doralt, EStG zu § 16, RZ 176/1). Es wird dazu auch auf GZ. RV/0306-I/05 verwiesen. Die als Betriebsaufwand geltend gemachten Reisekosten sind um jene Aufwendungen, die auf diese Einsatzgebiete, respektive Eintagesreisen in diese Einsatzgebiete entfallen, zu kürzen."

Die ergänzende Stellungnahme des Finanzamtes wurde mit Schreiben vom 31.7.2008 dem Bw. zur Stellungnahme vorgehalten (zugestellt am 6.8.2008). Dieser Vorhalt blieb jedoch unbeantwortet.

Über die Berufung wurde erwogen:

1. Reisekosten (pauschale Tagesgebühren)

Gem. § 4 Abs. 5 EStG 1988 sind Mehraufwendungen des Steuerpflichtigen für Verpflegung und Unterkunft bei ausschließlich durch den Betrieb veranlassten Reisen als Betriebsausgaben anzuerkennen, soweit sie die sich aus § 26 Z 4 EStG 1988 ergebenden Beträge nicht übersteigen. Gemäß § 26 Z 4 b EStG 1988 in der für die Streitjahre geltenden Fassung darf das Tagesgeld für Inlandsdienstreisen bis zu € 26,40.- pro Tag betragen. Dauert eine Dienstreise länger als drei Stunden, so kann für jede angefangene Stunde ein Zwölftel gerechnet werden. Das volle Tagesgeld steht für 24 Stunden zu. Demgegenüber bestimmt § 20 Abs. 1 Z 1 und 2 lit. a EStG 1988, dass die für den Haushalt des Steuerpflichtigen und für den Unterhalt seiner Familienangehörigen aufgewendeten Beträge und Aufwendungen und Ausgaben für die Lebensführung, diese selbst wenn sie die wirtschaftliche oder gesellschaftliche Stellung des Steuerpflichtigen mit sich bringt und sie zur Förderung des Berufes oder der Tätigkeit des Steuerpflichtigen erfolgen, bei den einzelnen Einkünften nicht abgezogen werden dürfen. Für die Möglichkeit der Berücksichtigung von Werbungskosten im Zusammenhang mit Verpflegung im Rahmen beruflich veranlasster Fahrten ist Voraussetzung, dass einerseits eine Reise (Reisetatbestand) und andererseits ein in typisierender Betrachtungsweise anzunehmender Verpflegungsmehraufwand gegenüber den ansonsten am jeweiligen Aufenthaltsort anfallenden und gemäß § 20 EStG nicht abzugsfähigen üblichen Verpflegungsaufwendungen vorliegt. Nach ständiger Rechtsprechung und Verwaltungspraxis liegt eine Reise gemäß § 4 Abs. 5 EStG 1988 vor, wenn sich der Steuerpflichtige zwecks Verrichtung beruflicher Obliegenheiten oder sonst aus beruflichem Anlass mindestens 25 km vom Mittelpunkt der Tätigkeit (sog. Nahbereich um den Ort der Betriebsstätte) entfernt und eine Reisedauer von mehr als drei Stunden bei Inlandsreisen und mehr als fünf Stunden bei Auslandsreisen vorliegt und kein weiterer Mittelpunkt der Tätigkeit begründet wird. Die Rechtfertigung für die Annahme von Werbungskosten im Zusammenhang mit Reiseverpflegung liegt in dem, in typisierender Betrachtungsweise angenommenen, Mehraufwand gegenüber den ansonsten am jeweiligen Aufenthaltsort anfallenden und gemäß § 20 EStG 1988 nicht abzugsfähigen üblichen Verpflegungsaufwendungen. Mehraufwendungen für Gasthausverpflegung gehören grundsätzlich zu den nichtabzugsfähigen Kosten der Lebensführung, zumal ein bedeutender Teil der Erwerbstätigen darauf angewiesen ist, Mahlzeiten in öffentlichen Speiselokalen einzunehmen. Verpflegungsmehraufwand im Sinne des § 4 Abs. 5 EStG 1988 bzw. § 16 Abs. 1 Z 9 EStG 1988 liegt daher nur dann vor, wenn durch eine Reise zusätzliche Verpflegungskosten verursacht werden, die über die in typisierender Betrachtungsweise zu beurteilenden üblichen Verpflegungsausgaben der Erwerbstätigen am ständigen Arbeitsort hinausgehen. Dabei können Erschwernisse anderer Art, die mit einer Reise verbunden sind, nicht bei der rechtlichen Beurteilung, ob ein Verpflegungsmehraufwand vorliegt, Berücksichtigung finden. Eintägige Reisetätigkeiten begründen nach der Rechtsprechung des VwGH sowie aufgrund zahlreicher Entscheidungen des Unabhängigen Finanzsenates (z.B. RV/0306-I/05) grundsätzlich keinen Verpflegungsmehraufwand. Im Erkenntnis vom 28.1.1997, Zl. 95/14/0156 vertrat der VwGH zu § 4 Abs. 5 EStG 1972 (im Wesentlichen gleichlautend mit § 4 Abs. 5 EStG 1988) die Rechtsauffassung, dass eine berufliche Tätigkeit, die an einem neuen Tätigkeitswort aufgenommen wird, zu keinem steuerlich zu berücksichtigenden Verpflegungsmehraufwand führt, wenn sich der Berufstätige nur während des Tages am Tätigkeitsort aufhält. Ein allfälliger, aus der anfänglichen Unkenntnis über die lokale Gastronomie resultierender Mehraufwand kann in solchen Fällen durch die entsprechende zeitliche Lagerung von Mahlzeiten bzw. die Mitnahme von Lebensmitteln abgefangen werden. Soweit eine Nächtigung erforderlich ist, ist - für den ersten Zeitraum von ca. einer Woche - der Verpflegungsmehraufwand zu berücksichtigen. Mit dem Erkenntnis vom 30.10.2001, Zl. 95/14/0013, folgte der VwGH bei eintätigen Reisen eines Arbeitnehmers zu Schulungszwecken dieser Rechtsprechung. Nur wenn eine Nächtigung erforderlich sei, seien Verpflegungsmehraufwendungen zu berücksichtigen. Auch im Erkenntnis vom 7.10.2003, Zl. 2000/15/0151, verneinte der VwGH unter Hinweis auf die vorstehenden Erkenntnisse die steuerliche Berücksichtigung von Taggeldern bei eintägigen Reisetätigkeiten eines Versicherungsvertreters. Diese Rechtsauffassung wird auch von der Rechtslehre geteilt: Der auf einer beruflich veranlassten Reise befindliche Steuerpflichtige ist hinsichtlich des Mittagessens mit einem Steuerpflichtigen, der sich an seinem Dienstort verköstigt, vergleichbar. In der gebotenen typisierende Betrachtungsweise wird ein Verpflegungsmehraufwand auf Reisen erst durch die Nächtigung feststellbar, weil der Steuerpflichtige dadurch verhalten ist, auch das Frühstück und das Abendessen außerhalb seines Haushaltes einzunehmen (Doralt, EStG,[4], § 16, Rz 176/1 und 197). Fällt jedoch kein Verpflegungsmehraufwand an, können auch keine Taggelder berücksichtigt werden. Die Rechtsauffassung, dass bei eintägigen Reisen üblicher Weise kein Verpflegungsmehraufwand entsteht, führt zu einer sachgerechten Differenzierung im Interesse der Gleichbehandlung der Steuerpflichtigen hinsichtlich der Verpflegungskosten. Mit dieser Rechtsauslegung wird auch den im Laufe der Jahre eingetretenen Veränderungen im Erwerbsleben und im Konsumentenverhalten sowie den geänderten Verpflegungsmöglichkeiten und Marktangeboten Rechnung getragen. Höhere Verpflegungsausgaben entstehen bei der Berufsausübung - unabhängig vom Vorliegen einer Reise - aus verschiedenen Gründen. Zum Beispiel besteht für viele Steuerpflichtige die Notwendigkeit sich in hochpreisigen Innenstadtlagen oder Touristenorten verköstigen zu müssen, da ihnen die Zeit fehlt, für ihre Mahlzeiten weiter entfernte billigere Verköstigungsmöglichkeiten in Anspruch zu nehmen oder ihr Arbeitsort eben in solchen Tourismusorten gelegen ist, was die Einnahme der Mahlzeiten dort unumgänglich macht. Es macht somit keinen Unterschied, ob ein Steuerpflichtiger ständig an einem solchen Ort (im Innendienst) arbeitet oder im Außendienst solche Orte im Rahmen einer beruflichen Fahrt aufsucht (vgl. z.B. UFS, RV/4358-L/02 und RV/0340-I/03). In den meisten Fällen wird es auch nicht die Ortsunkenntnis sein, die die Inanspruchnahme der günstigsten Verpflegungsmöglichkeit verhindert, sondern werden vielmehr andere Ursachen den Ausschlag geben (vgl. Doralt, EStG, [9], § 16, Tz 172). So kann die beruflich zur Verfügung stehende Pausendauer zu kurz sein oder ein Fahrmittel fehlen, um eine bekannte günstigere Verpflegungsmöglichkeit wahrzunehmen. Vielfach ist es auch eine persönliche Wertentscheidung oder Geschmacksfrage, ob günstige Verpflegungsmöglichkeiten (z.B. Mitnahme von Speisen und Getränken, Einkauf von Fertiggerichten im Lebensmittelhandel, Menükost oder Fastfood) in Anspruch genommen werden oder aus Gründen der Qualität oder wegen der wirtschaftlichen oder gesellschaftlichen Stellung bewusst höhere Ausgaben für Verpflegung in Kauf genommen werden. Diese Kostenunterschiede der Verpflegung treffen Steuerpflichtige an ihrer ständigen Arbeitsstätte genauso wie Steuerpflichtige während einer Reise. Dabei hat es aber auch der Tagesreisende in der Hand durch Erkundigung über die Verpflegungsmöglichkeiten sowie durch entsprechende zeitliche Lagerung von Mahlzeiten oder durch Mitnahme von Verpflegung Mehraufwendungen zu vermeiden.

Im berufungsgegenständlichen Fall wurden in den Streitjahren zahlreiche eintägige Reisen unternommen, für die aufgrund der obigen Rechtsausführungen pauschale Reisekosten nicht zustehen. Hinsichtlich der ziffernmäßigen Berechnung der nicht abzugsfähigen Reisekosten wird auf die vom Finanzamt eingebrachte Stellungnahme vom 30.7.2008 samt Beilagen verwiesen, die vom Bw. unwidersprochen zur Kenntnis genommen wurde. Durch die regelmäßige und wiederkehrende Bereisung von gleichen Einsatzgebieten (insbes. Zillertal, Salzburg, Südtirol) kann weiters davon ausgegangen werden, dass der Bw. die günstigen Verpflegungsmöglichkeiten in diesen Gebieten kannte, auch wenn er bei seinen Reisen nicht immer die gleichen Orte angefahren ist, was ebenfalls zur Nichtabzugsfähigkeit von pauschalen Tagesgebühren führt (sog. "Einsatzgebiet", LStR 2002, Rz 304 ff und die dort angeführte VwGH- Judikatur).

Der Gewinn lt. Bp. ist daher wie folgt zu erhöhen:

2003: + 5.290,30 € 2004: + 6.537,77 € 2005: + 4.923,56 €.

2. Vorsteuerabzug im Zusammenhang mit Reisekosten gemäß § 13 UStG 1994

Gemäß § 13 Abs. 1 UStG 1994 können Unternehmer für eine im Inland ausschließlich durch den Betrieb veranlasste Reise - unbeschadet der sonstigen Voraussetzungen für den Vorsteuerabzug nach § 12 leg. cit. - die auf die Mehraufwendungen für Verpflegung entfallende abziehbare Vorsteuer nur aus den nach den einkommensteuerrechtlichen Vorschriften für die Gewinnermittlung festgesetzten Pauschalbeträgen errechnen. Gemäß § 13 Abs. 4 leg. cit. können die so errechneten Vorsteuerbeträge nur abgezogen werden, wenn über die Reise ein Beleg ausgestellt wird, welcher über Zeit, Ziel und Zweck der Reise, die Person, von der die Reise ausgeführt worden ist, und über den Betrag Aufschluss gibt, aus dem die Vorsteuer errechnet wird. Die Verpflichtung zur Ausstellung eines eigenen Beleges entfällt, wenn die erwähnten Angaben bereits aus den für die Erhebung der Einkommensteuer (Lohnsteuer) erforderlichen Unterlagen hervorgeht.

Die vom Bw. im Streitzeitraum geführten Aufzeichnungen entsprechen insofern nicht den vorhin dargestellten Mindestvoraussetzungen, als Angaben über den Zweck der Fahrt (z.B. Besuch der Kunden A.A., B.B., C.C., etc.) überhaupt fehlen. Auch die Angaben über das Fahrtziel sind in zahlreichen Fällen zu ungenau. Allgemeine Gebietsbezeichnungen wie z.B. Vorarlberg, Zillertal, Pinzgau reichen für die Inanspruchnahme des Vorsteuerabzuges gem. § 13 UStG 1994 nicht aus. Zu beachten ist auch, dass für die Beurteilung der Frage, ob der Vorsteuerabzug zusteht, ausschließlich maßgeblich ist, ob im Streitzeitraum entsprechende Belege ausgestellt bzw. Aufzeichnungen geführt wurden (siehe hiezu z.B. Ruppe, UStG- Kommentar, 3. Aufl. , § 12, Tz 59). Auf erst später (nach Ablauf des Streitzeitraumes) erstellte Unterlagen ist hiebei keine Rücksicht zu nehmen. Hinsichtlich der zahlreichen "Eintagesreisen" ist weiters zu beachten, dass aus den unter Pkt. 1 der Begründung angeführten Gründen ein pauschales Tagesgeld nicht zusteht und daher auch ein Vorsteuerabzug nicht zulässig ist. Die Versagung des Vorsteuerabzuges durch die Vorinstanz erfolgte daher zu Recht.

3. Fahrtkosten (Kfz)

Der Nachweis der Fahrtkosten hat grundsätzlich durch ein Fahrtenbuch zu erfolgen. Das Fahrtenbuch hat alle beruflichen und privaten Fahrten zu enthalten. Es muss fortlaufend und übersichtlich geführt sein und Datum, Kilometerstand am Ende der jeweiligen Fahrt, Kilometerstrecke, Ausgangs- und Zielpunkt(e) der Fahrt sowie den Zweck jeder einzelnen Fahrt zweifelsfrei und klar angeben. Ein eigenes Fahrtenbuch ist dann nicht erforderlich, wenn die angeführten Angaben in anderer Weise festgehalten werden (z.B. durch Reisekostenabrechnungen). Die Anforderungen an die Qualität des Fahrtenbuches steigen mit der Anzahl der beruflich gefahrenen Kilometer (siehe hiezu z.B. Doralt, EStG, [9], § 16, Tz 220, S 109/110 und die dort angeführte Judikatur; Aigner/Renner in SWK 15/2006, S 465 ff.).

Hinsichtlich der vom Bw. geführten Aufzeichnungen ist festzuhalten, dass entgegen den oben angeführten Mindestangaben die privaten Fahrten überhaupt nicht aufgezeichnet wurden. Die in den im Zuge des Berufungsverfahrens vom Bw. nachträglich erstellten Aufzeichnungen aufgenommene Bezeichnung "Kundenbesuch" als Reisezweck ist nach Auffassung der Berufungsbehörde zu unpräzise, um den oben dargestellten Anforderungen gerecht zu werden. Erforderlich wäre vielmehr die konkrete Anführung des/der besuchten Kunden (z.B. Besuch der Fa. N.N.). Weiters fehlen die Kilometerendstände am Ende der jeweiligen Fahrten. Auffallend ist weiters folgender Umstand: Der Bw. hat in den als Beilage zur Berufung übermittelten (überarbeiteten) Reiseaufzeichnungen folgende Reiseziele angegeben:

Tag | Reiseziel |

12.2.2003 | Bozen |

27.3.2003 | Graz |

17.6.2003 | Bludenz |

21.7.2003 | Stadt Salzburg |

Im Vorlageantrag räumt der Bw. zur Erklärung der ansonsten unschlüssig langen Fahrtstrecken ein, dass die Zielangaben auch in den ergänzten Reiseaufzeichnungen nicht vollständig seien. Richtig seien vielmehr folgende Zielangaben:

12.2.2003 | Bozen und Lana |

27.3.2003 | Graz und Leibnitz |

17.6.2003 | Bludenz und Bregenz |

21.7.2003 | Stadt Salzburg, Eugendorf, Mattsee, Lamprechtshausen, Ostermieting |

Die angeführten Umstände sprechen eindeutig gegen die Ordnungsmäßigkeit der vom Bw. vorgelegten (überarbeiteten) Aufzeichnungen. Gegen die Ordnungsmäßigkeit der vom Bw. geführten Aufzeichnungen spricht weiters die Tatsache, dass der Bw. anlässlich der Ersterklärung und anlässlich der Berufung völlig unterschiedliche Angaben betreffend den Anteil der privat gefahrenen Kilometer machte (lt. Ersterklärung 2003 6,84 %, 2004 5,07 %, 2005 6,91 %; lt. Berufung hingegen 2003 4,8 %, 2004 0,53 % und 2005 0,84 %).

Im Hinblick den Umstand, dass kein ordnungsgemäßes Fahrtenbuch vorliegt, ist die Abgabenbehörde gemäß § 184 BAO zur Schätzung des Anteiles der privaten Fahrten berechtigt (siehe z.B. VwGH 16.9.1970, 0373/70). Hinsichtlich des von der Vorinstanz mit 15 % angenommenen Privatanteiles ist zu bemerken, dass der angeführte Ansatz auch nach Auffassung der Berufungsbehörde unter Bedachtnahme auf die Gesamtumstände des berufungsgegenständlichen Falles (Gesamtjahresfahrleistung mit den streitgegenständlichen Fahrzeugen im Durchschnitt der Berufungsjahre rund 66.000 km jährlich, weitere drei Kfz im Familienverband) keinesfalls überhöht erscheint und auch der praktischen Lebenserfahrung durchaus entspricht. Festzuhalten ist weiters, dass derjenige, der durch unzureichende Aufzeichnungen zur Schätzung Anlass gibt, die mit jeder Schätzung verbundene Ungewissheit hinnehmen muss (VwGH 2.8.2000, 97/13/0019). Der Berufung musste daher auch hinsichtlich des Berufungspunktes Kfz- Kosten ein Erfolg verwehrt bleiben.

4. Berechnung der ESt

Jahr | Gewinn lt. Bp | Kürzung Reisekosten | Gewinn lt. Berufungsentscheidung |

2003 | 14.185,25 | +5.290,30 | 19.475,55 |

2004 | 28.206,52 | +6.537,77 | 34.744,29 |

2005 | 42.918,99 | +4.923,56 | 47.842,55 |

Im übrigen wird hinsichtlich der Berechnung der Einkommensteuer 2003 bis 2005 auf die beigeschlossenen drei Berechnungsblätter verwiesen, die einen integrierenden Bestandteil dieser Berufungsentscheidung darstellen.

Es war somit wie im Spruch zu entscheiden.

Beilagen: 3 Berechnungsblätter

Innsbruck, am 3. September 2008

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 13 Abs. 4 UStG 1994, Umsatzsteuergesetz 1994, BGBl. Nr. 663/1994 |

Schlagworte: | Eintagesreisen, Taggelder, Vorsteuerabzug im Zusammenhang mit Reisekosten, Kfz- Privatanteil, Fahrtenbuch, Schätzung |