Tatsächlich angefallene Fahrtkosten bei einem im Betriebsvermögen befindlichen KFZ als Betriebsausgaben.

Beachte:

VwGH-Beschwerde zur Zl. 2008/15/0196 eingebracht. Mit Erk. v. 27.8.2008 als unbegründet abgewiesen.

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung des Berufungswerbers, vom 11. September 2006 gegen den Bescheid des Finanzamtes, vertreten durch Finanzanwalt, vom 24. August 2006 betreffend Einkommensteuer für das Jahr 2004 entschieden:

Die Berufung wird als unbegründet abgewiesen. Der angefochtene Bescheid wird abgeändert.

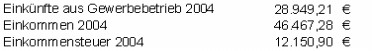

Die Bemessungsgrundlage und die Höhe der Abgabe betragen:

Die Fälligkeit des mit dieser Entscheidung festgesetzten Mehrbetrages der Abgaben ist aus der Buchungsmitteilung zu ersehen.

Entscheidungsgründe

Der Berufungswerber erzielte neben seiner nichtselbständigen Tätigkeit seit 2003 aus der Tätigkeit "Sondertransportbegleitung" Einkünfte aus Gewerbebetrieb. Die Einkommensteuer für das Jahr 2004 wurde mit Bescheid vom 13. Mai 2005 antrags- und erklärungsgemäß veranlagt (Einkünfte aus Gewerbebetrieb 20.521,78 €). Das Finanzamt nahm in Folge das Verfahren hinsichtlich Einkommensteuer für das Jahr 2004 gemäß § 303 Abs. 4 BAO wieder auf und erließ einen neuen Einkommensteuerbescheid 2004 (beide mit Ausfertigungsdatum 24. August 2006), in welcher die Einkünfte aus Gewerbebetrieb nach Neuberechnung der Reisespesen mit 26.125,08 € festgesetzt wurden. Begründend führte hierzu die Abgabenbehörde ua. aus, die in der Erklärungsbeilage des Jahres 2004 ausgewiesenen Reisespesen in Höhe von 12.870,48 € würden unter Zugrundelegung des amtlichen Kilometergeldes eine mit dem Fahrzeug zurückgelegte Jahreskilometerleistung von 36.135 km ergeben. Es werde daher davon ausgegangen, dass das gewerblich genutzte Fahrzeug überwiegend für diese Tätigkeit eingesetzt werde, sodass eine Berücksichtigung des Fahrtaufwandes unter Ansatz des amtlichen Kilometergeldes nicht möglich sei, sondern dieser auf Grundlage der tatsächlich angefallenen Ausgaben zu erfolgen habe. Nachdem im Nachhinein ein Ansatz der tatsächlich angefallenen Kosten nur sehr schwer bzw. überhaupt nicht mehr möglich sei, werde von amtswegen ein ermäßigter Kilometersatz von 0,22 € zur Anwendung gebracht. Die 30.000 Kilometerregelung (Ansatz des Kilometergeldes in voller Höhe bei Fahrten bis zu bzw. nur im Ausmaß von maximal 30.000 km) gelte nur für die im Rahmen eines Dienstverhältnisses zurückgelegten beruflich bedingten Fahrten; bei einem in einem Betriebsvermögen befindlichen Fahrzeug werde nur auf die überwiegende betriebliche Nutzung abgestellt.

In der hiergegen fristgerecht erhobenen Berufung vom 11. September 2006 führte der Berufungswerber aus, das Kilometergeld sei laut Rechtsprechung anzuerkennen. Der Hinweis des Finanzamtes, die 30.000-Kilometer-Regelung gelte nur für Arbeitnehmer, verstöße gegen den Gleichbehandlungsgrundsatz. Die abweisende Berufungsvorentscheidung betreffend Einkommensteuer für das Jahr 2004 (mit Ausfertigungsdatum 17. Oktober 2006) begründete das Finanzamt ua. damit, laut vorgelegtem Fahrtenbuch seien im Jahr 2004 im Zusammenhang mit Transportbegleitung 36.135 km zurückgelegt worden, sodass man davon ausgehen könne, dass das dafür verwendete Fahrzeug überwiegend (= mehr als 50%) für diese Tätigkeit verwendet worden wäre und somit in das Betriebsvermögen betreffend die gewerbliche Tätigkeit "Transportbegleitung" aufzunehmen sei. In einem solchen Fall sei jedoch die Berücksichtigung des unternehmerisch veranlassten Kfz-Aufwandes im Weg des amtlichen Kilometergeldes nicht möglich und hätte ein Ansatz des tatsächlich angefallenen Aufwandes laut den vorliegenden Belegen zu erfolgen. Da ein derartiger Ansatz in Nachhinein erfahrungsgemäß nur mehr sehr schwer bzw. überhaupt nicht mehr möglich sei, erfolge die Berücksichtigung des Kfz-Aufwandes von amtswegen mit einem verminderten Satz von 0,22 € je Kilometer.

Mit Schreiben vom 7. November 2006 begehrte der Berufungswerber die Vorlage der Berufung an die Abgabenbehörde zweiter Instanz und gab hierzu ergänzend ua. an, es sei richtig, dass der PKW im Jahr 2004 zu mehr als fünfzig Prozent gewerblich genützt worden wäre. Aus der Judikatur des Verwaltungsgerichtshofes und weiterer Entscheidungen der Abgabenbehörde sowie RZ 289 LStR ergebe sich jedoch, dass sowohl einem Arbeitnehmer als auch einem Selbständigen jedenfalls das Kilometergeld für 30.000 km im Kalenderjahr zustehe; erst bei beruflichen (betrieblichen) Fahrten von mehr als 30.000 km im Kalenderjahr könnten als Werbungskosten nur die tatsächlich nachgewiesenen Kosten geltend gemacht werden.

Über Vorhalt des Referenten im Schreiben vom 14. September 2007 reichte der Berufungswerber ua. zwei Leasingverträge nach und gab anlässlich seiner persönlichen Vorsprache am 24. Oktober 2007 ergänzend an, er sei als Straßenaufsichtsorgan für Transportbegleitungen von der Kontrollstelle OrtA zur Umladestelle OrtB (überwiegend) sowie zum Teil zum OrtC oder zur Bahn-Verladestelle OrtD zuständig gewesen. Er habe seine Betriebsausgaben für sein Fahrzeug Citroen Picasso Xsara nicht aufgezeichnet, da ihm eine Berechnung der Kosten anhand des Kilometergeldes empfohlen worden wäre. Neben den Kosten für Diesel und Leasing seien jedoch keine zusätzlichen großen Aufwendungen angefallen. Der durchschnittliche Verbrauch des Fahrzeuges Citroen Picasso Xsara habe ca. sechs Liter per 100 Kilometer betragen. Die Nutzung des Fahrzeuges sei im Jahr 2004 annähernd gleich mit den im "Fahrtenbuch" 2005 ausgewiesenen Fahrten zu siebzig Prozent betrieblich und zu dreißig Prozent privat gewesen.

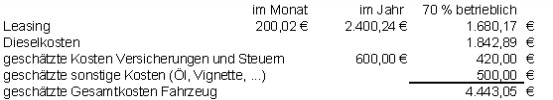

Der Berufungswerber gab trotz Ersuchen lediglich die Leasingkosten, nicht jedoch die weiteren tatsächlich angefallenen Kosten für den Betrieb des Fahrzeuges Citroen Picasso Xsara bekannt, sodass vom Referenten eine Schätzung der PKW-Kosten des Jahres 2004 auf Basis der dem Berufungswerber dargelegten Berechnung des im Jahr 2004 in Österreich gegebenen durchschnittlichen Preises pro Liter Diesel in Höhe von 0,85 € (laut Angaben des Bundesministerium für Wirtschaft und Arbeit; http://www.bmwa.gv.at/BMWA/Service/Benzinpreismonitor/aktuelle_treibstoffpreise/default.htm ), der vom Berufungswerber vorgelegten Leasingabrechnungen (monatliches Leasingentgelt 200,02 €) und der geschätzten Kosten für Versicherungen und Steuern sowie sonstige Kosten erstellt wurde wie folgt:

betriebliche Km-Leistung laut Erklärung | durchschnittlicher Dieselpreis pro Liter | Dieselverbrauch in Litern bei geschätzten 6 l / 100 km | Dieselkosten in € | |

2004 | 36.135 km | 0,85 € | 2.168,10 | 1.842,89 € |

Die Schätzung wurde dem Berufungswerber sowohl anlässlich seiner persönlichen Vorsprache am 24. Oktober 2007 als auch im Schreiben vom 8. Februar 2008 zur Kenntnis- und Stellungnahme vorgehalten. Der Berufungswerber äußerte sich hierzu trotz ausdrücklichem Ersuchen des Referenten nicht.

Über die Berufung wurde erwogen:

Gemäß § 289 Abs. 2 BAO ist die Abgabenbehörde zweiter Instanz berechtigt, sowohl im Spruch als auch hinsichtlich der Begründung ihre Anschauung an die Stelle jene der Abgabenbehörde erster Instanz zu setzen und demgemäß den angefochtenen Bescheid nach jeder Richtung abzuändern, aufzuheben oder die Berufung als unbegründet abzuweisen.

Gemäß § 4 Abs. 4 EStG 1988 sind Betriebsausgaben die Aufwendungen oder Ausgaben, die durch den Betrieb veranlasst sind. Durch den Betrieb veranlasst sind Aufwendungen oder Ausgaben dann, wenn die Leistungen, für die die Ausgaben erwachsen, ausschließlich oder doch vorwiegend aus betrieblichen Gründen erbracht werden (Quantschnigg/Schuch, Einkommensteuer-Handbuch, EStG 1988, Tz. 36.2 zu § 4).

Die Abzugsfähigkeit einer Ausgabe bzw. eines Aufwandes als Betriebsausgabe setzt grundsätzlich deren Nachweis bzw. Glaubhaftmachung voraus. Die Nachweispflicht für Betriebsausgaben ergibt sich aus den allgemeinen Verfahrensvorschriften, denen zufolge der Steuerpflichtige die Richtigkeit seiner Angaben zu beweisen hat. Betriebsausgaben sind dem Grunde und der Höhe nach nachzuweisen bzw. - wenn der Nachweis dem Abgabepflichtigen nicht zugemutet werden kann - glaubhaft zu machen. Steht fest, dass eine Betriebsausgabe vorliegt, ist aber ihre Höhe nicht erwiesen, so ist die Behörde zur Schätzung nach § 184 BAO berechtigt (Doralt, Einkommensteuergesetz, Kommentar7, Tz. 269f zu § 4). Gemäß § 184 Abs. 1 BAO hat die Abgabenbehörde die Grundlagen für die Abgabenerhebung zu schätzen, soweit sie diese nicht ermitteln oder berechnen kann. Dabei sind alle Umstände zu berücksichtigen, die für die Schätzung von Bedeutung sind. Nach Abs. 2 dieser Gesetzesstelle ist insbesondere dann zu schätzen, wenn der Abgabepflichtige über seine Angaben keine ausreichenden Erklärungen zu geben vermag.

Aufwendungen für ein überwiegend betrieblich genutztes Kraftfahrzeug (PKW) sind Betriebsausgaben; die private Nutzung ist als Entnahme auszuscheiden. Als Teilwert werden die anteiligen Aufwendungen einschließlich der auf die private Nutzung entfallende Wertabgang (AfA) angesetzt (VwGH 18.2.1999, 98/15/0192). Bei überwiegend betrieblicher Nutzung eines zum Betriebsvermögen gehörenden Kraftfahrzeuges ist die Schätzung jedoch nicht anhand des Kilometergeldes vorzunehmen, weil die AfA entsprechend den tatsächlichen Anschaffungskosten und nicht mit den in den Kilometergeldsätzen enthaltenen AfA-Anteilen zu berücksichtigen ist (VwGH 1.10.1974, 0114/74; Quantschnigg/Schuch, Einkommensteuerhandbuch, EStG 1988, Tz. 33 und 35 zu § 4). Zu den abzugsfähigen KFZ-Kosten gehört neben der AfA von den Anschaffungskosten der laufende Betriebsaufwand (Doralt, Einkommensteuergesetz, Kommentar7, Tz. 330 zu § 4, Stichwort Kraftfahrzeug-Kosten).

Im vorliegenden Fall steht außer Streit, dass das gegenständliche Fahrzeug Citroen Picasso Xsara im Jahr 2004 für Zwecke der Transportbegleitung überwiegend betrieblich in Verwendung stand. Anlässlich der persönlichen Vorsprache am 24. Oktober 2007 bezifferte der Abgabepflichtige die betriebliche Nutzung des Fahrzeuges mit siebzig Prozent. Das Fahrzeug Citroen Picasso Xsara ist somit im Jahr 2004 dem Betriebsvermögen des Gewerbebetriebes "Transportbegleitung" zuzurechnen.

Unstrittig ist weiters, dass der Berufungswerber mit obigem Fahrzeug im Jahr 2004 36.135 km betrieblich gefahren ist. Nachdem der Abgabepflichtige keine Aufzeichnungen über die mit der Nutzung des Fahrzeuges verbundenen tatsächlich aufgelaufenen Kosten getätigt hat, ein Ansatz des Kilometergeldes jedoch auf Grund obiger Ausführungen nicht zulässig ist, bedarf es sohin einer Schätzung der betrieblich aufgelaufenen Fahrtkosten. Die vom Finanzamt im bekämpften Bescheid vorgenommene pauschale Berechnung der Fahrtkosten auf Basis von gekürzten Kilometergelder erachtet der Referent unsachgemäß, da diese nicht auf die tatsächlich gegebenen Umstände (ua. durchschnittlicher Kraftstoffverbrauch, Leasingkosten) abstellt. Die Schätzung der streitgegenständlichen Fahrtkosten wird daher wie folgt vorgenommen:

+ Berechnung der tatsächlichen Kosten für Kraftstoffverbrauch unter Zugrundelegung des durchschnittlichen Kraftstoffverbrauches des Fahrzeuges von sechs Litern per 100 km (laut Angaben des Berufungswerbers) und der in Österreich durchschnittlich im Jahr 2004 gegebenen Kosten für einen Liter Diesel in Höhe von 0,85 € (Berechnung auf Basis der Angaben des Bundesministerium für Wirtschaft und Arbeit) in Höhe von 1.842,89 € (36.135 km * 6 / 100 * 0,85 €)

+ anteilige (auf die betriebliche Nutzung entfallende) Kosten für PKW-Leasing unter Zugrundelegung der Angaben im vorgelegten Leasingvertrag in Höhe von 1.680,17 € (im vorliegenden Fall bedarf es keiner Bildung eines Aktivpostens gemäß § 8 Abs. 6 Z 2 EStG)

+ geschätzte Kosten für Versicherungen und Steuern in Höhe von 420,00 €

+ geschätzte weitere Kosten für Öl, Vignette uä. in Höhe von 500,00 € (laut Angaben des Berufungswerbers am 24. Oktober 2007 seien ihm für das Jahr 2004 neben obigen Kosten keine weiteren Aufwendungen erinnerlich).

Die geschätzten tatsächlich angefallenen betrieblichen Fahrtkosten des Jahres 2004 belaufen sich sohin auf Grundlage obiger Berechnungen auf den Betrag von 4.443,05 €. Diese Schätzung wurde dem Berufungswerber anlässlich seiner persönlichen Vorsprache am 24. Oktober 2007 sowie im Vorhalt des Referenten vom 8. Februar 2008 zur Kenntnis- und Stellungnahme bei etwaigen Fehlern oder Unrichtigkeiten vorgelegt. Der Abgabepflichtige erhob wie auch das Finanzamt gegen die Berechnungsweise sowie die Höhe der ermittelten tatsächlichen Kosten keine Einwendungen, sodass die Schätzung diesbezüglich unbestritten blieb.

Der Berufungswerber sprach sich in seinen Berufungsvorbringen lediglich gegen die Schätzungsmethode aus, vertritt dieser doch die Ansicht, die strittigen Kosten könnten auf Basis des amtlichen Kilometergeldes berechnet werden. Diese Einwendungen des Berufungswerbers können der Berufung zu keinem Erfolg verhelfen, wird doch eine ausschließliche Orientierung der PKW-Kosten bei überwiegend betrieblicher Nutzung (insbesondere bei einer das Ausmaß von 30.000 km übersteigenden jährlichen Nutzung) am Kilometergeld nach herrschender Lehre und Rechtsprechung abgelehnt. Die Berücksichtigung der persönlichen Leistungsfähigkeit gehört zu den wesentlichen Merkmalen der Einkommensteuer; es bedarf einer sachlichen Rechtfertigung, wenn in einem Teilbereich vom Leistungsfähigkeitsprinzip abgewichen werden soll. Das amtliche Kilometergeld stellt auf eine durchschnittliche Jahreskilometerleistung von 15.000 km ab. Bei einer höheren Kilometerleistung führt es im Vergleich zu den tatsächlichen Kosten zu Verzerrungen, vor allem im Hinblick auf die Fixkosten wie Versicherungen, Kfz-Steuer udgl. Bei höheren Kilometerleistungen würden sich die tatsächlichen Kosten für Fahrten mit dem eigenen PKW im Hinblick auf den hohen Anteil an Fixkosten degressiv entwickeln. Bemesse man auch in solchen Fällen die Betriebsausgaben für PKW-Fahrten mit dem amtlichen Kilometergeld, ergebe sich hingegen ein lineares Ansteigen, welches immer mehr von den tatsächlichen Aufwendungen abweichen würde. Ein Wahlrecht auf Berücksichtigung der Fahrtkosten durch den Ansatz des amtlichen Kilometergeldes besteht somit nicht (VwGH 8.10.1998, 97/15/0073; VwGH 30.11.1999, 97/14/0174; Doralt, Einkommensteuergesetz, Kommentar, Tz. 220 zu § 16, Tz. 81 zu § 26). Die vom Berufungswerber in seinem Vorbringen vom 7. November 2006 angeführten Judikate, insbesondere die Entscheidungen des Verwaltungsgerichtshofes vom 8.10.1998, 97/15/0073, und vom 30.11.1999, 97/14/0174, geben obige Rechtsausführungen des Referenten wieder, sodass hierin keine Begründung für das Berufungsvorbringen erblickt werden kann.

Aus dem Hinweis des Berufungswerbers auf die Lohnsteuerrichtlinien (LStRL), RZ 289, kann für das Berufungsbegehren nichts gewonnen werden. Die Mitglieder des Unabhängigen Finanzsenates sind in Ausübung ihres Amtes aufgrund des Legalitätsprinzips an die Anwendung der geltenden Gesetze, nicht jedoch gemäß § 271 BAO an Weisungen gebunden, sodass aus genanntem Erlass keine über die gesetzlichen Bestimmungen hinausgehenden Rechte und Pflichten abgeleitet werden können. Darüber hinaus würden im vorliegenden Fall (Einkünfte aus Gewerbebetrieb) nicht die Lohnsteuerrichtlinien, sondern die Einkommensteuerrichtlinien (EStRL 2000) Anwendung finden, welche jedoch in RZ 1613 einem Abgabepflichtigen bei betrieblichen Fahrten von mehr als 30.000 km im Kalenderjahr ein Wahlrecht (als Betriebsausgabe entweder das amtliche Kilometergeld für 30.000 km oder die tatsächlich nachgewiesenen Kosten für die gesamten betrieblichen Fahrten) nur dann einräumen, wenn die betriebliche Nutzung des Fahrzeuges nicht ohnedies überwiegt und das Fahrzeug dem Betriebsvermögen zuzurechnen ist. Im gegenständlichen Fall steht außer Streit, dass der PKW Citroen Picasso Xsara überwiegend für Zwecke der Transportbegleitung genutzt wurde (siehe Schreiben des Berufungswerbers vom 7. November 2006) und somit im Jahr 2004 dem Betriebsvermögen des Gewerbebetriebes "Transportbegleitung" zugehörig ist, sodass das behauptete Wahlrecht auch aus obigem Erlass nicht abgeleitet werden könnte.

Zum Vorbringen des Berufungswerbers im Schreiben von 11. September 2006, eine Gewährung obigen Wahlrechtes lediglich für Nichtselbständige und nicht für Gewerbetreibende würde gegen den Gleichbehandlungsgrundsatz verstoßen, wird bemerkt, dass vom Referenten die behauptete Ungleichbehandlung nicht erblickt werden kann. Ein beruflich genutztes Fahrzeug verbleibt bei einem nichtselbständig Beschäftigten in dessen Privatvermögen, wogegen bei einem Gewerbetreibenden das Fahrzeug bei überwiegender betrieblicher Nutzung dem Betriebsvermögen zuzurechnen ist.

Nachdem - wie dargelegt - die strittigen PKW-Kosten im vorliegenden Fall nicht anhand des amtlichen Kilometergeldes, sondern ausschließlich auf Basis der tatsächlich angefallenen Kosten ermittelt werden dürfen und weder vom Berufungswerber noch von der Abgabenbehörde die vorgehaltene Schätzung der Höhe nach beeinsprucht wurde, berechnen sich die Einkünfte aus Gewerbebetrieb für das Jahr 2004 wie folgt:

Einkünfte aus Gewerbebetrieb laut bekämpftem Bescheid | 26.125,08 € |

zuzüglich Fahrtkosten laut Finanzamt | 7.267,18 € |

abzüglich Fahrtkosten laut BE | 4.443,05 € |

Einkünfte aus Gewerbebetrieb laut BE | 28.949,21 € |

Ergänzend wird hierzu bemerkt, dass dem Finanzamt bei der Berechnung der im bekämpften Bescheid gewährten Fahrtkosten ein Rechenfehler dahingehend unterlaufen ist, als dass die Fahrtkosten anstatt mit 7.949,70 € mit 7.267,18 € zum Ansatz gebracht wurden. Dieser Rechenfehler wird hiermit auch berichtigt. Die Berechnung der Einkommensteuer für das Jahr 2004 ergibt sich aus dem beiliegenden Berechnungsblatt, das insofern Bestandteil dieser Entscheidung ist.

Es war spruchgemäß zu entscheiden.

Beilage: 1 Berechnungsblatt

Innsbruck, am 2. April 2008

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 4 Abs. 4 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | KFZ, Betriebsausgaben, PKW, tatsächlich angefallen, km-Geld, Kilometergeld, Wahlrecht, 30.000 km |