Bemessungsgrundlage der Anspruchszinsen

European Case Law Identifier: ECLI:AT:BFG:2021:RV.7101985.2021

Beachte:

Revision beim VwGH anhängig zur Zahl Ra 2021/13/0139. Mit Erk. v. 6.4.2022 abgeändert.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Richter R. in der Beschwerdesache ***Bf1***, ***Bf1-Adr***, über die Beschwerde vom 24. November 2020 gegen den Bescheid des Finanzamtes Wien 12/13/14 Purkersdorf, nunmehr Finanzamt Österreich, vom 6. November 2020 über die Festsetzung von Anspruchszinsen 2013 (§ 205 BAO), Steuernummer ***BF1StNr2***, zu Recht erkannt:

I. Die Beschwerde wird gemäß § 279 BAO als unbegründet abgewiesen.

II. Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) nicht zulässig.

Entscheidungsgründe

Verfahrensgang

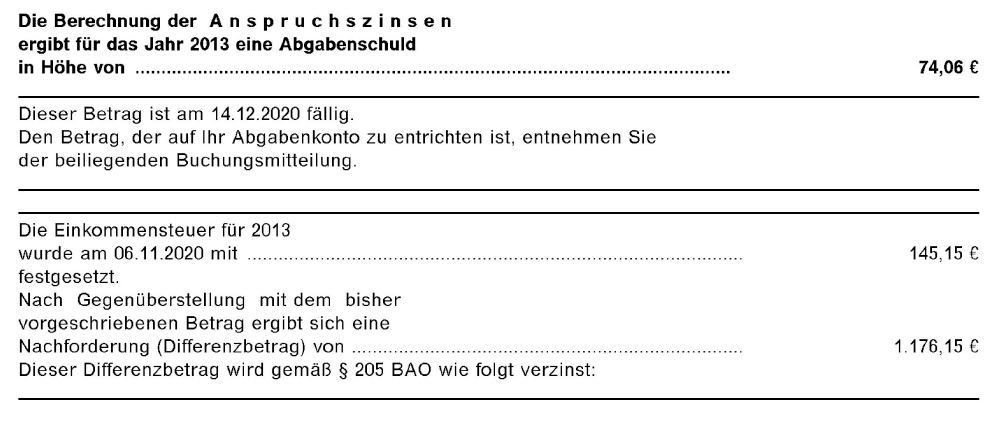

Der beschwerdegegenständliche Bescheid vom 6. November 2020 über die Festsetzung von Anspruchszinsen für das Jahr 2013 erging wie folgt:

Die Vorschreibung der Anspruchszinsen stützt sich darauf, dass am 6.11.2020 die Einkommensteuer für 2013 mit 145,15 Euro festgesetzt worden sei. Nach Gegenüberstellung mit dem "bisher vorgeschriebenen Betrag" ergäbe sich ein Differenzbetrag von 1.176,15 Euro.

In der Folge werden Zinsen in näher angeführter Höhe für Zeiträume ab 1.10. 2014 berechnet.

Dazu ist zunächst zu sagen, dass die Einkommensteuer für 2013 (zuletzt) keineswegs am 6.11.2020 festgesetzt und mir bekanntgegeben wurde. Dies erfolgte bereits Monate früher, nämlich im Juni 2020.

Übersehen wird aber insbesondere, dass die Einkommensteuer für 2013 zunächst mit 4.480,00 Euro und mit Bescheid vom 7. Oktober 2014 (Beschwerdevorentscheidung gem. § 262 BAO) mit 110 Euro festgesetzt wurde.

Diese Festsetzung wurde erst mehr als 3 Jahre später durch eine Entscheidung des Bundesfinanzgerichts vom 2. November 2017 abgeändert und eine Abgabengutschrift von 1.031,00 Euro festgesetzt.

Mit Entscheidung des Bundesfinanzgerichtes vom 22. Juni 2020 wurde - nach Aufhebung der Entscheidung des BFG aus 2017 durch den Verwaltungsgerichtshof im März 2019 - abermals die Einkommensteuer für 2013 festgesetzt und zwar mit rd 145 Euro.

Grundlage für Anspruchszinsen kann hinsichtlich des "Differenzbetrages" daher nur ein Zeitraum von 17 Monaten oder rd 500 Tagen sein. Selbst wenn man den Umstand außer Betracht lässt, dass das Finanzamt die rechnerische Durchführung des angeführten Erkenntnisses des Verwaltungsgerichtshofes im März 2019 aus welchen Gründen immer unterlassen hat, könnte Grundlage für Anspruchszinsen hinsichtlich des "Differenzbetrages" maximal ein Zeitraum von rund 950 Tagen, niemals aber der im angefochtenen Bescheid angeführte Zeitraum von 1461 Tage sein. Dies ergäbe Anspruchszinsen von rund 42 Euro.

Hinzu kommt, dass bereits in der Buchungsmitteilung Nr. 2/2017 vom 15.11.2017 ein Guthaben von 110 Euro auf meinem Abgabenkonto aufscheint. Dieses Guthaben besteht noch heute, also jedenfalls mehr als 3 Jahre und mindert den "Differenzbetrag".

Daraus ergibt sich aber nachweislich, dass Anspruchszinsen maximal im Ausmaß von erheblich weniger als 50 Euro anfallen konnten. Diesbezüglich verweise ich auf § 205 Abs. 2 BAO, wonach Anspruchszinsen, die den Betrag von 50 Euro nicht erreichen, nicht festzusetzen sind.

Ich beantrage daher die ersatzlose Aufhebung des Bescheides über die Festsetzung von Anspruchszinsen.

Das Finanzamt wies die Beschwerde mit Beschwerdevorentscheidung vom 5. Jänner 2021, ausgefertigt am 24. Februar 2021, mit nachstehender Begründung als unbegründet ab:

Nach dem Wortlaut des § 205 Bundesabgabenordnung (kurz: BAO) ist für die Berechnung von Anspruchszinsen der Differenzbetrag zwischen einem Abgabenbescheid und der bisher festgesetzten Abgabe heranzuziehen. Im angefochtenen Bescheid war das die abgabenkontenmäßige Verbuchung des Erkenntnisses des Bundesfinanzgerichtes vom 22.6.2020, mit dem die Einkommensteuer 2013 mit einer Nachforderung von € 145,15 festgesetzt worden ist. Vor dem zitierten Erkenntnis des Bundesfinanzgerichtes war die Einkommensteuer 2013 mit einer Gutschrift von € 1.031,- festgesetzt. Der Differenzbetrag von € 1.176,15 ergibt sich aus der Summe der nicht mehr zustehenden Gutschrift und der nunmehr festgesetzten Nachforderung. Die abgabenkontomäßige Verbuchung des Erkenntnisses des Bundesfinanzgerichtes vom Juni 2020 erst im November 2020 ist für die betragsmäßige Höhe der Anspruchszinsen ohne Auswirkung geblieben, da der Zeitraum für die Berechnung der Anspruchszinsen laut angefochtenem Bescheid bereits am 30. September 2018 geendet hat.

Die abgabenmäßigen Festsetzungen betreffend Einkommensteuer 2013 vom 1.4.2014 und vom 7.10.2014 sind im angefochtenem Bescheid nicht zu berücksichtigen, da nach dem Wortlaut des § 205 BAO die Berechnung der Anspruchszinsen auf Grund des Unterschiedsbetrages zwischen der letztgültigen Abgabenfestsetzung und der unmittelbar vorangegangenen Abgabenfestsetzung, erfolgt.

Betreffend jenes Zeitraumes, der für die Berechnung der Anspruchszinsen herangezogen wird, ist gemäß § 205 BAO geregelt, dass die Berechnung immer mit dem 1. Oktober jenes Jahres, das der Entstehung des Abgabenanspruches folgt, das ist betreffend der Anspruchszinsen für die Einkommensteuer 2013 der 1.10.2014, beginnt und spätestens nach 48 Monaten, das ist hier der 30.9.2018, endet, wenn die letztgültige Abgabenfestsetzung erst nach den genannten 48 Monaten erfolgt. Die Heranziehung jener Tage bzw. Monate zwischen der zuletzt gültigen Abgabenfestsetzung und der unmittelbar vorangehenden Abgabenfestsetzung entspricht nicht dem zitierten Gesetzeswortlaut, weshalb darauf nicht näher einzugehen war.

Das Guthaben von EUR 110,- (It. Buchungsmitteilung vom 15.11.2017 war der aktuelle Saldo auf Ihrem Abgabenkonto bis zum 5.11.2020 (das war der Tag vor "Verbuchung" des Erkenntnisses des Bundesfinanzgerichtes vom 22.6.2020).

Eine inhaltliche Gesetzeswidrigkeit des angefochtenen Bescheides konnte nicht festgestellt werden, weshalb die Beschwerde als unbegründet abgewiesen wird.

Im fristgerecht eingebrachten Vorlageantrag vom 15. März 2021 (Postaufgabe am 23. März 2021) führte der Bf. aus:

Hinsichtlich der Beschwerdevorentscheidung vom 05.01.2021, mir zugestellt am 2. März 2021 bezüglich der Beschwerde vom 22. November 2020 (nicht 01.12.2020) gegen den Bescheid über die Festsetzung von Anspruchszinsen in Höhe von 74,06 Euro stelle ich den Antrag auf Entscheidung über die Bescheidbeschwerde durch das Verwaltungsgericht (Vorlageantrag) und beantrage abermals die Aussetzung der Einhebung.

Begründung:

Die antragsgegenständliche Beschwerdevorentscheidung ist aus folgenden Gründen inhaltlich rechtswidrig:

Gemäß § 42 Abs. 3 VwGG tritt durch die Aufhebung des angefochtenen Erkenntnisses oder Beschlusses gemäß Abs. 2 die Rechtssache in die Lage zurück, in der sie sich vor Erlassung des angefochtenen Erkenntnisses bzw. Beschlusses befunden hat.

Die Aufhebung eines Erkenntnisses eines Verwaltungsgerichts (oder des BFG) durch den Verwaltungsgerichtshof wirkt daher "ex tunc". Das bedeutet, dass der Rechtszustand im Nachhinein so zu betrachten ist, als ob das aufgehobene Erkenntnis von Anfang an nicht erlassen worden wäre (vgl. etwa das Erkenntnis des VwGH vom 17.9.2019, Ra 2018/14/0118, mwN).

Wäre das durch den Verwaltungsgerichtshof aufgehobene Erkenntnis des BFG, von Anfang nicht erlassen worden, so entbehrt naturgemäß auch eine Berücksichtigung dessen wie auch immer gearteter Inhalt zur Ermittlung eines "Differenzbetrages" für die Festsetzung von Anspruchszinsen jeder Grundlage. Daran kann auch der "Wortlaut des § 205 BAO", auf welchen sich das Finanzamt mehrfach beruft, nichts ändern.

Hinzu kommt, dass das Finanzgericht in seiner Entscheidung vom 22. Juni 2020, an dessen Spruch das Finanzamt gebunden ist, folgerichtig, da die durch den Verwaltungsgerichtshof aufgehobene Entscheidung "ex tunc" aus dem Rechtsbestand ausgeschieden ist, auch davon ausging, dass die Nachforderung "im vorliegenden Fall Euro 145,15 (und keineswegs 1.176 Euro) beträgt. Bemessungsgrundlage für allfällige Anspruchszinsen kann daher maximal dieser Betrag sein. Allfällige Anspruchszinsen errechneten sich daher mit nicht einmal 10 Euro, diesbezüglich verweise ich allerdings wie schon in meiner Beschwerde auf § 205 Abs. 2 BAO.

Meinen Antrag auf die ersatzlose Aufhebung des Bescheides über die Festsetzung von Anspruchszinsen halte ich aufrecht.

Gleiches gilt für die Begründung des Antrages auf Aussetzung der Einhebung der Anspruchszinsen.

Im Übrigen sehe ich mich aus Anlass der Festsetzung der gegenständlichen Anspruchszinsen, der Verfügung des Ablaufes einer Aussetzung der Einhebung ohne Zustellung einer Beschwerdeentscheidung (welche neben der Stattgabe der Beschwerde überraschenderweise mit einer Entschuldigung des Finanzamtes endete) und einer zeitgleich erlassenen aus den oben angeführten Gründen völlig unverständlichen (abweislichen) Beschwerdevorentscheidung betreffend diese Anspruchszinsen zu folgenden Bemerkungen veranlasst:

Die Anspruchszinsen stehen mit Einkommensteuer aus einer Arbeitnehmerveranlagung in Zusammenhang, bei welcher der Abgabenanspruch vor mehr als 7 Jahren entstanden ist und sich nach zwei Erkenntnissen des Bundesfinanzgerichts und einem Erkenntnis des Verwaltungsgerichtshofes letztlich eine Abgabennachforderung von gerade einmal +/-145,- (in Worten einhundertfünfundvierzig) Euro ergeben hat.

Wie das Finanzamt davon ausgehen kann, dass bei einer solchen Abgabennachforderung und der bestätigten Festsetzung von Anspruchszinsen von 74,- (in Worten vierundsiebzig) Euro, also mehr als 50 % der rechtmittelverfangenen Abgabe keine "inhaltliche Rechtswidrigkeit festgestellt" werde kann, ist mir nicht erklärlich.

Im Übrigen fände ich es hoch an der Zeit, wenn das Finanzamt die - wie schon erwähnt- bereits mehr als 7 (in Worten sieben) Jahre anhängige Sache im "Streitwert" von +/- 145,- Euro rechtskonform und ohne die Notwendigkeit weiterer Rechtsmittelverfahren (bis zum BFG) zu Ende bringen würde.

Hätte das Finanzamt das im Verfahren vor dem BFG gezeigte Engagement schon vor Erlassung des Einkommensteuerbescheides 2013 vom 1. April 2014 (im Rahmen einer Arbeitnehmerveranlagung) mit einer Abgabennachforderung von fast 4500,- Euro (kein Aprilscherz) oder spätestens (ohne Verletzung von Verfahrensvorschriften) vor Erlassung der Beschwerdevorentscheidung vom 1. Oktober 2014 an den Tag gelegt, so wäre viel administrativer Aufwand, Geld (Portospesen) und Arbeitszeit des Finanzamtes gespart worden und das Verfahren hätte bei Einhaltung der in der BAO vorgezeichneten Verfahrensvorschriften problemlos bereits 2014, oder unter Berücksichtigung entsprechender Vorhaltsverfahren spätestens 2015 zum Abschluss gebracht werden können. Wirkliche Streitpunkte gab es ja nicht bzw. konnten sie offensichtlich leicht ausgeräumt werden, die Bedenken des Finanzamtes bzgl. der Anerkennung der von mir geltend gemachten pauschalen Werbungskosten wurden in der mündlichen Verhandlung ohne nähere Behandlung nicht mehr aufrecht gehalten und der erst im Verfahren vor dem BFG (etwas spät) thematisierten Progressionsberechnung durch das Finanzamt bin ich im Verfahren nicht entgegengetreten.

Ich habe auch im Verfahren vor dem Verwaltungsgerichtshof keine Gegenschrift erstattet.

Die Beschwerdevorlage durch das Finanzamt erfolgte mit nachstehendem Sachverhalt und Anträgen:

Sachverhalt:

Am 6.11.2020 hat das damalige Finanzamt Wien 12/13/14 Purkersdorf einen Bescheid über die Festsetzung von Anspruchszinsen für das Jahr 2013 erlassen. Auslösend dafür war ein Erkenntnis des Bundesfinanzgerichtes betreffend Einkommensteuer (Arbeitnehmerveranlagung) 2013 vom 22.06.2020, mit dem die Einkommensteuer 2013 mit einer Abgabennachforderung von EUR 145,15 festgesetzt worden ist. Da die vorangegangene Festsetzung für die Einkommensteuer 2013 eine Gutschrift von EUR 1.031,- war, ergibt sich ein Differenzbetrag an Einkommensteuer für das Jahr 2013 von EUR 1.176,15. Dieser Differenzbetrag wurde am Abgabenkonto des Beschwerdeführers (kurz: Bf.) erst am 06.11.2020 verbucht.

Dieser Differenzbetrag hat am selben Tag zur Festsetzung von Anspruchszinsen in Höhe von EUR 74,06 geführt.

In der gegen diese Festsetzung erhobenen Beschwerde hat der Bf. im Wesentlichen vorgebracht, dass der Zeitraum von 1461 Tagen für die Berechnung der Anspruchszinsen nicht zutreffend ist. Als Begründung führt der Bf. die Aufhebung des im Jahr 2017 erlassenen Erkenntnisses des Bundesfinanzgerichtes betreffend Einkommensteuer 2013 durch den Verwaltungsgerichtshof im Jahr 2019 und die abermalige Erlassung eines Erkenntnisses des Bundesfinanzgerichtes betreffend Einkommensteuer 2013 im Jahr 2020 an. In der abweisenden Beschwerdevorentscheidung hat die aktenführende Dienststelle des Finanzamtes Österreich u.a. ausgeführt, dass für die Berechnung der Anspruchszinsen auf Grundlage des § 205 Bundesabgabenordnung der Zeitraum vom 01.10.2014 bis 30.09.2018, das sind 48 Monate bzw. 1461 Tage herangezogen worden ist. Im Vorlageantrag hält der Bf. die ersatzlose Aufhebung des angefochtenen Bescheides aufrecht.

Stellungnahme:

Die aktenführende Dienststelle des Finanzamtes Österreich beantragt die Abweisung der Beschwerde, da die Berechnung der Anspruchszinsen - wie in der Beschwerdevorentscheidung dargelegt - gesetzeskonform erfolgt ist.

Das Bundesfinanzgericht hat erwogen:

Sachverhalt

Verfahrensablauf:

Der Bf. brachte die Erklärung zur Arbeitnehmerveranlagung für das Jahr 2013 am 13. Jänner 2014 auf elektronischem Wege beim Finanzamt ein.

Der Erstbescheid (Einkommensteuerbescheid 2013 - Arbeitnehmerveranlagung) vom 1. April 2014 wies eine Abgabennachforderung von € 4.480,00 aus.

Gegen den Erstbescheid erhob der Bf. am 7. April 2014 Beschwerde.

Das Finanzamt erließ eine abändernde Beschwerdevorentscheidung vom 7. Oktober 2014, mit der eine Abgabengutschrift in Höhe von € 110,00 festgesetzt wurde.

Der Bf. stellte am 6. November 2014 einen Vorlageantrag.

Mit Erkenntnis des Bundesfinanzgerichtes vom 2. November 2017, GZ. RV/7104175/2015, wurde der Beschwerde Folge gegeben und die Einkommensteuer für 2013 mit einer Abgabengutschrift in Höhe von € 1.031,00 festgesetzt.

Die Verbuchung der aus diesem Erkenntnis sich ergebenden Gebarungsdaten auf dem Abgabenkonto des Bf. erfolgte laut Abgabeninformationssystem, Buchungen/ Normaldarstellung, am 15. November 2017 in der Weise, dass eine Gutschrift in Höhe von € 921,00 (d.i. die Abgabengutschrift auf Grund des BFG-Erkenntnisses vom 2.11.2017 iHv € 1.031 abzüglich des Vorsolls der vorhergehenden BVE vom 7.10.2014 iHv € 110,00; also

[-€ 1.031,00] - [-€ 110,00] = -€ 921,00) eingebucht wurde; gleichzeitig wurde die Rückzahlung (Geschäftsfallcode 20) der € 921,00 verbucht.

Gegen dieses Erkenntnis wurde vom Finanzamt als belangte Behörde außerordentliche Revision an den Verwaltungsgerichthof erhoben.

In der Folge hob der Verwaltungsgerichthof das Erkenntnis des Bundesfinanzgerichtes vom 2. November 2017 mit Entscheidung vom 27. März 2019, Zl. Ra 2018/13/0024, wegen Rechtswidrigkeit des Inhaltes (mangels Hochrechnung von Einkünften aus nichtselbständiger Arbeit) auf.

Im fortgesetzten Verfahren entschied das Bundesfinanzgericht über die nunmehr wiederum als unerledigt geltende Beschwerde mit Erkenntnis vom 22. Juni 2020, GZ. RV/7102581/2019, und gab der Beschwerde Folge, änderte aber in Befolgung der inhaltlichen Vorgaben des Verwaltungsgerichtshofes den Einkommensteuerbescheid ab; die festgesetzte Einkommensteuer ergab eine Abgabennachforderung von € 145,15.

Um buchungstechnisch die Verbuchung der nunmehr festgesetzten Einkommensteuer von € 145,15 auf dem Abgabenkonto des Bf. durchzuführen, musste die Abgabengutschrift laut Vorerkenntnis rückgängig gemacht und die € 145,15 angelastet werden (also [+€ 1.031,00] + [+€ 145,15] = € 1.176,15).

Die Vorschreibung der € 1.176,15 auf dem Abgabenkonto durch das Finanzamt geschah am 6. November 2020.

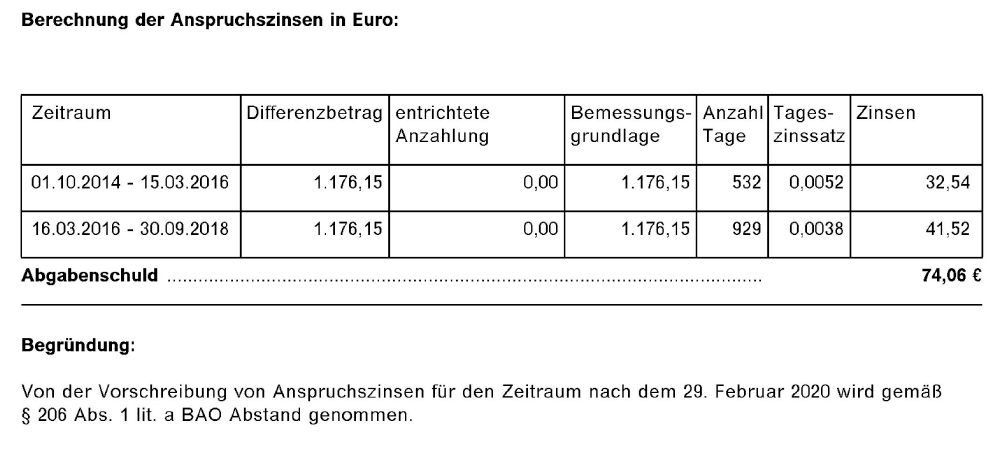

Mit dem gegenständlich in Beschwerde gezogenen Bescheid vom gleichen Tag wurden auf Basis dieser Bemessungsgrundlage Anspruchszinsen für die Zeit vom 1. Oktober 2014 bis 30. September 2018 (48 Monate) in Höhe von € 74,06 vorgeschrieben (vgl. den eingangs wiedergegebenen Bescheid).

Beweiswürdigung

Diese Feststellungen beruhen auf der Aktenlage, den im Laufe des Verfahrens ergangenen Bescheiden bzw. Erkenntnissen, Abgabeninformationssystemabfragen und Buchungen auf dem Abgabenkonto und sind unstrittig.

Rechtliche Beurteilung

Zu Spruchpunkt I. (Abweisung)

§ 205 (Anspruchszinsen) Bundesabgabenordnung (BAO) idF BGBl. I Nr. 14/2013 bestimmt:

(1) Differenzbeträge an Einkommensteuer und Körperschaftsteuer, die sich aus Abgabenbescheiden unter Außerachtlassung von Anzahlungen (Abs. 3), nach Gegenüberstellung mit Vorauszahlungen oder mit der bisher festgesetzt gewesenen Abgabe ergeben, sind für den Zeitraum ab 1. Oktober des dem Jahr des Entstehens des Abgabenanspruchs folgenden Jahres bis zum Zeitpunkt der Bekanntgabe dieser Bescheide zu verzinsen (Anspruchszinsen). Dies gilt sinngemäß für Differenzbeträge aus

a) Aufhebungen von Abgabenbescheiden,

b) Bescheiden, die aussprechen, dass eine Veranlagung unterbleibt,

c) auf Grund völkerrechtlicher Verträge oder gemäß § 240 Abs. 3 erlassenen Rückzahlungsbescheiden.

(2) Die Anspruchszinsen betragen pro Jahr 2 % über dem Basiszinssatz. Anspruchszinsen, die den Betrag von 50 Euro nicht erreichen, sind nicht festzusetzen. Anspruchszinsen sind für einen Zeitraum von höchstens 48 Monaten festzusetzen.

(3) Der Abgabepflichtige kann, auch wiederholt, auf Einkommensteuer oder Körperschaftsteuer Anzahlungen dem Finanzamt bekannt geben. Anzahlungen sowie Mehrbeträge zu bisher bekannt gegebenen Anzahlungen gelten für die Verrechnung nach § 214 am Tag der jeweiligen Bekanntgabe als fällig. Wird eine Anzahlung in gegenüber der bisher bekannt gegebenen Anzahlung verminderter Höhe bekannt gegeben, so wirkt die hieraus entstehende, auf die bisherige Anzahlung zu verrechnende Gutschrift auf den Tag der Bekanntgabe der verminderten Anzahlung zurück. Entrichtete Anzahlungen sind auf die Einkommensteuer- bzw. Körperschaftsteuerschuld höchstens im Ausmaß der Nachforderung zu verrechnen. Soweit keine solche Verrechnung zu erfolgen hat, sind die Anzahlungen gutzuschreiben; die Gutschrift wird mit Bekanntgabe des im Abs. 1 genannten Bescheides wirksam. Mit Ablauf des Zeitraumes des Abs. 2 dritter Satz sind noch nicht verrechnete und nicht bereits gutgeschriebene Anzahlungen gutzuschreiben.

(4) Die Bemessungsgrundlage für Anspruchszinsen zu Lasten des Abgabepflichtigen (Nachforderungszinsen) wird durch Anzahlungen in ihrer jeweils maßgeblichen Höhe vermindert. Anzahlungen (Abs. 3) mindern die Bemessungsgrundlage für die Anspruchszinsen nur insoweit, als sie entrichtet sind.

(5) Differenzbeträge zu Gunsten des Abgabepflichtigen sind nur insoweit zu verzinsen (Gutschriftszinsen), als die nach Abs. 1 gegenüberzustellenden Beträge entrichtet sind.

(6) Auf Antrag des Abgabepflichtigen sind Nachforderungszinsen insoweit herabzusetzen bzw. nicht festzusetzen,

a) als der Differenzbetrag (Abs. 1) Folge eines rückwirkenden Ereignisses (§ 295a) ist und die Zinsen die Zeit vor Eintritt des Ereignisses betreffen oder

b) als ein Guthaben (§ 215 Abs. 4) auf dem Abgabenkonto bestanden hat.

Bescheide über die Festsetzung von Anspruchszinsen sind an die im Spruch der zur Nachforderung führenden (Stammabgaben)Bescheide ausgewiesenen Nachforderungen gebunden.

Nach den Ausführungen in den Erläuterungen zur Regierungsvorlage der oben zitierten Gesetzesbestimmung (RV 311 BlgNR 21. GP , 210 ff.) entstehen Ansprüche auf Anspruchszinsen unabhängig von einem allfälligen Verschulden des Abgabepflichtigen oder der Abgabenbehörde. Sie sind allein von der zeitlichen Komponente, nämlich wann der betreffende Einkommensteuerbescheid dem Abgabepflichtigen bekannt gegeben wurde, und von der Höhe des Nachforderungsbetrages abhängig.

Zinsenbescheide setzen nicht die materielle Richtigkeit des Stammabgabenbescheides, wohl aber einen solchen Bescheid voraus. Wegen der genannten Bindung sind solche Bescheide allerdings nicht (mit Aussicht auf Erfolg) mit der Begründung anfechtbar, der Stammabgabenbescheid bzw. ein abgeänderter Bescheid wäre rechtswidrig (vgl. Ritz. BAO6, § 205, Tz 33-34).

Dem gegenständlich angefochtenen Anspruchszinsenbescheid liegt die im - mit Erkenntnis des Bundesfinanzgerichtes vom 22. Juni 2020 geänderten - Einkommensteuerbescheid für das Jahr 2013 ausgewiesene Abgabennachforderung zugrunde.

Die prozessuale Bindung von abgeleiteten Bescheiden - wie im gegenständlichen Verfahren - kommt nur dann zum Tagen, wenn ein Grundlagenbescheid rechtswirksam erlassen worden ist (vgl. Ritz, BAO-Kommentar6, § 252 Tz 3).

Zinsenrelevante Differenzbeträge ergeben sich idR durch Gegenüberstellung der Abgabenschuld mit dem "Vorsoll" (somit mit Vorauszahlungen iSd § 45 EStG 1988 oder mit der bisher festgesetzten Abgabe; vgl. Ritz. BAO6, § 205, Tz 10).

Die Höhe der Bemessungsgrundlage (im vorliegenden Fall € 1.176,15) als Basis der Berechnung der Anspruchszinsen ergibt sich demnach aus der mit Erkenntnis des Bundesfinanzgerichtes vom 22. Juni 2020 erfolgten Festsetzung der Einkommensteuer für 2013 iHv +€ 145,15 in Gegenüberstellung zur vorherigen Festsetzung der Abgabe, dies geschah im gegenständlichen Fall mit Erkenntnis des Bundesfinanzgerichtes vom 2. November 2017, und zwar mit einer Abgabengutschrift an Einkommensteuer für 2013 iHv -€ 1.031,00 (vgl. dazu auch die unter Punkt II.1. wiedergegebene Darstellung der Gebarungsdaten).

Bei Ermittlung der Bemessungsgrundlage für die Berechnung der Anspruchszinsen ist nicht allein die zuletzt festgesetzte Abgabe zu berücksichtigen. Auf Grund des Vorerkenntnisses bestand eine Abgabengutschrift iHv € 1.031,00. Laut den Buchungen am Abgabenkonto vom 15. November 2017 ließ sich der Bf. den Anteil iHv € 921,00 rückzahlen; der restliche Anteil iHv € 110,00 bestand als Guthaben auf dem Abgabenkonto. Dieses Guthaben war nach Maßgabe des § 239 BAO rückzahlbar bzw. konnte über Antrag des Bf. als zur Verfügung über das Guthaben Berechtigten zugunsten eines anderen Abgabepflichtigen umgebucht oder überrechnet werden (vgl. den Verweis des § 205 Abs. 6 lit. b BAO auf § 215 Abs. 4 BAO).

Ein Guthaben, das während des zinsenrelevanten Zeitraumes auf dem Abgabenkonto bestand, beeinflusst nicht die Höhe der Nachforderungszinsen. Allerdings besteht ab 1.1.2014 ein Antragsrecht in § 205 Abs. 6 lit. b (idF FVwGG 2012) auf Herabsetzung oder Nichtfeststellung derartiger Nachforderungszinsen (vgl. Ritz. BAO6, § 205, Tz 17).

Ein solcher Antrag wurde im vorliegenden Fall nicht gestellt und ist nicht aktenkundig.

Somit waren die € 1.031,00 zur Gänze der Vermögenssphäre des Bf. zuzurechnen.

Durch Gegenüberstellung der € 1.031,00 zu der zuletzt festgesetzten Abgabe erklärt sich die Höhe der Bemessungsgrundlage für die Berechnung der Anspruchszinsen.

Der Zeitraum für die Berechnung der Anspruchszinsen ist in § 205 Abs. 1 BAO festgelegt (vgl. die Zitierung oben).

Das Bundesfinanzgericht erwog im Erkenntnis vom 29.10.2018, RV/7104484/2018:

Anspruchszinsen sind mit Abgabenbescheid (§ 198 BAO) festzusetzen. Bemessungsgrundlage ist die jeweilige Nachforderung oder Gutschrift. Jede Nachforderung bzw. Gutschrift löst (gegebenenfalls) einen Anspruchszinsenbescheid aus. Es liegt je Differenzbetrag eine Abgabe vor. Der Zinsenbescheid ist an die im Spruch des zur Nachforderung oder Gutschrift führenden Bescheides ausgewiesene Nachforderung bzw. Gutschrift gebunden.

Der Zinsenbescheid ist mit Bescheidbeschwerde anfechtbar, etwa mit der Begründung, der maßgebende Einkommensteuer-(Körperschaftsteuer-)bescheid sei nicht zugestellt worden oder der im Zinsenbescheid angenommene Zeitpunkt seiner Zustellung sei unzutreffend. Wegen der genannten Bindung ist der Zinsenbescheid allerdings nicht (mit Aussicht auf Erfolg) mit der Begründung anfechtbar, der maßgebende Einkommensteuerbescheid sei inhaltlich rechtswidrig.

Erweist sich der genannte Stammabgabenbescheid nachträglich als rechtswidrig und wird er entsprechend abgeändert (oder aufgehoben), so wird diesem Umstand mit einem an den Abänderungsbescheid (Aufhebungsbescheid) gebundenen Zinsenbescheid Rechnung getragen (zB Gutschriftszinsen als Folge des Wegfalles einer rechtswidrigen Nachforderung). Es ergeht ein weiterer Zinsenbescheid; es erfolgt daher keine Abänderung des ursprünglichen Zinsenbescheides (vgl. Ritz, BAO6, § 205 Tz 32 ff und die dort wiedergegebene Literatur und Judikatur).

Im Erkenntnis vom 25.03.2021, RV/7100366/2019, führte das Bundesfinanzgericht in seinen Erwägungen aus:

Anspruchszinsen gemäß § 205 BAO werden aufgrund der Differenz zwischen der aktuell festgesetzten Einkommensteuer für ein bestimmtes Jahr und der zuletzt festgesetzten Einkommensteuer für dieses Jahr festgesetzt.

Wenn die Differenz positiv ist, d.h. bei einer aktuell höheren Einkommensteuerfestsetzung als bei der vorhergehenden Festsetzung, handelt es sich um Anspruchszinsen zu Lasten des Steuerpflichtigen (Nachforderungszinsen).

Wenn die Differenz negativ ist, d.h. bei einer aktuell niedrigeren Einkommensteuerfestsetzung als bei der vorhergehenden Festsetzung, handelt es sich um Anspruchszinsen zu Gunsten des Steuerpflichtigen (Gutschriftszinsen).

Bei jeder (geänderten) Einkommensteuerfestsetzung für ein bestimmtes Jahr ist gegebenenfalls (bei Erreichen des Mindestbetrages von 50-Euro für Anspruchszinsen gemäß § 205 Abs. 2 BAO) ein Bescheid zur Festsetzung von Anspruchszinsen zu erlassen.

Für den beschwerdegegenständlichen Fall ergeben sich demnach folgende Überlegungen:

Bescheid | Zeitraum | Differenz/ Bem.grdlg. | Anzahl Tage | Tageszinssatz | Zinsen / nicht festzus. § 205 (2) BAO |

Erstb. v. 1.4.2014 | vor 1.10.2014 | € 4.480,00 | --- | --- | --- |

BVE v. 7.10.2014 | 1.10.2014 - 7.10.2014 | [- € 110,00] - [+€ 4.480] = - € 4.590 | 7 | 0,0052 % | - € 1,67/ n. festzus. |

BFG v. 2.11.2017 | 1.10.2014 - 15.03.2016 16.03.2016 - 2.11.2017 | [- € 1.031,00] - [- € 110] = - € 921,00 | 532 597 | 0,0052 % 0,0038 % | - € 25,48 - € 20,89 - € 46,37/ n. festzus. |

BFG v. 22.06.2020 | 1.10.2014 - 15.03.2016 16.03.2016 - 30.09.2018 | [+ € 145,15] - [- € 1.031,00] = + € 1.176,15 | 532 929 | 0,0052 % 0,0038 % | + € 32,54 + € 41,52 + € 74,06 |

Die infolge Überschreitens der Bagatellgrenze gemäß § 205 Abs. 2 BAO erstmals festzusetzenden Anspruchszinsen waren jene laut Bescheid vom 6. November 2020.

Der Anspruchszinsenbescheid erging entsprechend den gesetzlichen Bestimmungen.

Es war somit spruchgemäß zu entscheiden.

Zu Spruchpunkt II. (Revision)

Gegen ein Erkenntnis des Bundesfinanzgerichtes ist die Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Gegen dieses Erkenntnis ist eine Revision nicht zulässig, da keine Rechtsfrage im Sinne des Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) zu beurteilen war, der grundsätzliche Bedeutung zukommt. Vielmehr ergibt sich die Rechtsfolge unmittelbar aus dem Gesetz (§ 205 BAO, siehe oben).

Wien, am 16. August 2021

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 205 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |