Angemessenheit der Schmutzzulage bei Rauchfangkehrern

European Case Law Identifier: ECLI:AT:BFG:2017:RV.3100163.2016

Beachte:

Revision eingebracht (Amtsrevision). Beim VwGH anhängig zur Zahl Ra 2017/15/0025. Mit Erk. v. 22.11.2018 wegen Rechtswidrigkeit infolge Verletzung von Verfahrensvorschriften aufgehoben. Fortgesetztes Verfahren mit Erkenntnis zur Zahl RV/3100948/2018 erledigt.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Vorsitzenden D und die weiteren Senatsmitglieder E, F sowie G in der Beschwerdesache des H, I, xxxx J, vertreten durch die K, yyyy L, gegen die Bescheide des Finanzamts M mit Ausfertigungsdatum 23.8.2012 betreffend Heranziehung zur Haftung für Lohnsteuer der Jahre 2009 bis 2011 in der Sitzung vom 1. Februar 2017 nach Durchführung einer mündlichen Verhandlung

zu Recht erkannt:

1. Der Beschwerde wird Folge gegeben. Die angefochtenen Bescheide werden aufgehoben.

2. Eine Revision an den Verwaltungsgerichtshof ist nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) nicht zulässig.

Entscheidungsgründe

I. Verfahrensgang

1. Mit Bescheiden vom 23.8.2012 wurde der Beschwerdeführer (kurz: Bf.), der den Betrieb eines Rauchfangkehrers unterhält, zur Haftung für Lohnsteuer der Jahre 2009, 2010 und 2011 seiner Arbeitnehmer in Höhe von x.xxx,xx €, y.yyy,yy € und z.zzz,zz € herangezogen. Im Bericht vom selben Tag, auf den in der Begründung der Bescheide verwiesen wurde, ist ausgeführt:

"Lt. Lohnverrechnung wurden an die Rauchfangkehrer in Anlehnung an den KV für Rauchfangkehrer für das Bundesland Tirol 18% des Grundlohnes als Schmutzzulage sowohl sv-frei als auch lohnsteuerfrei gemäß § 68 EStG 1988 ausbezahlt. Voraussetzung für die Steuerfreiheit von SEG-Zulagen ist das Vorliegen einer lohngestaltenden Vorschrift iSd § 68 Abs. 5 Z 1 bis 7 EStG 1988, eine erhebliche Verschmutzung des Arbeitnehmers und seiner Kleidung sowie die Angemessenheit der Zulage.

Aufgrund des geänderten Arbeitsbildes eines Rauchfangkehrers, aber auch auf Grund der doch sehr unterschiedlichen Höhe der Schmutzzulage in den einzelnen Bundesländerkollektivverträgen (zwischen 8% - 20% des Grundlohnes) und in Anlehnung an die LStR 2002 Rz 11130 werden österreichweit einheitlich 8% des Grundlohnes für Kehrtage als angemessen erachtet. Im Zuge der GPLA ist die Differenz auf die bisher frei belassene Schmutzzulage den Lohnabgaben zu unterwerfen."

2. In der Berufung vom 5.9.2012 (nunmehr: Beschwerde) gegen diese Bescheide wurde der Antrag gestellt, die gesamte dem Kollektivvertrag entsprechend ausbezahlte Schmutzzulage gemäß § 68 Abs. 1 und 5 EStG 1988 steuerfrei zu belassen und die genannten Haftungsbescheide ersatzlos aufzuheben.

Nach den Lohnsteuerrichtlinien (LStR 2002) sei von einer angemessenen Schmutzzulage dann auszugehen, wenn die Zulage bzw. eine an Rauchfangkehrer insgesamt gezahlte SEG-Zulage 8% des Grundlohns nicht übersteige. Es sei jedoch zu bedenken, dass nach einem Erlass des BMF vom 7.10.2011, BMF-010222/0154-VI/7/2001 (LSt-Protokoll 2011), von einem angemessenen Ausmaß der Zulage im Regelfall dann auszugehen sei, wenn die Zulage der Höhe nach einer lohngestaltenden Vorschrift iSd § 68 Abs. 5 Z 1 bis 5 EStG 1988 entspreche.

Auch aus der gesetzlichen Grundlage des Bescheides (§ 68 EStG 1988) lasse sich weder entnehmen, dass die Schmutzzulage "angemessen" zu sein habe, noch finde sich eine prozentuelle Beschränkung der steuerfreien Schmutzzulagen.

Von der ermittelnden Behörde seien keinerlei Feststellungen betreffend die Angemessenheit der Schmutzzulage getroffen worden. Es sei willkürlich der in der Richtlinie als "angemessen" erachtete Prozentsatz von 8% herangezogen worden.

Wie die Abgabenbehörde richtig festgestellt habe, gebe es in den Bundesländern unterschiedliche Höchstgrenzen für die Schmutzzulagen. Dies begründe sich darin, dass in den Bundesländern auch unterschiedliche Kehrordnungen gelten würden. Auf der Basis dieser unterschiedlichen Kehrordnungen und der sich hieraus ableitenden unterschiedlichen Einsatzbereiche würden die jeweiligen Kollektivvertragspartner die "angemessene" Höhe der (beitrags- und steuerfreien) Schmutzzulagen festlegen. In Tirol seien zB laut Kehrordnung auch alle Heizkessel zu reinigen. Von einer zwangsläufigen Verschmutzung des Arbeitnehmers und seiner Kleidung könne ebenso ausgegangen werden wie von der richtigen Einschätzung der Kollektivvertragspartner betreffend die "üblicherweise (typischerweise) vorliegende außerordentliche Verschmutzung des Arbeitnehmers".

Zweck der Bindung der SEG-Zulagen bzw. der Zuschläge an lohngestaltende Vorschriften sei es, dass durch die Berufung auf gesetzliche oder kollektivvertragliche Regelungen vermieden werden sollte, im Zuge einer missbräuchlichen Gestaltung Zulagen auf Grund individueller Dienstverträge oder durch einseitige Regelung des Arbeitgebers festzusetzen (Hinweis auf VwGH 23.11.1959, 2252/55). In den Fällen, in denen sog. lohngestaltende Vorschriften bestehen, herrsche eine enge Bindung der Besteuerung an diese Vorschriften (vgl. VwGH 29.6.1982, 81/14/0130).

Es sei anzunehmen, dass sich die Kollektivvertragspartner im Rahmen ihrer Verhandlungsrunden auf einen "angemessenen", dem Grad der Verschmutzung entsprechenden Prozentsatz für die Schmutzzulage geeinigt hätten und hierbei alle Einflussfaktoren berücksichtigt worden seien.

3. Mit Beschwerdevorentscheidung vom 2.9.2015 wurde die Beschwerde als unbegründet abgewiesen. Begründend wurde ausgeführt, dass im Beschwerdeverfahren seitens der steuerlichen Vertretung keine weiteren Unterlagen für die Prüfung der Angemessenheit der Zulage übermittelt worden seien.

Die Zulagen für Rauchfangkehrer seien bundesweit unterschiedlich hoch geregelt. Es könne letztlich nicht im Sinne des Gesetzgebers gelegen sein, die Höhe der Steuerbegünstigung einer SEG-Zulage bei gleicher Tätigkeit von Zufälligkeiten wie dem Tätigkeitsort abhängig zu machen. Wenn im Bereich der Berufsgruppe der Rauchfangkehrer bei gleicher Tätigkeit je nach Bundesland im Kollektivvertrag Schmutzzulagen in einer derart unterschiedlichen Höhe vorgesehen seien, bestehe zur Frage der steuerlichen Angemessenheit seitens der Abgabenbehörden jedenfalls Handlungsbedarf dahingehend, dass bundesweit eine einheitliche Angemessenheitsgrenze definiert werde. Unter Berücksichtigung aller Einflussfaktoren sei daher mit der Interessensvertretung der Arbeitgeber eine entsprechende "Vereinbarung über eine bundesweit einheitliche Angemessenheitshöhe der Schmutzzulage" getroffen worden.

Die steuerliche Vertretung des Bf. führe in der Beschwerdeschrift aus, dass von einem angemessenen Ausmaß einer Zulage im Regelfall dann auszugehen sei, wenn die Zahlung auf Grund einer lohngestaltenden Vorschrift iSd § 68 Abs. 5 Z 1 bis 6 EStG erfolge. Diesem Grundsatz sei im Beschwerdefall "nicht widersprochen" worden. Das BMF und die Interessenvertretung der Arbeitgeber hätten "in einem intensiven Diskussionsprozess festgelegt", dass derartige Zulagen für Rauchfangkehrer bundesweit gesehen im Ausmaß von 8% als angemessen gelten, sofern auch die sonstigen Erfordernisse wie die tatsächlich überwiegende Verschmutzung etc. gegeben seien.

Die Steuerfreiheit der Zulagen setze weiters voraus, dass der Behörde nachgewiesen werde, um welche Arbeiten es sich im Einzelnen gehandelt habe und wann sie geleistet wurden. Dazu werde festgehalten, dass für alle im Bericht der Außenprüfung genannten bzw. erfassten Dienstnehmer keine geeigneten Nachweise (zB Aufstellung der "Kehrtage" etc.) vorlägen, nach denen die Arbeiten überwiegend (mehr als 50%) unter Umständen ausgeführt worden seien, die zwangsläufig eine Verschmutzung der Arbeitnehmer und ihrer Kleidung bewirkten. Auf Grund der gegenwärtigen Erfahrungswerte sei jedenfalls an den sog. "Kehrtagen" von einer überwiegenden Verschmutzung auszugehen. Auch wenn keine geeigneten Nachweise vorliegen würden, gehe die Abgabenbehörde im Beschwerdefall im Sinne einer praxisnahen Überlegung davon aus, dass die Zulage nur für die "Kehrtage" gezahlt worden sei, sodass diese bei Vorliegen der übrigen Voraussetzungen steuerfrei sei.

Von einer Angemessenheit der Zulage könne dann ausgegangen werden, wenn die Schmutzzulage bzw. eine insgesamt an Rauchfangkehrer gezahlte SEG-Zulage 8% des Grundlohns nicht übersteige. In Anbetracht der vorliegenden Situation sei die Zulage für die steuerliche Begünstigung im dargestellten Ausmaß angemessen. Es stehe (den Richtlinien entsprechend) nicht an, einerseits keine Nachweise vorzulegen und andererseits den für angemessen gehaltenen Prozentsatz nicht zu akzeptieren.

4. Mit Schreiben vom 2.10.2015 wurde - ohne weitere Ausführungen in der Sache selbst - der Antrag gestellt, die Beschwerde dem Bundesfinanzgericht (BFG) zur Entscheidung vorzulegen.

5. Mit Bericht des Finanzamts vom 8.3.2016 wurde die Beschwerde dem BFG zur Entscheidung vorgelegt.

6. Mit Schreiben des BFG vom 23.3.2016 wurde der Bf. ersucht, die im Vorlageantrag angekündigte ausführliche schriftliche Stellungnahme zu den Ausführungen der Beschwerdevorentscheidung nachzureichen und die geeigneten Beweismittel sogleich beizuschließen.

7. Mit Schreiben des Bf. vom 12.4.2016 wurde im Wesentlichen ausgeführt:

a.) Wenn in der Beschwerdevorentscheidung ausgeführt werde, dass im Beschwerdeverfahren keine weiteren Unterlagen für die Prüfung der Angemessenheit übermittelt worden seien, sei darauf zu verweisen, dass sämtliche Unterlagen (Kehrbücher, Arbeitszeit- und Arbeitseinsatzaufzeichnungen) der Behörde bereits im Zuge der Prüfung der lohnabhängigen Abgaben zur Verfügung gestellt worden seien. Es könne somit davon ausgegangen werden, dass der Behörde der Sachverhalt bekannt sei und keine weiteren Unterlagen notwendig gewesen seien, zumal der Behörde jederzeit die Möglichkeit offen gestanden sei, diese Unterlagen nochmals anzufordern, wenn es ihrer Ansicht nach für die Entscheidung wesentlich gewesen wäre.

b.) Wenn ausgeführt werde, dass es nicht im Sinne des Gesetzgebers gelegen sein könne, die Höhe der Steuerbegünstigung seiner SEG-Zulage von Zufälligkeiten wie dem Tätigkeitsort abhängig zu machen, unterlaufe der Behörde der Fehler, von "gleicher Tätigkeit" auszugehen. Auf der Grundlage der landesgesetzlichen Vorschriften sähen die unterschiedlichen Kehrordnungen unterschiedliche Einsatzbereiche vor, sodass man nicht von identem Aufgabenbereich (bzw. Kehrbereich) sprechen könne. Eine Abhängigkeit sei also nicht von Zufälligkeiten wie dem Arbeitsort, sondern davon anzunehmen, welchen Tätigkeitsbereich der Rauchfangkehrer im jeweiligen Bundesland zu erfüllen habe. Hieraus lasse sich in der Folge der Grad der Verschmutzung ableiten. Auf diesen Grad der Verschmutzung hätten die jeweiligen Landesinnungen und ihre Kollektivvertragspartner bei der Festlegung der Schmutzzulage Rücksicht genommen.

c.) Wenn behauptet werde, dass unter Berücksichtigung aller Einflussfaktoren mit der Interessenvertretung der Arbeitgeber eine entsprechende "Vereinbarung" über eine bundesweit einheitliche Angemessenheitshöhe der Schmutzzulage getroffen worden sei, entspreche dies in keiner Weise den Tatsachen und entbehre jeder Grundlage. Es gehe auch nicht hervor, welche Einflussfaktoren es sein sollten, die die Angemessenheit bestimmen. Die Regelung der Schmutzzulage fiele in den Zuständigkeitsbereich der jeweiligen Landesinnungen. Es gebe für eine solche Vereinbarung weder einen Beschluss dieser Innungen noch eine Zustimmung an die Bundesinnung. Es sei nicht nachvollziehbar, auf welche Grundlage die Behörde ihre Behauptung stütze. Es treffe auch nicht zu, dass das BMF und die Interessenvertretung der Arbeitgeber in einem intensiven Diskussionsprozess "festgelegt" hätten, dass derartige Zulagen für Rauchfangkehrer bundesweit gesehen in einem Ausmaß von 8% als angemessen gelten, sofern auch die sonstigen Erfordernisse, wie die tatsächlich überwiegende Verschmutzung etc., gegeben seien.

d.) Nicht zutreffend sei auch der Vorwurf der Behörde, dass für alle im Bericht über die Außenprüfung genannten Dienstnehmer keine geeigneten Nachweise (zB Aufstellung der "Kehrtage" etc.) vorlägen, nach denen die Arbeiten überwiegend (mehr als 50%) unter Umständen durchgeführt wurden, die zwangsläufig eine Verschmutzung der Arbeitnehmer und ihrer Kleidung bewirken. Es sei festzuhalten, dass der Bf. eine Außenprüfung sogar angeregt habe, um die Angemessenheit der Schmutzzulagen abklären und Rechtssicherheit erlangen zu können. Dem Prüfungsorgan seien auf diesem Wege natürlich sämtliche prüfungsrelevanten Unterlagen für jeden einzelnen Arbeitnehmer vorgelegt worden. Aus den Unterlagen sei der Arbeitstag, die Arbeitszeit, der jeweilige Arbeitsort (sprich Einsatzorte, Haushalte bzw. Kunden) ersichtlich. Des Weiteren gebe es eine Kundenkartei, in denen die Leistungstage der Mitarbeiter und der Kehrgegenstand erfasst seien. Auch diese Kundenkartei sei dem Prüfer vorgelegt worden. Die vorgelegten Unterlagen seien vom Prüfer als ausreichender Nachweis angesehen worden. In der Niederschrift bzw. im Bericht über die Schlussbesprechung finde sich kein Hinweis auf "nun angeblich vorhandene Mängel" an Beweismitteln.

e.) Das BFG habe am 16.12.2014 einen vergleichbaren Fall zu RV/3100400/2013 kassatorisch entschieden. Es halte in einer Entscheidung ausdrücklich fest, dass zur Frage, ob die Arbeiten überwiegend unter Umständen erfolgt seien, die in einem erheblichen Maß zwangsläufig eine Verschmutzung der Arbeitnehmer und ihrer Kleidung bewirken, Sachverhaltsfeststellungen vor Ort unerlässlich seien. Die Abgabenbehörde habe sich daher nicht darauf zurückziehen dürfen, die Lesbarkeit bzw. Aussagekraft der vorgelegten Unterlagen einfach in Frage zu stellen. Sie hätte die beschwerdeführende Partei zur Mitarbeit und Aufklärung auffordern müssen. Demzufolge bleibe die Abgabenbehörde auch jede Auskunft darüber schuldig, wieso sie von der Angemessenheit einer Zulage in Höhe von 8% ausgehe.

II. Rechtslage

1. Gemäß § 68 Abs. 1 EStG 1988 sind Schmutz-, Erschwernis- und Gefahrenzulagen sowie Zuschläge für Sonntags-, Feiertags- und Nachtarbeit und mit diesen Arbeiten zusammenhängende Überstundenzuschläge insgesamt bis 360 € monatlich steuerfrei.

Gemäß § 68 Abs. 5 EStG 1988 sind unter Schmutz-, Erschwernis- und Gefahrenzulagen jene Teile des Arbeitslohnes zu verstehen, die dem Arbeitnehmer deshalb gewährt werden, weil die von ihm zu leistenden Arbeiten überwiegend unter Umständen erfolgen, die

- in erheblichem Maß zwangsläufig eine Verschmutzung des Arbeitnehmers und seiner Kleidung bewirken,

- im Vergleich zu den allgemein üblichen Arbeitsbedingungen eine außerordentliche Erschwernis darstellen, oder

- infolge der schädlichen Einwirkungen von gesundheitsgefährdenden Stoffen oder Strahlen, von Hitze, Kälte oder Nässe, von Gasen, Dämpfen, Säuren, Laugen, Staub oder Erschütterungen oder infolge einer Sturz- oder anderen Gefahr zwangsläufig eine Gefährdung von Leben, Gesundheit oder körperlicher Sicherheit des Arbeitnehmers mit sich bringen.

Diese Zulagen sind nur begünstigt, soweit sie

1. auf Grund gesetzlicher Vorschriften,

2. auf Grund von Gebietskörperschaften erlassener Dienstordnungen,

3. auf Grund aufsichtsbehördlich genehmigter Dienst(Besoldungs)ordnungen der Körperschaften des öffentlichen Rechts,

4. auf Grund der vom Österreichischen Gewerkschaftsbund für seine Bediensteten festgelegten Arbeitsordnung,

5. auf Grund von Kollektivverträgen oder Betriebsvereinbarungen, die auf Grund besonderer kollektivvertraglicher Ermächtigungen abgeschlossen worden sind,

6. auf Grund von Betriebsvereinbarungen, die wegen Fehlens eines kollektivvertragsfähigen Vertragsteiles (§ 4 des Arbeitsverfassungsgesetzes, BGBl. Nr. 22/1974) auf der Arbeitgeberseite zwischen einem einzelnen Arbeitgeber und dem kollektivvertragsfähigen Vertragsteil auf der Arbeitnehmerseite abgeschlossen wurden,

7. innerbetrieblich für alle Arbeitnehmer oder bestimmte Gruppen von Arbeitnehmern gewährt werden.

2. Es ist daher zu prüfen, ob die vom Arbeitnehmer zu verrichtenden Arbeiten überwiegend (dh für mehr als die Hälfte der Arbeitszeit, für die die Zulage gewährt wird) eine erhebliche Verschmutzung, Erschwernis oder Gefahr bewirken.

Die Bezeichnung einer Zulage ist für ihre steuerliche Behandlung nicht ausschlaggebend. Wird eine Zulage zB als Erschwerniszulage bezeichnet, wobei eine nicht anderweitig berücksichtigte Gefährdungskomponente abgegolten wird, können diese Zulagen in einem angemessenen Rahmen als Gefährdungszulagen steuerfrei behandelt werden (Fellner in Hofstätter/Reichel, EStG 1988, § 68 Tz 10).

3. Voraussetzung für die Begünstigung iSd § 68 EStG 1988 ist es, dass das Ausmaß der Zulage angemessen ist. Im Gesetz wird ein Zusammenhang zwischen dem jeweiligen Umstand (zB der Gefährdung) und der Bezahlung der Zulage zwingend vorgeschrieben. Ein solcher Zusammenhang kann nur bejaht werden, wenn auch das Ausmaß des jeweiligen Umstands (zB der Gefährdung) in einem sachlich vertretbaren Verhältnis zum Ausmaß der gewährten Zulage steht (VwGH 17.2.1988, 85/13/0177; Fellner in Hofstätter/Reichel, EStG 1988, § 68 Tz 13).

Von einem angemessenen Ausmaß der Zulage wird im Regelfall dann auszugehen sein, wenn die Zulage der Höhe nach jener einer lohngestaltenden Vorschrift - insbesondere einer lohngestaltenden Vorschrift iSd § 68 Abs. 5 Z 1 bis 6 EStG 1988 - entspricht (Fellner, aaO. unter Hinweis auf LStR 2002 Rz 1129; Doralt, EStG 1988, 14. Lfg. [2010], § 68 Tz 20, unter Hinweis auf VwGH 17.2.1988, 85/13/0177, sowie VwGH 22.4.1998, 97/13/0163).

Zahlt ein Arbeitgeber höhere Bezüge als die in der maßgeblichen lohngestaltenden Vorschrift vorgesehenen Mindestlöhne, werden Schmutz-, Erschwernis- und Gefahrenzulagen grundsätzlich insoweit als angemessen anzusehen sein, als die Zulage selbst im selben Ausmaß erhöht wird wie der Arbeitslohn (Fellner, aaO., unter Hinweis auf LStR 2002 Rz 1129; Doralt, aaO., § 68 Tz 20/1).

4. Die Steuerfreiheit der Zulage setzt voraus, dass der Behörde nachgewiesen wird, um welche Arbeiten es sich im Einzelnen gehandelt hat und wann sie geleistet wurden. Die Abgabenbehörden sind berechtigt und verpflichtet, die Angemessenheit einer Zulage, zB im Verhältnis zum Gefährdungsausmaß, zu prüfen und allenfalls nur einen dem Ausmaß der Gefährdung entsprechenden Teil der Zulage als steuerfreie Gefahrenzulage zu beurteilen (VwGH 17.2.1988, 85/13/0177; VwGH 17.1.1984, 83/14/0189; Fellner, aaO., § 68 Tz 14).

5. Nach der Rechtsprechung des VwGH kommt es bei der Prüfung der Frage, ob die Tatbestandsvoraussetzung des § 68 Abs. 5 EStG 1988 für die Gewährung einer Schmutzzulage gegeben ist, in Fällen, in denen die Kollektivvertragspartner die Gewährung der Schmutzzulage davon abhängig gemacht haben, dass Arbeiten geleistet werden, die ihrer Auffassung nach üblicherweise (typischerweise) eine außerordentliche Verschmutzung des Arbeitnehmers verursachen, zunächst darauf an, ob diese Einschätzung der Kollektivvertragspartner richtig ist, dh vor dem Hintergrund des § 68 Abs. 5 EStG 1988, ob Arbeiten wirklich üblicherweise (typischerweise) zwangsläufig eine Verschmutzung des Arbeitnehmers und seiner Kleidung in erheblichem Maß bewirken. Ist dies der Fall, so ist es unmaßgeblich, ob Arbeiten auch in einem konkreten Einzelfall eine solche Verschmutzung bewirkt haben (VwGH 7.5.2008, 2006/08/0225; VwGH 14.9.2005, 2003/08/0266; glA Fellner, aaO., § 68 Tz 15; vgl. auch VwGH 30.1.2002, 99/08/0033).

6. In den für die einzelnen Bundesländer abgeschlossenen Zusatzkollektivverträgen für das Rauchfangkehrergewerbe wurden - für die hier zu beurteilenden Jahre - folgende Regelungen betreffend Schmutzzulagen (bzw. in Betracht kommende weitere Zulagen) getroffen:

a.) Wien

Lohnkategorien A-D: Mindestmonatslohn ab 1.1.2009 1.741,47 € (Mindeststundenlohn: 10,01 €), ab 1.1.2011: 1.800,68 € (Mindeststundenlohn: 10,35 €).

Schmutzzulage:

Für Mitarbeiter der Lohnkategorien A-D: ab 1.1.2009 sowie ab 1.1.2011 18% des Normalstundenlohnes.

b.) Niederösterreich

Lohn:

Gesellen (Arbeitnehmer mit Lehrabschlussprüfung) ab dem 5. Gesellenjahr: ab 1.1.2009 monatlich 1.623,50 €, ab 1.1.2010 1.604,00 €, ab 1.1.2011 1.683,00 €.

Schmutzzulage - monatl. Pauschale (ausgenommen f. Lehrlinge) - ab 1.1.2009 147,00 €, ab 1.1.2010 150,00 €, ab 1.1.2011 183,00 €.

Schmutzzulage:

"Die Schmutzzulage stellt einen Pauschalbetrag für jeweils einen Kalendermonat dar. Bei der Vereinbarung der Höhe der Schmutzzulage sind die Kollektivvertragspartner von der durchschnittlichen Anzahl der Arbeitstage im Kalenderjahr ausgegangen und haben berücksichtigt, dass die pauschalierte Schmutzzulage auch für Feiertage zu bezahlen ist".

c.) Burgenland

Lohn:

Gesellen (Arbeitnehmer mit Lehrabschlußprüfung ab 1.7.1994: wöchentlich 2.125 S, ab 1.1.2011 1.372,50 € monatlich.

Schmutzzulage:

Allen Arbeitnehmern, mit Ausnahme der Lehrlinge, gebührt ab 1.7.1994 eine Schmutzzulage von 440 S wöchentlich, ab 1.1.2011 von 118,24 € monatlich.

"Für Hochdruckdampfkesseln" gebührt dem Gesellen (Gehilfen) an Wochentagen pro Arbeitsstunde ab 1.7.1994 48 S bzw. ab 1.1.2011 3,70 € pro Arbeitsstunde, an Sonn- und Feiertagen 87 S bzw. 6,70 €.

d.) Steiermark

Mindeststundenlohn:

Gesellen ab 1.5.2007 7,30 €, ab 1.7.2011 (mit Lehrabschlussprüfung): 8,00 €.

Schmutzzulage:

"Die den Rauchfangkehrergesellen, Gehilfen und Lehrlingen gebührende Schmutzzulage beträgt 15% vom kollektivvertraglichen Lohn je Stunde. Sie stellt eine Abgeltung des durch die erhebliche Verschmutzung des Arbeitnehmers und seiner Kleidung, zB durch Ölruß verursachten erhöhten Aufwandes dar. Aufgrund dieses zweckgebundenen Charakters der Schmutzzulage als Aufwandsentschädigung besteht ein Anspruch auf Schmutzzulage nur für die Zeit tatsächlich erbrachter Arbeitsleistung (Arbeitszeit im Sinne des § 3 des Kollektivvertrages)".

e.) Kärnten

Lohn:

Ab dem 5. Gesellenjahr: ab dem 1.10.2007 (bis 1.1.2012) 1.267,34 € monatlich bzw. 292,72 € wöchentlich.

Schmutzzulage (ausgenommen Lehrlinge): 226,65 € monatlich bzw. 52,31 € wöchentlich.

Schmutzzulage für Lehrlinge: 33,19 € monatlich bzw. 7,66 € wöchentlich.

f.) Oberösterreich

Lohn:

Gesellen (Arbeitnehmer mit Lehrabschlussprüfung) ab dem 5. Gesellenjahr: ab 1.1.2008 monatlich 1.463,30 €, ab 1.1.2010 1.560,60 €, ab 1.1.2011 1.591,80 €.

Schmutzzulage:

Für alle Arbeitnehmer (ausgenommen Lehrlinge) ab 1.1.2008 bis Ende 2010: monatlich 175,00 €.

Schmutzzulage für Lehrlinge: ab 1.1.2008 bis Ende 2010 monatlich 120,00 €.

"Erschwerniszulage: Für Arbeiten bei Dampfkesseln, Dampfrauchfängen und Kanälen ist ein Zuschlag von 50% zu gewähren. Für Arbeiten, welche an Sonn- und Feiertagen für die oben angeführten Arbeiten geleistet werden, gebührt ein Zuschlag von 100% (Berechnungsbasis = Ist-Stundenlohn ohne jegliche Zuschläge)".

g.) Salzburg

Lohn:

Gesellen ab dem 5. Gesellenjahr: ab 1.3.2008: 320,40 € pro Woche (8,01 € pro Stunde), ab 1.9.2009 329,60 € pro Woche (8,24 € pro Stunde), ab 1.10.2010 339,60 € pro Woche (8,49 € pro Stunde).

"Bei Arbeiten in industriellen Anlagen, insbesondere an Hochdruckkesseln in Brauereien, Fabriken usw. ab 250 kW Nennwärmeleistung wird eine Zulage von 50% auf den normalen Stundenlohn gewährt".

Schmutzzulage:

"Im Sinne des § 7 des bundeseinheitlichen Kollektivvertrags hat der Helfer, Gehilfe, Geselle (Geschäftsführer) Anspruch auf eine Schmutzzulage. Diese beträgt pro Arbeitsstunde 20% des Stundenlohnes eines Gesellen im 5. Gesellenjahr" (64,08 € pro Woche ab 1.1.2008; 65,92 € ab 1.9.2009; 67,92 € ab 1.10.2010).

h.) Vorarlberg

Gesellen und Gehilfen ab dem 3. Dienstjahr: ab 1.9.2005 1.320,00 € (Stundenlohn: 7,63 €).

Schmutzzulage:

"Nachdem die von diesem Kollektivvertrag erfassten Tätigkeiten mit einer außerordentlichen Verschmutzung von Körper und Bekleidung der Arbeitnehmer zwangsläufig verbunden sind, gehört dem Arbeitnehmer eine Schmutzzulage. Die Schmutzzulage beträgt monatlich 8,5% des kollektivvertraglichen Bruttomonatslohnes bzw. der Lehrlingsentschädigung".

i.) Tirol

Bruttolohn:

Für Gesellen nach dem 3. Gesellenjahr: ab 1.5.2008 1.653,93 € (Stundenlohn: 9,56 €), ab 1.5.2009 1.700,24 € (Stundenlohn: 9,82 €), ab 1.5.2011 1.748,70 € (Stundenlohn: 10,10 €).

Schmutzzulage:

"Die dem Rauchfangkehrergesellen, Helfer und Lehrlingen gebührende Schmutzzulage beträgt 18% vom kollektivvertraglichen Bruttolohn. Sie stellt eine Abgeltung für die erhebliche Verschmutzung des Arbeitnehmers und seiner Kleidung, zB durch Ruß dar. Aufgrund dieses zweckgebundenen Charakters der Schmutzzulage besteht ein Anspruch auf Schmutzzulage nur für die Zeit tatsächlich erbrachter Arbeitsleistung".

Erschwerniszulage:

"Für Dampfkesselarbeiten während der normalen Arbeitszeit wird ein Erschwerniszuschlag von 60% zum Stundenlohn gewährt. Werden diese Arbeiten während der Überstunden geleistet, beträgt der Zuschlag 120% vom Grundstundenlohn, für die gleiche Arbeit während der Nacht-, Sonn- und Feiertagsstunden beträgt der Zuschlag 240% vom Grundstundenlohn.

Bei sonstigen wesentlichen Erschwernissen (z.B. Hitzearbeiten, schliefbare Arbeiten größeren Umfanges, Arbeiten an Anlagen mit Heizöl schwer) kann eine Erschwerniszulage bis zu 50% des Stundenlohnes gewährt werden".

Nach den Schlussbestimmungen der vorliegenden (Zusatz-)Kollektivverträge für Tirol wurde die Wirtschaftskammer Tirol, Innung der Rauchfangkehrer, durch_Z vertreten.

7. Zu den im Prüfungsbericht des Finanzamts herangezogenen LStR 2002 sowie zu der in der Beschwerde erwähnten Anfragebeantwortung des BMF ist festzuhalten:

a.) In Rz 11130 der LStR 2002 ist für Veranlagungsjahre ab 2008 folgende Rechtsansicht des BMF wiedergegeben:

"Um in Zukunft die Schmutzzulage steuerfrei auszahlen zu können, erfordert dies einen überprüfbaren Nachweis, in welchem Zeitraum Arbeitsbedingungen überwiegend vorgelegen sind, die eine erhebliche Verschmutzung des Arbeitnehmers und seiner Kleidung bewirkt haben (hinsichtlich Überwiegens siehe LStR 2002 Rz 1130). Von einer überwiegenden Verschmutzung ist auf Grund der gegenwärtigen Erfahrungswerte jedenfalls an den so genannten "Kehrtagen" auszugehen. Wird die Zulage nur für die "Kehrtage" gezahlt, ist sie bei Vorliegen der übrigen Voraussetzungen steuerfrei. Überwiegen die so genannten "Kehrtage" im Kalendermonat, kann von einer überwiegenden Verschmutzung im Kalendermonat ausgegangen werden. Siehe hiezu auch VwGH 7.5.2008, 2006/08/0225.

Voraussetzung für die Steuerfreiheit von SEG-Zulagen ist weiters das Vorliegen einer lohngestaltenden Vorschrift iSd § 68 Abs. 5 Z 1 bis 7 EStG 1988 sowie die Angemessenheit der Zulage. Von einer Angemessenheit kann dann ausgegangen werden, wenn die Schmutzzulage (bzw. eine insgesamt an Rauchfangkehrer gezahlte SEG-Zulage) 8% des Grundlohnes nicht übersteigt."

Diese Beurteilung ist zu folgendem Sachverhalt ergangen (wobei für abgelaufene Prüfungszeiträume die Aussage getroffen wurde, dass die Steuerfreiheit "auf Grund der langjährigen Handhabung in der Praxis und des Grundsatzes von Treu und Glauben" anzuerkennen sei):

"Ein Rauchfangkehrer bekommt seit vielen Jahren eine Schmutzzulage; diese wird am Lohnkonto pauschal mit Euro 150 monatlich abgerechnet. Das Pauschale basiert auf 40 Stunden pro Woche mit 10% des Stundenlohnes. Bei mehreren Prüfungen wurde die Steuerfreiheit immer anerkannt. Das Arbeitsbild hat sich in den letzten Jahren teilweise verändert."

b.) In der in der Beschwerde angesprochenen Anfragebeantwortung vom 7.10.2011 hat das BMF zur "Steuerfreiheit für Zulagen, welche die kollektivvertraglichen Sätze übersteigen" ausgeführt (BMF-010222/0154-VI/7/2011):

"Für die Inanspruchnahme der Steuerbegünstigung für eine gewährte Gefahrenzulage müssen folgende Voraussetzungen erfüllt werden:

1. Die Zulage muss aufgrund der im Gesetz genannten "lohngestaltenden Vorschriften" oder innerbetrieblich für alle Arbeitnehmer oder bestimmte Gruppen von Arbeitnehmern gewährt werden (formelle Voraussetzung).

2. Es muss sich um eine "Zulage" handeln, die als solche zusätzlich zum regelmäßigen Arbeitslohn gewährt werden muss, und die auch von ihrem Ausmaß her angemessen ist (vgl. dazu zB VwGH 17.1.1984, 83/14/0189, VwGH 17.2.1988, 85/13/0177; VwGH 22.4.1998, 97/13/0163).

Von einem angemessenen Ausmaß der Zulage wird im Regelfall dann auszugehen sein, wenn die Zulage der Höhe nach einer lohngestaltenden Vorschrift - insbesondere einer lohngestaltenden Vorschrift im Sinne des § 68 Abs. 5 Z 1 bis 5 EStG 1988 - entspricht.

Zahlt ein Arbeitgeber höhere Bezüge als die in der maßgebenden lohngestaltenden Vorschrift vorgesehenen Mindestlöhne, sind SEG-Zulagen grundsätzlich insoweit als angemessen anzusehen, als die Zulage im selben Ausmaß erhöht wird, wie der Lohn (siehe dazu LStR 2002 Rz. 1129)."

Die Auskunft ist zu der Frage ergangen, ob es möglich sei, durch freie Betriebsvereinbarungen gemäß § 68 Abs. 5 Z 7 EStG 1988 eine steuerlich anerkannte günstigere Regelung zu erreichen als nach einer lohngestaltenden Vorschrift gemäß § 68 Abs. 5 Z 1 bis 5 EStG 1988, insbesondere einem Kollektivvertrag.

8. Gemäß § 49 Abs. 3 Z 2 ASVG gelten Schmutzzulagen, soweit sie nach § 68 Abs. 1, 5 und 7 EStG 1988 nicht der Einkommensteuer-(Lohnsteuer-)pflicht unterliegen, nicht als Entgelt im Sinne des § 49 Abs. 1 und 2 ASVG.

Die Frage, ob und inwieweit eine Schmutzzulage als steuerfrei zu beurteilen ist, stellt sich damit in sozialversicherungsrechtlicher Hinsicht in gleicher Weise. Erschwernis- und Gefahrenzulagen hingegen sind beitragspflichtig.

III. Sachverhalt

1. Der Beruf des Rauchfangkehrers zählt seit jeher zu jenen Berufen, die in einem besonderen Maß mit einer Verschmutzung des Arbeitnehmers und seiner Kleidung verbunden sind. Es war daher zB schon nach dem Erlass des BMF vom 7.9.1949, AÖF 260 (abgedruckt in Hofstätter/Reichel, aaO., § 68 Tz 17) davon auszugehen, dass mit folgenden Arbeiten eine Verschmutzung iSd § 68 EStG verbunden ist:

"... bei Arbeiten, die in erheblichem Ausmaße eine Berührung mit Rauch, Ruß oder Asche bedingen, wie beispielsweise Arbeiten in bereits benützten Rauchkanälen; Ausbrennen, Untersuchen und Abziehen von Kaminen; Hantierungen an Kamintüren und in Selchen; Reinigung von Kesseln, Montage- und Reparaturarbeiten an Kesseln; Kesselheizung;"

2. Das Tätigkeitsfeld des Rauchfangkehrers wurde im Schreiben des Bf. vom 12.4.2016 (AS - Aktenseite - 56) wie folgt dargestellt:

"Der Kaminkehrer ist zuständig für die Sicherheit, Effizienz und Umweltverträglichkeit des Heizsystems. Seine Aufgaben sind:

- Messtechnische Überprüfungen

- Sicherheitstechnische Überprüfungen

- Feuerstätten- und Heizkesselreinigung

- Reinigung und Überprüfung von Rauch- und Abgasanlagen

- Dichtheitsprüfungen an Rauch- und Abgasanlagen

- Einstellung von Steuerungsgeräten und Heizungsanlagen

- Störungsbehebung im kleinen Rahmen

- Messtechnische Überprüfungen ausreichender Verbrennungsluftversorgung

- Reparatur- und Sanierungsarbeiten

- Brandschutz-Beratung, Feuerlöscher etc."

Diese Arbeiten seien im Tagesablauf stets gemischt.

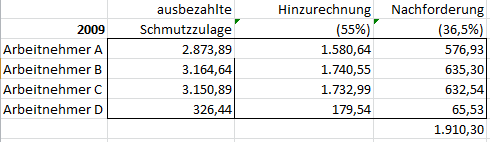

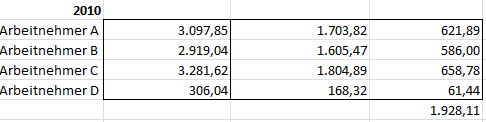

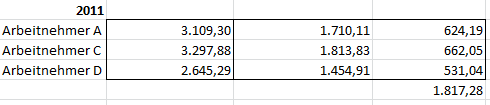

3. Nach den Feststellungen der Außenprüfung wurden die im Betrieb des Bf. ausbezahlten Schmutzzulagen nach "Kehrtagen" abgerechnet und mit 18% des Bruttostundenlohns steuerfrei belassen. Ausgehend von einer angemessenen Schmutzzulage von 8% wurde im Prüfungsbericht vom 23.8.2012 sodann die Feststellung getroffen, dass die ausbezahlten Schmutzzulagen mit gerundet 55% nachzuversteuern sind:

Auf der Grundlage einer kollektivvertraglichen Entlohnung von 1.700,24 € ab 1.5.2009 (vgl. Punkt II.6.i.) bedeutet dies beispielsweise, dass die Schmutzzulage 2010 des B von 1,77 € pro Arbeitsstunde (18% von 9,82 €) um 0,98 € (55%) auf 0,79 € gekürzt worden ist.

4. Die - in kollektivvertraglicher Höhe entlohnten - Dienstnehmer (zB A, C und B) übten die Tätigkeit von Kaminkehrern aus. Sie hatten die betroffenen Objekte - dem (unbestritten gebliebenen) Vorbringen des Bf. zufolge - an den Kehrtagen nach Straßenzügen und mit allen Arbeiten, die dabei anfallen, zu erledigen (Überprüfungs- und Messarbeiten wurden im Zuge der Kehrtätigkeiten miterledigt; Beil. V des Schreibens des Bf. vom 12.4.2016; AS 63). Die von den einzelnen Kaminkehrern verrichteten Arbeiten waren auch der Art und der Verschmutzung nach als gleichartig anzusehen (Schr. des Finanzamts vom 18.8.2016; AS 170).

Die von den genannten Dienstnehmern im Einzelnen entfaltete Tätigkeit ist in der - mit Fotos illustrierten - Beilage VI zum Schreiben des Bf. vom 12.4.2016 dargestellt: Kehren von Rauchfängen (Ölheizungsfängen, Pelletheizungs- und Einzelfeuerstättenfängen) einschließlich des Entfernens der Rückstände, Kehren von hochtechnischen Pelletheizungen sowie von Einzelöfen und von Ölheizungsöfen, Rauchrohrreinigung etc.

5. Der Kehrbezirk des Bf. erstreckt sich (laut Kehrgebietsverordnung und Vorbringen des Bf. im Schreiben vom 7.11.2016; AS 214) auf die Gemeinden ABC, und somit auf ländliches Gebiet, in dem noch stärker auf traditionelle Heizmethoden (va. auf Heizung mit Holz) zurückgegriffen wird als dies im städtischen Bereich der Fall ist. Die Anzahl der benutzten Rauchfänge (im Kehrgebiet des Bf.) betrug beispielsweise im Jahr 2009 9.551. Bei diesen Rauchfängen sind im Jahr 2009 23.878 Einzelkehrungen vorgenommen worden (Beil. XV zum Schreiben vom 12.4.2016; AS 73 ff.).

Die betrieblichen Umsatzerlöse des Bf. entfallen zu 93,34% (2009), 90,81% (2010) sowie 89,20% (2011) auf Erlöse aus dem Kehrbetrieb (Beil. XV zum Schr. des Bf. vom 12.4.2016; AS 73 ff.).

6. Aufzeichnungen der Kehrtage wurden laut Auskunft des Prüfers für sämtliche Mitarbeiter des Bf. geführt. Diese Aufzeichnungen seien bei der Prüfung der Lohnabgaben abverlangt und eingesehen worden (als sog. "Kehrtage" wurden dabei Tage angesehen, an denen die Arbeitnehmer bei den - näher bezeichneten - Kunden des Bf. "Kehrtätigkeiten" verrichtet haben; vgl. Zeitaufzeichnungen des B, AS 18 ff.). Die (bei der Prüfung der Lohnabgaben) für den Arbeitnehmer B ermittelte Anzahl der jährlichen Kehrtage kann als repräsentativ angesehen werden (Schr. des Finanzamts vom 18.8.2016; AS 170).

7. Die Arbeitnehmer des Bf. waren somit an den sog. "Kehrtagen" überwiegend mit Arbeiten betraut, die eine erhebliche Verschmutzung zwangsläufig zur Folge gehabt haben. Die Verschmutzung mit Ruß betrifft auch erfahrungsgemäß den gesamten Arbeitnehmer und seine Bekleidung; sie lässt sich nur erheblich schwerer entfernen als andere Verschmutzungen. Die "Einschätzung" der Kollektivvertragspartner (vgl. Punkt II.5.), dass die dargestellten Arbeiten zwangsläufig eine Verschmutzung der Arbeitnehmer und ihrer Kleidung in erheblichem Ausmaß bewirkt haben, kann daher im Beschwerdefall nicht als unzutreffend angesehen werden.

8. Aus welchen Gründen die zu beurteilende Zulage in Tirol mit 18% des Stundenlohns (und nicht etwa mit einem anderen Prozentsatz) angesetzt wurde, konnte vom Bf. nicht näher erläutert werden (vgl. Schr. v. 25.5.2016, Seite 6), wenngleich die Kollektivverträge auch von ihm in seiner Eigenschaft als Landesinnungsmeister gezeichnet worden sind (vgl. Punkt II.6. i.; es handelt sich dabei offenbar um historisch gewachsene Regelungen). Festzuhalten bleibt jedoch, dass im Beschwerdefall neben der Schmutzzulage keine weiteren in den Anwendungsbereich des § 68 Abs. 5 EStG 1988 fallenden Zulagen (zB Erschwerniszulagen) gezahlt worden sind (vgl. Lohnkonten, AS 16 f.).

9. Die von den Arbeitnehmern (bei der Ausübung ihrer Tätigkeit) getragene Oberbekleidung wird gemäß § 71 ArbeitnehmerInnenschutzgesetz (ASchG) vom Arbeitgeber (Bf.) zur Verfügung gestellt und nach dem Ende der täglichen Kehrgänge beim Arbeitgeber gelagert. Sie wird von ihm wöchentlich gereinigt. Für die anderen Kleidungsstücke (Unterwäsche, Socken, Kopfbedeckung. Winterjacken) hat der Arbeitnehmer selbst zu sorgen. Er hat auch für die Reinigung dieser Kleidungsstücke aufzukommen (Schr. vom 7. und vom 22.11.2016).

Vom Arbeitgeber (Bf.) sind gemäß § 34 Arbeitsstättenverordnung Reinigungsmöglichkeiten bereit zu stellen. Die Duschen werden von den Rauchfangkehrern auch täglich genutzt. Seife wird vom Arbeitgeber zur Verfügung gestellt. Für die Kosten von Haarshampoo, Duschgel, Deodorant etc. hingegen haben die Arbeitnehmer selbst aufzukommen (Schr. des Bf. vom 22.11.2016).

Gemäß § 3 des Rauchfangkehrer-Rahmenkollektivvertrags sind Wasch- und Umkleidezeiten von täglich 30 Minuten in die Arbeitszeit einzurechnen. Die Arbeitszeit beginnt mit dem Betreten der Werkstätte (Betrieb) oder mit dem Betreten des Kehrobjektes im Rahmen der betrieblich vereinbarten Arbeitszeit.

10. Zweck der Schmutzzulage ist - zumindest zu einem Teil - die Abgeltung von Auslagen des Arbeitnehmers, insbesondere der dem Arbeitnehmer verbleibenden Kosten der Reinigung der Person und der (Unter-)Bekleidung. Darüber hinaus wird mit der Schmutzzulage offenkundig - zu einem weiteren Teil - den besonderen Umständen (Erschwernissen, Gefahren) Rechnung getragen, unter denen die entsprechenden Arbeiten von den Kaminkehrern im Regelfall erbracht werden müssen (ohne dass deshalb schon die Voraussetzungen für andere Zulagen, zB für Erschwerniszulagen für Arbeiten an Dampfkesseln etc) erfüllt sind, weshalb der Zweck der Zulage in einer gewissen - nicht näher quantifizierbaren - Bandbreite offenkundig auch darin zu erblicken ist, dass "bestimmte Arten von Tätigkeiten" begünstigt werden sollen (VwGH 14.9.2005, 2003/08/0266; zu einer solchen Zielsetzung kritisch Doralt, aaO., § 68 Tz 3). Anders lässt sich das länderweise stark unterschiedliche Ausmaß der Schmutzzulagen wohl auch nicht erklären, gelten die Regelungen des Arbeitnehmerschutzes (vgl. vorhin Punkt III.9.) doch bundesweit.

11. Dass sich das Berufsbild des Kaminkehrers, wie vom Finanzamt vorgetragen, vor dem Jahr 2009 in einem Maße geändert hätte, dass die im Beschwerdefall ausbezahlten Schmutzzulagen nur mehr teilweise als angemessen anzusehen wären, kann nicht als (iSd § 167 Abs. 2 BAO) erwiesen angenommen werden. Es konnten von der Abgabenbehörde für den Beschwerdefall auch keine anderen Tatsachen vorgebracht werden, die die Feststellung erlaubt hätten, dass eine Änderung der Arbeitsbedingungen der Arbeitnehmer des Bf. eingetreten wäre, die dafür sprechen könnte, dass die Zulage mit einem bestimmten niedrigeren als dem kollektivvertraglich vereinbarten (und von den Abgabenbehörden bis zur Veranlagung 2007 akzeptierten) Prozentsatz anzusetzen wäre.

12. Es kann auch nicht als erwiesen angesehen werden, dass eine Vereinbarung im Sinne der Ausführungen der Beschwerdevorentscheidung zustande gekommen wäre (und sich Arbeitgeber- und Arbeitnehmervertreter darauf geeinigt hätten, dass Schmutzzulagen nur mehr in Höhe von 8% als angemessen anzusehen wären).

IV. Beweiswürdigung

1. Die unter Punkt III.1. bis 9. getroffenen Feststellungen stützen sich auf die jeweils bezogenen Urkunden bzw. zitierten Aktenstücke. Darüber hinaus ist im Beschwerdefall von folgenden Erwägungen zum Sachverhalt auszugehen:

2. Unbestritten ist, dass es sich bei den strittigen Entgelten um "Zulagen" (dh zusätzliche Entgelte zum Grundlohn) handelt, die Zulagen auf Grund von Kollektivverträgen bezahlt worden sind, die Zulagen nur für sog. "Kehrtage" geleistet worden sind und an den "Kehrtagen" überwiegend Arbeitsbedingungen vorgelegen haben, die zwangsläufig eine erhebliche Verschmutzung des Arbeitnehmers und seiner Kleidung bewirkt haben.

In der Beschwerdevorentscheidung wird ausdrücklich eingeräumt, dass an den sog. "Kehrtagen" - und nur für diese Tage wurde im Beschwerdefall eine Schmutzzulage ausbezahlt (vgl. Punkt III.3.) - auf Grund der gegenwärtigen Erfahrungswerte von einer überwiegenden Verschmutzung der Arbeitnehmer des Bf. iSd § 68 Abs. 1 EStG 1988 auszugehen sei (vgl. auch Punkt III.7.).

Die strittige Zulage kann nach Ansicht der Abgabenbehörde aber deshalb nicht in voller (dh. in kollektivvertraglich vereinbarter und für Kehrtage gezahlter) Höhe gewährt werden, weil von einer "sehr unterschiedlichen Höhe der Schmutzzulage in den einzelnen Bundesländerkollektivverträgen (zwischen 8% und 20% des Grundlohnes)" sowie von einem zwischenzeitig "geänderten Arbeitsbild eines Rauchfangkehrers" (dh. von einem gegenüber früheren Jahren verringerten Grad der Verschmutzung) auszugehen sei. Mit der Interessenvertretung der Arbeitgeber sei eine entsprechende Vereinbarung über eine bundesweit einheitliche Angemessenheitsgrenze getroffen worden.

3. Dem Vorbringen, es sei tatsächlich eine "Vereinbarung" über eine bundesweit einheitliche Angemessenheitshöhe der Schmutzzulage zustande gekommen (siehe Punkt II.7.), kann jedoch nicht gefolgt werden:

a.) Mit Schreiben des BFG vom 15.4.2016 wurde an das BMF die Anfrage gerichtet, aus welchen sachverhaltsbezogenen Gründen eine Zulage von 8% (wie sie zB im Burgenland vereinbart worden ist; eine niedrigere Zulage sei in keinem Bundesland vorgesehen) für "angemessen" erachtet werde, sowie, ob mit Rücksicht auf die Ausführungen der Beschwerdevorentscheidung (wonach "mit der Interessensvertretung der Arbeitgeber eine Vereinbarung über eine bundesweit einheitliche Angemessenheitshöhe der Schmutzzulage unter Berücksichtigung aller Einflussfaktoren getroffen worden" sei) jemals Einigung erzielt worden ist (ggf. werde um die Bekanntgabe des Inhalts eines solchen Einverständnisses ersucht).

b.) Das BMF hat dazu mit Mail vom 20.4.2016 mitgeteilt:

"Im Rahmen des Salzburger Steuerdialoges 2008 wurde die steuerliche Behandlung der Schmutzzulage von Rauchfangkehrern diskutiert. Ausgangspunkt waren die unterschiedlichen Höhen der Schmutzzulagen, sowie auch die grundsätzliche Frage, inwieweit aufgrund des technischen Fortschrittes geänderte Arbeitsbedingungen vorliegen. Durch geänderte Rahmenbedingungen war zweifelhaft, ob die von Rauchfangkehrern zu verrichtenden Arbeiten überwiegend unter Umständen erfolgen, die in erheblichen Maß zwangsläufig eine Verschmutzung bewirken. Aus verwaltungsökonomischen Gründen und um eine einheitliche Rechtsauslegung zu erreichen wurde in Gesprächen mit Arbeitnehmer- und Arbeitgebervertretern vereinbart, dass eine Zulage von 8% als angemessen zu betrachten ist.

Das Ergebnis dieser Diskussionen und Besprechungen ist in die LStR Rz 11130 aufgenommen worden."

c.) In der Beantwortung der Anfrage vom 15.4.2016 wird zwar ausgeführt, dass "in Gesprächen mit Arbeitnehmer- und Arbeitgebervertretern" eine Zulage von 8% als angemessen "vereinbart" worden sei. Es wird aber weder erläutert, um welche Vertreter es sich dabei im Einzelnen gehandelt haben soll und in welcher Funktion diese dabei aufgetreten sind, noch wurde der Inhalt der (angeblich) getroffenen Vereinbarung wiedergegeben. Erst recht nicht wurde ausgeführt, aus welchen tatsächlichen Gründen danach von "geänderten Arbeitsbedingungen" auszugehen sein soll. Im bundesweit geltenden Rahmenkollektivvertrag für das Rauchfangkehrergewerbe, abgeschlossen zwischen der Bundesinnung der Rauchfangkehrer einerseits und dem ÖGB, Gewerkschaft der Bau- und Holzarbeiter, andererseits, hat eine solche Vereinbarung offenkundig keinen Niederschlag gefunden. In sämtlichen Zusatzkollektivverträgen, die die Schmutzzulage im Wege eines Prozentsatzes des Grundlohns bemessen, wird davon ausgegangen, dass es keine solche Grenze (von 8%) gibt. Unbestritten hat der Bf. auf folgendes Schreiben der Innung vom 9.9.2015 (AS 58) hingewiesen:

"Die Regelung der Schmutzzulage fällt durch den Bundeskollektivvertrag in den Zuständigkeitsbereich der jeweiligen Landesinnungen.

Die Landesinnung der Tiroler Rauchfangkehrer hat keinen Auftrag und auch keine Zustimmung der Bundesinnung der Rauchfangkehrer erteilt eine Vereinbarung hinsichtlich der Schmutzzulage mit dem BMF abzuschließen. Es gibt darüber auch keinen Beschluss des Bundesinnungsausschusses der Österreichischen Rauchfangkehrer in denen von den jeweiligen neun Landesinnungen ein diesbezüglicher Auftrag oder eine diesbezügliche Vollmacht an die Bundesinnung erteilt wurde.

Somit waren und sind in Tirol die Angelegenheiten der Schmutzzulage für Rauchfangkehrer allein im Zuständigkeitsbereich der Tiroler Landesinnung für Rauchfangkehrer".

d.) Es mag zutreffend sein, dass es im Vorfeld des 2. Wartungserlasses 2008 (zu den LStR 2002) eine Diskussion gegeben hat und bei einzelnen Personen "zweifelhaft" gewesen sein mag, ob die von Rauchfangkehrern zu verrichtenden Arbeiten inzwischen nicht unter "geänderten Rahmenbedingungen" erfolgen. Zweifel dieser Art wären aber erst zu erhärten gewesen. Unterlagen (Protokolle etc.), insbesondere zur Grenze von 8%, konnten nicht vorgelegt werden. Eine "Einigung" ist offenkundig nicht zustande gekommen (und der "Thematisierung" einer Fragestellung nicht gleichzusetzen). Dafür spricht auch der vom Bf. vorgelegte Schriftverkehr (vgl. Beil. II bis IV zum Schreiben des Bf. vom 12.4.2016, AS 59 ff.).

Auf die weitere Frage, ob eine solche "Einigung" (wäre sie zustande gekommen) auf ein Abgabenverfahren des Bf. überhaupt von Einfluss sein konnte, war daher nicht mehr einzugehen.

Festgehalten sei jedoch, dass Rz 11130 LStR 2002 (sowie der Verweis darauf in Rz 1130) mit Wartungserlass vom 16.12.2016 ersatzlos gestrichen worden ist (wobei offen bleibt, weshalb sich die Streichung "aufgrund des Beschlusses des BFG vom 16.12.2014, RV/3100400/2013" ergeben soll).

4. Soweit die Kürzung damit begründet wurde, dass sich das Arbeitsbild eines Rauchfangkehrers (zumindest teilweise) geändert habe, ist auf Folgendes zu verweisen:

a.) An keiner Stelle des Prüfungsberichts wurde ausgeführt, welche Feststellungen zu einem (teilweise) geänderten Arbeitsbild im Betrieb des Bf. getroffen worden sind. Es wurde im Prüfungsbericht auch nicht dargestellt, dass (und ggf. welche) Änderungen in den Arbeitsbedingungen ganz allgemein, dh. bundes- bzw. zumindest landesweit, eingetreten sein sollten (und für den Betrieb des Bf. von Bedeutung wären). Selbst in der Mail des BMF vom 20.4.2016 (vgl. Punkt IV.3.b.) wurde - zur diesbezüglichen Frage des BFG - nicht ausgeführt, von welchen Sachverhaltsänderungen ab der Veranlagung 2008 (siehe Punkt II.7.a.) auszugehen sein sollte, wurde doch gerade nicht erläutert, welche Auswirkungen der behauptete "technische Fortschritt" auf das Ausmaß der Verschmutzung gehabt haben soll.

b.) Zur Frage, ob und ggf. welche Feststellungen zu einem "geänderten Arbeitsbild eines Rauchfangkehrers" (Prüfungsbericht vom 23.8.2012) bei der Gemeinsamen Prüfung der lohnabhängigen Abgaben (GPLA) - allgemein und konkret im gegenständlichen Kehrbezirk - getroffen worden sind, wurde im Schreiben des Finanzamts vom 18.8.2016 (AS 170) "grundsätzlich" auf die LStR 2002 (Rz 11130) verwiesen, wo das geänderte Arbeitsbild "angesprochen" sei (auf die Verhältnisse im vorliegenden Kehrbezirk könne - trotz durchgeführter Prüfung - "nicht eingegangen werden"). Aus den LStR 2002 lassen sich keine entsprechenden Hinweise gewinnen; ein "teilweise verändertes Arbeitsbild" wurde im Sachverhalt der Fragestellung - Rz 11130 - vielmehr vorausgesetzt (vgl. Punkt II.7.a.). Unergiebig ist daher auch das weitere - aus vergleichbaren Beschwerdefällen (zB BFG 12.10.2015, RV/5100991/2012) bekannte - Vorbringen der Abgabenbehörde, dass der "Fall richtlinienkonform abzuschließen" gewesen sei.

c.) Erstmals in der Mail der Abgabenbehörde vom 29.4.2016 (AS 95) wurde - im gegebenen Zusammenhang - vorgebracht, dass im Vergleich zu früheren Jahren eine "vermehrte Beschäftigung mit rußarmen Heizquellen" vorliege. Insbesondere Gasheizungen seien "um einiges" sauberer, sodass das Ausmaß der Verschmutzung nicht mehr mit jenem "aus früheren Zeiten" verglichen werden könne.

Zur Frage, welche Feststellungen bei der GPLA der Jahre 2009 bis 2011 im Beschwerdefall getroffen werden konnten, was die Häufigkeit des Einsatzes von Gasheizungen im betreffenden Kehrbezirk betrifft (Mail vom 12.8.2016, lit. e; AS 169), konnten von der Abgabenbehörde keine Aussagen mehr getroffen werden (Mail vom 18.8.2016; AS 170). Nach dem im weiteren Verfahren unbestritten gebliebenen Vorbringen des Bf. (im Schr. vom 7.11.2016; AS 214) hat es im Prüfungszeitraum (2009 bis 2011) in den von ihm betreuten Gemeinden noch keine Versorgung mit Erdgas gegeben. Der Hinweis der Abgabenbehörde, dass "insbesondere" Gasheizungen sauberer seien (das Ausmaß der Verringerung des Verschmutzungsgrades - "einiges" - ist ohnedies völlig unbestimmt geblieben), geht daher für den im Beschwerdeverfahren zu beurteilenden Sachverhalt schon aus diesem Grund ins Leere (vgl. auch Schr. vom 18.8.2016, Pkt. e.)

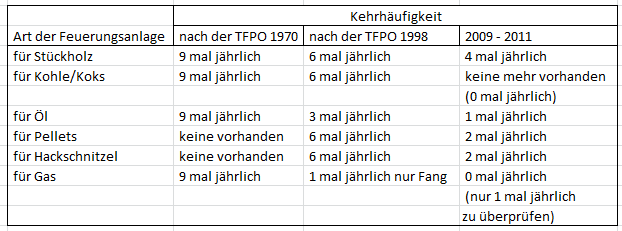

d.) Im Schreiben des Bf. vom 25.5.2016 (AS 119 ff.) wurde zum Ausdruck gebracht, dass nach der Tiroler Feuerpolizeiordnung so zu kehren sei, dass die Entzündung von Ablagerungen (zB von Ruß) vermieden werde und die sichere Ableitung der Verbrennungsgase gewährleistet sei. Dafür habe der Gesetzgeber unterschiedliche Kehrfristen eingeführt und die Häufigkeit des Kehrens den neuen Heiztechniken durch massive Verlängerung der Kehrintervalle angepasst. Es könne daher "eindeutig festgestellt" werden, dass sich der Verschmutzungsgrad der neuen und technisch hochwertigeren Anlagen nicht von alten Anlagen aus 1970 unterscheide.

So habe die nächste Kehrung bei einer Ölheizung im Jahr 1971 durchschnittlich nach sechs Wochen stattgefunden, im Zeitraum 2009 - 2011 hingegen erst nach 52 Wochen (von einer entsprechenden Verschmutzung könne daher ausgegangen werden). Bei einer Pelletsheizung sei bis in das Jahr 2004 alle neun Wochen gekehrt worden, nach 2009 erst nach ca. 26 Wochen. Damit sei aber "eindeutig bewiesen", dass sich der technische Fortschritt der Heizungsanlagen nicht auf die Verschmutzung der Arbeitnehmer bei den Kehrarbeiten ausgewirkt habe (Schr. vom 25.5.2016, zu Pkt. 2a).

Die Änderungen der Kehrordnung könnten der folgenden Tabelle entnommen werden:

Insbesondere vor dem Hintergrund der Reinigung von Heizkesseln, die in den Bundesländern Tirol, Steiermark und Vorarlberg - im Unterschied zu den übrigen Bundesländern - regelmäßig zu erfolgen habe, wurde darauf verwiesen, dass nun "in größeren Abständen Kehrungen stattfinden" würden. Die geänderten Rahmenbedingungen hätten folglich keinen Einfluss auf die Verschmutzung der Rauchfangkehrer, da saubere Anlagen nicht gekehrt würden (Schr. vom 25.5.2016, zu Pkt. 2c).

Die Abgabenbehörde hat sich, was die behaupteten Änderungen bei den Intervallen betrifft, nicht geäußert. Sie hat in ihrer Stellungnahme vom 18.8.2016 (AS 170) vielmehr nur auf einen Beitrag des ORF Salzburg aus dem Jahr 2011 verwiesen. Auch aus diesem Beitrag ergibt sich aber, was die "Häufigkeit" des Kehrens betrifft, nur, dass die Feuerpolizeiverordnung in Salzburg geändert worden ist und die Intervalle der Kehrungen reduziert werden konnten, weil auf Grund von Edelstahlkaminen etc. weniger Ruß anfalle (vgl. AS 171).

e.) Nach dem Vorbringen der Abgabenbehörde im Schreiben vom 31.8.2016 (AS 174) hätten sich im Laufe der Jahre zwar die technischen und ökologischen Vorschriften und Verhältnisse wesentlich verändert (die Rahmenbedingungen bei der Reinigung von Feuerungsanlagen seien wesentlich verbessert worden). Es seien dadurch aber - selbst wenn sich die Intervalle verlängert hätten - "nicht zwangsläufig" auch die Verschmutzungseffekte gleich geblieben. Seien vor 20 bis 30 Jahren in erster Linie - neben Ölheizungen - Holz- und Festbrennstoffkessel ohne größere technische Regelungen und ohne Pufferung in Gebrauch gewesen, könne man heute davon ausgehen, dass durch neue Brenner und Steuerungen nicht nur der Verbrauch, sondern auch die Verschmutzung gesunken sei. Auch durch die vermehrte Nutzung von Solar- bzw. anderen Alternativenergien sei die Anzahl der Heiztage und somit auch der Kehrtage gesunken. Der Einsatz der Energieträger Kohle und Koks sowie Heizöl sei zurückgegangen. Auch in Tirol hätten saubere Energieträger, wie Pellets, Holzbriketts, Hackschnitzel, Solarwärme und Wärmepumpen, aber auch Fernwärmeheizwerke, zusehends an Bedeutung gewonnen. So befinde sich beispielweise im Gebiet-L, unweit vom Sitz des Bf., die "A-GmbH". Dieses Fernheizwerk habe im Jahr 2010, somit im Prüfungszeitraum, den Betrieb aufgenommen, sodass sich dieser Umstand im Kehrbezirk des Bf. ausgewirkt haben müsse (weniger Haushalte, weniger Kehrtage, weniger Verschmutzung).

f.) Der Bf. hielt dem in seinem Schreiben vom 7.11.2016 auf Seite 6 (AS 215) entgegen, dass das Fernheizwerk zu einem massiven Umsatzeinbruch in dieser Gemeinde geführt habe. In den versorgten Gebieten führe der Kaminkehrer keine Arbeiten mehr durch (es sei denn, es bestünden zusätzliche Festbrennstofffeuerstätten). Erbringe der Rauchfangkehrer aber keine Leistung mehr, sei nichts mehr zu bezahlen. Soweit in den fernwärmeversorgten Gebäuden noch Kachelöfen udgl. in Betrieb seien, würden ausschließlich Kehrarbeiten (und keine anderen Arbeiten) vorgenommen.

Es sei richtig, dass der Energieträger Kohle abgenommen habe. Es sei aber ein wesentlich größerer Teil durch Pellets und Hackschnitzel ersetzt worden. Diese Stoffe neigten bei der Verbrennung zu größeren Rußrückständen in den Anlagen. Die Energieerzeugung durch die Nutzung von Solar- und anderen Alternativenergien führe gleichfalls zu einem generellen Ausfall der Rauchfangkehrertätigkeiten und nicht etwa dazu, dass keine überwiegende Kehrtätigkeit mehr gegeben sei. Der Unternehmer werde auf diese Entwicklung reagieren müssen, indem der Stamm der Mitarbeiter reduziert werde. Dies ändere jedoch nichts an der Tätigkeit des Kaminkehrers an und für sich, sondern lediglich an der Anzahl der Beschäftigten.

g.) Die Abgabenbehörde hat in keiner Weise erläutert, weshalb die Ausführungen des Bf. zum unverändert gebliebenen Verschmutzungsgrad der Arbeiter (bei geringer gewordenen Kehrterminen) nicht zutreffend sein sollten. Dass die Verschmutzungseffekte "nicht zwangsläufig gleichgeblieben", sondern (nach Meinung der Behörde) abgenommen haben, hätte - in Anbetracht der gegenteiligen Behauptungen des Bf. - quantifiziert und auf der Grundlage der GPLA auf den Kehrbezirk des Bf. bezogen dargestellt werden müssen. Dasselbe gilt für das weitere - erstmals mit Schreiben vom 18.8.2016 (AS 170) ins Spiel gebrachte - Vorbringen der Behörde, dass die Tätigkeit der Kaminkehrer als Berater immer mehr an Bedeutung gewinnen "dürfte". Die gleichzeitig in den Raum gestellte Frage, ob bei den Eintragungen im Betrieb des Bf. wohl zwischen "echten Kehrungen, Messungen und Beratungen" differenziert worden sei (AS 170, Rückseite), hätte - gerade bei der vom Bf. angeregten Außenprüfung - an Ort und Stelle geklärt werden können und müssen. Sie ist offenkundig nicht verfolgt werden, obwohl in die Aufzeichnungen der Kehrtage bei der Außenprüfung Einsicht genommen worden ist (da dies für eine ordnungsgemäße Prüfung notwendig gewesen sei). Feststellungen zu den zuletzt geäußerten Bedenken wurden sohin nicht getroffen. Der Prüfer ist vielmehr von "Kehrtagen" ausgegangen, die den Anforderungen des Kollektivvertrags (und der LStR) entsprochen haben. Die Beschwerdevorentscheidung ist dabei verblieben.

h.) Für den Standpunkt der Behörde ist sohin auch mit dem Vorbringen nichts gewonnen, dass sich der Bf. durch die LStR 2002 nicht für beschwert erachten könne, weil mit diesen "wohl" eine "ausufernde Aufzeichnungsarbeit" vermieden werden solle. So werde "in vereinfachter Weise" einerseits eine Ausdehnung der Steuerfreiheit auf alle an einem Kehrtag erbrachten Leistungen (Messungen, Beratungen etc.) vorgenommen; im Gegenzug werde die Höhe des prozentuellen steuerfreien Anteils am Mindestlohn abweichend vom kollektivvertraglich geregelten Ansatz geregelt (Schreiben v. 31.8.2016).

Auch dieses - zuletzt erstattete - Vorbringen der Abgabenbehörde erweist sich als nicht ausreichend nachvollziehbar. Die Zusatz-Kollektivverträge der einzelnen Bundesländer sind an unterschiedliche Voraussetzungen geknüpft (Pauschbeträge stehen ggf. für einen ganzen Monat zu). Es ist völlig unbestimmt geblieben, weshalb eine Aufrechnung der angesprochenen Faktoren im Beschwerdefall zu einer Kürzung auf 8% führen sollte, soll doch eine Quantifizierung der ins Spiel gebrachten Faktoren auch nach Ansicht der Abgabenbehörde nicht möglich sein (vgl. Niederschrift vom 1.2.2017, 15:00). Zu welchen Zeiten genau die Arbeitnehmer des Bf. an den Kehrtagen einem "Verschmutzungseffekt" nicht ausgesetzt waren, wurde bei der Außenprüfung nicht festgehalten. Im Übrigen ist davon auszugehen, dass selbst der Wortlaut des Kollektivvertrags ("nur für die Zeit tatsächlich erbrachter Arbeitsleistung") noch keineswegs zu der Annahme zwingt, dass auch an den sog. "Kehrtagen" einzelne Zeiten (zB der An- und Rückfahrt bzw. der Fahrten zwischen den Objekten) von der Zulage ausgenommen sein sollten (vgl. Punkt II.6.d. zur steirischen Regelung, in der bei im Übrigen gleichem Wortlaut auf die "Arbeitszeit" iSd § 3 Rahmenkollektivvertrags - vgl. Punkt III.9. - abgestellt wird).

5. Zusammenfassend ist daher festzuhalten, dass der Behauptung, wonach "im Vergleich zu früheren Jahren eine vermehrte Beschäftigung mit rußarmen Heizquellen vorliege" und "das Ausmaß der Verschmutzung nicht mehr mit jenem aus früheren Zeiten verglichen werden" könne (Schr. des Finanzamts vom 29.4.2016; AS 95) - jedenfalls für den Beschwerdefall - nicht gefolgt werden kann. Es kann auch nicht davon ausgegangen werden, dass an den Kehrtagen in einem signifikant stärkeren Ausmaß als früher eine Beratertätigkeit ausgeübt worden wäre (vgl. Schr. des FA vom 18.8.2016; AS 170) und der Grad der Verschmutzung aus diesem Grund eine ins Gewicht fallende Reduktion erfahren hätte.

V. Angemessenheit der Zulage

Soweit seitens der Abgabenbehörde schließlich darauf verwiesen wurde, dass nach den einzelnen Zusatzkollektivverträgen von einer "sehr unterschiedlichen Höhe" der Schmutzzulage auszugehen sei und eine Schmutzzulage nur in Höhe von 8% als angemessen angesehen werden könne, ist Folgendes auszuführen:

1. In den genannten (Zusatz-)Kollektivverträgen ist der Kreis der anspruchsberechtigten Personen einwandfrei abgegrenzt (vgl. Bestimmungen über den jeweiligen "Geltungsbereich", räumlich, fachlich, persönlich). Die Höhe der Zulage ist klar geregelt, länderweise freilich unterschiedlich bemessen (zum Teil mit Pauschbeträgen, zum Teil mit Hundertsätzen in einer Bandbreite von 8% bis 20% des Grundlohns). Zum Teil ist - wie beispielsweise für das Bundesland Tirol - ausdrücklich vorgesehen, dass ein Anspruch auf Schmutzzulage nur für die Zeit tatsächlich erbrachter Arbeitsleistung besteht.

2. Dass die Höhe der strittigen Zulagen in Kollektivverträgen geregelt ist, bedeutet (entgegen der Ansicht des Bf.) allerdings noch keineswegs, dass die Angemessenheit in steuerlicher Hinsicht nicht geprüft werden dürfte. Im Erkenntnis vom 22.4.1998, 97/13/0163, hat der VwGH ausdrücklich und uneingeschränkt zum Ausdruck gebracht, dass es der Abgabenbehörde grundsätzlich zusteht, die Angemessenheit einer gewährten Zulage nach § 68 Abs. 1 EStG 1988 zu überprüfen. Der Begründung des Erkenntnisses ist - entgegen der Ansicht des Bf. - auch kein Hinweis dafür zu entnehmen, dass diese Aussage (dann) nicht gelten sollte, wenn die Auszahlung der Zulage - wie im Beschwerdefall - auf der Grundlage eines Kollektivvertrags und in dort geregelter Höhe erfolgt. Anhaltspunkte dafür, dass solche Zulagen einer Überprüfung durch die Abgabenbehörden entzogen sein sollten, bestehen nicht.

3. Die in Punkt II. dieser Entscheidung dargestellte Literatur sowie das BMF räumen aber ein, dass Schmutzzulagen, die sich auf Grund einer lohngestaltenden Vorschrift - insbesondere einer lohngestaltenden Vorschrift iSd § 68 Abs. 5 Z 1 bis 6 EStG 1988 - ergeben, grundsätzlich als angemessen anzusehen sind. Ein Spannungsverhältnis zu der in Punkt II. zitierten Rechtsprechung des VwGH ergibt sich nicht: Im Fall des Erkenntnisses des VwGH vom 17.1.1984, 83/14/0189, vermochte sich die Zulage zwar lediglich auf eine innerbetriebliche Vereinbarung bzw. Zusage zu stützen. Erheblich war jedoch, dass sie den Grundlohn für eine Arbeitsstunde überstiegen hat (gegen eine Schätzung der Zulage mit ca. 20% des Grundlohns hatte der Gerichtshof schließlich keine Bedenken). Im Fall des Erkenntnisses vom 17.2.1988, 85/13/0177, waren Zulagen zu beurteilen, die auf Grund einer innerbetrieblichen Vereinbarung über das kollektivvertraglich geregelte Ausmaß hinaus geleistet worden sind. Die angefochtene Entscheidung wurde aber schließlich auf Grund von Begründungs- bzw. Ermittlungsmängeln aufgehoben. Es bestand daher kein Anlass und kein Erfordernis des VwGH, in den soeben zitierten Erkenntnissen Aussagen zur Angemessenheit von kollektivvertraglich geregelten Schmutzzulagen zu treffen. Dazu kommt, dass Aussagen, die dem Gerichtshof zurechenbar sind, bloß den von ihm ausgefertigten Erkenntnissen und Beschlüssen zu entnehmen sind, nicht hingegen den im Rechtsinformationssystem des Bundes (RIS) publizierten (Stamm-)Rechtssätzen, auf die sich der Bf. in seinem Schreiben vom 7.11.2016 (AS 210 ff.) bezieht.

Der Rechtsansicht des Bf., wonach dem Erkenntnis vom 17.1.1984 zu entnehmen sei, dass ein Ausmaß der Zulage von ca. 20% des Grundlohns jedenfalls als angemessen anzusehen sei und der Rechtsprechung des VwGH im Übrigen entnommen werden könne, dass eine Angemessenheitsprüfung nur zu erfolgen habe, wenn die Zulage - der Höhe nach - über das kollektivvertraglich vorgesehene Ausmaß hinausgehe und ansonsten zu unterbleiben habe, kann somit in dieser Form nicht gefolgt werden. Wohl aber ist davon auszugehen, dass Schmutzzulagen, die in mehreren Länderkollektivverträgen in annähernd der gleichen Höhe vereinbart worden sind, zunächst einmal die "Vermutung" für sich haben, dass sie - zufolge der wirtschaftlich gegenläufigen Interessen und der Erfahrungen der Vertragspartner - den tatsächlichen Verhältnissen entsprechen können bzw. nahe kommen und daher von der Abgabenbehörde nur nach ausreichenden Tatsachenfeststellungen und mit zureichender Begründung verworfen werden dürfen.

4. Der vorliegende Beschwerdefall zeichnet sich - vor diesem Hintergrund - dadurch aus, dass in den angesprochenen (Zusatz-)Kollektivverträgen - bundesweit betrachtet - sehr unterschiedlich hohe Schmutzzulagen vereinbart sind. Die danach zu leistenden monatlichen bzw. wöchentlichen Beträge bewegen sich in einer Größenordnung zwischen 8% und 20% des Grundlohns. Die Zulage wird Lehrlingen zum Teil gewährt, zum Teil nicht bzw. nur in veränderter Höhe. Lediglich in den (Zusatz-)Kollektivverträgen für die Bundesländer Steiermark und Tirol ist ausdrücklich festgehalten, dass die Schmutzzulage "nur für die Zeit tatsächlich erbrachter Arbeitsleistung" gewährt wird, sodass sie in den einzelnen Lohnzahlungszeiträumen auch unterschiedlich hoch ausfallen kann. So ergibt sich beispielsweise aus den Lohnkonten 2009 und 2010 des Arbeitnehmers B, dass das (nach dem Bruttolohn bemessene) Höchstausmaß der Schmutzzulage (vgl. AS 16 f.) auf Basis der geleisteten und aufgezeichneten Kehrzeiten nicht immer erreicht worden ist.

5. Der Bf. wandte gegen den von der Abgabenbehörde als angemessen erachteten Prozentsatz ein, es seien keinerlei Feststellungen zur Angemessenheit der Schmutzzulage getroffen worden. Es sei willkürlich der in den LStR 2002 als "angemessen" erachtete Prozentsatz herangezogen worden. Tatsächlich wurden von der Abgabenbehörde keinerlei Feststellungen getroffen, die - aus den von ihr vorgebrachten Gründen (geändertes Arbeitsbild etc.) - dafür gesprochen hätten, den gewählten Prozentsatz und nicht etwa einen anderen, ebenso unter 18% liegenden Prozentsatz heranzuziehen.

6. Der von der Behörde anerkannte Prozentsatz bewegt sich an der (aller-)untersten Grenze der kollektivvertraglich vereinbarten Sätze. Eine Schmutzzulage in dieser Höhe (8%; 118,24 € ab 2011) war auch nur in einem einzigen Bundesland (Burgenland) vorgesehen (in Vorarlberg waren es 8,5%). Die Zulage für das Bundesland Niederösterreich betrug rd. 9%, für Oberösterreich rd. 11%. Die Zulage wurde in drei Bundesländern (Wien, Tirol; Kärnten: ca. 18%: 226,65 € bei einem Mindestlohn von 1.267,34 €) und damit überwiegend mit 18% angesetzt. Sie war in der Steiermark geringfügig niedriger (15%) und in Salzburg etwas höher (20%). Das arithmetische Mittel der zuletzt genannten fünf Bundesländer liegt bei 17,8% (und damit in etwa bei 18%). Es hätte nach Ansicht des Senates allein deshalb besonderer Gründe bedurft, um das Ausmaß der Zulage um mehr als die Hälfte (rd. 55%) zu kürzen. Solche Gründe konnten aber von der Abgabenbehörde - wie bereits ausgeführt worden ist - nicht aufgezeigt werden. Es mangelt daher an ausreichenden sachverhaltsbezogenen Feststellungen, weshalb im Beschwerdefall gerade ein Satz von 8% (und nur ein solcher Satz) angebracht sein soll.

7. Es mag zutreffen, dass, wie der Bf. ausgeführt hat, in den einzelnen Bundesländern unterschiedliche feuerpolizeiliche Regelungen bestehen. Zum Ersuchen des BFG, den Nachweis der Behauptung zu erbringen, dass der länderweise unterschiedlich hohe Verschmutzungsgrad auf die behaupteten unterschiedlichen Einsatzbereiche (auf Grund unterschiedlicher Kehrordnungen) zurückzuführen sind, wurde darauf verwiesen, dass in drei Bundesländern (Tirol, Vorarlberg und Steiermark) auch die Heizkessel gereinigt werden müssen (hierbei seien bei Öl-, Pellets-, Hackschnitzel- und Stückholzheizungen die Heizflächen und die Verbindungsstücke zu reinigen), wobei die Reinigungstätigkeit auch bei warmen Anlagen auszuüben sei und es dadurch zu direktem Kontakt mit Rußstaub komme. Durch die Schweißnässe dringe der Ruß tiefer in die Hautporen ein; das Rußgewand samt Unterwäsche werde stärker verschmutzt (Schreiben vom 25.5.2016, AS 119, zu Punkt 2.c.).

Ebenso zutreffend wandte das Finanzamt dagegen ein, dass sich dann gerade in diesem Punkt die Tiroler, die Vorarlberger und die Steiermärkische Kehrordnung offensichtlich nicht wesentlich voneinander unterscheiden würden (Schr. vom 31.8.2006, AS 174). Die Schmutzzulagen hätten in Vorarlberg und in der Steiermark aber lediglich 8,5% bzw. 15% betragen. Mit dem Hinweis auf einen unterschiedlich hohen Verschmutzungsgrad auf Grund der Reinigung von Heizkesseln kann die unterschiedliche Höhe der Zulage in den drei Bundesländern offensichtlich nicht ausreichend erklärt werden, zumal der Bf. selbst darauf verwiesen hat, dass es für ihn "nicht nachvollziehbar" sei, wie der Grad der erhöhten Verschmutzung "quantifiziert" werden soll (Schreiben vom 25.5.2016, AS 149, zu Punkt 2.d.). Die Schmutzzulage ist auch in den übrigen Bundesländern sehr unterschiedlich hoch (vgl. Burgenland mit 8% einerseits und Salzburg mit 20% andererseits). Dass es der Grad der erhöhten Verschmutzung, insbesondere auf Grund der Reinigung von Heizkesseln (in den genannten drei Ländern), gewesen sein soll, der das Ausmaß der Zulage entscheidend bestimmt hat, kann nicht als erwiesen angenommen werden. Es muss vielmehr davon ausgegangen werden, dass auch die Bedingungen (Umstände), unter denen die betreffenden Arbeiten verrichtet werden müssen (vgl. Punkt III.10.), in den einzelnen Ländern in unterschiedlichem Ausmaß gewürdigt und bewertet worden sind.

8. Bei der Beurteilung der Frage, ob eine Schmutzzulage in einer bestimmten Höhe noch als angemessen angesehen werden kann, ist nach Ansicht des Senates zudem mit zu berücksichtigen, dass sie nur innerhalb einer bestimmten Bandbreite erfolgen kann und dem Ergebnis der Abwägungen - vergleichbar einer Schätzung - ein gewisser Spielraum innewohnt (immanent ist). Hilfsweise kann auch darauf Bedacht genommen werden, in welcher Höhe Schmutzzulagen in Berufen vereinbart werden, in denen von einem vergleichbaren Grad der Verschmutzung auszugehen ist und in denen offenbar genauso den besonderen Umständen Rechnung getragen wird, unter denen die entsprechenden Arbeiten üblicherweise und zwangsläufig verrichtet werden müssen. Von einem solchen Verständnis gehen offenkundig auch die beiden Parteien des vorliegenden Beschwerdefalles aus, wenn sie - freilich mit unterschiedlichem Ergebnis - auf die Kollektivverträge zB der Mechaniker und Handelsarbeiter verweisen.

9. Der Senat folgt der Ansicht, dass als Gruppen, die in diesem Zusammenhang für einen Vergleich der Arbeitsbedingungen herangezogen werden können, am ehesten die Arbeitnehmer in der Mineralölindustrie Österreichs in Betracht zu ziehen sind (vgl. Anh. 4, Pkt. 10; AS 222 ff.). Für die Reinigung von Behältern, Kesseln, Rauchfängen etc. sind hier (im Kollektivvertrag in der ab 1.2.2015 geltenden Fassung) Schmutzzulagen von 20% vorgesehen. Wenngleich die Angemessenheit dieser Zulagen im vorliegenden Verfahren nicht zu beurteilen ist, kann doch darauf verwiesen werden, dass eine Zulage in der hier vorliegenden Größenordnung (18%) noch nicht aus dem Rahmen fällt. Für Veranlagungsjahre vor 2008 wurde dieser Prozentsatz von der Finanzverwaltung und auch von der Sozialversicherung nicht in Frage gestellt. Er mag zwar an der oberen Grenze liegen. Dessen ungeachtet befindet er sich nach Ansicht des Senates noch im Rahmen dessen, was als angemessen bzw. als "durchschnittlich üblich" (vgl. VwGH 17.2.1988, 85/13/0177) angesehen werden kann (und von den Kollektivvertragspartnern offenkundig auch so gewürdigt worden ist), solange keine Änderung der Arbeitsverhältnisse nachweisbar ist.

10. In einem vergleichbaren Fall der Beurteilung der Angemessenheit von Schmutzzulagen von Kaminkehrern nach Ergehen des 2. Wartungserlasses 2008, dh für Veranlagungsjahre ab 2009, ist die Abgabenbehörde - dem unbestritten gebliebenen Vorbringen des Bf. zufolge (Schr. v. 25.5.2016, AS 124) - zu dem Ergebnis gelangt, dass eine neuerliche Inanspruchnahme des Arbeitgebers für Nachforderungsbeträge (Differenz von 8% auf 18%) nicht zu erfolgen hat. Auch wenn die Rechtmäßigkeit der im vorliegenden Fall bekämpften Bescheide nicht davon abhängig sein kann, ob eine Abgabenbehörde im Verfahren eines anderen Abgabepflichtigen zu einem anderen Ergebnis gelangt ist, bleibt doch zu erwähnen, dass die Vorschreibung der Abgaben auch in diesem Fall auf Rz 11130 LStR 2002 gestützt worden war. Wie sich schließlich aus einer im Jänner 2017 vorgelegten Niederschrift ergibt, ist der zuständige Sozialversicherungsträger davon abgerückt, eine Kürzung der kollektivertragsgemäß mit 18% ausbezahlten Schmutzzulage aus dem Grunde einer Änderung des Berufsbilds vorzunehmen (wobei offenkundig davon ausgegangen worden ist, dass die gesamte Zulage als reine Schmutzzulage anzusehen ist; vgl. Punkt III.10).

11. Zusammenfassend ist daher festzuhalten, dass die im Beschwerdefall unbestritten nur für sog. Kehrtage ausbezahlte Schmutzzulage noch als angemessen angesehen werden kann. Eine Zulage in dieser Höhe (18%) ist von der Abgabenbehörde für Veranlagungsjahre vor 2009 nicht beanstandet worden. Die strittige Nachforderung stützt sich auf eine Änderung des Berufsbilds, die für den Beschwerdefall und die Beschwerdejahre - auch nach Einholung von ergänzenden Ausführungen der Abgabenbehörde - nicht nachvollzogen werden kann. Dass auf Grund der (Zusatz-)Kollektivverträge zweier Bundesländer erheblich geringere Schmutzzulagen zu zahlen sind (Vlbg., Burgenland), lässt es noch nicht zu, im Beschwerdefall nur eine Zulage von 8% anzuerkennen, wobei von der Abgabenbehörde auch kein anderer Prozentsatz genannt werden konnte, der ggf. zutreffender sein soll. Die Beurteilung der Angemessenheit lässt einen gewissen Spielraum zu. Der im (Zusatz-)Kollektivvertrag für das Bundesland Tirol vorgesehene Prozentsatz bewegt sich in annähernd der Höhe, wie er in mehreren anderen Bundesländern vereinbart worden ist. Er liegt nicht außerhalb jener Bandbreite (Größenordnung), in der Schmutzzulagen in Berufszweigen vereinbart worden sind, die einen vergleichbar hohen Grad der Verschmutzung aufweisen.

12. Eine Einvernahme der namhaft gemachten Zeugen hat sich als entbehrlich erwiesen. Die genannten Organe könnten, weil sie (nur) andere Beitragspflichtige geprüft haben, zu den Umständen der Arbeitsausübung, die im vorliegenden Fall zu beurteilen sind, keinerlei Angaben machen. Es könnte weiters nicht davon ausgegangen werden, dass sie von den betroffenen Dienstgebern gegenüber dem BFG von der Verschwiegenheitsverpflichtung ("in schlüssiger Form") entbunden worden sind, (nur) weil Unterlagen vorgelegt werden konnten, die in Prüfungsverfahren bei diesen Beitragspflichtigen erstellt worden sind. Schließlich darf darauf verwiesen werden, dass im Beschwerdefall - nach Würdigung der vorliegenden Beweise - ohnedies davon ausgegangen wurde, dass die Arbeiten zu einer Verschmutzung iSd § 68 EStG 1988 geführt haben.

VI. Zulässigkeit einer Revision

Gegen ein Erkenntnis des Bundesfinanzgerichtes ist die Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofs (VwGH) abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des VwGH nicht einheitlich beantwortet wird (Art. 133 Abs. 4 B-VG).

Die Rechtsfrage, ob Schmutzzulagen in steuerlicher Hinsicht auf ihre Angemessenheit hin überprüft werden dürfen, ist als durch die (in den Punkten II.4 und V.2 zitierte) Rechtsprechung des VwGH als ausreichend geklärt anzusehen, wenngleich diese Rechtsprechung zu Sachverhalten ergangen ist, die vom vorliegenden Sachverhalt der Auszahlung einer kollektivvertraglich vereinbarten Schmutzzulage abweichen. Diese Rechtsansicht entspricht auch der bisherigen Rechtsprechung des BFG in vergleichbaren Beschwerdefällen (BFG 16.12.2014, RV/3100400/2013; BFG 12.10.2015, RV/5100991/2012; BFG 12.10.2015, RV/5100992/2012).

Bei der Frage hingegen, ob die gezahlten Zulagen auf der Grundlage dieser Rechtsprechung im Beschwerdefall (und allein dieser Sachverhalt war zu beurteilen) noch als angemessen angesehen werden können, handelt es sich um eine Sachverhaltsfrage, die im Rahmen der Beweiswürdigung zu klären ist und für die eine ordentliche Revision an den VwGH nach Art. 133 Abs. 4 B-VG grundsätzlich nicht vorgesehen ist.

Innsbruck, am 8. Februar 2017

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 68 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Verweise: | BFG 12.10.2015, RV/5100991/2012 |