Entschiedene Sache

European Case Law Identifier: ECLI:AT:BFG:2014:RV.7101953.2014

Entscheidungstext

Hintere Zollamtsstraße 2b

1030 Wien

DVR: 2108837

IM NAMEN DER REPUBLIK!

Das Bundesfinanzgericht hat durch den Richter Dr. Rudolf Wanke über die Beschwerde der Tatjana S*****, *****Adresse*****, vor dem Bundesfinanzgericht vertreten durch Mag. Dr. Wolfgang Mekis, Strafverteidiger und Rechtsanwalt, 1060 Wien, Gumpendorferstraße 5, vom 11. 11. 2013 gegen den Bescheid des Finanzamtes Baden Mödling, 2500 Baden, Josefsplatz 13, vor dem Bundesfinanzgericht vertreten durch Mag. (FH) Christine Schubert, vom 9. 10. 2013 betreffend Einkommensteuer für das Jahr 2011, Steuernummer 16*****, zu Recht erkannt:

I. Der Beschwerde wird Folge gegeben.

Der angefochtene Bescheid wird gemäß § 279 Abs. 1 Bundesabgabenordnung (BAO) - ersatzlos - aufgehoben.

II. Gegen dieses Erkenntnis ist gemäß Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) eine Revision nicht zulässig.

Entscheidungsgründe

Das Finanzamt Baden Mödling erließ mit Datum 21. 11. 2012 gegenüber der Beschwerdeführerinn (Bf) Tatjana S*****, die im Jahr 2011 als Kommanditistin mit einer Hafteinlage von 100 Euro an der P***** KG beteiligt war, einen Einkommensteuerbescheid für das Jahr 2011, dem Einkünfte aus Gewerbebetrieb von 30.538,34 Euro, Einkünfte aus nichtselbständiger Arbeit von der P***** KG von 2.557,68 Euro, zuzüglich gemäß § 3 Abs. 2 EStG 1988 anzusetzende Einkünfte von 3.171,19 Euro, abzüglich des Pauschbetrags für Werbungskosten von 132,00 Euro, zugrunde liegen. Ferner wurden der Pauschbetrag für Sonderausgaben von 60,00 Euro sowie der Verkehrsabsetzbetrag (291,00 Euro) und der Arbeitnehmerabsetzbetrag (54,00 Euro) berücksichtigt. Begründend wurde ausgeführt:

Bei der Ermittlung des Steuersatzes (Progressionsvorbehalt) - siehe Hinweise zur Berechnung - wurden zuerst Ihre steuerpflichtigen Einkünfte auf den Jahresbetrag umgerechnet, Sonderausgaben und andere Einkommensabzüge berücksichtigt und anhand der sich für das umgerechnete Einkommen ergebenden Tarifsteuer ein Durchschnittssteuersatz ermittelt und auf Ihr Einkommen angewendet Umrechnungsvariante). Danach ist anhand einer Kontrollrechnung festzustellen, ob sich bei Hinzurechnung der Bezüge gemäß § 3 Abs. 2 EStG 1988 gegenÜber der Umrechnungsvariante eine niedrigere Steuer ergibt. Da dies in Ihrem Fall zutrifft, wurde der Tarif auf ein Einkommen von 36.075,21 Euro angewendet.

Zuvor hatte das Finanzamt Wien 12/13/14 Purkersdorf gegenüber der P***** KG, vertreten durch denselben Rechtsanwalt wie die Bf, einen Bescheid über die Feststellung von Einkünften gemäß § 188 BAO für das Jahr 20111 erlassen, wonach die KG im Jahr 2011 Einkünfte aus Gewerbebetrieb von 3.053.834,49 Euro erzielt hat, wovon 30.538,34 Euro auf die Bf entfielen.

Gegen diesen Einkommensteuerbescheid wurde am 4. 10. 2012, beim Finanzamt eingelangt am 10. 12. 2012, durch die Bf als "Einspruch" bezeichnete Berufung mit dem ersichtlichen Antrag erhoben, keine Einkünfte aus Gewerbebetrieb anzusetzen, da sie derartige Einkünfte von der P***** KG nicht erhalten habe.

Mit Berufungsvorentscheidung vom 14. 5. 2013 wurde die Berufung "vom 7. 12. 2012" gegen den Bescheid vom 21. 11. 2012 als unbegründet abgewiesen:

Dem angefochtenen Bescheid liegen Ihre anteiligen Einkünfte an der P***** KG, FA 08, St.Nr. 3*****, zugrunde, die in dem Feststellungsbescheid 2011 betreffend die einheitliche und gesonderte Feststellung der Einkünfte vom 25.4.2012 getroffen worden sind.

Liegen einem Bescheid Entscheidungen zugrunde, die in einem Feststellungsbescheid getroffen wurden, so kann gem. § 252(1) BAO der Bescheid nicht mit der Begründung angefochten werden, dass die im Feststellungsbescheid getroffenen Entscheidungen unzutreffend sind. Die Berufung ist daher bei dem Finanzamt einzubringen, das den Feststellungsbescheid erlassen hat.

Das für die Einkommensteuer zuständige Finanzamt ist jedoch verpflichtet im Fall der nachträglichen Abänderung, Aufhebung oder Erlassung eines Feststellungsbescheides von amts wegen einen neuen Einkommensteuerbescheid für das betreffende Jahr zu erlassen.

Hiergegen stellte die Bf durch ihren rechtsfreundlichen Vertreter am 10. 6. 2013, eingelangt beim Finanzamt am 11. 6. 2013, Vorlageantrag. Inhaltlich erfolgte keine Auseinandersetzung mit den Ausführungen in der Berufungsvorentscheidung.

Die Berufung der P***** KG gegen den Feststellungsbescheid 2011 wurde vom Unabhängigen Finanzsenat mit Berufungsentscheidung UFS 22. 7. 2013, RV/2239-W/12, als unbegründet abgewiesen.

Mit Eingabe vom 17. 9. 2013 zog die Bf durch ihren rechtsfreundlichen Vertreter die Berufung "vom 7. 12. 2012 gegen den Bescheid vom 21. 11. 2012 zurück".

Der Einkommensteuerbescheid für das Jahr 2011 vom 21. 11. 2012 erwuchs somit in Rechtskraft.

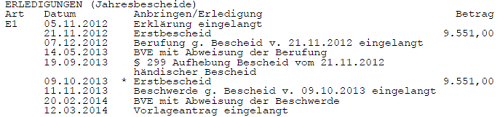

Das Abgabeninformationssystem weist in Bezug auf das Jahr 2011 folgende Buchungen aus:

Mit Datum 9. 10. 2013 erließ des Finanzamt neuerlich einen Einkommensteuerbescheid für das Jahr 2011, der inhaltlich jenem vom 21. 11. 2012 entspricht. Die Begründung wurde wie folgt ergänzt:

Wie mit Ihrer steuerlichen Vertretung besprochen erfolgte die Aufhebung des Einkommensteuerbescheides vom 21.11.2012 zu Unrecht.

Hiergegen erhob die Bf durch ihren rechtsfreundlichen Vertreter am 11. 11. 2013 Berufung mit dem Antrag, den angefochtenen Bescheid aufzuheben.

... Mit dem angefochtenen Einkommensteuerbescheid wurden mir anteilige Einkünfte der P***** KG, FA 08, St.Nr. 3*****, in Höhe von € 30.538,34 zugerechnet. Dieser Zurechnung liegt der an die P***** KG ergangene Feststellungsbescheid 2011 betreffend die einheitliche und gesonderte Feststellung der Einkünfte vom 25.4.2012 zugrunde.

Das Finanzamt Baden Mödling hat einen gleichlautenden Bescheid bereits am 21.11.2012 erlassen. In Ansehung dieses Bescheides bin ich der Berufung der P***** KG gegen den Feststellungsbescheid 2011 vom 25.4.2012 betreffend die Wiederaufnahme des Verfahrens und die einheitliche und gesonderte Feststellung der Einkünfte mit Schriftsatz meines rechtsfreundlichen Vertreters vom 11.7.2013 rechtzeitig beigetreten. Über diesen Beitritt wurde bislang noch nicht entschieden.

In der Folge hat das Finanzamt den Einkommensteuerbescheid 2011 vom 21.11.2012 aufgehoben und nunmehr den inhaltlich gleichlautenden angefochtenen Bescheid erlassen. Ein Bescheid über die Wiederaufnahme des bereits abgeschlossenen Verfahrens hat die erstinstanzliche Finanzbehörde nicht erlassen.

Der angefochtene Bescheid ist daher mit Rechtswidrigkeit belastet.

Durch den bekämpften Bescheid bin ich beschwert, weil über die Berufung der P***** KG gegen den Feststellungsbescheid vom 25.4.2012 mittlerweile eine Berufungsentscheidung des UFS ergangen ist und mir demnach ein Beitritt zur Berufung der P***** KG aus Anlass des nunmehr angefochtenen Bescheides nicht mehr möglich ist.

Mit Beschwerdevorentscheidung vom 20. 2. 2014 wurde die als Beschwerde weiterwirkende Berufung vom 11. 11. 2013 als unbegründet abgewiesen, wobei die Begründung jener der Berufungsvorentscheidung vom 14. 5. 2013 entspricht.

Am 11. 3. 2014, beim Finanzamt eingelangt am 13. 3. 2014, stellt die Bf durch ihren rechtsfreundlichen Vertreter - ohne weitere Ausführungen - Vorlageantrag.

Das Finanzamt legte die Beschwerde am 13. 5. 2014 dem Bundesfinanzgericht vor und führte hierzu unter anderem aus:

Sachverhalt:

Frau Tatjana S***** war im Jahr 2011 an der P***** KG (StNr 08-3*****) beteiligt. Im Rahmen einer Betriebsprüfung kam es zu Zuschätzungen und mittels Tangente wurde Frau S***** aufgrund der Beteiligungshöhe von 1% ein Gewinn aus Gewerbebetrieb in Höhe von € 30.538,34 zugerechnet.

Der Erstbescheid wurde am 21.11.2012 erlassen, die Berufung vom Dezember 2012 gem. § 252 Abs. 1 BAO abgewiesen. Im Juni 2013 wurde ein Vorlageantrag gestellt; allerdings wurde nach Absprache zwischen Amtsfachbereich und steuerlicher Vertretung (unter Hinweis auf § 252 BAO) die Berufung zurückgezogen.

Aufgrund einer Fehlbuchung im AIS wurde nicht nur die BVE sondern der Erstbescheid als Folge dieser Zurücknahme aufgehoben. Von der neuerlichen Erlassung eines inhaltlich gleichlautenden Bescheides wurde die steuerliche Vertretung verständigt. Der Bescheid wird nun erneut mit derselben Begründung (die Zurechnung aus der KG sei falsch) bekämpft.

Beweismittel:

Bescheide

Rechtsmittel

- BE P***** KG

Stellungnahme:

Die Aufhebung des ursprünglichen Bescheides ist aus einem Versehen des Amtsfachbereiches geschehen. Nach Zurücknahme der Berufung hätte nur die BVE aus dem Rechtsbestand ausscheiden müssen, dies hat allerdings im AIS auch zur Aufhebung des Bescheides vom 21.11.2012 geführt.

Inhaltlich ist das Finanzamt Baden Mödling an die Feststellungen betreffend die KG gebunden.

Die steuerliche Vertretung bringt vor, Frau S***** wäre durch den erneuten Erstbescheid insoweit beschwert gewesen, als sie nun der Berufung gegen den F-Bescheid der P***** KG nicht mehr beitreten hätte können.

Dem ist allerdings zu entgegnen, dass die Aufhebung bzw. neuerliche Erlassung des Einkommensteuerbescheides erst im September bzw. Oktober 2013 erfolgt ist, während die Berufungsentscheidung betreffend die KG bereits im Juli 2013 ergangen ist.

Der Bescheid vom 09.10.2013 hätte also nicht ergehen dürfen, er stellt allerdings nach Ansicht des Finanzamtes die rechtlich richtige Beurteilung des Sachverhaltes dar.

Mit Beschluss vom 22. 5. 2014 trug hierauf das Bundesfinanzgericht den Parteien des verwaltungsgerichtlichen Verfahrens auf:

Den Parteien des verwaltungsgerichtlichen Verfahrens wird gemäß § 2a i. V. m. § 138 BAO und § 269 Abs. 2 BAO aufgetragen, innerhalb von zwei Wochen nach Zustellung dieses Beschlusses den Bescheid vom 19. 9. 2013 „§ 299 Aufhebung Bescheid vom 21.11.2012 händischer Bescheid“ dem Bundesfinanzgericht im Original (Beschwerdeführerin) bzw. in Zweitschrift (Finanzamt) samt allfälligem Eingangsvermerk (Beschwerdeführerin) bzw. Zustellnachweis (Finanzamt) vorzulegen oder anzugeben, dass ein derartiger Bescheid nicht erlassen wurde. Letzterenfalls wäre auch anzugeben, ob der Einkommensteuerbescheid 2011 vom 21. 11. 2012 durch einen anderen Bescheid aus dem Rechtsbestand ausgeschieden ist. In diesem Fall wäre dieser Bescheid samt Eingangsvermerk bzw. Zustellnachweis vorzulegen.

Begründend wurde unter anderem ausgeführt:

Der (tatsächliche oder vermeintliche) Bescheid vom 19. 9. 2013 „§ 299 Aufhebung Bescheid vom 21.11.2012 händischer Bescheid“ wurde dem Gericht vom Finanzamt bei der elektronischen Aktenvorlage nicht vorgelegt.

Die rechtliche Existenz einer derartigen Bescheides (oder eines anderen verfahrensrechtlichen Bescheides) ist Voraussetzung dafür, dass der Einkommensteuerbescheid 2011 vom 21.11.2012 aus dem Rechtsbestand ausgeschieden ist. Gehörte hingegen der Einkommensteuerbescheid 2011 vom 21.11.2012 weiterhin dem Rechtsbestand an, würde sich der angefochtene Einkommensteuerbescheid 2011 vom 9. 10. 2013 infolge des Hindernisses der entschiedenen Sache als rechtswidrig erweisen und wäre vom Gericht aufzuheben.

Die Bf gab durch ihren rechtsfreundlichen Vertreter am 2. 6. 2014 folgende Äußerung ab:

... Einen Bescheid vom 19.9.2013 ,,§ 299 Aufhebung Bescheid vom 21.11.2012 händischer Bescheid" hat das FA der Beschwerdeführerin nicht zugestellt.

Ein anderer Bescheid, durch den der Einkommenssteuerbescheid 2011 vom 21.11.2012 aus dem Rechtsbestand ausgeschieden worden wäre, ist der Beschwerdeführerin ebenfalls nicht zugegangen.

Der Aufhebungsantrag der Beschwerdeführerin bleibt daher vollinhaltlich aufrecht...

Das Finanzamt äußerte sich am 4. 6. 2014, eingelangt 10. 6. 2013, wie folgt:

... wie bereits im Vorlageantrag erwähnt war die Aufhebung des Erstbescheides vom 21.11.2012 gem. § 299 BAO ein Irrtum bzw. resultiert dieser Bescheid aus einer Fehlbuchung im AIS. Aufgrund der Zurücknahme der Berufung musste die BVE aus dem Rechtsbestand ausscheiden, die aufhebende Buchung in der AIS beseitigte allerdings den Erstbescheid vom 21.11.2012. Der aufhebende Bescheid wurde auch nicht zugestellt; dies wurde auch mit der steuerlichen Vertretung der Frau S***** besprochen und in einem Aktenvermerk festgehalten.

Um den richtigen Betrag auf dem Abgabenkonto wieder darstellen zu können wurde anschließend ein neuer Erstbescheid, der im laufenden Verfahren bekämpft wird, erlassen.

Das Bundesfinanzgericht hat erwogen:

Sachverhalt

Unstrittig ist, dass ein Aufhebungsbescheid betreffend den Einkommensteuerbescheid für das Jahr 2011 vom 21. 11. 2012 nicht wirksam erlassen wurde.

Rechtliche Würdigung

Nach § 213 Abs. 1 BAO ist bei den von derselben Abgabenbehörde wiederkehrend zu erhebenden Abgaben und den zu diesen Abgaben zu erhebenden Nebenansprüchen grundsätzlich für jeden Abgabepflichtigen, bei Gesamtschuldverhältnissen für die Gesamtheit der zur Zahlung Verpflichteten, die Gebarung (Lastschriften, Zahlungen und alle sonstigen ohne Rücksicht aus welchem Anlass entstandenen Gutschriften) in laufender Rechnung zusammengefasst zu verbuchen.

Die behördlichen Verbuchungen auf dem Abgabenkonto sind für sich nicht rechtsbegründend, also weder verpflichtend, wenn kein Verpflichtungsgrund besteht, noch berechtigend, wenn sie auf keinen Rechtsgrund zurückzuführen sind. Den Verbuchungen kommt kein rechtsbegründender, sondern nur ein nachvollziehender, deklarativer Charakter zu. Verbuchungen, die nicht der Rechtslage entsprechen, sind für sich nicht verpflichtend und nicht berechtigend, sondern von Amts wegen richtig zu stellen (vgl. Stoll, Bundesabgabenordnung, 2295).

Es gehört daher der Einkommensteuerbescheid für das Jahr 2011 vom 21. 11. 2012 weiterhin dem Rechtsbestand an.

Materielle Rechtskraft bedeutet nach hL Unwiderrufbarkeit, Unwiederholbarkeit und Verbindlichkeit des Bescheides (vgl. Walter/Mayer, Verwaltungsverfahrensrecht, Rz 451 ff).

Dabei kommt es entscheidend darauf an, ob die bereits entschiedene Sache ident mit jener ist, deren Entscheidung im Wege des neuerlichen Antrages begehrt wird. Abgesehen von der Identität des Begehrens und der Partei (Parteien) muß Identität des anspruchserzeugenden Sachverhaltes gegeben sein, damit das Verfahrenshindernis der res iudicata vorliegt (VwGH 28. 2. 2008, 2006/16/0129, unter Hinweis auf Stoll, Bundesabgabenordnung, 944; Fasching, Zivilprozeßrecht, Lehrbuch und Handbuch2, Rz 1514 und 1515).

Die Rechtskraftwirkung (und damit das Wiederholungsverbot) bezieht sich auf den Gegenstand des Bescheidspruches (vgl. Stoll, Bundesabgabenordnung, 944), also hier auf den Abspruch über die Einkommensteuer für das Jahr 2011.

Solange der Einkommensteuerbescheid für das Jahr 2011 vom 21. 11. 2012 dem Rechtsbestand angehört, durfte daher kein neuerlicher Einkommensteuerbescheid für das Jahr 2011 erlassen werden. Diesbezüglich liegt entschiedene Sache vor.

Rechtswidrigkeit des angefochtenen Bescheides

Der angefochtene Einkommensteuerbescheid für das Jahr 2011 vom 11. 11. 2013 erweist sich somit als rechtswidrig (Art. 134 Abs 1 Z 1 B-VG) und ist daher gemäß § 279 BAO ersatzlos aufzuheben.

Gemäß § 25 Abs. 1 BFGG und § 282 BAO ist das Finanzamt verpflichtet, im gegenständlichen Fall mit den ihm zu Gebote stehenden rechtlichen Mitteln unverzüglich den der Rechtsanschauung des Bundesfinanzgerichtes entsprechenden Rechtszustand herzustellen und die entsprechenden Buchungen am Abgabenkonto vorzunehmen.

Bemerkt wird, dass voraussichtlich auch der Einkommensteuerbescheid für das Jahr 2011 vom 21. 11. 2012 - wegen Verstoßes gegen das Gebot des § 23 Z 2 EStG 1988 - unrichtig sein dürfte, diese Rechtswidrigkeit ist allerdings nicht Gegenstand dieses Verfahrens.

Revisionsnichtzulassung

Gemäß Art. 133 Abs. 4 B-VG ist gegen diese Entscheidung eine Revision nicht zulässig. Es handelt sich um keine Rechtsfrage von grundsätzlicher Bedeutung, da das Bundesfinanzgericht in rechtlicher Hinsicht der Judikatur folgt.

Wien, am 11. Juni 2014

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 188 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Verweise: | |