Vorsteuerabzug iZm USt-Karussell

European Case Law Identifier: ECLI:AT:BFG:2014:RV.7102072.2003

Beachte:

Revision eingebracht. Beim VwGH anhängig zur Zl. Ra 2014/13/0023. Zurückweisung mit Beschluss vom 25.02.2015.

Entscheidungstext

IM NAMEN DER REPUBLIK!

Das Bundesfinanzgericht hat durch die Vorsitzende V.

und die weiteren Senatsmitglieder

B., Beisitzer_1 und Beisitzer_2

in der Beschwerdesache Bf., 1xxx Wien, Adresse13, gegen die Bescheide des Finanzamtes für den 23. Bezirk, betreffend Festsetzung der Umsatzsteuer für den Zeitraum Juli und August 2002 sowie Umsatzsteuer 2002 in der Sitzung am 25. Juni 2014 nach Durchführung einer mündlichen Verhandlung zu Recht erkannt:

Die Beschwerde gegen die Umsatzsteuerfestsetzungsbescheide für die Zeiträume

Juli und August 2002 wird zurückgewiesen.

Die Beschwerde gegen den Umsatzsteuerbescheid 2002

wird als unbegründet abgewiesen.

Der angefochtene Bescheid bleibt unverändert.

Eine Revision an den Verwaltungsgerichtshof ist nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) nicht zulässig.

Entscheidungsgründe

Die Beschwerdeführerin (im Folgenden mit Bf. bezeichnet) wurde mit Gesellschaftsvertrag vom Datum1 gegründet und mit Datum2 in das Firmenbuch eingetragen. Den Betriebsgegenstand der Bf. bildet der Handel mit Computern. Am Stammkapital in Höhe von ATS 500.000 sind u.a. G.N. und A.N. jeweils mit einer Einlage in Höhe von ATS 125.000,00 bzw. ATS 41.000,-- beteiligt.

Zum einzelvertretungsbefugten Geschäftsführer der Bf. ist G.N. bestellt. Zur einzelvertretungsbefugten Prokuristin der Bf. ist B.P. bestellt, diese ist Leiterin der Buchhaltung der Bf..

1. BP-Feststellungen im Zuge der Umsatzsteuer-Nachschau 7-8/2002:

Im Zuge einer Umsatzsteuernachschau für den Zeitraum Juli bis August 2002 wurden die nachstehenden Feststellungen getroffen:

In Tz 16 des BP-Berichtes wurde festgestellt, dass im Gefolge eines sog. "Vorsteuer-Karussells" von der Bf. der Abzug von Vorsteuern beantragt worden sei, wo es bei keinem der beteiligten Vorlieferanten, S2-GmbH und T-GmbH auch nur den geringsten Hinweis gebe, dass die fakturierte Ware, nämlich funktionstüchtige, in Originalverpackung versiegelte Prozessoren mit der Bezeichnung "CPU Intel Pentium IV 2,0 GHz, 512 kB Cache Tray" (CPUs) jemals eingekauft bzw. vorhanden gewesen seien.

Den in den Voranmeldungszeiträumen Juli und August 2002 nicht anerkannten Vorsteuern iHv EUR 823.622,40 bzw. EUR 104.256,00 liegen die nachstehenden Eingangsrechnungen der T2-GmbH zugrunde:

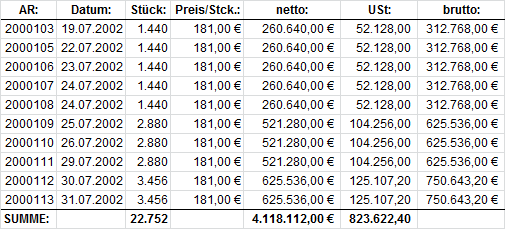

Eingangsrechnungen im Voranmeldungszeitraum Juli 2002 (in EUR):

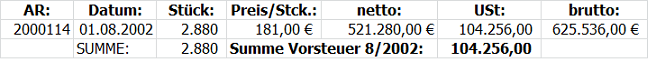

Eingangsrechnungen im Voranmeldungszeitraum August 2002:

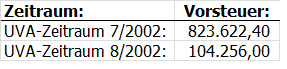

Für die Nichtanerkennung des Vorsteuerabzuges sei es ausreichend, dass keine Lieferung von Waren, die den Fakturen entsprechen, stattgefunden habe. Hierbei komme es – unter Verweis auf die dazu ergangene VwGH-Judikatur) nicht auf das Verschulden bzw. Wissen über das Nichtvorliegen einer der Rechnung entsprechenden Ware an. Seitens der BP werden die nachstehenden Vorsteuerbeträge nicht anerkannt und die abgegebenen Umsatzsteuervoranmeldungen in dieser Höhe berichtigt:

Aufgrund von Erhebungen, Einvernahmen und Hausdurchsuchungen bei verschiedenen Firmen und Personen durch die PAST (Prüfungsabteilung für Strafsachen) ergebe sich der folgenden Sachverhalt:

Ein I.A. habe im Juli 2002 über die Angestellten der Spedition D., K.H. und K.P. die Geschäftsbeziehungen zwischen den Firmen T2-GmbH und der Bf. eingefädelt. K.P., Angestellter bei der Spedition D. und Ehegatte von B.P., der Leiterin der Buchhaltung der Bf., habe beim Geschäftsführer der Bf., G.N., angefragt, ob die Bf. CPUs verkaufe, da der Spedition D. die Gewerbeberechtigung für den Computerhandel fehle. Daraufhin habe G.N. als Geschäftsführer der Bf. ein Preisanbot über CPUs erstellt und habe K.P. als Angestellter der Spedition D. die C-Ltd., M., Zypern, als Abnehmer genannt, da der C-Ltd. der Lieferant ausgefallen sei. Eine Besonderheit bei diesem Geschäft sei, dass die C-Ltd. bestimmt habe, von wem die Bf. die CPUs zu beziehen habe, nämlich von der T2-GmbH.

Mittels E-Mail vom 16. Juli 2002 sei dem Geschäftsführer der Bf., G.N., von K.P. der Spedition D. die genaue Geschäftsabwicklung vorgegeben worden. Insbesondere sei aus dieser Mail ersichtlich, dass die Bf. weder mit der Akquirierung der Ware noch mit dem Verkauf zu tun habe, sondern nur für den Export herangezogen worden sei, wobei ein Aufschlag von 2,5% des Gesamtumsatzes als Provision zu erwirtschaften gewesen sei. Mit dieser Mail vom 16. Juli 2002 sei auch vorgegeben worden, dass bezüglich der Gewährleistung die Bf. ein Schriftstück gemäß ihren eigenen Vorstellungen verfassen und durch die C-Ltd. unterzeichnen lassen soll, demzufolge die Gewährleistung ausgeschlossen sei. Dies mit der Begründung, da "mit Sicherheit keine Reklamationen vorkommen". Mittels Mail vom 16. Juli 2002 unterweist K.P. von der Spedition D. den G.N. wie folgt über den Ablauf des in Rede stehenden Geschäfts über Computerteile:

Ablauf ist folgender:

- Bekomme ich eine Anfrage aus Russland vom Mutterhaus der C-Ltd.über die benötigten Computerteile

- Danach frage ich die Sendung bei der T2-GmbHan

- Bekomme ich einen Preis und biete diesen mit 2,5% Aufschlag an

- Nach der Bestätigung aus Russland brauche ich "sofort" eine P/I (Proforma Invoice) auf C-Ltd.

- aufgrund welcher die Überweisung zur Bf. durchgeführt wird

- welche wiederum nach Erhalt "so schnell wie möglich" die Überweisung an T2-GmbH in Auftrag geben und auch eine Kopie durchfaxen müsse

- Holen wir die Ware ab und exportieren diese gemäß den Anweisungen von C-Ltd.

- Bekommt die Bf. so bald wie möglich die original bestätigte AE

- Bezüglich der Gewährleistung soll die Bf. bitte ein Schriftstück gemäß Ihren Vorstellungen zur Unterzeichnung verfassen.

- Nachfolgend die Firmendaten der C-Ltd..

Die Vorauszahlung über den gesamten Betrag der durch die C-Ltd. bestellten Ware sei mittels Überweisung auf das Geschäftskonto der Bf. erfolgt. Daraufhin habe die Bf. ebenfalls eine Vorauszahlung in voller Höhe – plus Umsatzsteuer – der bestellten Ware mittels Expressüberweisung an die T2-GmbH bezahlt. In weiterer Folge seien die CPUs von der Spedition D. bzw. R-GmbH nach Zypern verfrachtet worden.

In den Rechnungen der T2-GmbH werde als Lieferkondition "Zustellung + Datum" angeführt. Zusätzlich zu jeder Rechnung sei auch ein Lieferschein vorhanden, jedoch werde auf keinem dieser Lieferscheine von der Bf. die Übernahme bzw. der Eingang der in Rechnung gestellten Ware quittiert. Somit seien nach den Feststellungen der BP die in Rechnung gestellten CPUs weder auf ihre Nämlichkeit, Vollständigkeit noch auf ihre Funktionsfähigkeit geprüft worden. Geschäftsführer G.N. habe weder Kontakt zu den Funktionären der C-Ltd. noch zur T2-GmbH gehabt, Ansprechpartner für den Geschäftsführer der Bf., G.N., sei nur K.P. von der Spedition D. gewesen.

Bei den von der PAST bei den Firmen T2-GmbH (vorm. M-GmbH), S-GmbH (Vorlieferant der T2-GmbH) durchgeführten Erhebungen haben keinerlei Verzollungsunterlagen über den Import bzw. keine Unterlagen über den Erwerb dieser CPUs vorgefunden werden können. Aus den beschlagnahmten Unterlagen sei jedoch ersichtlich gewesen, dass die T2-GmbH über eine verhältnismäßig große Anzahl von schadhaften CPUs, sog. Reklamationsware, verfügt habe, wobei der Verbleib dieser Ware nicht eruierbar sei. Es gebe bei keiner dieser Firmen auch nur den geringsten Hinweis, dass die fakturierte Ware, nämlich funktionsfähige, in Orginalverpackung versiegelte Prozessoren jemals eingekauft bzw. vorhanden gewesen seien.

Im Übrigen spreche der Vorausverzicht des Abnehmers der Bf., C-Ltd. auf Geltendmachung von Gewährleistungs- und Garantieansprüchen dafür, dass es sich bei den in Rede stehenden Lieferungen um minderwertige Produkte (Reklamationsware) handle. Es könne im gewöhnlichen Geschäftsverkehr als unüblich erachtet werden, wenn bei Lieferungen über hochwertige Produkte (funktionsfähige CPUs) der Abnehmer bei einem Liefergesamtwert von EUR 4.639.392,00 (netto) auf sämtliche Gewährleistungs- und Garantieansprüche im Voraus verzichte.

Der Abzug von Vorsteuern gemäß § 12 Abs. 1 UStG 1994 setze eine Übereinstimmung zwischen gelieferter und in der Rechnung ausgewiesener Ware voraus. Diese Voraussetzung sei jedoch dann nicht erfüllt, wenn die in der Rechnung gewählte Bezeichnung des Liefergegenstandes eine solche Vorstellung vom Liefergegenstand hervorrufe, die mit dem tatsächlich gelieferten Gegenstand nicht in Einklang zu bringen sei. Die Lieferung irgendeiner Ware bzw. wertloser Reklamationsware, die nicht als Kaufgegenstand angesehen werden könne, reiche für den Vorsteuerabzug nicht aus.

Da im vorliegenden Fall lt. den vorliegenden Rechnungen funktionsfähige CPUs, tatsächlich aber minderwertige Reklamationsware geliefert worden seien, entspreche die handelsübliche Bezeichnung der gelieferten Gegenstände nicht den Erfordernissen des § 11 Abs. 1 Z 3 UStG 1994. Die in den Voranmeldungszeiträumen Juli und August 2002 beantragten Vorsteuern in Höhe von EUR 823.622,40 bzw. EUR 104.256,00 werden nicht zum Abzug zugelassen.

Nach den weiteren Erhebungen der PAST sei beim Bezirksgericht BG unter GZ. GZ2 gegen A.A. ein Verfahren wegen Unterhalt eröffnet worden. Dabei habe im Zuge der mündlichen Verhandlung M.K. als klagende Partei angegeben, dass die tatsächlichen Machthaber bei M-GmbH (nunmehr: T2-GmbH) und RT-GmbH A.A., E.A. und M.M. die Tätigkeiten dieser Gesellschaften umgehend eingestellt haben.

V.M., der im Firmenbuch eingetragene Geschäftsführer der M-GmbH (nunmehr: T2-GmbH), der bis zu diesem Zeitpunkt mehr oder weniger die Funktion eines "Strohmannes" abgegeben habe, dürfte dann den "geschäftlichen Kontakt" zu seinen Cousins I.A. und S.A. aufgenommen haben. Die Brüder I.A. und S.A. haben sich zu diesem Zeitpunkt mit der Firma IG. und RY-GmbH im "CPU-Geschäft" befunden. Die M-GmbH sei in T2-GmbH umbenannt worden und den Platz der RT-GmbH habe die S-GmbH eingenommen. Der Unterschied habe jedoch darin bestanden, dass im Gegensatz zur RT-GmbH bei der S-GmbH keinerlei Warenbewegung feststellbar gewesen sei und mit ziemlicher Sicherheit auch nicht stattgefunden habe.

Anlässlich der mit Datum10 durchgeführten Hausdurchsuchung am Firmensitz der S-GmbH sei festgestellt worden, dass es sich bei den angemieteten Räumlichkeiten um einzelne, fast leere Zimmer gehandelt habe und keinerlei Büroeinrichtungen oder persönliche Sachen, keine CPUs und keine Geschäftsunterlagen vorhanden gewesen seien.

Der Steuerberater der S-GmbH, H.ZT., habe angegeben, dass sich die Buchhaltungsunterlagen der S-GmbH auf einen Ordner beschränken. Der steuerliche Vertreter der S-GmbH, habe von deren Geschäftsführer V.S. weder Eingangs- noch Ausgangsrechnungen erhalten, da es nach der von V.S. erteilten Auskunft "keine Rechnungen gebe".

I.A. habe nach den Feststellungen der PAST eine Pizzeria in PV. in der B-Straße gehabt. Den I.A. habe der steuerliche Vertreter der S-GmbH, H.ZT., als Klienten gekündigt, da die Zusammenarbeit mit ihm ("Taschenbuchhaltung") unmöglich gewesen sei.

Bei der mit Datum10 durchgeführten Hausdurchsuchung seitens des HZA-Wien als Finanzstrafbehörde I. Instanz in den Firmenräumlichkeiten der T2-GmbH seien zahlreiche Unterlagen sowie ein Computer beschlagnahmt worden. Unter den beschlagnahmten Unterlagen haben sich ein Rechnungen an die I-GmbH sowie an die Bf. befunden, aus denen zu entnehmen gewesen sei, dass die I-GmbH sowie die Bf. große Mengen an CPUs (die I-GmbH davon 27.027 Stück mit einem Gesamtgewicht von rund 680 kg und einem ausgewiesenen Warenwert von EUR 4.754.304,00) von der T2-GmbH erworben haben. CPUs seien keine vorgefunden worden.

Die T2-GmbH habe nach den vorgefundenen Papieren ihre Ware nur von einem einzigen Lieferanten, die S-GmbH bezogen. Verzollungsunterlagen seien bei keine der beiden Firmen festgestellt worden. Auffallend sei nach den Feststellungen der BP weiters gewesen, dass es sich bei den von der T2-GmbH an die Bf. und die I-GmbH verkauften Prozessoren fast stets um die gleiche Stückzahl gehandelt habe. Dies sei nach den Feststellungen der BP wiederum als Indiz dafür zu werten, dass die Ware "im Kreis laufe" bzw. nie ausgeführt worden sei. Ferner sei der Verdacht genährt worden, dass es sich bei dieser Ware um jene kaputten CPUs (RAM-Ware) gehandelt habe, welche die Vorgängerfirma der T2-GmbH (M-GmbH) aufgrund von Reklamationen erhalten habe.

Weiters solle der Geschäftsführer der Bf., G.N., gegenüber Bankangestellten erwähnt haben, dass er von einem Bediensteten der Spedition D. angesprochen worden sei, ob er ein Interesse an einem Zusatzverdienst "unter der Hand" habe. Dieser Zusatzverdienst habe darin bestanden, Exporte für die T2-GmbH durchzuführen, da diese die anfallenden hohen Vorsteuerbeträge nicht habe vorfinanzieren können.

An der Adresse der Bf. habe durch deren Geschäftsführer G.N. eine Hausdurchsuchung durch Herausgabe der Unterlagen abgewendet werden können. In der von G.N. unterfertigten Niederschrift habe dieser angegeben, dass er auf das Geschäft mit CPUs durch K.P. von der Spedition D. gekommen sei. Zur Bestätigung seiner Angaben habe G.N. den einschreitenden Beamten einen E-Mail-Ausdruck vom 16. Juli 2002 vorgelegt, aus dem zu entnehmen gewesen sei, dass die Bf. weder mit der Akquirierung der Ware noch mit deren Verkauf zu tun gehabt habe. Die Bf. sollte nur für den Export herangezogen werden, wobei für G.N. ein Aufschlag von 2,5% zu verdienen gewesen sei. Dabei sei vereinbart worden, dass K.P. 0,5% erhalten solle, wenn das Finanzamt dazu gebracht worden wäre, die anfallende Umsatzsteuer zu erstatten. G.N. habe weder Kontakt zu den Funktionären der C-Ltd./Zypern noch zur T2-GmbH gehabt, Ansprechpartner sei nur K.P. von der Spedition D. gewesen. G.N. habe die Ware nie gesehen und sich auch nicht von der Nämlichkeit der Ware überzeugt. Dem Begehren der Bf., das geltend gemachte Vorsteuerguthaben iHv rund EUR 600.000,-- auszuzahlen, sei daher vom zuständigen Finanzamt nicht entsprochen und eine Umsatzsteuer-Sonderprüfung angeregt worden.

Vor der Durchführung der Hausdurchsuchung bei der Spedition D. seien aufgrund gerichtlich angeordneter Haftbefehle K.P. und K.H. festgenommen und an deren Wohnadressen ebenfalls Hausdurchsuchungsbefehle vollzogen worden.

K.P. habe anlässlich seiner Einvernahme im wesentlichen die Angaben des G.N. bestätigt, aber angegeben, dass das gegenständliche Geschäft von K.H., ebenfalls bei der Spedition D. tätig, eingefädelt worden sei. Das Geschäft sei an K.H. von Funktionären der IG-GmbH/Zypern herangetragen worden. K.P. habe mit den Funktionären der IG-GmbH/Zypern kaum Kontakt gehabt und könne sich nur an eine Person namens I.A. erkennen, die er auf den von der PAST vorgelegten Fotos zu erkennen geglaubt habe. I.A. habe sich in den Räumlichkeiten der Spedition D. quasi als Vertreter oder Bevollmächtigter der C-Ltd./Zypern ausgegeben. Als Besonderheit führe K.P. an, I.A. habe ihm gegenüber einmal erwähnt, ein Lokal in PV. besessen zu haben, mit dem er in Konkurs gegangen sei. Das Gespräch mit I.A. in den Räumen der Spedition D. habe in einem ungezwungenen Rahmen stattgefunden, ohne in Details der jeweiligen Geschäfte zu gehen. I.A. habe vorgeschlagen, die Zahlungen der Speditionsleistungen vierzehntägig zu begleichen.

K.H. habe bei seiner Einvernahme zu Protokoll gegeben, dass das Ganze bereits im Jahre 2000 begonnen habe. Über den amerikanischen Versender von Computerteilen, die Fa.W. habe K.H. damals I.A. kennengelernt. I.A. habe eine Firma im Burgenland an einem Grenzübergang gehabt, das könnte N. oder L. gewesen sein. I.A. habe von Fa.W./USA CPUs bezogen und diese Ware über die Spedition D. verzollt. Kurz danach sei bei der Spedition D. die IG-GmbH/Zypern als Kunde aufgetaucht. Bei der IG-GmbH/Zypern habe es eine Person namens M.S. gegeben, der angegeben hätte, dass ihm die Spedition D. von I.A. empfohlen worden sei. Für die IG-GmbH/Zypern habe die Spedition D. bis Anfang Oktober 2002 Importe von Computerteilen, meistens CPUs, durchgeführt. M.S. habe K.H. auch die Y./Zypern (Inhaber: R.M.) als Partnerfirma bekanntgegeben.

Die Spedition D. solle Speditionsrechnungen an die Y./Zypern ausstellen und diese würden über Zypern bezahlt werden. Die Ware sei für die Firma Y./Zypern am Flughafen Wien angekommen und die Spedition D. habe einen Versandschein zur Spedition F. in die Zollfreizone ausgestellt. Wann der Übergang von der IG-GmbH/Zypern zur Firma Y./Zypern erfolgt sei, wisse K.H. nicht mehr. K.H. sei der Meinung, dass dies im "heurigen Jahr" (Anmerkung: 2002) gewesen sei.

M.S. habe den K.H. gefragt, ob er Firmen kenne, die mit CPUs handeln und daran interessiert wären, gegen Vorauskassa die Ware zu exportieren. Als Gewinn für die Firma wären 2% bis 2,5% vom Nettopreis vorgesehen. Dabei habe K.H. zuerst an die Spedition D. gedacht. K.H. habe dann K.P., seinem Vorgesetzten bei der Spedition D., von diesem Angebot unterrichtet. Bei diesen Gesprächen in der Firma D. im Büro am Flughafen sei I.A. anwesend gewesen. Bei dieser Gelegenheit habe K.H. dann I.A. und K.P. zusammen gebracht. I.A. hätte gesagt, dass er bereit wäre, 2% bis 2,5% Provision zu bezahlen. K.P. habe sich dann bei der Geschäftsleitung der Spedition D. erkundigt und es wäre ihm mitgeteilt worden, dass die Spedition D. keine Gewerbeberechtigung habe und daher das Geschäft nicht machen könne. K.H. habe dann einige Computerfirmen angerufen und gefragt, ob diese Firmen an diesem Geschäft interessiert wären. Bei der Bf. habe K.P. einen Bekannten und K.H. wisse auch, dass die Frau von K.P. dort arbeite. Das Geschäft mit der Bf. habe daher K.P. vermittelt.

Das Geschäft mit der I-GmbH habe nach der niederschriftlichen Aussage von K.H. ganz sicher M.S. selbst eingefädelt. K.H. habe über Ersuchen von M.S. einmal deren Prokuristin, S.B., angerufen. S.B.(I-GmbH) habe von K.H. nur wissen wollen, was mit der Ware passiere, was von der Spedition D. gemacht werde und wo die Ware hingehe. K.H. habe S.B. erklärt, dass die Ware entweder nach Ungarn oder in die Slowakei exportiert werde.

Zur gegenständlichen E-Mail vom 16. Juli 2002, in welcher die einzelnen Schritte des "Geschäftes" vom Einkauf bei der T2-GmbH bis zum "Export" an die C-Ltd./Zypern erklärt werde, gebe K.H. bekannt, dass er diese Mail aufgrund der Angaben des "M.S." erstellt und an die beteiligten Firmen weitergeleitet habe. Anhand der vorgelegten Fotos habe K.H. den I.A. als jene Person identifiziert, die für die C-Ltd./Zypern aufgetreten sei. Weiters habe K.H. den S.A. als den "Fahrer" der T2-GmbH identifiziert.

Die vorher auszugsweise zitierten Aussagen nähren nach Auffassung der BP den begründeten Verdacht, dass sich im Zeitraum 1998 bis 2002 V.M. (T2-GmbH) mit seinen Cousins I.A. und S.A., einer Person namens "M.S." (Identität sei bis dato nicht geklärt) und R.M. (Vertretungsbefugter der C-Ltd./Zypern und bei verschiedenen Firmenunterlagen der T2-GmbH aufscheinend) zum organisierten "Karussellbetrug" zusammengeschlossen haben.

2. Festsetzung der Umsatzsteuer für 7/2002 und 8/2002:

Das Finanzamt folgte den Feststellungen der Betriebsprüfung und versagte für die Voranmeldungszeiträume Juli und August 2002 den Abzug von Vorsteuern iHv EUR 823.622,40 (07/2002) bzw. EUR 104.256,00 (08/2002). Mit Bescheiden vom 17. Jänner 2003 wurde die Umsatzsteuer für die Voranmeldungszeiträume Juli und August 2002 iHv EUR 212.483,11 (07/2002) bzw. EUR 144.333,68 (08/2002) festgesetzt.

2.1 Beschwerde vom 23. Juni 2003 betr. USt-Festsetzung 7-8/2002:

Gegen die Bescheide betreffend Festsetzung der Umsatzsteuer für die Zeiträume Juli und August 2002 erhob die Bf. mit Eingabe vom 23. Juni 2003 innerhalb verlängerter Frist das Rechtsmittel der Beschwerde (vormals: Berufung) und beantragte den Abzug der beantragten Vorsteuern iHv EUR 823.622,40 bzw. EUR 104.256,00 für den Zeitraum Juli 2002 bzw. August 2002. Dabei wurde die Anberaumung einer mündlichen Verhandlung gemäß § 284 BAO (nunmehr: § 274 BAO) sowie eine Entscheidung durch den gesamten Berufungssenat gemäß § 282 BAO (nunmehr: § 272 BAO) beantragt.

Begründend wurde ausgeführt, die in Rede stehende Ware sei von der T2-GmbH durch die Spedition D. im Auftrag des Abnehmers, der C-Ltd. in Zypern abgeholt und am Flughafen Schwechat kurzfristig gelagert worden. Im Anschluss seien die Prozessoren nach Zypern exportiert worden. Abnehmer der Ware sei die C-Ltd. in Zypern gewesen, die Ware sei ordnungsgemäß zur Ausfuhr angemeldet worden.

Der von der Bf. in Rechnung gestellte Preis für einen Prozessor habe EUR 185,50 betragen, womit sich eine Marge von rund 2,5% ergebe. Aufgrund der geringen Marge sei die Bf. nicht bereit gewesen, eine Gewährleistung zu übernehmen und sei daher von der C-Ltd./Zypern von der Gewährleistung entbunden worden. Die Bezahlung der Ware durch die Bf. an die T2-GmbH sei mittels elektronischer Expressüberweisung erfolgt.

Seitens des Abnehmers, der C-Ltd./Zypern, sei die Ware im Voraus mittels Überweisung bezahlt worden. Dieses Geschäft sei von K.P., einem Mitarbeiter der Spedition D., vermittelt worden.

Im Übrigen habe die Bf. die in Rede stehenden Pentium-Prozessoren von der T2-GmbH originalverpackt ("originally sealed") erworben. Aus diesem Grund sei von der Nämlichkeit, Vollständigkeit und Funktionsfähigkeit aufgrund der Versiegelung auszugehen. Die von der Finanzverwaltung geforderte Überprüfung der Funktionsfähigkeit der Prozessoren würde eine Öffnung der Originalverpackung erfordern und somit die Ware entwerten. Insofern könne die Bf. eine Funktionsprüfung nicht vornehmen.

Der Gewährleistungsausschluss, der von der Finanzverwaltung als Indiz für eine Fehllieferung gewertet werde, sei im Geschäftsverkehr nicht ungewöhnlich. Die Prozessoren seien von der Spedition D. bei der T2-GmbH im Auftrag der C-Ltd., Zypern, abgeholt worden. Die Bf. habe lediglich die Spedition D. informiert, wann die Prozessoren abgeholt werden können. Insofern sei der Bf. eine Überprüfung der Prozessoren nicht möglich gewesen, da die Bf. niemals Zugriff auf diese Waren hatte. Sobald die Ware von der Spedition D. übernommen wurde, habe sich die Ware im Einflussbereich des Abnehmers, der C-Ltd., Zypern, befunden.

Nach dem Urteil des OGH, EvBl 1952/213, müsse die Bf. als Käuferin auch keine Untersuchungen vornehmen, wenn die Ware originalverpackt an den Endabnehmer, die C-Ltd., Zypern, geliefert werden sollte (Streckengeschäft oder Durchlieferung), sondern lediglich Bemängelungen des Endabnehmers unverzüglich weiterleiten. Insofern sei eine Überprüfung der Ware durch die Bf. weder möglich, noch geboten gewesen.

Die Tatsache der Lieferung von originalverpackter Ware kann indirekt auch durch die Aussage von S.RC., einer Angestellten bei der T2-GmbH, bei ihrer Vernehmung durch die Zollverwaltung am 16. Oktober 2002 abgeleitet werden. Frau S.RC. habe bei dieser Vernehmung ausgesagt, dass einmal eine Packung aufgeplatzt wäre und die T2-GmbH die Prozessoren daher billiger hätte verkaufen müssen. E contrario sei damit bewiesen, dass die restlichen Prozessoren daher "originally sealed" gewesen seien.

Die Tatsache, dass die Bf. "lediglich für den Export herangezogen" worden und nichts mit der Akquirierung oder dem Verkauf der Ware zu tun gehabt habe, sei eine unbewiesene Behauptung der Behörde, der keinerlei rechtliche Relevanz beizumessen sei. Es sei im Geschäftsleben durchaus üblich, dass die Akquirierung und Abwicklung eines Auftrages über Vermittler (diesfalls durch Mitarbeiter der Spedition D.) erfolge. Die Behauptung der Behörde, dass die Lieferscheine der T2-GmbH keine Übernahmebestätigungen durch die Bf. enthalten sei zwar korrekt, allerdings im gewöhnlichen Geschäftsverkehr nicht ungewöhnlich. Außerdem übersehe die Behörde, dass es auf den von der T2-GmbH an die Bf. ausgestellten Rechnungen teilweise Übernahmebestätigungen durch die Spedition D. als von der C-Ltd./Zypern, beauftragten Spediteur gebe und die Ware direkt vom Endabnehmer, der C-Ltd. übernommen worden sei.

Die Behauptung, dass weder bei der T2-GmbH noch bei deren Vorlieferanten Verzollungspapiere aufzufinden gewesen seien, beweise keineswegs, dass die gelieferten Prozessoren nicht mit den in Rechnung gestellten Prozessoren übereinstimmen. Es sei nicht verwunderlich, dass bei der T2-GmbH keine Verzollungsunterlagen gefunden wurden, da die T2-GmbH die Prozessoren von inländischen Vorlieferanten bezogen habe.

Zur Behauptung der Behörde, dass weder bei der T2-GmbH noch bei der S-GmbH (als deren Vorlieferantin) der geringste Hinweis vorgefunden werden konnte, dass nämlich die fakturierte Ware, nämlich funktionsfähige, in Originalverpackung versiegelte Prozessoren eingekauft worden seien, sei die Aussage von S.RC. entgegen zu halten, dass die T2-GmbH originalverpackte Prozessoren bezogen habe. Inwieweit die Prozessoren tatsächlich funktionieren und nicht mit einem Fabrikationsfehler behaftet waren, könne die T2-GmbH nur dann überprüfen, wenn sie die Herstellerversiegelung aufbreche. Die Behauptung der Behörde, dass keine originalverpackten Prozessoren ausgeliefert worden seien, sei unrichtig. Zusätzlich seien in der Finanzbuchhaltung sowohl der T2-GmbH als auch der Bf. Rechnungen über originalverpackte Prozessoren vorgefunden worden.

Der Umkehrschluss der Finanzverwaltung, dass mangels "Beweis", dass die T2-GmbH funktionsfähige Prozessoren eingekauft hätte, davon ausgegangen werde, dass die Prozessoren nicht funktionsfähig gewesen wären, sei nicht bewiesen und entbehre jeder Grundlage. Ebenso wenig könne die Behauptung der Finanzbehörde, dass die T2-GmbH über eine große Menge von Reklamationsware verfüge, von der Bf. nicht verifiziert werden und sei zur Beurteilung des gegenständlichen Sachverhaltes nicht wesentlich. Einen kausalen Zusammenhang zwischen angeblich vorhandener Reklamationsware und den Lieferungen der T2-GmbH an die Bf. habe die Behörde nicht bewiesen.

Die Umsatzsteuer, die von der T2-GmbH der Bf. in Rechnung gestellt wurde, sei nach Auskunft der T2-GmbH von dieser auch ordnungsgemäß abgeführt worden.

Gemäß § 163 BAO haben Bücher und Aufzeichnungen, die den Vorschriften des § 131 BAO entsprechen, die Vermutung ordnungsgemäßer Führung für sich und sind der Erhebung der Abgaben zu Grunde zu legen. Ein begründeter Anlass, die sachliche Richtigkeit in Zweifel zu ziehen, bestehe nicht, da weder die Betriebsprüfung bei der Bf., noch die Erhebungen der PAST schlüssige Beweise erbracht haben, dass die Vorhaltungen der Finanzbehörde den Tatsachen entsprechen.

Die CPUs seien von der Bf. nach Zypern exportiert worden. Die Ware sei ordnungsgemäß zur Ausfuhr angemeldet worden. Die Zollbehörde habe in keinem der Fälle eine mangelnde Übereinstimmung der exportierten Ware zur Rechnung bzw. Ausfuhranmeldung festgestellt. Gleiches gelte für die die Waren übernehmende Spedition D., die im Auftrag der Bf. tätig geworden sei.

Die Beweislast für Tatsachen, die einen Abgabenanspruch begründen, obliege der Behörde. Nach § 115 BAO habe die Behörde von Amts wegen die tatsächlichen und rechtlichen Verhältnisse zu ermitteln, die für die Abgabepflicht und für die Erhebung der Abgaben wesentlich sind. Sie hat daher ihre Ermittlungen auch zugunsten des Abgabepflichtigen bis zur Grenze der Zumutbarkeit durchzuführen. Das abgabenrechtliche Verfahren unterliege der Offizialmaxime und müsse zu einer vollständigen und wahrheitsgemäßen Feststellung des Sachverhaltes führen. Diese amtswegige Ermittlungspflicht trete nur dann in den Hintergrund, wenn abgabenrechtliche Begünstigungen erwirkt werden sollen.

Der VwGH habe Präferenzzölle nicht zu den abgabenrechtlichen Begünstigungen gezählt, bei denen die amtswegige Ermittlungspflicht in den Hintergrund trete. Gleiches müsse in Analogie auch für den Vorsteuerabzug gelten. Dieser sei keine abgabenrechtliche Begünstigung, sondern lediglich Ausfluss des Mehrwertsteuersystems. Die Beweislast für Tatsachen, die zu einer Versagung des Vorsteuerabzuges führen, trage jedenfalls die Behörde. Die Behörde sei der Verpflichtung zur Ermittlung eines vollständigen und wahrheitsgemäßen Sachverhaltes bis dato nicht nachgekommen.

Dem BP-Bericht sei weiters keine schlüssige Begründung dafür zu entnehmen, warum der Bf. der Vorsteuerabzug aus den Rechnungen der T2-GmbH zu versagen sei. Der BP-Bericht enthalte lediglich nicht bewiesene Behauptungen und Vorhaltungen der Behörde. Die angefochtenen Bescheide enthalten daher keine nachvollziehbare Begründung.

Der Bf. sei beim Landesgericht für Strafsachen nur beschränkt Einsicht in die relevanten Akten gewährt worden. Sollte sich die Behörde bei ihrer Begründung auf Dokumente stützen, in die der Bf. aufgrund des Beschlusses des Landesgerichts Einsicht verweigert worden sei, sei das Recht auf Akteneinsicht gemäß § 90 BAO diesbezüglich verletzt. Einen schlüssigen Beweis, dass die in Rechnung gestellte Ware, nicht jene gewesen sei, die von der T2-GmbH an die Bf. geliefert wurde und daher aufgrund von Rechnungsmängeln der Bf. der Vorsteuerabzug zu versagen sei, habe die Behörde nicht erbracht. Die Ansicht der Finanzverwaltung begründe sich lediglich lauf Vermutungen und unbewiesenen Anschuldigungen. Dem Beschwerdebegehren sei daher stattzugeben.

2.2 Stellungnahme der BP vom 8. September 2003:

Nach der Stellungnahme der Betriebsprüfung würden hinsichtlich der Herkunft der Ware bei der T2-GmbH folgende Möglichkeiten bleiben: Entweder habe es überhaupt keine Ware gegeben, sodass die Geschäftsvorgänge lediglich "auf dem Papier" dargestellt worden seien oder es handle sich um die verschwundene Reklamationsware, d.h. um jene kaputten CPUs, die von verschiedenen Abnehmern der Vorgängerfirma der T2-GmbH, nämlich der M-GmbH, zurückgestellt worden seien. Der Verbleib dieser Ware sei bis dato unbekannt. Jedenfalls liege der gesamten Handlungsweise die Erschleichung von nicht gerechtfertigten Umsatzsteuerguthaben als Ziel zu Grunde.

Den Beschwerdeausführungen, dass die Ware originalverpackt und eine tatsächliche Überprüfung der Ware mangels Zugriff nicht möglich gewesen sei, hält die Betriebsprüfung entgegen: G.N. habe als Geschäftsführer der Bf. lediglich "auf dem Papier" die steuerlichen Vorschriften erfüllt. Seitens der Angestellten der Spedition D., K.P. und K.H., welche unter dem dringenden Verdacht stehen, am gegenständlichen Umsatzsteuer-Karussellbetrug beteiligt zu sein, seien G.N. der Lieferant (T2-GmbH), der Abnehmer (C-Ltd., Zypern), der Preis und die Spedition vorgegeben worden. Die im BP-Bericht erwähnte Mail vom 16. Juli 2002 an G.N. beinhalte lediglich Anweisungen über Rechnungslegung und Zahlungsweise, um die formellen Voraussetzungen für die Finanzbuchhaltung zu erfüllen. Anweisungen und Details über die gelieferten Waren, wie zB Art des Transportes, Art der Verpackung ("originally sealed" scheint erst in den Fakturen auf), Transportversicherung, Lieferbedingungen und Art der vorzulegenden Außenhandelsdokumente würden zur Gänze fehlen. Das Fehlen der vorstehenden Informationen und die Tatsache, dass G.N. bei einem Gesamtlieferwert von EUR 4.639.392,-- weder zum Lieferanten noch zum Abnehmer in Kontakt gestanden sei und darüber hinaus sich selbst nach eigenem Gutdünken die Gewährleistung ausschließen durfte, erscheine im gewöhnlichen Geschäftsverkehr als unüblich. Abgesehen vom Gewährleistungsausschluss der Bf. sei festzuhalten, dass bei einer gelieferten Menge von insgesamt 25.632 Stück Prozessoren (ca. 1% seien branchenüblich schadhaft) keine einzige Reklamation an die Bf. zur Weiterleitung herangetragen worden sei.

Wenn dem Geschäftsführer G.N. die Prüfung der Funktionsfähigkeit infolge der Originalverpackung der Prozessoren nicht möglich gewesen sei, so seien von ihm weder die Nämlichkeit und Vollständigkeit noch das Vorliegen von originalverpackten Prozessoren überprüft worden. Es sei somit nicht überprüft worden, von wem die CPUs erzeugt und in der Folge "originally sealed" wurden.

Zu den Ausführungen über den fehlenden Beweis, dass die gelieferten nicht mit den in Rechnung gestellten Prozessoren übereinstimmen, verweist die BP auf die Sachverhaltsdarstellung betreffend die Herkunft der Ware bei der T2-GmbH und bei der S-GmbH. Da keine Unterlagen über die Herkunft der Prozessoren "originally sealed" existieren, könne der Bf. auch kein "Beweis" vorgelegt werden.

Den Ausführungen, die Ware sei ordnungsgemäß zur Ausfuhr angemeldet und von der Zollbehörde keine mangelnde Übereinstimmung der fakturierten Ware zur Ausfuhranmeldung festgestellt worden, werde entgegen gehalten: Dass die durchführende Spedition D. keinerlei Diskrepanzen festgestellt habe sei im Hinblick auf den Umstand, dass zwei Angestellte dieser Spedition unter dem dringendem Verdacht stehen, am gegenständlichen Umsatzsteuer-Karussellbetrug beteiligt zu sein kein wirklicher Beweis für den tatsächlichen Export von funktionsfähigen CPUs. Hinsichtlich der Zollabfertigung sei anzumerken, aus sämtlichen vorgelegten Ausfuhrpapieren sei zu entnehmen, dass von der Zollbehörde nur die Pakete von außen, nicht aber die Ware selbst einer Beschau unterzogen worden seien. Weiters sei anzumerken, dass nach geltendem Zollrecht lediglich ein Beschaurecht, aber keine Beschaupflicht bestehe. Von einer Absegnung durch die Zollbehörde könne – wie bereits ausgeführt – nicht gesprochen werden.

Im Übrigen sei in allen Ausfuhrpapieren das Gewicht der Ware unrichtig angegeben worden: So seien zB die am 12. August 2002 exportierten 1.728 Stück Intel CPUs (= 72 trays) mit einem Eigengewicht von 46 kg angegeben worden. Das angegebene Gewicht sei unrichtig und aufgrund des ausgewiesenen Gewichtes (572.0) für einen "tray" leicht nachrechenbar. Von einer Absegnung durch die Zollbehörde könne im vorliegenden Fall daher nicht gesprochen werden.

Im vorliegenden Fall hätte G.N. als Geschäftsführer der Bf. das gegenständliche "Geschäft" mit CPUs aufgrund der nachstehenden Faktoren als dubios einstufen müssen:

- Die Art der Geschäftsanbahnung iVm der "Diktion" der Geschäftsabwicklung (lt. E-Mail vom 16.7.2002) ohne auf nähere Details über die Abwicklung der Lieferung einzugehen;

- Es sei behauptet worden, dass die T2-GmbH als liefernde Firma nur deshalb den Export nicht selbst ausgeführt habe, da es ihr nicht möglich gewesen sei, die Vorsteuern vorzufinanzieren.

Das Instrument der Überrechnung von Umsatzsteuerguthaben von einem Finanzamtskonto auf ein anderes sei vorweg nicht einmal ansatzweise in Betracht gezogen worden. Der erst spätere Vorschlag von G.N. an K.P., dass die Begleichung der Umsatzsteuer (an die T2-GmbH) im Verrechnungswege erfolge, habe zum plötzlichen Ende der Geschäftsverbindung geführt. - In wirtschaftlicher Betrachtungsweise sei die Bf. lediglich mit dem Export von Computerteilen beauftragt und von jeglichem Unternehmerrisiko eines sonst üblichen Handelsgeschäfts entlastet worden, da Abnehmer und Lieferant vorgegeben gewesen seien.

Es wäre daher gar nicht nötig gewesen, der Bf. den gesamten Rechnungsbetrag (inkl. USt) der zu liefernden Ware in Rechnung zu stellen, es sei denn, man hatte die Absicht, die Republik durch das Geltendmachen von ungerechtfertigten Vorsteuerguthaben zu schädigen. - Der fakturierte Preis betrage nur rund die Hälfte des damals marktüblichen Preises, sodass H.V. (als Geschäftsführer der I-GmbH), wenn er tatsächlich einen Handel mit diesen Produkten vorgehabt hätte, im Inland einen wesentlich höheren Preis (bis zu 100%) erzielt hätte – dies insbesondere in einer Branche, wo Margen zwischen 1,5% bis 3% üblich seien. Dieser Umstand lasse aber umgekehrt wiederum den Schluss zu, dass die Ware nicht funktionsfähig gewesen sei und daher gar nicht an Fremdfirmen zu verkaufen gewesen wäre.

Zu den bisherigen Ausführungen der Bf. betreffend "Ermittlungspflicht" und "Beweislast der Abgabenbehörde" bzw. "Begründungsmangel" werde auf die bisherigen Ausführungen der BP und auf den BP-Bericht verwiesen.

Zum Thema "Akteneinsicht" werde festgehalten, dass alle relevanten Prüfungsunterlagen der BP, Ermittlungsunterlagen und Sachverhaltsdarstellungen der PAST der Bf. vorgelegt worden seien. Unterlagen betreffend Warenfluss bzw. den Inhalt der Warensendungen seien nicht existent und haben bei der BP folglich nicht vorgelegt werden können. Die Bf. sei seitens der BP und PAST auf den Akt des Landesgerichts für Strafsachen, Aktenzahl GZ-LG verwiesen. Für die durch das Landesgericht Wien verhängten Beschränkung der Akteneinsicht, könne der Abgabenbehörde kein Vorwurf der Verletzung des Rechts der Akteneinsicht gemäß § 90 BAO gemacht werden.

Nach den Feststellungen der BP sei die Umsatzsteuerjahres-Erklärung 2002 mit 16. Juni 2003 eingereicht und die im Zuge der USO-Prüfung nicht zum Abzug zugelassenen Vorsteuern iHv EUR 927.878,40 nicht berücksichtigt worden. Da der Umsatzsteuerbescheid 2002 mit 1. September 2003 erklärungsgemäß ergangen sei, gelte diese Beschwerde nunmehr gegen den Umsatzsteuerjahresbescheid 2002 gerichtet.

2.3 Gegenäußerung der Bf. vom 20. Oktober 2003 zur Stellungnahme der BP:

In der mit 20. Oktober 2003 abgegebenen Gegenäußerung hält die Bf. der Stellungnahme der Betriebsprüfung entgegen:

Wenn in der Stellungnahme der BP (Seite 2) in der Schilderung des Sachverhaltes festgehalten werde, dass G.N. als Geschäftsführer der Bf. auf "einen Zusatzverdienst unter der Hand" angesprochen worden sei, so werde seitens der BP unterstellt, dass von der Bf. bzw. von G.N. eine Steuerverkürzung beabsichtigt gewesen sei. Diese Annahme sei falsch, da die entsprechenden Umsätze in der Buchhaltung der Bf. erfasst und in die Umsatzsteuervoranmeldungen aufgenommen worden seien. Von einem "Geschäft unter der Hand" könne keinesfalls gesprochen werden.

Im vorliegenden Fall basieren die Anschuldigungen der BP auf reinen Vermutungen, wenn die BP im Sachverhalt davon ausgehe, dass es sich offensichtlich um defekte CPUs handle und nach "logischer Schlussfolgerung" feststelle, dass bei der T2-GmbH überhaupt keine Ware vorliege oder es sich um defekte Ware handeln müsse. Wenn die BP feststelle, dass keine Unterlagen über die Herkunft der Prozessoren ("originally sealed") existieren, dann sei die BP nicht in der Lage, den tatsächlichen Inhalt der Versendungen anzugeben.

Hinsichtlich der gegen die Mitarbeiter der Spedition D., K.P. und K.H. von der BP erhobenen Anschuldigungen sei einerseits festzuhalten, dass für beide Personen die Unschuldsvermutung gelte und nicht bewiesen sei, dass diese Personen an Malversationen beteiligt seien. Andererseits habe die BP nachzuweisen, dass die eingekaufte und anschließend exportierte Ware nicht den in der Rechnung beschriebenen Gegenständen entspreche.

Die auf Seite 9 beschriebene falsche Gewichtsangabe betreffe die Lieferung von CPUs von der T2-GmbH an die I-GmbH und könne der Bf. nicht zum Vorwurf gemacht werden. Diese Anschuldigung habe gegenüber der Bf. keine Beweiskraft.

Die Tatsache, dass nicht von einer Vorsteuer-Überrechnung Gebrauch gemacht worden sei, lasse keinerlei Schlüsse auf den Inhalt eines Geschäftes zu. Der Steuerpflichtige sei bei der Wahl der Mittel, wie er seine Geschäfte und seine Finanzgebarung durchführe, frei. Zusätzlich müssen für die Inanspruchnahme einer Überrechnung von der Bf. auf die T2-GmbH auch entsprechende Überschüsse in der UVA der Bf. aufscheinen, was aufgrund der übrigen (innerösterreichischen) Geschäfte der Bf. keinesfalls gewährleistet sei.

Die Anmerkung der BP, dass die Bf. von jedem Unternehmerrisiko entbunden gewesen wäre, sei so nicht korrekt. Ein etwaiger Untergang der Ware hätte jedenfalls die Bf. getroffen. Die Behauptung, dass die Bf. den Nettowert in Rechnung hätte stellen sollen, verkenne wiederum, dass die Bf. in der Wahl ihrer Geschäftsmethoden frei sei – ob sie das Geschäft in eigenem Namen durchführe oder nicht (Vermittlungsgeschäft). Insofern könne daraus kein Rückschluss auf ein dubioses Geschäft gezogen werden.

Wenn die BP behaupte, dass der fakturierte Preis lediglich die Hälfte des marktüblichen Preises betragen hätte und dabei auf die Aussage des Geschäftsführers der I-GmbH, H.V., Bezug nehme, so habe diese Aussage für das vorliegende Verfahren keine Relevanz. Schon im BP-Bericht sei festgehalten worden, dass Rechnungen über hochwertige Produkte ausgestellt worden seien, von einer deutlichen Abweichung zu Marktpreisen sei dabei richtigerweise nicht gesprochen worden.

Die T2-GmbH habe als Vorlieferant der Bf. die in Rechnung gestellte Umsatzsteuer korrekt abgeführt. Ein Schaden für die Finanzverwaltung entstehe daher bei Vornahme des Vorsteuerabzuges durch die Bf. nicht. Die von der BP behauptete Abgabenverkürzung könne anhand der bisher durch die Finanzverwaltung erbrachten Beweise nicht erkannt werden. Im Übrigen stütze sich die BP bei der Versagung des Vorsteuerabzuges lediglich auf Vermutungen und habe bis dato keinerlei Beweise hinsichtlich der Richtigkeit ihrer Behauptungen beigebracht. Auch in der vorliegenden Stellungnahme der BP werde nur dargelegt, dass das gegenständliche Geschäft nach Ansicht der BP "dubios" wäre.

3. Umsatzsteuerjahresbescheide 2002:

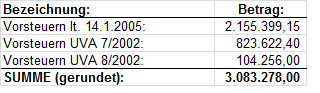

Bei Einreichung der Umsatzsteuer(jahres)erklärung brachte die Bf. Vorsteuern in Höhe von EUR 2.154.038,38 zum Abzug, wobei die in Rede stehenden Vorsteuern für den Zeitraum Juli bzw. August 2002 iHv EUR 823.622,40 (07/2002) bzw. EUR 104.256,00 (08/2002) und somit im Gesamtbetrag von EUR 927.878,75 nicht zum Abzug gebracht worden seien. Nach der weiteren Telefax-Eingabe vom 16. Juli 2003 seien aufgrund von technischen Buchungsfehlern die in der Erklärung zu berücksichtigenden Vorsteuern nunmehr mit EUR 2.155.399,25 anzusetzen. Die Differenz iHv EUR 1.360,67 sei in Buchungsfehlern mit falschem Umsatzsteuercode (20% Vorsteuer statt 20% Umsatzsteuer) begründet.

Mit Bescheid vom 1. September 2003 wurden die zum Abzug gebrachten Vorsteuern in der nunmehr beantragten Höhe von EUR 2.155.399,25 zum Abzug zugelassen.

Gegen den Umsatzsteuerbescheid 2002 vom 1. September 2003 wurde mit Eingabe vom 10. September 2003 abermals das Rechtsmittel der Beschwerde (Berufung) erhoben und eine Festsetzung der zum Abzug zugelassenen Vorsteuern mit EUR 3.083.278,00 beantragt. Dieser Betrag sei wie folgt ermittelt worden:

In der Begründung wurde auf die seinerzeitige Beschwerde vom 23. Juni 2003 gegen die Bescheide betreffend Festsetzung der Vorauszahlungen an Umsatzsteuer für die Zeiträume Juli und August 2002 verwiesen.

Im Zuge einer abgabenbehördlichen Prüfung für das Jahr 2002 wurde u.a. festgestellt, dass für an freie Mitarbeiter gezahlte Honorare kein Vorsteuerabzug zustehe. Infolge dieser - in diesem Verfahren nicht strittigen Feststellung wurden die zum Abzug gebrachten Vorsteuern in weiterer Folge mit EUR 2.153.899,29 ermittelt.

Das Finanzamt folgte den Feststellungen der Betriebsprüfung, dabei wurde betreffend Umsatzsteuer 2002 das Verfahren gemäß § 303 Abs. 4 BAO von Amts wegen wiederaufgenommen und die zum Abzug zugelassenen Vorsteuern mit Bescheid vom 14. Jänner 2005 mit EUR 2.153.899,29 berücksichtigt.

Die Beschwerde (Berufung) vom 23. Juni 2003 gegen die Bescheide betreffend Festsetzung der Umsatzsteuer für die Zeiträume Juli und August 2002 gilt gemäß § 253 BAO idF BGBl I 14/2013 auch gegen die Umsatzsteuerjahresbescheide 2002 vom 1. September 2003 sowie vom 14. Jänner 2005 gerichtet.

Die Beschwerde vom 10. September 2003 gegen den Umsatzsteuerbescheid 2002 wurde ohne Erlassung einer Berufungsvorentscheidung der Abgabenbehörde zweiter Instanz zur Entscheidung vorgelegt.

4. weitere Erhebungen im Zuge von Hausdurchsuchungen und schriftlichen Einvernahmen:

Im Auftrag des Hauptzollamtes Wien als Finanzstrafbehörde I. Instanz wurden von der PAST u.a. am Firmensitz der T2-GmbH, I-GmbH, bei S.B. (als Zeichnungsberechtigte am Konto der I-GmbH), H.V. (als Geschäftsführer der I-GmbH) und der Spedition D. Hausdurchsuchungen vorgenommen.

Die Erlassung gesonderter Hausdurchsuchungsbefehle für die vorstehenden Firmen und die involvierten Personen sei beantragt worden, da diese im Verdacht stünden, dass sie an einem Steuerbetrug beteiligt seien. Insbesondere seien durch ein Steuerkarussell mit Computerteilen im Zeitraum Juli bis Oktober 2002 Abgaben nach §§ 33 Abs. 2 lit a und 38 Abs. 1 FinStrG hinterzogen und ein Steuerbetrug begangen worden. Die strafbestimmenden Wertbeträge für 2002 würden nach dem Schlussbericht vom 22. Februar 2005 für G.N. EUR 823.622,00 und für V.M. (T2-GmbH), V.S. (S-GmbH), I.A., S.A., K.P. und K.H. jeweils EUR 1.313.170,00 betragen.

Im vorliegenden Fall seien nach dem Bericht des PAST-Wien vom 22. Februar 2005 Exporteure wie die Bf. und die I-GmbH von der Tätergruppe mit der Aussicht geködert worden, ohne besonderen Aufwand etliches verdienen zu können. Den Verantwortlichen der Bf. und der I-GmbH werde aufgrund der bisherigen Untersuchungsergebnisse eine Tatbeteiligung an der Hinterziehung von Eingangsabgaben nach § 35 Abs. 2 FinStrG nicht nachzuweisen sein.

Bf. und I-GmbH haben die Ware offiziell nach Zypern exportiert, wobei sie die Ware nie kontrollierten oder überhaupt je gesehen haben. Ihre Aufgabe habe darin bestanden,

- Rechnungen an die zypriotische Firma auszustellen und

- diese Rechnungen an die mit dem Export beauftragte Spedition zu senden und

- nach Vorliegen der Austrittsbestätigung eines österr. Grenzzollamtes den vollen Vorsteuerabzug beim zuständigen Finanzamt geltend zu machen.

Zu erwähnen sei noch, dass die CPUs zwar existierten und auch tatsächlich eine Warenbewegung stattgefunden habe, nach Zypern gelangt seien diese jedoch nie. Stattdessen seien die CPU's in die Slowakei exportiert, dort mit neuen Frachtpapieren ausgestattet und wiederum mit einem Bruchteil des Exportwertes "reimportiert" worden, wobei die Ware eine Entwertung bis zu 95% wiederfahren habe. D.h. diese Ware sei mit einem Bruchteil des Ausfuhrwertes bei der Wiedereinfuhr der österreichischen Einfuhrumsatzsteuer unterzogen worden. Während der Warenbewegung sei die Verpackung der Ware nachweislich nie geöffnet worden. Der Export von CPUs in die Slowakei und deren "Reimport" nach Österreich habe sich nach dem Schlussbericht Zoll vom 16. Oktober 2006 bis Oktober 2002 wiederholt.

Da weder einer Mitarbeiter noch ein Firmenverantwortlicher der Bf. und der I-GmbH je die Ware zu Gesicht bekommen, noch sie sich von deren Funktionsfähigkeit überzeugt haben, haben die Firmenverantwortlichen der Bf. und der I-GmbH die Sorgfaltspflichten eines ordentlichen Kaufmannes in jeder Hinsicht außer Acht gelassen und sich nicht von der Nämlichkeit der Ware überzeugt. In wirtschaftlicher Betrachtungsweise haben die Firmenverantwortlichen der Bf. und der Bf. lediglich den Export der Ware durchgeführt.

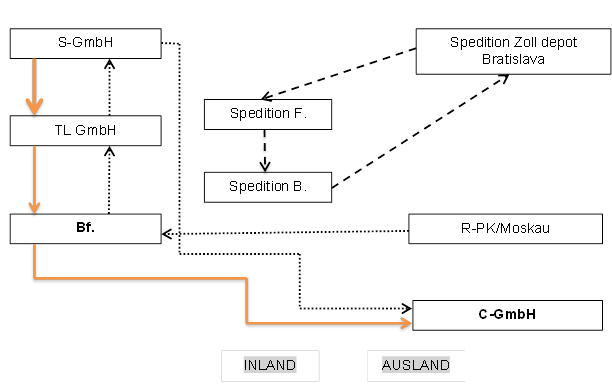

Der Hauptzweck des Karussellbetruges bestehe nach dem Bericht der PAST-Wien vom 22. Februar 2005 darin, ungerechtfertigte Vorsteuerguthaben zu lukrieren. Dabei gehe es den Tätern auch darum, das Risiko einer Entdeckung durch die Finanzbehörden zu minimieren, indem nicht die Täter bzw. deren "Strohleute" um Rückzahlung des Vorsteuerguthabens ansuchen. Graphisch würden sich Fakturenweg, Warenfluss und Geldfluss in Graphik 1 (s. Beilage 1) wie folgt darstellen lassen:

Legende aus Anonymisierungsgründen:

S-GmbH: S-GmbH

TL-GmbH: T2-GmbH

C-Ltd: C-Ltd./Zypern

Spedition B: Spedition D.

Anhand eines Beispieles werden nach dem Bericht vom 22. Februar 2005 der Geldfluss und der dieser Tätergruppe verbleibende "Gewinn" wie folgt demonstriert:

- Am 16. Juli 2002 habe die zypriotische C-Ltd. bei der Bf. 1.440 Stück CPUs bestellt und hiefür vorweg einen Geldbetrag iHv EUR 267.200,-- überwiesen. Dieser Betrag verstehe sich als Nettobetrag, da der Export von der USt befreit sei.

- Die Bf. ihrerseits überweise an ihren "Lieferanten" (T2-GmbH) den Bruttobetrag von EUR 312.768,-- für diese Ware und verbuche eine Forderung an das Finanzamt iHv EUR 52.128,--.

- V.M., der für die T2-GmbH zeichne, überweise einen Betrag von EUR 310.953,60 auf das Bankkonto bei Raiffeisen Bank, welches auf die S-GmbH laute.

- Von dem Bankkonto der S-GmbH erfolge eine Überweisung iHv EUR 307.207,27 nach Zypern.

Somit verbleibe an diesem Beispiel den Tätern ein "Gewinn" iHv EUR 51.788,80, der zur Gänze aus ungerechtfertigten Vorsteuer-Guthaben stamme und wie folgt ermittelt worden sei:

Bezeichnung: | Betrag: |

Spanne S-GmbH: | 3.746,00 |

Spanne T2-GmbH: | 1.814,40 |

Spanne Bf.: | 6.523,20 |

Unterschiedsbetrag zypriot. Überweisungen: | 40.007,27 |

gemeldete USt: | - 302,40 |

ungerechtfertigte Vorsteuer-Guthaben: | 51.788,80 |

Im Hinblick auf den "Rydl-Fall" und der daraus resultierenden Rechtsprechung wären der Bf. und der I-GmbH für diese Geschäfte der Vorsteuerabzug zu versagen.

4.1 Ermittlungen bei der RT-GmbH:

Im Zuge von Ermittlungen der INTERPOL im Rahmen eines Amtshilfeersuchens sei u.a. der Finanzbehörde bekannt geworden, dass R. als Geschäftsführer der RT-GmbH in großem Umfang Computerteile mithilfe der Spedition B. weit unter dem Einstandspreis importiert habe. Die Computerteile wie zB Sockel für Prozessoren seien fast ausschließlich von der I-Ltd., M./Zypern, bezogen worden.

Weitere Erhebungen in diesem Zusammenhang haben jedoch ergeben, dass die I-Ltd. nicht an dieser Adresse registriert sei, vielmehr sei dort die Fa. S. Autowäsche, etabliert. Es handle sich bei der I-Ltd. daher um eine nicht existente Versenderfirma. Daraus sei der begründete Verdacht abzuleiten, dass hier im Anlassfall Finanzvergehen nach § 35 Abs. 2 FinStrG vorliegen. Die von dieser Tätergruppe geschmuggelten Computerteile seien über die RT-GmbH und die T2-GmbH in den wirtschaftlichen Verkehr gebracht worden, wobei auch Delikte nach §§ 33ff FinStrG wegen ungerechtfertigten Vorsteuerabzügen gesetzt worden seien. Aus diesem Grund seien bei der RT-GmbH, T2-GmbH und den involvierten Personen Hausdurchsuchungen beantragt und vollzogen worden.

Die RT-GmbH mit Sitz in 2xxx PV., sei am Datum3 von R. (Gesellschafter-Geschäftsführer) gegründet, am Datum4 aufgelöst und am Datum5 von Amts wegen im Firmenbuch gelöscht worden. Bei der RT-GmbH handle es sich nach den Erhebungen der PAST lediglich um einen "Briefkasten" in einem desolaten Altbau in 2xxx PV., Adresse3.

Nach den Ausführungen auf S. 18 im Schlussbericht Zoll an das LG für Strafsachen Wien vom 16. Oktober 2006, GZ. GZ1, seien Waren, die rechtswidriger Weise für die RT-GmbH verzollt worden seien, über die M-GmbH, nunmehr T2-GmbH, zu anderen österr. Computerdistributoren oder Assemblern gelangt und nach der Verzollung in Österreich verblieben. Ein allfälliger Verkauf an slowakische Kunden – wie in der Buchhaltung der RT-GmbH dargestellt - habe nie stattgefunden.

Die M-GmbH, nunmehr T2-GmbH, habe diverse Computerteile mit einem geringen Aufschlag an diverse Großhändler veräußert. Die Tätergruppe habe aus diesen Transaktionen die Umsatzsteuer lukriert, indem sie die nicht gemeldeten und nicht an das Finanzamt abgeführten Umsatzsteuerbeträge aus den Rechnungen der RT-GmbH als Vorsteuerguthaben zum Abzug gebracht habe.

Die Mikroprozessoren seien in diesem Fall körperlich nicht nach Zypern gelangt, sondern erwiesenermaßen – nachdem diese in die Slowakei exportiert wurden – wieder zurück nach Österreich gekommen. Dieser Vorgang habe sich bis Oktober 2002 wiederholt.

Eine weitere Merkwürdigkeit habe nach der Schilderung von M.K. (Ex-Frau des A.A.) auf S. 26 des Schlussberichtes Zoll vom 16. Oktober 2006 darin bestanden, dass Rechnungen der RT-GmbH für Lieferungen an die M-GmbH (T2-GmbH) von A.A. auf einem PC der M-GmbH (T2-GmbH) geschrieben und ausgedruckt worden seien. Danach hätte A.A. die namens der RT-GmbH ausgestellten Rechnungen 3fach gefaltet, damit es so aussehe, als wären sie von der Post gekommen. Darüber hinaus hätte A.A., ehe er die Rechnungen ausgefertigt habe, mit M.M., von der RT-GmbH, Rücksprache gehalten. Irgendwann wäre der Geschäftsführer der RT-GmbH gekommen und habe diese Rechnungen "blind unterschrieben".

4.2 weitere Ermittlungen bei der S-GmbH ("Missing Trader"):

Die S-GmbH sei mit Datum6 gegründet und mit Datum7 in das Firmenbuch eingetragen und mit Datum8 die S-GmbH gemäß § 40 FBG wegen Vermögenslosigkeit von Amts wegen im Firmenbuch gelöscht worden. Der von der S-GmbH angemietete Büroraum in 2xxx PV., Adresse4, betrage lt. vorliegendem Mietvertrag vom 1. August 2002 19 m2 und werde von der S-GmbH seit 1. Juli 2002 als Büroraum genutzt.

Zum einzelvertretungsbefugten Geschäftsführer der S-GmbH sei V.S. bestellt, der als Alleingesellschafter sämtliche Anteile an dieser Gesellschaft (EUR 35.000,00) halte.

Nach der niederschriftlichen Einvernahme von K.HG. als Zeuge vom 21. Oktober 2002 sei dieser als gewerblicher Geschäftsführer der S-GmbH angestellt gewesen und habe hiefür einen monatliches Entgelt iHv EUR 1.460,-- erhalten. Der handelsrechtliche Geschäftsführer der S-GmbH, V.S., sei in dem Appartmenthotel von K.HG. in PV. seit 10. Dezember 2001 polizeilich gemeldet. Nach 1 oder 2 Monaten sei V.S. an K.HG. herangetreten, da er zusätzlichen Büroraum habe anmieten wollen. Daraufhin habe K.HG. dem V.S. das Appartment Nr. 1xx in PV. als Büro vermietet. Das Appartement Nr. 1XX habe V.S. als Wohnraum seit Dezember 2001 gemietet.

In den angemieteten Räumlichkeiten sei V.S. nur sehr sporadisch, ca. zwei- bis dreimal pro Monat anwesend gewesen. K.HG. sei es komisch vorgekommen, dass sich jemand in PV. ein Büro einrichte und dann fast nie da sei. Dass die S-GmbH mit Computerteilen handle, habe K.HG. gewusst, da "es ihm V.S. erzählt habe". K.HG. habe in dieses Büro extra einen ISDN-Telefonanschluss einleiten lassen, dessen Verrechnung über die S-GmbH erfolgt sei.

V.S. habe K.HG. angeboten, für ihn in weiterer Zukunft zu arbeiten. Auf die Frage, um welche Tätigkeit es sich dabei handle, habe V.S. ihm gegenüber angegeben, dass K.HG. Ware vom Flughafen abzuholen hätte und V.S. chauffieren solle. Zu diesen Tätigkeiten sei es jedoch nie gekommen. Für die Abholung der Ware vom Flughafen wäre K.HG. nebst seinem Geschäftsführerbezug von V.S. gesondert bezahlt worden. V.S. habe K.HG. gegenüber auch einmal erwähnt, dass er mit gebrauchten Computern und gebrauchten Computerteilen handeln würde. Diese Computerteile und Computer würde V.S. in Österreich kaufen und dann ins Ausland weiterverkaufen.

V.S. habe nach der in der Beschwerde vom 23. Juni 2003 zitierten schriftlichen Zeugenaussage von S.RC. (T2-GmbH) vom 16. Oktober 2002 nur "gebrochen Deutsch" gesprochen und sich mit dem Geschäftsführer der T2-GmbH, V.M., meistens in russischer Sprache unterhalten. Zwei- oder dreimal habe sich V.S. in den Geschäftsräumlichkeiten der T2-GmbH aufgehalten.

Nach den Ausführungen auf S. 6 des Schlussberichtes der PAST vom 22. Februar 2005 sei die S-GmbH zur Durchführung des Karussellbetruges als Scheinunternehmen "Missing Trader" gegründet worden. Diese habe ursprünglich in 2xxx PV., Adresse4, firmiert. Mit Datum9 sei deren Firmensitz nach 2xxx PV., Adresse7, in ein Hotelzimmer verlegt worden. Nach Aussage des Vermieters habe sich V.S. (= verschwundener Geschäftsführer der S-GmbH) ursprünglich nur zu Wohnzwecken einquartiert und erst einige Zeit später Räumlichkeiten für ein Büro gemietet. V.S., der Gesellschafter-Geschäftsführer der S-GmbH habe sich jedoch nicht öfter als 1-2 mal pro Monat in den von ihm gemieteten Räumlichkeiten aufgehalten. Der Aufenthaltsort des V.S. sei nicht zu eruieren gewesen.

Nach den weiteren Ausführungen im Schlussbericht Zoll vom 16. Oktober 2006 in der gerichtlichen Finanzstrafsache betreffend R.H. behaupte R.M., dass M.S. mit V.S., dem verschwundenen Geschäftsführer der S-GmbH, ident sei. Dies habe R.M. über M.S. herausgefunden. Bei M.S. handle es sich nach diesem Schlussbericht Zoll um eine Person, die sich am Mexikoplatz in Wien eines gefälschten Personalausweises bedient habe und mit I.A. ins Geschäft gekommen sei.

4.3 weitere Ermittlungen bei der T2-GmbH ("Buffer"):

Die T2-GmbH mit einem Stammkapital von ATS 500.000,00 (EUR 36.336,42) sei mit Gesellschaftsvertrag vom 18. September 1998 gegründet und mit 3. Oktober 1998 in das Firmenbuch eingetragen worden. Mit 3. März 1999 sei V.M. als Alleingesellschafter dieser Gesellschaft zum einzelvertretungsbefugten Geschäftsführer dieser Gesellschaft bestellt worden.

Mit Beschluss des Handelsgerichts Wien vom 9. April 2004 sei der Konkursantrag mangels kostendeckenden Vermögens abgewiesen und diese Gesellschaft mit Beschluss des Firmenbuchgerichts vom 20. Februar 2013 gemäß § 40 FBG wegen Vermögenslosigkeit gelöscht worden.

Nach den Ausführungen auf S. 33 des Schlussberichtes des Zollamtes Wien vom 16. Oktober 2006 habe sich aus den mit 4. und 5. Mai 2006 sowie mit 1. Juni 2006 durchgeführten Einvernahmen von R.M., des Inhabers der C-Ltd./Zypern, ergeben, dass dieser angegeben habe, bei der Firmengründung der M-GmbH (nunmehr: T2-GmbH) beteiligt gewesen zu sein. Insbesondere sei es zu der Firmengründung der T2-GmbH gekommen, da R.M. den Familienmitgliedern des "A."-Clans Geld zur Firmengründung geliehen habe.

Nach dem Bericht der PAST-Wien vom 22. Februar 2005 habe V.M. keine bzw. nur widersprüchliche Angaben darüber machen können, wie es zum Kontakt mit seinem einzigen Lieferanten, der S-GmbH gekommen sei. Ebenso unergiebig seien seine Antworten auf Fragen betreffend die Akquirierung seiner Kunden gewesen. Tenor seiner Aussagen sei, dass er nur telephonischen Kontakt zu seinen Kunden gehabt habe. Es sei daher davon auszugehen, dass V.M. wie bei der vorhergegangenen M-GmbH die Funktion eines "Strohmannes" ausgeübt habe.

Nach der in der Beschwerde vom 23. Juni 2003 angeführten schriftlichen Zeugenaussage von S.RC. vom 16. Oktober 2002, habe diese mit 15. Juni 2002 bei der T2-GmbH zu arbeiten begonnen. Diesen Arbeitsplatz habe ihr I.A. vermittelt, da sie seinerzeit arbeitslos und auf Arbeitssuche gewesen sei. Von der T2-GmbH kenne sie nur V.M., dieser sei mütterlicherseits mit I.A. verwandt. Die Tätigkeit von S.RC. bei der T2-GmbH sei der Verkauf gewesen. In diesem Zusammenhang habe sie Lieferscheine und Rechnungen geschrieben. Diese Belege habe sie V.M. gegeben, der diese zum Steuerberater gebracht habe. S.RC. sei mit 38,5h vollbeschäftigt gewesen, habe aber nur sehr wenig zu tun gehabt. S.RC. und V.M. seien die einzigen Beschäftigten bei der T2-GmbH gewesen.

Als S.RC. bei der T2-GmbH zu arbeiten begonnen habe, habe es kein Telefon, keinen Internetanschluss und kein Geschäftspapier gegeben. Lediglich altes Geschäftspapier mit dem LOGO der M-GmbH sei vorhanden gewesen. V.M. habe auch über einen eigenen PC verfügt. S.RC. sei daher auch von V.M. gebeten worden, ein Firmenlogo für die Firma T2-GmbH zu erstellen. Dieses LOGO der T2-GmbH habe S.RC. gemeinsam mit ihrem Bruder I.L. mittels Powerpoint entworfen. Das einzige Buchhaltungsprogramm, über das V.M. verfügt habe, sei eine EXCEL-Tabelle mit plus- und minus-Rechnung gewesen. Soweit es S.RC. feststellen habe können, habe V.M. (bei der T2-GmbH) keine Buchhaltung geführt, er habe die Geschäftsunterlagen immer gleich mitgenommen. S.RC. nehme daher an, dass V.M. diese Unterlagen zum Steuerberater gebracht habe. S.RC. habe den Eindruck gehabt, dass sich V.M. auf dem PC nicht auskenne, da sie das Mail-Programm konfigurieren habe müssen.

S.RC. kenne auch nur die S-GmbH als einzigen Lieferanten der T2-GmbH. Als Kunde habe die T2-GmbH u.a. die Bf. und die I-GmbH gehabt. Die I-GmbH und die Bf. habe sie nie persönlich kennengelernt, da der Kontakt nur schriftlich und telefonisch gewesen sei.

Zwei oder dreimal habe die T2-GmbH Ware im Büro gehabt. Dabei nehme S.RC. an, dass diese Ware V.M. abgeholt habe. Einmal habe es sich um Pentium-Prozessoren gehandelt, die nicht mehr originalverschweißt gewesen sei. Diese Ware habe billiger verkauft werden müssen. Ein gewisser Herr BR. von der D-GmbH habe der T2-GmbH für diese Ware einen Kunden in Oberösterreich besorgt. Ansonsten habe die T2-GmbH nie Waren in den Firmenräumlichkeiten gelagert gehabt.

Von der S-GmbH kenne S.RC. nur V.S., ca. 40 Jahre alt, 1.80m groß, von kräftiger Statur, dunkle kurze Haare, südländischer Typ, immer mit Anzug gekleidet, der gebrochen Deutsch und Russisch gesprochen habe. V.M. und V.S. haben meistens Russisch gesprochen. Die Waren seien von der T2-GmbH zu marktüblichen Preisen weiterverkauft worden. Die T2-GmbH habe aber binnen 2 Tagen größere Mengen liefern können. In einem Karton haben sich 288 Stück Prozessoren befunden. Am Anfang habe die T2-GmbH 5 Karton (=1.440 Stück) an ihre Kunden geliefert. Die Geschäftsbeziehung der T2-GmbH mit der I-GmbH habe im Juli oder August 2002 begonnen, die I-GmbH habe zum Schluss bis zu 20 Kartons abgenommen. Auf den ihr gezeigten Fotos habe S.RC. nur V.M. erkennen können.

Mit Berufungsentscheidung vom 2. Juli 2009, GZ. RV/0140-W/05, versagte der Unabhängige Finanzsenat der T2-GmbH den Abzug von Vorsteuern aus 17 Eingangsrechnungen der S-GmbH iHv EUR 962.553,60 (07/2002) bzw. EUR 350.616,96 (08/2002) iZm der Lieferung von insgesamt 60.480 Stück "CPU 42.05G 512 KTray, Intel Pentium 42.0G 512 Cache Tray (originally sealed - boxes). Die einzelnen Rechnungen beziehen sich auf Mengen von 5 Boxes à 288 Stück = 1.440 Stück bis 12 Boxes à 288 Stück = 3.456 Stück.

Der Unabhängige Finanzsenat begründete die Versagung des Vorsteuerabzuges bei der T2-GmbH mit dem Argument, dass auf den Eingangsrechnungen der S-GmbH die zwingende Angabe des Leistungszeitpunktes fehle und es sich bei den in den Monaten Juli und August 2002 abgewickelten Geschäften in Wahrheit um Scheingeschäfte handle, denen keine Lieferungen zu Grunde liegen.

Mit Beschluss des VwGH vom 25. September 2012, Zl. 2009/13/0162, hat der VwGH die Behandlung der Beschwerde der vom Vorlieferanten der Bf., der T2-GmbH im Rahmen eines Vorsteuerkarussells eingebrachten Beschwerde abgelehnt. Dies insbesondere mit der Begründung, dass der Unabhängige Finanzsenat nicht von der Rspr des VwGH abgewichen war. Nach den weiteren Ausführungen in diesem Erkenntnis seien die Sachverhaltsfeststellungen zur fehlenden Leistungserbringung seitens des Rechnungslegers (S-GmbH) nicht bestritten worden (vgl. VwGH 25.9.2012, Zl. 2009/13/0162).

4.4 weitere Erhebungen bei Bf. (Exporteur):

An der Adresse der Bf. habe eine Hausdurchsuchung durch deren Geschäftsführer, G.N., durch die Herausgabe der gesuchten Unterlagen abgewendet werden können.

In der von G.N. unterfertigten Niederschrift vom 31. Oktober 2002 habe dieser angegeben, dass er auf das gegenständliche Geschäft mit CPUs durch K.P., von der Spedition D., dem Ehegatten seiner Angestellten, B.P., gekommen sei. Zur Bestätigung seiner Angaben habe G.N. den im Zuge der Hausdurchsuchung einschreitenden Beamten den E-Mail-Ausdruck vom 16. Juli 2002 über den Geschäftsablauf betreffend die Computerteile vorgelegt.

K.P. habe ihm mitgeteilt, dass der C-Ltd./Zypern der Lieferant ausgefallen sei, weswegen die Bf. nunmehr die C-Ltd./Zypern beliefern könne. G.N. habe dann eine Vorwegbezahlung der von dieser bestellten CPUs sowie eine Proforma-Rechnung der T2-GmbH gefordert, die die Bf. als Leistungsempfängerin nicht zur Zahlung auffordert. Aufgrund der niedrigen Marge von ca. 2% sei G.N. nicht bereit gewesen, irgendwelche Garantien für die Ware abzugeben. Diese Ablehnung der Garantieübernahme sei von der C-Ltd./Zypern bestätigt worden. Dadurch dass von Seiten der Bf. keine Garantieansprüche zu erfüllen und die Bestellung vorab beglichen worden sei, habe G.N. in diesem Geschäft kein besonderes Risiko gesehen. Die Geschäftsverbindung habe G.N. jedoch im August 2002 wieder abgebrochen, da die Dimensionen der Geschäfte eine Größe angenommen haben, die es der Bf. nicht mehr ermöglicht haben, die Umsatzsteuer vorzufinanzieren, da sich die liquiden Mittel der Bf. erschöpft haben. Nachdem das Geschäftsvolumen derartig zugenommen habe, sei G.N. an K.P. herangetreten um zu erreichen, dass die Begleichung der Umsatzsteuer (an die T2-GmbH) im Verrechnungswege über das Finanzamt erfolgen solle. K.P. sagte zu, dass er sich darüber erkundigen werde, in weiterer Folge habe G.N. in dieser Sache nichts mehr von ihm gehört.

Die T2-GmbH sei von G.N. über den "KSV" überprüft worden und G.N. habe keine wie immer geartete negative Auskunft erhalten. Weiters sei G.N. hinsichtlich des K.P. der Überzeugung gewesen, dass es sich um ein seriöses Geschäft gehandelt habe. Dem K.P. sei von G.N. zugesagt worden, dass wenn alle Zahlungen erledigt und die Vorfinanzierung der Umsatzsteuer vom Finanzamt zurückerstattet worden sei, dass K.P. eine Provision von 0,5% erhalten werde. Die 10 Personen auf den Fotos, die ihm vorgelegt worden seien, kenne G.N. nicht. G.N. nehme mit dieser Niederschrift zur Kenntnis, dass durch die freiwillige Herausgabe der gesuchten Unterlagen die Hausdurchsuchung bei der Bf. habe abgewendet werden können. Zudem hält G.N. in dieser Niederschrift als Zusatz handschriftlich fest, dass er seiner kaufmännischen Sorgfalt nachgekommen sei.

4.5 Erhebungen bei der Spedition D.:

4.5.1 niederschriftliche Befragung von K.P.:

Anlässlich seiner Einvernahme habe K.P. mit Niederschrift vom 31. Oktober 2002 im Wesentlichen die Angaben des Geschäftsführers der Bf., G.N., bestätigt. K.P. habe aber angegeben, dass das gegenständliche Geschäft von dem ebenfalls in der Spedition D. tätigen K.H. eingefädelt worden sei. K.H. habe einen guten Ruf in der Abwicklung von Ostgeschäften in der Computerbranche gehabt und die wesentlichen Firmen bereits aus der Vorzeit gekannt, bevor K.H. für die Spedition D. tätig geworden sei.

K.H. sei im Frühjahr 2002 (ca. 1,5 Monate bevor die Bf. ins Spiel gekommen sei) zu K.P. gekommen, da die C-Ltd./Zypern mit ihrem bisherigen Lieferanten nicht zufrieden sei – dies insbesondere deshalb, da die Banküberweisungen der C-Ltd./Zypern zu lange gedauert haben. Die Zyprioten würden daher einen Trader suchen, der neutral auftrete und nicht ausschließlich vom CPU-Handel lebe. Weiters solle diese Firma nur mehr eine einzige Bankverbindung haben, damit die Zyprioten über diese eine Firma bei verschiedensten Lieferanten einkaufen können. Aus diesem Grund habe K.H. dem K.P. den Vorschlag unterbreitet, dass die Spedition D. als Einkäufer bei verschiedenen Lieferanten auftreten und diese Waren nach Zypern weiterverkaufen solle. K.P. habe sich dann bei der Geschäftsführung erkundigt, ob die Spedition D. zu solch eigenständigen Handelsgeschäften berechtigt sei. Dies sei jedoch seitens der Geschäftsführung der Spedition D. abgelehnt worden.

Eine weitere Besonderheit sei gewesen, dass die C-Ltd./Zypern bestimmen wollte, von wem der Exporteur die CPUs zu beziehen habe, nämlich von der T2-GmbH. Das wisse K.P. deshalb, da K.H. ihm diesen Vorschlag unterbreitet habe. K.P. sei auch damals der Meinung gewesen, dass die Bf. deshalb nicht direkt nach Zypern exportieren habe wollen, da die Umsatzsteuer immer vorfinanziert habe werden müssen. Diese ganzen Bedingungen habe K.P. dem G.N. mit E-Mail vom 16. Juli 2002 zur Kenntnis gebracht. G.N. habe ihm damals zugesagt, dass er die Sache überprüfen werde. K.P. wisse auch, dass G.N. auch einen Firmenbuchauszug der T2-GmbH abverlangt und sich von K.H. die Namen geben habe lassen, die dieser kannte, um sie mit jenen der T2-GmbH zu vergleichen. Damit habe G.N. ausschließen wollen, dass die Personen der T2-GmbH diesselben wie die der C-Ltd./Zypern seien. Hinsichtlich des Bestellers habe sich G.N. bei K.P. erkundigt und K.P. habe ihm die Auskunft erteilt, dass die C-Ltd./Zypern bereits seit einiger Zeit Kunde der Spedition D. sei.

K.P. kenne auch keine Personen der T2-GmbH bzw. C-Ltd./Zypern. K.P. kenne jedoch die Personen auf den ihm vorgelegten Fotos mit der Nummer 7 oder 9. Eine Person, deren Name mit "i" beginne und sich später als "I." bezeichnet habe, habe sich ihm gegenüber als Vertreter oder Bevollmächtigter der C-Ltd./Zypern ausgegeben. K.P. vermeint auf den vorgelegten Fotos Nr. 7 und 9 die Personen I.A. und S.A. wieder zu erkennen.

Als Besonderheit möchte K.P. anführen, dass I.A. ihm gegenüber erwähnt habe, ein Lokal in PV. besessen zu haben, mit welchem er in Konkurs gegangen sei.

K.P. kann sich auch erinnern, dass diese Person eine schöne mechanische Uhr hatte. Dieses ganze Gespräch habe in einem ungezwungenen Rahmen stattgefunden, ohne in Details der jeweiligen Geschäfte zu gehen. Diese Person habe vorgeschlagen, die Zahlungen der Speditionsleistungen vierzehntägig zu begleichen. Dazu solle K.H. eine Aufstellung machen, die in der Folge bezahlt würde.

Für die Vermittlung des Geschäftes zwischen der C-Ltd./Zypern und der Bf. solle K.P. von G.N. eine Provision in Höhe von 0,5% bekommen, die er jedoch an "I." weiterbezahlen solle. Dies deshalb, da K.H. ihm gegenüber angedeutet habe, dass I.A. eine Provision für dieses Geschäft erwartet hätte. Nachdem K.P. mit der nachstehenden Aussage von K.H. konfrontiert worden sei, dass diese 0,5% zwischen K.P. und K.H. geteilt werden sollen, führt K.P. aus, ihm sei nicht bekannt gewesen, dass K.H. sich das so erdacht habe. K.P. sei der Meinung gewesen, dass die 0,5% Provision (zur Gänze) für I.A. bestimmt gewesen seien.

K.P. seien Personen wie R.M., M.M., A., V.M. und St. unbekannt. Auf die Frage, warum die Bf. keine Exporte mehr nach Zypern durchgeführt habe, werde von K.P. vermutet, dass möglicherweise der Kreditrahmen ausgereizt gewesen sei.

K.P. hält in der Niederschrift vom 31. Oktober 2002 fest, dass nach der Auskunft von K.H., der mit I.A. Rücksprache gehalten habe, kein direkter Kontakt zwischen der T2-GmbH und der Bf. bestehen solle.

K.P. wurde bei der Abfassung dieser Niederschrift zur Kenntnis gebracht, dass der Haftbefehl vom 31. Oktober 2002 mit Wirkung 21:14 Uhr vom Landesgericht für Strafsachen Wien zurückgenommen und seine Entlassung angeordnet werde.

Mit weiterer Niederschrift vom 5. November 2002 erklärt K.P. den Begriff des "Neutralisierens" im Bereich des Speditionsgewerbes: Unter "Neutralisieren" werde im Speditionsjargon die Behandlung der Ware in der Weise verstanden, dass der Letztempfänger nicht feststellen könne, woher der Lieferant die Ware beziehe. Von der Spedition würden daher alle Hinweise auf den Erzeuger der Ware entfernt. D.h. über Anordnung des Lieferanten würden von der Spedition die Lieferscheine und alle Hinweise auf den Erzeuger der Ware entfernt. Nach den Ausführungen von K.P. handle es sich beim vorliegenden Fall um keine "Neutralisation", sondern um eine Finanzierung der Vorsteuern. K.P. sei auch bewusst, dass I.A. für die C-Ltd./Zypern aufgetreten sei.

Auch K.P. habe die Ware nie gesehen, da er mit dem operativen Geschäft nicht befasst sei und wisse auch nicht, in welchem Zustand sich die Ware – CPUs – befunden habe. K.H. habe ihm gesagt, dass es sich um CPUs gehandelt habe. Wenn jemand die Ware gesehen habe, dann müsse es Frau H. gewesen sein, da sie fallweise die Ware in die Zollfreizone transportiert habe und auch bei der Exportabfertigung dabei gewesen sei. Aufgrund des hohen Warenwertes sei die Ware auch nicht ins Lager gelegt worden. Die Ware sei im Büro, im Zimmer von K.H. zwischengelagert worden. Aufgrund des hohen Warenwertes habe man danach getrachtet, dass die Ware sofort wieder weg komme. An die Verpackungsart könne sich K.P. nicht mehr erinnern, es habe sich um braune, feste Kartons gehandelt. Für ihn sei bloß wichtig gewesen, dass die Ware gesiegelt und verplombt gewesen sei. Wer die Ware nach der Vorabfertigung weiter transportiert habe, wisse K.P. nicht. Darüber müsse K.H. mehr wissen.

4.5.2 niederschriftliche Befragungen von K.H.:

Anlässlich seiner niederschriftlichen Einvernahme habe K.H. habe dieser in der Niederschrift vom 31. Oktober 2002 angegeben, dass "das Ganze" bereits im Jahr 2000 begonnen habe. Über die Fa.W., einen amerikanischen Versender, der mit Computerteilen gehandelt habe, habe K.H. damals eine Person namens "I." kennen gelernt. Die Person namens "I." habe eine Firma im Burgenland an einem Grenzübergang gehabt. K.H. glaube, es sei L. oder N. gewesen. "I." habe von der Fa.W. CPUs bezogen und diese über die Spedition D. verzollt. Kurz danach sei bei der Spedition D. die Firma IG. als Kunde aufgetaucht. Bei der Firma IG. habe es eine Person namens M.S. gegeben, der angegeben hätte, dass die Spedition D. von "I." empfohlen worden wäre. Für die IG-GmbH habe die Spedition D. bis Anfang Oktober 2002 Importe von Computerteilen, meistens CPUs, durchgeführt. Im Jahre 2001 habe es Probleme mit 2 Sendungen für die die Firma IG. gegeben, da vom Zoll der Wert angezweifelt worden sei. Die INTEL-Prozessoren seien überprüft und freigegeben worden. Die "AMD-Ware" sei nach wie vor beschlagnahmt und müsse im Zolllager sein. Ab diesem Zeitpunkt habe die Spedition D. für die Firma IG. keine Verzollungen mehr durchgeführt, sondern die Ware mit Versandschein "T1" zur Zollfreizone zur Spedition F. angewiesen worden.

M.S. habe dem K.H. die zypriotische Firma Y. als Partnerfirma bekannt gegeben. … Vor ca. einem halben Jahr sei M.S. an K.H. herangetreten, da er wollte, dass die Spedition D. "T2-Ausfuhren" nach Ungarn und in die Slowakei durchführen. Dabei habe es sich wiederum um CPUs gehandelt. Weiters habe M.S. gewollt, dass die Spedition D. Speditionsrechnungen an die C-Ltd./Zypern ausstellen und die Sendungen transportversichern lassen solle. Für die Spedition D. wäre dies ein lukratives Geschäft gewesen. Da der Transport durch den Botendienst IT. durchgeführt wurde, habe die Transportversicherung nicht bei der Spedition D. durchgeführt werden können.

M.S., der mit der Firma IG. zu tun hatte, habe K.H. gefragt, ob er Firmen kenne, die mit CPUs handeln und daran interessiert wären, gegen Vorauskassa die Ware zu exportieren. Als Gewinn wäre dabei für die den Export ausführende Firma 2% bis 2,5% vom Nettopreis vorgesehen.

M.S. habe dabei zuerst an die Spedition D. gedacht. In der Folge habe K.H. seinen Vorgesetzten bei der Spedition D. K.P. von diesem Angebot unterrichtet. Bei diesen Gesprächen in der Spedition D. sei auch "I." anwesend gewesen. Bei dieser Gelegenheit habe K.H. "I." und K.P. zusammengebracht. "I." hätte gesagt, dass er bereit wäre, 2% bis 2,5% Provision zu bezahlen. Daraufhin habe sich K.P. bei der Geschäftsleitung der Spedition D. erkundigt, wo K.P. mitgeteilt worden sei, dass die Spedition D. über keine Gewerbeberechtigung für den Computerhandel verfüge und daher bei diesem Geschäft nicht mitmachen könne. K.P. habe dann einige Computerfirmen angerufen und gefragt, ob diese Firmen an diesem Geschäft interessiert wären.

Bei der Bf. habe K.P. einen Bekannten und K.H. wisse, dass bei der Bf. die Frau von K.P. arbeite. Das Geschäft mit der Bf. habe daher K.P. vermittelt. K.H. wisse auch nicht, aus welchem Grund die Exporte über die Bf. beendet worden seien. K.H. habe von K.P. in diesem Zusammenhang erfahren, dass die Bf. dieses Geschäft nicht mehr habe finanzieren können.

K.H. sei überdies vorgehalten worden, dass im Zuge der Hausdurchsuchung bei der Bf. die E-Mail vom 16. Juli 2002 beschlagnahmt worden sei, auf der detailliert in den Punkten 1 bis 10 der Ablauf von Exportgeschäften iZm CPUs dargestellt werde. Aufgrund dieser Mail ergebe sich der begründete Verdacht, dass K.H. wesentlich mehr von den Malversationen wisse als er bis jetzt eingestehe. Der Aufschlag von 2,5% bei einem Warenwert von EUR 250.000,-- würde einen Erlös von EUR 6.250,-- ergeben. Daher bestehe weiters der begründete Verdacht, dass K.H. finanzielle Vorteile aus diesem Geschäft gezogen habe.

Diesem Vorbringen werde von K.H. entgegen gehalten, dass G.N. von der Bf. das Geschäft nur mit einer 2,5%igen Provision gemacht hätte. 2% wären für die Bf. gewesen, 0,5% hätten sich K.P. und K.H. geteilt. Bis heute habe K.H. von der Bf. bzw. von G.N. keinen Cent erhalten. Zu der detaillierten, punktuell beschriebenen Vorgangsweise von Exportgeschäften gebe K.H. an, dass diese Vorgangsweise ihm M.S. so gesagt habe. K.H. sei jedoch mit keiner einzigen Firma in Kontakt gekommen. Beim ersten Export habe er noch eine Bestellung von der Firma R-PK/Moskau per Mail erhalten, die anderen Transporte seien ihm immer von M.S. so bekannt gegeben worden. Dann habe es keine Bestellungen der R-PK/Moskau gegeben.

Anhand der vorgelegten Fotos habe K.H. die I.A. identifiziert, der für die C-Ltd. mit Sitz in Zypern aufgetreten sei. K.H. habe weiters S.A. als den Fahrer der T2-GmbH identifiziert.

Nach den Feststellungen der BP stehe die Aussage von K.H. hinsichtlich des maßgeblichen Auftraggebers in Widerspruch zu den Aussagen des K.P. und des Mag.L.: diese haben angegeben, dass I.A. der Auftraggeber bzw. Vermittler gewesen sei. K.H. sei durch die gegenständliche Mail belastet und dem Umstand, dass er über den tatsächlichen Warenweg Bescheid gewusst habe.

Der niederschriftlich vom Zollamt Wien als Verdächtiger einvernommene K.H. hält mit weiterer Niederschrift vom 9. Mai 2005 fest, dass es bei der "Idee von I.A." darum gegangen sei, dass K.H. größere Firmen in Österreich finde, die die Umsatzsteuer vorfinanzieren und die dann an die C-Ltd./Zypern Mikroprozessoren verkaufen. Der Endkäufer (sowie die Verkäufer in Österreich) seien somit von I.A. vorgegeben worden. K.H. habe bloß die Bf. für I.A. auftreiben können. Wenn sich K.H. die ganze Sache überlege, insbesondere die Aussage des R.M., so komme er zur Schlussfolgerung, dass I.A. und R.M. für den Steuerschwindel die Verantwortung tragen. K.H. habe jedenfalls nicht gewusst, dass geplant gewesen sei, dass die ausgeführten Mikroprozessoren wieder nach Österreich zurückkehren.

Zu den Fragen, aus welchem Grund seien die für Zypern bzw. Russland bestimmten Mikroprozessoren in die Slowakei ausgeführt und wer habe den Auftrag dazu erteilt und aus welchem Grund seien die Waren nicht sofort von Wien nach Zypern oder Moskau versandt worden, hält K.H. fest: Er habe den Rechnungen nach gewusst, dass der Rechnungsempfänger die C-Ltd. in Zypern sei, habe aber angenommen, dass die Waren möglicherweise in die Slowakei verkauft werden. K.H. habe sich darüber keine Gedanken gemacht, da dies der Auftrag des M.S. gewesen sei.

K.H. sei der Ansicht, dass die ganz Sache von I.A. ausgegangen sei. Die Rolle des R.M. könne K.H. nur schwer beurteilen, da er mit ihm nur zwei Mal Kontakt gehabt habe. K.H. gehe jedoch davon aus, dass R.M. einer der Hauptakteure gewesen sei, da ihm die Firmen Y. und C-Ltd. in Zypern gehören.

4.6 Erhebungen betreffend C-Ltd./Zypern und I.A.:

Bei der C-Ltd./Zypern handle es sich nach einer KSV-Auskunft um eine reine "Offshore-Gesellschaft" in Zypern, deren Betriebsgegenstand im Export von Schafwolle von Russland nach Belgien sowie im Import von Lebensmitteln nach Russland besteht. Diese Gesellschaft werde von S.P. verwaltet, an deren Stammkapital sind die P-Ltd. und die M-Ltd. zu 95% bzw. 5% beteiligt. Als Vorstände dieser Gesellschaft seien R.M. und S.P. eingetragen. Ein Telefoneintrag für diese Gesellschaft oder für R.M. bestehe nicht.

Der protokollierte Firmensitz der C-Ltd./Zypern befinde sich jedoch in Nikosia, Adresse5. An der Adresse in Adresse6 (Anschrift lt. Rechnungen der Bf.) in M. befinde sich die Anwaltskanzlei des Vorstandsmitgliedes S.P., der die Protokollierung dieser Gesellschaft durchgeführt habe. Die Wohnung an dieser Adresse sei unbewohnt.