Anlage 4

Anlage zu § 24c

Berechnung des maximal ausschüttungsfähigen Betrags in Bezug auf die Verschuldungsquote

- 1. Kreditinstitute berechnen den maximal ausschüttungsfähigen Betrag in Bezug auf die Verschuldungsquote durch Multiplikation der gemäß Z 2 ermittelten Summe mit dem gemäß Z 3 festgelegten Faktor. Werden nach Berechnung des maximal ausschüttungsfähigen Betrags in Bezug auf die Verschuldungsquote Maßnahmen gemäß § 24c Abs. 2 Z 1 bis 3 gesetzt, so setzen diese den ausschüttungsfähigen Betrag in Bezug auf die Verschuldungsquote herab.

- 2. Die zu multiplizierende Summe hat folgende Bestandteile zu umfassen:

- a) sämtliche Zwischengewinne, die gemäß Art. 26 Abs. 2 der Verordnung (EU) Nr. 575/2013 nicht dem harten Kernkapital zugerechnet wurden, abzüglich etwaiger Gewinnausschüttungen oder Zahlungen infolge der Maßnahmen gemäß § 24c Abs. 2 Z 1 bis 3; zuzüglich

- b) sämtlicher Gewinne zum Jahresultimo, die gemäß Art. 26 Abs. 2 der Verordnung (EU) Nr. 575/2013 nicht dem harten Kernkapital zugerechnet wurden, abzüglich etwaiger Gewinnausschüttungen oder Zahlungen infolge der Maßnahmen gemäß § 24c Abs. 2 Z 1 bis 3; abzüglich

- c) der Beträge, die in Form von Steuern zu zahlen wären, wenn die unter den lit. a und b genannten Gewinne einbehalten würden.

- 3. Der Faktor wird wie folgt bestimmt:

- a) Liegt das von dem Kreditinstitut vorgehaltene und nicht zur Unterlegung der Anforderungen nach Art. 92 Abs. 1 lit. d der Verordnung (EU) Nr. 575/2013 und gemäß § 70 Abs. 4a Z 1 zur Abdeckung des Risikos einer übermäßigen Verschuldung, das nicht ausreichend durch Art. 92 Abs. 1 lit. d der Verordnung (EU) Nr. 575/2013 abgedeckt ist, verwendete Kernkapital, ausgedrückt als Prozentsatz der nach Art. 429 Abs. 4 der genannten Verordnung berechneten Gesamtrisikopositionsmessgröße, innerhalb des untersten Quartils der Anforderung an den Puffer der Verschuldungsquote, so ist der Faktor 0.

- b) Liegt das von dem Kreditinstitut vorgehaltene und nicht zur Unterlegung der Anforderungen nach Art. 92 Abs. 1 lit. d der Verordnung (EU) Nr. 575/2013 und gemäß § 70 Abs. 4a Z 1 zur Abdeckung des Risikos einer übermäßigen Verschuldung, das nicht ausreichend durch Art. 92 Abs. 1 lit. d der Verordnung (EU) Nr. 575/2013 abgedeckt ist, verwendete Kernkapital, ausgedrückt als Prozentsatz der nach Art. 429 Abs. 4 der genannten Verordnung berechneten Gesamtrisikopositionsmessgröße, innerhalb des zweiten Quartils der Anforderung an den Puffer der Verschuldungsquote, so ist der Faktor 0,2.

- c) Liegt das von dem Kreditinstitut vorgehaltene und nicht zur Unterlegung der Anforderungen nach Art. 92 Abs. 1 lit. d der Verordnung (EU) Nr. 575/2013 und gemäß § 70 Abs. 4a Z 1 zur Abdeckung des Risikos einer übermäßigen Verschuldung, das nicht ausreichend durch Art. 92 Abs. 1 lit. d der Verordnung (EU) Nr. 575/2013 abgedeckt ist, verwendete Kernkapital, ausgedrückt als Prozentsatz der nach Art. 429 Abs. 4 der genannten Verordnung berechneten Gesamtrisikopositionsmessgröße, innerhalb des dritten Quartils der Anforderung an den Puffer der Verschuldungsquote, so ist der Faktor 0,4.

- d) Liegt das von dem Kreditinstitut vorgehaltene und nicht zur Unterlegung der Anforderungen nach Art. 92 Abs. 1 lit. d der Verordnung (EU) Nr. 575/2013 und gemäß § 70 Abs. 4a Z 1 zur Abdeckung des Risikos einer übermäßigen Verschuldung, das nicht ausreichend durch Art. 92 Abs. 1 lit. d der Verordnung (EU) Nr. 575/2013 abgedeckt ist, verwendete Kernkapital, ausgedrückt als Prozentsatz der nach Art. 429 Abs. 4 der genannten Verordnung berechneten Gesamtrisikopositionsmessgröße, innerhalb des obersten Quartils der Anforderung an den Puffer der Verschuldungsquote, so ist der Faktor 0,6.

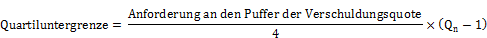

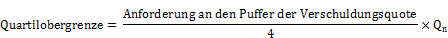

- Die Ober- und Untergrenzen für jedes Quartil der Anforderung an den Puffer der Verschuldungsquote werden wie folgt berechnet:

Wobei Qn die Ordinalzahl des betreffenden Quartils ist.

- Bei Kreditinstitutsgruppen hat die Berechnung auf Basis konsolidierter Anforderungen zu erfolgen.

Zuletzt aktualisiert am

02.06.2021

Gesetzesnummer

10004827

Dokumentnummer

NOR40234640

Lizenziert vom RIS (ris.bka.gv.at - CC BY 4.0 DEED)